Eine Distanzzahlung ist ein Kauf aus der Ferne, ohne dass eine physische Karte über ein Kartenlesegerät oder Terminal verarbeitet wird (und ohne manuell eine PIN-Nummer einzugeben). Distanzzahlungen werden als Kaufmethode immer beliebter: Sie nahmen im Jahr 2021 um 23 % zu. Daher ist es wichtig, dass E-Commerce-Unternehmen wissen, wie sie diese sicher akzeptieren können.

Wir erläutern die verschiedenen Arten von Distanzzahlungen, warum sie ein Betrugsrisiko darstellen können und wie man sie sicher akzeptiert.

Worum geht es in diesem Artikel?

- Was ist eine Distanzzahlung?

- Warum stellen Distanzzahlungen ein Betrugsrisiko dar?

- So können Sie Distanzzahlungen sicher akzeptieren:

- Online

- Per Telefon

- Persönlich oder manuell

- Online

- Gebühren und Kosten für die Abwicklung von Distanzzahlungen

Was ist eine Distanzzahlung?

Damit eine Zahlung als Distanzzahlung gilt, darf dabei weder die Kreditkarte vorliegen, noch darf der/die Karteninhaber/in anwesend sein.

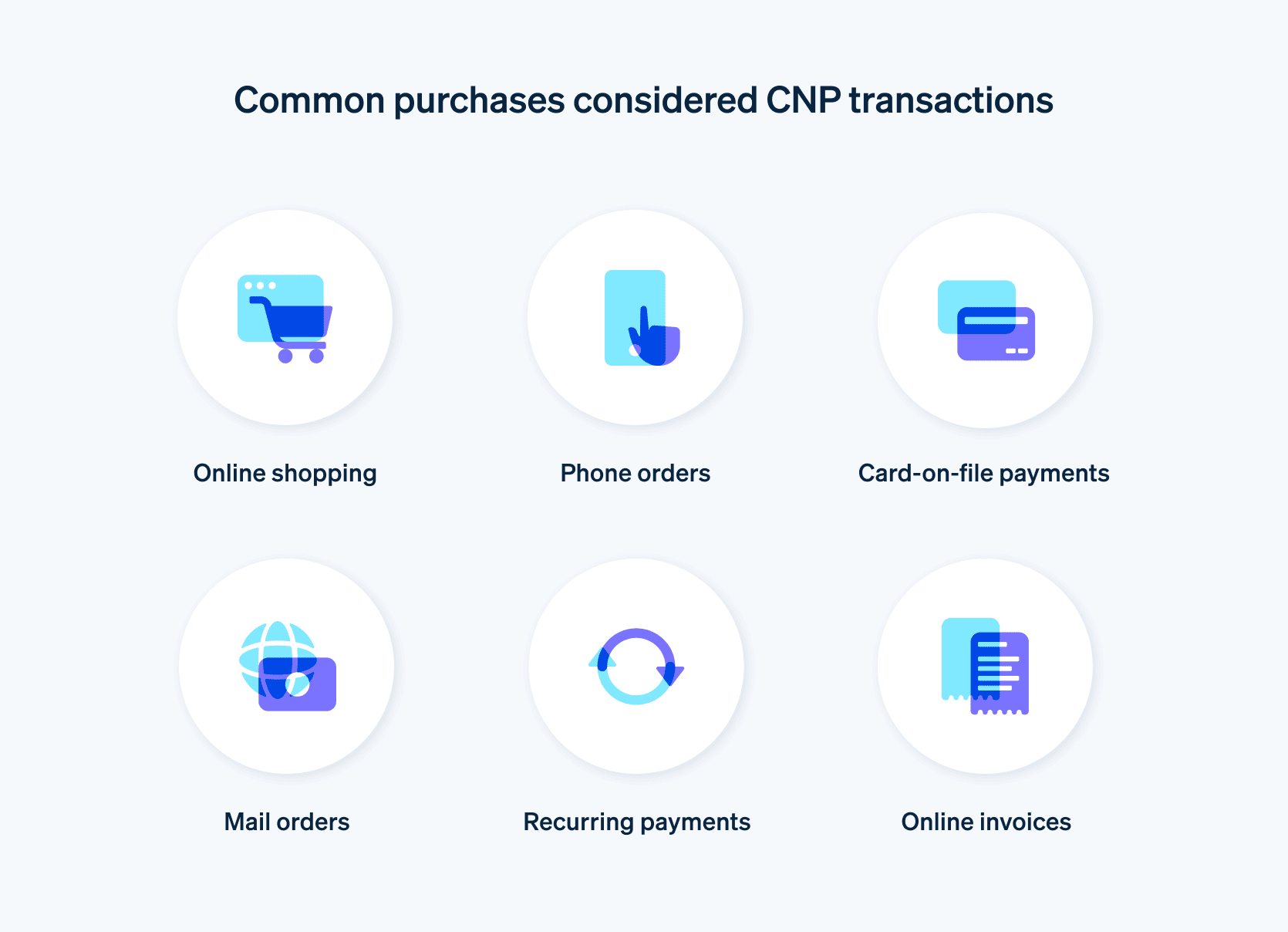

Viele gängige Kaufvorgänge gelten als Distanzzahlung, darunter:

Online-Shopping: Ein/e Kundin/Kunde tätigt einen Kauf per Telefon, indem sie/er ihre/seine Kartendaten und Rechnungsinformationen an einen Verkäufer weitergibt, der den Kauf abwickelt. Die Bestellungen können an die von der/vom Kundin/Kunden gewünschte Adresse versandt oder im Geschäft abgeholt werden.

Telefonische Bestellungen: Ein/e Kundin/Kunde tätigt einen Kauf per Telefon, indem er ihre/seine Kartendaten und Rechnungsinformationen an eine/n Verkäufer/in weitergibt, die/der den Kauf abwickelt.

Zahlungen mit hinterlegter Karte: Ein/e Kundin/Kunde zahlt für einen Einkauf mit einer Zahlungsmethode, die sie/er dem Unternehmen zuvor mitgeteilt und für die künftige Verwendung genehmigt hat.

Versandhandel: Ein/e Kundin/Kunde kauft Waren oder Dienstleistungen auf dem Postweg, indem sie/er ihre/seine Rechnungsdaten in ein gedrucktes Bestellformular einträgt und es an das Unternehmen schickt. Früher haben Kundinnen und Kunden ihre Bestellungen über einen Katalog aufgegeben.

Wiederkehrende Zahlungen: Dabei handelt es sich um automatische Zahlungen, die in vereinbarten Zeitabständen für im Rahmen eines Abonnements erworbene Waren und Dienstleistungen von der Kreditkarte oder dem Bankkonto der/des Kundin/Kunden abgebucht werden. Wenn die/der Kundin/Kunde die erste Zahlung leistet, werden ihre/seine Rechnungsdaten im System des Unternehmens gespeichert und für jede weitere Zahlung verwendet.

Online-Rechnungen: Ein/e Kundin/Kunde nutzt ein Online-Zahlungssystem, um eine Rechnung eines Unternehmens zu bezahlen. Es können dabei entweder gespeicherte oder neue Zahlungsmethoden verwendet werden, darunter Kredit- und Debitkarten, Banküberweisungen und Digital Wallets.

Warum stellen Distanzzahlungen ein Betrugsrisiko dar?

Da Distanzzahlungen abgewickelt werden, ohne dass die/der Kundin/Kunde (oder die Kreditkarte) zur Überprüfung anwesend ist (oder vorliegt), birgt dies ein gewisses Betrugsrisiko. Bei einer betrügerischen Distanzzahlung werden die Rechnungsdaten einer/eines Karteninhaberin/Karteninhabers kompromittiert und gelangen in die Hände einer unbefugten Person, die damit Einkäufe tätigt. Die Betrügerin/der Betrüger entwendet die Zahlungsdaten der/des Karteninhaberin/Karteninhabers, wie z. B. die Kartennummer, den CVC/CVV-Code und das Ablaufdatum, und bezahlt damit Einkäufe.

Betrügerische Distanzzahlungen schaden nicht nur der/dem Kundin/Kunden, sondern bedeuten auch Umsatzeinbußen für das Unternehmen, da betrügerische Zahlungen oft zu Rückbuchungen führen. Bemerkt ein/e Kundin/Kunde eine betrügerische Transaktion mit ihrer/seiner Karte, kann sie/er die Zahlung bei der ausstellenden Bank anfechten und eine Rückerstattung verlangen. Somit hat das Unternehmen nicht nur den Erlös aus dem Verkauf verloren, sondern der Betrügerin/dem Betrüger auch ein Produkt oder eine Dienstleistung kostenlos zur Verfügung gestellt. Bei einer zu hohen Anzahl von Rückbuchungen muss das Unternehmen möglicherweise eine Gebühr entrichten. Für Unternehmen mit erhöhtem Risiko für Kartenbetrug bietet Stripe zusätzlichen Schutz vor Rückbuchung.

So können Sie Distanzzahlungen sicher akzeptieren

Aufgrund der vielen Probleme, die durch betrügerische Distanzzahlungen entstehen, brauchen Unternehmen unbedingt einen möglichst sicheren Zahlungsprozess.

Möglichkeiten der Vermeidung von betrügerischen Distanzzahlungen für verschiedene Zahlungsmethoden sind etwa:

Online

Erfassen Sie auf Ihrer Online-Bezahlseite so viele genaue Kundeninformationen wie möglich, z. B. Kartentyp, Kontonummer, Gültigkeitsdatum und CVC. Wenn Sie zusätzliche Informationen anfordern, steigt die Wahrscheinlichkeit, dass die Kundin oder der Kunde die Karte auch tatsächlich besitzt und damit die rechtmäßige Karteninhaberin oder der rechtmäßige Karteninhaber ist. Hilfreich ist auch die Einführung eines Adressbestätigungssystems (AVS), bei dem Ihr/e Kundin/Kunde bei einer Transaktion aufgefordert wird, ihre/seine Rechnungsadresse und Postleitzahl zu bestätigen (da die meisten Betrüger/innen keinen Zugriff auf diese Angaben haben).

Radar for Fraud Teams, eine Reihe von in Stripe integrierten Tools, ist eine leistungsstarke Option, die Geschäftsinhaber/innen bei der Betrugsprävention unterstützt. Das maschinelle Lernsystem der Plattform analysiert umfangreiche Datensätze von Kundentransaktionen, wie z. B. IP-Adressen und Geolocation und Bezahlzeiten, um Erkenntnisse über potenziell betrügerische Aktivitäten zu gewinnen. Sie können eine Liste von Kriterien festlegen, die auf einer Kombination aus Ihren eigenen Betrugsdaten und den Verhaltensinformationen von Stripe beruhen, um verdächtige Transaktionen zu blockieren und manuelle Prüfungen durchzuführen. Wenn Sie diese gefilterten Transaktionen selbst genehmigen, können Sie betrügerische Aktivitäten besser erkennen und unterbinden.

Auf der Checkout-Seite von Stripe können Sie alle erforderlichen Abrechnungsinformationen bei einer Transaktion erfassen. Dank intelligenter Funktionen wie Adresssuche, Kartenvalidierung in Echtzeit und Erkennung des Kreditkartenausstellers wird der Bezahlvorgang für Kundinnen und Kunden erheblich beschleunigt und vereinfacht.

Regeln ist eine weitere Funktion von Radar, die Ihnen die Betrugsbekämpfung erleichtern kann. Sie können damit Filter mit Ihren eigenen Kriterien einrichten, sodass Zahlungen, die bestimmte Risikokriterien erfüllen (z. B. wenn die Zahlung aus einem geografischen Gebiet stammt, in dem betrügerische Abbuchungen häufig vorkommen), automatisch gesperrt werden können.

Per Telefon

Wenn Sie Bestellungen per Telefon entgegennehmen, sollten Sie die Angaben, die Sie von Kundinnen und Kunden erhalten, gemäß den PCI-Anforderungen schützen. Wenn Sie Stripe-Kundin/Kunde sind, können Sie bei telefonisch erhaltenen Informationen über das Dashboard manuell eine Zahlung eingeben.

Persönlich oder manuell

Bei persönlichen Transaktionen können Unternehmen zusätzliche Identitätsprüfungen vornehmen, um das Betrugsrisiko zu verringern, z. B. indem sie einen Lichtbildausweis verlangen. Geschäftsinhaber/innen sollten auch Verschlüsselungsdienste nutzen, um alle gespeicherten Kartendaten zu schützen.

Gebühren und Kosten für die Abwicklung von Distanzzahlungen

Unternehmen müssen zwar für jede erfolgreiche Kreditkartentransaktion eine Gebühr zahlen, doch sind die Verarbeitungsgebühren bei Distanzzahlungen normalerweise höher als bei Transaktionen mit physischen Karten, da sie mit zusätzlichen Risiken verbunden sind. Die Transaktionsgebühren hängen von der Branche und dem Aufschlag des Zahlungsdienstleisters ab. Im Allgemeinen richten sich die Gebühren und Kosten nach der folgenden Formel:

Prozentsatz der Transaktion + Fixkosten pro Transaktion

Für Stripe-Kundinnen und -Kunden in den USA beträgt der Satz 2,9 % + 30 ¢ pro erfolgreicher Kartenzahlung. Unser Preisleitfaden enthält weitere Informationen zu den Transaktionsgebühren für Ihren Markt und den enthaltenen Funktionen.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.