Un cargo de preautorización, también llamado «una preautorización», es una retención temporal que se efectúa sobre un importe específico del saldo disponible en una tarjeta de crédito o débito. La preautorización sirve para comprobar que la tarjeta es válida y tiene fondos suficientes para cubrir la transacción. El emisor de la tarjeta se encarga de congelar y reservar la cifra correspondiente, pero no se la transfiere a la empresa proveedora. Esta clase de cargos suele aplicarse en situaciones donde no se conoce con exactitud cuál será el importe final en el momento de la transacción inicial. Por ejemplo, en hoteles o estaciones de servicio.

La preautorización confirma que ese mismo negocio podrá cobrar posteriormente el importe definitivo de la transacción. Cuando este último se haya calculado y cobrado, se pone fin a la preautorización y se desbloquean los fondos congelados. Es entonces cuando se retira de la cuenta el importe real. Si la compra no se completa, el importe de la autorización previa se devuelve al saldo disponible de la tarjeta después de un cierto período, que puede variar según las políticas del emisor de la tarjeta. Este proceso es una práctica habitual para verificar que una tarjeta está activa y pueda cubrir posibles cargos. Según un informe del Banco de la Reserva Federal de San Francisco, el 31 % de todos los pagos en 2022 se realizaron con tarjetas de crédito. Este dato subraya la importancia de gestionar los cargos de preautorización correctamente, para garantizar que las transacciones de los clientes estén bien cubiertas.

A continuación, analizaremos lo que las empresas deben saber sobre las retenciones de preautorización. Aunque estos cargos puedan parecer un detalle pequeño, tienen grandes implicaciones para la eficiencia de la experiencia de pago y la seguridad en los pagos en su conjunto.

Contenido de este artículo

- ¿Por cuánto tiempo se retiene un cargo de preautorización?

- ¿Cómo funcionan las preautorizaciones?

- Cargos de preautorización y transacciones con tarjeta de crédito

- Ventajas de las preautorizaciones

- ¿Qué tipos de empresas suelen usar las preautorizaciones?

¿Por cuánto tiempo se retiene un cargo de preautorización?

Normalmente, una preautorización ligada a una tarjeta de crédito o débito suele durar entre cinco y siete días, pero esta duración puede variar según las políticas del emisor de la tarjeta y el tipo de transacción. Algunos bancos pueden mantener la retención hasta 14 días. En el caso de ciertas empresas, como hoteles o empresas de alquiler de autos, la retención puede permanecer por un período aún más largo, potencialmente hasta 30 días.

Es importante saber que si la transacción real se procesa antes de que finalice el período de retención, la retención se elimina y se reemplaza por el cargo real. Si la transacción no se procesa, o si es inferior al importe preautorizado, se libera la retención. Luego, los fondos no utilizados vuelven a estar disponibles en la cuenta del titular de la tarjeta. Este plazo para la liberación de fondos también puede depender de los tiempos de procesamiento de la empresa y del emisor de la tarjeta.

¿Cómo funcionan las preautorizaciones?

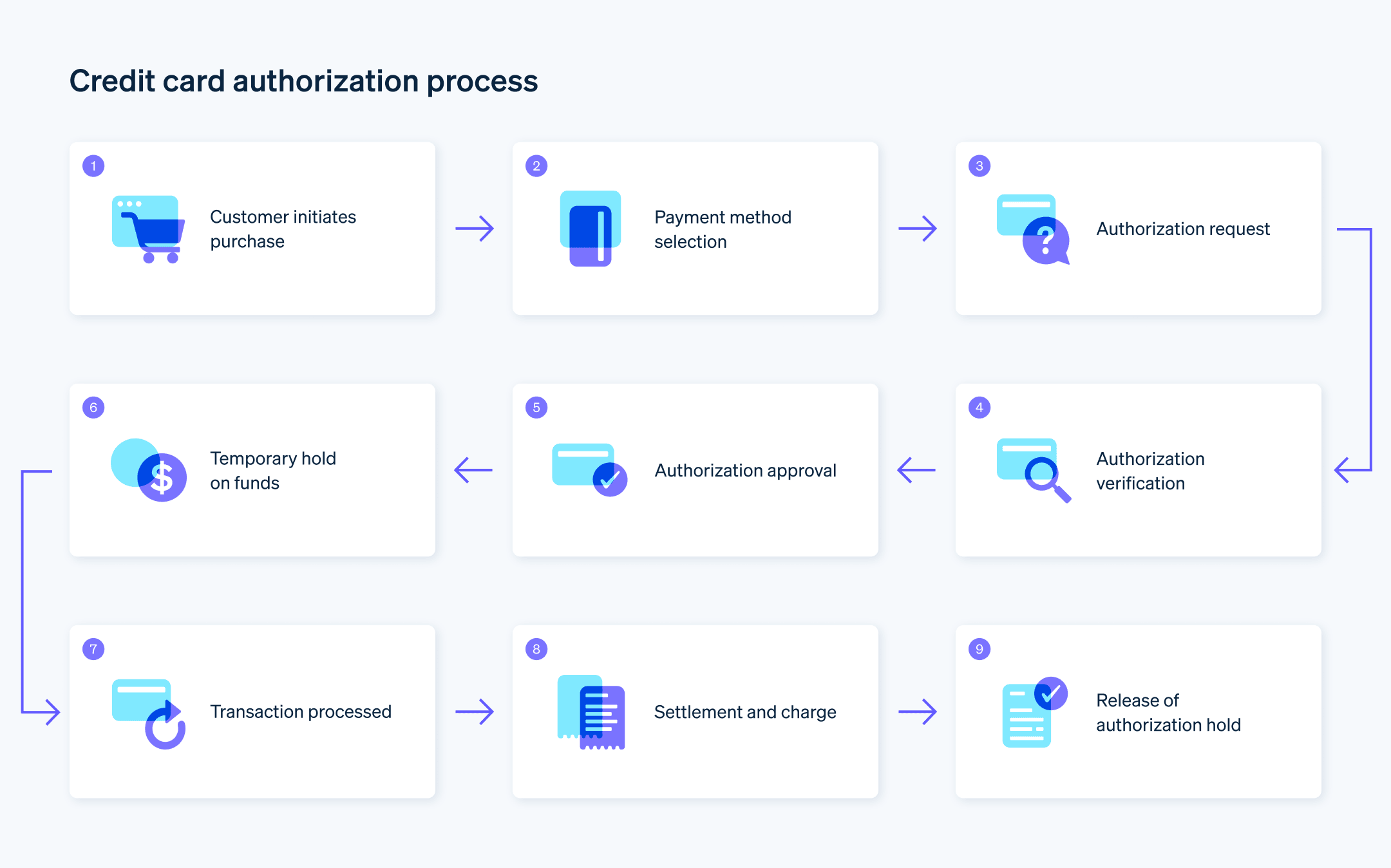

Los cargos de preautorización sirven para que las empresas verifiquen en una tarjeta está activa y tiene suficientes fondos disponibles para realizar una transacción. Son especialmente útiles cuando no se conoce todavía cuál será el importe definitivo implicado. El proceso suele funcionar del siguiente modo:

Inicio de preautorización

Cuando usas tu tarjeta para una transacción en la que no se conoce el importe final por adelantado (como en una gasolinera o un hotel), la empresa iniciará una preautorización. Se trata de una retención temporal de un importe determinado en la tarjeta.Retención de fondos

El importe de la preautorización no es un cargo real, sino una retención temporal. Este importe se deduce de tu saldo disponible, reservando estos fondos para una posible transacción futura. El saldo real de la cuenta no disminuye en esta etapa. El tiempo que permanece la retención de la preautorización en tu cuenta puede variar. Depende de las políticas de la empresa y de las prácticas del emisor de la tarjeta. Por lo general, oscila entre unos pocos días y un par de semanas.Comunicación del importe final de la transacción

En cuanto se determina definitivamente cuál es el importe total de la compra (por ejemplo, cuando pasas por caja para pagar la cuenta y abandonar el hotel), la empresa cierra la transacción. Inmediatamente, el cobro definitivo sustituye al bloqueo de preautorización en tu cuenta.Desbloqueo de los fondos no gastados

Si el importe final de la transacción es inferior al importe de la preautorización, o bien si se cancela la transacción por algún motivo, se desbloquean los fondos que estaban congelados. O sea, que el importe de la preautorización (o lo que quede sin gastar del mismo) vuelve a estar disponible en la cuenta.

Los titulares de tarjetas deben monitorear las preautorizaciones, ya que reducen temporalmente el poder adquisitivo de la tarjeta, lo que podría afectar las compras futuras. Las empresas implementan estas retenciones como medida de seguridad, sobre todo cuando entregan servicios o productos antes del cargo final. Es muy útil para que se protejan frente a esa incertidumbre que afecta a los pagos.

Cargos de preautorización y transacciones con tarjeta de crédito

Los cargos de preautorización en tarjetas de crédito les permiten a las empresas validar la tarjeta y garantizar que los fondos necesarios estén disponibles. Este proceso comienza cuando una empresa envía una solicitud al banco emisor del titular de la tarjeta para verificar la disponibilidad de crédito. Luego, el banco realiza una retención en la tarjeta por el importe solicitado. Esta retención afecta el límite de crédito, pero no da lugar a un cargo inmediato en la cuenta, lo que significa que no se incurre en deuda en la etapa de preautorización.

En el caso específico de las tarjetas de crédito, las preautorizaciones son una comprobación del límite de crédito del titular de la tarjeta en lugar del saldo de su cuenta bancaria, como es el caso de las tarjetas de débito. Esta es una distinción importante porque significa que las preautorizaciones reducen el importe que el titular de la tarjeta puede gastar posteriormente, pero no afectan los fondos reales de la cuenta bancaria hasta que finalice la transacción.

Las diferencias en el procesamiento de las preautorizaciones entre los tipos de tarjetas están relacionadas principalmente con el lugar de donde se retienen los fondos. Cuando se aplica una preautorización a una tarjeta de débito, la retención de fondos afecta el saldo de la cuenta y puede dar lugar a situaciones en las que el titular de la tarjeta podría recibir una advertencia de "fondos insuficientes" para otras transacciones. Por el contrario, las preautorizaciones de las tarjetas de crédito simplemente reducen el crédito disponible.

Cuando se usan tarjetas de crédito, la retención de la preautorización se hace una vez que se procesa el cargo real y, luego, este cargo se aplica a la cuenta. Esto se refleja como una transacción que contribuye a la deuda del titular de la tarjeta. Si el cargo final es inferior al importe preautorizado, se elimina la retención restante, y así se restaura el crédito temporalmente no disponible para el titular de la tarjeta.

Cada emisor de tarjetas de crédito puede estipular sus condiciones particulares sobre cuánto dura la preautorización antes de caducar automáticamente. Si se da el caso de que una empresa no concluye la transacción, el bloqueo acabará por anularse, pero el plazo para ello varía entre un par de días y varias semanas.

Las empresas y los emisores de tarjetas se comunican electrónicamente para cada transacción, y las preautorizaciones forman parte de esta comunicación. Emplean una serie de códigos y mensajes estándar que permiten aplicar los bloqueos y después anularlos o convertirlos en cobros.

Gestionar las preautorizaciones es una tarea fundamental para las empresas, que deben compaginar la seguridad en los pagos con una experiencia agradable para la clientela. Si tienes claro cómo funcionan, sabrás optimizar el procesamiento de pagos y el sistema de pagos para tu empresa.

Ventajas de las preautorizaciones

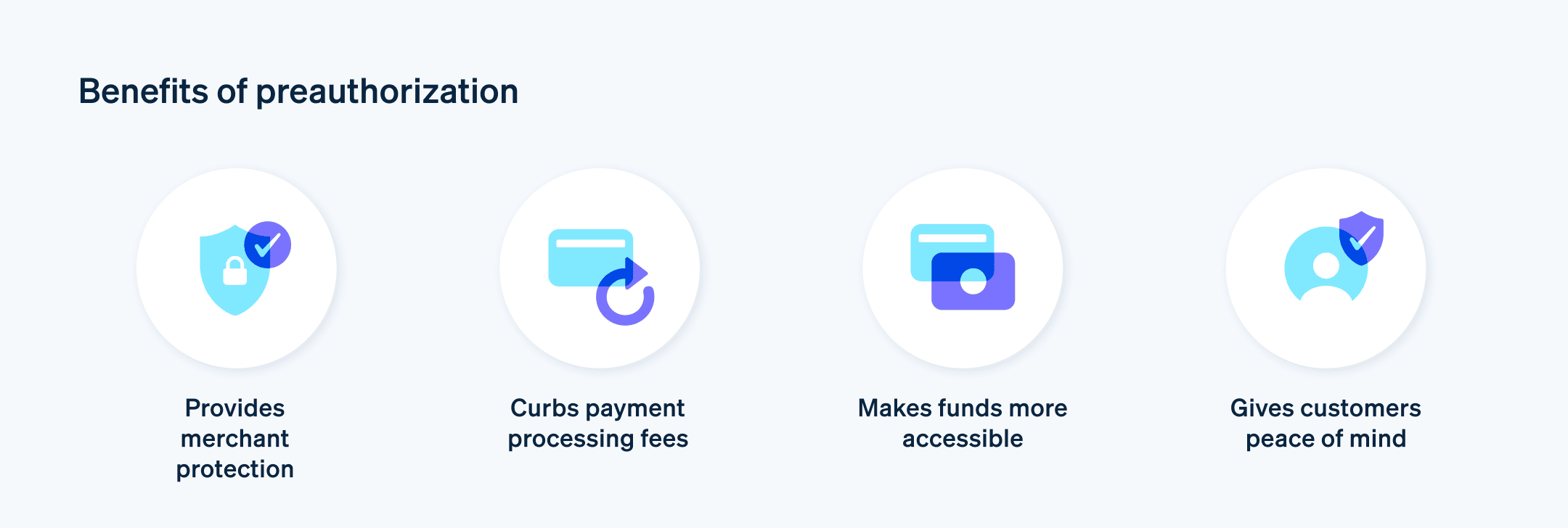

Las preautorizaciones proporcionan una red de seguridad financiera tanto para las empresas como para los clientes. Para las empresas, son una forma de asegurarse de que los clientes tengan los fondos o el crédito necesario antes de comprometerse a prestar un servicio. Este paso es una barrera de protección contra las disputas relacionadas con los pagos y los contracargos, y es especialmente útil en sectores como la hotelería o el alquiler de automóviles, en los que es posible que no se conozca el costo total desde el principio. Asegurar los fondos con antelación te ayuda a evitar sorpresas y garantiza que los pagos lleguen a tu cuenta como se espera.

Protección contra cargos sorpresa

En los sectores en los que el cobro final podría inflarse (como los hoteles en los que los huéspedes pueden acceder al minibar o los alquileres de automóviles con posibilidad de prórrogas de última hora), las preautorizaciones les brindan a las empresas la posibilidad de reservar un importe que cubra los posibles costos. Esto garantiza que las empresas reciban una compensación por los servicios que prestan y también agiliza la planificación contable y financiera, lo que permite una previsión y un presupuesto más precisos.Mayor transparencia con el cliente

Las preautorizaciones también pueden mejorar la experiencia del cliente al ayudar con los problemas de la gestión de cobros. Al garantizar los fondos por adelantado, las empresas pueden prestar servicios con la confianza de que se les pagará, lo que les permite centrarse en ofrecer el mejor servicio al cliente sin la preocupación inminente del seguimiento de los pagos.Beneficios para el cliente

Las preautorizaciones pueden representar una ventaja para los clientes, ya que proporcionan una forma de tranquilizar a los proveedores de servicios sin tener que realizar un pago inmediato. Les brinda a los clientes la flexibilidad de cancelar sin que se les haya cobrado, en la mayoría de los casos, si el servicio ya no es necesario. También permite controlar el estado de la cuenta sin el impacto financiero inmediato de una transacción completa, lo que ayuda a evitar gastos excesivos.Facilidad de operaciones

Las empresas pueden reducir el tiempo dedicado al cobro y recolección de pagos mediante el uso de preautorizaciones, lo que simplifica el proceso de transacción al garantizar que los fondos estén disponibles antes de prestar los servicios. Estos cargos también proporcionan una forma más organizada de gestionar las reservas, ya que la retención de fondos implica un interés confirmado en el servicio.Planificación financiera simplificada

También se mejora la gestión financiera de ambas entidades con las preautorizaciones. Las empresas pueden calcular sus cuentas por cobrar con mayor precisión, mientras que los clientes pueden monitorear sus gastos y el crédito o fondos disponibles más de cerca. El proceso proporciona una capa de supervisión financiera que puede contribuir a una mejor presupuestación y planificación financiera.

¿Qué tipos de empresas suelen usar las preautorizaciones?

Los cargos de preautorización suelen ser utilizados por las empresas cuando no se conoce el importe final de una transacción al principio o cuando existe un intervalo entre el inicio de un servicio y su finalización. Estos son algunos ejemplos:

Hoteles y alojamientos

Estos establecimientos suelen utilizar preautorizaciones para cubrir posibles gastos o daños imprevistos al asegurar un importe en la tarjeta de crédito del huésped.Servicios de alquiler de automóviles

Las preautorizaciones se utilizan para retener un importe que cubra la tarifa de alquiler, el seguro y un depósito de garantía por posibles daños.Gasolineras

En el caso de los servicios de pago en el surtidor, se utiliza una preautorización para verificar que la tarjeta tiene fondos suficientes para cubrir la compra de combustible.Restaurantes

Especialmente en situaciones en las que los clientes abren una cuenta, las preautorizaciones se utilizan para confirmar el método de pago antes de que calcule la cuenta final.Tiendas minoristas con artículos de alto valor

Algunos minoristas pueden preautorizar el importe de una compra para asegurarse de que los fondos estén disponibles antes de procesar transacciones costosas.Servicios en línea y suscripciones

Las empresas que ofrecen períodos de prueba pueden preautorizar un pequeño importe para verificar el método de pago, que se cobrará si la suscripción continúa después de la prueba.Agencias de viajes y aerolíneas

Al reservar un viaje, las preautorizaciones se utilizan para retener los fondos para la compra de pasajes y las posibles tarifas por cambios o cancelaciones.Servicios de alquiler

Esto puede incluir alquiler de equipos, alquiler de muebles o cualquier servicio en el que el costo final dependa del estado de devolución del artículo alquilado.

La preautorización se puede adaptar a varios modelos de negocio, especialmente aquellos que involucran reservas, alquileres o servicios de naturaleza variable.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.