Mastercard は、世界的な決済セクターの一翼を担う存在として、さまざまな業種の事業者や個人に広範な金融サービスを提供しています。同社が処理する取引の種類は多岐にわたり、その処理は強力なデータ分析と厳格なセキュリティプロトコルによって支えられています。

2022 年の Mastercard の売上高は 222 億ドルで、厳しい経済状況にもかかわらず業績が堅調であることを示しています。しかしながら、地域固有の決済システムが広く普及している市場で特に言えることですが、その展開範囲や体制には限界があります。

ここでは、Mastercard の仕組み、展開地域、サービスの対象者、提供する商品やサービスについて説明します。現地での決済処理であれ、グローバルな取引であれ、決済業務の何らかの要素を考えるときに知っておくべきことをご紹介します。

この記事の内容

- Mastercard とは

- Mastercard はどこで使用されているか

- Mastercard のユーザー

- Mastercard の仕組み

- Mastercard を受け付けるビジネス上のメリット

- Mastercard のセキュリティ対策

- Mastercard での支払いを受け付ける事業者に求められる要件

- Mastercard に代わる選択肢

Mastercard とは

Mastercard は、グローバル金融ネットワークを運営する国際的な企業です。そのネットワークを通じて、ブランド名の入ったデビットカード、クレジットカード、プリペイドカードを使用した電子資金移動 (EFT) を推進しています。Mastercard は金融機関と事業者との仲介者として、取引のオーソリ、決済、売上処理によって決済処理を支援します。

Mastercard のネットワークは、相互運用性と拡張性を基盤に構築され、グローバルな商取引インフラの重要な部分を担っています。事業者間 (B2B) から個人間 (P2P) の決済まで、国境や通貨の違いを越えてさまざまな種類の支払いに対応することができます。また、Mastercard は高度な分析、ペイメントゲートウェイソリューション、不正利用防止システムも提供し、個人の顧客から取引量の多いプラットフォーム、グローバルアカウント、大企業まであらゆる利用者の多様なニーズに対応します。

Mastercard のサービスは、アプリケーションプログラミングインターフェース (API) を基盤として、さまざまなプラットフォームと連携できるため、事業者は必要に応じて柔軟に決済ソリューションをカスタマイズすることが可能です。同時に、Mastercard のネットワークは戦略的なパートナーシップを通じてその機能を拡大し、特典プログラム、サプライチェーンファイナンス、デジタル本人確認など、付加価値の高いサービスを生み出しています。

Mastercard はどこで使用されているか

Mastercard は世界中で大きな影響力を持ち、210 以上の国と地域での取引処理を可能にしています。また、そのネットワークの範囲は、小売業、E コマース、政府機関、金融機関を含め、多様な金融環境に拡がります。接客サービス業から医療業界までさまざまな分野の事業者や組織が Mastercard ブランドの支払いオプションに対応しています。当初は POS 端末で知名度を上げましたが、デジタル決済の台頭に伴ってその範囲は大きく拡大してきています。

Mastercard のグローバル決済ネットワークは、個人の取引から商取引まで広く利用されています。Mastercard は、発行枚数が 11 億枚を超え、世界で最も使用されている決済システムの 1 つに数えられています。以下、世界における Mastercard の存在感を示す例をご紹介します。

北アメリカとヨーロッパ: アメリカ、カナダ、イギリスのほか、ヨーロッパのいくつかの国では、Mastercard が多く使用されています。そのネットワークでは、食料品の購入から数百万ドルの B2B 契約の決済まで、さまざまな種類の取引が処理されています。

アジア太平洋: Mastercard は、オーストラリア、日本、シンガポールで広く支払いに利用されています。中国とインドは、どちらも国内の決済ネットワークが充実していますが、国際取引には Mastercard が多く使用されます。

ラテンアメリカ: ブラジル、アルゼンチン、メキシコなどの国々では、Mastercard が標準的な決済手段です。同社は、現地の銀行と提携して、各国の金融ニーズに特化した商品を提供しています。

中東およびアフリカ: アラブ首長国連邦や南アフリカなどの国で、Mastercard の利用者を伸ばしています。サハラ以南のアフリカの未成熟な金融市場でも、そのネットワークは広がりを見せています。

Mastercard は、取引処理の枠を超えたサービスを広く提供しています。堅牢な不正検知、データ分析サービス、サプライチェーン管理用にカスタマイズされた金融商品はその一例です。最新技術への投資によって API を利用した連携が実現され、大型事業を対象としたカスタム金融ソリューションに幅広く対応しています。

Mastercard のユーザー

正確な市場シェアは変動するものの、Mastercardは世界市場のほとんどで影響力を持っています。支払いと受領の領域で特に優位性を獲得している地域はヨーロッパと北アメリカです。Mastercard の影響力が大きい主な業種は以下のとおりです。

小売業と E コマース

Mastercard は地域の商店街らグローバルな小売チェーンまで広く利用されています。そのスピードとセキュリティ機能から、オンラインプラットフォームでも支持されています。接客サービス業と旅行業

海外旅行者だけでなくホテルや航空会社でも、Mastercard は多く利用されています。その世界的な認知度の高さから、予約や支払いの完了処理の主要な手段となっています。ユーティリティとサービス

電気通信事業者や水道・電力会社をはじめとする公共事業のサービスプロバイダーは、Mastercard による 1 回限りの支払いと定期支払いに対応しています。公共部門と公共機関

政府機関や教育機関では、大量の物品購入に Mastercard が利用されています。こうした取引には多くの場合、具体的な購入品目や税額など、広範な取引情報が詳しく記載されたレベル 3 データが含まれます。このレベルの明細が得られると、多くの場合は取引コストを削減できます。B2B 取引

Mastercard は一括支払いやベンダーの売上処理に特化したバーチャルカードなど、多様な支払いオプションに対応し、B2B の分野でも広く利用されています。最新の決済テクノロジー

デジタルウォレットやモバイル決済のアプリでは、多くの場合取引がトークン化されるという理由で、Mastercard が主要なネットワークとして使用されています。クロスボーダー取引

Mastercard は国際取引の処理に長け、多通貨に対応し、有利な通貨換算レートを提供しています。サブスクリプションモデル

SaaS (サービスとしてのソフトウェア) プラットフォームや、サブスクリプションを主な収益源とする事業者では、継続請求に Mastercard がよく使用されています。金融サービス

アセットマネージャー、ヘッジファンドなどの金融機関は、資金の移動や投資活動、流動性資産管理に Mastercard を使用しています。

ここまで、Mastercard が広く使用されている市場を挙げましたが、他にも以下のような顧客セグメントや企業を支えています。

個人利用のカード保有者

若年層

若年層では、基本的なクレジットカードまたはデビットカードが多く利用されています。入手のしやすさと使いやすさが重視され、オンラインショッピング、ライドシェアリングサービス、フードデリバリーアプリで多く使用されています。中間所得層

比較的経済的基盤が確立している中間所得層では、特典やキャッシュバックを提供するカードがよく選ばれます。休暇やリフォームなど、より大きな出費にカードを使用する傾向が強いセグメントです。個人富裕層

富裕顧客層の間では、通常、プレミアムカードなど上位のカードが選ばれます。手数料は高くなりますが、富裕層向けの旅行特典やコンシェルジュサービスが付いているなど、これらのカードは特典が充実しています。

事業者や組織

中小企業 (SMB)

中小企業では一般に、営業経費の管理専用の法人向けクレジットカードが使用されます。ポイント特典やキャッシュバックインセンティブがあるカードがよく選ばれています。大企業

大企業には取引の一括処理や詳細なレポート機能に対応する高度な決済ソリューションが必要です。この種の企業に特に重要な判断材料となるのは不正防止やデータ分析ですが、こうした分野のサービスを Mastercard は豊富に提供しています。非営利団体と財団

非営利団体は、予算を厳しく管理していることが多く、プリペイドカードや手数料の低いカードが運営経費を管理するためによく使用されます。

特殊な用途のカード保有者

旅行者

飛行機での渡航機会が多い旅行者の場合、海外取引手数料がかからず、国際的な受容度が高く、旅行の特典を利用できるカードがよく選ばれます。オンラインゲーマーやデジタルコンテンツ利用者

一般にこの種の利用者には、アプリ内購入やサブスクリプション支払いが手軽に行えるプリペイドやデジタルウォレットソリューションが好まれます。

業種固有のカード保有者

医療

患者や医療サービス提供者の多くは、医療費を管理できるように、専用の医療重視の支払いオプションを選ぶ傾向があります。教育

保護者や学生、教育機関では、授業料など教育関連の料金の支払いに特化したクレジットオプションやプリペイドカードが好まれる傾向があります。

Mastercard の広範なネットワークには、フィンテック企業やペイメントファシリテーター、デジタルネイティブの事業者との提携関係も含まれます。こうした関係が、サプライチェーンファイナンスから特典プログラム、デジタル本人確認まで、付加価値の高いサービスを通じて、その実益性を広げています。

API ベースの連携により、Mastercard の利便性が向上し、金融ソリューションの柔軟なカスタマイズを実現します。さまざまなプラットフォームや決済代行業者が API を導入して Mastercard の取引への対応を可能にし、そのネットワークの範囲は、専門的なソフトウェア環境にまで広がっています。

Mastercard の仕組み

法人向け金融プロバイダーとしての Mastercard

Mastercard は、中小企業、大企業、デジタルプラットフォームのいずれに対しても、事業者の多様なニーズを満たす製品を幅広く展開しています。クロスボーダー取引で重要な役割を果たし、複数の市場で事業を展開する企業に対応しています。その多通貨対応によって、複数の通貨圏間の取引を可能にし、国際貿易や E コマースをシンプルにしています。

以下に、Mastercard が事業者向けに提供しているサービスの例を紹介します。

- Mastercard ビジネスカード: 経費管理機能が付属する標準的なクレジットカードなど

- Mastercard コーポレートカード: 大規模な組織向けに設計され、一元化された請求オプションを備えるカード

- Mastercard Corporate Fleet Card: 車両を保有する企業専用のカード。燃料費や保守費用に関する詳細なレポートが提供されます。

- Mastercard Send: 各種エンドポイントへのスピーディーで安全な支払い送金を可能にするサービス

- Mastercard B2B Hub: 支払いを省力化し、既存のソフトウェアと連携する自動経理処理ソリューション

- Mastercard Track: 買い手と売り手との間の取引データと決済のやりとりを円滑にする安全なデジタル勘定元帳

Mastercard は、従来の小売環境にとどまらず、特殊な取引形態にも広く対応しています。B2B 決済、デジタルウォレット、モバイル決済システムなどがそれに当たります。グローバル企業の多くは Mastercard の機能を支払いソリューションや資金管理業務に利用して、複雑な金融活動を処理するプロバイダーとして活用しています。

カードネットワークとしての Mastercard

Mastercard は事業者向けのサービスや製品に加え、決済取引を促進し、金融機関、事業者、利用者をまとめる巨大なネットワークを運営しています。そこでは、取引のオーソリ、決済、売上処理を行う仲介者としての役割を果たします。以下は。その仕組みです。

オーソリ: Mastercard のスワイプ、挿入、オンラインでの入力が行われると、取引情報が事業者の銀行に送信され、その後、カード保有者のカード発行会社に転送され、オーソリが求められます。Mastercard のネットワークは、このデータ交換のパイプ役となります。

決済: オーソリ後、Mastercard のネットワークを通じてカード発行会社からアクワイアリング銀行に売上が送金され、取引情報が記録され、照合されます。

売上処理: 最後に、アクワイアリング銀行から事業者の銀行口座に売上が入金されます。これは通常、数営業日以内に行われます。

Mastercard は主に、自社ブランドのカードやネットワークの利用に対する手数料を金融機関から徴収することで収益を上げています。さらに、データ処理やクロスボーダー取引などのサービスに対しても料金を徴収していますが、これらの手数料は、管轄区域や利用された各サービスによって異なる場合があります。

取引処理で Mastercard が果たす役割は、グローバルな金融システムにおける同社の広範な影響力を示すものです。そして、たゆみない決済テクノロジーの進歩に応じて、Mastercard も進化を続けています。

Mastercard を受け付けるビジネス上のメリット

顧客と直接やり取りをする企業は、Mastercard に対応することで、顧客体験と金融業務の効率に直接的に影響するさまざまなメリットが得られます。最も知名度の高い決済ネットワークの 1 つである Mastercard を利用することで、企業は、この決済手段を信頼する広範な顧客基盤にアクセスすることができます。また、B2B ビジネスであればほとんどの業種でこの大手国際カードネットワークに対応することがメリットになると考えられます。

以下は、Mastercard を受け付けることで得られるメリットの一部です。

グローバルな展開

Mastercard は 210 を超える国と地域で利用されているため、Mastercard に対応することが、国際的な適合性の獲得や市場参入の実現につながります。スピードと利便性

このカードネットワークは、通常、タップまたはスワイプするだけで簡単に取引が完了することから、ストレスの少ない決済機能を利用者に提供し、決済フローの効率を高めたいと考える企業にとって導入しやすい選択肢となっています。セキュリティ機能

Mastercard には、取引を保護して不正利用のリスクを軽減するために、トークン化や生体認証など高度なセキュリティ対策が講じられています。データ分析

Mastercard は、データ分析によって有益なインサイトを事業者に提供するため、在庫管理や価格戦略などに関してデータに基づいた意思決定を行うことができます。決済手段を柔軟に選択可能

Mastercard では、非接触型決済、モバイル取引、E コマース機能をはじめ、さまざまな決済ソリューションを提供し、利用者の多様な要望に応えることができます。

これらのメリットは、企業が市場の変化に適応し、変化する顧客の期待に応え、顧客やパートナー、ベンダーとの信頼関係を維持するうえで大いに役立ちます。

Mastercard のセキュリティ対策

Mastercard は、グローバルなネットワーク全体にわたって取引の安全性を維持するために多面的なアプローチを取っています。そのセキュリティメカニズムは、他のグローバル決済ネットワークと同様、継続的に調整や改良が加えられています。複雑なグローバル決済の処理に携わる中で、信頼性が高く回復力を備えたセキュリティ戦略を維持するために、同社は多大なリソースを投じています。

Mastercard が自社ブランドの評判を守るための投資を行うことで、その製品を利用する企業や顧客は、強固なセキュリティ標準の恩恵を受けることができます。ここでは、セキュリティに対する Mastercard のアプローチを簡単にご紹介します。

高度な暗号化

Mastercard には、標準的な SSL (Secure Sockets Layer)/TLS (Transport Layer Security) プロトコルを凌ぐ最先端の暗号化技術が採用されています。保存データと転送中のデータには特殊な暗号化方式が適用され、さまざまなタッチポイントでの露出とリスクが最小限に抑えられます。トークン化

Mastercard のエコシステムにおけるトークン化は、単にカードデータを置き換えるだけではありません。多くの場合は取引履歴や行動データと組み合わせて多面的なトークンを作成し、不正アクセスの難易度を高めています。認証

金融取引、特に高額の取引には多要素認証が広く採用されています。しかし、Mastercard の多要素認証は SMS ベースのコードに限定されません。アプリケーションベースやハードウェアベースの認証子 (セキュリティトークンなど) も使用されるため、フィッシング行為をより効果的に防ぐことができます。生体認証対応

Mastercard は、利用者の認証手段として顔認識や指紋認識だけでなく、音声認識や行動パターンなど、さまざまな生体認証を研究しています。規制への対応

Mastercard は、EU の決済サービス指令第 2 版 (PSD2) やアメリカの PCI データセキュリティ基準 (PCI DSS) をはじめとする国際規制に準拠しています。また、シンガポールやオーストラリアなど各国の現地法や標準にも対応しています。これらの規制で、カードネットワークや企業が使用すべき暗号化のレベルやデータの保管方法が定められている場合も少なくありません。業種固有の監視項目

規制物質を取り扱うなど、高リスクのカテゴリーに属する企業は、追加のセキュリティプロトコルが課される場合があります。たとえば取引の監視の強化や、より複合的なセキュリティ対策の使用が義務付けられることがあります。セキュリティ対策のカスタマイズ

Mastercard は、特定のニーズに合わせてセキュリティ機能がカスタマイズされた、さまざまな種類のカードと決済ソリューションを提供しています。たとえば、コーポレートカードは、より緻密な支出管理機能やリアルタイムアラートシステムを備えています。EMV チップ

クレジットカードの EMV チップは、従来の磁気ストライプと比較して安全性が向上しています。このチップによって取引ごとに一意のコードが生成されるため、情報を複製したりスキミングしたりすることが難しくなります。AI

取引は、機械学習アルゴリズムによってリアルタイムでスキャンされてそのリスクレベルが評価され、不審な行動が検出されます。Mastercard のアルゴリズムは大規模かつ多様なデータセットに基づいており、時間の経過とともに進化して、不審な行動の検出性能が継続的に改善されます。MasterCard ID Check

オンラインショッピングのセキュリティを一層強化するプライベートコードです。Mastercard SecureCode とも呼ばれます。PIN に似ていますが、こちらはオンライン購入に使用されます。地理や業種による違い

セキュリティのレベルは地域や業種により異なる場合があります。たとえば、不正利用の発生頻度が高い地域では、動的な認証を要求するなどして、セキュリティ対策を増強する必要が生じることがあります。同様に、リスクの高い業種では、本人確認を追加することもできます。ゼロライアビリティ

Mastercard では「ゼロライアビリティ」という保護制度を設けています。不正な取引が発生したとしても、カード情報を保護するための相応の注意を払っていればカード保有者が責任を問われることはありません。

Mastercard での支払いを受け入れる企業に求められる要件

クレジットカードやデビットカードでの支払いを受け付ける体制がすでに整っている場合、たいていは Mastercard での支払いに対応できます。Mastercard はアメリカをはじめ、世界中で使用されている大手のカードネットワークであるため、ほとんどの決済処理プロバイダーはその受け付けに必要なソフトウェアとハードウェアを備えています。

Mastercard での支払いに対応するためのプロセスの詳細は、取引の処理方法 (対面、オンラインなど)、所在地、決済処理プロバイダーによって異なります。ただし、ほとんどの場合は次のようなプロセスになります。

加盟店アカウント

加盟店アカウントとは、事業者がクレジットカードやデビットカードでの支払いを受け付けるために必要な専用の銀行口座です。ただし、支払いの受け付けに Stripe を使用する場合、加盟店の銀行口座を開設する必要はありません。その機能は Stripe が提供します。決済代行業者

Mastercard に対応している決済代行業者を選びます。取引の技術的な側面はこの業者が担います。前述のように、Mastercard をはじめとする大手カードネットワークには、ほとんどの決済代行業者が対応しています。端末とソフトウェア

事業者には、カードのスワイプやディッピングに使用されるハードウェア、およびオンライン取引のためのソフトウェアが必要です。多くの場合、どちらも決済代行業者が用意しますが、Mastercard の仕様に準拠したものを自社で購入することもできます。コンプライアンスの確認

Mastercard は事業者に PCI DSS への準拠を義務付けています。PCI DSS は、カードでの支払いを受け付ける事業者に求められる一連の準拠要件です。取引額によっては定期的な監査が必要になる場合もあります。法的文書

利用規約、料金構造、および法的責任についての概要を定めた契約や合意を、決済代行業者やアクワイアリング銀行との間で交わす必要があります。アカウントのセットアップ

すべての技術要件と規制要件を満たしたら、加盟店アカウントを設定して支払いの受け付けを開始できます。銀行口座情報の検証や、決済システムが正しく動作することを確認するためのテストが含まれます。Mastercard のブランディング

Mastercard のロゴステッカーや看板を実店舗やデジタルタッチポイントに表示することで、Mastercard での支払いに対応していることを利用者に伝えます。通常、これは任意であって必須ではありません。

Mastercard に代わる選択肢

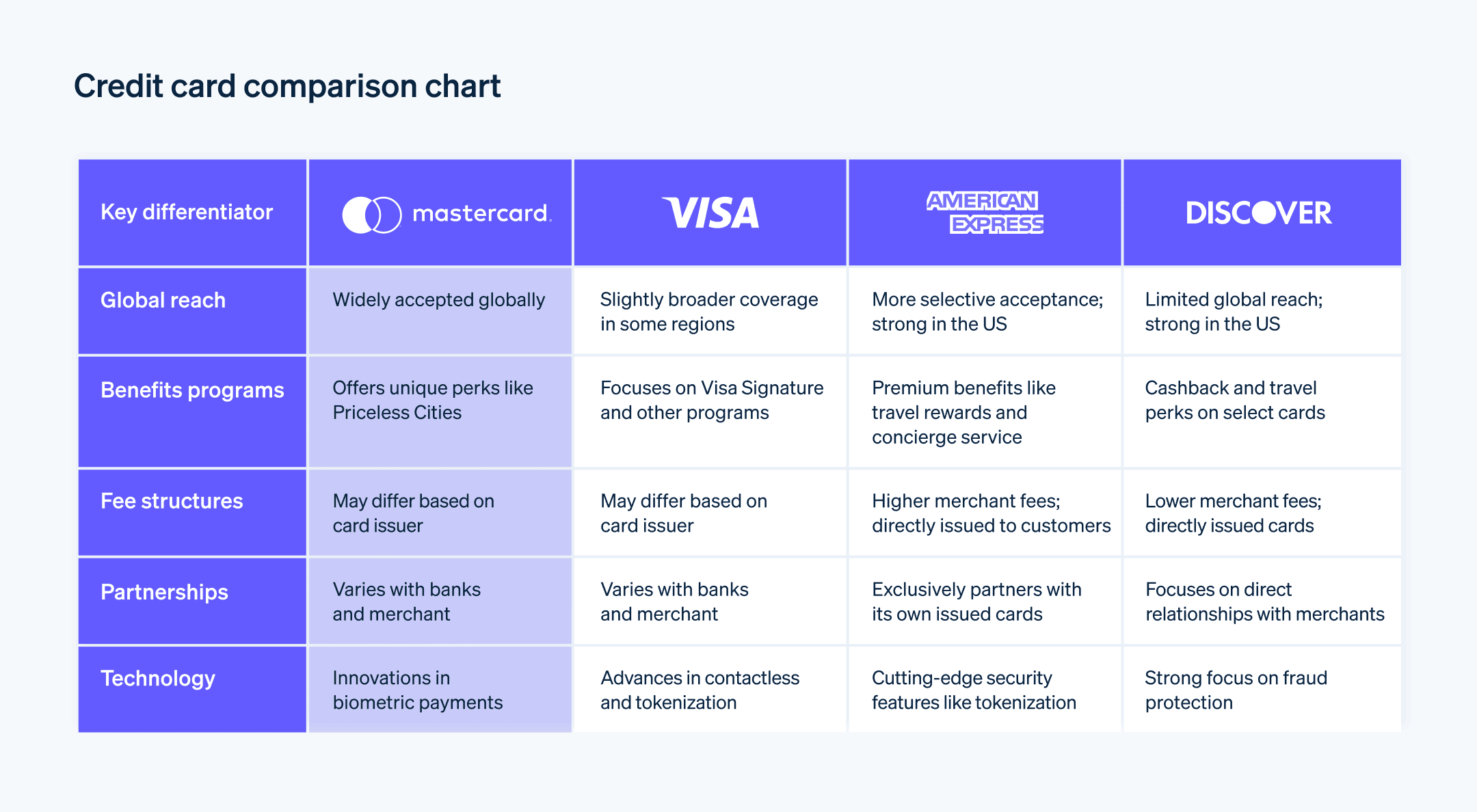

Mastercard は、事業者と顧客の双方が利用できる数あるグローバル決済ソリューションの選択肢の 1 つに過ぎません。決済ネットワークの選択は、主に所在地、取引の種類、適用される手数料などの要素に応じて決定できます。アメリカで事業を営んでいる場合やアメリカに所在している場合、注目すべきメリットのある大手カードネットワークが他にもあります。

Visa: Mastercard の主要な競合企業である Visa は、同社と肩を並べるほどグローバルに事業を展開しており、さまざまなメリットを提供します。データ分析など、事業者専用のサービスもあります。

アメリカン・エキスプレス: Mastercard や Visa ほど普及していませんが、このネットワークには、充実した特典プログラムや買い手保護など、それを補うさまざまな特典があります。

ディスカバー: 主にアメリカで利用され、優良なカスタマーサービスによって差別化を図っています。また、手数料も、他のネットワークより低く設定されています。

世界には、Mastercard に変わる決済手段が他にも数多くあります。地域の銀行ネットワークやデジタルウォレット、仮想通貨という選択肢もあります。

Mastercard に代わる決済手段を調べるには、アメリカのカードネットワークや、他の種類の決済ネットワークの詳細をご覧ください。

世界を見渡せば、Mastercard の代替となる決済手段は、現地の銀行ネットワーク、デジタルウォレット、さらには暗号通貨オプションなど、他にもたくさんあります。

Mastercard に代わる方法については、アメリカのカードネットワーク、および他のタイプの支払いネットワークをご覧ください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。