Mastercard ซึ่งเป็นผู้เล่นสําคัญในภาคการชําระเงินระดับโลก ให้บริการทางการเงินที่หลากหลายแก่ธุรกิจและบุคคลทั่วไปในอุตสาหกรรมต่างๆ เครือข่ายนี้จัดการกับประเภทธุรกรรมที่หลากหลาย ซึ่งสนับสนุนโดยโปรโตคอลการวิเคราะห์ข้อมูลที่แข็งแกร่งและการความปลอดภัยที่เข้มงวด

Mastercard สร้างรายรับ 2.22 หมื่นล้านดอลลาร์สหรัฐในปี 2022 ซึ่งบ่งชี้ถึงผลประกอบการของธุรกิจที่แข็งแกร่ง แม้จะมีสภาพแวดล้อมทางเศรษฐกิจที่ท้าทาย อย่างไรก็ตาม การเข้าถึงและความสามารถของเครือข่ายนี้ก็ยังมีข้อจํากัด โดยเฉพาะอย่างยิ่งในตลาดที่ระบบการชําระเงินในท้องถิ่นได้รับความนิยม

ด้านล่างเราจะอธิบายถึงวิธีทํางานของ Mastercard พื้นที่ที่ดําเนินงาน ผู้ที่ให้บริการ รวมทั้งผลิตภัณฑ์และบริการที่นำเสนอ ไม่ว่าคุณจะกําลังพิจารณาการประมวลผลการชําระเงินในท้องถิ่น ธุรกรรมทั่วโลก หรือกระบวนการชําระเงินด้านอื่นๆ นี่คือสิ่งที่คุณต้องรู้

บทความนี้ให้ข้อมูลอะไรบ้าง

- Mastercard คืออะไร

- Mastercard มีการใช้งานที่ไหน

- ใครคือผู้ที่ใช้ Mastercard

- วิธีการทํางานของ Mastercard

- สิทธิประโยชน์ทางธุรกิจจากการยอมรับ Mastercard

- มาตรการรักษาความปลอดภัยของ Mastercard

- ข้อกําหนดสําหรับธุรกิจที่รับชําระเงินผ่าน Mastercard

- ตัวเลือกอื่นๆ นอกเหนือจาก Mastercard

Mastercard คืออะไร

Mastercard เป็นบริษัทข้ามชาติที่ดําเนินธุรกิจเครือข่ายการเงินทั่วโลก เครือข่ายนี้อํานวยความสะดวกในการโอนเงินทางอิเล็กทรอนิกส์ (EFT) โดยใช้บัตรเดบิต บัตรเครดิต และบัตรเติมเงินที่มีแบรนด์ ในฐานะที่เป็นตัวกลางระหว่างสถาบันทางการเงินและธุรกิจต่างๆ Mastercard รองรับการประมวลผลการชําระเงินด้วยการอนุมัติ การหักบัญชี และการชําระเงิน

เครือข่ายของ Mastercard คือส่วนสําคัญของโครงสร้างพื้นฐานสําหรับการค้าระดับโลก ซึ่งสร้างจากรากฐานของการทํางานร่วมกันและความสามารถในการขยายขอบเขต เครือข่ายนี้รองรับการชําระเงินได้หลากหลายประเภท ตั้งแต่การชําระเงินแบบธุรกิจกับธุรกิจ (B2B) ไปจนถึงการชําระเงินระหว่างบุคคลกับบุคคล (P2P) ทั้งข้ามเขตแดนและต่างสกุลเงิน นอกจากนี้ Mastercard ยังมีการวิเคราะห์ขั้นสูง โซลูชันเกตเวย์การชําระเงิน และระบบป้องกันการฉ้อโกง เพื่อตอบโจทย์ความต้องการที่หลากหลายของทุกคน ตั้งแต่ลูกค้ารายบุคคลไปจนถึงบัญชีทั่วโลก องค์กร และแพลตฟอร์มที่ต้องจัดการยอดธุรกรรมในปริมาณสูง

บริการของ Mastercard ซึ่งใช้ส่วนต่อประสานโปรแกรมประยุกต์ (API) สามารถเชื่อมต่อการทํางานกับแพลตฟอร์มต่างๆ และมอบความยืดหยุ่นให้แก่ธุรกิจที่ต้องการโซลูชันการชําระเงินที่ปรับแต่งเอง นอกจากนี้ เครือข่ายยังขยายฟังก์ชันของตนผ่านการเป็นพาร์ทเนอร์เชิงกลยุทธ์ นําเสนอบริการที่มีมูลค่าเพิ่ม เช่น โปรแกรมรางวัล การจัดหาเงินทุนสําหรับซัพพลายเชน และการยืนยันตัวตนแบบดิจิทัล

Mastercard มีการใช้งานที่ไหน

Mastercard ให้บริการในหลายพื้นที่ทั่วโลก ซึ่งอํานวยความสะดวกด้านธุรกรรมในกว่า 210 ประเทศและเขตแดน นอกจากนี้ การเข้าถึงของเครือข่ายยังครอบคลุมสภาพแวดล้อมทางการเงินที่หลากหลาย ทั้งธุรกิจค้าปลีก อีคอมเมิร์ซ องค์กรของรัฐ และสถาบันทางการเงินต่างๆ ธุรกิจทุกภาคส่วน ตั้งแต่ธุรกิจบริการไปจนถึงการดูแลสุขภาพ ต่างก็รับการชําระเงินผ่านตัวเลือกที่ติดแบรนด์ Mastercard แม้ในตอนแรก เครือข่ายนี้จะมีความโดดเด่นจากระบบบันทึกการขาย (POS) แต่ขอบเขตความครอบคลุมของบัตรก็เพิ่มขึ้นอย่างมาก เพราะการเติบโตของการชําระเงินแบบดิจิทัล

เครือข่ายการชําระเงินทั่วโลกของ Mastercard ได้รับการใช้งานอย่างกว้างขวาง ทั้งสําหรับธุรกรรมส่วนบุคคลและธุรกรรมทางการค้า ด้วยบัตรเครดิตกว่า 1.1 พันล้านใบที่หมุนเวียนใช้งานอยู่ เครือข่ายนี้จึงได้รับการจัดว่าเป็นระบบการชําระเงินที่มีการใช้งานมากที่สุดทั่วโลก นี่คือภาพรวมของการใช้งานเครือข่ายนี้ทั่วโลก:

อเมริกาเหนือและยุโรป: Mastercard มีการใช้งานอย่างมากในสหรัฐอเมริกา แคนาดา สหราชอาณาจักร และอีกหลายประเทศในยุโรป โดยเครือข่ายจัดการธุรกรรมหลากหลายประเภท ตั้งแต่การซื้อสินค้าอุปโภคบริโภค ไปจนถึงการจัดซื้อสัญญา B2B ที่มีมูลค่าหลายล้านดอลลาร์

เอเชียแปซิฟิก: Mastercard เป็นตัวเลือกยอดนิยมสําหรับการชําระเงินในออสเตรเลีย ญี่ปุ่น และสิงคโปร์ ขณะที่ในจีนและอินเดีย ซึ่งมีเครือข่ายการชําระเงินภายในประเทศที่แข็งแกร่ง Mastercard มักจะถูกใช้สําหรับการทําธุรกรรมระหว่างประเทศ

ลาตินอเมริกา: ในประเทศต่างๆ เช่น บราซิล อาร์เจนตินา และเม็กซิโก Mastercard คือวิธีการชําระเงินมาตรฐาน บริษัทเป็นพาร์ทเนอร์กับธนาคารท้องถิ่นเพื่อนําเสนอผลิตภัณฑ์เฉพาะทางที่ออกแบบมาเพื่อความต้องการทางการเงินของประเทศเหล่านี้

ตะวันออกกลางและแอฟริกา: Mastercard กําลังได้รับความนิยมมากขึ้นในสถานที่ต่างๆ เช่น สหรัฐอาหรับเอมิเรตส์และแอฟริกาใต้ นอกจากนี้ เครือข่ายยังขยายเข้าสู่ตลาดการเงินที่ยังไม่ทันสมัยในพื้นที่แถบแอฟริกาใต้สะฮารา

Mastercard นําเสนอชุดบริการที่ครอบคลุมซึ่งนอกเหนือไปจากการประมวลผลธุรกรรม โดยรวมถึงการตรวจจับการฉ้อโกงที่มีประสิทธิภาพ บริการวิเคราะห์ข้อมูล และผลิตภัณฑ์ทางการเงินที่ออกแบบเองสําหรับการจัดการซัพพลายเชน การลงทุนในเทคโนโลยีที่ทันสมัยทําให้เครือข่ายนี้เชื่อมต่อการทํางาน API ได้ จึงสามารถสนับสนุนโซลูชันทางการเงินที่ออกแบบเองหลากหลายรูปแบบสําหรับการดําเนินงานในขอบเขตขนาดใหญ่

ใครคือผู้ที่ใช้ Mastercard

แม้ส่วนแบ่งในตลาดจะมีความผันผวน แต่ Mastercard ก็มีอิทธิพลต่อตลาดส่วนใหญ่ทั่วโลก Mastercard มีความแข็งแกร่งเป็นพิเศษในยุโรปและอเมริกาเหนือ ซึ่งใช้เครือข่ายนี้เพื่อจุดประสงค์ด้านการชําระเงินและใบเสร็จ นี่คือตัวอย่างของภาคธุรกิจหลักที่ Mastercard มีตัวตนที่แข็งแกร่ง:

การค้าปลีกและอีคอมเมิร์ซ

Mastercard ได้รับการยอมรับจากสถานประกอบการค้าปลีกหลากหลายแห่ง ตั้งแต่ร้านค้าในท้องถิ่นไปจนถึงร้านค้าปลีกทั่วโลก นอกจากนี้ แพลตฟอร์มออนไลน์ยังชื่นชอบในความเร็วและคุณสมบัติความปลอดภัยของเครือข่ายนี้ธุรกิจการบริการและการเดินทาง

นักท่องเที่ยวนานาชาติ รวมถึงโรงแรมและสายการบินต่างก็ใช้งาน Mastercard เป็นจำนวนมาก ความครอบคลุมทั่วโลกทำให้เครือข่ายนี้เป็นตัวเลือกที่เหมาะสําหรับการจองและดําเนินการชําระเงินสาธารณูปโภคและบริการ

ผู้ให้บริการโทรคมนาคม บริษัทสาธารณูปโภคด้านน้ําและไฟฟ้า และผู้ให้บริการอื่นๆ ต่างก็รับการชําระเงินแบบครั้งเดียวและตามแบบแผนล่วงหน้าภาครัฐและสถาบัน

หน่วยงานราชการและสถาบันการศึกษาใช้ Mastercard เพื่อการซื้อสินค้าและบริการในปริมาณมาก ธุรกรรมเหล่านี้มักจะประกอบด้วยข้อมูลระดับ 3 ซึ่งให้ชุดรายละเอียดธุรกรรมที่ครอบคลุม เช่น สินค้าที่ซื้อ ยอดภาษี และรายละเอียดอื่นๆ การให้รายละเอียดในระดับนี้มักจะช่วยลดต้นทุนธุรกรรมได้ธุรกรรม B2B

Mastercard ยังโดดเด่นในภาคธุรกิจ B2B อีกด้วย โดยรองรับตัวเลือกการชําระเงินที่หลากหลาย เช่น บัตรดิจิทัลที่ออกมาโดยเฉพาะสําหรับการชําระเงินจํานวนมากและการชําระเงินแก่ผู้ให้บริการเทคโนโลยีการชําระเงินแบบใหม่ๆ

กระเป๋าเงินดิจิทัลและแอปการชําระเงินผ่านอุปกรณ์เคลื่อนที่มักจะใช้ Mastercard เป็นเครือข่ายหลักสําหรับธุรกรรมที่แปลงเป็นโทเค็นธุรกรรมข้ามพรมแดน

Mastercard มีความเชี่ยวชาญในการจัดการธุรกรรมระหว่างประเทศ โดยมอบการรองรับหลายสกุลเงินและมีอัตราการแปลงสกุลเงินที่น่าพึงพอใจโมเดลการชําระเงินตามรอบบิล

แพลตฟอร์มการให้บริการระบบซอฟต์แวร์ (SaaS) และธุรกิจอื่นๆ ที่อาศัยรายรับจากการชําระเงินตามรอบบิลมักจะใช้ Mastercard สําหรับการเรียกเก็บเงินตามแบบแผนล่วงหน้าบริการด้านการเงิน

ผู้จัดการสินทรัพย์ เฮดจ์ฟันด์ และองค์กรทางการเงินอื่นๆ ใช้ Mastercard เพื่อการโอนเงิน กิจกรรมการลงทุน และการจัดการสภาพคล่อง

โดยนอกจากจะได้รับความนิยมในตลาดเหล่านี้แล้ว Mastercard ยังเป็นตัวเลือกหลักในหมู่ลูกค้าและธุรกิจบางกลุ่ม ซึ่งได้แก่

เจ้าของบัตรสําหรับใช้งานส่วนบุคคล

คนรุ่นใหม่

คนรุ่นใหม่มักใช้บัตรเครดิตหรือบัตรเดบิตแบบพื้นฐาน การเข้าถึงและความสะดวกในการใช้งานเป็นข้อกังวลที่พบบ่อย และผู้ใช้กลุ่มนี้มักใช้บัตรเพื่อการเลือกซื้อสินค้าออนไลน์ บริการรถรับส่ง และแอปส่งอาหารครอบครัวชนชั้นกลาง

ครอบครัวชนชั้นกลางซึ่งมีความมั่นคงมากขึ้นมักจะเลือกใช้บัตรที่มอบรางวัลหรือเงินคืน กลุ่มนี้มีแนวโน้มที่จะใช้บัตรเพื่อการใช้จ่ายที่มากขึ้น เช่น วันหยุดพักผ่อนหรือการปรับปรุงบ้านบุคคลที่มีทรัพย์สินจำนวนมาก

ลูกค้าผู้ร่ำรวยมักเลือกใช้บัตรพรีเมียมหรือบัตรที่หรูหรา บัตรเหล่านี้มีค่าธรรมเนียมที่สูงขึ้น แต่มีประโยชน์มากมาย เช่น สิทธิพิเศษในการเดินทางและบริการผู้ช่วยอำนวยความสะดวก

ธุรกิจและองค์กร

ธุรกิจขนาดเล็กและขนาดกลาง (SMB)

ธุรกิจ SMB มักใช้บัตรเครดิตสําหรับธุรกิจเฉพาะทางเพื่อจัดการค่าใช้จ่ายในการดําเนินงาน และมักจะมองหาบัตรที่มีคะแนนสะสมหรือรางวัลจูงใจเป็นเงินคืนองค์กรขนาดใหญ่

บริษัทระดับองค์กรต่างๆ ต้องใช้โซลูชันการชําระเงินที่ซับซ้อนซึ่งรองรับธุรกรรมจํานวนมากและมีฟีเจอร์การรายงานที่ละเอียด การป้องกันการฉ้อโกงและการวิเคราะห์ข้อมูลเป็นข้อพิจารณาที่สําคัญสําหรับธุรกิจประเภทนี้และ Mastercard ก็มีข้อเสนอมากมายในด้านดังกล่าวองค์กรไม่แสวงผลกําไรและมูลนิธิ

องค์กรไม่แสวงผลกําไรที่มีงบประมาณจำกัด ควรใช้บัตรเติมเงินหรือบัตรค่าธรรมเนียมต่ําเพื่อจัดการค่าใช้จ่ายในการดําเนินงาน

เจ้าของบัตรสําหรับใช้งานเฉพาะทาง

นักท่องเที่ยว

ผู้ที่เดินทางบ่อยและนักท่องเที่ยวต่างชาติมักให้ความสําคัญกับบัตรที่ไม่มีค่าธรรมเนียมธุรกรรมในต่างประเทศ มีการยอมรับทั่วโลก และมอบรางวัลด้านการเดินทางผู้เล่นเกมออนไลน์และลูกค้าที่สนใจเนื้อหาดิจิทัล

ลูกค้าเหล่านี้มักจะสนใจในโซลูชันการชําระเงินล่วงหน้าหรือกระเป๋าเงินดิจิทัลที่ช่วยให้การซื้อภายในแอปหรือการชําระเงินตามรอบบิลง่ายขึ้น

เจ้าของบัตรเฉพาะภาคส่วน

การดูแลสุขภาพ

คนไข้และผู้ให้บริการทางการแพทย์จํานวนมากหันมาใช้ตัวเลือกการชําระเงินที่เน้นด้านสุขภาพโดยเฉพาะ ซึ่งช่วยเพิ่มประสิทธิภาพให้การจัดการค่าใช้จ่ายทางการแพทย์การศึกษา

ผู้ปกครอง นักเรียน และสถาบันการศึกษาอาจต้องการบัตรเติมเงินหรือตัวเลือกเครดิตแบบพิเศษสําหรับการชําระเงินค่าเทอมและค่าธรรมเนียมเกี่ยวกับการศึกษาอื่นๆ

เครือข่ายอันครอบคลุมของ Mastercard ยังมีความร่วมมือกับบริษัทฟินเทค ผู้ให้บริการสนับสนุนด้านการชําระเงิน และองค์กรในโลกดิจิทัลด้วย ความสัมพันธ์เหล่านี้ช่วยเสริมบริการที่มีคุณค่าเพิ่มขึ้น ตั้งแต่การจัดหาเงินทุนของซัพพลายเชน ไปจนถึงโปรแกรมเครดิตสะสมและการยืนยันตัวตนแบบดิจิทัล

การเชื่อมต่อการทำงานโดยใช้ API ช่วยขยายความสามารถในการใช้งานของ Mastercard ซึ่งมอบความยืดหยุ่นสําหรับโซลูชันทางการเงินที่ออกแบบเอง แพลตฟอร์มและผู้ประมวลผลการชําระเงินหลายรายเชื่อมต่อการทํางาน API เหล่านี้เพื่อทําธุรกรรมผ่าน Mastercard ทําให้เครือข่ายเข้าถึงสภาพแวดล้อมของซอฟต์แวร์เฉพาะทางได้

วิธีการทํางานของ Mastercard

Mastercard ในฐานะผู้ให้บริการทางการเงินสําหรับธุรกิจ

Mastercard นําเสนอผลิตภัณฑ์ที่หลากหลายเพื่อตอบสนองความต้องการที่แตกต่างของธุรกิจ ไม่ว่าจะเป็นธุรกิจขนาดเล็ก บริษัทขนาดใหญ่ หรือแพลตฟอร์มดิจิทัล Mastercard มีบทบาทสําคัญในธุรกรรมข้ามพรมแดน ซึ่งรองรับธุรกิจที่ดําเนินงานในหลายตลาด ฟังก์ชันหลายสกุลเงินช่วยให้ธุรกรรมในเขตสกุลเงินต่างๆ เกิดขึ้นได้ ทําให้การค้าระหว่างประเทศและอีคอมเมิร์ซเป็นเรื่องง่าย

ด้านล่างนี้คือตัวอย่างข้อเสนอสําหรับธุรกิจของ Mastercard:

- บัตรธุรกิจ Mastercard: บัตรที่มีข้อเสนอมาตรฐานสำหรับบัตรเครดิตซึ่งมาพร้อมฟีเจอร์การจัดการค่าใช้จ่าย

- บัตรองค์กรของ Mastercard: บัตรที่ออกแบบมาเพื่อองค์กรขนาดใหญ่ โดยมอบตัวเลือกการเรียกเก็บเงินแบบรวมศูนย์

- บัตร Mastercard Corporate Fleet: บัตรเฉพาะสําหรับบริษัทที่มีกลุ่มยานพาหนะ ซึ่งมอบข้อมูลรายงานแบบละเอียดเกี่ยวกับค่าน้ํามันเชื้อเพลิงและค่าบํารุงรักษา

- Mastercard Send: บริการที่อํานวยความสะดวกในการชําระเงินไปยังปลายทางต่างๆ ที่รวดเร็วและปลอดภัย

- Mastercard B2B Hub: โซลูชันแบบอัตโนมัติสําหรับเจ้าหนี้การค้าที่ช่วยลดความยุ่งยากในการชําระเงินและเชื่อมต่อการทํางานกับซอฟต์แวร์ที่มีอยู่

- Mastercard Track: บัญชีแยกประเภทแบบดิจิทัลที่ปลอดภัย ซึ่งช่วยอํานวยความสะดวกในการแลกเปลี่ยนข้อมูลธุรกรรมและการชําระเงินระหว่างผู้ซื้อและซัพพลายเออร์

นอกจากนี้ Mastercard ยังรองรับธุรกรรมเฉพาะทางที่หลากหลาย นอกเหนือจากร้านค้าปลีกแบบเดิมๆ โดยรวมถึงการชําระเงินแบบ B2B กระเป๋าเงินดิจิทัล ไปจนถึงระบบการชําระเงินบนอุปกรณ์เคลื่อนที่ องค์กรระดับโลกมักใช้ฟังก์ชันของ Mastercard สําหรับโซลูชันการเบิกจ่ายและการปฏิบัติงานด้านการเงิน ทําให้เป็นผู้ให้บริการที่ครอบคลุมสําหรับการจัดการกิจกรรมทางการเงินที่ซับซ้อน

Mastercard ในฐานะเครือข่ายบัตร

นอกจากบริการและผลิตภัณฑ์ที่นําเสนอแก่ธุรกิจแล้ว Mastercard ยังดําเนินงานเครือข่ายขนาดใหญ่ที่ช่วยอํานวยความสะดวกด้านธุรกรรมการชําระเงิน โดยรวบรวมสถาบันการเงิน ธุรกิจ และลูกค้าไว้ด้วยกัน เครือข่ายนี้จะทําหน้าที่เป็นตัวกลางที่อนุมัติ หักยอด และชําระธุรกรรม ต่อไปนี้คือวิธีการทํางานของเครือข่าย

การอนุมัติวงเงิน: เมื่อรูด เสียบ หรือป้อนข้อมูลบัตร Mastercard ออนไลน์ ระบบจะส่งรายละเอียดธุรกรรมไปที่ธนาคารของธุรกิจ จากนั้นจึงส่งต่อให้ธนาคารผู้ออกบัตรของเจ้าของบัตรอนุมัติ เครือข่ายของ Mastercard เป็นเหมือนท่อส่งต่อสําหรับการแลกเปลี่ยนข้อมูลนี้

การหักยอด: หลังการอนุมัติ ธนาคารที่ออกบัตรจะโอนเงินไปยังธนาคารผู้รับบัตรผ่านเครือข่าย Mastercard จากนั้นก็บันทึกรายละเอียดธุรกรรมและกระทบยอด

การชําระเงิน: ในที่สุดระบบจะโอนเงินทุนจากธนาคารที่รับชําระเข้าบัญชีธนาคารของธุรกิจ ขั้นตอนนี้มักเกิดขึ้นภายใน 2-3 วันทําการ

รายได้หลักของ Mastercard มาจากค่าธรรมเนียมที่เรียกเก็บกับสถาบันการเงินสําหรับการใช้บัตรที่ติดแบรนด์และเครือข่าย นอกจากนี้ ยังเรียกเก็บค่าบริการสําหรับบริการอื่นๆ เช่น การประมวลผลข้อมูลและธุรกรรมข้ามพรมแดน โดยค่าธรรมเนียมเหล่านี้อาจแตกต่างกันไปตามเขตอํานาจศาลและบริการเฉพาะที่ใช้

บทบาทของ Mastercard ในการประมวลผลธุรกรรมแสดงให้เห็นถึงอิทธิพลในวงกว้างของระบบการเงินทั่วโลกนี้ และด้วยความก้าวหน้าในเทคโนโลยีการชําระเงินที่มีการพัฒนาอย่างต่อเนื่อง Mastercard ยังคงปรับตัวอย่างไม่หยุดนิ่ง

สิทธิประโยชน์ทางธุรกิจจากการยอมรับ Mastercard

การรับชําระเงินผ่าน Mastercard ช่วยให้ธุรกิจที่ให้บริการแก่ลูกค้าได้ประโยชน์หลายประการ ซึ่งอาจมอบผลลัพธ์ต่อประสบการณ์ของลูกค้าโดยตรงและประสิทธิภาพในการดําเนินงานทางการเงิน Mastercard เป็นหนึ่งในเครือข่ายการชําระเงินที่ได้รับการยอมรับมากที่สุด และช่วยให้ธุรกิจต่างๆ เข้าถึงฐานลูกค้าจำนวนมากซึ่งไว้วางใจในการชําระเงินรูปแบบนี้ และธุรกิจแบบ B2B ในอุตสาหกรรมส่วนใหญ่ก็มีแนวโน้มสูงที่จะได้ประโยชน์จากการรับชําระเงินผ่านเครือข่ายบัตรต่างประเทศชั้นนํานี้

นี่คือข้อดีเด่นๆ ที่แสดงถึงประโยชน์ที่ธุรกิจได้รับจากการยอมรับ Mastercard

การเข้าถึงทั่วโลก

Mastercard ได้รับการยอมรับในกว่า 210 ประเทศและเขตแดน ซึ่งหมายความว่าการยอมรับ Mastercard ช่วยให้ธุรกิจมีความเป็นสากลและเข้าถึงตลาดได้ในทันทีความเร็วและความสะดวกสบาย

ธุรกรรมนั้นเกิดขึ้นได้อย่างรวดเร็ว แค่แตะหรือรูดบัตรเท่านั้น ซึ่งทําให้เครือข่ายบัตรนี้เป็นตัวเลือกที่สะดวกสําหรับธุรกิจที่ต้องการมอบประสบการณ์การชําระเงินที่ราบรื่นให้แก่ลูกค้าและเพิ่มประสิทธิภาพในการดําเนินงานด้านการชําระเงินฟีเจอร์ด้านการรักษาความปลอดภัย

Mastercard ใช้มาตรการรักษาความปลอดภัยที่ซับซ้อน เช่น การแปลงเป็นโทเค็นและการตรวจสอบสิทธิ์ด้วยไบโอเมตริก เพื่อปกป้องธุรกรรม ซึ่งจะช่วยลดความเสี่ยงของการฉ้อโกงได้การวิเคราะห์ข้อมูล

Mastercard เปิดโอกาสให้ธุรกิจต่างๆ เข้าถึงข้อมูลเชิงลึกที่มีคุณค่าผ่านการวิเคราะห์ข้อมูล ทําให้บริษัทตัดสินใจเกี่ยวกับการจัดการสินค้าคงคลัง กลยุทธ์ค่าบริการ และอีกมากมายได้อย่างมีข้อมูลตัวเลือกการชําระเงินที่ยืดหยุ่น

Mastercard ช่วยให้ธุรกิจสามารถนําเสนอโซลูชันการชําระเงินที่หลากหลาย รวมถึงการชําระเงินแบบไร้สัมผัส ธุรกรรมบนอุปกรณ์เคลื่อนที่ และฟังก์ชันอีคอมเมิร์ซ เพื่อรองรับความต้องการที่หลากหลายของลูกค้า

ข้อดีเหล่านี้ช่วยให้ธุรกิจปรับตัวตามการเปลี่ยนแปลงของตลาด ตอบสนองความคาดหวังของลูกค้าที่เปลี่ยนแปลงไป รวมทั้งรักษาความไว้วางใจของลูกค้า พาร์ทเนอร์ และผู้ให้บริการได้ง่ายขึ้น

มาตรการรักษาความปลอดภัยของ Mastercard

Mastercard ใช้วิธีการที่หลากหลายในการรักษาความปลอดภัยสำหรับธุรกรรมในเครือข่ายทั่วโลก เช่นเดียวกับเครือข่ายการชําระเงินสากลอื่นๆ บริษัทนี้ปรับการทํางานและกลไกการรักษาความปลอดภัยอย่างต่อเนื่อง บริษัททุ่มทรัพยากรจำนวนหนึ่งในการรักษากลยุทธ์ด้านความปลอดภัยที่มีชื่อเสียงและยืดหยุ่น ท่ามกลางความซับซ้อนของการประมวลผลการชําระเงินทั่วโลก

โดยเมื่อลงทุนเพื่อปกป้องแบรนด์ของตัวเองให้ปลอดภัย Mastercard จึงสามารถมอบประโยชน์จากมาตรฐานการรักษาความปลอดภัยแบบรัดกุมให้แก่ธุรกิจและลูกค้าที่ใช้ผลิตภัณฑ์ ต่อไปนี้คือภาพรวมคร่าวๆ เกี่ยวกับวิธีรักษาความปลอดภัยของ Mastercard

การเข้ารหัสขั้นสูง

Mastercard ใช้เทคโนโลยีการเข้ารหัสที่ทันสมัยซึ่งเหนือกว่าโปรโตคอล Secure Sockets Layer (SSL)/Transport Layer Security (TLS) แบบมาตรฐาน นอกจากนี้ยังใช้วิธีการเข้ารหัสที่เฉพาะเจาะจงกับข้อมูลทั้งข้อมูลที่จัดเก็บไว้และข้อมูลที่อยู่ในระหว่างการส่ง เพื่อลดการรั่วไหลและความเสี่ยงที่จุดสัมผัสต่างๆการแปลงเป็นโทเค็น

การแปลงเป็นโทเค็นในระบบนิเวศของ Mastercard ไม่ได้เป็นเพียงการแทนที่ข้อมูลบัตรเท่านั้น แต่มักจะรวมเข้ากับประวัติการทําธุรกรรมและข้อมูลเชิงพฤติกรรมเพื่อสร้างโทเค็นที่มีหลายปัจจัย ทําให้การเข้าถึงที่ไม่ได้รับอนุญาตเป็นเรื่องที่ท้าทายมากขึ้นการตรวจสอบสิทธิ์

โดยทั่วไปแล้วการตรวจสอบสิทธิ์แบบหลายปัจจัยมักจะใช้ในธุรกรรมทางการเงิน โดยเฉพาะอย่างยิ่งสําหรับธุรกรรมที่มีมูลค่าสูง แต่ Mastercard ไม่ได้จํากัดการตรวจสอบสิทธิ์แบบหลายปัจจัยให้ใช้เฉพาะการส่งรหัสทาง SMS เท่านั้น เครือข่ายยังใช้ตัวตรวจสอบสิทธิ์ผ่านแอปพลิเคชันและฮาร์ดแวร์ เช่น โทเค็นความปลอดภัยที่ให้การป้องกันเพิ่มเติมจากความพยายามฟิชชิ่งการรองรับไบโอเมตริก

นอกจากการจดจําใบหน้าและลายนิ้วมือแล้ว Mastercard ยังตรวจสอบมาตรการด้านไบโอเมตริกอื่นๆ เช่น การรับรู้เสียงและรูปแบบพฤติกรรม เพื่อตรวจสอบสิทธิ์ลูกค้าการปรับตัวตามระเบียบข้อบังคับ

Mastercard ปฏิบัติตามข้อบังคับระหว่างประเทศ รวมถึงคําสั่งว่าด้วยบริการชําระเงินฉบับที่ 2 ของสหภาพยุโรป (PSD2) และมาตรฐานการรักษาความปลอดภัยข้อมูลสําหรับอุตสาหกรรมบัตรชําระเงิน (PCI DSS) ในสหรัฐอเมริกา นอกจากนี้ยังปรับตัวตามกฎหมายและมาตรฐานท้องถิ่นในประเทศต่างๆ เช่น สิงคโปร์และออสเตรเลียด้วย ระเบียบข้อบังคับเหล่านี้มักจะกําหนดระดับของการเข้ารหัสและระเบียบวิธีจัดเก็บข้อมูลที่เครือข่ายบัตรและธุรกิจจําเป็นต้องใช้การตรวจสอบอย่างละเอียดเฉพาะภาคส่วน

ธุรกิจในประเภทที่มีความเสี่ยงสูง เช่น ธุรกิจซึ่งจัดการสารที่มีการควบคุม อาจอยู่ภายใต้ระเบียบการรักษาความปลอดภัยเพิ่มเติม ซึ่งอาจเกี่ยวข้องกับการตรวจสอบธุรกรรมที่รัดกุมหรือการใช้มาตรการรักษาความปลอดภัยที่ซับซ้อนมากขึ้นระบบการรักษาความปลอดภัยที่ออกแบบเอง

Mastercard ให้บริการบัตรและโซลูชันการชําระเงินหลากหลายแบบที่มาพร้อมกับฟีเจอร์การรักษาความปลอดภัยที่ปรับแต่งให้เหมาะกับความต้องการเฉพาะเจาะจง ตัวอย่างเช่น บัตรองค์กรอาจมาพร้อมการควบคุมการใช้จ่ายที่ละเอียดยิ่งขึ้นและระบบแจ้งเตือนแบบเรียลไทม์ชิป EMV

ชิป EMV สําหรับบัตรใบจริงมีความปลอดภัยมากกว่าแถบแม่เหล็กแบบเดิมๆ โดยจะสร้างรหัสที่ไม่ซ้ํากันสําหรับแต่ละธุรกรรม ทําให้สามารถจําลองหรือขโมยข้อมูลได้ยากปัญญาประดิษฐ์

อัลกอริทึมของแมชชีนเลิร์นนิงจะสแกนธุรกรรมแบบเรียลไทม์เพื่อประเมินระดับความเสี่ยงและค้นหากิจกรรมที่น่าสงสัย Mastercard ใช้อัลกอริทึมพื้นฐานกับชุดข้อมูลขนาดใหญ่ที่มีความหลากหลายซึ่งปรับเปลี่ยนตามช่วงเวลาและปรับปรุงการตรวจจับกิจกรรมที่น่าสงสัยอย่างต่อเนื่องการตรวจสอบตัวตนของ Mastercard

หรือที่เรียกว่า Mastercard SecureCode คือรหัสส่วนตัวที่มีการรักษาความปลอดภัยเพิ่มขึ้นอีกชั้นสําหรับการเลือกซื้อสินค้าทางออนไลน์ รหัสนี้คล้ายกับ PIN แต่ใช้สําหรับการซื้อออนไลน์ความแตกต่างทางภูมิศาสตร์และภาคธุรกิจ

ระดับความปลอดภัยอาจแตกต่างกันไปตามที่ตั้งหรือภาคธุรกิจ ตัวอย่างเช่น ในภูมิภาคที่มีอัตราการฉ้อโกงสูง ก็อาจมีการบังคับใช้มาตรการรักษาความปลอดภัยเพิ่มเติม เช่น การตรวจสอบสิทธิ์แบบไดนามิก ในทํานองเดียวกัน ภาคธุรกิจที่มีความเสี่ยงสูงอาจต้องผ่านการตรวจสอบตัวตนเพิ่มเติมไม่ต้องรับผิดใดๆ

Mastercard มอบการคุ้มครองแบบไม่ต้องรับผิด ซึ่งหมายความว่าเจ้าของบัตรไม่ต้องรับผิดชอบต่อธุรกรรมที่ไม่ได้รับอนุญาต หากดําเนินการตามสมควรเพื่อปกป้องรายละเอียดของบัตร

ข้อกําหนดสําหรับธุรกิจที่รับชําระเงินผ่าน Mastercard

หากธุรกิจของคุณได้ตั้งค่าให้รับชําระเงินผ่านบัตรเครดิตและเดบิต ก็น่าจะรับชําระเงินผ่าน Mastercard ได้ Mastercard เป็นหนึ่งในเครือข่ายบัตรหลักในสหรัฐอเมริกาและทั่วโลก ดังนั้นผู้ให้บริการการประมวลผลการชําระเงินส่วนใหญ่จึงมีซอฟต์แวร์และฮาร์ดแวร์ที่รองรับเครือข่ายนี้

ขั้นตอนการตั้งค่าเพื่อรับชําระเงินผ่าน Mastercard จะแตกต่างกันไป โดยขึ้นอยู่กับว่าคุณวางแผนที่จะประมวลผลธุรกรรมอย่างไร (การชําระเงินที่จุดขาย ทางออนไลน์ ฯลฯ) ตําแหน่งที่ตั้งของคุณ และตําแหน่งที่ตั้งของผู้ให้บริการประมวลผลการชําระเงิน แต่กระบวนการส่วนใหญ่จะมีลักษณะดังต่อไปนี้

บัญชีผู้ค้า

บัญชีผู้ค้าคือบัญชีธนาคารเฉพาะทางที่ธุรกิจต่างๆ จําเป็นต้องใช้เพื่อรับชําระเงินผ่านบัตรเครดิตและบัตรเดบิต อย่างไรก็ตาม หากคุณรับชําระเงินโดยใช้ Stripe ก็ไม่จําเป็นต้องเปิดบัญชีผู้ค้าเนื่องจาก Stripe ให้บริการฟังก์ชันดังกล่าวอยู่แล้วผู้ประมวลผลการชําระเงิน

เลือกผู้ประมวลผลการชําระเงินที่ใช้ร่วมกับ Mastercard ได้ ผู้ประมวลผลรายนี้จะจัดการแง่มุมทางเทคนิคของธุรกรรม โดยผู้ประมวลผลการชําระเงินส่วนใหญ่จะสามารถทำงานร่วมกับ Mastercard และเครือข่ายบัตรชั้นนําอื่นๆเทอร์มินัลและซอฟต์แวร์

ธุรกิจต่างๆ ต้องการฮาร์ดแวร์สำหรับรูดหรือเสียบบัตร โดยรวมถึงซอฟต์แวร์สําหรับธุรกรรมออนไลน์ ผู้ประมวลผลการชําระเงินมักจะให้บริการทั้งสองรูปแบบ แต่ธุรกิจต่างๆ ก็สามารถหาซื้อสิ่งเหล่านี้เองได้ตราบใดที่สอดคล้องกับข้อมูลจำเพาะของ Mastercardการตรวจสอบการปฏิบัติตามข้อกําหนด

Mastercard กําหนดว่าธุรกิจจะต้องปฏิบัติตาม PCI DSS ซึ่งเป็นชุดข้อกําหนดที่ต้องปฏิบัติตามสําหรับธุรกิจที่ยอมรับการชําระเงินด้วยบัตร ส่วนการตรวจสอบแบบปกติอาจขึ้นอยู่กับปริมาณธุรกรรมเอกสารทางกฎหมาย

สัญญาและข้อตกลงจะแจกแจงข้อกําหนดและเงื่อนไข โครงสร้างค่าธรรมเนียม และความรับผิดอื่นๆ ที่ต้องดำเนินการให้เสร็จสิ้นกับผู้ประมวลผลการชําระเงินหรือธนาคารผู้รับชําระเงินการตั้งค่าบัญชี

หลังจากปฏิบัติตามข้อกําหนดทางเทคนิคและข้อกําหนดทางกฎหมายทั้งหมดแล้ว ธุรกิจดังกล่าวจะสามารถสร้างบัญชีผู้ค้าเพื่อเริ่มรับชําระเงินได้ โดยขั้นตอนดังกล่าวประกอบด้วยการยืนยันรายละเอียดธนาคารและการทดสอบระบบการชําระเงินเพื่อให้แน่ใจว่าทํางานได้อย่างถูกต้องการสร้างแบรนด์ Mastercard

การแสดงป้ายและป้าย Mastercard ที่หน้าร้านและจุดสัมผัสดิจิทัลบ่งชี้ให้ลูกค้าทราบว่าคุณรับการชําระเงินผ่าน Mastercard โดยปกติแล้วนี่ไม่ใช่ข้อกําหนด แต่เป็นทางเลือก

ตัวเลือกอื่นๆ นอกเหนือจาก Mastercard

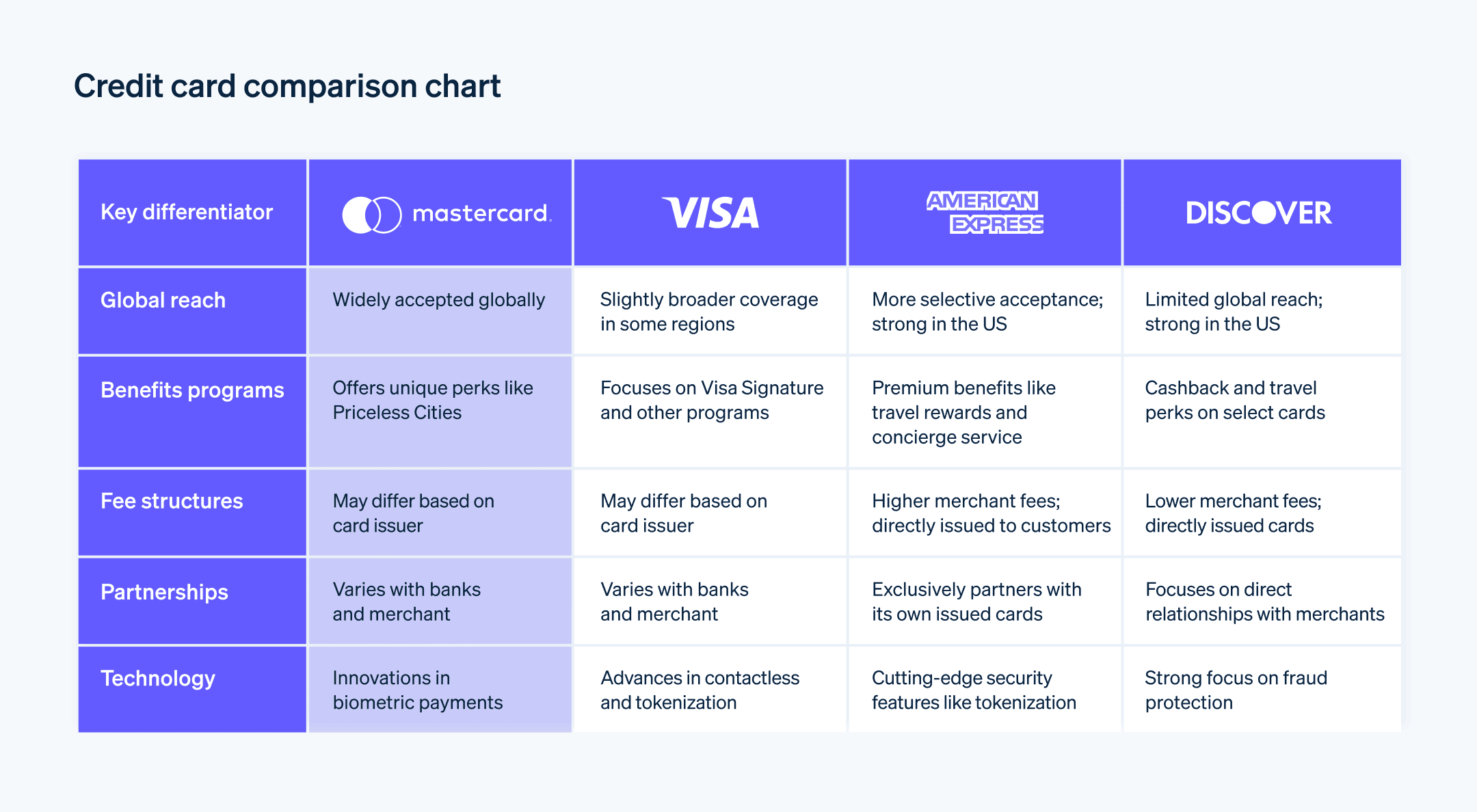

Mastercard เป็นเพียงตัวเลือกหนึ่งจากโซลูชันการชําระเงินระดับโลกที่หลากหลายซึ่งทั้งธุรกิจและลูกค้าเข้าถึงได้ ตัวเลือกของเครือข่ายการชําระเงินจะขึ้นอยู่กับตําแหน่งที่ตั้ง ประเภทธุรกรรม และค่าธรรมเนียมที่เกี่ยวข้อง รวมถึงปัจจัยอื่นๆ สําหรับผู้ที่ทํางานหรืออาศัยอยู่ในสหรัฐอเมริกา เครือข่ายบัตรรายใหญ่ๆ หลายแห่งมีข้อดีที่แตกต่างกัน:

Visa: Visa คือคู่แข่งสำคัญของ Mastercard ซึ่งีการเข้าถึงทั่วโลกและมอบสิทธิประโยชน์มากมายคล้ายๆ กัน นอกจากนี้ ยังมีบริการเฉพาะทางสําหรับธุรกิจต่างๆ รวมถึงการวิเคราะห์ข้อมูลด้วย

American Express: เครือข่ายนี้ไม่มีการยอมรับอย่างกว้างขวางเท่า Mastercard หรือ Visa แต่มอบสิทธิพิเศษมากมาย เช่น โปรแกรมรางวัลและการป้องกันการซื้อที่ยอดเยี่ยม

Discover: Discover มีการใช้งานในสหรัฐอเมริกาเป็นหลัก โดยมอบการบริการลูกค้าที่ดีเยี่ยม และมักมีค่าธรรมเนียมต่ํากว่าเมื่อเปรียบเทียบกับเครือข่ายอื่นๆ

นอกจากนี้ ยังมีวิธีการชําระเงินอื่นๆ อีกหลายวิธีทั่วโลกนอกเหนือจาก Mastercard เช่น เครือข่ายธนาคารท้องถิ่น กระเป๋าเงินดิจิทัล และคริปโตเคอร์เรนซี

หากต้องการสํารวจทางเลือกอื่นๆ นอกจาก Mastercard โปรดดูข้อมูลเพิ่มเติมเกี่ยวกับเครือข่ายบัตรในสหรัฐอเมริกา และอ่านเพิ่มเติมเกี่ยวกับเครือข่ายการชําระเงินประเภทอื่น

นอกจากนี้ ยังมีวิธีการชําระเงินอื่นๆ อีกหลายวิธีทั่วโลกนอกเหนือจาก Mastercard เช่น เครือข่ายธนาคารท้องถิ่น กระเป๋าเงินดิจิทัล และคริปโตเคอร์เรนซี

หากต้องการสํารวจทางเลือกอื่นๆ นอกจาก Mastercard โปรดดูข้อมูลเพิ่มเติมเกี่ยวกับเครือข่ายบัตรในสหรัฐอเมริกา และอ่านเพิ่มเติมเกี่ยวกับเครือข่ายการชําระเงินประเภทอื่นๆ

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ