Mastercard, acteur majeur du secteur mondial des paiements, propose une large gamme de services financiers aux entreprises et aux particuliers dans tous les secteurs d'activité. La société gère une gamme variée de transactions grâce à une analyse approfondie des données et à des protocoles de sécurité très stricts.

Mastercard a généré 22,2 milliards de dollars de chiffre d'affaires en 2022, ce qui témoigne de solides performances commerciales malgré une conjoncture économique difficile. Cependant, sa portée et ses capacités restent limitées, en particulier sur les marchés où prédominent les systèmes de paiement locaux.

Nous verrons ci-dessous comment fonctionne la société Mastercard, où elle opère, à qui elle s'adresse, et quels sont les produits et services qu'elle propose. Que vous envisagiez de traiter des paiements locaux, des transactions internationales ou tout autre type d'opération de paiement, voici ce que vous devez savoir.

Sommaire

- Présentation de Mastercard

- Portée de Mastercard

- Profil des utilisateurs de Mastercard

- Fonctionnement de Mastercard

- Avantages liés à l'acceptation de Mastercard

- Mesures de sécurité appliquées à Mastercard

- Exigences pour les entreprises qui acceptent les paiements Mastercard

- Solutions comparables à Mastercard

Qu'est-ce que Mastercard ?

Mastercard est une société internationale qui gère un réseau financier mondial. Elle s'appuie sur ce réseau pour faciliter les transferts électroniques de fonds (EFT) en proposant des cartes de débit, de crédit et des cartes prépayées avec le logo de la marque. En tant qu'intermédiaire entre les institutions financières et les entreprises, Mastercard gère le traitement des paiements en autorisant, compensant et réglant les transactions.

Fondé sur l'interopérabilité et l'évolutivité, le réseau Mastercard est un élément clé de l'infrastructure du commerce mondial. Il peut gérer un large éventail de types de paiements, des paiements interentreprises (B2B) aux paiements de personne à personne (P2P), au-delà des frontières et des devises. Mastercard propose également des analyses avancées, des solutions de passerelles de paiement et des systèmes de lutte contre la fraude, répondant ainsi aux divers besoins des clients individuels, des comptes globaux, des entreprises et des plateformes qui gèrent un volume élevé de transactions.

Les services Mastercard, basés sur des interfaces de programmation d'applications (API), s'intègrent à une variété de plateformes et offrent une flexibilité aux entreprises qui nécessitent des solutions de paiement personnalisées. Le réseau étend également ses fonctionnalités grâce à des partenariats stratégiques, apportant des services à valeur ajoutée comme des programmes de récompenses, le financement de la chaîne d'approvisionnement et la vérification de l'identité numérique.

Où les services Mastercard sont-ils utilisés ?

Présente partout dans le monde, Mastercard facilite les transactions dans plus de 210 pays et territoires. La portée du réseau s'étend également à une variété d'environnements financiers, notamment le commerce en ligne et en magasin, les organisations gouvernementales et les institutions financières. Des entreprises de tous les secteurs, de l'hôtellerie à la santé, acceptent les options de paiement Mastercard. Limité dans un premier temps aux terminaux de points de vente (TPV), son champ d'application s'est considérablement élargi avec l'essor des paiements numériques.

Le réseau de paiement mondial Mastercard est largement utilisé pour les transactions personnelles et commerciales. Avec plus de 1,1 milliard de cartes de crédit en circulation, Mastercard est l'un des systèmes de paiement les plus utilisés dans le monde. Voici un aperçu de sa présence dans le monde :

Amérique du Nord et Europe : les services Mastercard sont très utilisés aux États-Unis, au Canada, au Royaume-Uni et dans plusieurs pays d'Europe. Le réseau gère une grande variété de types de transactions, de l'achat de produits alimentaires au règlement de contrats interentreprises à plusieurs millions de dollars.

Asie-Pacifique : Mastercard est un choix populaire pour les paiements en Australie, au Japon et à Singapour. En Chine et en Inde, qui disposent toutes deux de solides réseaux de paiement nationaux, les services Mastercard sont souvent utilisés pour les transactions internationales.

Amérique latine : dans des pays comme le Brésil, l'Argentine et le Mexique, Mastercard est un moyen de paiement courant. L'entreprise s'est associée à des banques locales pour offrir des produits spécialisés adaptés aux besoins financiers de ces pays.

Moyen-Orient et Afrique : Mastercard gagne en popularité dans des pays comme les Émirats arabes unis et l'Afrique du Sud. Le réseau s'étend également aux marchés financiers moins matures de l'Afrique subsaharienne.

Mastercard offre un ensemble complet de services qui vont au-delà du traitement des transactions. Ces services incluent un système robuste de détection des fraudes, des services d'analyse de données, et des produits financiers personnalisés pour la gestion de la chaîne d'approvisionnement. Son investissement dans les technologies modernes permet des intégrations basées sur des API et adaptées à une large gamme de solutions financières personnalisées dans le cadre d'opérations à grande échelle.

Qui utilise Mastercard ?

Bien que les parts de marché exactes fluctuent, celle de Mastercard joue un rôle prédominant sur la plupart des marchés mondiaux. Mastercard est particulièrement bien implantée en Europe et en Amérique du Nord pour les paiements et les encaissements. Voici quelques-uns des principaux secteurs dans lesquels Mastercard est très présente :

Commerce en ligne et en magasin

Les services Mastercard sont acceptés dans un grand nombre d'établissements commerciaux, qu'il s'agisse de magasins locaux ou de chaînes de magasins internationales. Les plateformes en ligne apprécient également Mastercard pour sa rapidité et ses fonctionnalités de sécurité.Secteur de l'hôtellerie et des voyages

Les voyageurs internationaux, ainsi que les hôtels et les compagnies aériennes, font largement appel à Mastercard. Sa présence mondiale en fait un choix privilégié pour effectuer des réservations et compléter les processus de paiement.Fournisseurs de services publics

Les opérateurs de télécommunications, les compagnies de distribution d'eau et d'électricité et d'autres prestataires de services utilisent Mastercard pour les paiements ponctuels et récurrents.Secteur public et établissement

Les agences gouvernementales et les établissements d'enseignement utilisent Mastercard pour les achats en grande quantité. Ces transactions incluent souvent des données de niveau 3, qui fournissent un ensemble étendu d'informations sur les transactions, par exemple les articles spécifiques achetés, le montant des taxes et d'autres détails. Ce niveau de détail permet souvent de réduire les coûts de transaction.Transactions B2B

Mastercard joue également un rôle important dans le secteur B2B, en proposant diverses options de paiement comme des cartes virtuelles spécialement conçues pour les paiements groupés et les règlements des fournisseurs.Technologies de paiement émergentes

Les applications de portefeuilles électroniques et de paiement mobile utilisent souvent Mastercard comme principal réseau pour les transactions tokenisées.Transactions transfrontalières

Mastercard excelle dans le traitement des transactions internationales en offrant un support multidevise et des taux de conversion de devises intéressants.Modèles par abonnement

Les plateformes de logiciels en tant que service (SaaS) et les autres entreprises qui s'appuient sur des flux de revenus d'abonnement utilisent souvent Mastercard pour la facturation récurrente.Services financiers

Les gestionnaires d'actifs, les fonds spéculatifs et d'autres organisations financières utilisent Mastercard pour les transferts de fonds, les activités d'investissement et la gestion des liquidités.

Outre sa popularité sur ces marchés, Mastercard est un pilier pour certains segments de clientèle et entreprises, notamment :

Titulaires de cartes à usage personnel

Jeunes adultes

Les jeunes adultes utilisent souvent de simples cartes de crédit ou de débit. Privilégiant l'accessibilité et la facilité d'utilisation, ils utilisent fréquemment leurs cartes pour les achats en ligne, les services de covoiturage et les applications de livraison de repas.Familles à revenus moyens

Jouissant d'une situation financière plus solide, les familles à revenus moyens optent souvent pour des cartes offrant des récompenses ou des remises en espèces. Ce segment est susceptible d'utiliser des cartes pour des dépenses plus importantes comme les vacances ou des travaux dans la maison.Particuliers disposant d'un patrimoine conséquent

Les clients plus aisés optent généralement pour des cartes premium ou de luxe. Ces cartes facturent des frais plus élevés mais offrent des avantages considérables, notamment des prestations de voyage exclusives et des services de conciergerie.

Entreprises et organisations

Petites et moyennes entreprises (PME)

Les PME utilisent généralement des cartes de crédit professionnelles spécialisées pour gérer leurs dépenses d'exploitation et recherchent souvent des cartes offrant des points de récompense ou des remises en espèces.Grandes entreprises

Les grandes entreprises ont besoin de solutions de paiement élaborées permettant des transactions groupées et offrant des fonctionnalités de reporting approfondies. La prévention de la fraude et l'analyse de données sont des éléments clés pour ce type d'entreprise, et Mastercard a beaucoup à offrir dans ces domaines.Associations à but non lucratif

Souvent limitées par un budget strict, les associations à but non lucratif peuvent utiliser des cartes prépayées ou à faible coût pour gérer leurs dépenses opérationnelles.

Cas d'usage particuliers

Voyageurs

Les grands voyageurs et les touristes internationaux privilégient souvent les cartes qui ne facturent pas de frais à l'étranger, acceptées dans le monde entier et offrant des primes de voyage.Joueurs en ligne et consommateurs de contenu numérique

Ces clients recherchent généralement des solutions prépayées ou des portefeuilles électroniques qui facilitent les achats intégrés ou le paiement d'abonnements.

Cas d'usage spécifiques à certains secteurs

Santé

De nombreux patients et prestataires de santé se tournent vers des options de paiement spécialisées qui améliorent la gestion des frais médicaux.Enseignement

Les parents, les étudiants et les établissements d'enseignement peuvent privilégier les cartes prépayées ou les options de crédit spécialisées pour le paiement des frais de scolarité et d'autres frais d'enseignement.

Le réseau étendu de Mastercard comprend également des partenariats avec des entreprises de technologie financière (fintech), des facilitateurs de paiement et des organisations spécialisées dans le numérique. Ces relations élargissent le potentiel grâce à des services à valeur ajoutée, du financement de la chaîne d'approvisionnement aux programmes de récompenses et à la vérification de l'identité numérique.

Les intégrations basées sur les API étendent la facilité d'utilisation de Mastercard, offrant une flexibilité pour des solutions financières personnalisées. Diverses plateformes et prestataire de services de paiement intègrent ces API pour permettre les transactions Mastercard, étendant ainsi la portée du réseau à des environnements logiciels spécialisés.

Fonctionnement de Mastercard

Mastercard en tant que fournisseur de services financiers aux entreprises

Mastercard propose une large gamme de produits pour répondre aux différents besoins des entreprises, qu'il s'agisse de petites structures, de grandes sociétés ou de plateformes numériques. Mastercard joue un rôle important dans les transactions transfrontalières, en soutenant les entreprises qui opèrent sur plusieurs marchés. Les fonctionnalités multidevises permettent d'effectuer des transactions dans différentes zones monétaires, ce qui simplifie le commerce international et l'e-commerce.

Voici quelques-unes des offres Mastercard destinées aux entreprises :

- Cartes professionnelles Mastercard : cartes qui incluent une offre de carte de crédit standard avec des fonctionnalités de gestion des dépenses

- Cartes d'entreprise Mastercard : cartes conçues pour les grandes organisations et offrant des options de facturation centralisée

- Mastercard Corporate Fleet Card : carte spécialisée pour les entreprises disposant d'un parc automobile, fournissant des rapports détaillés sur les dépenses de carburant et d'entretien

- Mastercard Send : service qui facilite les paiements rapides et sécurisés vers différents endpoints

- Mastercard B2B Hub : solution automatisée pour les comptes fournisseurs, qui simplifie les paiements et s'intègre aux logiciels existants

- Mastercard Track : registre numérique sécurisé qui facilite l'échange de données de transaction et de paiements entre acheteurs et fournisseurs

Mastercard prend également en charge toute une gamme de transactions spécialisées en dehors du cadre traditionnel du commerce en magasin. Il s'agit notamment des paiements interentreprises, des portefeuilles électroniques et des systèmes de paiement mobile. Les entreprises internationales utilisent souvent les capacités de Mastercard pour les solutions de décaissement et les opérations de trésorerie, ce qui en fait un fournisseur polyvalent pour la gestion d'activités financières complexes.

Mastercard en tant que réseau de cartes

Outre les services et produits destinés aux entreprises, Mastercard exploite un vaste réseau qui facilite les transactions de paiement et met en relation institutions financières, entreprises et clients. Elle agit comme un intermédiaire qui autorise, compense et règle les transactions. Son mode de fonctionnement est le suivant :

Autorisation : lorsqu'une carte Mastercard est utilisée dans un terminal de paiement ou en ligne, les détails de la transaction sont envoyés à la banque de l'entreprise, puis à la banque émettrice du titulaire de la carte pour approbation. Le réseau Mastercard est le vecteur de cet échange de données.

Compensation : après l'autorisation, la banque émettrice transfère les fonds à la banque acquéreuse par l'intermédiaire du réseau Mastercard, et les détails de la transaction sont enregistrés et rapprochés.

Règlement : pour finir, les fonds sont déposés par la banque acquéreuse sur le compte bancaire de l'entreprise. Ce processus survient généralement dans un délai de deux jours ouvrables.

Mastercard tire principalement ses revenus des frais facturés aux institutions financières pour l'utilisation de ses cartes et de son réseau. En outre, elle facture d'autres services comme le traitement des données et les transactions transfrontalières, et ces frais peuvent varier selon la juridiction et les services spécifiques utilisés.

Le rôle de Mastercard dans le traitement des transactions démontre sa grande influence au sein du système financier international. Et avec les progrès constants de la technologie de paiement, Mastercard continue de s'adapter.

Avantages de l'acceptation des paiements Mastercard pour les entreprises

L'acceptation des paiements Mastercard offre aux entreprises en contact avec la clientèle de multiples avantages qui peuvent avoir un impact direct sur l'expérience du client et l'efficacité des opérations financières. En tant que l'un des réseaux de paiement les plus reconnus, Mastercard permet aux entreprises d'accéder à une large clientèle qui fait confiance à ce mode de paiement. Les entreprises B2B de la plupart des secteurs d'activité ont également de grande chance de bénéficier de l'acceptation de ce réseau de cartes international de premier plan.

Voici quelques exemples montrant les avantages pour les entreprises d'accepter les paiements Mastercard :

Couverture mondiale

Les services Mastercard sont acceptés dans plus de 210 pays et territoires, ce qui signifie que l'acceptation des paiements Mastercard offre immédiatement aux entreprises une pertinence internationale et l'accès au marché.Rapidité et praticité

Les transactions sont rapides et ne nécessitent généralement qu'une simple pression sur des touches ou le passage de la carte dans un terminal de paiement. Ce réseau de cartes constitue donc un choix évident pour les entreprises qui souhaitent offrir à leurs clients une expérience de paiement fluide et augmenter l'efficacité de leurs opérations de caisse.Fonctionnalités de sécurité

Mastercard utilise des mesures de sécurité sophistiquées comme la tokenisation et l'authentification biométrique pour protéger les transactions et réduire le risque de fraude.Analyse de données

Mastercard offre aux entreprises l'accès à des informations précieuses grâce à l'analyse de données, leur permettant de prendre des décisions éclairées en matière de gestion des stocks, de stratégies de tarification, etc.Options de paiement flexibles

Avec Mastercard, les entreprises peuvent proposer diverses solutions de paiement, y compris des paiements sans contact, des transactions mobiles et des capacités d'e-commerce, afin de répondre à une gamme variée de préférences des clients.

Ces avantages permettent aux entreprises de s'adapter plus facilement aux changements du marché, de répondre à l'évolution des attentes des clients, et de préserver la confiance avec les clients, les partenaires et les vendeurs.

Mesures de sécurité mises en place par Mastercard

Mastercard adopte une approche multidimensionnelle pour maintenir la sécurité des transactions dans l'ensemble de son réseau mondial. Comme d'autres réseaux de paiement internationaux, elle adapte et améliore en permanence ses mécanismes de sécurité. L'entreprise consacre d'importantes ressources au maintien d'une stratégie de sécurité fiable et résistante dans le contexte complexe du traitement des paiements à l'échelle mondiale.

En investissant dans la protection de la réputation de sa propre marque, Mastercard fait bénéficier les entreprises et clients qui utilisent ses produits de normes de sécurité strictes. Voici un bref aperçu de l'approche de Mastercard en matière de sécurité :

Chiffrement avancé

Mastercard utilise des technologies de chiffrement de pointe qui surpassent les protocoles Secure Sockets Layer (SSL)/Transport Layer Security (TLS) standard. Elle applique des méthodes de chiffrement spécifiques aux données au repos et en transit, réduisant ainsi l'exposition et les risques à différents points de contact.Tokenisation

Dans l'écosystème Mastercard, la tokenisation ne se contente pas de remplacer les données de la carte : elle les associe souvent à l'historique des transactions et aux données comportementales pour créer un jeton à plusieurs facettes, ce qui rend plus difficile l'accès non autorisé.Authentification

L'authentification multifacteur est couramment utilisée dans les transactions financières, en particulier celles qui ont une valeur élevée. Mais Mastercard ne limite pas son authentification multifacteur aux codes basés sur des SMS. Elle utilise également des authentificateurs basés sur des applications et du matériel, notamment des jetons de sécurité, qui offrent une meilleure protection contre les tentatives d'hameçonnage.Prise en charge de la biométrie

Outre la reconnaissance faciale et l'empreinte d'identification, Mastercard étudie d'autres mesures biométriques, par exemple la reconnaissance vocale et les modèles comportementaux, pour authentifier les clients.Adaptabilité aux réglementations

Mastercard se conforme aux réglementations internationales, y compris la deuxième directive sur les services de paiements (DSP 2) de l'UE et la norme de sécurité de l’industrie des cartes de paiement (Payment Card Industry Data Security Standard ou PCI DSS) des États-Unis. Elle se conforme également aux lois et normes locales dans des pays comme Singapour et l'Australie. Ces réglementations dictent souvent le niveau de chiffrement et les méthodes de stockage des données que les réseaux de cartes et les entreprises doivent utiliser.Examen spécifique à certains secteurs

Les entreprises appartenant à des catégories à haut risque, notamment celles qui manipulent des substances contrôlées, peuvent être soumises à des protocoles de sécurité supplémentaires. Cela peut impliquer un examen plus approfondi des transactions ou l'utilisation obligatoire de mesures de sécurité plus complexes.Sécurité personnalisée

Mastercard propose une gamme de cartes et de solutions de paiement assorties de dispositifs de sécurité adaptés à des besoins spécifiques. Les cartes d'entreprise, par exemple, peuvent comporter des contrôles de dépenses plus élaborés et des systèmes d'alerte en temps réel.Processeurs EMV

Pour les cartes physiques, les puces EMV sont plus sûres que les bandes magnétiques traditionnelles. La puce génère un code unique pour chaque transaction, ce qui rend difficile la reproduction ou le piratage (skimming) des informations.Intelligence artificielle

Des algorithmes de machine learning analysent les transactions en temps réel pour évaluer leur niveau de risque et identifier les activités suspectes. Mastercard base ses algorithmes sur des ensembles de données vastes et diversifiés qui s'adaptent au fil du temps et améliorent en permanence la détection des activités suspectes.Mastercard Identity Check

Également connu sous le nom de Mastercard SecureCode, il s'agit d'un code privé qui offre un niveau de sécurité supplémentaire pour les achats en ligne. Il s'apparente à un code PIN, mais il est utilisé pour les achats en ligne.Variations géographiques et sectorielles

Le niveau de sécurité peut varier selon le lieu ou le secteur d'activité. Par exemple, dans les régions où les taux de fraude sont élevés, des mesures de sécurité supplémentaires comme l'authentification dynamique peuvent être nécessaires. De même, les secteurs d'activité à haut risque peuvent être soumis à des contrôles d'identité supplémentaires.Zéro responsabilité

Mastercard offre une protection de responsabilité zéro, ce qui signifie que les titulaires de cartes ne seront pas tenus responsables des transactions non autorisées, à condition qu'ils aient pris des précautions raisonnables pour protéger les données de leur carte.

Exigences pour les entreprises qui acceptent les paiements Mastercard

Si votre entreprise est déjà configurée pour accepter les paiements par carte de crédit et de débit, elle peut probablement accepter les paiements Mastercard. Mastercard étant l'un des principaux réseaux de cartes aux États-Unis et dans le monde, la plupart des fournisseurs de traitement des paiements disposent d'un logiciel et d'un matériel équipés pour accepter les paiements Mastercard.

Le processus permettant d'accepter les paiements Mastercard varie en fonction de la manière dont vous comptez traiter les transactions (en personne, en ligne, etc.), de votre situation géographique et de votre fournisseur de services de traitement des paiements. Mais dans la plupart des cas, il ressemble plus ou moins à ce qui suit :

Compte marchand

Un compte marchand est un compte bancaire spécialisé permettant aux entreprises d'accepter et de traiter les paiements par carte de crédit et de débit. Mais si vous acceptez des paiements avec Stripe, vous n'avez pas besoin d'ouvrir un compte marchand puisque Stripe fournit cette fonctionnalité.Prestataire de services de paiement

Choisissez un prestataire de services de paiement compatible avec Mastercard. Ce prestataire s'occupera des aspects techniques de la transaction. Là encore, la plupart des prestataires de services de paiement acceptent Mastercard et d'autres réseaux de cartes reconnus.Terminal et logiciels

Les entreprises ont besoin d'un équipement matériel pour l'utilisation des cartes ainsi que de logiciels pour les transactions en ligne. Les prestataires de services de paiement fournissent souvent les deux, mais les entreprises peuvent aussi acheter leur propre équipement, à condition qu'il soit conforme aux spécifications Mastercard.Contrôles de conformité

Mastercard exige que les entreprises adhèrent à la norme PCI DSS, un ensemble d'exigences de conformité pour les entreprises qui acceptent les paiements par carte. Des audits réguliers peuvent être nécessaires en fonction du volume des transactions.Documentation juridique

Des contrats et des accords décrivant les termes et conditions, les structures de frais et d'autres responsabilités doivent être conclus avec le prestataire de services de paiement ou la banque acquéreuse.Configuration du compte

Après avoir rempli toutes les exigences techniques et réglementaires, l'entreprise peut ouvrir son compte marchand et commencer à accepter des paiements. Il s'agit ici de vérifier les coordonnées bancaires et de tester le système de paiement pour s'assurer qu'il fonctionne correctement.Marque Mastercard

L'affichage d'étiquettes et de panonceaux Mastercard dans les lieux physiques et les points de contact numériques indique aux clients que les paiements Mastercard sont acceptés. Il s'agit plus d'une option que d'une obligation.

Alternatives à Mastercard

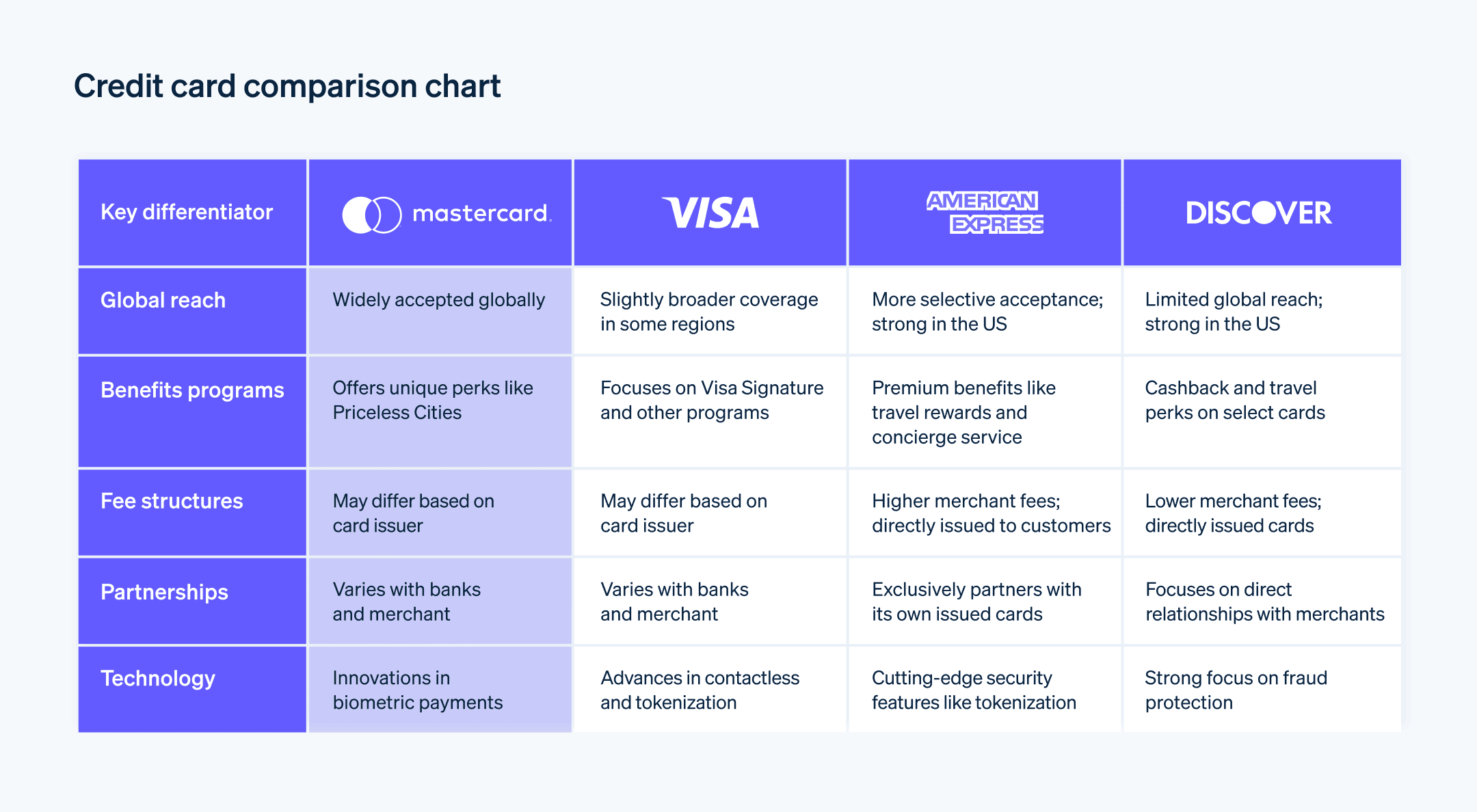

Mastercard n'est qu'une option parmi une variété de solutions de paiement globales accessibles aux entreprises et aux clients. Le choix du réseau de paiement peut dépendre, entre autres, de la situation géographique, des types de transactions et des frais associés. Pour ceux qui travaillent ou résident aux États-Unis, plusieurs autres grands réseaux de cartes offrent des avantages distincts :

Visa : principal concurrent de Mastercard, Visa a une portée mondiale comparable et offre une gamme similaire d'avantages. Visa fournit également des services spécialisés aux entreprises, notamment en matière d'analyse de données.

American Express : ce réseau n'est pas aussi largement accepté que Mastercard ou Visa, mais il compense cette lacune par une série d'avantages, notamment de solides programmes de récompense et une protection des achats.

Discover : principalement utilisé aux États-Unis, Discover se distingue par un service à la clientèle efficace et des frais souvent moins élevés que ceux des autres réseaux.

Il existe de nombreuses autres méthodes de paiement dans le monde, notamment les réseaux bancaires locaux, les portefeuilles électroniques et même les options de cryptomonnaie, qui constituent des alternatives à Mastercard.

Pour plus d'informations sur les alternatives à Mastercard, découvrez les réseaux de cartes américains et les autres types de réseaux de paiement.

Il existe de nombreuses alternatives à Mastercard à travers le monde, notamment les réseaux bancaires locaux, les wallets et même les cryptomonnaies.

Pour en savoir plus sur les alternatives à Mastercard, découvrez les réseaux de cartes américains, et les autres types de réseaux de paiement.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.