Las transferencias bancarias en dólares estadounidenses (USD) son la base de innumerables transacciones en todo el mundo y una parte importante de las finanzas modernas. La capacidad de transferir dinero de forma rápida y segura en una moneda ampliamente aceptada y estable como el USD contribuye a respaldar el comercio internacional al conectar economías y regiones lejanas.

Las transferencias bancarias en USD admiten tanto transacciones nacionales dentro de los Estados Unidos como remesas internacionales, donde el USD suele ser la moneda preferida para las transacciones transfronterizas entre miembros de una misma familia. La fiabilidad de las transferencias bancarias en USD las ha convertido en un elemento habitual de los intercambios financieros mundiales, facilitando el comercio, la inversión y la gestión financiera personal.

Para las empresas, el interés en torno a las transferencias bancarias en USD es enorme. En esta guía se explicará lo que las empresas deben saber acerca de las transferencias bancarias en USD: cómo funcionan, quiénes las utilizan y por qué, y cuáles son los requisitos para aceptar transferencias bancarias en USD como método de pago.

¿De qué trata este artículo?

- ¿Cómo funcionan las transferencias bancarias en USD?

- ¿Dónde se utilizan las transferencias bancarias en USD?

- ¿Quién utiliza las transferencias bancarias en USD?

- ¿Cómo se utilizan las transferencias bancarias en USD?

- ¿Cuáles son las ventajas de aceptar transferencias bancarias en USD?

- ¿Qué medidas de seguridad aplican las transferencias bancarias en USD?

- ¿Qué requisitos deben cumplir las empresas para aceptar transferencias bancarias en USD?

- Cómo puede ayudarte Stripe Payments

¿Cómo funcionan las transferencias bancarias en USD?

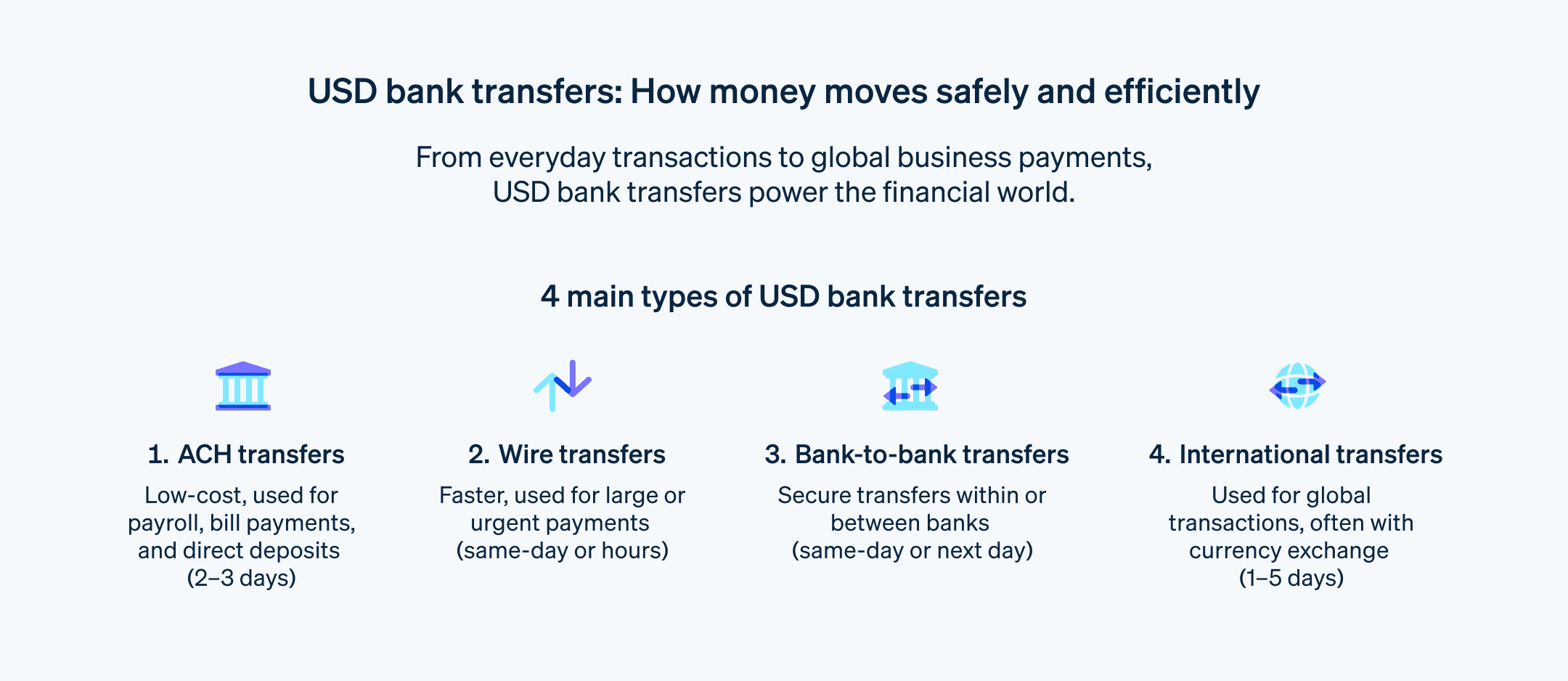

Existen cuatro tipos principales de transferencias bancarias en USD. Todas implican el movimiento de USD entre cuentas bancarias, pero cada una se adapta a una necesidad específica. Veamos un análisis más detallado.

Transferencias Automated Clearing House (ACH)

Las transferencias ACH mueven fondos electrónicamente entre cuentas bancarias en los EE. UU. a través de la red ACH, operada por Nacha. Estas transferencias son un método popular para las transferencias de dinero nacionales y se utilizan normalmente para pagos regulares y recurrentes, como nóminas, depósitos directos y pagos de facturas. Las transferencias ACH suelen tardar entre dos y tres días hábiles y tienen las comisiones más bajas, lo que las convierte en el método más rentable para las empresas.

Transferencias electrónicas

Las transferencias electrónicas son un método más rápido para transferir fondos y suelen utilizarse para transacciones más grandes o urgentes, como la compra de inmuebles, préstamos para la compra de automóviles y necesidades financieras inmediatas. Los fondos suelen llegar a la cuenta del destinatario el mismo día, a veces en cuestión de horas. Este tipo de transferencia electrónica de fondos suele conllevar comisiones más elevadas en comparación con las transferencias ACH, y los cargos pueden variar en función del importe de la transferencia y del nivel de urgencia.

Transferencias interbancarias

Las transferencias interbancarias se efectúan entre cuentas de la misma institución bancaria o entre bancos distintos. Son una forma cómoda de mover dinero entre cuentas personales o cuentas en instituciones distintas, y se pueden llevar a cabo por Internet o en persona. Estas transferencia se suelen llevar a cabo el mismo día o el siguiente día hábil. Las comisiones pueden variar en función de los bancos que intervengan y del importe de la transferencia, aunque suelen ser más asequibles y que las transferencias electrónicas.

Transferencias internacionales

Una transferencia internacional es cuando se envían dólares estadounidenses desde una cuenta bancaria estadounidense a una cuenta en otro país. Estas transferencias, que a menudo implican el cambio de divisas, son una forma habitual de enviar dinero a familiares o amigos en el extranjero, realizar inversiones en otros países o liquidar transacciones comerciales internacionales. Las transferencias internacionales suelen ser más caras que las nacionales debido a las comisiones por cambio de divisas y los gastos bancarios intermedios.

¿Dónde se utilizan las transferencias bancarias en USD?

Las transferencias bancarias en USD son un método de pago muy popular en todo el mundo. La aparición de tecnologías digitales como los monederos digitales y las plataformas de banca electrónica han reducido las comisiones por transferencias en USD y han hecho más accesibles estas transferencias. A continuación Te mostramos la prevalencia de las transferencias en USD en los mercados desarrollados y emergentes.

Mercados desarrollados

En julio de 2025, el dólar estadounidense representaba aproximadamente el 50 % de los flujos transfronterizos SWIFT. Este dominio se debe al estatus de la moneda como principal moneda de reserva mundial y a su papel fundamental en las finanzas globales. En el Reino Unido y la UE, las transacciones internacionales se suelen realizar en USD: un informe del Banco de Inglaterra de 2022 reveló que el USD fue la moneda más negociada en el mercado británico ese año, con más del 90 % de todas las operaciones utilizando el USD al menos en una de las partes de la operación.

Mercados emergentes

La necesidad de una moneda estable y de confianza impulsa el uso de transferencias bancarias en USD en los mercados emergentes. Las remesas enviadas en USD también desempeñan un papel importante. Se estima que los flujos globales de remesas alcanzarán un total de 905.000 millones de dólares en 2024, lo que refleja el atractivo perdurable del USD en los mercados de ingresos bajos y medios.

¿Quién utiliza las transferencias bancarias en USD?

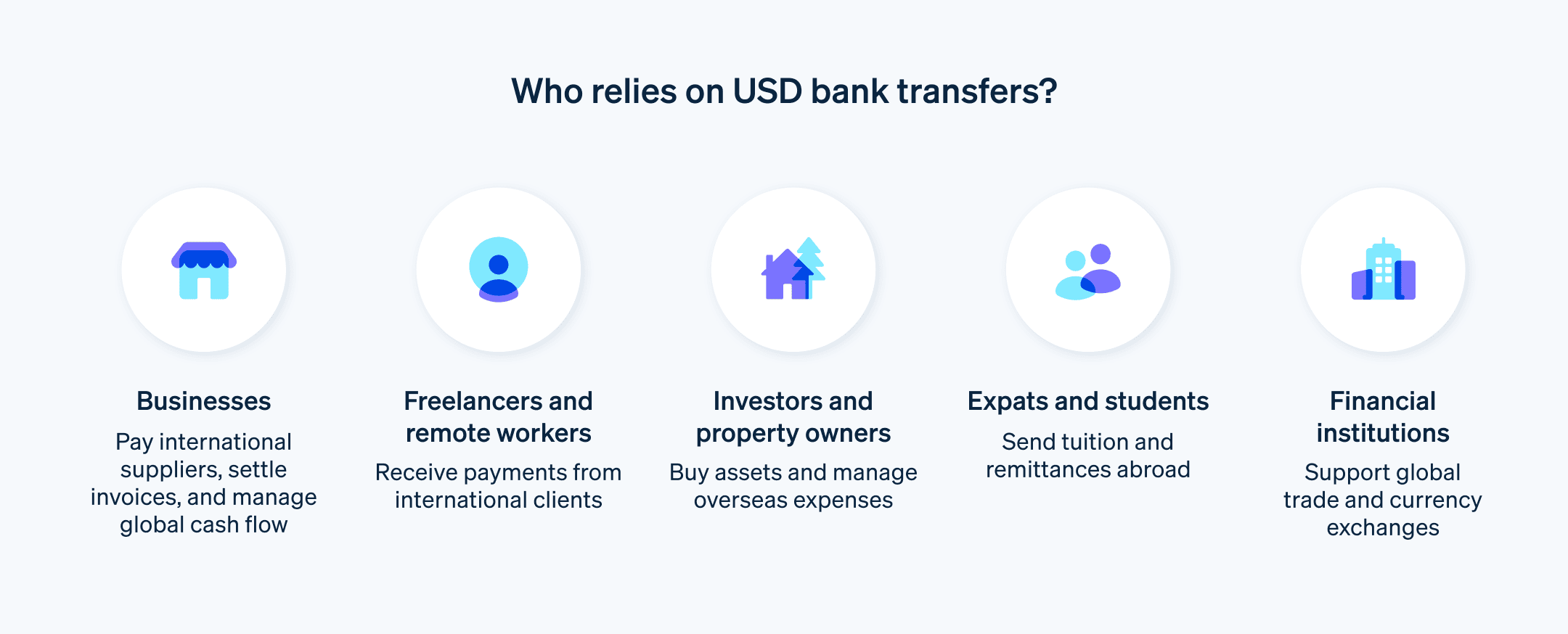

Las transferencias bancarias en USD constituyen un pilar importante de las finanzas internacionales, ya que facilitan el comercio, las inversiones y las transacciones personales en todo el mundo. Estos son los principales usuarios de este método de pago:

Corporaciones multinacionales: estas entidades confían en las transferencias en USD para mover fondos entre filiales de distintos países, para pagar a proveedores y recibir pagos de clientes en el comercio internacional, y para invertir en activos extranjeros y gestionar carteras internacionales.

Instituciones financieras: estas instituciones utilizan las transferencias en USD para iniciar y recibir transferencias en USD en nombre de sus clientes, así como para comprar y vender divisas, tanto con el fin de satisfacer la demanda de sus clientes como con fines especulativos.

Empresas importadoras y exportadoras: estas empresas utilizan las transferencias en USD para pagar a sus proveedores internacionales y recibir pagos de clientes en otros países.

Plataformas de e-commerce: estas plataformas utilizan transferencias en USD para facilitar las transacciones entre vendedores y compradores de distintos países y para cobrar los pagos a proveedores y vendedores situados en el extranjero.

Empresas turísticas y de viajes: estas empresas utilizan las transferencias en USD para pagar a los hoteles, las aerolíneas y al resto de los proveedores relacionados con los viajes que se encuentran en otros países. Asimismo, proporcionan tarjetas prepago de viaje y otros servicios financieros a las personas que viajan internacionalmente.

Personas con un gran patrimonio neto: estas personas utilizan las transferencias en USD para invertir en activos internacionales como, por ejemplo, acciones, bonos y bienes inmuebles, así como para comprar artículos de lujo e inmuebles en otros países.

Personas trabajadoras expatriadas y migrantes: estas personas utilizan las transferencias en USD para apoyar a sus familias y personas dependientes en sus países de origen, e invierten sus ganancias en cuentas denominadas en USD.

Estudiantes y familias internacionales: estos grupos utilizan las transferencias en USD para cubrir el coste de la matrícula y otros gastos educativos en universidades internacionales.

Freelancers y trabajadores remotos: estas personas utilizan transferencias en USD para recibir pagos de clientes internacionales y contribuir a cuentas denominadas en dólares estadounidenses para ahorros e inversiones.

¿Cómo se utilizan las transferencias bancarias en USD?

Las transferencias bancarias en USD son el método de pago preferido para muchos casos de uso diferentes. Estos son algunos de ellos:

Pagos transfronterizos: Las transferencias en USD son el método dominante para transferir fondos internacionalmente. Se espera que el total de pagos mundiales crezca de 190 billones de dólares en 2023 a 290 billones en 2030.

Acuerdos de comercio internacional: El USD es la divisa preferida para cobrar las transacciones comerciales mundiales. Aproximadamente la mitad del comercio mundial se facturó en USD en 2022.

Operaciones de cambio de divisas: El USD es la divisa más negociada en el mercado diario de cambios. Participó en casi el 90 % de las transacciones mundiales de cambio de divisas en 2022.

Inversión y gestión de activos: El USD es una divisa clave para la inversión directa extranjera. EE. UU. registró 5,25 billones de dólares en inversión extranjera directa en 2022.

Ayuda financiera y remesas: Las transferencias en USD son una herramienta importante para apoyar a las personas y las familias a través de las fronteras. El Banco Mundial prevé que los flujos mundiales de remesas alcanzarán los 690 000 millones de dólares en 2025.

¿Cuáles son las ventajas de aceptar transferencias bancarias en USD?

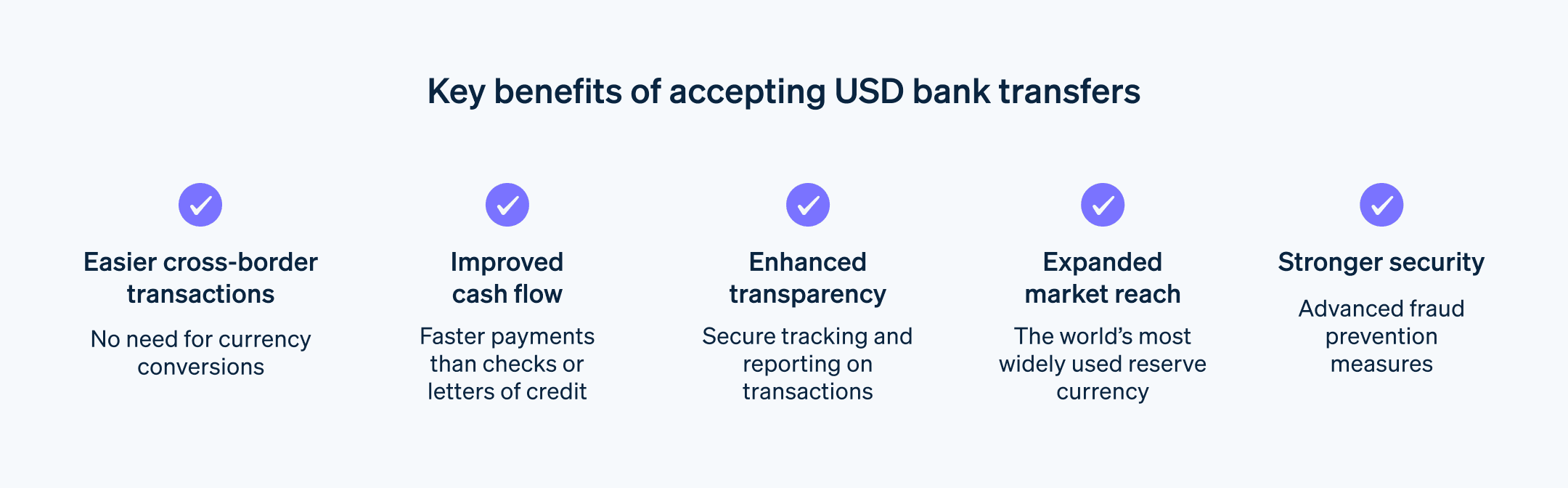

Las transferencias bancarias en USD constituyen un catalizador del crecimiento, la expansión y el desarrollo de relaciones internacionales. Examinemos en mayor detalle las ventajas que pueden obtener las empresas por trabajar con transferencias bancarias en USD.

Facilitación de las transacciones transfronterizas: las transferencias en USD son un método estandarizado y eficiente para el intercambio de fondos entre fronteras, ya que eliminan la necesidad de gestionar otras divisas y normativas. Las empresas pueden confiar en un solo sistema que conocen para el envío y la recepción de pagos, lo que facilita las operaciones internacionales.

Mejora del flujo de caja: las transferencias bancarias en USD se efectúan con mayor rapidez que los métodos tradicionales como, por ejemplo, los cheques o las cartas de crédito, lo que permite a las empresas gestionar su flujo de caja de una forma más eficaz. Esta mayor liquidez permite a las empresas aprovechar oportunidades y reaccionar con rapidez ante los cambios en el mercado.

Mejora de la transparencia: las funciones de seguimiento seguras y los informes detallados de las transacciones aportan a las empresas una transparencia y un control superiores de sus finanzas internacionales. De este modo, se pueden tomar decisiones fundamentadas y se reduce el riesgo de fraude en el e-commerce o errores

Ampliación del alcance del mercado: al ser la divisa de reserva más utilizada del mundo, empresas y particulares de casi todos los países aceptan fácilmente USD. Las empresas que aceptan transferencias bancarias en USD pueden ampliar el alcance de su mercado y atraer a clientes de todo el mundo si ofrecen una opción de pago que conozcan y que permita transacciones transfronterizas.

Reducción de los costes de las transacciones: las transferencias bancarias en USD presentan comisiones competitivas en comparación con otros métodos de pago internacionales, sobre todo en el caso de las transacciones grandes, lo que se traduce en un ahorro de costes y en un aumento de la rentabilidad para las empresas.

Mayor seguridad y fiabilidad: Las transferencias en USD emplean sólidas funciones de seguridad en los pagos y medidas de prevención del fraude, lo que ayuda a garantizar un movimiento de fondos seguro y fiable.

Capacidad de inversión internacional: las transferencias en USD permiten a las empresas invertir en oportunidades de todo el mundo, y así diversificar sus carteras y mitigar los riesgos asociados a la sobreexposición a un solo mercado.

Gestión de activos internacionales: las empresas pueden utilizar las transferencias en USD para gestionar de forma eficiente sus activos internacionales (incluidos los inmobiliarios y de propiedad intelectual, entre otras inversiones), lo que posibilita un control centralizado y estrategias de inversión coordinadas.

Acceso a mercados de capitales internacionales: las transferencias bancarias en USD permiten a las empresas acceder a mercados de capitales internacionales, en los que pueden recaudar fondos para expandirse y realizar adquisiciones, entre otras iniciativas. Este acceso al capital alimenta el crecimiento y puede facilitar ambiciosos objetivos empresariales.

Oportunidades de colaboración internacional: el carácter seguro y estandarizado de las transferencias en USD genera confianza y transparencia entre las empresas ubicadas en distintos países, lo que fomenta la colaboración y permite a las empresas utilizar conocimientos, experiencia y recursos internacionales para lograr sus objetivos.

Apoyo a la cadena de suministro: las transferencias en USD permiten que los bienes y servicios circulen con fluidez a través de las fronteras internacionales, lo que minimiza las disrupciones y los retrasos en las cadenas de suministro y contribuye a la continuidad y rentabilidad de las empresas.

¿Qué medidas de seguridad aplican las transferencias bancarias en USD?

Las transferencias bancarias en USD incluyen una serie de medidas de seguridad diseñadas para proteger tanto a la persona ordenante como a la destinataria. Estas medidas son clave para preservar la integridad y la seguridad de las transacciones financieras. Las transferencias bancarias en USD incluyen las siguientes funciones de seguridad técnica.

Gestión segura de claves

Módulos de seguridad de hardware: estos dispositivos a prueba de manipulaciones almacenan claves de cifrado, lo que impide el acceso no autorizado.

Rotación periódica de las claves: las claves de cifrado se actualizan asiduamente para preservar la seguridad y prevenir vulneraciones.

Gestión de claves multifirma: para que haya un mayor control, el uso de las claves lo deben autorizar varias personas autorizadas.

Cifrado de datos

Tokenización: la información confidencial (por ejemplo, los números de cuenta) se sustituye por tokens, lo que minimiza el riesgo de exposición en caso de violación de datos.

Cifrado homomórfico: los datos cifrados se pueden computarizar sin descifrarlos, lo que garantiza la privacidad de los datos durante las transacciones.

Algoritmos con resistencia cuántica: los algoritmos de cifrado están evolucionando para resistir las amenazas de la computación cuántica del futuro.

Seguridad de redes

Protocolos de comunicación seguros: los datos se cifran mediante Transport Layer Security (TLS) 1.3. A continuación, se utilizan sobres cifrados para la transmisión de datos, lo que evita el espionaje y la manipulación.

Acceso a la red de confianza cero: el acceso a os datos confidenciales se concede en función de la necesidad, lo que reduce la superficie de ataque a la mínima expresión y restringe el acceso no autorizado.

Segmentación y cortafuegos: las redes bancarias están segmentadas y asignan diversos niveles de seguridad y cortafuegos que filtran el tráfico para ofrecer una mayor protección.

Gestión de vulnerabilidades

Pruebas de penetración: los análisis periódicos solucionan vulnerabilidad en los sistemas antes que cualquier atacante pueda explotarlas.

Información de seguridad y gestión de eventos: los registros de seguridad se analizan para ayudar a las empresas a detectar actividades sospechosas e identificar posibles amenazas.

Inteligencia de amenazas: los feeds de inteligencia de amenazas se usan para anticiparse y adaptarse a las cambiantes ciberamenazas.

Tecnología blockchain

Tecnología de libros de caja distribuidos: los libros de caja compartidos proporcionan una forma transparente y segura de registrar las transacciones financieras, lo que mejora la auditabilidad y la trazabilidad.

Contratos inteligentes: los contratos automatizados ejecutan acciones específicas a partir de condiciones predefinidas, lo que elimina la necesidad de una intervención manual y minimiza los errores humanos.

¿Qué requisitos deben cumplir las empresas para aceptar transferencias bancarias en USD?

Las empresas que quieran usar transferencias bancarias en USD deben cumplir ciertos requisitos. Como requisito básico, deben cumplir con todas las normativas financieras específicas de su jurisdicción y sector, entre las que se incluyen las normativas contra el blanqueo de capitales (AML, por sus siglas en inglés) y de conocimiento del cliente (KYC, por sus siglas en inglés) que rigen la identificación de la clientela y el mantenimiento de registros de las transacciones.

Otro requisito esencial para las empresas que efectúen transferencias bancarias en USD consiste en establecer una cuenta bancaria empresarial diseñada específicamente para las transferencias en USD. De este modo, se crea una separación clara entre las finanzas personales y las profesionales y, además, se facilita un seguimiento y una gestión más fluidos de las transacciones empresariales. Cada banco tendrá sus propios requisitos para abrir una cuenta y podría solicitar documentos del registro mercantil, números de identificación fiscal, como el número de identificación del empleador (EIN), y otros trámites.

Cuando una empresa abre una cuenta bancaria comercial, debe elegir su proveedor de transferencias analizando las comisiones por transferencia, los tiempos de procesamiento, las divisas admitidas y las capacidades internacionales que ofrecen los diferentes bancos y proveedores de servicios de pago (PSP). Las empresas también deben tener en cuenta cualquier funcionalidad específica que puedan necesitar, como cuentas multidivisa, protección avanzada contra el fraude e integraciones de interfaces de programación de aplicaciones (API).

En este punto, las empresas deben informar a los bancos o PSP que hayan elegido sobre su intención de realizar transferencias bancarias en USD. Los distintos bancos pueden tener requisitos de documentación o procedimientos de onboarding específicos para las transferencias en USD, por lo que las empresas deben consultar el sitio web del banco o ponerse en contacto con el servicio de atención al cliente para obtener instrucciones sobre cómo configurarlas. Las empresas que deseen realizar transacciones internacionales con transferencias bancarias en USD también deben familiarizarse con los requisitos y las comisiones de la red SWIFT.

Puede que a algunas empresas les resulte útil integrar su cuenta bancaria con software de contabilidad para automatizar la conciliación de transacciones, facilitar el seguimiento del flujo de caja en tiempo real y mantener unos registros financieros adecuados. Antes de comprometerse con ningún producto, las empresas deben confirmar que el software de contabilidad que hayan elegido pueda integrarse con el sistema de su banco.

Las empresas también tendrán que establecer las siguientes reglas y procedimientos sobre cómo gestionarán las transferencias bancarias en USD:

Procedimiento de autorización: establecer procedimientos inequívocos para autorizar transferencias en USD, lo que incluye definir quién tiene autorización para iniciar transacciones y todos los procesos de aprobación necesarios.

Límites de las transacciones: definir límites en los importes de las transferencias para controlar el riesgo y supervisar la actividad potencialmente sospechosa.

Proceso de conciliación: desarrollar procedimientos de conciliación eficientes para el seguimiento y la contabilidad precisos de todas las transferencias en USD.

Cómo puede ayudarte Stripe Payments

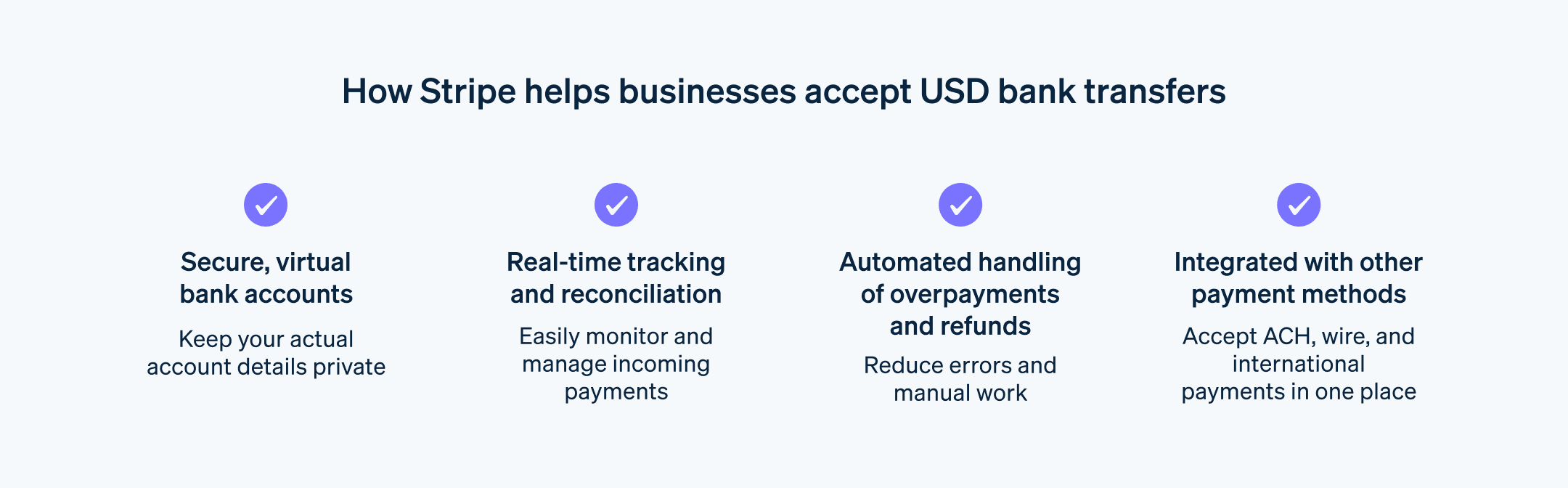

Stripe Payments permite a las empresas configurar y aceptar más de 100 métodos de pago, incluidas transferencias bancarias en USD, y hace que la conciliación sea automática. Proporciona una solución de pago unificada y global que ayuda a cualquier empresa, desde startups en expansión hasta empresas globales, a aceptar pagos por Internet, en persona y en todo el mundo.

Stripe Payments puede ayudarte a:

- Concilia los pagos de forma automática: concilia fácilmente transferencias bancarias en USD con un pago o factura específicos con un motor de conciliación automática que utiliza cuentas bancarias virtuales para cada cliente y herramientas para la resolución de problemas.

- Simplifica los reembolsos: haz reembolsos o devuelve excesos de fondos al cliente.

- Optimiza la experiencia del proceso de compra: crea una experiencia de cliente sin fricciones y ahorra miles de horas de ingeniería con IU de pago preconstruidas y Link, un monedero digital de Stripe.

- Unificar los pagos en persona y por internet: crea una experiencia de comercio unificado entre tus canales online y presenciales para personalizar la relación con tus clientes, fomentar su fidelidad y aumentar tus ingresos.

- Mejorar el rendimiento de tus pagos: aumenta tu facturación con herramientas de pagos configurables y fáciles de implementar, que incluyen soluciones sin programación de protección contra el fraude y funciones avanzadas para mejorar las tasas de autorización.

- Hacer crecer tu empresa con una plataforma fiable: desarrolla tu negocio sobre una infraestructura que está preparada para crecer contigo. Stripe ha logrado mantener un tiempo de actividad del 99,999 % y garantiza una fiabilidad líder en el sector.

Obtén más información sobre cómo Stripe Payments puede ayudarte a aceptar pagos por Internet y en persona o crea una cuenta hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.