La capacidad de gestionar con eficacia los pagos internacionales permite a las empresas expandirse más allá de sus mercados nacionales, utilizar cadenas de suministro globales y sacar partido de bancos de talentos diversos.

Sin embargo, enviar y recibir pagos internacionales puede ser complejo. Las normativas financieras, los riesgos geopolíticos y las fluctuaciones de los tipos de cambio pueden presentar importantes desafíos. Dominar todos los pormenores de los pagos internacionales es fundamental para cualquier empresa que aspire a operar y prosperar en el mercado mundial.

Vamos a abordar los tipos más comunes de pagos internacionales, las redes que los facilitan y la forma de gestionarlos correctamente en la empresa.

¿De qué trata este artículo?

- ¿Qué son los pagos internacionales?

- ¿En qué se diferencian los pagos internacionales de los nacionales?

- ¿Para qué se utilizan los pagos internacionales?

- Tipos de pagos internacionales

- Sistemas de pagos internacionales

- Mejores prácticas para enviar y recibir pagos internacionales

¿Qué son los pagos internacionales?

Los pagos internacionales, también denominados «pagos transfronterizos», son transacciones cuyos ordenante y receptor se encuentran en países distintos. Estos pagos son esenciales para las empresas que tienen proveedores, contratistas, empleados, clientes o socios internacionales.

Estas transacciones suelen conllevar la conversión de los fondos de una divisa en otra. Debido al carácter mundial de estas transacciones, las empresas que envían o reciben pagos internacionales deben respetar escrupulosamente las normativas, las prácticas bancarias y los tipos de cambio de los países de origen y destino. Más adelante abordaremos las mejores prácticas para enviar y recibir pagos internacionales.

Los pagos internacionales son cruciales para el comercio mundial, pues no solo facilitan el intercambio de bienes y servicios entre países, sino que también permiten a las empresas expandirse más allá de las fronteras nacionales. Estos pagos abarcan una amplia variedad de actividades empresariales, tales como el pago de productos a proveedores extranjeros, la remuneración de los empleados internacionales o la recepción de pagos de clientes extranjeros.

¿En qué se diferencian los pagos internacionales de los nacionales?

La finalidad de los pagos internacionales y nacionales es la misma: transferir fondos de una entidad a otra. Sin embargo, presentan diferencias significativas en términos de procesos, complejidad y factores que repercuten en ellos. A continuación indicamos las principales diferencias entre los pagos internacionales y nacionales:

Cambio de divisas

En los pagos nacionales, solamente interviene una divisa; en cambio, en los internacionales suele ser preciso realizar una conversión de divisas. Esto expone a las empresas al riesgo del tipo de cambio, puesto que el valor de las divisas puede fluctuar entre el momento en que se inicia la transacción y el momento en que finaliza.Cumplimiento de la normativa

Los pagos nacionales suelen estar sujetos a un solo conjunto de normativas locales bancarias y financieras. En cambio, los pagos internacionales deben cumplir las reglas de los países de origen y de destino, por lo que su gestión puede resultar más compleja y complicada.Tiempo de procesamiento

Por lo general, los pagos nacionales se procesan con más rapidez, porque los procedimientos bancarios son más sencillos. Los pagos internacionales, por su parte, suelen requerir más tiempo, pues deben pasar por más sistemas bancarios y puntos de control.Costes de las transacciones

Los pagos nacionales suelen resultar menos caros para las empresas, pues hay menos intermediarios y los costes de procesamiento son más bajos. Los pagos internacionales suelen costarles más, a causa de las comisiones de cambio de divisas, las comisiones de las transferencias electrónicas y de los cargos que imponen los bancos intermediarios y receptores.Factores de riesgo

Los pagos internacionales conllevan riesgos adicionales, tales como riesgos geopolíticos, sanciones y una mayor vulnerabilidad al fraude en el e-commerce. El panorama normativo puede cambiar con rapidez en algunos países, lo que se suma al riesgo global. Con los pagos que atraviesan fronteras internacionales, además, existe una mayor probabilidad de incumplimiento involuntario.Intermediarios

En los pagos nacionales, suelen intervenir menos intermediarios; con frecuencia, se trata únicamente de los bancos ordenante y receptor. En cambio, los pagos internacionales pueden implicar a varias entidades financieras de distintos países, además de las redes de pagos, cada cual con sus propios procedimientos y comisiones.

Si bien ambos tipos de pagos sirven básicamente para lo mismo, los internacionales suponen más complejidades. Así pues, exigen una planificación y una gestión cuidadosas por parte de las empresas.

¿Para qué se utilizan los pagos internacionales?

Los pagos internacionales se utilizan para varios fines en el comercio mundial:

Compra de bienes y servicios

Muchas empresas compran bienes, materias primas o servicios a proveedores extranjeros a fin de sacar partido de diversas ventajas, tales como la calidad o el ahorro en los costes, entre otras. Por ejemplo, un fabricante de automóviles estadounidense podría comprarle determinadas piezas a un proveedor de Alemania. Para abonárselas, tendría que hacer un pago internacional.Pago de remuneraciones a empleados o contratistas internacionales

Con la popularidad del teletrabajo, es frecuente que las empresas tengan empleados o contratistas independientes que residan en otros países. Por ejemplo, una startup tecnológica británica podría contratar a un ingeniero de software de la India y utilizar los pagos internacionales para abonarle el sueldo.Pago de dividendos o intereses

Cuando un grupo empresarial tiene inversores internacionales o toma dinero prestado de entidades de crédito internacionales, tiene que efectuar pagos internacionales. Por ejemplo, si una sociedad cotiza en la bolsa de Nueva York y tiene accionistas estadounidenses, tendrá que enviarles los dividendos mediante pagos internacionales. De igual forma, si una empresa brasileña pide un crédito a un banco de Japón, tendrá que abonarle los intereses mediante pagos internacionales.Actividades de inversión

Las empresas pueden invertir en otras empresas, en proyectos o en bienes inmuebles en otros países. Por ejemplo, si una firma australiana de capital de riesgo invierte en una startup tecnológica de Singapur, tendrá que transferirle los fondos mediante un pago internacional.Adquisición de activos

Las empresas pueden comprar activos en otros países para desarrollar sus operaciones o implementar sus estrategias de expansión. Por ejemplo, una sociedad minera canadiense podría adquirir una mina en Sudáfrica y abonar esta compra mediante una transacción internacional.Transacciones en los mercados financieros

Cuando comercian en los mercados financieros extranjeros, las empresas suelen tener que realizar pagos transfronterizos. Por ejemplo, si un fondo de cobertura europeo compra valores estadounidenses, utilizará para ello un pago internacional.Pago de viajes y gastos

Cuando los empleados viajan al extranjero por motivos profesionales y tienen gastos que la empresa debe cubrir, esta puede abonarlos mediante una transacción internacional. Por ejemplo, si un ejecutivo de una sociedad mexicana va a Francia en viaje de negocios, su empresa puede abonar la estancia al hotel francés directamente mediante un pago internacional.Donaciones de carácter benéfico

Las empresas suelen realizar contribuciones a organizaciones benéficas en el marco de sus esfuerzos de responsabilidad social corporativa. Por ejemplo, tras una catástrofe natural en Filipinas, una empresa de Suecia podría utilizar un pago internacional para realizar una donación y contribuir a las labores humanitarias.

En una economía mundial cada vez más interconectada, los pagos internacionales van a seguir desempeñando una función esencial para facilitar un amplio abanico de transacciones empresariales. Comprender sus usos puede ayudar a las empresas a planificar sus operaciones internacionales y sus estrategias financieras, así como a plantearse sus posibilidades de futuro de un modo más expansivo.

Tipos de pagos internacionales

Los pagos internacionales pueden adoptar muchas formas y la elección de uno u otro depende de factores como el coste, el tamaño de la transacción, la velocidad de transferencia y los requisitos específicos del ordenante y del receptor.

A continuación, relacionamos algunos tipos comunes de pagos internacionales:

Transferencias electrónicas

Las transferencias electrónicas son un método fiable y seguro de enviar internacionalmente grandes sumas de dinero. Normalmente, las transferencias electrónicas se utilizan para realizar transacciones significativas tales como comprar bienes inmuebles o pagar a proveedores extranjeros. Los bancos y las entidades financieras suelen gestionar estas transferencias directas entre bancos.Cheques internacionales

Aunque se utilizan con menos frecuencia, a causa del mayor tiempo de procesamiento que requieren, los cheques internacionales son otra opción a la hora de realizar pagos transfronterizos. Se trata de cheques físicos extendidos por un banco de un país que se pueden cobrar en otro país. Se pueden utilizar para diversos fines, tales como pagar a los proveedores o enviar dinero a personas físicas.Intermediarios financieros del mercado cambiario

Los intermediarios financieros del mercado cambiario pueden ayudar a las empresas y a las personas físicas a transferir fondos internacionalmente con tipos de cambio competitivos. Estos servicios suelen utilizarse para transferencias periódicas o de gran envergadura, tales como pagar al personal o a los proveedores que están en el extranjero, pues permiten ahorrar en costes respecto a las transferencias bancarias convencionales.Giros internacionales

Los giros internacionales, que se abonan de antemano y, por consiguiente, se consideran más seguros que otras opciones de pago, suelen utilizarse para enviar al extranjero cantidades de dinero menos sustanciosas (por ejemplo, para regalos personales o pequeñas compras).Plataforma de pagos por Internet

Las plataformas de pagos por Internet como Stripe se utilizan con frecuencia para los pagos internacionales, sobre todo en las transacciones de e-commerce. Por su facilidad de uso y velocidad, suelen emplearse para transacciones de menor cuantía, pero también permiten gestionar otras de mayor importe.Transferencias de criptomonedas

Aunque las criptomonedas como Bitcoin y Ethereum no se aceptan de forma universal, ofrecen el potencial de realizar transferencias internacionales rápidas y de bajo coste sin necesidad de que intervenga el sistema bancario tradicional. Por lo general, se utilizan en transacciones de igual a igual o entre empresas que han adoptado las criptomonedas como forma de pago.

Puesto que cada tipo de pago internacional tiene sus propios puntos fuertes y débiles, la mejor opción para una empresa depende de sus necesidades y circunstancias concretas. Algunos factores que deben tenerse en cuenta son el tamaño y la frecuencia de las transacciones, los países intervinientes, el coste y la velocidad del método, así como las preferencias o los requisitos del ordenante y el receptor.

Sistemas de pagos internacionales

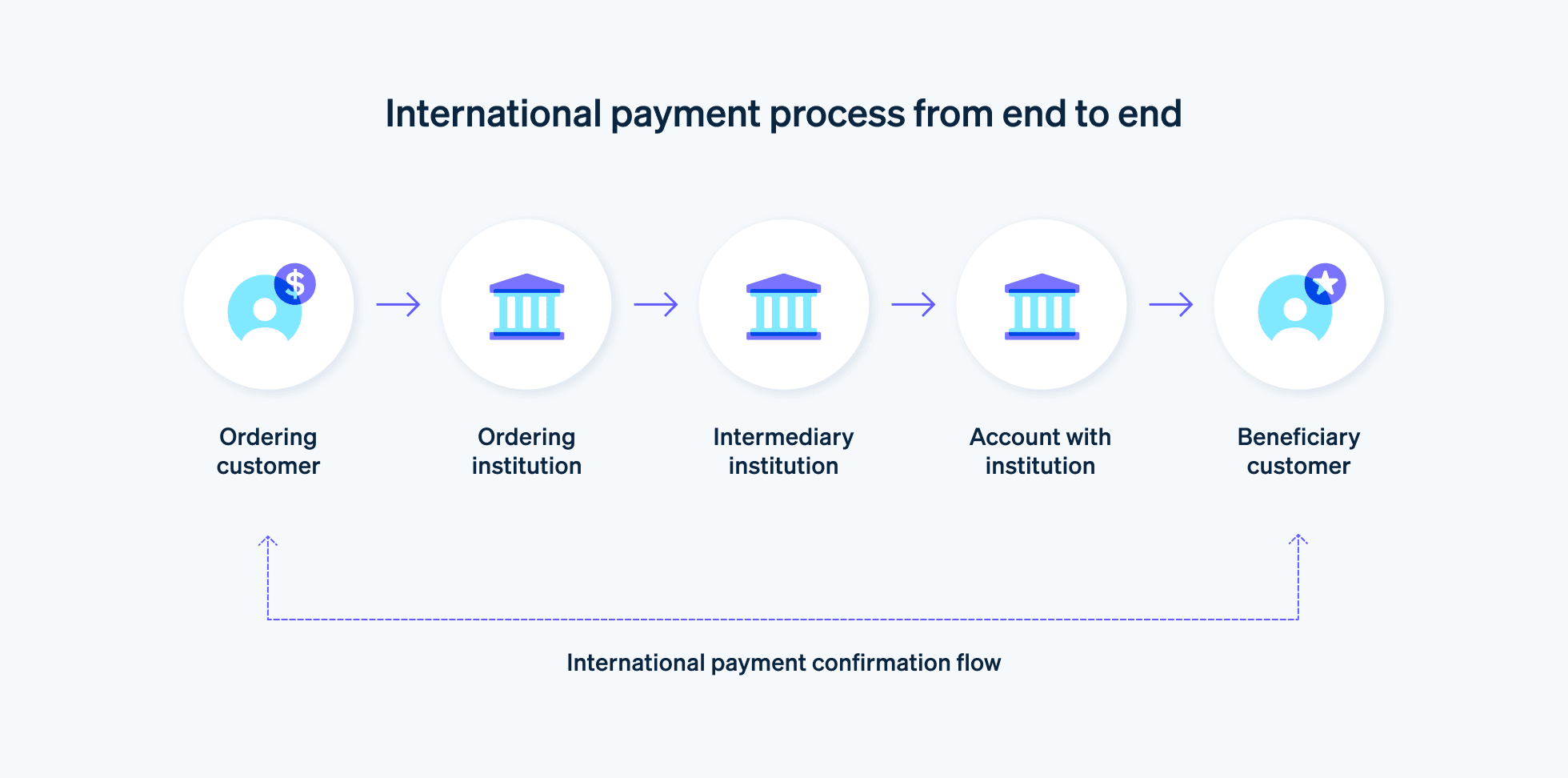

Los sistemas de pagos internacionales son necesarios para facilitar las transacciones transfronterizas. Estos sistemas proporcionan la infraestructura precisa para transferir fondos entre entidades financieras, a menudo en distintos países y divisas. A continuación describimos algunos de los principales sistemas de pagos internacionales:

SWIFT (Society for Worldwide Interbank Financial Telecommunications, Sociedad de telecomunicaciones financieras interbancarias mundiales)

SWIFT es una cooperativa propiedad de sus miembros que proporciona servicios de mensajería seguros utilizados por más de 11.000 entidades financieras en más de 200 países. Aunque SWIFT no se encarga de la transferencia de fondos propiamente dicha, envía las órdenes de pago que se abonan mediante las cuentas que unas entidades tienen en otras para este fin. SWIFT se utiliza para distintos tipos de transacciones internacionales, tales como las transferencias de dinero, las cartas de crédito y las transacciones con valores.SEPA (Single Euro Payments Area, Zona única de pagos en euros)

La SEPA simplifica la manera de realizar los pagos sin efectivo en toda Europa. Los consumidores, las empresas y las administraciones públicas europeos pueden enviar y recibir transferencias de crédito, pagos de adeudo directo y pagos con tarjeta con sujeción a las mismas condiciones, derechos y obligaciones básicos, independientemente del lugar de Europa en que se encuentren.Fedwire (Federal Reserve Wire Network, Red de transferencias de la Reserva Federal)

Gestionada por la Reserva Federal de los Estados Unidos, la Fedwire es un sistema de liquidación bruta en tiempo real para efectuar transferencias de fondos electrónicas. Las entidades financieras utilizan Fedwire para los pagos en dólares estadounidenses, tanto nacionales como internacionales, de alto importe y sujetos a estrictos requisitos de tiempo.CHAPS (Clearing House Automated Payment System, Sistema de pagos automatizado de cámara de compensación)

CHAPS es un sistema de pagos británico que proporciona transferencias de fondos en el mismo día para transacciones de cuantía elevada. Si bien se utiliza principalmente para transferencias nacionales, también se pueden emplear en algunos tipos de transferencias internacionales en libras esterlinas o euros.TARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System, Sistema transeuropeo de automatización de transferencias urgentes y liquidación bruta en tiempo real)

Se trata de un sistema de liquidación bruta en tiempo real para el euro. Se utiliza para las transferencias en euros de importe elevado entre los bancos de los países de la Unión Europea.CLS (Continuous Linked Settlement, Liquidación continua vinculada)

Se trata de un sistema especializado que se ha diseñado para eliminar los riesgos en la liquidación de operaciones del mercado de divisas. Liquida simultáneamente los dos extremos de una transacción en el mercado de divisas. Y lo hace en las divisas de sus 18 miembros, entre los que se encuentran algunas de las principales economías del mundo.CIPS (China International Payment System, Sistema de pagos internacionales de China)

Lanzado por el Banco Popular de China, el CIPS facilita la compensación y liquidación de las transacciones transfronterizas y con el extranjero en renminbis (RMB), con el objetivo de internacionalizar la divisa china.

Esto sistemas son fundamentales para el funcionamiento del sistema financiero internacional y permiten el flujo de fondos a través de las fronteras de manera segura, rápida y eficiente. Cada uno de ellos se centra en un aspecto propio, ya sea un tipo determinado de transacción (como SWIFT), una divisa determinada (como TARGET2, que es para euros) o una región geográfica (como SEPA, que es para Europa).

Mejores prácticas para enviar y recibir pagos internacionales

Gestionar los pagos internacionales puede ser complejo. Además, las empresas deben cumplir una serie de mejores prácticas para asegurarse de que las transacciones se realicen de manera segura, conforme y eficiente. Estas son algunas de las principales mejores prácticas:

Conocer los costes

Antes de elegir un método para realizar pagos internacionales, es importante que conozcas bien todos los costes que conlleva. Esto incluye las comisiones por transacción, las comisiones de cambio de divisas y todas las comisiones de los posibles bancos intermediarios.Mantenerse al día de los tipos de cambio

Los tipos de cambio de divisas fluctúan constantemente y pueden afectar de manera significativa al coste de los pagos internacionales. Supervisa con frecuencia estos tipos para saber cómo van a afectar a las transacciones y estudia la posibilidad de aplicar estrategias de cobertura para gestionar el riesgo de los tipos de cambio.Garantizar el cumplimiento de la normativa

Los distintos países tienen normativas diferentes en relación con las transacciones financieras. Su incumplimiento puede acarrear consecuencias legales y costosas multas, por no hablar de la reputación de la empresa. Es importante que conozcas y cumplas la normativa de los países ordenante y receptor, así como de todas las demás jurisdicciones pertinentes.Mantener registros exactos

Conservar registros exactos y rigurosos es fundamental para las auditorías, para cumplir la normativa y para gestionar las finanzas de manera eficiente. Mantén registros pormenorizados de todas las transacciones de pagos internacionales, en los que consten la fecha, el importe, el tipo de cambio, las comisiones y los datos de la otra parte.Comprobar los datos de los receptores

Vuelve a comprobar siempre los datos del receptor antes de enviar un pago internacional. Un pequeño error en el número de cuenta, los números de ruta o la dirección puede dar lugar a retrasos, a comisiones adicionales o a que el pago se envíe a una cuenta equivocada.Utilizar métodos de pago seguros y fiables

Utiliza siempre métodos seguros y fiables para enviar pagos internacionales. Estudia la reputación y la fiabilidad del proveedor de servicios de pago, sus medidas de seguridad, así como el soporte al cliente que ofrece si surge algún problema.Establecer condiciones de pago claras en los contratos

Cuando trates con clientes o proveedores internacionales, haz constar claramente las condiciones de pago en los contratos. Esto incluye la divisa del pago y quién asumirá las comisiones de las transacciones, así como cuáles serán los plazos de pago y las posibles penalizaciones en caso de demora.Ser consciente de posibles fraudes

Por desgracia, los pagos internacionales pueden ser objeto de fraude. Debes conocer las estafas habituales, como los intentos de phishing o las facturas falsas, además de formar a tu personal para que las reconozcan y sepan reaccionar ante ellas. Verifica siempre todos los cambios en los datos de pago y estudia la posibilidad de utilizar métodos de pago seguros que ofrezcan protección antifraude.

Respetar estas mejores prácticas permite a las empresas llevar a cabo pagos internacionales fluidos y que cumplen la normativa, además de disfrutar de las oportunidades de crecimiento que este tipo de transacciones puede aportar. Para obtener más información sobre cómo aceptar pagos internacionales de los clientes, lee nuestra guía aquí.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.