有效管理国际支付的能力使企业能够拓展国内市场以外的业务,确保全球供应链的安全,并利用多样化的人才库。

但是,发送和接收国际付款可能非常复杂。金融监管、地缘政治风险和汇率波动可能会带来重大挑战。掌握国际支付的细微差别对于任何渴望在全球市场中运营和发展的企业来说都至关重要。

我们将介绍常见的国际支付类型、促进国际支付的网络,以及企业如何成功管理它们。

目录

- 什么是国际支付?

- 国际支付与国内支付有何不同

- 国际支付的用途是什么?

- 国际支付的类型

- 国际支付系统

- 发送和接收国际付款的最佳实践

什么是国际支付?

国际支付又称跨境支付,是指付款人和收款人位于不同国家/地区的交易。对于拥有国际供应商、承包商、员工、客户或合作伙伴的企业来说,国际付款至关重要。

这些交易通常涉及将资金从一种货币转为另一种货币。鉴于这些交易的全球性质,发送或接收国际付款的企业必须严格遵守发起国和接收国的法规、银行惯例和汇率。我们将在下面讨论有关发送和接收国际付款的最佳实践。

国际支付对全球商业至关重要,因为它们促进了国家之间的贸易,并使企业能够将其业务扩展到境外。这些付款涵盖了广泛的商业活动,包括向海外供应商支付商品费用、补偿国际员工以及接收外国客户的付款。

国际支付与国内支付有何不同

国际支付和国内支付都有一个基本目的:将资金从一个实体转移到另一个实体。然而,它们在过程、复杂性和影响它们的因素方面有很大不同。以下是国际支付和国内支付之间的主要区别:

货币兑换

国内支付只涉及一种货币,而国际支付通常涉及货币兑换。这使企业面临汇率风险,因为从开始交易到交易完成,货币价值可能会波动。法规遵从性

国内支付通常遵循一套当地银行和金融法规。相比之下,国际支付必须遵守发起国和接收国的规则,这可能更加复杂且难以驾驭。处理时间

由于银行程序更简单,国内付款的处理时间往往更短。然而,国际支付往往需要额外的时间,因为它们必须通过更多的银行系统 和检查站。交易成本

由于中介机构较少,处理成本较低,国内支付对企业来说通常更实惠。由于货币兑换费、电汇费 以及中介银行和收款银行收取的费用,企业的国际支付成本往往较高。风险因素

国际支付涉及其他风险,包括地缘政治风险、制裁和更高的支付欺诈 风险。一些国家的监管环境可能瞬息万变,从而增加了整体风险。对于跨越国界的支付,意外违规的可能性也更大。中介机构

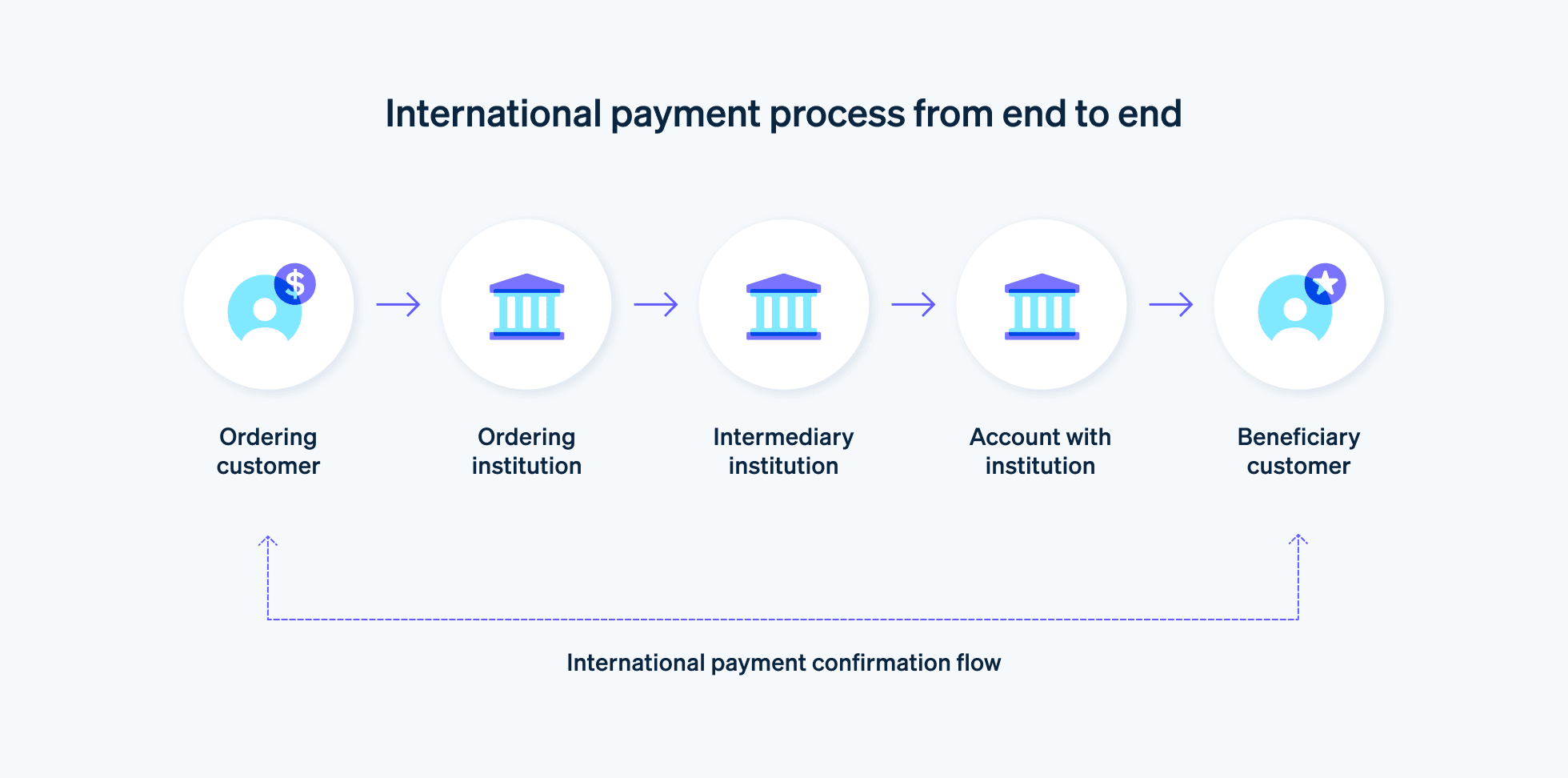

国内支付通常很少涉及中介机构,通常只有发送银行和接收银行。而国际支付除了支付网络外,还可能涉及不同国家的多个金融机构,每个机构都有自己的程序和费用。

虽然这两类支付的基本功能相同,但国际支付涉及更多复杂因素,需要企业精心策划和管理。

国际支付的用途是什么?

国际支付在全球商业中用于多种目的:

购买商品和服务

许多企业从海外供应商处采购商品、原材料或服务,以利用成本效益、质量或其他优势。例如,美国汽车制造商可能会从德国的供应商处购买特定的汽车零部件。为了向供应商付款,美国制造商将进行国际支付。向国际员工或承包商支付工资

随着远程工作的普及,公司经常与位于不同国家/地区的员工或独立承包商合作。例如,一家总部位于英国的科技初创公司可能会从印度聘请一名软件工程师,该初创公司将使用国际支付为他支付薪水。支付股息或利息

当一家公司拥有国际投资者或从国际贷方借钱时,它需要进行国际支付。例如,如果一家中国公司在纽约证券交易所上市并拥有美国股东,它将使用国际支付向这些股东发放股息。同样,如果一家巴西公司从日本的银行借款,它将通过国际支付来支付利息。投资活动

公司可能会在国外投资于企业、项目或房地产。例如,如果澳大利亚的一家风险投资公司投资于新加坡的一家科技初创公司,他们将通过国际支付转移这些资金。收购资产

公司可能会购买其他国家/地区的资产,作为其运营或扩张战略的一部分。例如,一家加拿大矿业公司可能会在南非收购一座矿山,并通过国际交易支付该次购买费用。金融市场交易

在国外金融市场交易时,公司经常需要进行跨境支付。例如,如果一家欧洲对冲基金购买美国股票,他们将使用国际支付。支付差旅费和杂费

当员工因业务原因出国并产生公司需要支付的费用时,公司可以通过国际交易来结算这些款项。例如,如果一家墨西哥公司的高管去法国出差,该公司可能会直接通过国际支付向法国酒店付款。慈善捐赠

公司经常向外国慈善组织捐款,作为其企业社会责任工作的一部分。例如,在菲律宾发生自然灾害后,瑞典的一家公司可能会使用国际支付为救灾工作捐款。

随着全球经济的互联程度越来越高,国际支付将继续在促进广泛的商业交易方面发挥至关重要的作用。了解这些用途可以帮助企业规划其国际运营和财务战略,并更广泛地思考未来的可能性。

国际支付的类型

国际支付可以采取多种形式,具体选择取决于成本、交易规模、转账速度以及汇款人和收款人的具体要求等因素。

以下是一些常见的国际支付类型:

电汇

电汇 是一种可靠且安全的国际汇款方式。通常,电汇用于重大交易,例如购买房产或向海外供应商付款。银行和金融机构通常处理这些转账,即直接银行间转账。国际支票

虽然由于处理时间较慢而不太常见,但国际支票是跨境支付的另一种选择。这是在一国银行开出的实物支票,可以在另一个国兑现。它们可用于多种目的,例如向供应商付款或向个人汇款。外汇经纪商

外汇经纪商可以帮助企业和个人以具有竞争力的汇率进行国际转换和转账。这些服务通常用于经常性或大额转账,例如向海外员工或供应商付款,因为与传统的银行转账相比,它们可以节省成本。国际汇票

国际汇票是预付的,因此被认为比其他某些支付方式更安全,通常用于向海外发送少量资金(例如个人礼物或小额购买)。线上付款平台

线上付款平台(如 Stripe)广泛用于国际支付,特别是电商交易。这些平台由于其易用性和速度而通常用于较小的交易,但也可以处理较大的交易。加密货币转账

虽然比特币和以太坊等加密货币尚未被普遍接受,但它们提供了低成本、快速的国际转账潜力,而无需传统的银行系统。它们通常用于点对点交易或采用加密货币作为支付方式的企业。

每种类型的国际支付都有其优点和缺点,最佳选择取决于相关企业的具体需求和情况。需要考虑的因素包括交易的规模和频率、涉及的国家/地区、方法的成本和速度以及汇款人和收款人的偏好或要求。

国际支付系统

国际支付系统 是实现跨境交易的必要条件。这些系统为金融机构之间的资金转移提供了基础设施,通常涵盖不同的国家和货币。以下是一些主要的国际支付系统:

SWIFT(环球银行金融电信协会)

SWIFT 是一家会员制合作机构,为 200 多个国家/地区的 11000 多家金融机构提供安全报文传送服务。虽然 SWIFT 本身不转移资金,但它发送支付指令,这些支付指令由机构之间为此目的而开立的账户结算。SWIFT 用于不同类型的国际交易,包括汇款、信用证和证券交易。SEPA(单一欧元支付区)

SEPA 简化了整个欧洲的无现金支付方式。欧洲消费者、企业和公共管理部门能够在相同的基本条件、权利和义务下发送和接收贷记转账、直接借记付款和银行卡付款,无论它们在欧洲的哪个位置。Fedwire(联邦储备电汇网络)

Fedwire 由美国联邦储备局运营,是电子资金转账 的实时全额结算系统。金融机构使用 Fedwire 以美元进行大额、时间紧迫的国内和国际支付。CHAPS(清算所自动支付系统)

CHAPS 是一个总部位于英国的支付系统,为大额交易提供当日资金转账。虽然它主要服务于国内转账,但它也可用于某些类型的英镑或欧元国际交易。TARGET2(跨欧自动实时全额结算快速转账系统)

这是欧元的实时全额结算 (RTGS) 系统。它用于欧盟国家/地区各银行之间的大额欧元转账。CLS(持续联系结算)

这是一个专门用于消除结汇风险的系统。它同时用 18 个成员的货币对外汇交易双方进行结算,这些成员包括世界上许多最大的经济体。CIPS(中国国际支付系统)

CIPS 由中国人民银行推出,为跨境和离岸人民币 (RMB) 交易的清算和结算提供便利,旨在实现中国货币的国际化。

这些系统是全球金融体系运作的基础,使资金能够快速、安全、高效地跨境流动。无论是特定类型的交易(如 SWIFT)、特定货币(如欧元的 TARGET2)还是地理区域(如欧洲的 SEPA),每一种都有自己的侧重点。

发送和接收国际付款的最佳实践

管理国际支付可能很复杂,企业需要坚持某些最佳实践,以确保交易安全、合规和高效。以下是几个关键的最佳实践:

了解成本

在选择国际支付方式之前,请确保您了解所涉及的全部费用。这包括交易费用、货币兑换费和任何潜在的中介银行费用。及时了解汇率

货币汇率 不断波动,会对国际支付成本产生重大影响。定期监控这些汇率,以了解它们对您的交易的影响,并考虑对冲策略来管理汇率风险。确保合规性

不同的国家对金融交易有不同的规定。不合规可能会导致法律后果和高额罚款,更不用说损害您公司的声誉了。请务必确保您了解并遵守发送国和接收国以及任何其他相关司法管辖区的法规。保持准确的记录

准确和彻底的记录保存对于审计目的、监管合规和有效的财务管理至关重要。保留所有国际支付交易的详细记录,包括日期、金额、汇率、费用和另一方的详细信息。验证收款人详细信息

在发送国际付款之前,请务必仔细检查收款人的详细信息。账号、路由号码或地址的小错误可能会导致延迟、额外费用或付款发送到错误的账户。使用安全可靠的支付方式

始终使用安全可靠的方式发送国际付款。请考虑支付服务商,他们的安全措施,以及他们在出现问题时的客户支持。在合同中确立明确的付款条件

在与国际客户或供应商打交道时,在合同中明确概述付款条件。这包括付款货币、谁负责交易费用、付款期限以及任何潜在的逾期付款罚款。注意潜在的欺诈行为

遗憾的是,国际支付可能成为欺诈 目标。注意常见的骗局,例如网络钓鱼 企图或伪造发票欺诈,并培训您的员工识别和应对它们。始终验证对支付信息的任何更改,并考虑使用能提供欺诈防护 的安全支付方式。

通过遵循这些最佳实践,企业可以顺利、合规地执行国际支付,同时降低相关风险并享受国际支付带来的增长机会。要了解有关如何接受客户国际付款的更多信息,请点击此处 阅读我们的指南。

本文中的内容仅供一般信息和教育目的,不应被解释为法律或税务建议。Stripe 不保证或担保文章中信息的准确性、完整性、充分性或时效性。您应该寻求在您的司法管辖区获得执业许可的合格律师或会计师的建议,以就您的特定情况提供建议。