Die Fähigkeit, internationale Zahlungen effektiv zu verwalten, ermöglicht es Unternehmen, über ihre Heimatmärkte hinaus zu expandieren, globale Lieferketten zu gewährleisten und verschiedene Fachkräftepools zu erschließen.

Das Senden und Empfangen von internationalen Zahlungen kann jedoch komplex sein. Finanzvorschriften, geopolitische Risiken und schwankende Wechselkurse können eine große Herausforderung darstellen. Jedes Unternehmen, das auf einem globalen Marktplatz erfolgreich sein möchte, muss dazu die Besonderheiten internationaler Zahlungen kennen.

Wir befassen uns mit den gängigen Arten von internationalen Zahlungen, den Netzwerken, die sie ermöglichen, und erläutern, wie Unternehmen sie erfolgreich verwalten können.

Worum geht es in diesem Artikel?

- Was sind internationale Zahlungen?

- Wie sich internationale Zahlungen von Inlandszahlungen unterscheiden

- Wozu werden internationale Zahlungen verwendet?

- Arten von internationalen Zahlungen

- Internationale Zahlungssysteme

- Best Practices zum Senden und Empfangen internationaler Zahlungen

Was sind internationale Zahlungen?

Internationale Zahlungen, auch grenzüberschreitende Zahlungen genannt, sind Transaktionen, bei denen die zahlende Person und die Zahlungsempfängerin oder der Zahlungsempfänger in verschiedenen Ländern ansässig sind. Solche Zahlungen sind von zentraler Bedeutung für Unternehmen, die über internationale Zulieferer, Auftragnehmer/innen, Mitarbeiter/innen, Kunden/Kundinnen oder Partner/innen verfügen.

Bei diesen Transaktionen geht es häufig um die Übertragung von Geld von einer Währung in eine andere. Angesichts der globalen Natur dieser Transaktionen müssen Unternehmen, die internationale Zahlungen senden oder empfangen, die Vorschriften, Bankgepflogenheiten und Wechselkurse sowohl des Herkunfts- als auch des Empfängerlandes genau im Auge behalten. Weiter unten beschäftigen wir uns mit den Best Practices zum Senden und Empfangen internationaler Zahlungen.

Internationale Zahlungen sind für den Welthandel von entscheidender Bedeutung, da sie den Verkauf von Waren und Dienstleitungen zwischen verschiedenen Ländern erleichtern und es Unternehmen ermöglichen, ihre Geschäftstätigkeit über die Landesgrenzen hinaus auszuweiten. Diese Zahlungen umfassen eine breite Palette an Geschäftsaktivitäten: die Bezahlung von Waren an ausländische Anbieter/innen, die Entlohnung internationaler Mitarbeitender und den Empfang von Zahlungen ausländischer Kundinnen/Kunden.

Wie sich internationale Zahlungen von Inlandszahlungen unterscheiden

Internationale Zahlungen und Inlandszahlungen haben einen gemeinsamen Zweck: den Transfer von Geldern von einer Rechtspersönlichkeit zu einer anderen. Allerdings unterscheiden sie sich erheblich in ihren Prozessen, ihrer Komplexität und den Faktoren, die sie beeinflussen. Im Folgenden sind die wichtigsten Unterschiede zwischen internationalen und inländischen Zahlungen aufgeführt:

Währungsumtausch

Bei Inlandszahlungen wird nur eine Währung verwendet, während bei internationalen Zahlungen häufig eine Währungsumrechnung erforderlich ist. Dadurch sind die Unternehmen einem Wechselkursrisiko ausgesetzt, da der Wert der Währungen zwischen dem Zeitpunkt, zu dem die Transaktion eingeleitet wird, und dem Zeitpunkt, zu dem sie abgeschlossen wird, schwanken kann.Aufsichtsrechtliche Compliance

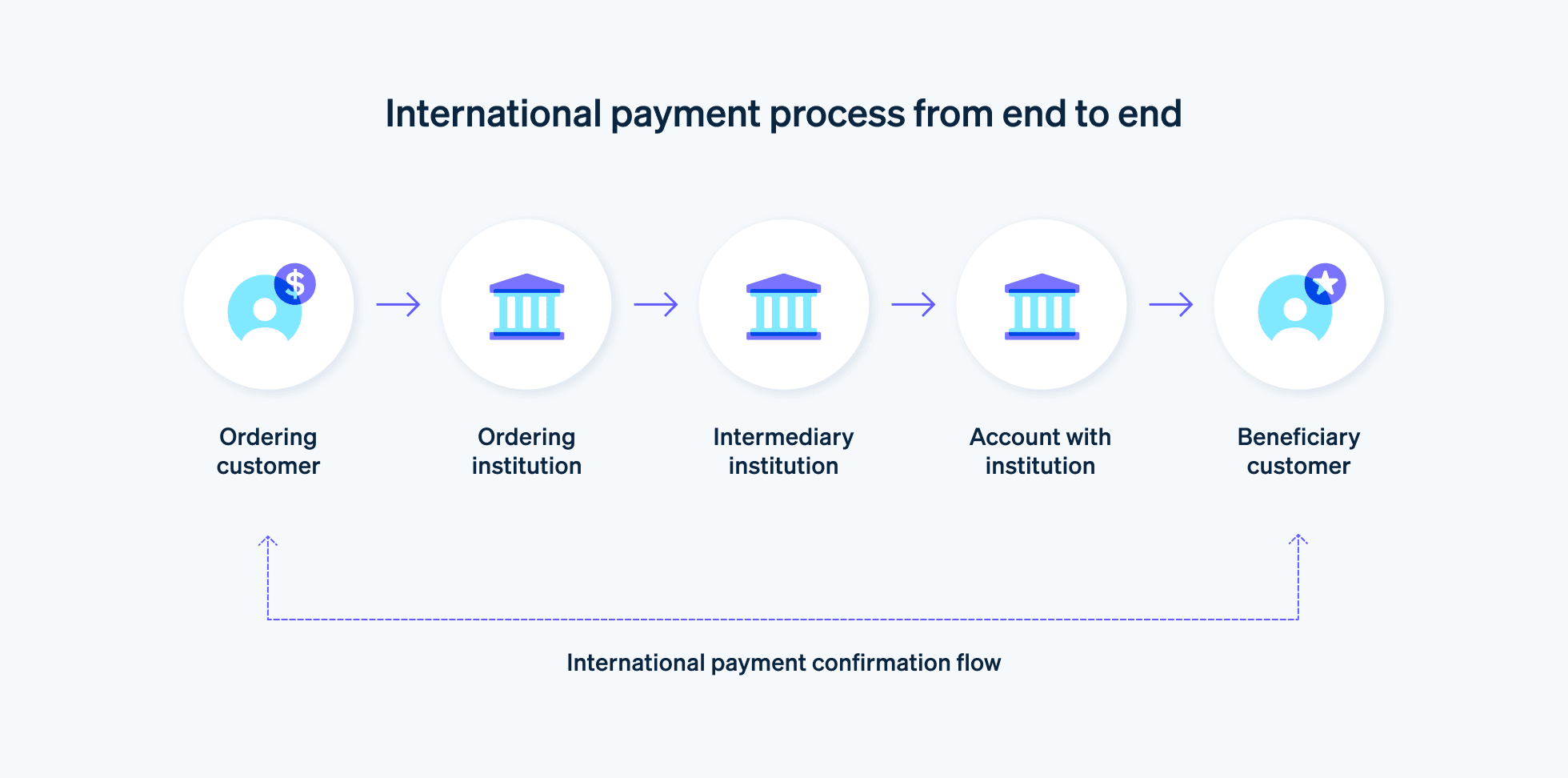

Inlandszahlungen erfolgen in der Regel nach einem einzigen Regelwerk an lokalen Bank- und Finanzvorschriften. Internationale Zahlungen hingegen müssen den Vorschriften sowohl des Herkunfts- als auch des Empfängerlandes entsprechen, was mitunter komplexer und schwieriger zu handhaben ist.Verarbeitungszeit

Inlandszahlungen werden aufgrund unkomplizierterer Bankverfahren in der Regel schneller abgewickelt. Internationale Zahlungen hingegen benötigen oft mehr Zeit, da sie mehrere Bankensysteme und Kontrollstellen durchlaufen müssen.Transaktionskosten

Inlandszahlungen sind für Unternehmen in der Regel kostengünstiger, da es weniger zwischengeschaltete Stellen und geringere Bearbeitungsgebühren gibt. Internationale Zahlungen sind meist teurer, da Währungsumrechnungsgebühren, Überweisungsgebühren und Gebühren der zwischengeschalteten und empfangenden Banken anfallen.Risikofaktoren

Internationale Zahlungen bergen zusätzliche Risiken wie geopolitische Unsicherheiten, Sanktionen und eine erhöhte Anfälligkeit für Zahlungsbetrug. Außerdem können sich die rechtlichen Rahmenbedingungen in manchen Ländern rasch ändern, was das Gesamtrisiko noch erhöht. Bei grenzüberschreitenden Zahlungen ist zudem die Gefahr einer versehentlichen Nichteinhaltung von Vorschriften größer.Zwischengeschaltete Stellen

Bei Inlandszahlungen sind meist nur wenige zwischengeschaltete Stellen beteiligt, oft nur die sendende und die empfangende Bank. Bei internationalen Zahlungen hingegen können zusätzlich zu den Zahlungsnetzwerken mehrere Finanzinstitute in verschiedenen Ländern beteiligt sein, die jeweils ihre eigenen Verfahren und Gebühren haben.

Auch wenn beide Arten von Zahlungen die gleiche Grundfunktion erfüllen, sind internationale Zahlungen mit zusätzlichen komplexen Anforderungen verbunden, die von den Unternehmen eine sorgfältige Planung und Verwaltung erfordern.

Wozu werden internationale Zahlungen verwendet?

Internationale Zahlungen sind im Welthandel für eine Vielzahl von Zwecken erforderlich:

Kauf von Waren und Dienstleistungen

Viele Unternehmen beziehen Waren, Rohstoffe oder Dienstleistungen von Anbietern aus Übersee, um Vorteile in Bezug auf Kosteneffizienz, Qualität oder Ähnliches zu nutzen. So kann ein US-amerikanischer Automobilhersteller beispielsweise bestimmte Autoteile von einem Anbieter in Deutschland beziehen. Um den Zulieferer zu bezahlen, muss der US-Hersteller dann eine internationale Zahlung leisten.Gehaltszahlungen an internationale Mitarbeitende oder Auftragnehmende

Im Zuge der zunehmenden Beliebtheit der Telearbeit beschäftigen Unternehmen oft Angestellte oder unabhängige Auftragnehmer/innen in verschiedenen Ländern. Ein im Vereinigten Königreich ansässiges Start-up-Unternehmen kann beispielsweise eine/n Softwareentwickler/in aus Indien einstellen und die Gehaltszahlung über internationale Zahlungen abwickeln.Auszahlung von Dividenden oder Zinsen

Wenn ein Unternehmen internationale Investorinnen/Investoren hat oder sich Geld von internationalen Kreditgeberinnen/Kreditgebern leiht, muss es internationale Zahlungen leisten. Wenn zum Beispiel ein chinesisches Unternehmen seine Aktien an der New Yorker Börse notiert und amerikanische Aktionärinnen/Aktionäre hat, überweist es deren Dividenden mittels internationaler Zahlungen. Ähnlich verhält es sich, wenn ein brasilianisches Unternehmen bei einer Bank in Japan einen Kredit aufnimmt und die Zinsen über internationale Zahlungen entrichtet.Investitionen

Unternehmen können in Firmen, Projekte oder Immobilien im Ausland investieren. Wenn zum Beispiel eine australische Risikokapitalfirma in ein Start-up-Unternehmen in Singapur investiert, überweist sie diese Gelder per internationaler Zahlung.Erwerb von Vermögenswerten

Unternehmen können im Rahmen ihrer Geschäfts- oder Expansionsstrategien Vermögenswerte in anderen Ländern erwerben. Ein kanadisches Bergbauunternehmen kann zum Beispiel eine Mine in Südafrika erwerben und den Kaufpreis im Rahmen einer internationalen Transaktion begleichen.Finanzmarkttransaktionen

Beim Handel auf ausländischen Finanzmärkten müssen die Unternehmen häufig grenzüberschreitende Zahlungen leisten. So würde z. B. ein europäischer Hedgefonds, der US-Aktien kauft, eine internationale Zahlung leisten.Zahlung von Reisekosten und Spesen

Wenn Angestellte aus geschäftlichen Gründen ins Ausland reisen und Ausgaben anfallen, die das Unternehmen übernehmen muss, kann es diese Zahlungen mittels einer internationalen Transaktion abwickeln. Wenn zum Beispiel ein/e leitende/r Angestellte/r eines mexikanischen Unternehmens auf Geschäftsreise in Frankreich ist, kann das Unternehmen die Hotelkosten in Frankreich direkt mit einer internationalen Zahlung begleichen.Gemeinnützige Spenden

Im Rahmen ihrer sozialen Verantwortung spenden Unternehmen häufig an ausländische Wohltätigkeitsorganisationen. Nach einer Naturkatastrophe auf den Philippinen könnte ein schwedisches Unternehmen beispielsweise mittels einer internationalen Zahlung für die Hilfsmaßnahmen spenden.

Mit der zunehmenden Vernetzung der Weltwirtschaft werden internationale Zahlungen auch in Zukunft eine wichtige Rolle bei der Erleichterung zahlreicher geschäftlicher Transaktionen spielen. Das Wissen um diese Verwendungszwecke kann Unternehmen dabei helfen, ihre internationalen Geschäfte und Finanzstrategien zu planen – und sich ein umfassenderes Bild davon zu machen, was in der Zukunft möglich ist.

Arten von internationalen Zahlungen

Internationale Zahlungen können in vielerlei Form erfolgen. Die Entscheidung hängt von Faktoren wie Kosten, Transaktionsgröße, Schnelligkeit der Überweisung und den spezifischen Anforderungen der Sender- und der Empfängerseite ab.

Hier einige gängige Arten von internationalen Zahlungen:

Banküberweisungen

Banküberweisungen sind eine zuverlässige und sichere Methode für den internationalen Transfer großer Geldbeträge. Normalerweise werden Banküberweisungen für wichtige Transaktionen wie den Kauf von Immobilien oder die Bezahlung von Anbietern im Ausland verwendet. Sie werden in der Regel von Banken und Finanzinstituten abgewickelt und sind Direktüberweisungen von Bank zu Bank.Internationale Schecks

Eine weitere Möglichkeit für grenzüberschreitende Zahlungen sind internationale Schecks, die jedoch aufgrund ihrer längeren Bearbeitungszeit weniger verbreitet sind. Dabei handelt es sich um physische Schecks, die von einer Bank in einem Land ausgestellt sind und in einem anderen Land eingelöst werden können. Sie können für die unterschiedlichsten Zwecke verwendet werden, z. B. für die Bezahlung von Anbietern oder den Versand von Geld an Einzelpersonen.Devisenmakler/innen (Forex)

Devisenmakler/innen unterstützen Unternehmen und Einzelpersonen bei der Umrechnung und dem internationalen Transfer von Geld zu günstigen Wechselkursen. Diese Dienste werden häufig für wiederkehrende oder umfangreiche Überweisungen genutzt, z. B. für die Bezahlung von Angestellten oder Anbietern in Übersee, da sie im Vergleich zu herkömmlichen Banküberweisungen Kosteneinsparungen ermöglichen.Internationale Zahlungsanweisungen

Internationale Zahlungsanweisungen werden im Voraus bezahlt und gelten daher als sicherer als andere Zahlungsoptionen. Sie werden häufig für den Versand kleinerer Geldbeträge ins Ausland verwendet (z. B. für persönliche Geschenke oder kleinere Einkäufe).Plattformen für Online-Zahlungen

Online-Zahlungsplattformen wie Stripe sind für internationale Zahlungen weit verbreitet, insbesondere für E-Commerce-Transaktionen. Diese Plattformen werden aufgrund ihrer Benutzerfreundlichkeit und Schnelligkeit häufig für kleinere Transaktionen genutzt, können aber auch größere Transaktionen abwickeln.Überweisungen in Kryptowährung

Kryptowährungen wie Bitcoin und Ethereum werden zwar nicht überall akzeptiert, ermöglichen jedoch kostengünstige und schnelle internationale Überweisungen, ohne dass ein herkömmliches Bankensystem erforderlich ist. Sie werden in der Regel im Rahmen von Peer-to-Peer-Transaktionen oder von Unternehmen verwendet, die Kryptowährungen als Zahlungsmittel eingeführt haben.

Jede Art der internationalen Zahlung hat ihre Stärken und Schwächen. Welche Option die beste ist, hängt von den jeweiligen Bedürfnissen und Umständen der beteiligten Unternehmen ab. Zu berücksichtigen sind dabei unter anderem der Betrag und die Häufigkeit der Transaktion, die beteiligten Länder, die Kosten und die Schnelligkeit der Methode sowie die Präferenzen oder Anforderungen von Sender/in und Empfänger/in.

Internationale Zahlungssysteme

Internationale Zahlungssysteme sind notwendig, um grenzüberschreitende Transaktionen zu erleichtern. Sie stellen die Infrastruktur für die Überweisung von Geldern zwischen Finanzinstituten bereit und umfassen oft verschiedene Länder und Währungen. Hier sind einige der wichtigsten internationalen Zahlungssysteme:

SWIFT (Society for Worldwide Interbank Financial Telecommunication)

SWIFT ist eine Mitgliedergenossenschaft, die sichere Nachrichtenübermittlungsdienste anbietet, welche von mehr als 11.000 Finanzinstituten in über 200 Ländern genutzt werden. SWIFT überweist selbst keine Gelder, sondern sendet Zahlungsaufträge. Diese werden über Konten abgewickelt, die die Institute zu diesem Zweck eingerichtet haben. SWIFT wird für verschiedene Arten von internationalen Transaktionen verwendet, beispielsweise für Geldüberweisungen, Akkreditive und Wertpapiertransaktionen.SEPA (Single Euro Payments Area)

SEPA rationalisiert die Abwicklung des bargeldlosen Zahlungsverkehrs in ganz Europa. Europäische Verbraucher/innen, Unternehmen und Behörden können damit Überweisungen, Lastschriften und Kartenzahlungen unter denselben grundlegenden Bedingungen, Rechten und Pflichten senden und empfangen, unabhängig von ihrem Standort in Europa.Fedwire (Federal Reserve Wire Network)

Fedwire wird von der Federal Reserve der Vereinigten Staaten betrieben und ist ein Echtzeit-Bruttoabwicklungssystem für elektronische Geldüberweisungen. Finanzinstitute nutzen Fedwire für zeitkritische Inlands- und Auslandszahlungen in US-Dollar mit hohen Beträgen.CHAPS (Clearing House Automated Payment System)

CHAPS ist ein im Vereinigten Königreich ansässiges Zahlungssystem, das taggleiche Überweisungen für Transaktionen mit hohem Wert ermöglicht. Es wird zwar in erster Linie für Inlandsüberweisungen genutzt, kann aber auch für bestimmte Arten von internationalen Transaktionen in Pfund Sterling oder Euro verwendet werden.TARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System)

Dabei handelt es sich um das Echtzeit-Bruttoabwicklungssystem (RTGS) für den Euro. Es wird für großvolumige Euro-Überweisungen zwischen Banken in den Ländern der Europäischen Union verwendet.CLS (Continuous Linked Settlement)

Dabei handelt es sich um ein spezielles System zur Vermeidung des Abwicklungsrisikos bei Fremdwährungsgeschäften. Das System wickelt beide Seiten eines Fremdwährungsgeschäfts gleichzeitig in den Währungen seiner 18 Mitglieder ab, zu denen viele der größten Volkswirtschaften der Welt gehören.CIPS (China International Payment System)

Das von der People's Bank of China eingeführte CIPS erleichtert das Clearing und die Abwicklung von grenzüberschreitenden und Offshore-Transaktionen in Renminbi (RMB) und zielt auf die Internationalisierung der chinesischen Währung ab.

Diese Systeme sind für das Funktionieren des weltweiten Finanzsystems von grundlegender Bedeutung und ermöglichen einen schnellen, sicheren und effizienten grenzüberschreitenden Zahlungsverkehr. Jedes System hat seinen eigenen Schwerpunkt, sei es eine bestimmte Art von Transaktion (wie SWIFT), eine bestimmte Währung (wie TARGET2 für den Euro) oder eine geografische Region (wie SEPA für Europa).

Best Practices zum Senden und Empfangen internationaler Zahlungen

Die Abwicklung internationaler Zahlungen kann komplex sein und Unternehmen müssen bestimmte Best Practices einhalten, um zu gewährleisten, dass die Transaktionen sicher, gesetzeskonform und effizient sind. Im Folgenden finden Sie einige wichtige Best Practices:

Die Gebühren prüfen

Bevor Sie sich für eine internationale Zahlungsmethode entscheiden, vergewissern Sie sich, dass Sie alle anfallenden Gebühren im Blick haben. Dazu gehören Transaktionsgebühren, Gebühren für die Währungsumrechnung und eventuelle Gebühren der Vermittlerbank.Die Wechselkurse im Auge behalten

Die Wechselkurse schwanken ständig und können die Kosten für internationale Zahlungen erheblich beeinflussen. Überwachen Sie diese Kurse regelmäßig, um ihre Auswirkungen auf Ihre Transaktionen einzuschätzen, und erwägen Sie Absicherungsstrategien, um das Wechselkursrisiko zu steuern.Aufsichtsrechtliche Compliance sicherstellen

In verschiedenen Ländern gelten unterschiedliche Vorschriften für Finanztransaktionen. Die Nichteinhaltung solcher Vorschriften kann zu rechtlichen Konsequenzen und kostspieligen Geldstrafen führen, ganz zu schweigen von der Schädigung des Rufs Ihres Unternehmens. Es ist wichtig, die Vorschriften sowohl im Sender- als auch im Empfängerland sowie in allen anderen relevanten Gerichtsbarkeiten zu kennen und einzuhalten.Genaue Aufzeichnungen führen

Eine präzise und gründliche Buchführung ist für Prüfungszwecke, die aufsichtsrechtliche Compliance und ein effektives Finanzmanagement unerlässlich. Führen Sie detaillierte Aufzeichnungen über alle internationalen Zahlungstransaktionen, einschließlich Datum, Betrag, Wechselkurs, Gebühren sowie Angaben zur anderen Partei.Empfängerdaten prüfen

Überprüfen Sie immer die Angaben der Empfängerin bzw. des Empfängers, bevor Sie eine internationale Zahlung senden. Kleine Fehler bei Kontonummern, Routingnummern oder Adressen können zu Verzögerungen, zusätzlichen Gebühren oder dazu führen, dass die Zahlung an das falsche Konto gesendet wird.Sichere und zuverlässige Zahlungsmittel verwenden

Verwenden Sie für internationale Zahlungen immer sichere und zuverlässige Methoden. Überprüfen Sie den Ruf und die Zuverlässigkeit des Zahlungsdienstleisters, seine Sicherheitsmaßnahmen und den Kundensupport im Falle von Problemen.Klare Zahlungskonditionen in Verträgen festlegen

Wenn Sie mit internationalen Kundinnen/Kunden oder Anbietern zu tun haben, sollten Sie die Zahlungskonditionen in den Verträgen klar festlegen. Dazu gehören die Zahlungswährung, die Zuständigkeit für Transaktionsgebühren, die Zahlungsfristen und mögliche Strafen für verspätete Zahlungen.Vorsicht vor potenziellem Betrug

Leider können internationale Zahlungen ein Ziel für Betrug sein. Achten Sie auf gängige Betrügereien wie Phishing-Versuche oder gefälschte Rechnungen, und schulen Sie Ihre Mitarbeitenden darin, diese zu erkennen und darauf zu reagieren. Überprüfen Sie stets alle Änderungen an Zahlungsdetails und ziehen Sie sichere Zahlungsmethoden in Betracht, die Schutz vor Betrug bieten.

Mit der Einhaltung dieser Best Practices können Unternehmen reibungslose und gesetzeskonforme internationale Zahlungen durchführen und gleichzeitig die damit verbundenen Risiken minimieren und die Wachstumschancen nutzen, die internationale Zahlungen mit sich bringen können. Wenn Sie mehr darüber erfahren möchten, wie Sie internationale Zahlungen von Kunden annehmen können, lesen Sie unsere Anleitung hier.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.