ความสามารถในการจัดการการชำระเงินระหว่างประเทศอย่างมีประสิทธิภาพทำให้ธุรกิจสามารถขยายออกไปนอกตลาดในประเทศ รักษาไว้ซึ่งห่วงโซ่อุปทานระดับโลก และเข้าถึงกลุ่มผู้มีความสามารถที่มีความหลากหลาย

แต่การส่งและการรับการชําระเงินจากต่างประเทศอาจซับซ้อน กฎระเบียบทางการเงิน ความเสี่ยงทางภูมิศาสตร์ และอัตราแลกเปลี่ยนที่ผันผวนอาจทำให้เกิดความท้าทายสําคัญได้ การเข้าใจความแตกต่างอย่างละเอียดอ่อนของการชำระเงินระหว่างประเทศถือเป็นสิ่งสำคัญสำหรับธุรกิจใดก็ตามที่ต้องการดำเนินงานและเติบโตในตลาดโลก

เราจะอธิบายประเภทการชำระเงินระหว่างประเทศที่ใช้กันทั่วไป เครือข่ายที่รองรับ และวิธีที่ธุรกิจต่างๆ จะบริหารจัดการให้ประสบความสำเร็จ

บทความนี้ให้ข้อมูลอะไรบ้าง

- การชําระเงินระหว่างประเทศคืออะไร

- การชําระเงินระหว่างประเทศแตกต่างจากการชําระเงินในประเทศอย่างไร

- การชําระเงินระหว่างประเทศมีไว้เพื่อจุดประสงค์ใด

- ประเภทการชําระเงินระหว่างประเทศ

- ระบบการชําระเงินระหว่างประเทศ

- แนวทางปฏิบัติที่ดีที่สุดสําหรับการส่งและรับชําระเงินระหว่างประเทศ

การชําระเงินระหว่างประเทศคืออะไร

การชําระเงินระหว่างประเทศ หรือที่เรียกว่าการชําระเงินข้ามพรมแดน คือธุรกรรมที่ผู้ชําระเงินและผู้รับเงินอยู่ในประเทศที่แตกต่างกัน การชำระเงินเหล่านี้ถือเป็นกุญแจสำคัญสำหรับธุรกิจที่มีซัพพลายเออร์ ผู้รับจ้าง พนักงาน ลูกค้า หรือพาร์ทเนอร์อยู่ในต่างประเทศ

ธุรกรรมเหล่านี้มักจะเกี่ยวข้องกับการโอนเงินจากสกุลเงินหนึ่งไปยังอีกสกุลเงินหนึ่ง เนื่องด้วยลักษณะของธุรกรรมเหล่านี้ทั่วโลก ธุรกิจที่ส่งหรือรับการชำระเงินระหว่างประเทศจะต้องปฏิบัติตามกฎระเบียบ แนวทางปฏิบัติทางการธนาคาร และอัตราแลกเปลี่ยนของประเทศต้นทางและประเทศผู้รับอย่างเคร่งครัด เราจะพูดคุยเกี่ยวกับแนวทางปฏิบัติที่ดีที่สุดในการส่งและรับการชำระเงินระหว่างประเทศ ดังนี้

การชำระเงินระหว่างประเทศมีความสำคัญต่อการค้าโลก เนื่องจากการชำระเงินดังกล่าวช่วยอำนวยความสะดวกในการค้าระหว่างประเทศ และช่วยให้ธุรกิจต่างๆ สามารถขยายการดำเนินงานออกไปนอกพรมแดนในประเทศได้ การชำระเงินเหล่านี้ครอบคลุมกิจกรรมทางธุรกิจที่หลากหลาย เช่น การจ่ายเงินให้กับซัพพลายเออร์ต่างประเทศสำหรับสินค้า การชดเชยพนักงานต่างประเทศ และการรับเงินจากลูกค้าต่างประเทศ

การชําระเงินระหว่างประเทศแตกต่างจากการชําระเงินในประเทศอย่างไร

การชำระเงินระหว่างประเทศและการชำระเงินภายในประเทศมีจุดประสงค์พื้นฐานเหมือนกัน คือ การโอนเงินจากนิติบุคคลหนึ่งไปยังอีกนิติบุคคลหนึ่ง อย่างไรก็ตาม การชำระเงินเหล่านี้มีความแตกต่างอย่างมีนัยสำคัญในด้านกระบวนการ ความซับซ้อน และปัจจัยที่ส่งผล ความแตกต่างหลักๆ ระหว่างการชําระเงินระหว่างประเทศกับการชําระเงินภายในประเทศมีดังนี้

การแลกเปลี่ยนสกุลเงิน

การชําระเงินภายในประเทศมีเพียงสกุลเงินเดียว ส่วนการชําระเงินระหว่างประเทศมักจะเกี่ยวข้องกับการแปลงสกุลเงิน ซึ่งทำให้ธุรกิจต้องเผชิญความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากมูลค่าของสกุลเงินอาจผันผวนได้ตั้งแต่เวลาเริ่มต้นทำธุรกรรมจนถึงเวลาที่ทำธุรกรรมเสร็จสมบูรณ์การปฏิบัติตามระเบียบข้อบังคับ

โดยปกติการชําระเงินภายในประเทศจะเป็นไปตามข้อบังคับด้านการเงินและธนาคารท้องถิ่นชุดเดียว ในทางตรงกันข้าม การชำระเงินระหว่างประเทศจะต้องปฏิบัติตามกฎเกณฑ์ของทั้งประเทศต้นทางและประเทศผู้รับ ซึ่งอาจมีความซับซ้อนและท้าทายมากกว่าเวลาในการประมวลผล

การชําระเงินภายในประเทศมีแนวโน้มที่จะใช้เวลาในการประมวลผลที่รวดเร็วขึ้นเนื่องจากมีขั้นตอนการธนาคารที่เรียบง่ายกว่า อย่างไรก็ตาม ระบบการชําระเงินระหว่างประเทศมักจะต้องใช้เวลาเพิ่มเติมเนื่องจากจะต้องส่งผ่านระบบธนาคารและจุดตรวจสอบต้นทุนธุรกรรม

การชำระเงินภายในประเทศมักจะมีค่าใช้จ่ายน้อยกว่าสำหรับธุรกิจ เนื่องจากมีคนกลางน้อยกว่าและมีต้นทุนการประมวลผลต่ำกว่า การชำระเงินระหว่างประเทศมีแนวโน้มที่จะมีค่าใช้จ่ายสำหรับธุรกิจมากกว่า เนื่องจากค่าธรรมเนียมการแปลงสกุลเงิน ค่าธรรมเนียมการโอนเงิน และค่าธรรมเนียมที่เรียกเก็บโดยธนาคารตัวกลางและธนาคารผู้รับปัจจัยความเสี่ยง

การชำระเงินระหว่างประเทศมีความเสี่ยงเพิ่มเติมหลายอย่าง เช่น ความเสี่ยงทางภูมิรัฐศาสตร์ การคว่ำบาตร และความเสี่ยงต่อการชำระเงินที่เป็นการฉ้อโกงเพิ่มมากขึ้น ภูมิทัศน์ด้านกฎระเบียบสามารถเปลี่ยนแปลงอย่างรวดเร็วในบางประเทศ ซึ่งมีความเสี่ยงโดยรวมเพิ่มขึ้น การชำระเงินที่ครอบคลุมพรมแดนระหว่างประเทศจึงมีความเสี่ยงต่อการไม่ปฏิบัติตามข้อกำหนดโดยไม่ได้ตั้งใจมากขึ้นตัวกลาง

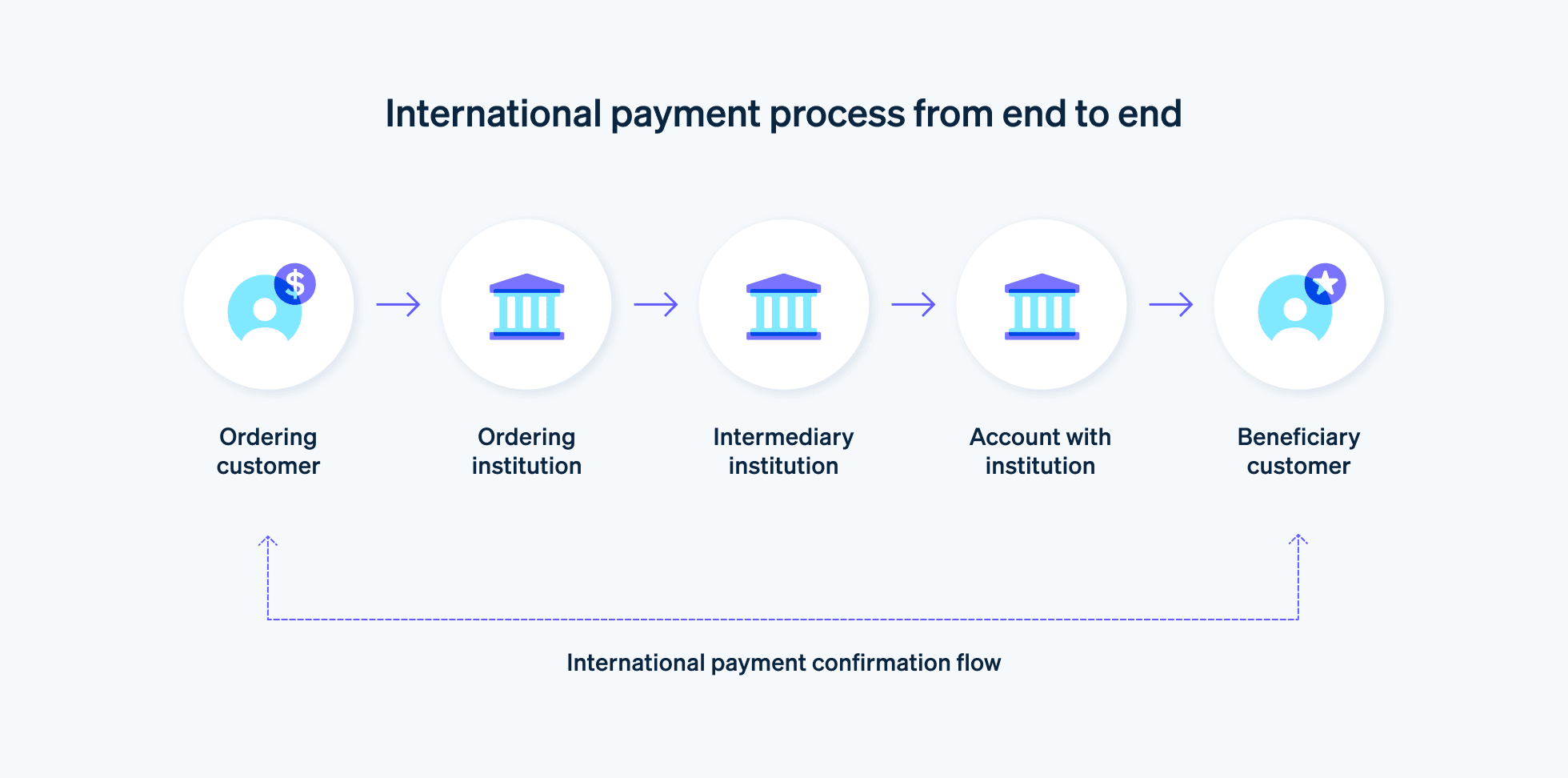

การชำระเงินภายในประเทศปกติจะมีคนกลางเพียงไม่กี่คน โดยมักจะมีเพียงธนาคารผู้ส่งและผู้รับเท่านั้น ในทางกลับกันการชําระเงินระหว่างประเทศอาจเกี่ยวข้องกับสถาบันทางการเงินหลายแห่งในประเทศต่างๆ นอกเหนือจากเครือข่ายการชําระเงิน โดยแต่ละแห่งจะมีขั้นตอนและค่าธรรมเนียมเป็นของตนเอง

แม้การชําระเงินทั้งสองประเภทจะมีฟังก์ชันพื้นฐานที่เหมือนกัน แต่การชําระเงินระหว่างประเทศนั้นมีความซับซ้อนเพิ่มเติม ซึ่งธุรกิจจําเป็นต้องมีการวางแผนและการจัดการอย่างรอบคอบ

การชําระเงินระหว่างประเทศมีไว้เพื่อจุดประสงค์ใด

การชําระเงินระหว่างประเทศนั้นใช้เพื่อวัตถุประสงค์ที่หลากหลายในอุตสาหกรรมการค้าทั่วโลก

ซื้อสินค้าและบริการ

ธุรกิจจำนวนมากจัดหาสินค้า วัตถุดิบ หรือบริการจากซัพพลายเออร์ในต่างประเทศเพื่อใช้ประโยชน์จากความคุ้มค่า คุณภาพ หรือผลประโยชน์อื่นๆ ตัวอย่างเช่น ผู้ผลิตยานยนต์ในสหรัฐอเมริกาอาจซื้อชิ้นส่วนรถยนต์ที่เจาะจงจากซัพพลายเออร์ในเยอรมนี เพื่อชำระเงินให้กับซัพพลายเออร์ ผู้ผลิตในสหรัฐฯ จะต้องชำระเงินระหว่างประเทศชําระค่าเงินเดือนให้กับพนักงานหรือพนักงานสัญญาจ้างระหว่างประเทศ

เนื่องจากการทำงานทางไกลได้รับความนิยม บริษัทต่างๆ มักทำงานกับพนักงานหรือผู้รับจ้างอิสระที่ตั้งอยู่ในต่างประเทศ ตัวอย่างเช่น สตาร์ทอัพด้านเทคโนโลยีที่มีฐานอยู่ในสหราชอาณาจักรอาจจ้างวิศวกรซอฟต์แวร์จากอินเดีย โดยสตาร์ทอัพจะจ่ายเงินเดือนโดยใช้การชำระเงินระหว่างประเทศจ่ายเงินปันผลหรือดอกเบี้ย

เมื่อบริษัทมีนักลงทุนต่างประเทศหรือกู้ยืมเงินจากผู้ให้กู้ต่างประเทศ บริษัทจะต้องชำระเงินระหว่างประเทศ ตัวอย่างเช่น หากบริษัทจากประเทศจีนจดทะเบียนหุ้นในตลาดหลักทรัพย์นิวยอร์ก และมีผู้ถือหุ้นชาวอเมริกัน บริษัทก็จะส่งเงินปันผลให้กับผู้ถือหุ้นเหล่านั้นโดยใช้การชำระเงินระหว่างประเทศ ในทํานองเดียวกัน หากบริษัทในบราซิลกู้ยืมเงินจากธนาคารในญี่ปุ่น ก็จะจ่ายดอกเบี้ยผ่านการชําระเงินระหว่างประเทศกิจกรรมการลงทุน

บริษัทต่างๆ อาจลงทุนในธุรกิจ โครงการ หรืออสังหาริมทรัพย์ในประเทศอื่น ตัวอย่างเช่น หากบริษัทร่วมลงทุนของออสเตรเลียลงทุนในสตาร์ทอัพด้านเทคโนโลยีในสิงคโปร์ พวกเขาจะโอนเงินเหล่านั้นผ่านการชำระเงินระหว่างประเทศได้มาซึ่งสินทรัพย์

บริษัทอาจซื้อสินทรัพย์ในประเทศอื่นๆ เป็นส่วนหนึ่งของการดำเนินงานหรือกลยุทธ์การขยายตัวของตน ตัวอย่างเช่น บริษัทเหมืองแร่ของแคนาดาอาจเข้าซื้อเหมืองในแอฟริกาใต้และจะชำระเงินสำหรับการซื้อนี้ด้วยธุรกรรมระหว่างประเทศธุรกรรมในตลาดการเงิน

เมื่อทําการซื้อขายในตลาดการเงินต่างประเทศ บริษัทมักจะต้องชําระเงินข้ามพรมแดน หากกองทุนป้องกันความเสี่ยงของยุโรปซื้อหุ้นสหรัฐฯ พวกเขาจะใช้การชำระเงินระหว่างประเทศชําระค่าเดินทางและค่าใช้จ่าย

เมื่อพนักงานเดินทางไปต่างประเทศเพื่อเหตุผลทางธุรกิจและมีค่าใช้จ่ายที่บริษัทจำเป็นต้องจ่าย บริษัทสามารถชำระเงินดังกล่าวด้วยธุรกรรมระหว่างประเทศได้ ตัวอย่างเช่น หากผู้บริหารจากบริษัทของเม็กซิโกเดินทางไปดูงานที่ฝรั่งเศส บริษัทอาจชำระเงินค่าโรงแรมในฝรั่งเศสโดยตรงผ่านการชำระเงินระหว่างประเทศเงินบริจาคเพื่อการกุศล

บริษัทต่างๆ มักมีส่วนสนับสนุนองค์กรการกุศลต่างประเทศ โดยเป็นส่วนหนึ่งของความพยายามด้านความรับผิดชอบต่อสังคมขององค์กร ตัวอย่างเช่น หลังจากเกิดภัยธรรมชาติในฟิลิปปินส์ บริษัทในสวีเดนอาจบริจาคเงินเพื่อบรรเทาทุกข์โดยใช้การชำระเงินระหว่างประเทศ

เนื่องจากเศรษฐกิจโลกเชื่อมโยงกันมากขึ้น การชำระเงินระหว่างประเทศจึงยังคงมีบทบาทสำคัญในการอำนวยความสะดวกให้กับธุรกรรมทางธุรกิจที่หลากหลาย การทำความเข้าใจการใช้งานเหล่านี้อาจช่วยให้ธุรกิจต่างๆ สามารถวางแผนการดำเนินงานระหว่างประเทศและกลยุทธ์ทางการเงินได้ และมีมุมมองที่กว้างมากขึ้นเกี่ยวกับสิ่งที่เป็นไปได้ในอนาคต

ประเภทของการชําระเงินระหว่างประเทศ

การชำระเงินระหว่างประเทศสามารถเกิดขึ้นได้หลายรูปแบบ และการเลือกจะขึ้นอยู่กับปัจจัยต่างๆ เช่น ค่าใช้จ่าย ขนาดธุรกรรม ความเร็วในการโอน และข้อกำหนดเฉพาะของผู้ส่งและผู้รับ

การชําระเงินระหว่างประเทศประเภทต่างๆ ที่พบบ่อยมีดังนี้

การโอนเงินระหว่างธนาคาร

การโอนเงินระหว่างธนาคารเป็นวิธีการที่น่าเชื่อถือและปลอดภัยสําหรับการส่งเงินเป็นจํานวนมากไปต่างประเทศ โดยทั่วไปการโอนเงินทางธนาคารมักใช้สำหรับธุรกรรมที่สำคัญ เช่น การซื้อทรัพย์สินหรือการจ่ายเงินให้กับซัพพลายเออร์ในต่างประเทศ โดยปกติธนาคารและสถาบันการเงินจะจัดการการโอนเงินเหล่านี้ ซึ่งเป็นการโอนเงินผ่านธนาคารไปยังธนาคารโดยตรงเช็คระหว่างประเทศ

แม้ว่าจะไม่ค่อยพบเห็นบ่อยนักเนื่องจากเวลาในการประมวลผลที่ช้ากว่า แต่เช็คระหว่างประเทศก็เป็นอีกทางเลือกหนึ่งสำหรับการชำระเงินข้ามพรมแดน ซึ่งเป็นเช็คที่เขียนจากธนาคารในประเทศหนึ่งและสามารถนำไปขึ้นเงินในอีกประเทศหนึ่งได้ ใช้เพื่อวัตถุประสงค์ที่หลากหลาย เช่น การจ่ายเงินให้ซัพพลายเออร์หรือส่งเงินให้กับบุคคลทั่วไปโบรกเกอร์การแลกเปลี่ยนเงินตราต่างประเทศ (forex)

โบรกเกอร์ Forex ช่วยให้ธุรกิจและบุคคลทั่วไปแปลงและโอนเงินระหว่างประเทศในอัตราแลกเปลี่ยนที่แข่งขันได้ บริการเหล่านี้มักจะใช้สําหรับการชําระเงินตามรอบหรือการโอนเงินจํานวนมาก เช่น การจ่ายเงินให้แก่พนักงานหรือซัพพลายเออร์ในต่างประเทศ เนื่องจากลูกค้าสามารถประหยัดค่าใช้จ่ายได้ เมื่อเทียบกับการโอนเงินผ่านธนาคารแบบเดิมๆธนาณัติระหว่างประเทศ

ธนาณัติระหว่างประเทศ ซึ่งเป็นการชำระเงินล่วงหน้าจึงถือว่าปลอดภัยกว่าตัวเลือกการชำระเงินอื่นๆ มักใช้สำหรับการส่งเงินจำนวนเล็กน้อยไปต่างประเทศ (เช่น การส่งของขวัญส่วนตัวหรือการซื้อเล็กๆ น้อยๆ)แพลตฟอร์มการชําระเงินออนไลน์

แพลตฟอร์มการชําระเงินออนไลน์ เช่น Stripe ซึ่งใช้กันอย่างแพร่หลายสำหรับการชำระเงินระหว่างประเทศ โดยเฉพาะอย่างยิ่งสำหรับธุรกรรมอีคอมเมิร์ซ แพลตฟอร์มเหล่านี้มักจะใช้สําหรับธุรกรรมที่มีขนาดเล็กเนื่องจากใช้งานง่ายและรวดเร็ว แต่ก็สามารถจัดการธุรกรรมที่มีขนาดใหญ่ขึ้นได้การโอนคริปโตเคอร์เรนซี

ถึงแม้ว่าคริปโตเคอร์เรนซีเช่น Bitcoin และ Ethereum จะไม่ได้รับการยอมรับอย่างแพร่หลาย แต่สกุลเงินเหล่านี้ก็ถือเป็นทางเลือกสำหรับการโอนเงินระหว่างประเทศที่รวดเร็วและต้นทุนต่ำ โดยไม่จำเป็นต้องใช้ระบบธนาคารแบบดั้งเดิม โดยปกติแล้วสกุลเงินเหล่านี้จะใช้ในธุรกรรมแบบบุคคลถึงบุคคล หรือโดยธุรกิจที่เปลี่ยนมาใช้คริปโตเคอร์เรนซีเป็นรูปแบบการชําระเงิน

การชําระเงินระหว่างประเทศแต่ละประเภทมีจุดแข็งและจุดอ่อน และทางเลือกที่ดีที่สุดจะขึ้นอยู่กับความต้องการและสถานการณ์เฉพาะของธุรกิจที่เกี่ยวข้อง ปัจจัยที่ต้องพิจารณา ได้แก่ ขนาดและความถี่ของธุรกรรม ประเทศที่เกี่ยวข้อง ต้นทุนและความเร็วของวิธีการ และความชอบหรือข้อกำหนดของทั้งผู้ส่งและผู้รับ

ระบบการชําระเงินระหว่างประเทศ

ระบบการชําระเงินระหว่างประเทศเป็นสิ่งจําเป็นในการอํานวยความสะดวกในการทําธุรกรรมข้ามพรมแดน ระบบเหล่านี้เป็นโครงสร้างพื้นฐานสําหรับการโอนเงินทุนระหว่างสถาบันการเงิน โดยมักจะครอบคลุมประเทศและสกุลเงินต่างๆ ต่อไปนี้คือระบบการชําระเงินหลักระหว่างประเทศที่สําคัญๆ

SWIFT (Society for Worldwide Interbank Financial Telecommunication)

SWIFT เป็นสหกรณ์ที่เป็นเจ้าของโดยสมาชิก ให้บริการการส่งข้อความที่ปลอดภัยซึ่งใช้โดยสถาบันการเงินมากกว่า 11,000 แห่งในกว่า 200 ประเทศ แม้ว่า SWIFT จะไม่โอนเงินด้วยตัวเอง แต่จะส่งคำสั่งชำระเงินที่ชำระโดยบัญชีที่สถาบันต่างๆ มีร่วมกันเพื่อจุดประสงค์นี้ SWIFT ใช้สำหรับธุรกรรมระหว่างประเทศประเภทต่างๆ รวมถึงการโอนเงิน จดหมายเครดิต และธุรกรรมหลักทรัพย์SEPA (Single Euro Payments Area)

SEPA ช่วยปรับปรุงรูปแบบการชำระเงินแบบไม่ใช้เงินสดทั่วทั้งยุโรป ผู้บริโภค ธุรกิจ และหน่วยงานภาครัฐในยุโรปสามารถส่งและรับการโอนเครดิต การชำระด้วยบัตรโดยตรง และการชำระด้วยบัตรได้ภายใต้เงื่อนไข สิทธิ และภาระผูกพันพื้นฐานที่เหมือนกัน ไม่ว่าจะมีสถานที่ตั้งใดในยุโรปFedwire (Federal Reserve Wire Network)

Fedwire ซึ่งดำเนินการโดยธนาคารกลางสหรัฐ เป็นระบบการชำระเงินรวมแบบเรียลไทม์สำหรับการโอนเงินทางอิเล็กทรอนิกส์ สถาบันทางการเงินใช้ Fedwire สำหรับการชำระเงินภายในประเทศและต่างประเทศที่มีมูลค่าสูงและต้องตรงตามเวลาเป็นเงินดอลลาร์สหรัฐCHAPS (Clearing House Automated Payment System)

CHAPS เป็นระบบการชำระเงินที่ตั้งอยู่ในสหราชอาณาจักรซึ่งให้บริการโอนเงินภายในวันเดียวกันสำหรับธุรกรรมที่มีมูลค่าสูง แม้ว่าจะให้บริการโอนเงินภายในประเทศเป็นหลัก แต่ยังสามารถใช้สำหรับธุรกรรมระหว่างประเทศบางประเภทในสกุลเงินปอนด์หรือยูโรได้อีกด้วยTARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System)

เป็นระบบการชําระเงินขั้นต้น (RTGS) แบบเรียลไทม์สําหรับสกุลยูโร ใช้สำหรับการโอนเงินยูโรมูลค่าสูงระหว่างธนาคารในประเทศสหภาพยุโรปCLS (Continuous Linked Settlement)

นี่คือระบบเฉพาะที่ออกแบบมาเพื่อขจัดความเสี่ยงในการชําระเงินการแลกเปลี่ยนเงินตราต่างประเทศ ระบบจะดำเนินการชำระเงินทั้งสองด้านของการทำธุรกรรมแลกเปลี่ยนเงินตราต่างประเทศพร้อมกันในสกุลเงินของสมาชิก 18 ประเทศ ซึ่งรวมถึงเศรษฐกิจที่ใหญ่ที่สุดหลายแห่งของโลกCIPS (China International Payment System)

CIPS เปิดตัวโดยธนาคารประชาชนแห่งประเทศจีนเพื่ออำนวยความสะดวกในการหักบัญชีและการชำระเงินสำหรับธุรกรรมเงินหยวน (RMB) ข้ามพรมแดนและต่างประเทศ โดยมีเป้าหมายเพื่อขยายสกุลเงินของจีนไปสู่ระดับสากล

ระบบเหล่านี้เป็นพื้นฐานสําหรับการทํางานของระบบการเงินทั่วโลก และช่วยให้เงินทุนไหลข้ามพรมแดนได้อย่างรวดเร็ว ปลอดภัย และมีประสิทธิภาพ แต่ละวิธีมีจุดเน้นของตัวเอง ไม่ว่าจะเป็นประเภทธุรกรรมเฉพาะ (เช่น SWIFT) สกุลเงินเฉพาะ (เช่น TARGET2 สำหรับยูโร) หรือภูมิภาคทางภูมิศาสตร์ (เช่น SEPA สำหรับยุโรป)

แนวทางปฏิบัติที่ดีที่สุดสําหรับการส่งและรับชําระเงินระหว่างประเทศ

การจัดการการชําระเงินระหว่างประเทศอาจมีความซับซ้อน และธุรกิจต่างๆ จําเป็นต้องส่งเสริมแนวทางปฏิบัติที่ดีที่สุดเพื่อให้มั่นใจว่าธุรกรรมมีความปลอดภัย ปฏิบัติตามข้อกําหนด และมีประสิทธิภาพ แนวทางปฏิบัติที่ดีที่สุดที่สําคัญๆ มีดังนี้

ทําความเข้าใจค่าใช้จ่าย

ก่อนเลือกวิธีการสําหรับการชําระเงินระหว่างประเทศให้แน่ใจว่าคุณเข้าใจค่าใช้จ่ายทั้งหมดที่เกี่ยวข้อง ซึ่งรวมถึงค่าธรรมเนียมธุรกรรม ค่าธรรมเนียมการแปลงสกุลเงิน และค่าธรรมเนียมธนาคารต่างๆ ที่อาจเกิดขึ้นติดตามอัตราแลกเปลี่ยน

อัตราแลกเปลี่ยนสกุลเงินมีความผันผวนอย่างต่อเนื่องและอาจส่งผลกระทบต่อค่าใช้จ่ายในการชําระเงินระหว่างประเทศได้อย่างมาก ตรวจสอบอัตราเหล่านี้เป็นประจำเพื่อทำความเข้าใจผลกระทบต่อธุรกรรมของคุณ และพิจารณากลยุทธ์การป้องกันความเสี่ยงเพื่อจัดการความเสี่ยงจากอัตราแลกเปลี่ยนปฏิบัติตามระเบียบข้อบังคับ

ประเทศต่างๆ มีกฎระเบียบสำหรับการทำธุรกรรมทางการเงินแตกต่างกัน การไม่ปฏิบัติตามข้อกำหนดอาจนำไปสู่ผลทางกฎหมายและค่าปรับจำนวนมาก รวมไปถึงความเสียหายต่อชื่อเสียงของบริษัทคุณอีกด้วย สิ่งสำคัญคือต้องแน่ใจว่าคุณเข้าใจและปฏิบัติตามกฎระเบียบทั้งในประเทศผู้ส่งและผู้รับและเขตอำนาจศาลอื่นๆ ที่เกี่ยวข้องรักษาไว้ซึ่งข้อมูลที่ถูกต้อง

การเก็บบันทึกที่แม่นยําและละเอียดรอบคอบเป็นสิ่งสําคัญสําหรับการตรวจสอบการปฏิบัติตามข้อกําหนดและการจัดการทางการเงินที่มีประสิทธิภาพ เก็บบันทึกอย่างละเอียดของธุรกรรมการชำระเงินระหว่างประเทศทั้งหมด รวมถึงวันที่ จำนวนเงิน อัตราแลกเปลี่ยน ค่าธรรมเนียม และรายละเอียดของอีกฝ่ายหนึ่งยืนยันรายละเอียดของผู้รับเงิน

ตรวจสอบรายละเอียดของผู้รับอีกครั้งก่อนส่งการชําระเงินระหว่างประเทศ ข้อผิดพลาดเล็กน้อยในหมายเลขบัญชี, Routing Number, หรือที่อยู่อาจทําให้เกิดความล่าช้า ค่าธรรมเนียมเพิ่มเติม หรือการชําระเงินที่ส่งไปยังบัญชีที่ไม่ถูกต้องได้ใช้วิธีการชําระเงินที่ปลอดภัยและน่าเชื่อถือ

ใช้วิธีที่ปลอดภัยและน่าเชื่อถือในการส่งการชําระเงินระหว่างประเทศเสมอ พิจารณาชื่อเสียงและความน่าเชื่อถือของผู้ให้บริการชําระเงิน มาตรการรักษาความปลอดภัย และการสนับสนุนลูกค้าในกรณีที่มีปัญหากําหนดเงื่อนไขการชําระเงินที่ชัดเจนในสัญญา

เมื่อติดต่อกับลูกค้าหรือซัพพลายเออร์ระหว่างประเทศ ให้ระบุข้อกําหนดการชําระเงินอย่างชัดเจนในสัญญา ซึ่งรวมถึงสกุลเงินของการชําระเงิน ผู้รับผิดชอบค่าธรรมเนียมธุรกรรม วันครบกําหนดการชําระเงิน และบทลงโทษเกี่ยวกับการชําระเงินล่าช้าที่อาจเกิดขึ้นระวังการฉ้อโกงที่อาจเกิดขึ้น

ในบางครั้ง การชำระเงินระหว่างประเทศอาจเป็นเป้าหมายของการฉ้อโกง โปรดระวังกลโกงที่พบบ่อย เช่น ความพยายามฟิชชิ่งหรือการหลอกลวงทางใบแจ้งหนี้ปลอม ฝึกอบรมพนักงานของคุณให้สามารถจดจำและตอบสนองต่อกลโกงเหล่านั้นได้ ยืนยันการเปลี่ยนแปลงรายละเอียดการชําระเงินเสมอและพิจารณาใช้วิธีการชําระเงินที่ปลอดภัยที่ให้บริการป้องกันการฉ้อโกง

การยึดมั่นตามแนวทางปฏิบัติที่ดีที่สุดเหล่านี้ ช่วยให้ธุรกิจต่างๆ ดำเนินการชำระเงินระหว่างประเทศได้อย่างราบรื่นและเป็นไปตามข้อกำหนด พร้อมทั้งบรรเทาความเสี่ยงที่เกี่ยวข้อง และเพลิดเพลินไปกับโอกาสในการเติบโตที่การชำระเงินระหว่างประเทศมีให้ หากต้องการดูข้อมูลเพิ่มเติมเกี่ยวกับวิธีรับชําระเงินจากลูกค้าในต่างประเทศ โปรดอ่านคู่มือของเราที่นี่

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ