การเติบโตอย่างรวดเร็วของอีคอมเมิร์ซและการชําระเงินแบบดิจิทัลได้พลิกโฉมวิธีการโต้ตอบระหว่างธุรกิจและลูกค้า คาดว่ามูลค่าธุรกรรมการชําระเงินแบบดิจิทัลจะมีมูลค่า 9.5 ล้านล้านดอลลาร์สหรัฐในปี 2023 เนื่องจากลูกค้า 70% โดยประมาณต้องการตัวเลือกการชําระเงินแบบดิจิทัล ธุรกิจไม่เพียงต้องเตรียมพร้อมตอบโจทย์ลูกค้าโดยการรองรับวิธีการชําระเงินแบบดิจิทัล แต่ยังต้องแน่ใจว่าโซลูชันการชําระเงินของตนทำงานได้ดี น่าเชื่อถือ และปลอดภัยอีกด้วย

การเลือกผู้ให้บริการชําระเงินที่เหมาะสม (PSP) เป็นการตัดสินใจที่สําคัญซึ่งอาจส่งผลกระทบต่อประสิทธิภาพโดยรวมของบริษัท ประสบการณ์ของลูกค้า และศักยภาพการเติบโตได้เป็นอย่างมาก PSP ที่ดีควรจะต้องมีขั้นตอนการชำระเงินที่คล่องตัว มีการรักษาความปลอดภัยที่แข็งแกร่ง รองรับวิธีการชําระเงินและสกุลเงินที่หลากหลาย รวมทั้งให้การวิเคราะห์ที่มีประโยชน์เพื่อช่วยในการตัดสินใจ

โดยคู่มือแนะนำนี้จะสำรวจปัจจัยที่ธุรกิจต้องพิจารณาเมื่อเลือก PSP

บทความนี้ให้ข้อมูลอะไรบ้าง

- ผู้ให้บริการชําระเงินคืออะไร

- ผู้ให้บริการชําระเงินทําอะไร

- ผู้ให้บริการชําระเงินเทียบกับผู้ให้บริการบัญชีผู้ค้า

- ประโยชน์จากการใช้ผู้ให้บริการชําระเงิน

- วิธีเลือกผู้ให้บริการชําระเงิน

ผู้ให้บริการชําระเงินคืออะไร

ผู้ให้บริการชําระเงิน (PSP) คือบริษัทที่ช่วยอํานวยความสะดวกในการทําธุรกรรมการชําระเงินทางอิเล็กทรอนิกส์ระหว่างฝ่ายต่างๆ เช่น ลูกค้า ธุรกิจ และธนาคาร ทำให้ธุรกิจสามารถชําระเงินได้หลากหลายวิธี ซึ่งรวมถึงบัตรเครดิต บัตรเดบิต กระเป๋าเงินดิจิทัล และ การโอนเงินผ่านธนาคาร ด้วยแพลตฟอร์มหรือการผสานการทํางานเพียงแพลตฟอร์มเดียว PSP มีโครงสร้างพื้นฐานที่จําเป็น มาตรการรักษาความปลอดภัยและการปฏิบัติตามระเบียบข้อบังคับ เพื่อให้ธุรกิจต่างๆ ประมวลผลการชําระเงินได้อย่างปลอดภัยและมีประสิทธิภาพ

ผู้ให้บริการชําระเงินทําอะไร

PSP มีบทบาทสําคัญในการทำให้ธุรกรรมการชําระเงินอิเล็กทรอนิกส์ระหว่างธุรกิจกับลูกค้าเกิดขึ้น โดยให้บริการหลายอย่างเพื่อให้การประมวลผลการชําระเงินปลอดภัย มีประสิทธิภาพ และผสานเป็นหนึ่งเดียวกัน

ต่อไปนี้คือภาพรวมของสิ่งที่ PSP ให้บริการ

เกตเวย์การชําระเงิน

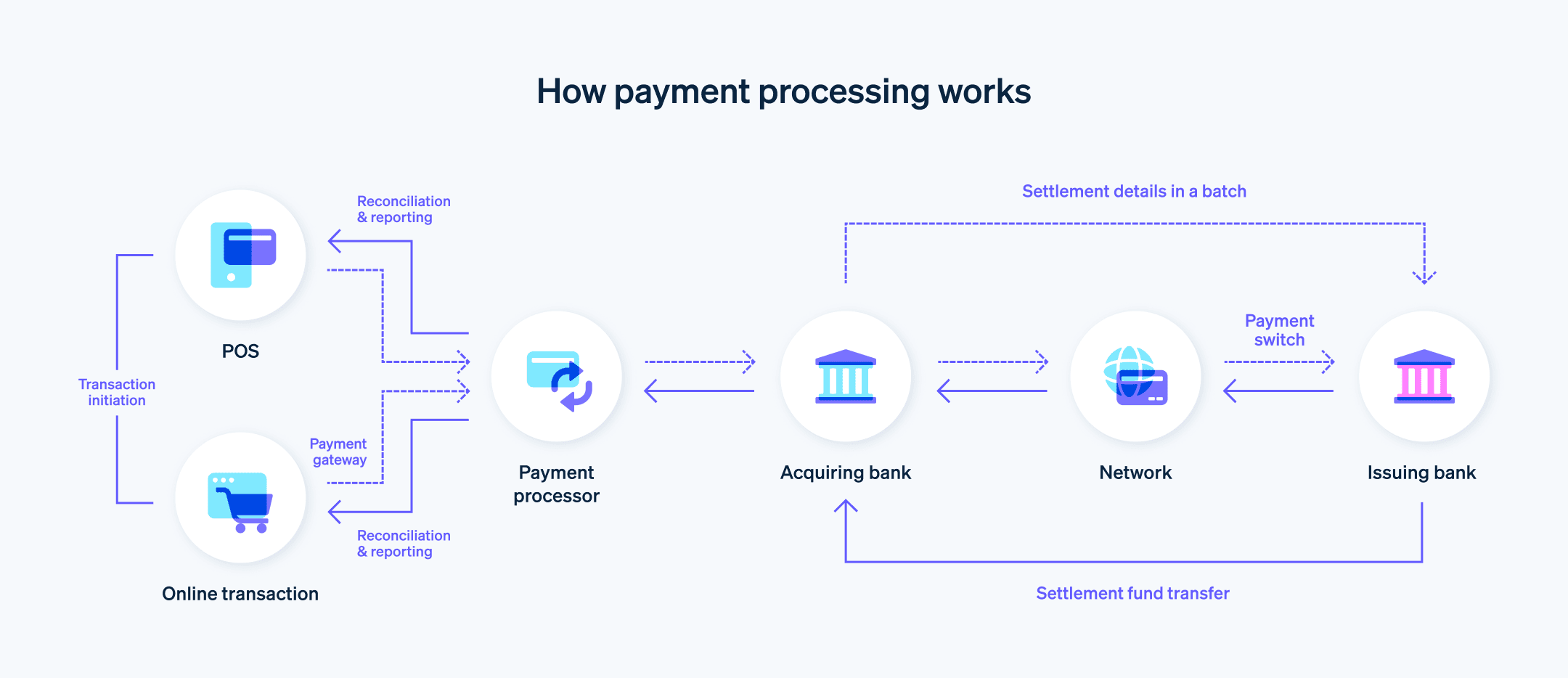

PSP ให้บริการพอร์ทัลออนไลน์ที่ปลอดภัยซึ่งเรียกว่าเกตเวย์การชําระเงิน ซึ่งเชื่อมโยงเว็บไซต์หรือแอปพลิเคชันของธุรกิจกับระบบประมวลผลการชําระเงินของตน ช่วยให้สามารถส่งข้อมูลการชําระเงินระหว่างลูกค้า ธุรกิจ และธนาคารได้อย่างปลอดภัยการประมวลผลการชําระเงิน

PSP ทำหน้าที่จัดการขั้นตอนการอนุมัติ การหักเงิน และการชําระรายการธุรกรรม โดยสื่อสารธนาคารของลูกค้าหรือหน่วยงานผู้ออกบัตรเพื่อยืนยันรายละเอียดของธุรกรรม ตรวจสอบว่ามีเงินเพียงพอ และขออนุมัติทำรายการ เมื่อธุรกรรมได้รับอนุมัติ PSP จะช่วยอํานวยความสะดวกในการโอนเงินระหว่างบัญชีของลูกค้ากับบัญชีของธุรกิจ ทั้งนี้ เราจะอธิบายความแตกต่างระหว่าง PSP กับผู้ให้บริการบัญชีผู้ค้าให้มากขึ้นหลังจากนี้ระบบตรวจจับและป้องกันการฉ้อโกง

PSP ใช้เครื่องมือและระบบขั้นสูงในการระบุและป้องกันธุรกรรมที่เป็นการฉ้อโกง โดยตรวจสอบรูปแบบธุรกรรมและใช้อัลกอริทึมของแมชชีนเลิร์นนิงในการตรวจจับกิจกรรมที่น่าสงสัย เพื่อปกป้องธุรกิจจากการดึงเงินคืนและความเสี่ยงอื่นๆ ที่อาจเกิดขึ้นจากการฉ้อโกงการปฏิบัติตามข้อกําหนดและการรักษาความปลอดภัย

PSP มีหน้าที่ตรวจสอบให้มั่นใจว่าระบบและขั้นตอนการทำงานของตนเป็นไปตามมาตรฐานและระเบียบข้อบังคับที่จําเป็นในอุตสาหกรรม เช่น มาตรฐานการรักษาความปลอดภัยข้อมูลสําหรับอุตสาหกรรมบัตรชําระเงิน (PCI DSS) ทั้งนี้เพื่อให้มั่นใจว่าข้อมูลการชําระเงินที่ละเอียดอ่อนจะได้รับการจัดเก็บ ประมวลผล และส่งผ่านอย่างปลอดภัย ซึ่งจะช่วยลดความเสี่ยงต่อการละเมิดข้อมูลและการฉ้อโกงได้การแปลงสกุลเงิน

สําหรับธุรกิจที่มีการดําเนินงานระหว่างประเทศ PSP มีบริการแปลงสกุลเงินซึ่งช่วยให้ธุรกิจต่างสามารถรับชําระเงินในหลายสกุลเงินและชําระรายการธุรกรรมในสกุลเงินที่ต้องการการรายงานและการวิเคราะห์

PSP มีเสนอเครื่องมือการรายงานและการวิเคราะห์แบบละเอียดที่ให้ข้อมูลเชิงลึกที่สําคัญเกี่ยวกับธุรกรรม พฤติกรรมของลูกค้า และผลการดําเนินงานของธุรกิจโดยรวม ซึ่งจะช่วยให้ธุรกิจตัดสินใจโดยมีข้อมูลรองรับและช่วยเพิ่มประสิทธิภาพของขั้นตอนการชําระเงินฝ่ายสนับสนุนลูกค้า

โดยปกติ PSP จะมีบริการสนับสนุนลูกค้าแก่ธุรกิจต่างๆ เพื่อตอบคําถามหรือแก้ปัญหาที่อาจเกิดขึ้นระหว่างขั้นตอนการชําระเงิน

ผู้ให้บริการชําระเงินช่วยให้ธุรกิจสามารถรับชําระเงินได้หลากหลายวิธี รองรับการค้าทั่วโลก ตลอดจนให้ความมั่นใจในความปลอดภัยและประสิทธิภาพของธุรกรรมการชําระเงินทางอิเล็กทรอนิกส์

ผู้ให้บริการชําระเงินเทียบกับผู้ให้บริการบัญชีผู้ค้า

ทั้งผู้ให้บริการชําระเงินและผู้ให้บริการบัญชีผู้ค้ามีส่วนทําให้ธุรกรรมการชําระเงินอิเล็กทรอนิกส์ของธุรกิจเป็นไปได้ อย่างไรก็ตาม ผู้ให้บริการเหล่านี้รองรับวัตถุประสงค์และให้บริการที่แตกต่างกัน โดยสามารถแจกแจงรายละเอียดได้ดังนี้

ผู้ให้บริการชําระเงิน

- PSP คือบริษัทที่ให้บริการต่างๆ เพื่ออํานวยความสะดวกในการทําธุรกรรมการชําระเงินทางอิเล็กทรอนิกส์ระหว่างคู่สัญญา เช่น ลูกค้า ธุรกิจ และธนาคาร

- PSP ให้บริการเกตเวย์การชําระเงิน ซึ่งเป็นพอร์ทัลออนไลน์ที่ปลอดภัยซึ่งเชื่อมโยงเว็บไซต์หรือแอปพลิเคชันของธุรกิจกับระบบประมวลผลการชําระเงินของตน

- PSP ช่วยให้ธุรกิจรับชําระเงินได้หลายวิธีผ่านแพลตฟอร์มหรือการผสานการทํางานเพียงแพลตฟอร์มเดียว

- PSP จัดการการประมวลผลการชําระเงิน การตรวจจับและป้องกันการฉ้อโกง การแปลงสกุลเงิน การรายงาน การวิเคราะห์ และการสนับสนุนลูกค้า

- PSP มักจะดําเนินการโดยใช้บัญชีร่วมหรือบัญชีรวม ซึ่งหมายความว่าธุรกิจหลายแห่งใช้บัญชีเดียวร่วมกันในการประมวลผลการชําระเงิน ซึ่งจะช่วยให้ธุรกิจเริ่มรับชําระเงินได้ง่ายและรวดเร็วขึ้น ตัวอย่างเช่น Stripe ให้บริการฟังก์ชันการใช้งานแบบบัญชีผู้ค้าแก่ลูกค้าที่ใช้บริการชําระเงิน ทำให้ธุรกิจไม่ต้องเปิดบัญชีผู้ค้าของตนเอง

ผู้ให้บริการบัญชีผู้ค้า

- ผู้ให้บริการบัญชีผู้ค้ามักเป็นธนาคารหรือสถาบันการเงินที่ให้บริการบัญชีผู้ค้าแก่ธรกิจเฉพาะราย บัญชีผู้ค้าคือบัญชีเฉพาะทางที่ช่วยให้ธุรกิจต่างๆ รับและประมวลผลการชําระเงินทางอิเล็กทรอนิกส์ เช่น ธุรกรรมบัตรเครดิตและบัตรเดบิต

- นอกเหนือจากให้บริการบัญชีผู้ค้าซึ่งจําเป็นสําหรับการประมวลผลและชําระรายการธุรกรรมแล้ว ผู้ให้บริการบัญชีผู้ค้ายังอาจให้บริการเกตเวย์การชําระเงินให้กับผู้ค้าด้วย แต่นี่ไม่ใช่ทุกกรณีเสมอไป

- เพื่อให้ได้บัญชีผู้ค้า ธุรกิจจะต้องผ่านกระบวนการพิจารณาอย่างละเอียด ซึ่งรวมถึงการประเมินเสถียรภาพทางการเงิน ประวัติสินเชื่อ และความเสี่ยงที่อาจเกิดขึ้น

- โดยทั่วไปแล้ว ผู้ให้บริการบัญชีผู้ค้าจะคิดค่าบริการแบบเฉพาะรายมากกว่าและอาจมีค่าธรรมเนียมธุรกรรมต่ำกว่าเมื่อเทียบกับ PSP โดยเฉพาะสําหรับธุรกิจที่มีปริมาณธุรกรรมสูง

- ผู้ให้บริการบัญชีผู้ค้าอาจจะเหมาะกว่าสําหรับธุรกิจขนาดใหญ่หรือธุรกิจที่มีความต้องการเฉพาะเจาะจงที่ PSP ไม่สามารถรองรับได้

ความแตกต่างที่สําคัญระหว่าง PSP และผู้ให้บริการบัญชีผู้ค้าคือประเภทของบัญชีที่ให้บริการสําหรับการประมวลผลการชําระเงิน PSP นำเสนอโซลูชันครบวงจรที่คล่องตัวโดยใช้บัญชีผู้ค้าแบบรวม ในขณะที่ผู้ให้บริการบัญชีผู้ค้าให้บริการบัญชีผู้ค้าเฉพาะรายที่รองรับธุรกิจเพียงรายเดียวต่อบัญชี นอกจากนี้ PSP ยังไม่มีการให้ยื่นใบสมัครและกระบวนการพิจารณาเหมือนที่ผู้ให้บริการบัญชีผู้ค้ามักกําหนดให้ต้องทำ

ประโยชน์ของการใช้ผู้ให้บริการชําระเงิน

การใช้ PSP มีประโยชน์หลายประการสําหรับธุรกิจ โดยเฉพาะอย่างยิ่งในกรณีที่ทำธุรกิจออนไลน์หรือมีการทําธุรกรรมการชําระเงินทางอิเล็กทรอนิกส์ ต่อไปนี้คือสรุปรวมประโยชน์ของการใช้ PSP

ตั้งค่าและผสานการทำงานได้ง่าย

PSP มักจะมี API และเครื่องมือผสานการทํางานที่ใช้งานง่าย ช่วยให้ธุรกิจต่างๆ เริ่มรับชําระเงินบนเว็บไซต์หรือแอปพลิเคชันของตนเองได้โดยใช้การตั้งค่าเพียงเล็กน้อย วิธีนี้ช่วยประหยัดทั้งเวลาและแรงงานโดยไม่จำเป็นต้องจัดทำบัญชีผู้ค้าโดยเฉพาะและผสานการทํางานกับเกตเวย์การชําระเงินแยกต่างหากมีวิธีการชําระเงินที่หลากหลาย

PSP ทำให้ธุรกิจสามารถรับชําระเงินได้หลากหลายวิธี เช่น บัตรเครดิต บัตรเดบิต กระเป๋าเงินดิจิทัล และการโอนเงินผ่านธนาคารด้วยแพลตฟอร์มเดียว ซึ่งทำให้การประมวลผลการชําระเงินไม่ซับซ้อน สะดวก สร้างประสบการณ์การใช้งานที่ง่ายต่อลูกค้า และช่วยให้ธุรกิจต่างๆ แข่งขันได้โดยการเสนอวิธีการชําระเงินที่ลูกค้าในตลาดต่างๆ ต้องการช่วยให้เข้าถึงลูกค้าได้ทั่วโลก

PSP อํานวยความสะดวกในการทําธุรกรรมระหว่างประเทศด้วยการรองรับหลายสกุลเงินและหลายวิธีการชําระเงินที่ได้รับความนิยมในประเทศต่างๆ ซึ่งช่วยให้ธุรกิจสามารถขยายการเข้าถึง ดึงดูดลูกค้าจากทั่วโลก และเจาะตลาดใหม่ๆ ได้ความปลอดภัยและการปฏิบัติตามข้อกําหนดทำได้ง่ายขึ้น

PSP มีหน้าที่ทำให้มั่นใจว่าระบบและขั้นตอนของตนเป็นไปตามมาตรฐานและระเบียบข้อบังคับที่จําเป็นในอุตสาหกรรม เช่น PCI DSS ซึ่งทำให้เกิดสภาพแวดล้อมที่ปลอดภัยในการประมวลผลธุรกรรม และช่วยลดภาระของธุรกิจในการปฏิบัติตามข้อกําหนดมีระบบตรวจจับและป้องกันการฉ้อโกงที่เข้มแข็ง

PSP ใช้เครื่องมือและระบบขั้นสูงในการระบุและป้องกันธุรกรรมที่เป็นการฉ้อโกง การตรวจสอบรูปแบบธุรกรรมและใช้อัลกอริทึมของแมชชีนเลิร์นนิงช่วยให้ PSP ตรวจจับกิจกรรมที่น่าสงสัยและปกป้องธุรกิจจากการดึงเงินคืนและความเสี่ยงที่เกี่ยวข้องกับการฉ้อโกงที่อาจเกิดขึ้นได้การรายงานและการวิเคราะห์

โดยปกติแล้ว PSP มักมีเครื่องมือการรายงานและการวิเคราะห์แบบละเอียดให้บริการ ซึ่งช่วยให้ธุรกิจต่างๆ มีข้อมูลเชิงลึกเกี่ยวกับธุรกรรม พฤติกรรมของลูกค้า และผลการดําเนินงานของธุรกิจโดยรวม ช่วยให้ธุรกิจตัดสินใจได้อย่างมีข้อมูลและเพิ่มประสิทธิภาพให้กับขั้นตอนการชําระเงินของตน นอกเหนือไปจากการรายงานและการวิเคราะห์ที่ PSP เองมีให้บริการ PSP ส่วนใหญ่สามารถผสานการทํางานกับเครื่องมือวิเคราะห์และการรายงานของบุคคลที่สามได้อย่างง่ายดาย เพื่อให้ได้ข้อมูลเกี่ยวกับการชำระเงินที่ครอบคลุมและใช้ได้จริงมากขึ้นด้วยค่าบริการและการเรียกเก็บเงินที่เรียบง่าย

โดยปกติ PSP มีโครงสร้างค่าบริการที่โปร่งใสและตรงไปตรงมา ทำให้ธุรกิจเข้าใจและจัดการค่าใช้จ่ายในการประมวลผลการชําระเงินได้ง่ายขึ้น นอกจากนี้ PSP บางรายยังให้บริการเรียกเก็บเงินรวมในบิลเดียว ซึ่งช่วยให้ธุรกิจจัดการด้านการเงินได้ง่ายขึ้นพร้อมรองรับการขยายตัว

PSP สามารถรองรับธุรกิจทุกขนาดและมีฟีเจอร์การใช้งานที่สามารถขยายได้ตามการเติบโตของธุรกิจ ซึ่งหมายความว่าธุรกิจสามารถใช้ PSP เดิมได้เมื่อธุรกิจขยายตัวขึ้นโดยไม่ต้องเปลี่ยนผู้ให้บริการหรือเตรียมการเกี่ยวกับการประมวลผลการชำระเงินใหม่มักมีการสนับสนุนลูกค้าที่ดี

โดยปกติแล้ว PSP มักจะมีฝ่ายสนับสนุนลูกค้าโดยเฉพาะเพื่อตอบคำถามหรือช่วยธุรกิจต่างๆ แก้ปัญหาที่อาจเกิดขึ้นระหว่างขั้นตอนการชําระเงิน ซึ่งเป็นประโยชน์อย่างยิ่งกับธุรกิจขนาดเล็กที่อาจไม่มีทรัพยากรในการจัดการปัญหาด้านการประมวลผลการชําระเงินภายในบริษัท

แน่นอนว่า PSP แต่ละรายย่อมไม่เหมือนกัน โดยบางรายอาจมีฟีเจอร์และบริการบางอย่างที่ผู้ให้บริการรายอื่นไม่มี ความท้าทายของธุรกิจมีอยู่ 2 ด้าน ได้แก่

- การทําความเข้าใจความต้องการที่แท้จริง ความคาดหวัง และสิ่งที่ต้องมีในบริการชําระเงินของคุณ

- การจำกัดรายชื่อ PSP ที่คาดว่าจะเลือกใช้ให้แคบลงเพื่อคัดให้ได้ผู้ให้บริการที่มีคุณสมบัติพร้อมตอบสนองความต้องการของคุณมากที่สุดทั้งในระยะสั้นและในอนาคต

วิธีเลือกผู้ให้บริการชําระเงิน

การเลือก PSP ที่เหมาะสมจะช่วยให้ธุรกิจมอบประสบการณ์การชําระเงินที่ราบรื่นและปลอดภัยให้แก่ลูกค้า พร้อมทั้งเพิ่มประสิทธิภาพการดําเนินงานและการเติบโตของรายรับ

ต่อไปนี้คือปัจจัยบางส่วนที่ควรพิจารณาเมื่อประเมินตัวเลือกของคุณ

วิธีการชําระเงินที่รองรับ

ตรวจสอบว่า PSP รองรับวิธีการชําระเงินที่ได้รับความนิยมในหมู่ลูกค้าเป้าหมาย เช่น บัตรเครดิต บัตรเดบิต กระเป๋าเงินดิจิทัล และการซื้อก่อน จ่ายทีหลัง (BNPL) การนําเสนอตัวเลือกการชําระเงินที่หลากหลายจะช่วยเพิ่มความพึงพอใจของลูกค้าและเพิ่มโอกาสที่ลูกค้าจะทํารายการให้เสร็จสมบูรณ์การรองรับสกุลเงิน

หากธุรกิจของคุณมีการดําเนินงานระหว่างประเทศหรือวางแผนที่จะขยายเข้าสู่ตลาดโลก โปรดเลือก PSP ที่รองรับหลายสกุลเงินและให้บริการแปลงสกุลเงิน ตัวอย่างเช่น Stripe รองรับกว่า 135 สกุลเงิน ทําให้เป็นตัวเลือกที่เหมาะสมสําหรับธุรกิจที่ดําเนินธุรกิจระหว่างประเทศหรือต้องการขยายเข้าสู่ตลาดทั่วโลกการผสานการทำงานและความเข้ากันได้

ประเมินว่าการผสานการทำงาน PSP กับเว็บไซต์ แพลตฟอร์มอีคอมเมิร์ซ หรือแอปพลิเคชันที่คุณมีอยู่ทำได้ง่ายแค่ไหน ตัวอย่างเช่น Stripe มี API ปลั๊กอิน และ SDK ซึ่งช่วยให้ขั้นตอนการผสานการทํางานกับเว็บไซต์ แพลตฟอร์มอีคอมเมิร์ซ หรือแอปพลิเคชันที่คุณมีอยู่เป็นเรื่องง่าย ความสามารถในการทำงานเข้ากันได้กับเทคโนโลยีที่หลากหลายของ Stripe ทําให้ธุรกิจเริ่มรับการชําระเงินได้อย่างรวดเร็วค่าบริการและค่าธรรมเนียม

เปรียบเทียบค่าธรรมเนียมและโครงสร้างค่าบริการของ PSP ต่างๆ บางรายการอาจเรียกเก็บค่าธรรมเนียมคงที่ต่อธุรกรรม ในขณะที่บางรายอาจเรียกเก็บเป็นเปอร์เซ็นต์อิงตามมูลค่าธุรกรรม นอกจากนี้ ให้พิจารณาค่าธรรมเนียมเพิ่มเติมอื่นๆ ด้วย เช่น ค่าธรรมเนียมการตั้งค่า ค่าธรรมเนียมรายเดือน ค่าธรรมเนียมการดึงเงินคืน และค่าธรรมเนียมการแปลงสกุลเงิน Stripe มีโครงสร้างค่าบริการที่โปร่งใสและตรงไปตรงมา โดยมีค่าธรรมเนียมคิดเป็นเปอร์เซ็นต์ต่อธุรกรรม พร้อมด้วยค่าธรรมเนียมคงที่ความปลอดภัยและการปฏิบัติตามข้อกําหนด

เลือกใช้ PSP ที่ปฏิบัติตามแนวทางปฏิบัติด้านการรักษาความปลอดภัยตามมาตรฐานอุตสาหกรรมและระเบียบข้อบังคับต่างๆ เช่น PCI DSS ทั้งนี้เพื่อให้มั่นใจว่าข้อมูลการชําระเงินที่ละเอียดอ่อนจะได้รับการจัดเก็บ ประมวลผล และส่งผ่านอย่างปลอดภัย ซึ่งจะช่วยลดความเสี่ยงต่อการละเมิดข้อมูลและการฉ้อโกงได้ ตัวอย่างเช่น Stripe เป็นผู้ให้บริการที่ได้รับการรับรอง PCI ระดับ 1 ซึ่งเป็นการรับรองระดับที่เข้มงวดที่สุดในอุตสาหกรรมการชําระเงินระบบตรวจจับและป้องกันการฉ้อโกง

เลือกใช้ PSP ที่ให้บริการเครื่องมือตรวจจับและป้องกันการฉ้อโกงที่แข็งแกร่ง วิธีนี้อาจช่วยรักษาชื่อเสียงของคุณและลดความสูญเสียทางการเงินให้เหลือน้อยที่สุด เครื่องมือตรวจจับและป้องกันการฉ้อโกงขั้นสูงของ Stripe ซึ่งรวมถึงโซลูชันแมชชีนเลิร์นนิง Radar ช่วยปกป้องธุรกิจจากธุรกรรมที่เป็นการฉ้อโกงและการดึงเงินคืนการรายงานและการวิเคราะห์

เลือก PSP ที่มีเครื่องมือการรายงานและการวิเคราะห์แบบละเอียด ซึ่งให้ข้อมูลเชิงลึกเกี่ยวกับธุรกรรม พฤติกรรมของลูกค้า และผลการดําเนินงานของธุรกิจโดยรวมได้ ข้อมูลเชิงลึกเหล่านี้จะช่วยให้คุณตัดสินใจอย่างมีข้อมูลและช่วยปรับปรุงขั้นตอนการชําระเงินของคุณฝ่ายสนับสนุนลูกค้า

ประเมินคุณภาพของบริการสนับสนุนลูกค้าของ PSP มองหาบริการสนับสนุนลูกค้าที่ตอบสนองรวดเร็วและมีความรู้ เพื่อแก้ไขปัญหาและช่วยให้ลูกค้าได้รับประสบการณ์การชําระเงินที่ราบรื่น ดูข้อมูลเพิ่มเติมเกี่ยวกับตัวเลือกการสนับสนุนทางแชต อีเมล และโทรศัพท์ของ Stripe ได้ที่นี่ความสามารถในการขยายบริการ

พิจารณาว่า PSP จะช่วยตอบสนองการเติบโตของธุรกิจและความต้องการที่เปลี่ยนแปลงไปได้หรือไม่ เมื่อธุรกิจของคุณขยาย อาจต้องใช้ฟีเจอร์ วิธีการชําระเงิน หรือมีปริมาณธุรกรรมที่เพิ่มขึ้น เลือก PSP ที่ขยายไปพร้อมกับธุรกิจของคุณและปรับเปลี่ยนตามความต้องการที่เปลี่ยนไปของคุณได้ Stripe รองรับธุรกิจทุกขนาดและสามารถขยายบริการไปพร้อมกับการเติบโตของธุรกิจ ฟีเจอร์และการใช้งานต่างๆ ที่มีสามารถตอบสนองความต้องการที่เปลี่ยนแปลงของธุรกิจได้ ซึ่งถือเป็นโซลูชัน PSP ระยะยาวน่าเชื่อถือชื่อเสียงและความคิดเห็นของผู้ใช้บริการ

หาข้อมูลเกี่ยวกับชื่อเสียงของ PSP ในอุตสาหกรรม และอ่านความคิดเห็นจากธุรกิจอื่น ๆ ที่ใช้บริการ ซึ่งจะช่วยให้คุณเข้าใจระดับความน่าเชื่อถือ ประสิทธิภาพ และการสนับสนุนลูกค้าของ PSP รายนั้นได้ดียิ่งขึ้น

การเลือกผู้ให้บริการชําระเงินที่เหมาะสมมีผลต่อความสําเร็จของธุรกิจคุณเป็นอย่างมาก การเปรียบเทียบ PSP อย่างรอบคอบจะช่วยให้คุณพบผู้ให้บริการที่ตรงกับความต้องการของธุรกิจคุณมากที่สุด ซึ่งจะทำให้ลูกค้าของคุณได้รับประสบการณ์การชําระเงินที่ปลอดภัยและราบรื่น

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ