La croissance rapide de l'e-commerce et des paiements numériques a transformé les interactions entre entreprises et clients. Les paiements numériques devraient représenter près de 11 500 milliards USD en transactions en 2024. Selon les estimations, 70 % des clients privilégient les modes de paiement numériques. Les entreprises ont donc tout intérêt à non seulement répondre aux besoins de leurs clients en prenant en charge les moyens de paiement numériques, mais aussi s'assurer que leurs solutions de paiement fonctionnent bien, sont fiables et sécurisées.

Choisir le bon prestataire de services de paiement (PSP) est une décision importante qui peut avoir un impact significatif sur les performances globales d'une entreprise, son expérience client et sa croissance potentielle. Le PSP idéal rationalise les processus de paiement, offre une sécurité renforcée, prend en charge plusieurs moyens de paiement et devises et fournit des analyses pertinentes qui facilitent la prise de décision.

Ce guide passe en revue les facteurs que les entreprises doivent prendre en compte au moment de choisir un prestataire de services de paiement.

Sommaire

- Qu'est-ce qu'un prestataire de services de paiement ?

- Quels services ces prestataires fournissent-ils ?

- Prestataires de services de paiement et fournisseurs de comptes marchands

- Avantages d'un prestataire de services de paiement

- Bien choisir son prestataire de services de paiement

Qui sont les prestataires de services de paiement ?

Les prestataires de services de paiement (« PSP ») sont des entreprises qui facilitent les transactions par paiement électronique entre plusieurs parties, comme les clients, les entreprises et les banques. Grâce à eux, les entreprises sont en mesure d'accepter un large éventail de moyens de paiement tels que les cartes de crédit, les cartes de débit, les portefeuilles électroniques et les virements bancaires, le tout au sein d'une même plateforme ou intégration. Les PSP procurent aux entreprises une infrastructure, des mesures de sécurité et une conformité avec les réglementations afin de leur permettre de traiter les paiements de manière efficace et en toute sécurité.

À quoi servent les prestataires de services de paiement ?

Les PSP ont pour rôle de permettre les transactions par paiement électronique entre les entreprises et les clients. En plus de cela, ils proposent toute une gamme de services qui visent à assurer un traitement des paiements sûr, efficace et intégré.

Voici un aperçu des services proposés par les PSP.

Plateforme de paiement

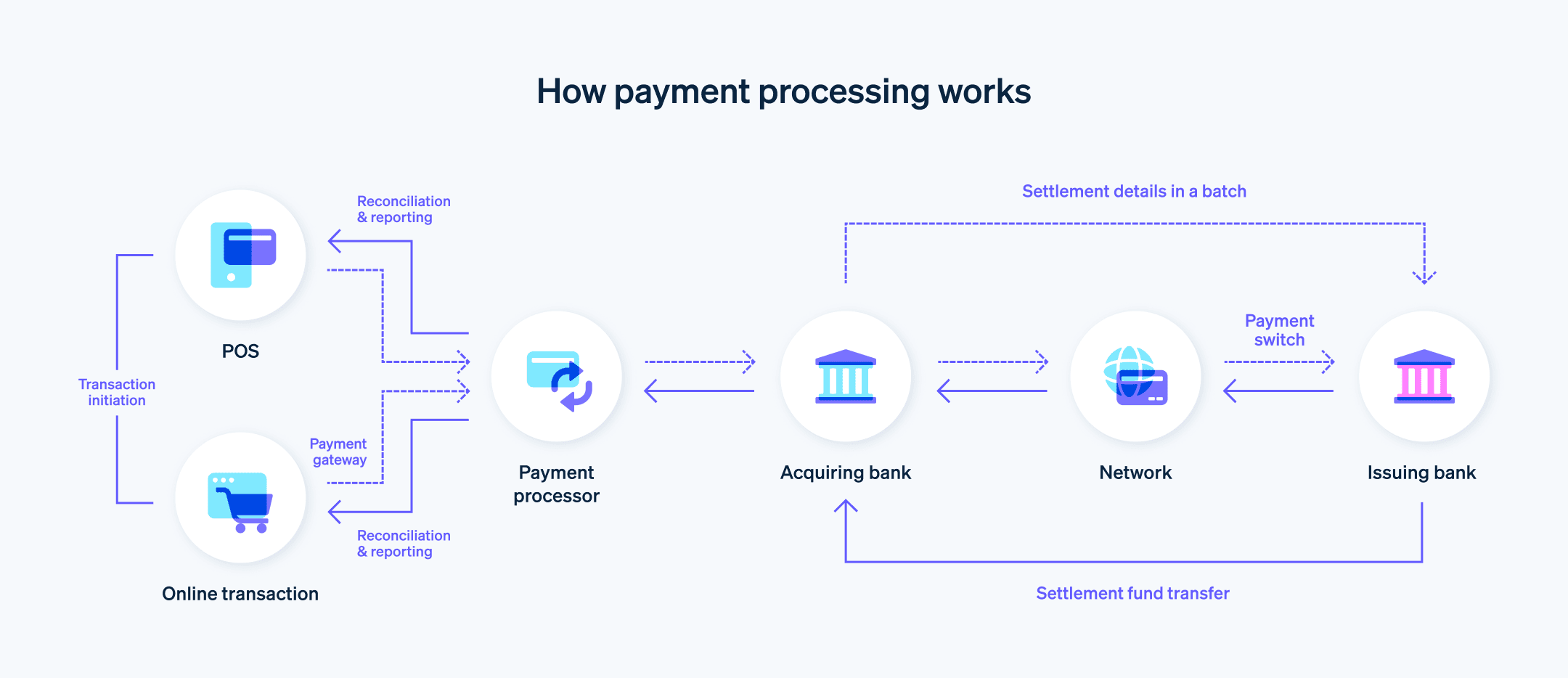

Les PSP proposent un portail en ligne sécurisé, également appelé plateforme de paiement. Son rôle est de relier les sites Web ou les applications des entreprises à leur système de traitement des paiements. Cela permet une transmission sûre des informations de paiements entre les clients, les entreprises et les banques.Traitement des paiements

Les PSP se chargent du processus d'autorisation, de compensation et de règlement des transactions. Ils entrent en contact avec la banque ou l'émetteur de carte bancaire du client dans le but de vérifier les informations de la transaction et la disponibilité des fonds et pour obtenir une autorisation. Une fois la transaction autorisée, le PSP facilite le transfert des fonds entre le compte du client et celui de l'entreprise. Nous verrons ultérieurement les différences entre les PSP et les fournisseurs de compte marchand.Détection et prévention de la fraude

Pour identifier et prévenir les transactions frauduleuses, les PSP utilisent des outils et systèmes avancés. Ils analysent des modèles de transactions et se servent des algorithmes de machine learning pour repérer les activités suspectes. Les entreprises sont ainsi protégées contre les contestations de paiements et autres risques associés à la fraude.Conformité et sécurité

Les PSP doivent veiller à ce que leurs systèmes et traitements soient conformes aux normes et règlements du secteur, comme la norme PCI DSS (Payment Card Industry Data Security Standard). De cette façon, les données sensibles relatives aux paiements sont sauvegardées, traitées et transmises en toute sécurité, ce qui réduit le risque de violation des données et de fraude.Conversion de devises

Les PSP proposent des services de conversion des devises pour les entreprises qui opèrent à l'échelle internationale. Ces dernières sont ainsi en mesure d'accepter des paiements dans plusieurs devises et peuvent être créditées dans la devise de leur choix.Reporting et analyse

Les PSP proposent des outils de reporting et d'analyse détaillés. Grâce à eux, les entreprises obtiennent des indications précieuses sur leurs transactions, leurs performances globales et sur le comportement de leurs clients. À la clé, des décisions basées sur des données tangibles et une optimisation du traitement des paiements.Service client

En général, les PSP fournissent également un service d'assistance pour les clients des entreprises, le but étant de répondre à toute question ou de régler tout problème pouvant survenir au cours du processus de paiement.

En conclusion, les prestataires de services de paiements permettent aux entreprises d'accepter un large éventail de moyens de paiement et facilitent le commerce à l'international tout en garantissant l'efficacité et la sécurité des transactions de paiement électronique.

Prestataires de services de paiement vs fournisseurs de compte marchand

Les fournisseurs de service de paiements comme les fournisseurs de comptes marchands aident tous deux les entreprises à gérer les transactions par paiements électroniques. Toutefois, leurs fonctions comme les services qu'ils proposent sont différents. Voici quelques informations supplémentaires.

Prestataires de services de paiement

- Les PSP sont des entreprises qui proposent une gamme de services permettant de faciliter les transactions par paiement électronique entre plusieurs parties, comme les clients, les entreprises et les banques.

- Ils fournissent une plateforme de paiement, c'est-à-dire un portail en ligne sécurisé qui connecte le site Web ou l'application d'une entreprise à son système de traitement des paiements.

- Grâce aux PSP, les entreprises sont à même d'accepter différents moyens de paiement par l'intermédiaire d'une même plateforme ou intégration.

- Les fonctionnalités offertes par les PSP sont nombreuses : traitement des paiements, détection et prévention de la fraude, conversion de devises, reporting, analyses et service client.

- Pour fonctionner, les PSP se servent généralement d'un compte marchand partagé ou regroupé. Cela signifie que plusieurs entreprises partagent un même compte dans le cadre du traitement des paiements, ce qui leur permettra de commencer à accepter des paiements plus rapidement et plus facilement. Par exemple, Stripe propose aux clients de ses services de paiement une fonctionnalité de compte marchand qui leur ôte le besoin de créer leur propre compte marchand.

Fournisseurs de comptes marchands

- En général, les fournisseurs de comptes marchands sont des banques ou des institutions financières qui proposent aux entreprises un compte marchand dédié. Un compte marchand est un compte spécialisé qui permet aux entreprises d'accepter et de traiter les paiements électroniques, comme les transactions par carte de crédit et de débit.

- En plus de fournir le compte marchand, qui est essentiel au traitement et au règlement des transactions, les fournisseurs de comptes marchands sont également parfois en mesure de proposer une plateforme de paiement.

- L'obtention d'un compte marchand passe par un processus approfondi d'évaluation des risques. Il consiste en l'évaluation de la stabilité financière de l'entreprise, de l'historique de crédit et des éventuels risques.

- Les fournisseurs de comptes marchands proposent souvent une tarification personnalisée, avec des frais de transaction inférieurs à ceux facturés par les PSP (en particulier pour les entreprises à volume élevé).

- Les fournisseurs de compte marchands sont potentiellement plus adaptés aux plus grandes entreprises ou à celles dont les attentes spécifiques ne peuvent pas être comblées par les PSP.

La différence principale entre les PSP et les fournisseurs de comptes marchands réside dans le type de comptes proposés pour traiter les paiements. Les PSP proposent une solution rationalisée tout-en-un avec un compte marchand groupé tandis que les fournisseurs de comptes marchands proposent un compte marchand dédié qui ne servira qu'à une seule entreprise. En outre, les PSP dispensent les entreprises du processus d'inscription et d'évaluation des risques généralement requis par les fournisseurs de comptes marchands.

Les avantages du recours à un prestataire de services de paiement

En faisant affaire avec un PSP, les entreprises peuvent jouir de plusieurs avantages. C'est particulièrement vrai pour celles qui fonctionnent en ligne ou qui concluent des transactions par paiement électronique. Voici un tour d'horizon des avantages associés à l'utilisation d'un PSP.

Ils sont faciles à configurer et à intégrer

Les PSP proposent généralement des API et des outils d'intégration faciles d'utilisation. Grâce à eux, les entreprises sont en mesure de commencer à accepter les paiements rapidement sur leurs sites Web ou applications, et ce, avec une configuration minimale. Voilà de quoi réduire le temps et l'énergie passés à créer un compte marchand dédié et à intégrer une plateforme de paiement distincte.Ils proposent une large gamme de moyens de paiement

Grâce à eux, les entreprises sont en mesure d'accepter un large éventail de moyens de paiement, tels que les cartes de crédit, les cartes de débit, les portefeuilles électroniques et les virements bancaires, le tout au sein d'une même plateforme. Tout cela simplifie le traitement des paiements et crée une expérience client pratique et fluide. De plus, les entreprises peuvent rester compétitives en proposant aux clients d'utiliser leurs moyens de paiement préférés au sein de différents marchés.Ils vous donnent une envergure mondiale

Les PSP facilitent les transactions internationales en prenant en charge des devises et des moyens de paiement populaires dans de nombreux pays. Ainsi, les entreprises sont en mesure d'étendre leur portée et d'attirer de nouveaux clients du monde entier tout en pénétrant de nouveaux marchés.La sécurité et la conformité en toute facilité

Les PSP doivent veiller à ce que leurs systèmes et traitements soient conformes aux normes et règlements du secteur, comme la norme PCI DSS. L'objectif ? Fournir un environnement de traitement des transactions sécurisé et réduire la charge de la conformité qui pèse sur les entreprises.Pas de faille dans la détection et la prévention des fraudes

Pour identifier et prévenir les transactions frauduleuses, les PSP utilisent des outils et systèmes avancés. Ils analysent des modèles de transactions et se servent des algorithmes de machine learning pour repérer les activités suspectes. Les entreprises sont ainsi protégées contre les contestations de paiements et autres risques potentiels associés à la fraude.Reporting et analyse

Les PSP proposent généralement des outils de reporting et d'analyse détaillés. Grâce à eux, les entreprises obtiennent des indications sur leurs transactions, leurs performances globales et sur le comportement des clients. À la clé, des décisions éclairées et une optimisation du traitement des paiements. En plus des outils de reporting et d'analyse qu'ils fournissent déjà, les PSP s'intègrent facilement à des outils tiers pour des données de paiements encore plus complètes et exploitables.Tarifs et facturation simplifiés

La structure tarifaire des PSP est généralement transparente et simple. Il est alors possible pour les entreprises de comprendre et de gérer les coûts liés au traitement des paiements en toute facilité. Une facturation consolidée peut également vous être proposée par certains PSP à des fins de simplification de la gestion financière.Ils sont conçus pour être scalables

Les PSP s'adaptent aux entreprises de toutes tailles et proposent des fonctionnalités pouvant se développer en même temps qu'elles. Cela signifie que même pendant leur croissance, les entreprises peuvent continuer à exploiter le même PSP et n'ont pas besoin d'en changer ni même de prendre de nouvelles dispositions pour le traitement des paiements.Ils brillent par leur service d'assistance

En général, les PSP fournissent un service d'assistance dédié aux clients des entreprises, le but étant de répondre à toute question ou de régler tout problème pouvant survenir au cours du processus de paiement. Cela peut s'avérer particulièrement précieux pour les petites entreprises qui ne disposent pas des ressources nécessaires en interne pour résoudre les problèmes liés au traitement des paiements.

Évidemment, les PSP ne sont pas tous identiques et les services et fonctionnalités qu'ils proposent se distinguent les uns des autres. Pour les entreprises, le défi est double :

- Parvenir à identifier avec exactitudes les besoins, les attentes et les exigences liés aux solutions de paiement ;

- Délimiter la liste des PSP potentiels et trouver celui qui sera le plus à même de résoudre leurs besoins, à la fois dans l'immédiat et sur le long terme.

Comment choisir votre prestataire de services de paiement ?

Sélectionner le bon PSP peut aider les entreprises à proposer une expérience de paiement sûre et fluide à leurs clients tout en optimisant leur efficacité opérationnelle et la croissance de leurs revenus.

Vous trouverez ci-dessous quelques facteurs à prendre en compte lorsque vous évaluez vos différentes options.

Moyens de paiement pris en charge

Veillez à ce que le PSP prenne en charge les moyens de paiement populaires chez vos clients cible, comme les cartes de crédit, les cartes de débit, les portefeuilles électroniques et le paiement différé. Le fait de proposer plusieurs options de paiements peut augmenter la satisfaction des clients ainsi que la probabilité d'un achat.Prise en charge de plusieurs devises

Si votre entreprise est présente à l'international ou prévoit de se développer à l'échelle mondiale, alors choisissez un PSP qui prend en charge plusieurs devises et qui propose des services de conversion de devises. Par exemple, Stripe prend en charge plus de 135 devises, ce qui en fait le choix idéal pour les entreprises internationales ou celles qui souhaitent le devenir.Intégration et compatibilité

Définissez la facilité avec laquelle vous pouvez intégrer le PSP à votre site Web, plateforme e-commerce ou application existant. Par exemple, Stripe propose des API, des plugins et des SDK faciles à utiliser qui simplifient ce processus d'intégration. La compatibilité de Stripe avec diverses piles technologiques permet aux entreprises de commencer à accepter des paiements rapidement.Tarifs et frais

Comparez les frais et les structures tarifaires des différents PSP. Vous constaterez que certains facturent un montant forfaitaire pour chaque transaction quand d'autres facturent plutôt un pourcentage indexé sur la valeur de la transaction. N'oubliez pas de prendre les éventuels frais supplémentaires en compte, tels que les frais d'installation, les commissions mensuelles, les frais de contestation de paiement ou encore les frais de conversion de devises. Stripe présente une structure tarifaire à la fois transparente et claire. Elle comporte un pourcentage de frais par transaction ainsi que des frais fixes.Sécurité et conformité

Choisissez un PSP qui adhère aux pratiques de sécurité en vigueur dans le secteur et qui respecte les réglementations, comme la norme PCI DSS. De cette façon, les données sensibles relatives aux paiements sont sauvegardées, traitées et transmises en toute sécurité, ce qui réduit le risque de violation des données et de fraude. Par exemple, Stripe est certifié en tant que fournisseur de services PCI de niveau 1, le niveau de certification le plus élevé dans le secteur des paiements.Détection et prévention de la fraude

Optez pour un PSP doté d'outils de détection et de prévention de la fraude robustes pour vous aider à préserver votre réputation et à réduire les pertes financières. Les outils avancés de prévention et de détection de la fraude de Stripe, à l'image de Radar, notre solution basée sur le machine learning, contribuent à protéger les entreprises contre les transactions frauduleuses et les contestations de paiement.Reporting et analyse

Optez pour un PSP qui propose des outils de reporting et d'analyse détaillés grâce auxquels vous pourrez récolter des indications sur vos transactions, vos performances globales et le comportement de vos clients. Ce sont ces indications qui vous aideront à prendre des décisions éclairées et à améliorer vos processus de paiement.Service client

Renseignez-vous sur la qualité du service client proposé par le PSP. Vous aurez besoin d'un service client réactif et compétent pour résoudre les problèmes et garantir à vos clients une expérience de paiement fluide. Pour en savoir plus sur les options d'assistance par chat, e-mail et téléphone de Stripe, cliquez ici.Scalabilité

Réfléchissez : le PSP peut-il s'adapter aux besoins changeants et à la croissance de votre entreprise ? À mesure qu'elle se développe, vous aurez peut-être besoin de fonctionnalités supplémentaires, de plus de moyens de paiement ou d'un volume de transactions supérieur. Choisissez donc un PSP qui se développera main dans la main avec votre entreprise et qui saura s'adapter à vos exigences. Stripe s'adapte aux entreprises de toutes tailles et peut évoluer en même temps qu'elles. Ses fonctionnalités et autres capacités sont à même de s'adapter aux besoins changeants des entreprises, il s'agit donc d'une solution fiable sur le long terme.Réputation et avis

Renseignez-vous sur la réputation du PSP dans le secteur en lisant les avis d'autres entreprises qui ont recours à ses services. Vous aurez ainsi un meilleur aperçu de la fiabilité du PSP ainsi que de ses performances et du niveau de son service client.

Choisir le bon prestataire de services de paiement peut avoir un impact considérable sur le succès de votre entreprise. En comparant soigneusement les différents PSP, vous trouverez celui qui correspond le mieux aux besoins de votre entreprise, garantissant ainsi une expérience de paiement fluide et sûre à vos clients.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.