De snelle groei van e-commerce en digitale betalingen heeft de manier waarop bedrijven en klanten met elkaar communiceren veranderd. Digitale betalingen zullen naar verwachting goed zijn voor bijna $ 9,5 biljoen aan transacties in 2023. Naar schatting geeft 70% van de klanten de voorkeur aan digitale betaalopties, moeten bedrijven niet alleen bereid zijn om hun klanten te bedienen door digitale betaalmethoden te ondersteunen, maar ook om ervoor te zorgen dat hun betalingsoplossingen goed functioneren, betrouwbaar en veilig zijn.

Het selecteren van de juiste Payment Service Provider (PSP) is een belangrijke beslissing die een aanzienlijke invloed kan hebben op de algehele prestaties, klantervaring en potentiële groei van een bedrijf. De ideale PSP moet betaalprocessen stroomlijnen, robuuste beveiliging bieden, meerdere betaalmethoden en valuta's ondersteunen, en waardevolle analyses bieden om de besluitvorming te ondersteunen.

In deze gids wordt ingegaan op de factoren waarmee bedrijven rekening moeten houden bij het kiezen van een PSP.

Wat staat er in dit artikel?

- Wat zijn aanbieders van betaaldiensten?

- Wat doen aanbieders van betaaldiensten?

- Aanbieders van betaaldiensten vs. aanbieders van verkopersaccounts

- Voordelen van het gebruik van een betalingsdienstaanbieder

- Hoe kies je een betaaldienstverlener?

Wat zijn aanbieders van betaaldiensten?

Aanbieders van betaaldiensten (PSP's) zijn bedrijven die elektronische betalingstransacties faciliteren tussen verschillende partijen, zoals klanten, bedrijven en banken. Ze stellen bedrijven in staat om een breed scala aan betaalmethoden te accepteren, waaronder creditcards, debitcards, digitale portefeuilles en bankoverschrijvingen, via één platform of integratie. Betaaldienstverleners zorgen voor de nodige infrastructuur, beveiligingsmaatregelen en compliance met regelgeving zodat bedrijven betalingen veilig en efficiënt kunnen verwerken.

Wat doen aanbieders van betaaldiensten?

PSP's spelen een belangrijke rol bij het mogelijk maken van elektronische betalingstransacties tussen bedrijven en klanten. Ze bieden een scala aan diensten om veilige, efficiënte en geïntegreerde betalingsverwerking te garanderen.

Hier vind je een overzicht van het aanbod van PSP's:

Betalingsgateway

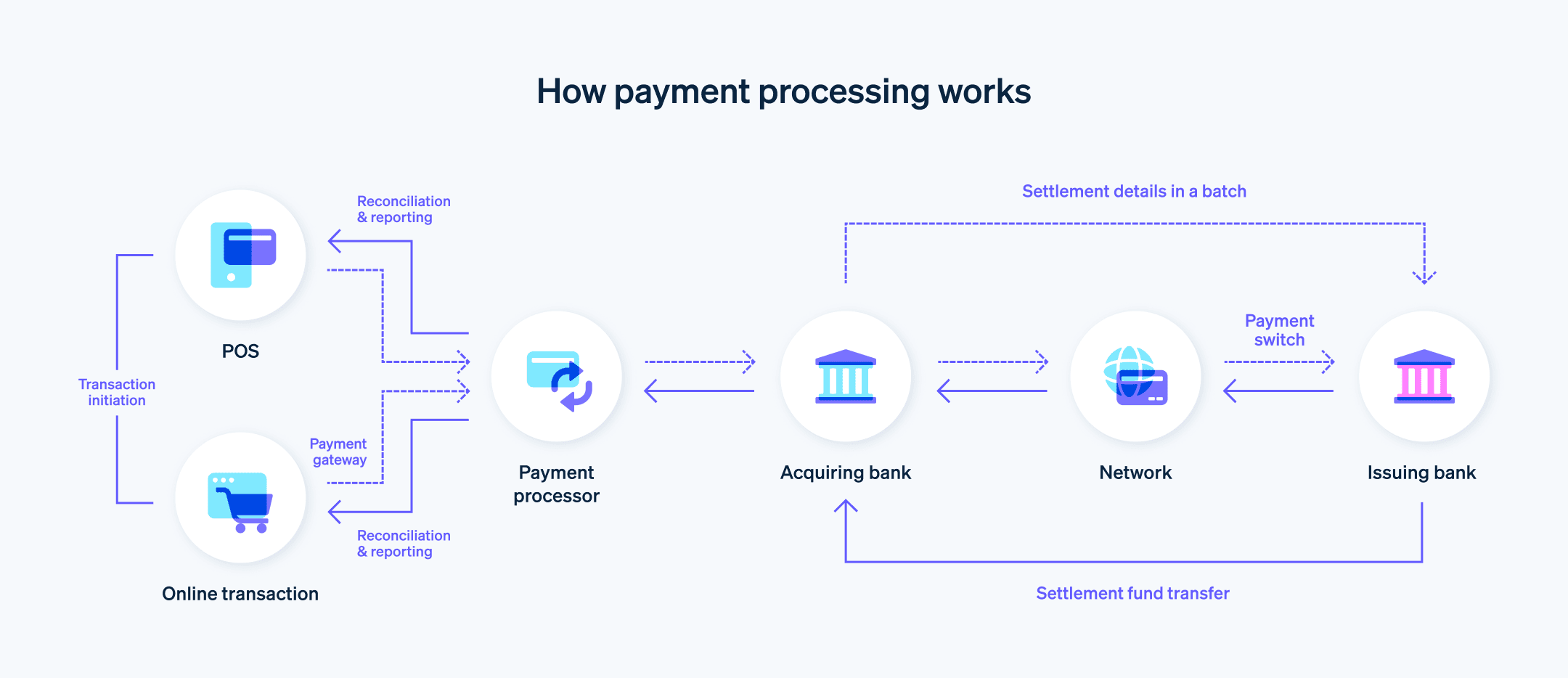

Betaaldienstverleners bieden een beveiligd online portaal, een zogenaamde betalingsgateway, dat de websites of applicaties van bedrijven verbindt met hun betalingsverwerkingssysteem. Dit maakt de veilige overdracht van betalingsinformatie tussen klanten, bedrijven en banken mogelijk.Betalingsverwerking

PSP's handelen het proces van autorisatie, clearing en afwikkeling van transacties af. Ze communiceren met de bank of kaartverstrekker van de klant om de transactiegegevens te verifiëren, te controleren of er voldoende geld is en autorisatie te verkrijgen. Zodra de transactie is goedgekeurd, faciliteren PSP's de overdracht van geld tussen de rekening van de klant en de rekening van het bedrijf. We leggen hieronder uit wat de verschillen zijn tussen PSP's en aanbieders van verkopersaccounts.Fraudedetectie en -preventie

Betaaldienstverleners maken gebruik van geavanceerde tools en systemen om frauduleuze transacties te identificeren en voorkomen. Ze monitoren transactiepatronen en gebruiken machine-learningalgoritmen om verdachte activiteiten te detecteren en bedrijven te beschermen tegen chargebacks en andere potentiële risico's in verband met fraude.compliance en veiligheid

Het is de verantwoordelijkheid van aanbieders van betaaldiensten om ervoor te zorgen dat hun systemen en processen voldoen aan de noodzakelijke industrienormen en -voorschriften, zoals de Payment Card Industry Data Security Standard (PCI DSS). Dit zorgt ervoor dat gevoelige betalingsgegevens veilig worden opgeslagen, verwerkt en verzonden, waardoor het risico op gegevenslekken en fraude wordt verkleind.Valuta omwisselen

Voor bedrijven die internationaal actief zijn, bieden PSP's valutaomzettingsdiensten aan, waarmee bedrijven betalingen in meerdere valuta's kunnen accepteren en transacties in de valuta van hun voorkeur kunnen afwikkelen.Rapportage en analyse

PSP's bieden gedetailleerde rapportage- en analysetools die bedrijven belangrijke inzichten bieden in hun transacties, klantgedrag en algehele bedrijfsprestaties. Dit helpt bedrijven om op gegevens gebaseerde beslissingen te nemen en hun betalingsprocessen te optimaliseren.Klantenondersteuning

Betaaldienstverleners bieden doorgaans klantenondersteuning aan bedrijven en lossen eventuele vragen of problemen op die zich tijdens het betaalproces kunnen voordoen.

Aanbieders van betaaldiensten stellen bedrijven in staat een breed scala aan betaalmethoden te accepteren, de wereldwijde handel te vergemakkelijken en de veiligheid en efficiëntie van elektronische betalingstransacties te waarborgen.

Aanbieders van betaaldiensten versus aanbieders van verkopersaccounts

Zowel aanbieders van betaaldiensten als aanbieders van verkoperaccounts providers zijn betrokken bij het mogelijk maken van elektronische betalingstransacties voor bedrijven. Ze dienen echter verschillende doelen en bieden verschillende diensten aan. Hier is een overzicht:

Aanbieders van betaaldiensten

- PSP's zijn bedrijven die een scala aan diensten aanbieden om elektronische betalingstransacties tussen partijen, zoals klanten, bedrijven en banken, te vergemakkelijken.

- PSP's bieden een betalingsgateway, een beveiligd online portaal dat de website of applicatie van een bedrijf verbindt met het betalingsverwerkingssysteem.

- Met PSP's kunnen bedrijven meerdere betaalmethoden accepteren via één platform of integratie.

- PSP's zorgen voor betalingsverwerking, fraudedetectie en -preventie, valutaomzetting, rapportage, analyse en klantenondersteuning.

- Betaaldienstverleners werken meestal met een gedeeld of samengevoegd verkopersaccount, wat betekent dat meerdere bedrijven één account delen voor het verwerken van betalingen. Zo kunnen bedrijven sneller en gemakkelijker betalingen accepteren. Zo biedt Stripe een functionaliteit voor verkopersrekeningen aan klanten van betaaldiensten, waardoor een bedrijf geen eigen verkopersaccount meer hoeft te openen.

Aanbieders van verkopersaccounts

- Aanbieders van verkopersrekeningen zijn meestal banken of financiële instellingen die bedrijven een speciale handelaarsrekening aanbieden. Een verkopersaccount is een gespecialiseerd account waarmee bedrijven elektronische betalingen, zoals creditcard- en betaalkaarttransacties, kunnen accepteren en verwerken.

- Naast het aanbieden van een verkopersaccount, wat essentieel is voor het verwerken en afwikkelen van transacties, kunnen aanbieders van verkopersaccounts ook een betalingsgateway bieden, maar dit is niet altijd het geval.

- Om een verkopersaccount te krijgen, moeten bedrijven een grondiger acceptatieproces ondergaan, waarbij de financiële stabiliteit, kredietgeschiedenis en het potentiële risico van het bedrijf worden geëvalueerd.

- Aanbieders van verkopersaccounts bieden over het algemeen meer op maat gemaakte prijzen en hanteren mogelijk lagere transactiekosten dan PSP's, vooral voor bedrijven met een hoog volume.

- Aanbieders van verkopersaccounts zijn mogelijk meer geschikt voor grotere bedrijven of bedrijven met specifieke behoeften waaraan een PSP niet kan voldoen.

Het belangrijkste verschil tussen PSP's en aanbieders van verkopersaccounts is het type account dat ze aanbieden voor het verwerken van betalingen. Betaaldienstverleners bieden een meer gestroomlijnde, one-stop-shop-oplossing met een samengevoegd handelaarsaccount, terwijl aanbieders van verkopersaccounts een speciaal handelaarsaccount aanbieden dat slechts één bedrijf bedient. Bovendien vereisen PSP's niet hetzelfde soort aanvraag- en evaluatieproces als aanbieders van verkopersaccounts.

Voordelen van het gebruik van een betaaldienstverlener

Het gebruik van een PSP biedt verschillende voordelen voor bedrijven, met name bedrijven die online opereren of elektronische betalingstransacties uitvoeren. Hier volgt een overzicht van de voordelen van het gebruik van een PSP:

Ze zijn eenvoudig in te stellen en te integreren

Betaaldienstverleners bieden meestal gebruiksvriendelijke API's en integratietools, waarmee bedrijven met minimale installatie betalingen kunnen accepteren op hun websites of applicaties. Dit kan tijd en moeite besparen doordat het niet meer nodig is om een speciaal verkopersaccount aan te maken en een aparte betalingsgateway te integreren.Ze bieden een breed scala aan betaalmethoden

Met PSP's kunnen bedrijven verschillende betaalmethoden accepteren, zoals creditcards, debitcards, digitale portefeuilles en bankoverschrijvingen, via één platform. Dit vereenvoudigt de verwerking van betalingen, zorgt voor een gemakkelijke en moeiteloze klantervaring en helpt bedrijven concurrerend te blijven door de betaalmethoden aan te bieden waar klanten in verschillende markten de voorkeur aan geven.Ze maken een wereldwijd bereik mogelijk

Betaaldienstverleners faciliteren internationale transacties door ondersteuning te bieden aan meerdere valuta's en betaalmethoden die populair zijn in verschillende landen. Hierdoor kunnen bedrijven hun bereik vergroten, klanten van over de hele wereld aantrekken en nieuwe markten aanboren.Beveiliging en compliance is eenvoudiger

PSP's zijn er verantwoordelijk voor dat hun systemen en processen voldoen aan de noodzakelijke industrienormen en -voorschriften, zoals de PCI DSS. Dit biedt een veilige omgeving voor het verwerken van transacties en vermindert de last van compliance voor bedrijven.Ze bieden sterke fraudedetectie en -preventie

Betaaldienstverleners maken gebruik van geavanceerde tools en systemen om frauduleuze transacties te identificeren en voorkomen. Door transactiepatronen te monitoren en machine-learningalgoritmen te gebruiken, kunnen PSP's verdachte activiteiten detecteren en bedrijven beschermen tegen chargebacks en andere potentiële risico's in verband met fraude.Rapportage en analyse

Betaaldienstverleners bieden meestal gedetailleerde rapportage- en analysetools die bedrijven inzicht geven in hun transacties, klantgedrag en algehele bedrijfsprestaties. Dit helpt bedrijven om weloverwogen beslissingen te nemen en hun betaalprocessen te optimaliseren. Naast de rapportages en analyses die een betaaldienstverlener zelf levert, kunnen de meeste betaaldienstverleners ook eenvoudig worden geïntegreerd met analyse- en rapportagetools van derden voor nog uitgebreidere en bruikbare gegevens over betalingen.Vereenvoudigde prijzen en facturering

Betaaldienstverleners hebben doorgaans transparante en duidelijke tariefstructuren, waardoor het voor bedrijven gemakkelijker is om hun kosten voor de verwerking van betalingen te begrijpen en te beheren. Sommige betaaldienstverleners bieden ook geconsolideerde facturatie, wat het financieel beheer van bedrijven vereenvoudigt.Ze zijn gebouwd om schaalbaarheid te ondersteunen

PSP's zijn geschikt voor bedrijven van elke omvang en bieden functies die gemakkelijk kunnen worden opgeschaald als een bedrijf groeit. Dit betekent dat bedrijven dezelfde PSP kunnen blijven gebruiken terwijl ze uitbreiden, zonder dat ze van provider hoeven te veranderen of nieuwe regelingen voor betalingsverwerking hoeven op te zetten.Ze hebben de neiging om uit te blinken op het gebied van klantenondersteuning

Betaaldienstverleners bieden doorgaans een vaste klantenondersteuning om bedrijven te helpen bij het beantwoorden van vragen of problemen die zich tijdens het betaalproces kunnen voordoen. Dit kan met name waardevol zijn voor kleine bedrijven die mogelijk niet over de middelen beschikken om problemen met de verwerking van betalingen intern af te handelen.

Natuurlijk is niet elke PSP hetzelfde, en sommige bieden bepaalde functies en services die andere niet bieden. Voor een bedrijf is de uitdaging tweeledig:

- Krijg een goed inzicht in je exacte behoeften, verwachtingen en vereisten voor betalingsdiensten.

- Beperk de lijst met alle mogelijke PSP's om de provider te vinden die het best is uitgerust om aan je behoeften te voldoen, zowel op korte termijn als in de toekomst.

Een betaaldienstverlener kiezen

De juiste PSP kan bedrijven helpen hun klanten een soepele en veilige betaalervaring te bieden en tegelijkertijd de operationele efficiëntie en omzetgroei te optimaliseren.

Hier zijn enkele factoren waarmee je rekening moet houden bij het beoordelen van je opties:

Ondersteunde betaalmethoden

Zorg dat de betaaldienstverlener de betaalmethoden ondersteunt die populair zijn bij je doelgroep, zoals creditcards, debitcards, digitale portefeuilles en koop nu, betaal later. Door meerdere betaalopties aan te bieden kun je de klanttevredenheid verbeteren en de kans vergroten dat een klant een verkoop doet.Valuta ondersteuning

Als je bedrijf internationaal opereert of van plan is uit te breiden naar wereldwijde markten, kies dan een PSP die meerdere valuta's ondersteunt en valutaomzettingsservices biedt. Stripe ondersteunt bijvoorbeeld meer dan 135 valuta's, waardoor het een geschikte keuze is voor bedrijven die internationaal actief zijn of willen uitbreiden naar wereldwijde markten.Integratie en compatibiliteit

Evalueer hoe eenvoudig het is om de PSP te integreren met je bestaande website, e-commerceplatform of applicatie. Zo biedt Stripe gebruiksvriendelijke API's, plug-ins en SDK's waarmee je makkelijker kunt integreren met je bestaande website, e-commerceplatform of applicatie. Stripe compatibiliteit met verschillende technologiestacks zorgt ervoor dat bedrijven snel betalingen kunnen accepteren.Prijzen en vergoedingen

Vergelijk de tarieven en tariefstructuren van verschillende PSP's. Sommigen brengen een vast bedrag per transactie in rekening, terwijl anderen een percentage in rekening brengen op basis van de transactiewaarde. Houd ook rekening met eventuele aanvullende kosten, zoals opstartkosten, maandelijkse kosten, terugboekingskosten en kosten voor valutaomwisseling. Stripe biedt een transparante, duidelijke tariefstructuur, die naast vaste kosten ook een percentage per transactie omvat.Beveiliging en compliance

Kies een betaaldienstverlener die voldoet aan de standaardbeveiligingsmethoden in de branche en die voldoet aan voorschriften zoals de PCI DSS. Dit zorgt ervoor dat gevoelige betalingsgegevens veilig worden opgeslagen, verwerkt en verzonden, waardoor het risico op gegevenslekken en fraude wordt verkleind. Stripe is bijvoorbeeld gecertificeerd als dienstverlener op PCI-niveau 1, het meest strikte certificeringsniveau in de betaalindustrie.Fraudedetectie en -preventie

Kies voor een PSP die robuuste tools voor fraudedetectie en -preventie biedt. Dit kan helpen je reputatie te behouden en financiële verliezen te minimaliseren. De geavanceerde tools voor fraudedetectie en -preventie van Stripe, waaronder de op machine-learning gebaseerde oplossing Radar, helpen bedrijven te beschermen tegen frauduleuze transacties en chargebacks.Rapportage en analyse

Selecteer een betaaldienstverlener met gedetailleerde rapportage- en analysetools, die waardevolle inzichten opleveren in je transacties, klantgedrag en algehele bedrijfsprestaties. Met deze inzichten kun je weloverwogen beslissingen nemen en je betaalprocessen verbeteren.Klantenondersteuning

Evalueer de kwaliteit van de klantenservice van de PSP. Zoek naar responsieve en deskundige klantenondersteuning om problemen aan te pakken en je klanten een soepele betaalervaring te garanderen. Meer informatie over de ondersteuningsopties voor Stripe via chat, e-mail en telefoon vind je hier.Schaalbaarheid

Overweeg of de PSP geschikt is voor de groei en veranderende behoeften van je bedrijf. Naarmate je bedrijf groeit, heb je mogelijk behoefte aan extra functies, betaalmethoden of een groter transactievolume. Kies een PSP die met je bedrijf meegroeit en zich aanpast aan je veranderende vereisten. Stripe is geschikt voor bedrijven van elke omvang en kan gemakkelijk opschalen als een bedrijf groeit. De functies en mogelijkheden kunnen tegemoet komen aan de veranderende behoeften van bedrijven, waardoor het een betrouwbare PSP-oplossing voor de lange termijn is.Reputatie en beoordelingen

Onderzoek de reputatie van de PSP in de branche en lees beoordelingen van andere bedrijven die hun diensten gebruiken. Dit kan je een beter inzicht geven in de betrouwbaarheid, prestaties en het niveau van klantenondersteuning van de PSP.

Het selecteren van de juiste betalingsdienstaanbieder kan van grote invloed zijn op het succes van je bedrijf. Door verschillende betaaldienstverleners zorgvuldig te vergelijken, kun je het betaalplatform vinden dat het beste aansluit op de behoeften van je bedrijf, zodat je klanten veilig en soepel kunnen betalen.

De inhoud van dit artikel is uitsluitend bedoeld voor algemene informatieve en educatieve doeleinden en mag niet worden opgevat als juridisch of fiscaal advies. Stripe verklaart of garandeert niet dat de informatie in dit artikel nauwkeurig, volledig, adequaat of actueel is. Voor aanbevelingen voor jouw specifieke situatie moet je het advies inwinnen van een bekwame, in je rechtsgebied bevoegde advocaat of accountant.