Möjligheten att hantera internationella betalningar på ett effektivt sätt gör det möjligt för företag att expandera utanför sina hemmamarknader, säkra globala leveranskedjor och få åtkomst till olika talangpooler.

Men att skicka och ta emot internationella betalningar kan vara komplicerat. Finansiella regelverk, geopolitiska risker och fluktuerande växelkurser kan innebära betydande utmaningar. Att förstå skillnaderna i internationella betalningar är avgörande för alla företag som strävar efter att verka och blomstra på en global marknad.

Vi tar upp de vanligaste typerna av internationella betalningar, nätverk som möjliggör dem och hur företag kan hantera dem på ett framgångsrikt sätt.

Vad innehåller den här artikeln?

- Vad är internationella betalningar?

- Så skiljer sig internationella betalningar från inhemska betalningar

- Vad används internationella betalningar till?

- Typer av internationella betalningar

- System för internationella betalningar

- Bästa praxis för att skicka och ta emot internationella betalningar

Vad är internationella betalningar?

Internationella betalningar, även kallade gränsöverskridande betalningar är transaktioner där betalaren och betalningsmottagaren befinner sig i olika länder. Dessa betalningar är viktiga för företag som har internationella leverantörer, entreprenörer, anställda, kunder eller partners.

Dessa transaktioner innebär ofta överföring av pengar från en valuta till en annan. Med tanke på dessa transaktioners globala karaktär måste företag som skickar eller tar emot internationella betalningar noggrant följa reglerna, bankpraxis och växelkurser i både ursprungs- och mottagarlandet. Nedan går vi igenom vedertagen praxis för att skicka och ta emot internationella betalningar.

Internationella betalningar är avgörande för den globala handeln eftersom de underlättar handeln mellan länder och gör det möjligt för företag att expandera sin verksamhet utanför landets gränser. Dessa betalningar omfattar många olika affärsverksamheter, inklusive att betala utländska leverantörer för varor, avlöna anställda utomlands och ta emot betalningar från utländska kunder.

Så skiljer sig internationella betalningar från inhemska betalningar

Internationella betalningar och inhemska betalningar har ett gemensamt grundläggande syfte: att överföra medel från en enhet till en annan. Deras processer, komplexitet och vilka faktorer som påverkar dem skiljer sig dock avsevärt åt. Här är de främsta skillnaderna mellan internationella och inhemska betalningar:

Valutaväxling

Inhemska betalningar involverar endast en valuta, medan internationella betalningar ofta involverar valutaväxling. Detta utsätter företag för valutarisk, eftersom värdet på valutor kan fluktuera mellan den tidpunkt då transaktionen initieras och när den slutförs.Efterlevnad av regelverk

Inhemska betalningar följer vanligtvis ett enda lokalt bank- och finansregelverk. Internationella betalningar måste däremot följa reglerna i både ursprungs- och mottagarländerna, som kan vara mer komplexa och utmanande att navigera i.Behandlingstid

Inhemska betalningar tenderar att ha en snabbare behandlingstid på grund av enklare bankrutiner. Internationella betalningar kräver dock ofta mer tid eftersom de måste passera genom fler banksystem och kontrollpunkter.Transaktionskostnader

Inhemska betalningar är vanligtvis billigare för företag på grund av färre mellanhänder och lägre hanteringskostnader. Internationella betalningar tenderar att kosta företag mer, på grund av avgifter för valutaväxling, banköverföringsavgifter och avgifter som tas ut av förmedlande och mottagande banker.Riskfaktorer

Internationella betalningar medför ytterligare risker, bland annat geopolitiska risker, sanktioner och ökad sårbarhet för betalningsbedrägerier. Regelverk kan förändras snabbt i vissa länder, vilket ökar den totala risken. Med betalningar som skickas över internationella gränser finns det också en större risk för oavsiktlig bristande efterlevnad.Mellanhänder

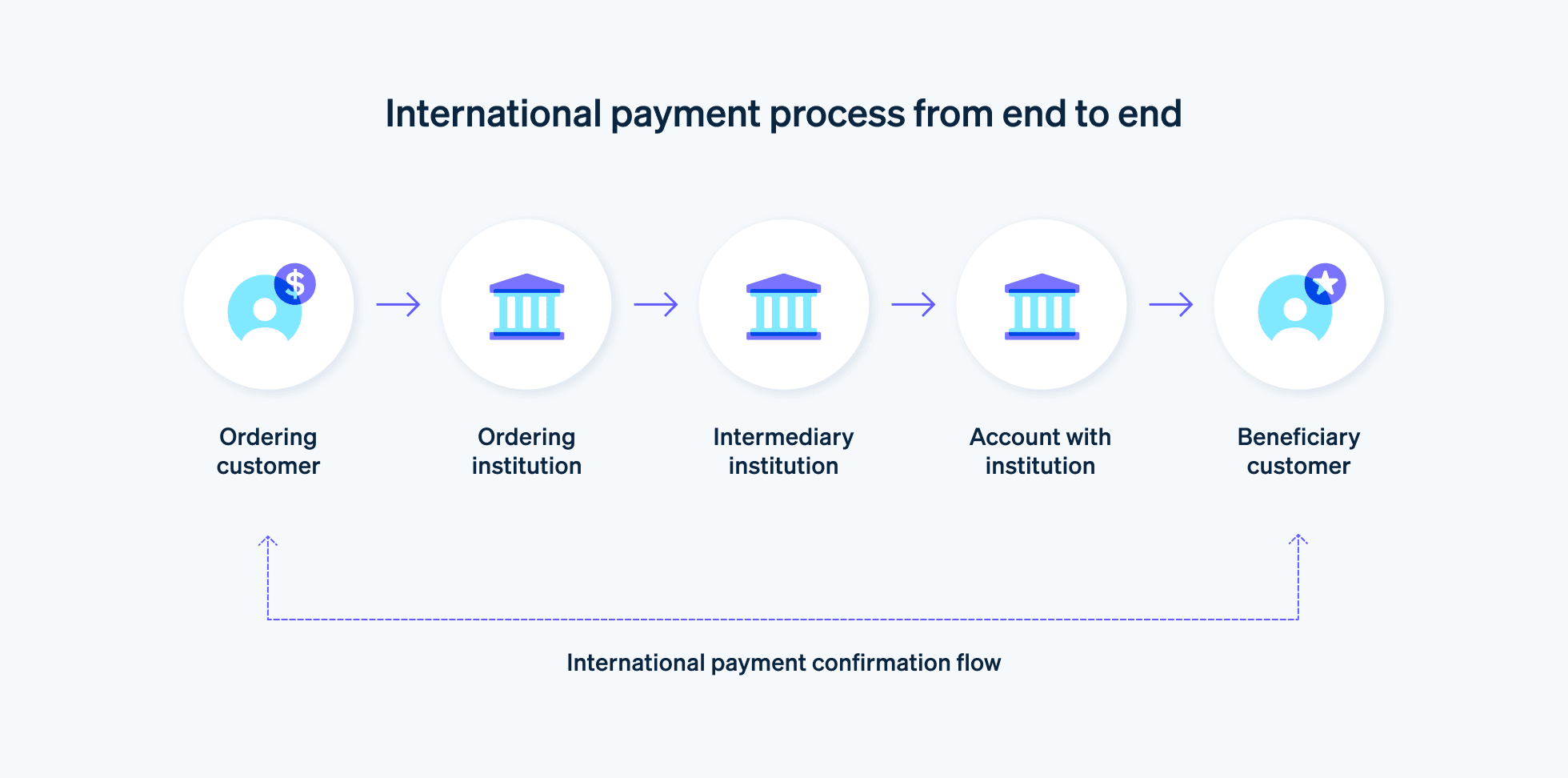

Inhemska betalningar involverar vanligtvis få mellanhänder, ofta bara de sändande och mottagande bankerna. Internationella betalningar, å andra sidan, kan involvera flera finansinstitut i olika länder, förutom betalningsnätverk, var och en med sina egna förfaranden och avgifter.

Båda typerna av betalningar fyller samma grundläggande funktion, men internationella betalningar innebär ytterligare komplexitet som kräver noggrann planering och hantering från företagens sida.

Vad används internationella betalningar till?

Internationella betalningar används för en mängd olika ändamål inom global handel:

Inköp av varor och tjänster

Många företag köper varor, råvaror eller tjänster från utländska leverantörer för att dra nytta av kostnadseffektivitet, kvalitet eller andra fördelar. En amerikansk biltillverkare kan till exempel köpa bildelar från en leverantör i Tyskland. För att betala leverantören gör den amerikanska tillverkaren en internationell betalning.Utbetalning av löner till internationella anställda eller uppdragstagare

Med populariteten för distansarbete arbetar företag ofta med anställda eller oberoende uppdragstagare i olika länder. Till exempel kan ett tekniskt startup-företag i Storbritannien anställa en mjukvaruingenjör från Indien, vars lön företaget betalar med hjälp av internationella betalningar.Betala utdelning eller ränta

När ett företag har internationella investerare eller lånar pengar från internationella långivare måste det göra internationella betalningar. Till exempel, om ett kinesiskt företag noterar sina aktier på New York-börsen och har amerikanska aktieägare, skickar det utdelning till dessa aktieägare med hjälp av internationella betalningar. På samma sätt, om ett brasilianskt företag lånar pengar från en bank i Japan, betalar det ränta genom en internationell betalning.Investeringar

Företag kan investera i företag, projekt eller fastigheter i utlandet. Om till exempel ett australiskt venturekapitalbolag investerar i ett tekniskt startup-företag i Singapore, överför de dessa medel genom en internationell betalning.Förvärv av tillgångar

Företag kan köpa tillgångar i andra länder som en del av sin verksamhet eller expansionsstrategi. Till exempel kan ett kanadensiskt gruvföretag förvärva en gruva i Sydafrika och betala för detta köp med en internationell transaktion.Transaktioner på finansmarknaden

Vid handel på utländska finansmarknader behöver företag ofta göra gränsöverskridande betalningar. Om en europeisk hedgefond till exempel köper amerikanska aktier använder den en internationell betalning.Betalning för resor och omkostnader

När anställda reser utomlands av affärsskäl och ådrar sig utgifter som företaget behöver täcka, kan företaget reglera dessa betalningar med en internationell transaktion. Till exempel, om en chef från ett mexikanskt företag åker på en affärsresa till Frankrike, kan företaget betala det franska hotellet direkt med en internationell betalning.Donationer till välgörenhet

Företag bidrar ofta till utländska välgörenhetsorganisationer som en del av sitt arbete med socialt ansvar. Efter en naturkatastrof i Filippinerna kan till exempel ett företag i Sverige donera till hjälpinsatser med hjälp av en internationell betalning.

I takt med att den globala ekonomin blir mer sammankopplad kommer internationella betalningar att fortsätta att spela en viktig roll för att underlätta ett brett spektrum av affärstransaktioner. Att förstå dessa användningsområden kan hjälpa företag att planera sin internationella verksamhet och sina finansiella strategier – och tänka mer expansivt på vad som är möjligt för framtiden.

Typer av internationella betalningar

Internationella betalningar kan ta många former, och valet beror på faktorer som kostnad, transaktionsstorlek, överföringshastighet och avsändarens och mottagarens specifika krav.

Här följer några vanliga typer av internationella betalningar:

Banköverföringar

Banköverföringar är en pålitlig och säker metod för att skicka stora summor pengar internationellt. Vanligtvis används banköverföringar för stora transaktioner som att köpa fastigheter eller betala utländska leverantörer. Banker och finansinstitut hanterar vanligtvis dessa överföringar, som är direkta bank-till-bank-överföringar.Internationella checkar

Även om internationella checkar är mindre vanliga på grund av den långsammare handläggningstiden är de ett annat alternativ för gränsöverskridande betalningar. Dessa är fysiska checkar som dras på en bank i ett land och som kan lösas in i ett annat land. De kan användas för många olika ändamål, som att betala leverantörer eller skicka pengar till privatpersoner.Valutamäklare

Valutamäklare kan hjälpa företag och privatpersoner att omvandla och överföra pengar internationellt till konkurrenskraftiga växelkurser. Dessa tjänster används ofta för återkommande eller stora överföringar, t.ex. för att betala utländsk personal eller utländska leverantörer, eftersom de kan innebära kostnadsbesparingar jämfört med traditionella banköverföringar.Internationella postväxlar

Internationella postväxlar, som är förbetalda och därför anses vara säkrare än vissa andra betalningsalternativ, används ofta för att skicka mindre summor pengar utomlands (till exempel till personliga gåvor eller små inköp).Plattformar för onlinebetalningar

Plattformar för onlinebetalningar som Stripe används i stor utsträckning för internationella betalningar, särskilt för e-handelstransaktioner. Dessa plattformar används ofta till mindre transaktioner på grund av deras användarvänlighet och snabbhet, men kan också hantera större transaktioner.Överföringar av kryptovaluta

Även om kryptovalutor som Bitcoin och Ethereum inte är allmänt accepterade, erbjuder de möjligheten till billiga, snabba internationella överföringar utan att man behöver använda ett traditionellt banksystem. De används vanligtvis i peer-to-peer-transaktioner eller av företag som har antagit kryptovaluta som betalningsform.

Varje typ av internationell betalning har sina styrkor och svagheter, och det bästa alternativet beror på de inblandade företagens specifika behov och situation. Faktorer att ta hänsyn till är bland annat transaktionens storlek och frekvens, inblandade länder, metodens kostnad och hastighet samt preferenser eller krav från både avsändaren och mottagaren.

System för internationella betalningar

System för internationella betalningar är nödvändiga för att underlätta gränsöverskridande transaktioner. Dessa system tillhandahåller infrastrukturen för överföring av pengar mellan finansinstitut, som ofta spänner över olika länder och valutor. Här är några av de största systemen för internationella betalningar:

SWIFT (Society for Worldwide Interbank Financial Telecommunication)

SWIFT är ett medlemsägt kooperativ som tillhandahåller säkra meddelandetjänster som används av mer än 11 000 finansinstitut i över 200 länder. Även om SWIFT inte själv överför medel, skickar de betalningsorder som avvecklas på konton som instituten har hos varandra för detta ändamål. SWIFT används för olika typer av internationella transaktioner, inklusive penningöverföringar, remburser och värdepapperstransaktioner.SEPA (gemensamma eurobetalningsområdet)

SEPA effektiviserar hanteringen av kontantlösa betalningar i hela Europa. Europeiska konsumenter, företag och offentliga förvaltningar kan skicka och ta emot betalningar, autogirobetalningar och kortbetalningar enligt samma grundläggande villkor, rättigheter och skyldigheter, oavsett var i Europa de befinner sig.Fedwire (Federal Reserve Wire Network)

Fedwire drivs av USA:s Federal Reserve och är ett bruttoavvecklingssystem i realtid för elektroniska överföringar av medel. Finansinstitut använder Fedwire för stora, tidskritiska inhemska och internationella betalningar i USD.CHAPS (Clearing House Automated Payment System)

CHAPS är ett brittiskt betalningssystem som erbjuder överföringar samma dag för transaktioner med högt värde. Även om det främst används för inhemska överföringar kan det också användas för vissa typer av internationella transaktioner i brittiska pund eller euro.TARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System)

Detta är bruttoavvecklingsystemet i realtid (RTGS) för euron. Det används för stora överföringar i euro mellan banker i EU-länder.CLS (Continuous Linked Settlement)

Detta är ett specialiserat system som är utformat för att eliminera växelkursrisken vid avveckling. Den avvecklar samtidigt båda sidor av en valutatransaktion i valutorna för sina 18 medlemmar, som inkluderar många av världens största ekonomier.CIPS (Kinas system för internationella betalningar)

CIPS, som lanserades av People's Bank of China, underlättar clearing och avveckling av både gränsöverskridande och utlandsbaserade transaktioner i renminbi (RMB), i syfte att internationalisera den kinesiska valutan.

Dessa system är grundläggande för att det globala finansiella systemet ska fungera och de möjliggör snabb, säker och effektiv överföring av medel över gränserna. Var och en har sitt eget fokus, oavsett om det är en viss typ av transaktion (som SWIFT), en specifik valuta (som TARGET2 för euro) eller en geografisk region (som SEPA för Europa).

Bästa praxis för att skicka och ta emot internationella betalningar

Att hantera internationella betalningar kan vara komplicerat och företag måste upprätthålla bästa praxis för att säkerställa att transaktionerna är säkra, kompatibla och effektiva. Här följer flera viktiga tips:

Förstå kostnaderna

Se till att du förstår vad de totala kostnaderna blir innan du väljer en metod för internationella betalningar. Detta inkluderar transaktionsavgifter, avgifter för valutaväxling och eventuella avgifter hos den förmedlande banken.Håll dig à jour med valutakurserna

Valutakurser fluktuerar konstant och kan ha en betydande inverkan på kostnaden för internationella betalningar. Övervaka regelbundet dessa kurser för att förstå deras inverkan på dina transaktioner och överväg säkringsstrategier för att hantera valutarisken.Säkerställ efterlevnad av regelverk

Olika länder har olika regler för finansiella transaktioner. Bristande efterlevnad kan leda till rättsliga konsekvenser och kostsamma böter, för att inte tala om att ditt företags anseende skadas. Det är viktigt att säkerställa att du förstår och följer reglerna i både avsändar- och mottagarländerna och andra relevanta jurisdiktioner.Upprätthåll korrekta register

Korrekt och grundlig journalföring är avgörande för revisionsändamål, regelefterlevnad och effektiv ekonomisk förvaltning. För detaljerade register över alla internationella betalningstransaktioner, inklusive datum, belopp, växelkurs, avgifter och uppgifter om den andra parten.Verifiera mottagarens uppgifter

Dubbelkolla alltid mottagarens uppgifter innan du skickar en internationell betalning. Små fel i kontonummer, clearingnummer eller adresser kan leda till förseningar, extra avgifter eller att betalningen skickas till fel konto.Använd säkra och pålitliga betalningsmetoder

Använd alltid säkra och pålitliga metoder för att skicka internationella betalningar. Tänk på betaltjänstleverantörens anseende och pålitlighet, deras säkerhetsåtgärder och deras kundtjänst i händelse av problem.Fastställ tydliga betalningsvillkor i avtal

Beskriv betalningsvillkor tydligt i avtal när du har att göra med internationella kunder eller leverantörer. Detta inkluderar betalningsvaluta, vem som är ansvarig för transaktionsavgifter, betalningsfrister och eventuella förseningsavgifter.Var uppmärksam på potentiella bedrägerier

Tyvärr kan internationella betalningar vara måltavla för bedrägerier. Var uppmärksam på vanliga bedrägerier, till exempel försök till phishing eller bedrägerier med falska fakturor, och utbilda din personal i hur de känner igen dem och vidtar åtgärder mot dem. Kontrollera alltid eventuella ändringar i betalningsuppgifter och överväg att använda säkra betalningsmetoder som erbjuder skydd mot bedrägerier.

Genom att följa dessa tips på bästa praxis kan företag genomföra smidiga internationella betalningar som uppfyller gällande bestämmelser samtidigt som de minskar riskerna och drar nytta av de tillväxtmöjligheter som internationella betalningar kan medföra. Om du vill veta mer om hur du tar emot internationella betalningar från kunder kan du läsa vår guide här.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.