มีการคาดการณ์ว่าการชำระเงินข้ามพรมแดนจะเพิ่มขึ้นเป็น มากกว่า 300 ล้านล้านดอลลาร์ ภายในปี 2030 ธุรกิจที่เปิดรับการค้าข้ามพรมแดนจะมีโอกาสในการเติบโตในแบบที่ไม่เคยมีมาก่อน อย่างไรก็ตาม ธุรกรรมข้ามพรมแดนอาจดำเนินการได้ยาก ธุรกิจจะต้องคำนึงถึงข้อกังวลต่างๆ เช่น การแปลงสกุลเงิน วิธีการชำระเงินที่ต้องการ การปฏิบัติตามข้อกำหนด และการป้องกันการฉ้อโกง

สำหรับธุรกิจหลายแห่งแล้ว งานที่จำเป็นในการรับการชำระเงินระหว่างประเทศนั้นเป็นงานที่คุ้มค่า และสามารถขับเคลื่อนความสำเร็จในระยะยาวได้ในมาร์เก็ตเพลสระดับโลก ด้านล่างนี้ เราจะอธิบายการชำระเงินระหว่างประเทศคืออะไร วิธีรับชำระเงินจากต่างประเทศ และปัจจัยที่คุณต้องพิจารณาเพื่อเริ่มใช้งาน

เนื้อหาหลักในบทความ

- การชำระเงินระหว่างประเทศคืออะไร

- วิธีเริ่มรับชำระเงินจากต่างประเทศ

- วิธีการชำระเงินประเภทใดบ้างที่ใช้สำหรับการชำระเงินระหว่างประเทศ

- ธุรกิจประเภทใดบ้างที่ต้องรับการชำระเงินจากต่างประเทศ

- ประโยชน์ของการรับชำระเงินจากต่างประเทศ

- ประโยชน์ของ Stripe Payments

การชำระเงินระหว่างประเทศคืออะไร

การชำระเงินระหว่างประเทศ หรือที่เรียกว่า การชำระเงินข้ามพรมแดน หรือธุรกรรมต่างประเทศ หมายถึงการโอนเงินระหว่างบุคคลทั่วไป ธุรกิจ หรือสถาบันการเงินที่ตั้งอยู่ในประเทศที่แตกต่างกัน โดยปกติแล้ว ธุรกรรมเหล่านี้จะมีการแลกเปลี่ยนสกุลเงินเป็นอีกสกุลเงินหนึ่ง ทั้งนี้ อาจต้องมีการปฏิบัติตามกฎระเบียบ ค่าธรรมเนียม และระยะเวลาในการดำเนินการที่แตกต่างกันออกไป โดยขึ้นอยู่กับประเทศที่เกี่ยวข้อง วิธีการชำระเงินที่ใช้ และสถาบันการเงินที่อำนวยความสะดวกในการโอน

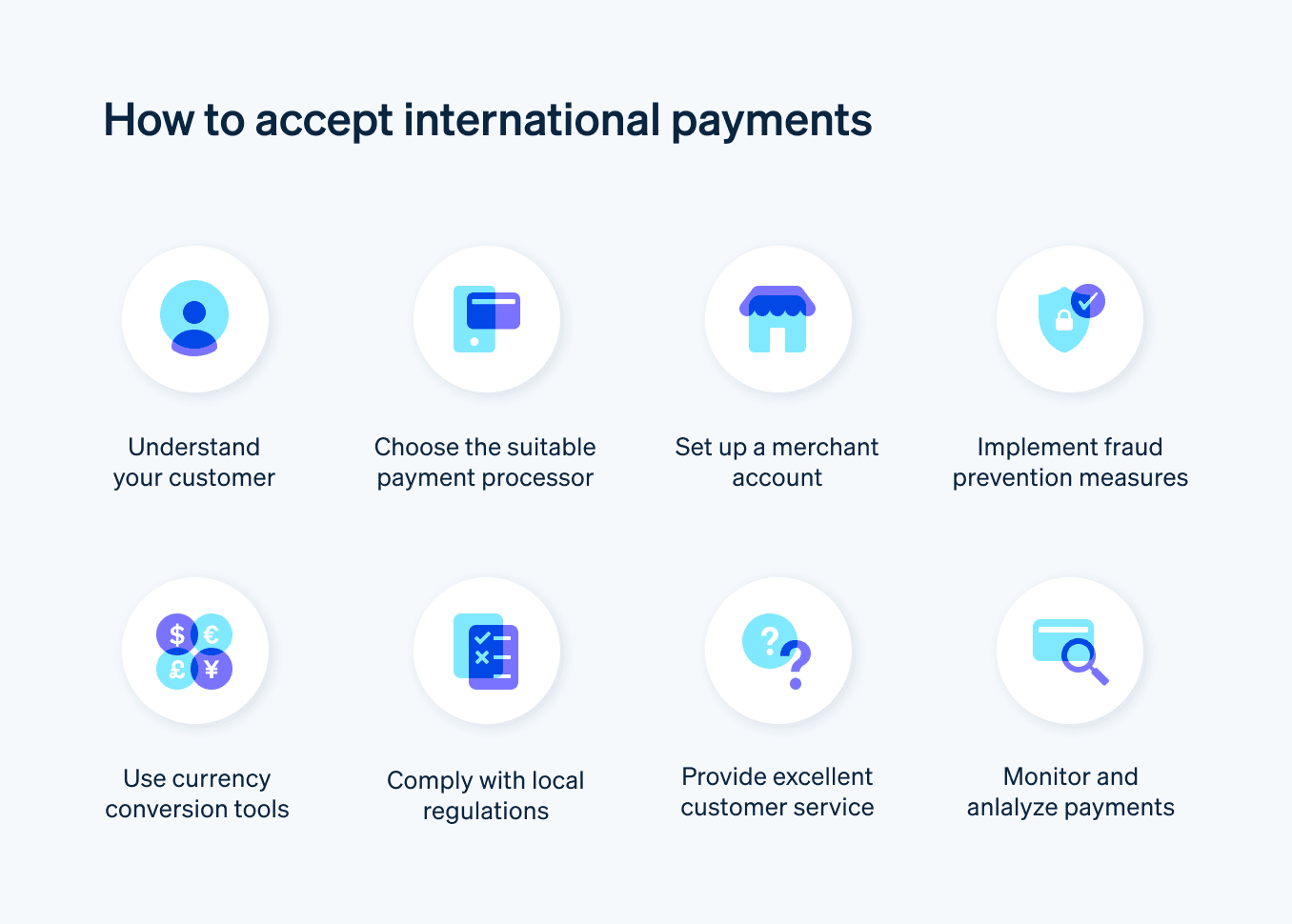

วิธีเริ่มรับชำระเงินจากต่างประเทศ

ธุรกิจที่ต้องการขยายการเข้าถึงและให้บริการลูกค้าที่มีความหลากหลายระดับสากลควรพิจารณาปัจจัยต่างๆ เช่น การแปลงสกุลเงิน วิธีการชำระเงินที่ได้รับความนิยมในตลาดเป้าหมาย การปฏิบัติตามระเบียบข้อบังคับ หน้าที่ทางภาษี และการป้องกันการฉ้อโกง

ต่อไปนี้คือขั้นตอนสำคัญที่ธุรกิจต่างๆ ใช้เพื่อสร้างระบบที่มีประสิทธิภาพและใช้งานง่ายสำหรับการประมวลผลธุรกรรมข้ามพรมแดน

ค้นคว้าหาข้อมูลเกี่ยวกับตลาดเป้าหมายของคุณ

แนวทางสำหรับการชำระเงินระหว่างประเทศของคุณอาจแตกต่างกันออกไปตามวิธีการที่คุณต้องการทำธุรกิจ เริ่มต้นโดยการวิจัย ความต้องการและความชอบเฉพาะของกลุ่มเป้าหมายในประเทศที่คุณวางแผนจะให้บริการ โดยรวมถึงการระบุวิธีการชำระเงินยอดนิยม ความต้องการในด้านสกุลเงิน รวมถึงข้อบังคับหรือข้อกำหนดเฉพาะ

เลือกเกตเวย์การชำระเงินหรือผู้ประมวลผล

เลือกเกตเวย์การชำระเงินหรือผู้ประมวลผลที่รองรับสกุลเงินและวิธีการชำระเงินที่ได้รับความนิยมในตลาดเป้าหมายของคุณ ตัวอย่างเช่น Stripe ให้บริการประมวลผลการชำระเงินระหว่างประเทศ ซึ่งรวมถึงการรองรับมากกว่า 135 สกุลเงิน โปรดเปรียบเทียบค่าธรรมเนียม อัตราแลกเปลี่ยน และฟีเจอร์ที่ผู้ให้บริการแต่ละรายให้บริการ เพื่อค้นหาตัวเลือกที่เหมาะกับธุรกิจของคุณที่สุด

ตั้งค่าบัญชีหลายแบบสกุลเงิน

หากคุณร่วมงานกับผู้ให้บริการชำระเงินที่รองรับการชำระเงินระหว่างประเทศซึ่งได้รับการเพิ่มประสิทธิภาพและแบบไดนามิก อย่าง Stripe คุณจะไม่จำเป็นต้องดำเนินการขั้นตอนเพิ่มเติมนี้ ไม่เช่นนั้น คุณจะต้องเปิดบัญชีหลายสกุลเงินหรือใช้บริการของบริษัทอื่นที่จะช่วยให้คุณจัดการหลายสกุลเงิน ลดค่าธรรมเนียมการแลกเปลี่ยน และทำให้กระบวนการรับชำระเงินจากลูกค้าในประเทศต่างๆ ได้ง่ายขึ้น

แสดงราคาในสกุลเงินท้องถิ่น

หากเว็บไซต์อีคอมเมิร์ซของคุณจัดทำขึ้นเพื่อให้บริการแก่กลุ่มเป้าหมายในหลายประเทศ โปรดตรวจสอบว่าคุณได้สร้างประสบการณ์การใช้งานเว็บไซต์ที่แสดงราคาผลิตภัณฑ์และบริการในสกุลเงินท้องถิ่นของลูกค้า คุณสามารถแสดงราคาโดยใช้เครื่องมือการแปลงสกุลเงินหรือปลั๊กอินที่แพลตฟอร์มอีคอมเมิร์ซส่วนใหญ่มีให้บริการ

ระมัดระวังเกี่ยวกับภาษีและระเบียบข้อบังคับ

บริษัทที่ทำธุรกิจในระดับสากลจำเป็นต้องเข้าใจและปฏิบัติตามข้อกำหนดด้านภาษีและกฎระเบียบในท้องถิ่นทุกแห่งที่พวกเขาดำเนินการ. ภาษีเหล่านี้อาจรวมถึงภาษีการขาย, ภาษีมูลค่าเพิ่ม และข้อบังคับการนำเข้าและส่งออกใดๆ โปรดตรวจสอบให้แน่ใจว่าธุรกิจของคุณปฏิบัติตามข้อกำหนดเหล่านี้เพื่อหลีกเลี่ยงปัญหาด้านกฎหมายหรือทางการเงิน

ใช้มาตรการป้องกันการฉ้อโกง

เนื่องจากธุรกรรมข้ามพรมแดนอาจเสี่ยงต่อการฉ้อโกงมากขึ้น จึงควรใช้มาตรการรักษาความปลอดภัยที่มีประสิทธิภาพเพื่อปกป้องธุรกิจและลูกค้าของคุณ

เพิ่มประสิทธิภาพให้ประสบการณ์ของลูกค้า

การแปลงสกุลเงินเป็นเพียงส่วนหนึ่งในการตอบสนองความต้องการของกลุ่มลูกค้าที่มีความหลากหลายในระดับสากล ดังนั้น โปรดพิจารณาเส้นทางของลูกค้าที่คุณกำลังสร้างอย่างรอบคอบ ลูกค้ากลุ่มต่างๆ ของคุณมีความแตกต่างกันอย่างไร คุณจะสามารถสร้างประสบการณ์ที่ใช้ง่ายและรองรับลูกค้าแต่ละกลุ่มนั้นได้อย่างไร

เริ่มต้นด้วยการทำให้เว็บไซต์และขั้นตอนการชำระเงินของคุณสามารถใช้งานได้ง่ายและมีให้บริการในหลายภาษา หากจำเป็น ให้ข้อมูลที่ชัดเจนและกระชับเกี่ยวกับการจัดส่ง การคืนสินค้า และการสนับสนุนลูกค้า สิ่งนี้สามารถสร้างความไว้วางใจกับกลุ่มเป้าหมายในระดับสากลได้

ติดตามตรวจสอบประสิทธิภาพและทำการปรับเปลี่ยน

ตรวจสอบการตั้งค่าการชำระเงินระหว่างประเทศของคุณเป็นประจำ วิเคราะห์ความคิดเห็นของลูกค้า และติดตามแนวโน้มในอุตสาหกรรมของคุณ เตรียมพร้อมสำหรับการปรับเปลี่ยนตามความจำเป็นเพื่อยกระดับประสบการณ์ของลูกค้า ปฏิบัติตามระเบียบข้อบังคับ รวมทั้งปรับค่าใช้จ่ายที่เกี่ยวข้องกับการรับชำระเงินระหว่างประเทศให้มีประสิทธิภาพ

วิธีการชำระเงินประเภทใดบ้างที่ใช้สําหรับการชำระเงินระหว่างประเทศ

การเสนอวิธีการชำระเงินหลายตัวเลือกจะช่วยปรับปรุงประสบการณ์ของลูกค้า ในขณะที่ช่วยเพิ่มโอกาสในการทำธุรกรรมที่ประสบความสำเร็จได้ด้วย ธุรกิจควรคำนึงถึงประโยชน์และข้อเสียของวิธีการชำระเงินแต่ละแบบอย่างถี่ถ้วน โดยพิจารณาจากปัจจัยต่างๆ เช่น ต้นทุน ความเร็ว ความสะดวกสบาย และการรักษาความปลอดภัย

วิธีการชำระเงินสำหรับการชำระเงินระหว่างประเทศมีดังนี้

การโอนเงินระหว่างธนาคาร

การโอนเงินระหว่างธนาคาร เป็นวิธีการโอนเงินระหว่างบัญชีธนาคารในประเทศต่างๆ ที่เป็นที่นิยม แม้ว่าวิธีนี้จะปลอดภัยและเชื่อถือได้ แต่อาจมีการเรียกเก็บเงินค่าธรรมเนียมที่เรียกเก็บโดยทั้งธนาคารของผู้ส่งและผู้รับ รวมถึงธนาคารตัวกลางที่เกี่ยวข้อง เวลาในการประมวลผลอาจต่างกัน โดยอาจใช้เวลาหลายชั่วโมงไปจนถึงหลายวันบัตรเครดิตและบัตรเดบิต

การชำระเงินระหว่างประเทศสามารถดำเนินการได้โดยใช้บัตรเครดิตหรือบัตรเดบิต ไม่ว่าจะเป็นการซื้อสินค้าทางออนไลน์หรือที่เทอร์มินัลระบบบันทึกการขาย (POS) ที่หน้าร้าน วิธีนี้อาจสะดวก แต่ก็อาจมีค่าธรรมเนียมที่สูงกว่าและอัตราแลกเปลี่ยนที่ไม่ดีเท่าตัวเลือกอื่นๆ รวมทั้งยังอาจมีค่าธรรมเนียมธุรกรรมต่างประเทศที่บริษัทผู้ออกบัตรเรียกเก็บเช็คระหว่างประเทศและธนาณัติ

สามารถใช้เช็คธนาคารระหว่างประเทศและธนาณัติกับการชำระเงินระหว่างประเทศ แต่เป็นวิธีที่ได้รับความนิยมน้อยลงเนื่องจากระยะเวลาการดำเนินการที่ช้ากว่าและค่าธรรมเนียมสูงกว่า นอกจากนี้ ยังกำหนดให้ผู้รับฝากเช็คหรือธนาณัติที่ธนาคารท้องถิ่น ซึ่งอาจมีค่าธรรมเนียมเพิ่มเติมคริปโตเคอเรนซี

ปัจจุบัน การนำสกุลเงินดิจิทัลมาใช้กับการชำระเงินระหว่างประเทศมีความนิยมมากขึ้นเรื่อยๆ คริปโตเคอเรนซีมอบเวลาในการประมวลผลที่รวดเร็วขึ้น ค่าธรรมเนียมที่ต่ำลง และความเป็นส่วนตัวเพิ่มขึ้นเมื่อเทียบกับวิธีการแบบดั้งเดิม อย่างไรก็ตาม อัตราแลกเปลี่ยนที่ผันผวนและความไม่แน่นอนทางการกำกับดูแลอาจเป็นข้อกังวลสำหรับผู้ใช้บางคนแอปพลิเคชันการชำระเงินบนอุปกรณ์เคลื่อนที่

แอปชำระเงินบนอุปกรณ์เคลื่อนที่บางรายการ เช่น Alipay และ WeChat Pay ได้ขยายบริการเพื่อรองรับการชำระเงินระหว่างประเทศ แอปเหล่านี้เสนอวิธีการโอนเงินที่สะดวกและรวดเร็ว แต่ก็อาจมีข้อจำกัด ในประเทศและสกุลเงินที่รองรับ รวมทั้งอาจมีค่าธรรมเนียมเพิ่มเติมด้วย

ธุรกิจประเภทใดบ้างที่ต้องรับการชำระเงินจากต่างประเทศ

ธุรกิจที่ดำเนินธุรกิจข้ามพรมแดนสามารถเข้าถึงตลาดที่หลากหลายได้และเข้าถึงลูกค้าได้ทั่วโลก แต่ต้องอาศัยความสามารถในการรับการชำระเงินจากต่างประเทศ ซึ่งช่วยรองรับสกุลเงินและวิธีการชำระเงินที่ลูกค้าต้องการ

ธุรกิจบางประเภทที่มักต้องรับชำระเงินจากต่างประเทศมีดังนี้

- ธุรกิจอีคอมเมิร์ซ

- ผู้ให้บริการด้านการท่องเที่ยวและการบริการ

- ผู้ให้บริการต่างประเทศ ที่ปรึกษา และฟรีแลนซ์

- ผู้ส่งออกและผู้นำเข้า

- สถาบันการศึกษา

- องค์กรไม่แสวงผลกำไร

- ธุรกิจแบบชำระเงินตามรอบบิล

- มาร์เก็ตเพลสออนไลน์

- บริษัทบริการด้านการเงิน

- บริษัทโลจิสติกส์และการขนส่ง

ในช่วงไม่กี่ปีที่ผ่านมา ความก้าวหน้าในเทคโนโลยีการชำระเงินได้สร้างโอกาสให้แก่ธุรกิจและอุตสาหกรรมมากขึ้นในด้านการดำเนินงานในระดับนานาชาติ

ประโยชน์ของการรับการชำระเงินจากต่างประเทศ

การยอมรับการชำระเงินระหว่างประเทศช่วยมอบประโยชน์มากมายให้กับธุรกิจ เพราะสามารถช่วยเพิ่มรายรับได้ เสริมสร้างการรับรู้แบรนด์ ปรับปรุงประสบการณ์ของลูกค้า และกระตุ้นนวัตกรรมทางธุรกิจ การยอมรับการค้าข้ามพรมแดนจะช่วยให้ธุรกิจสามารถเตรียมตัวสำหรับการเติบโตและสำหรับความยืดหยุ่นในระยะยาว

ประโยชน์ที่สำคัญบางประการมีดังนี้:

- การเข้าถึงฐานลูกค้าขนาดใหญ่

- รายรับที่เพิ่มขึ้น

- มีข้อได้เปรียบในการแข่งขัน

- การโปรโมตแบรนด์และการรับรู้เพิ่มขึ้น

- กระแสรายได้ที่หลากหลาย

- มีความเข้าใจเกี่ยวกับความต้องการของลูกค้าที่ลึกซึ้งยิ่งขึ้น

- นวัตกรรมและการปรับตัวที่มากขึ้น

ประโยชน์ของ Stripe Payments

Stripe Payments มอบโซลูชันการชำระเงินระดับโลกแบบครบวงจรที่ช่วยให้ธุรกิจใดๆ ตั้งแต่สตาร์ทอัพที่กำลังเติบโตไปจนถึงองค์กรระดับโลกรับชำระเงินออนไลน์ ที่จุดขาย และทั่วโลกได้

Stripe Payments สามารถช่วยคุณทำสิ่งต่อไปนี้ได้

- เพิ่มประสิทธิภาพให้ประสบการณ์การชำระเงินของคุณ: สร้างประสบการณ์ที่ราบรื่นให้กับลูกค้าและประหยัดเวลาด้านวิศวกรรมหลายพันชั่วโมงด้วย UI การชำระเงินที่สร้างไว้ล่วงหน้า การเข้าถึงวิธีการชำระเงินมากกว่า 100 วิธี และ Link ซึ่งเป็นกระเป๋าเงินดิจิทัลของ Stripe

- ขยายไปสู่ตลาดใหม่ๆ ได้เร็วขึ้น: เข้าถึงลูกค้าทั่วโลกและลดความซับซ้อนและค่าใช้จ่ายในการจัดการหลายสกุลเงินด้วยตัวเลือกการชำระเงินข้ามพรมแดนที่มีให้บริการใน 195 ประเทศและกว่า 135 สกุลเงิน

- รวมการชำระเงินที่จุดขายและทางออนไลน์: สร้างประสบการณ์การค้าแบบแพลตฟอร์มรวมในช่องทางออนไลน์และที่จุดขายเพื่อปรับแต่งการโต้ตอบ ตอบแทนความภักดี และเพิ่มรายรับ

- ปรับปรุงประสิทธิภาพการชำระเงิน: เพิ่มรายรับด้วยเครื่องมือการชำระเงินที่กำหนดเองได้และปรับแต่งได้ง่ายๆ ซึ่งรวมถึงระบบป้องกันการฉ้อโกงแบบไม่ต้องเขียนโค้ดและความสามารถขั้นสูงเพื่อเพิ่มอัตราการอนุมัติ

- เดินหน้าได้เร็วขึ้นด้วยแพลตฟอร์มที่ยืดหยุ่นและเชื่อถือได้เพื่อการเติบโต: สร้างบนแพลตฟอร์มที่ออกแบบมาเพื่อขยับขยายไปพร้อมกับคุณ โดยมีระยะเวลาให้บริการที่แทบจะไม่หยุดทำงานเลย และมีความน่าเชื่อถือระดับแนวหน้าของอุตสาหกรรม

เรียนรู้เพิ่มเติมว่า Stripe Payments ช่วยให้คุณสามารถรับชำระเงินออนไลน์และที่จุดขายได้อย่างไร หรือเริ่มใช้งานวันนี้

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ