As transferências bancárias em dólares norte-americanos são fundamentais para inúmeras operações financeiras em escala global e constituem um pilar da economia moderna. A capacidade de transferir valores de maneira rápida e segura em uma moeda amplamente aceita e estável sustenta o comércio internacional e conecta economias de diferentes regiões.

As transferências em USD abrangem tanto operações domésticas dentro dos Estados Unidos quanto remessas internacionais, em que o dólar é frequentemente usado como moeda de transação entre fronteiras entre familiares e parceiros comerciais. A confiabilidade das transferências bancárias em USD consolidou seu papel como um dos principais mecanismos de circulação financeira mundial, apoiando o comércio, o investimento e a gestão financeira pessoal.

Para empresas, as transferências em USD representam um componente estratégico crucial. Este guia explica o que as organizações precisam saber sobre esse método de pagamento: como ele funciona, quem o utiliza e por quais razões, além dos requisitos necessários para aceitar transferências bancárias em USD como forma de pagamento.

O que este artigo aborda?

- Como funcionam as transferências bancárias em USD

- Onde as transferências bancárias em USD são utilizadas

- Quem utiliza transferências bancárias em USD

- Como as transferências bancárias em USD são utilizadas

- Vantagens de aceitar transferências bancárias em USD

- Medidas de segurança nas transferências bancárias em USD

- Requisitos empresariais para aceitar transferências bancárias em USD

- Como o Stripe Payments pode ajudar

Como funcionam as transferências bancárias em USD?

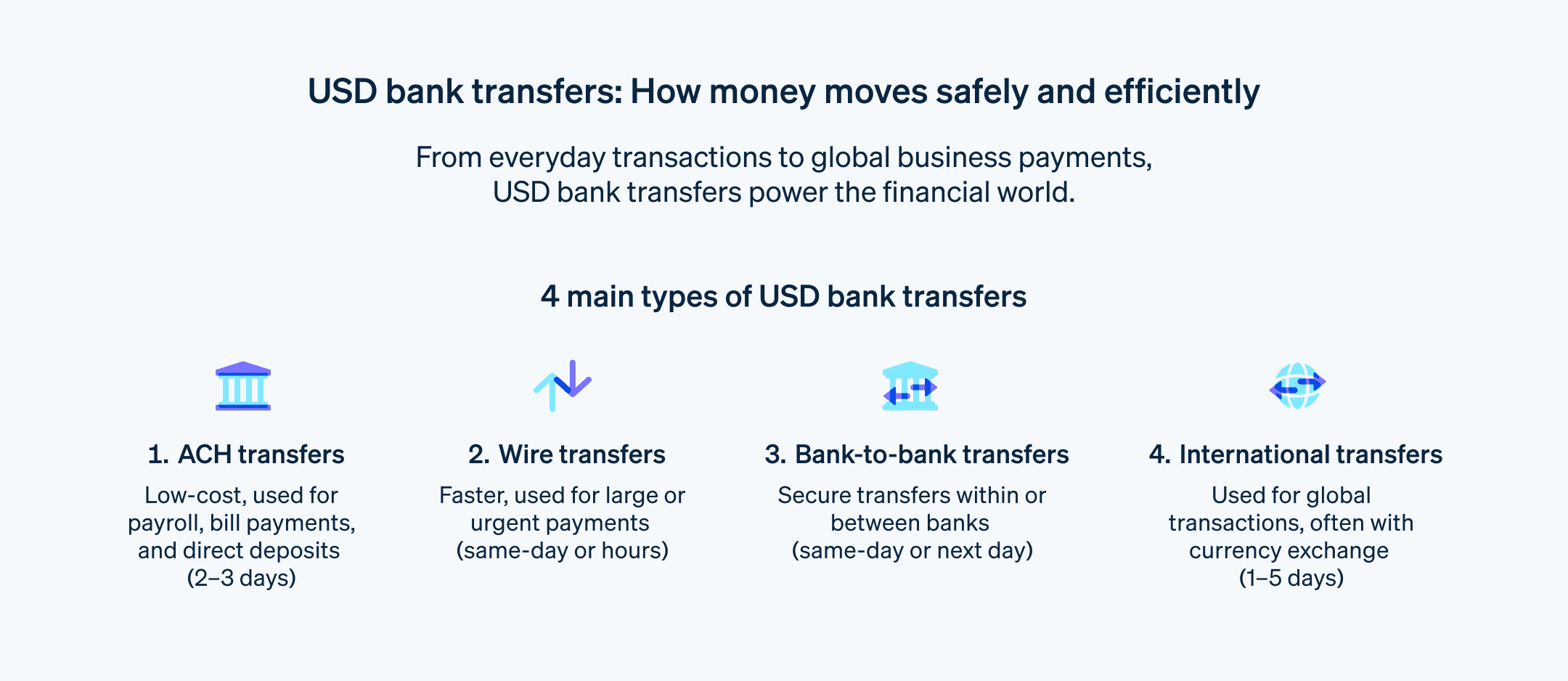

Existem quatro tipos principais de transferências bancárias em USD. Todas envolvem o envio de fundos entre contas bancárias, mas cada uma atende a finalidades específicas. A seguir, uma análise detalhada.

Transferências ACH (Automated Clearing House)

As transferências ACH movimentam fundos de forma eletrônica entre contas bancárias nos Estados Unidos por meio da rede ACH, administrada pela Nacha. Esse tipo de transferência é amplamente utilizado para pagamentos domésticos e costuma ser a opção preferida para pagamentos recorrentes, como folha de pagamento, depósitos diretos e quitação de contas. Normalmente, as operações ACH são concluídas em dois ou três dias úteis e apresentam as taxas mais baixas entre os métodos disponíveis, o que as torna a alternativa mais econômica e eficiente para empresas que buscam reduzir custos operacionais e manter um fluxo financeiro previsível.

Transferências bancárias

Transferências eletrônicas são um método mais rápido de movimentar fundos e costumam ser escolhidas para valores altos ou urgentes, como a compra de imóveis, pagamento de veículos ou liquidação imediata de dívidas. Os valores geralmente chegam à conta do destinatário no mesmo dia, às vezes em poucas horas. Esse tipo de transferência eletrônica de fundos tem taxas mais altas em comparação às transferências ACH, e os custos variam conforme o valor e a urgência da operação.

Transferências entre bancos

As transferências de banco para banco envolvem a movimentação de dinheiro entre contas de uma mesma instituição ou de bancos diferentes. São uma forma prática de transferir valores entre contas pessoais ou de empresas e podem ser realizadas presencialmente ou online. Essas operações costumam ser processadas no mesmo dia ou até o próximo dia útil, com taxas que variam conforme os bancos envolvidos e o montante transferido, geralmente mais baixas que as de uma transferência wire.

Transferências internacionais

Uma transferência internacional ocorre quando dólares são enviados de uma conta bancária nos Estados Unidos para outra conta em país diferente. Essas transações — que frequentemente envolvem conversão cambial — são comuns para envio de dinheiro a familiares, realização de investimentos no exterior ou quitação de operações comerciais internacionais. Normalmente, as transferências internacionais são mais caras do que as domésticas devido às taxas de câmbio e tarifas cobradas por bancos intermediários.

Onde as transferências bancárias em USD são utilizadas?

As transferências em dólares americanos (USD) são amplamente utilizadas no mundo inteiro como método de pagamento. O avanço das tecnologias digitais, como as carteiras digitais e as plataformas de banco online, reduziu as taxas associadas a esse tipo de operação e tornou o processo mais acessível a empresas e indivíduos. A seguir, veja como as transferências em USD se distribuem entre mercados desenvolvidos e emergentes.

Mercados desenvolvidos

Em julho de 2025, cerca de 50% das operações internacionais via rede SWIFT foram realizadas em USD. Esse domínio decorre do papel do dólar como principal moeda de reserva global e elemento central do sistema financeiro mundial. No Reino Unido e na União Europeia, as transações internacionais são frequentemente conduzidas em USD. Segundo um relatório de 2022 do Banco da Inglaterra, o USD foi a moeda mais negociada no mercado britânico naquele ano, participando de mais de 90% de todas as transações.

Mercados emergentes

Nos mercados emergentes, a preferência pelo USD é impulsionada pela necessidade de uma moeda estável e confiável. As remessas enviadas em USD também desempenham um papel fundamental nesse contexto. Em 2024, o volume global de remessas internacionais foi estimado em 905 bilhões de dólares, refletindo o apelo contínuo da moeda norte-americana em economias de baixa e média renda.

Quem utiliza transferências bancárias em USD?

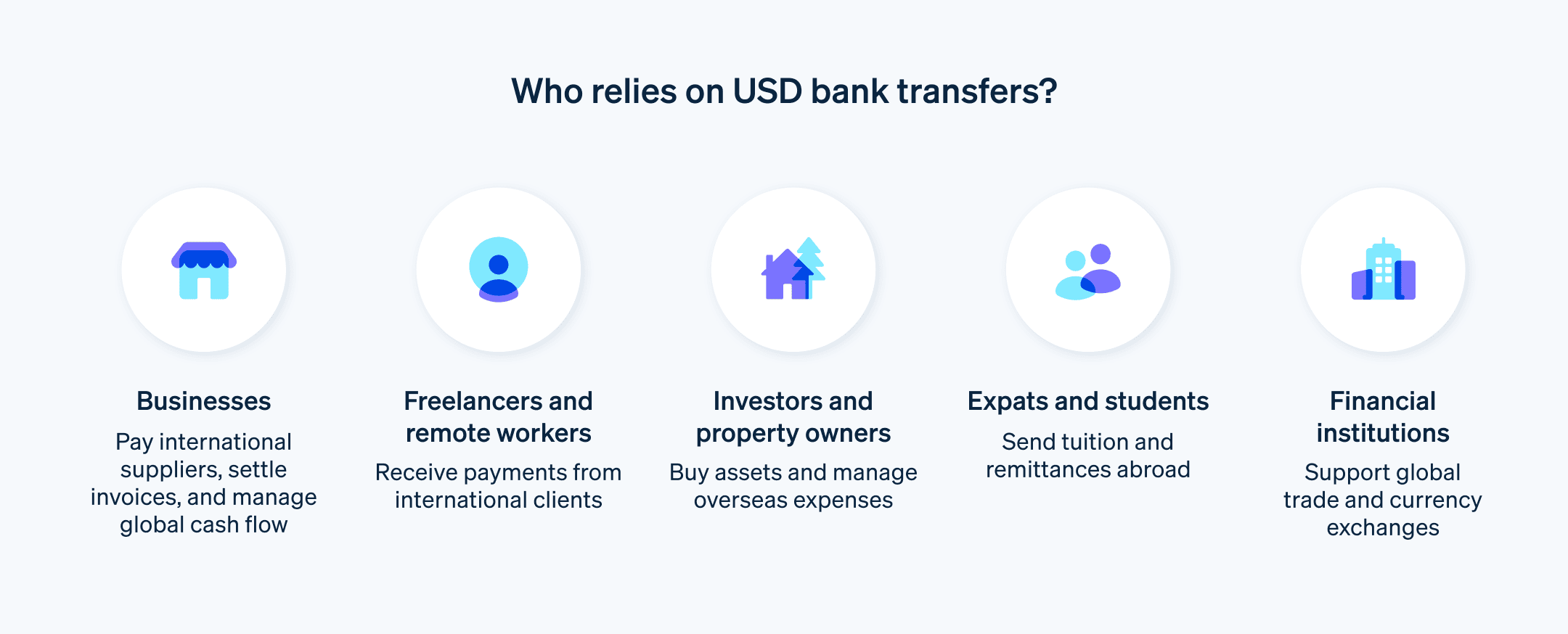

As transferências em dólares norte-americanos são um dos pilares das finanças internacionais, viabilizando comércio, investimentos e transações pessoais em todo o mundo. Os principais usuários desse método de pagamento são:

Empresas multinacionais: Utilizam transferências em USD para movimentar recursos entre filiais em diferentes países, efetuar pagamentos a fornecedores, receber receitas de exportação e administrar investimentos globais.

Instituições financeiras: Realizam transferências em USD em nome de clientes e participam do mercado cambial, comprando e vendendo moedas tanto para atender à demanda de clientes quanto para fins de investimento.

Empresas de importação e exportação: Usam transferências em USD para pagar fornecedores estrangeiros e receber pagamentos de clientes internacionais.

Plataformas de comércio eletrônico: Essas plataformas utilizam transferências em USD para intermediar pagamentos entre compradores e vendedores localizados em diferentes países e para quitar valores com fornecedores internacionais.

Agências de turismo e companhias de viagem: Utilizam transferências em USD para pagar hotéis, companhias aéreas e outros prestadores de serviço no exterior, além de oferecer cartões de viagem pré-pagos e serviços financeiros a viajantes internacionais.

Indivíduos de alto patrimônio: Utilizam transferências em USD para investir em ativos estrangeiros, como ações, títulos e imóveis, além de adquirir bens de luxo fora de seu país de origem.

Imigrantes e trabalhadores expatriados: Enviam parte de suas rendas em USD para sustentar familiares em seus países de origem e investir em contas denominadas em dólar.

Estudantes e famílias internacionais: Usam transferências em USD para pagar mensalidades, taxas acadêmicas e despesas relacionadas à educação no exterior.

Freelancers e trabalhadores remotos: Utilizam transferências em USD para receber pagamentos de clientes internacionais e acumular recursos em contas ou investimentos denominados em dólar.

Como transferências bancárias em USD são utilizadas?

As transferências bancárias em dólares americanos são amplamente utilizadas em diferentes tipos de transações financeiras. Veja os principais exemplos:

Pagamentos internacionais: As transferências em USD são o meio mais comum para movimentar fundos entre países. Estima-se que o volume global de pagamentos aumente de 190 biliões de dólares em 2023 para 290 biliões até 2030.

Liquidação de operações comerciais internacionais: O dólar é a moeda predominante nas liquidações de comércio exterior. Em 2022, cerca de metade das transações comerciais globais foi faturada em USD.

Operações cambiais: O USD é a moeda mais negociada no mercado mundial de câmbio, estando presente em cerca de 90% de todas as transações em 2022.

Investimentos e gestão de ativos: O dólar norte-americano é essencial para o investimento estrangeiro direto. Apenas os Estados Unidos contabilizaram 5,25 biliões de dólares em investimentos estrangeiros diretos em 2022.

Remessas e ajuda financeira: As transferências em USD também são amplamente usadas para o envio de remessas e apoio financeiro a famílias em outros países. O Banco Mundial estima que o valor global dessas remessas atinja 690 biliões de dólares até 2025.

Benefícios de aceitar transferências bancárias em USD

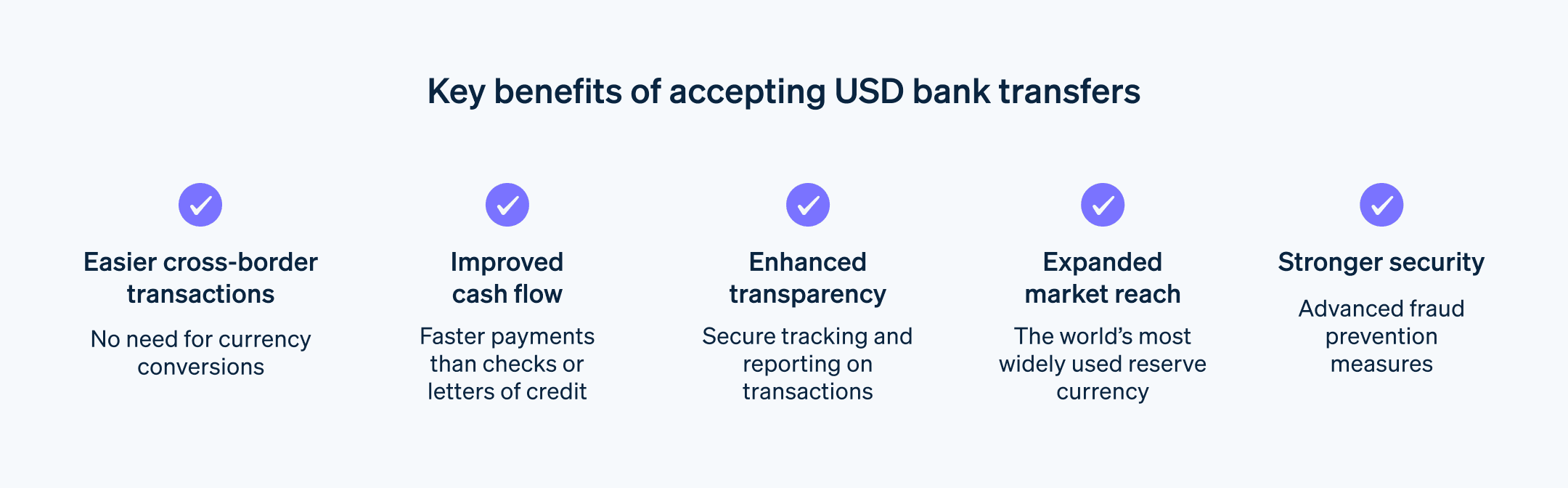

As transferências bancárias em dólares americanos funcionam como um motor de crescimento, expansão e fortalecimento das relações internacionais. A seguir estão os principais benefícios que as empresas podem obter ao trabalhar com esse método de pagamento:

Transações internacionais simplificadas: As transferências em USD constituem um meio padronizado e eficiente de movimentar fundos entre países, dispensando a gestão de múltiplas moedas e regulações distintas. Isso permite que as empresas operem em um único sistema confiável para enviar e receber pagamentos, simplificando significativamente suas operações globais.

Melhor fluxo de caixa: As transferências bancárias em USD são processadas mais rapidamente que métodos tradicionais como cheques ou cartas de crédito. Essa velocidade proporciona maior controle sobre o fluxo de caixa e permite que as empresas reajam com agilidade a oportunidades de mercado e mudanças econômicas.

Transparência aprimorada: Recursos de rastreamento seguro e relatórios detalhados de transações oferecem às empresas maior visibilidade e controle sobre suas finanças internacionais, o que ajuda na tomada de decisões e reduz o risco de fraudes em comércio eletrônico ou de erros operacionais.

Expansão de mercado: Por ser a principal moeda de reserva mundial, o dólar é amplamente aceito em quase todos os países. Empresas que aceitam transferências em USD ampliam seu alcance global, atraindo clientes internacionais ao oferecer um meio de pagamento conhecido e confiável para transações transfronteiriças.

Custos de transação reduzidos: As transferências bancárias em USD têm taxas competitivas em comparação com outros métodos de pagamento internacionais, especialmente para operações de grande valor. Essa economia direta se reflete em maior rentabilidade e margens mais saudáveis.

Segurança e confiabilidade reforçadas: As transferências em USD utilizam robustos mecanismos de segurança de pagamento e sistemas de prevenção contra fraudes, garantindo movimentações seguras e reduzindo significativamente o risco de interceptação ou perda de fundos.

Capacidade de investimento internacional: As transferências em USD possibilitam que empresas invistam em oportunidades no exterior, diversificando seus portfólios e reduzindo os riscos associados à concentração em um único mercado.

Gestão global de ativos: As empresas podem utilizar transferências em USD para administrar eficientemente ativos internacionais — como propriedades, patentes e participações — com controle centralizado e estratégias coordenadas de investimento.

Acesso aos mercados de capitais internacionais: As transferências bancárias em USD concedem às empresas acesso a mercados financeiros globais, permitindo captar recursos para expansão, aquisições ou novos projetos. Esse acesso a capital impulsiona o crescimento e facilita metas empresariais de longo prazo.

Oportunidades de parceria internacional: A natureza padronizada e segura das transferências em USD aumenta a confiança e a transparência entre empresas de diferentes países, estimulando colaborações e possibilitando o uso compartilhado de recursos e conhecimentos técnicos.

Apoio às cadeias de suprimentos: As transferências em USD mantêm o fluxo de bens e serviços entre fronteiras de forma eficiente, reduzindo atrasos e interrupções nas cadeias de suprimentos e contribuindo para a continuidade e a lucratividade das operações empresariais.

Medidas de segurança das transferências bancárias em USD

As transferências bancárias em USD contam com um conjunto robusto de medidas de segurança voltadas à proteção de remetentes e destinatários. Esses mecanismos são essenciais para preservar a integridade e a confidencialidade das transações financeiras. Entre os principais recursos de segurança técnica adotados estão:

Gestão segura de chaves

Módulos de segurança de hardware (HSM): Dispositivos à prova de violação que armazenam chaves de criptografia, impedindo o acesso não autorizado.

Rotação periódica de chaves: As chaves de criptografia são substituídas regularmente para manter a segurança e evitar vulnerabilidades.

Gestão de múltiplas assinaturas: O uso de chaves pode exigir aprovação conjunta de vários responsáveis autorizados, garantindo controle adicional.

Criptografia de dados

Tokenização: Informações confidenciais, como números de conta, são substituídas por tokens, reduzindo o risco de exposição em caso de violação de dados.

Criptografia homomórfica: Permite realizar cálculos sobre dados criptografados sem precisar descriptografá-los, garantindo sigilo durante o processamento.

Algoritmos resistentes à computação quântica: Técnicas de criptografia projetadas para resistir a ameaças futuras trazidas por avanços na computação quântica.

Segurança de rede

Protocolos de comunicação segura: Os dados são protegidos por meio do protocolo Transport Layer Security (TLS) 1.3, que garante transmissão criptografada e impede interceptações.

Acesso de rede com confiança zero (Zero Trust): O acesso a informações sensíveis é concedido apenas quando necessário, reduzindo superfícies de ataque e prevenindo acessos indevidos.

Segmentação e firewalls: As redes bancárias são divididas em zonas com diferentes níveis de segurança e protegidas por firewalls que filtram o tráfego e bloqueiam ameaças.

Gestão de vulnerabilidades

Testes de penetração: Avaliações regulares identificam e corrigem falhas de segurança antes que possam ser exploradas por agentes mal-intencionados.

Gestão de informações e eventos de segurança (SIEM): Os registros de segurança são analisados para ajudar as empresas a detectar atividades suspeitas e identificar possíveis ameaças antes que causem danos.

Inteligência contra ameaças cibernéticas: Fontes de inteligência são utilizadas para antecipar ataques digitais em evolução e permitir que as instituições adaptem suas defesas de forma proativa.

Tecnologia blockchain

Tecnologia de registo distribuído (DLT): Os registos partilhados oferecem uma forma transparente e segura de documentar transações financeiras, melhorando a rastreabilidade e a capacidade de auditoria.

Contratos inteligentes: Esses contratos automatizados executam ações pré-definidas de forma autônoma, eliminando a necessidade de intervenção manual e reduzindo a ocorrência de erros humanos.

Requisitos empresariais para aceitar transferências bancárias em USD

Empresas que desejam utilizar transferências bancárias em USD precisam atender a uma série de requisitos específicos. O primeiro passo é garantir conformidade com todas as normas financeiras aplicáveis à sua jurisdição e setor, incluindo as regulações de Prevenção à Lavagem de Dinheiro (AML) e Conheça Seu Cliente (KYC), que tratam da identificação dos clientes e do registro das transações.

Outro requisito básico é a abertura de uma conta bancária empresarial destinada exclusivamente a transferências em USD. Essa separação entre finanças pessoais e corporativas facilita o controle, o acompanhamento e a organização das transações comerciais. As exigências variam entre instituições financeiras e podem incluir documentos de registro empresarial, números de identificação fiscal — como o Employer Identification Number (EIN) — e outras comprovações legais.

Depois de abrir a conta empresarial, a empresa deve escolher o provedor de transferências com base em fatores como taxas cobradas, prazos de processamento, moedas aceitas e capacidade de operação internacional. É recomendável comparar bancos e provedores de serviços de pagamento (PSPs), avaliando recursos adicionais, como contas multimoeda, sistemas avançados de detecção de fraudes e integrações com APIs (interfaces de programação de aplicativos).

Nesse momento, a empresa deve comunicar à instituição financeira ou ao PSP selecionado a intenção de realizar transferências em USD. Alguns bancos podem exigir documentação específica ou possuir procedimentos de integração próprios para esse tipo de transação. Negócios que desejam realizar operações internacionais devem também conhecer as tarifas e requisitos da rede SWIFT.

Integrar a conta bancária com um software de contabilidade pode ser útil para automatizar a reconciliação de transações, monitorar o fluxo de caixa em tempo real e manter registros financeiros precisos. Antes de escolher o sistema, é essencial confirmar se o software é compatível com o banco utilizado pela empresa.

Além disso, é fundamental estabelecer políticas internas e processos padronizados para o gerenciamento das transferências bancárias em USD, incluindo:

Procedimento de autorização: Definir claramente quem pode iniciar e aprovar transferências, bem como os níveis de aprovação necessários para cada tipo de transação.

Limites de transação: Determinar valores máximos permitidos por operação a fim de controlar riscos e identificar atividades suspeitas.

Processo de reconciliação: Criar procedimentos de reconciliação que garantam o acompanhamento preciso e o registro contábil de todas as transferências em USD.

Como o Stripe Payments pode ajudar

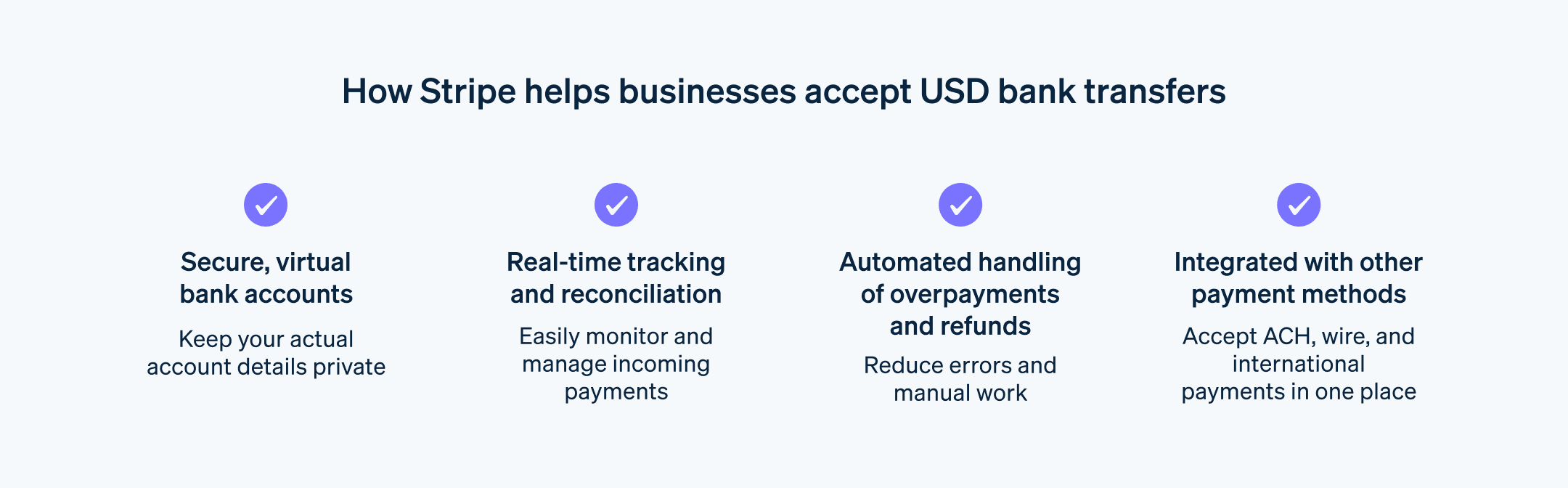

O Stripe Payments permite que empresas configurem e aceitem mais de 100 métodos de pagamento, incluindo transferências bancárias em USD, e realiza a reconciliação automática. Trata-se de uma solução global unificada de pagamentos, projetada para empresas de todos os tamanhos — de startups em expansão a grandes corporações — processarem pagamentos online, presenciais e internacionais.

Com o Stripe Payments, sua empresa pode:

- Reconciliar pagamentos automaticamente: Vincule transferências bancárias em USD a um pagamento ou fatura específica usando o sistema automático de reconciliação da Stripe, que utiliza contas bancárias virtuais por cliente e ferramentas de diagnóstico.

- Simplificar reembolsos: Faça reembolsos e devoluções de valores excedentes de forma simples e segura.

- Otimizar a experiência de checkout: Crie uma jornada de pagamento sem fricções, economizando horas de desenvolvimento com interfaces pré-construídas e o Link, a carteira digital da Stripe.

- Unificar pagamentos online e presenciais: Desenvolva uma experiência de comércio integrada entre canais digitais e físicos, personalizando interações, recompensando fidelidade e impulsionando receitas.

- Melhorar o desempenho dos pagamentos: Aumente a taxa de aprovação e reduza perdas com ferramentas antifraude sem código, além de recursos avançados de otimização.

- Acelerar o crescimento com uma plataforma estável e escalável: Baseie sua operação em uma infraestrutura que oferece 99,999% de disponibilidade e confiabilidade de nível mundial.

Saiba mais sobre como o Stripe Payments pode fortalecer seus pagamentos online e presenciais ou comece agora mesmo.

O conteúdo deste artigo é apenas para fins gerais de informação e educação e não deve ser interpretado como aconselhamento jurídico ou tributário. A Stripe não garante a exatidão, integridade, adequação ou atualidade das informações contidas no artigo. Você deve procurar a ajuda de um advogado competente ou contador licenciado para atuar em sua jurisdição para aconselhamento sobre sua situação particular.