Les virements bancaires en dollars américains (USD) constituent la base d'innombrables transactions dans le monde et occupent une place importante dans la finance moderne. La possibilité de transférer des fonds rapidement et de façon sécurisée dans une devise stable et largement acceptée, telle que le dollar américain, contribue à soutenir le commerce international en interconnectant des économies et des régions éloignées.

Les virements bancaires en USD sont utilisés tant pour les transactions nationales aux États-Unis que pour les envois de fonds internationaux, cette devise étant souvent privilégiée pour les transactions transfrontalières entre les membres d'une même famille. Grâce à leur fiabilité, les virements bancaires en USD constituent un élément central des échanges financiers : ils favorisent les opérations commerciales et les investissements, et facilitent la gestion des finances personnelles.

Pour les entreprises, les enjeux autour des virements bancaires en USD sont importants. Ce guide vise à présenter ce que les entreprises ont besoin de connaître à propos des virements bancaires en USD : Comment fonctionnent-ils ? Qui les utilise et pourquoi ? Et quelles sont les conditions à respecter pour accepter les virements bancaires en USD en tant que moyen de paiement ?

Sommaire

- Fonctionnement des virements bancaires en USD

- Où utilise-t-on les virements bancaires en USD ?

- Profil des utilisateurs des virements bancaires en USD

- Comment les virements bancaires en USD sont-ils utilisés ?

- Avantages liés à l'acceptation des virements bancaires en USD

- Mesures de sécurité mises en place pour les virements bancaires en USD

- Conditions à remplir par les entreprises pour accepter les virements bancaires en USD

- Comment Stripe Payments peut vous aider

Comment fonctionnent les virements bancaires en USD ?

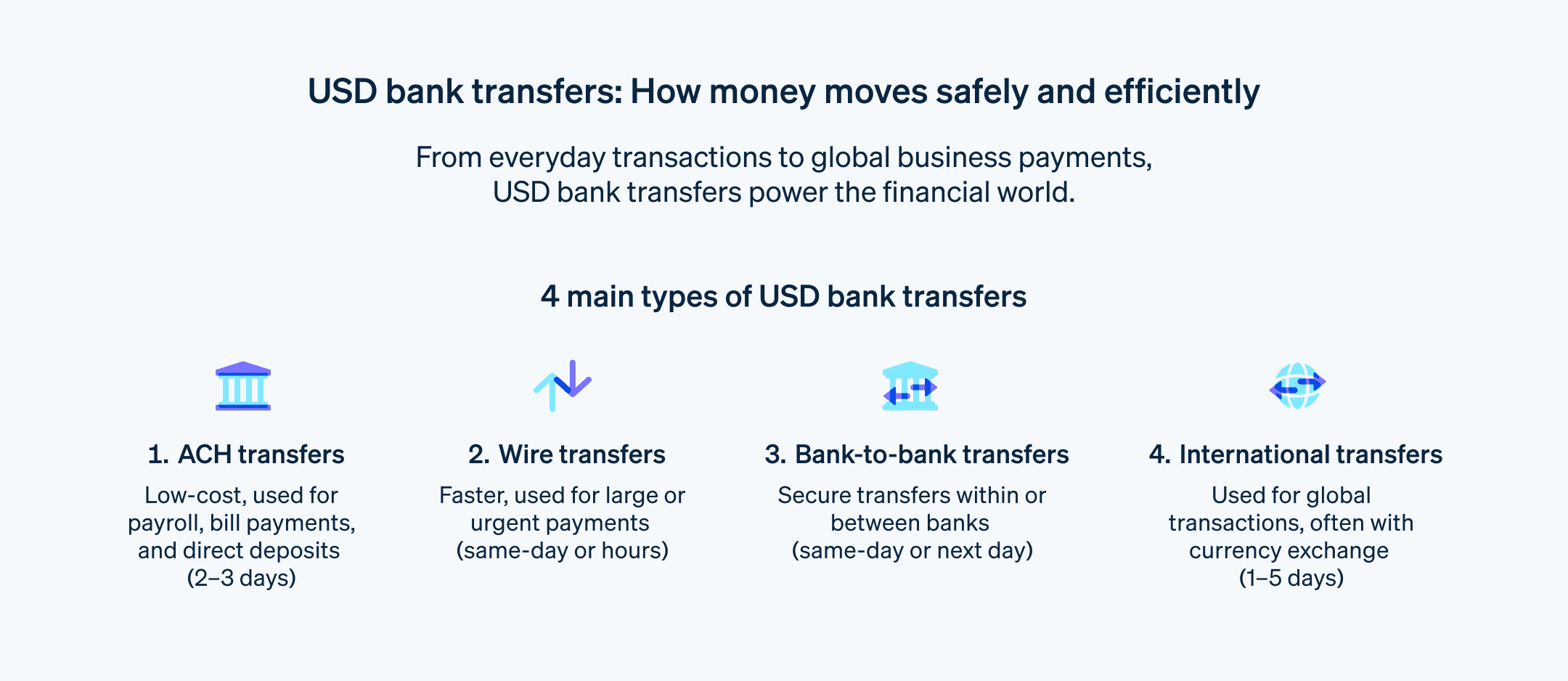

Il existe quatre grands types de transferts bancaires en USD. Ils consistent tous à transférer des USD entre des comptes bancaires, mais chacun répond à un besoin spécifique. Voici un aperçu plus détaillé de ces types de transferts.

Transferts ACH (Automated Clearing House)

Les transferts ACH correspondent à des transferts électroniques de fonds entre des comptes bancaires situés aux États-Unis, par l'intermédiaire du réseau ACH, exploité par la Nacha. Ils sont prisés pour les transferts de fonds sur le territoire national étasunien et sont habituellement utilisés pour les paiements récurrents courants, notamment pour le paiement des salaires, les versements automatiques et le règlement des factures. Les transferts ACH prennent habituellement deux à trois jours ouvrables. Ce moyen de paiement est le plus rentable, car les frais qui lui sont appliqués sont les moins élevés.

Virements bancaires

Les virements bancaires permettent de transférer des fonds plus rapidement et sont souvent utilisés pour des transactions plus importantes ou urgentes, comme les achats immobiliers, les prêts automobiles ou des besoins financiers immédiats. Les fonds arrivent habituellement sur le compte des destinataires le même jour, et parfois en quelques heures. Ce type de transfert électronique de fonds se voit habituellement appliquer des frais supérieurs à ceux des transferts ACH. Ils peuvent varier en fonction du montant transféré et du degré d'urgence.

Virements de banque à banque

Les virements de banque à banque sont des transferts opérés entre des comptes établis au sein du même établissement bancaire ou dans des banques différentes. Pratiques pour transférer des fonds entre plusieurs comptes personnels ou détenus auprès de différents établissements, ces virements peuvent être effectués en ligne ou en personne. Ils sont habituellement traités le même jour ou le jour ouvrable suivant. Les frais peuvent varier en fonction des banques concernées et du montant du transfert, mais ils sont généralement plus abordables que ceux facturés pour des virements bancaires.

Virements internationaux

Les virements internationaux concernent les transferts d’USD d'un compte bancaire aux États-Unis vers un compte dans un autre pays. Ces transferts, qui impliquent souvent un change de devises, sont couramment utilisés par des particuliers pour envoyer des fonds à leur famille ou à des amis à l'étranger, pour réaliser des investissements dans un autre pays ou pour effectuer des transactions commerciales internationales. Ils sont généralement plus chers que les virements nationaux en raison des frais de change et des commissions prélevées par les banques intermédiaires.

Où utilise-t-on les virements bancaires en USD ?

Les virements bancaires en USD sont un moyen de paiement populaire à l'échelle mondiale. L'émergence de technologies numériques telles que les wallets et les plateformes de services bancaires en ligne a permis de réduire les frais de transfert en USD et les a ainsi rendus plus accessibles. Voici un aperçu de la prévalence des transferts en USD sur les marchés établis et émergents.

Marchés établis

En juillet 2025, le dollar représente environ 50 % des flux transfrontaliers SWIFT. Cette prédominance provient du fait que cette devise est la première monnaie de réserve mondiale qu’elle joue un rôle fondamental dans la finance mondiale. Au Royaume-Uni et dans l'UE, les transactions internationales sont souvent effectuées en USD. En effet, un rapport de la Banque d'Angleterre datant de 2022 a révélé que l'USD était la devise la plus échangée sur le marché britannique cette année-là, avec plus de 90 % de toutes les transactions utilisant l'USD d'un côté au moins de la transaction.

Marchés émergents

Le besoin d'une devise stable et fiable est à l'origine de l'utilisation des transferts bancaires en USD dans les marchés émergents. Les envois de fonds en USD jouent également un rôle majeur. Les flux de versement mondiaux ont été estimés à 905 milliards de dollars en 2024, ce qui témoigne de l'attrait durable pour l'USD dans les marchés à faibles et moyens revenus.

Qui sont les utilisateurs des virements bancaires en USD ?

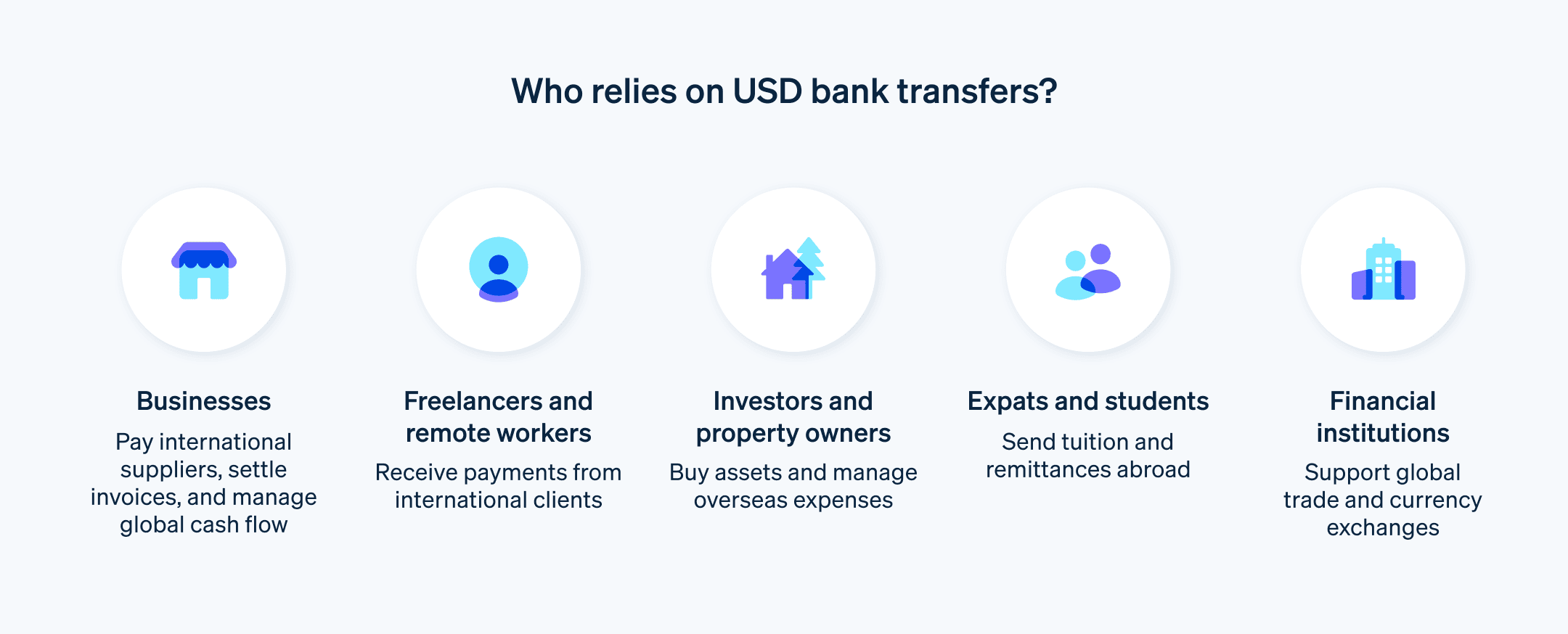

Les virements bancaires en USD constituent un des piliers essentiels de la finance internationale. Ils facilitent les échanges, les investissements et les transactions personnelles à travers le monde. Voici les principaux utilisateurs et cas d'usage de ce moyen de paiement :

Sociétés multinationales : Elles se reposent sur les virements en USD pour déplacer des fonds entre leurs filiales dans différents pays, pour payer leurs fournisseurs et pour recevoir les paiements de leurs clients dans le cadre de leurs échanges internationaux, pour investir dans des actifs à l'étranger et pour gérer leurs portefeuilles dans un contexte international.

Institutions financières : Elles utilisent les virements en USD pour émettre et recevoir des virements en USD au nom de leurs clients, mais également pour acheter et vendre des devises. Elles répondent ainsi aux demandes de leur clientèle, mais effectuent également ces opérations à des fins spéculatives.

Entreprises d'import ou d'export : Elles utilisent les virements en USD pour payer leurs fournisseurs internationaux et recevoir les paiements de leurs clients étrangers.

Plateformes e-commerce : Ces plateformes utilisent les virements en USD pour faciliter les transactions entre les vendeurs et les acheteurs dans différents pays, et pour effectuer des paiements auprès de sous-traitants ou de fournisseurs situés à l'étranger.

Agences de voyages et de tourisme : Ces entreprises utilisent les virements en USD pour payer les hôtels, les compagnies aériennes et d'autres fournisseurs de prestations de voyages situés à l'étranger. Elles fournissent également des cartes de voyage prépayées et d'autres services financiers aux voyageurs internationaux.

Investisseurs privés : Ces particuliers utilisent les virements en USD pour investir dans des actifs internationaux (actions, obligations ou placements immobiliers) et pour acheter des produits de luxe et des biens immobiliers.

Expatriés et travailleurs immigrés : Ces particuliers utilisent les virements en USD pour venir en aide à leur famille et aux personnes dont ils ont la charge dans leur pays natal. Ils investissent leurs revenus dans des comptes libellés en USD.

Étudiants internationaux et familles : Ces groupes de personnes utilisent les virements en USD pour couvrir les frais de scolarité et les autres dépenses liées aux études dans les universités internationales.

Travailleurs indépendants et travailleurs à distance : Ces particuliers utilisent les virements en USD pour recevoir les paiements de leurs clients internationaux et effectuer des versements sur des comptes libellés en dollars à des fins d'épargne ou d'investissement.

Comment sont utilisés les virements bancaires en USD ?

Les virements bancaires en USD sont le moyen de paiement privilégié dans de nombreuses cas d'usage. Voici quelques exemples.

Paiements transfrontaliers : les transferts en USD sont le principal moyen de transfert de fonds à l'échelle internationale. Le total des paiements mondiaux devrait passer de 190 000 milliards de dollars en 2023 à 290 000 milliards de dollars d’ici 2030.

Paiements internationaux : le dollar américain est la devise privilégiée pour les transactions de commerce international. Près de la moitié des échanges internationaux sont facturés en USD depuis 2022.

Transactions de change : le dollar est la devise la plus échangée au quotidien sur le marché des changes. Il a été impliqué dans près de 90 % des transactions de change mondiales en 2022.

Investissement et gestion d'actifs : le dollar est une devise majeure pour les investissements directs étrangers. Les États-Unis ont enregistré 5 250 milliards $ d'investissements directs étrangers en 2022.

Aide financière et envois de fonds : les virements en USD permettent aux particuliers de venir en aide à leur famille et à leurs proches par-delà les frontières. La Banque mondiale prévoit que les flux de versement mondiaux atteindront 690 milliards $ en 2025.

Acceptation des virements bancaires en USD : avantages pour les entreprises

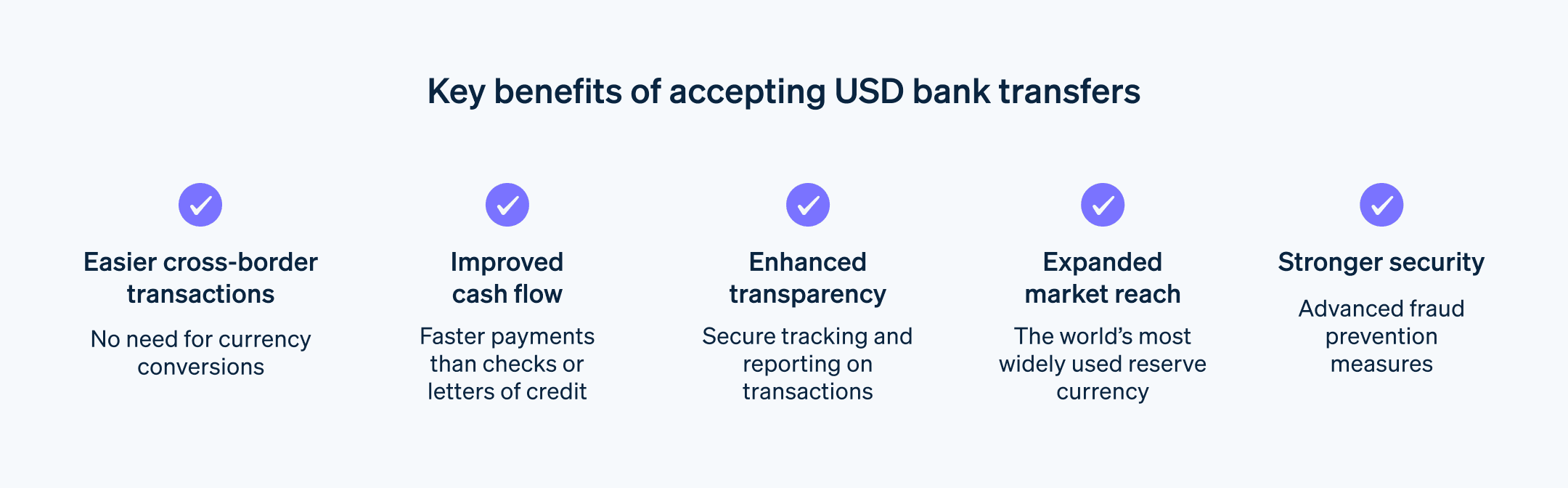

Les virements bancaires sont un important vecteur de croissance et de développement et ils favorisent l'établissement des relations dans un cadre international. Ils présentent de nombreux avantages pour les entreprises. En voici la liste.

Transactions transfrontalières facilitées : Les virements en USD permettent de transférer des fonds à l'étranger de façon normalisée et efficace, car ils évitent d'avoir à gérer différentes devises et réglementations. Les entreprises peuvent ainsi s'appuyer sur un système d'envoi et de réception unique et familier des paiements, et par conséquent simplifier leurs opérations internationales.

Flux de trésorerie optimisé : Les virements bancaires en USD sont plus rapides que les moyens de paiement traditionnels, tels que les chèques et les lettres de crédit. Les entreprises peuvent ainsi gérer leur flux de trésorerie plus efficacement. Cette maîtrise de leurs liquidités leur permet de saisir les opportunités qui se présentent à elles et de réagir rapidement aux évolutions du marché.

Transparence accrue : Des fonctionnalités de suivi et des rapports détaillés sur les transactions réalisées offrent aux entreprises une plus grande transparence et un contrôle plus important sur leurs finances internationales. Elles peuvent ainsi prendre des décisions éclairées et réduire le risque de fraude et d'erreurs.

Clientèle élargie : Le dollar américain, monnaie de réserve la plus utilisée au monde, est largement accepté par les entreprises et les particuliers dans pratiquement tous les pays. Les entreprises qui acceptent les virements bancaires en USD peuvent élargir leur marché et attirer des clients du monde entier en proposant cette option de paiement adaptée aux transactions transfrontalières.

Coûts de transaction réduits : Les frais applicables aux virements bancaires en USD sont compétitifs comparés à ceux facturés pour les autres moyens de paiement internationaux, en particulier pour les transactions importantes. Les entreprises peuvent ainsi réaliser des économies et améliorer la rentabilité de leurs opérations.

Sécurité et fiabilité renforcées : Les virements bancaires en USD sont protégés par de solides fonctionnalités de sécurité pour les paiements et mesures de prévention de la fraude, qui les aident à garantir un transfert sûr et fiable des fonds.

Capacité d'investissement à l'échelle internationale : Les virements en USD permettent aux entreprises d'investir dans le monde entier, de diversifier ainsi leurs portefeuilles et d'atténuer les risques associés à une surexposition sur un seul marché.

Gestion d'actifs au niveau international : Les entreprises peuvent se servir des virements en USD pour optimiser la gestion de leurs actifs dans le monde (biens immobiliers, propriété intellectuelle et autres investissements). Elles peuvent ainsi en centraliser le contrôle et coordonner leurs stratégies d'investissement.

Accès aux marchés de capitaux internationaux : Les virements bancaires en USD donnent accès aux marchés de capitaux internationaux et offrent aux entreprises la possibilité de lever des fonds pour financer leur développement, leurs acquisitions et d'autres initiatives. Elles bénéficient ainsi de ce vecteur de croissance et peuvent se fixer des objectifs ambitieux.

Possibilités de partenariats internationaux : La nature sûre et fiable des virements en USD favorise la confiance et garantit la transparence entre les entreprises situées dans des pays différents. Elle encourage leur collaboration et leur permet d'utiliser leur expertise et leurs ressources globales pour atteindre leurs objectifs.

Chaînes d'approvisionnement fiabilisées : Les virements en USD favorisent la fluidité des échanges internationaux de biens et de services. Ils limitent les interruptions et les retards sur les chaînes d'approvisionnement et contribuent à la continuité et à la rentabilité des activités.

Mesures de sécurité mises en place pour les virements bancaires en USD

Les virements bancaires sont assortis d'une série de mesures de sécurité visant à protéger l'émetteur et le destinataire. Ces dernières sont essentielles pour préserver l'intégrité et la sécurité des transactions financières. Voici quelques-unes des fonctionnalités techniques de sécurité appliquées aux virements bancaires en USD.

Gestion des clés de sécurité

Modules de sécurité matériels (HSM) : Ces dispositifs inviolables résistants stockent les clés de chiffrement et empêchent ainsi les accès non autorisés.

Rotation régulière des clés : Les clés de chiffrement sont régulièrement mises à jour pour maintenir la sécurité et prévenir les failles.

Gestion multisignature des clés : Afin de renforcer les contrôles, plusieurs personnes autorisées doivent approuver l'utilisation des clés.

Chiffrement des données

Tokenisation : Pour minimiser l'exposition aux risques en cas de fuites de données, les informations sensibles, telles que les numéros de compte, sont remplacées par des tokens.

Chiffrement homomorphe : Des calculs peuvent être effectués sur les données chiffrées sans les déchiffrer, et ainsi garantir la confidentialité des données au cours des transactions.

Algorithmes post-quantiques : Les algorithmes de chiffrement évoluent pour résister aux futures menaces de l'informatique quantique.

Sécurité des réseaux

Protocoles de communication sécurisés (TLS 1.3) : Les données sont chiffrées à l’aide d’un chiffrement TLS (Transport Layer Security) 1.3. Les enveloppes chiffrées sont utilisées pour transmettre les données, et prévenir ainsi leur interception ou leur falsification.

Accès réseau Zéro Trust : L'accès aux données sensibles est accordé en fonction des besoins, ce qui minimise la surface d'attaque et restreint les accès non autorisés.

Segmentations et pare-feux : Les réseaux bancaires sont segmentés et assignés à des niveaux de sécurité et à des pare-feux différents qui filtrent le trafic afin de renforcer leur protection.

Gestion des vulnérabilités

Tests de pénétration : Des analyses régulières traitent les vulnérabilités dans les systèmes avant que les cybercriminels ne puissent les exploiter.

Gestion des informations et des événements de sécurité : Les journaux de sécurité sont analysés afin d’aider les entreprises à détecter les activités suspectes et d'identifier les menaces potentielles.

Renseignement sur les menaces : Les flux de renseignements sur les menaces sont utilisées pour anticiper les cybermenaces en constante évolution et s'y adapter.

Technologie blockchain

Technologie de registre distribué : Les registres distribués permettent d'enregistrer des transactions financières de façon transparente et sécurisée, et d'améliorer ainsi leur auditabilité et leur traçabilité.

Contrats intelligents : Des contrats automatisés exécutent des actions spécifiques sur la base de conditions prédéfinies, dans le but de supprimer la nécessité d’une intervention manuelle et de minimiser les erreurs humaines.

Conditions à remplir par les entreprises pour accepter les virements bancaires en USD

Les entreprises qui souhaitent utiliser les transferts bancaires en USD doivent respecter certains prérequis. Elles doivent tout d'abord être en conformité avec l'ensemble des réglementations financières pertinentes applicables à leurs secteurs d'activité et dans la région où elles sont établies, ce qui inclut les dispositions en faveur de la lutte contre le blanchiment d'argent (AML) et les réglementations Know Your Customer (KYC) qui régissent les conditions d'identification des clients et d'enregistrement des transactions.

Autre prérequis pour ces entités : elles sont tenues d'ouvrir un compte bancaire professionnel spécifiquement dédié aux virements bancaires en USD. La séparation entre finances personnelles et professionnelles est ainsi clairement établie, ce qui facilite et simplifie le suivi et la gestion des transactions commerciales. Les exigences pour l'ouverture de ce type de compte varient selon les banques. Il peut être nécessaire de fournir des documents relatifs à l'immatriculation de l'entreprise, un numéro fiscal (EIN aux États-Unis/NIF dans l'UE) et d'autres pièces justificatives.

Une fois le compte bancaire professionnel créé, les entreprises doivent choisir un opérateur pour leurs virements, en comparant les frais, les délais de traitement, les devises prises en charge et les fonctionnalités offertes pour les paiements internationaux par les différentes banques et prestataires de services de paiement (PSP). Les entreprises doivent cependant ne pas négliger les fonctionnalités de niche susceptibles de leur être utiles, telles que les comptes multidevises, une protection contre la fraude avancée ou les intégrations d'interfaces de programmation d'applications (API).

Une fois cette étape franchie, les entreprises doivent avertir la banque ou le PSP choisi de leur intention de procéder à des virements bancaires en USD. Certaines banques peuvent exiger la fourniture de documents particuliers ou imposer des procédures d'inscription spécifiques pour les virements en USD. Les entreprises doivent donc consulter le site Web de l'organisme bancaire concerné ou contacter son service d'assistance client pour obtenir les instructions nécessaires à la configuration de leur compte. Les entreprises qui souhaitent effectuer des transactions internationales par l'intermédiaire de virements bancaires en USD doivent également prendre connaissance des conditions d'utilisation et des tarifs du réseau SWIFT.

Certaines d'entre elles peuvent juger utile d'intégrer leur compte bancaire à leur logiciel de comptabilité pour automatiser le rapprochement des transactions, faciliter le suivi des flux de trésorerie en temps réel et garantir l'exactitude des enregistrements comptables. Avant de faire son choix, une entreprise doit vérifier qu'une intégration est possible entre son logiciel de comptabilité et le système de la banque.

Les entreprises devront également établir des règles et des procédures de gestion des virements bancaires en USD.

Procédures d'autorisation : Concevoir des procédures d'autorisation de virements en USD claires, mentionnant notamment les personnes autorisées à effectuer les transactions et tous les processus d'approbation requis.

Limites de transaction : Définir les montants de virement limites pour maîtriser le risque et surveiller les activités potentiellement suspectes.

Processus de rapprochement : élaborer des procédures de rapprochement efficaces pour une comptabilisation et un suivi précis de tous les virements en USD.

Comment Stripe Payments peut vous aider

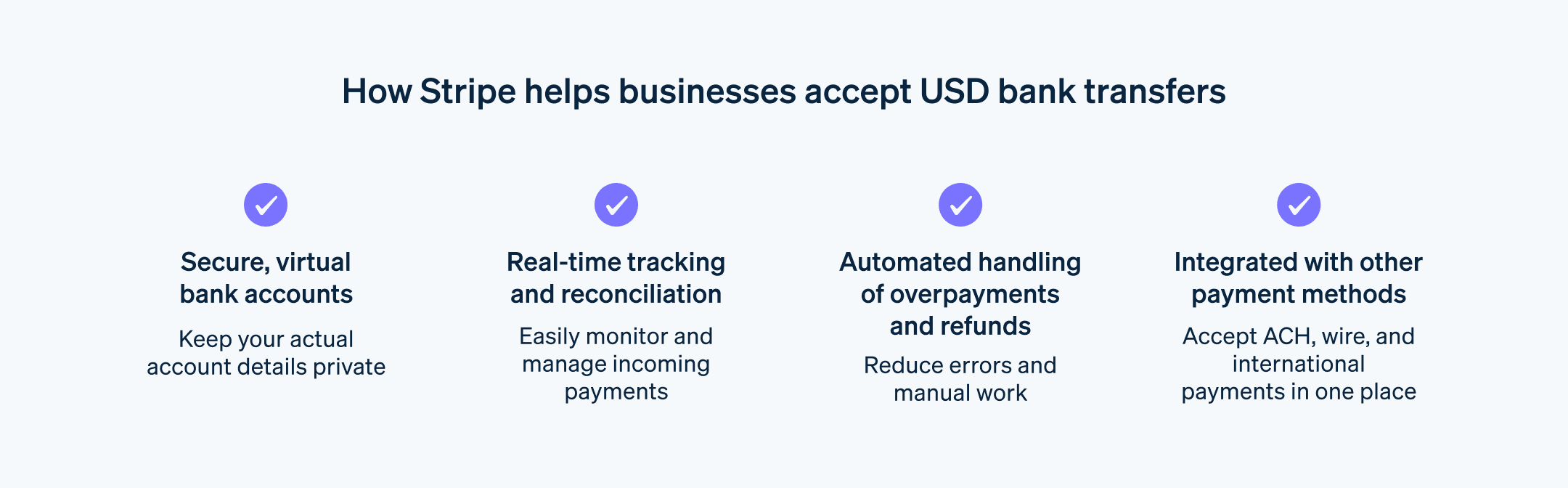

Stripe Payments permet aux entreprises de configurer et d'accepter plus de 100 moyens de paiement, y compris les virements bancaires en USD, et automatise le rapprochement des paiements. Il offre une solution de paiement unifiée et mondiale qui aide toutes les entreprises, des startups en pleine croissance aux multinationales, à accepter des paiements en ligne, en présentiel et partout dans le monde.

Stripe Payments peut vous aider à :

- _Rapprocher les paiements automatiquement : _ Rapprochez facilement les virements bancaires en USD d'un paiement ou d'une facture spécifique grâce à un moteur de rapprochement automatique qui utilise des comptes bancaires virtuels pour chaque client et des outils de dépannage.

- Simplifier les remboursements : Effectuez des remboursements ou retournez des fonds excédentaires au client.

- _Optimiser votre expérience de paiement : _ Créez une expérience client fluide et économisez des milliers d'heures d'ingénierie grâce à des interfaces utilisateur de paiement prédéfinies et à Link, le portefeuille numérique de Stripe.

- Unifier les paiements par TPE et en ligne : Créez une expérience de commerce unifiée sur les canaux en ligne et en personne pour personnaliser les interactions, récompenser la fidélité et augmenter les revenus.

- Améliorer les performances des paiements : Augmentez vos revenus grâce à une gamme d’outils de paiement personnalisables et faciles à configurer, notamment une protection contre la fraude no-code et des fonctionnalités avancées pour améliorer les taux d’autorisation.

- Aller plus vite avec une plateforme flexible et fiable pour la croissance : Développez-vous sur une plateforme conçue pour évoluer avec vous, avec un temps de disponibilité de 99,999 % et une fiabilité inégalée dans le secteur.

Découvrez comment Stripe Paymentspeut alimenter vos paiements en ligne et vos paiements en personne, ou démarrez dès aujourd’hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.