支払いの失敗は、多くの企業にとって、その程度は違えど対処しなければならない頭の痛い問題であると同時に、顧客の獲得維持の取り組みにも悪影響を及ぼし得るものです。ある調査によると、支払いの失敗がグローバル経済に与えた損失は 2020 年には 1,180 億ドル以上との報告もあり、ビジネスに大きな負担となっていることが分かります。

以下では、支払いが失敗する原因と、自社のシステムでその原因を特定するための手順について説明します。

この記事の内容

- 支払いの失敗の一般的な原因

- 個々のビジネスで支払いの失敗の原因を特定する方法

- 失敗した支払いを回収するための手段: 使用する戦略

- 失敗した支払いの回収に関する法務対策

- Stripe にできること

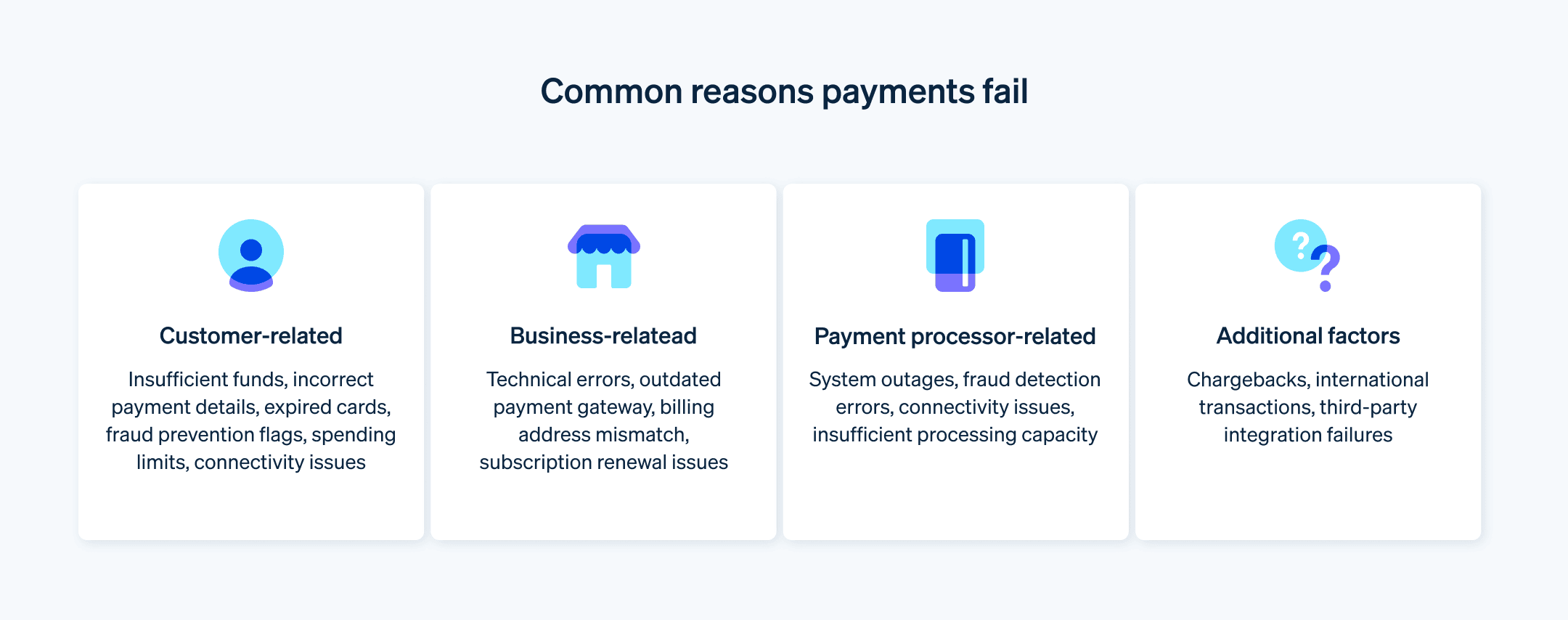

支払いの失敗の一般的な原因

支払いのプロセス、カード情報の保管方法、請求業務は事業者によって異なります。このため、支払いの失敗が発生するのにも、いくつかの原因があります。以下に、最もよく発生する原因を示します。

利用者に関連する原因

残高不足: これは、支払いの失敗の主要原因としてよく見られます。利用者が、取引を行う前に口座残高を確認するのを忘れたり、クレジット限度額を超えたりすることがあります。

支払い情報が間違っている: カード番号、Card Verification Value (CVV) コード、有効期限、請求先住所に誤りがあると、支払いの失敗を招きやすくなります。

有効期限切れカード: 利用者が、カードの有効期限が切れていることに気付いていなかったり、カード情報を更新するのを忘れていたりする場合があります。

不正防止: 銀行や決済代行業者が、疑わしい行為に対する警告を出すために不正検知アルゴリズムを利用していることがよくあります。この結果、正当な取引が支払い拒否されることがあります。特に、購入額が大きい場合や普段とは違う購入を行った場合に、この現象が見られます。

クレジットの限度額不足: クレジットカード取引の場合、購入金額に対し、利用できるクレジット限度額が不足している場合があります。

口座の制限事項: 銀行や決済業者によっては、不正防止のために 1 日または 1 週間の利用限度額を設けていることがあります。これが原因で、支払いが拒否される場合があります。

技術的な問題: インターネット接続の問題や利用者のデバイスの問題が原因で、支払いプロセスを完了できないことがあります。

事業者に関連する原因

技術的なエラー: 自社のウェブサイトや決済代行業者に技術的な問題があると、取引の失敗を招きます。

ペイメントゲートウェイの設定に誤りがある: 事業者のペイメントゲートウェイが正しく設定されていないと、支払いを正しく処理できない可能性があります。

ソフトウェアが古い: 事業者のウェブサイトやサーバーで使用されているソフトウェアが古いと、支払いの失敗を招く可能性があります。

通貨の不一致: 利用者への請求通貨が、事業者が受け付けている通貨と異なると、取引が拒否される場合があります。

セキュリティ上の懸念: 特定の取引が行われないようにセキュリティ対策が実施されている場合、正当な取引であっても阻止されることがあります。

サブスクリプションの更新の問題: 利用者の支払い情報の変更、残高不足、カードの有効期限切れなどが原因で継続支払いが失敗することがあります。

請求先住所の不一致: 利用者の口座の請求先住所が決済手段の住所と一致しないと、取引が拒否される可能性があります。

決済代行業者に関連する原因

システムの停止: 決済代行業者のシステム停止が原因で取引が処理されないことがあります。

不正検知エラー: 銀行と同様に、決済代行業者が不正検知アルゴリズムを採用している可能性があります。それが原因で、正当な取引が支払い拒否されることがあります。

取引処理容量の不足: ショッピングのピーク期に決済代行業者の取引量が上限に達し、取引の遅延や失敗が発生することがあります。

接続の問題: 決済代行業者のネットワークに問題が発生すると、取引の失敗を招く可能性があります。

その他の要因

チャージバック: 利用者が取引に対して不審請求の申請を行うと、カード発行会社がチャージバックを発行する可能性があります。その場合、支払いが差戻されます。

サードパーティーシステムとの連携: 支払いプロセスが納税用や配送用のサードパーティーシステムとの連携にアプリケーションプログラミングインターフェイス (API) を使用している場合、そこに問題が発生すると取引が失敗する可能性があります。

国際取引: 国際取引の場合、為替の問題、さまざまな不正検知システムその他の要因が加わり、支払いの失敗の可能性が高まります。

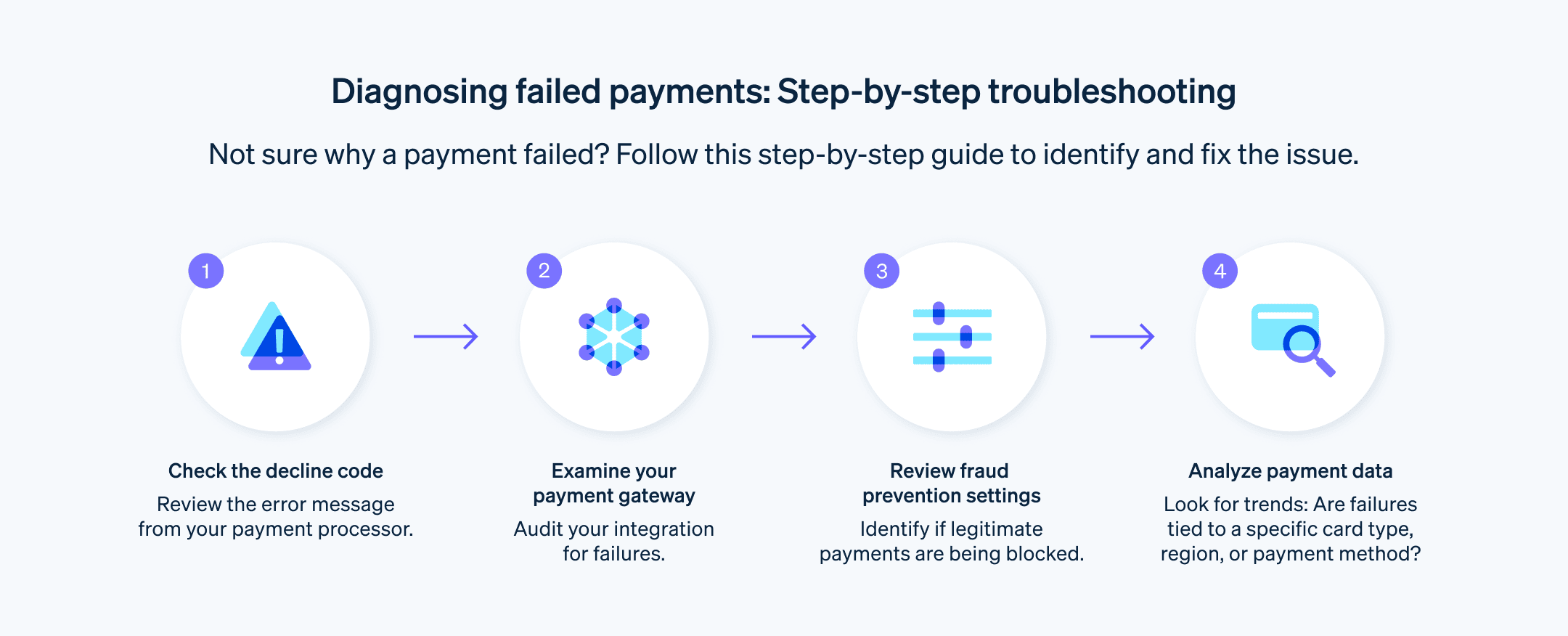

個々のビジネスで支払いの失敗の原因を特定する方法

支払いの失敗の防止と対応の措置を取ることは大切ですが、この問題に適切に対処するためには、個々のビジネスで支払いの失敗が発生する原因を特定することが重要です。以下の手順を順番に実行することにより、支払いの失敗の根本原因を解明するのに役立ちます。

支払い拒否コードを確認する: 個々の取引単位で原因を特定するためには、まず、決済代行業者から提供された支払い拒否コードを確認します。カード支払い拒否コードは、カード取引が拒否された理由を説明するエラーコードで、通常は 2 桁の英数字です。

ペイメントゲートウェイを調べる: 支払いの失敗が複数ある場合、これを調査する際は、ペイメントゲートウェイを調べると、原因が分かる場合があります。ゲートウェイ連携の詳細な監査を実施して、どの種類の取引が失敗しているかについてのデータを集めます。問題がすぐに明らかになる場合もありますが、そうでない場合は、できるだけ多くの情報を収集します。

不正防止の設定を確認する: 不正の検知と防止のツールは、正当な決済に対しても警告を出してしまうことがあるため、各設定を確認して、設定が厳しすぎるものがないか、誤って疑わしい決済と判定してしまうものがないかを調べます。

決済データを分析する: ペイメントゲートウェイと不正防止ソフトウェアから集めたデータをよく調べて、調査対象の支払いに影響する要因がないかを判断します。特定の決済手段、特定の地域からの取引、特定の時間帯の支払いが失敗しやすいという場合があります。何らかのパターンが見えたら、そこから原因を特定できる可能性があります。

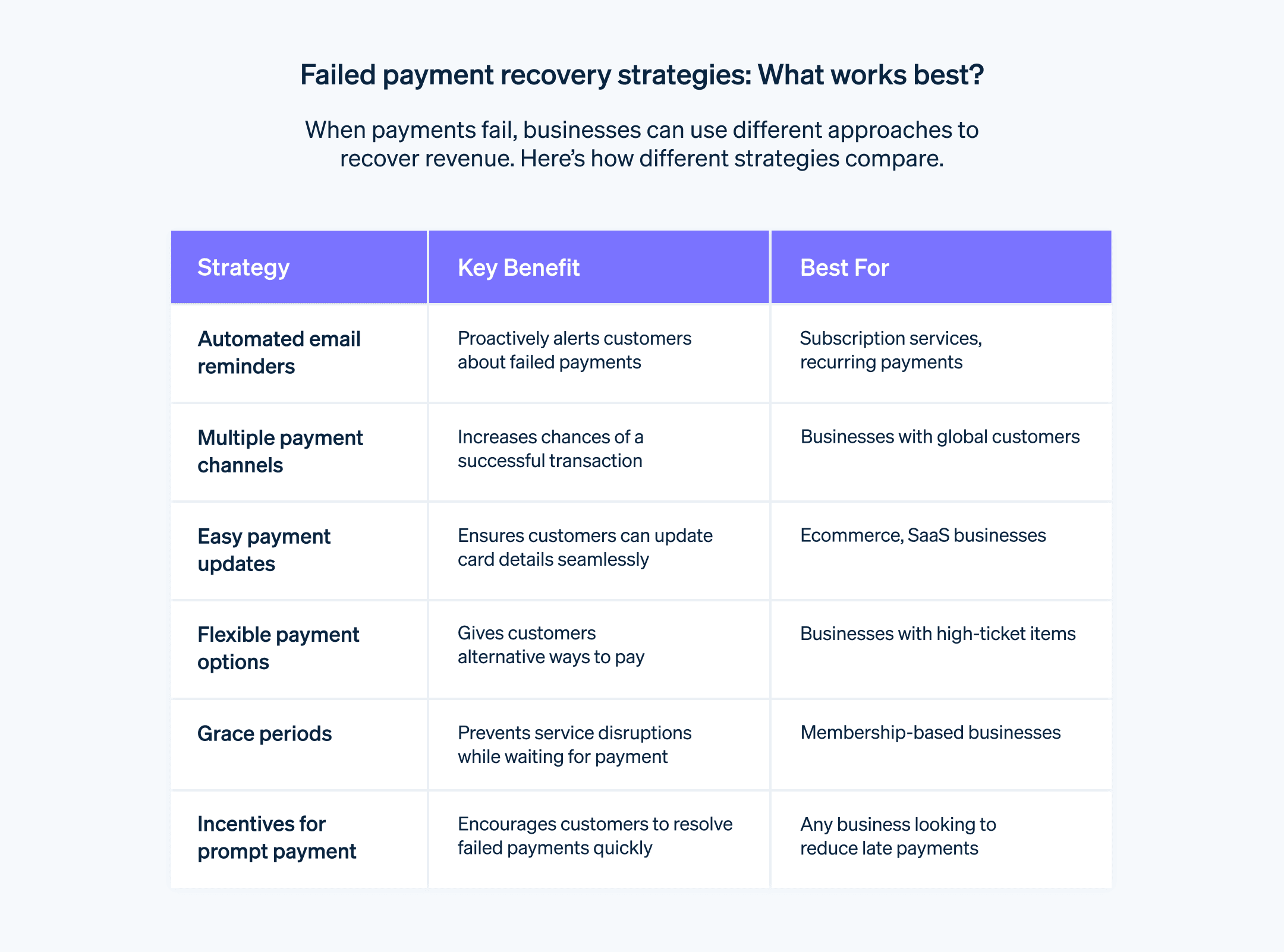

支払い失敗を回収する方法: 使用する戦略

自動メールリマインダー

積極的かつタイムリーに介入: 支払いの失敗は、特に継続的なサブスクリプションまたは毎月の請求の場合は、忘れられやすいものです。自動メールリマインダーを送ると、未払いの支払いを顧客に思い出させる積極的な念押しとして機能します。このタイムリーな介入により、支払いの回収が成功する可能性が高まり、アカウント解約のリスクが低くなります。

コミュニケーションのパーソナライズ: 一般的なリマインダーを送信する代わりに、メールのパーソナライズゼーションを使用して、より引き込まれる関連性の高い体験を作成しましょう。顧客の名前を指定し、具体的な金額と請求書の詳細を記載し、複数の支払いオプションを用意して便宜を図ります。コミュニケーションをパーソナライズすると、ポジティブな顧客体験が生まれ、迅速に支払ってもらえる可能性が高くなります。

自動化ワークフローで効率化: 支払いの失敗を手作業で管理するのは、時間がかかり、効率がよくありません。自動メールリマインダーでプロセスを自動化し、貴重なリソースを他のタスクにまわしましょう。支払い回収に労力を犠牲にすることなく、ビジネスを拡大できます。

スケジュールをカスタマイズ: 支払い失敗の内容に基づいて、戦略的にリマインダーを送信します。たとえば、試行が失敗してから 24 時間以内に最初のリマインダーを送信し、その後、定期的に徐々に強めのリマインダーを送信することを検討してみましょう。この戦略により、顧客に圧力をかけすぎずに、タイムリーなフォローアップを確実に行うことができます。

マルチチャネル方式: メールリマインダーを他のコミュニケーションチャネルと組み合わせると、効果が最大限になります。モバイルアプリのユーザーに SMS リマインダーやプッシュ通知を送信して、リーチと応答性を高めることを検討してください。

データに基づく最適化: メールリマインダーのパフォーマンスを追跡し、開封率、クリックスルー率、コンバージョン率といった主な指標を分析します。このデータを使用して、最適な結果が得られるように、メールの内容、件名、タイミング、頻度を調整します。

ペイメントゲートウェイと連携: 多くのペイメントゲートウェイには、自動メールリマインダー機能が組み込まれています。これらの連携を利用して、ワークフローを合理化し、支払い失敗をスムーズに管理できるようにします。

各種戦略を A/B テストする: さまざまなメールの内容、件名、送信時間を試して、顧客の心に最も響くものを見つけてください。このデータ主導の方法により、リマインダーをパーソナライズして、その効果を最大限に引き出しましょう。

自動化ツールを使用: マーケティングオートメーションプラットフォームまたは専用の支払い失敗回収ソフトウェアを使用して、メールリマインダーを自動化します。これらのツールを使用すると、カスタマイズしたワークフローを作成し、さまざまなシステムと統合し、キャンペーンのパフォーマンスを追跡することができます。

決済のサポートを提供: メールでリマインダーを送信する際は、支払いに苦労している顧客に役立つリソースやサポートを提供することを検討してください。支払いに関するよくあるご質問、代替の支払い方法、分割払いプランの提供、などが挙げられます。気持ちに寄り添い、支援する意欲があること示せば、顧客満足度が向上するため、支払いの完了を促すのに大いに役立ちます。

決済チャネルを複数用意

さまざまな決済オプション: 企業は、クレジットカードやデビットカード、銀行振込、デジタルウォレット、ときには現金や小切手などの、さまざまな決済手段を提供可能です。多様な選択肢があれば、1 つの決済手段が失敗したとしても、顧客は簡単に別の方法に切り替えることができます。

テクノロジーの統合: 複数の決済手段をサポートするペイメントゲートウェイなどのテクノロジーを統合することで、プロセスを円滑に進めることができます。この統合により、顧客体験に大きな支障をきたすことなく、決済手段を簡単に移行できます。

単一チャネルへの依存度を減らす: 1 つの支払い方法に頼るのは危険です。その方法で問題が発生すると、支払いの失敗が多数発生する可能性があります。マルチチャネルにすることで、このリスクを分散させます。

顧客の好みとアクセシビリティ: 顧客が異なれば、決済手段の好みやアクセスも異なります。たとえば、利便性のためにデジタルウォレットを好む人もいれば、従来の銀行振込をより信頼する人もいます。顧客に複数のオプションを提供することで、この多様な基盤に応えることができます。

地理的な考慮事項: 支払いの好みは地域によって異なる場合があります。ある国ではクレジットカードが普及しているかもしれませんが、別の国ではモバイル決済がスタンダードかもしれません。取引の対象者が海外にもいる場合は、これらの地域の好みを考慮する必要があります。

カゴ落ち率を低減: 支払いに失敗した場合、すぐに代替手段を用意することで、カゴ落ちの可能性を減らすことができます。これは、E コマースで特に重要です。なぜなら問題が発生した場合、顧客は購入完了のために戻ってはこない可能性が高いからです。

法令遵守とセキュリティ: 決済チャネルが異なれば、法令遵守やセキュリティの基準も異なります。企業は、利用可能なすべてのチャネルが必要な規制に準拠していることを確認し、顧客データを保護し、不正行為を防ぐために強力なセキュリティシステムを維持する必要があります。

支払い更新オプションを簡単に

ユーザーフレンドリーなインターフェイス: 顧客が自分で支払い情報を更新できる、直感的で使いやすいインターフェイスを設計することが重要です。モバイルアプリやウェブポータルの一部や、カスタマーサービスチャネル経由で使うものなどが対象です。

有効期限の自動リマインダー: 支払い情報の有効期限が切れる前に顧客に警告する自動リマインダーを実装すると、詳細を事前に更新してもらいやすくなります。これにより、情報が古いために取引が失敗するリスクが低くなります。

更新チャネルを複数用意: アプリ、ウェブサイト、カスタマーサポート、メールリンクなど、決済情報を更新するためのさまざまなチャネルを提供することで、あらゆる顧客セグメントのアクセスが保証されます。

セキュリティとプライバシー: 支払い更新プロセスが安全で、データ保護規制に準拠していることを確認することが、非常に重要です。顧客は、自分の金融情報が安全に取り扱われているとの信頼を求めています。

支払い方法を柔軟に: 更新プロセス中に顧客が支払い方法を切り替えられるようにすると (クレジットカードから銀行振込への切り替えなど)、顧客の好みや状況の変化に対応できます。

リアルタイムの更新機能: さらなる支払いの失敗につながる可能性のある遅延を回避するために、リアルタイムで、または可能な限りそれに近い状態で、システム更新を処理できるようにしましょう。

コミュニケーションとガイダンスを明確に: 支払い情報を更新するためのわかりやすい手順とサポートを提供すると、更新プロセス中の混乱やエラーを減らすことができます。

顧客プロファイルと連携: 決済更新システムを顧客プロファイルとリンクさせることで、よりパーソナライズされた戦略が可能になります。また、関連する顧客情報がシステム内にすでに保持されるため、更新が容易になります。

取引失敗のフィードバックループ: 取引が失敗したら、すぐに支払い情報を更新するように顧客にお願いすると、支払いの回収が成功する可能性が高くなります。

更新後の再試行を自動化: 支払い情報が更新されると、失敗した取引が自動的に再試行されるため、顧客による追加のアクションを必要とせずに、すぐに復旧できます。

柔軟な支払いオプション

決済手段を多様化: クレジットカード、デビットカード、銀行振込、デジタルウォレット、地域固有の決済オプションなど、さまざまな決済手段を顧客に提供します。多様な選択肢で、顧客のさまざま好みに対応し、取引が成功する可能性を高めます。

決済手段の更新を簡単に: 顧客が支払い情報を簡単に更新できるようにします。これを実現するため、ユーザーフレンドリーなインターフェイスをウェブサイトまたはアプリにインストールします。顧客にわかりやすい指示とすぐに利用できるサポートを提供することで、早めの更新を促し、古い情報による支払いの失敗を減らすことができます。

自動再試行ロジック: 取引が失敗した場合の自動再試行ロジックを実装します。これを実装するにあたっては、資金不足や銀行のダウンタイムなどの一時的な問題が失敗の原因となる可能性があることを考慮して、異なる時間または曜日に取引を再試行するようにします。

支払いスケジュールを柔軟に: 顧客が支払い日を選択または変更できるようにします。柔軟性をもたせると、支払い日を給与預金などの財務サイクルに合わせることができるため、支払いの成功率が向上します。

支払いプラン: 一時的な経済的困難に直面している顧客に、支払いプランを提供します。支払い期間の延長したり、支払いをより少額で管理しやすい金額に分割したり、といった措置が含まれます。

リアルタイム通知: 取引の失敗を即座に通知します。これにより、顧客に常に状況を把握してもらい、支払い情報の更新や十分な資金の確認など、必要なアクションの実施を促します。

カスタマーサポート: 支払い関連の問題に対処する専任のカスタマーサポートを用意します。トレーニングを受けたサポートスタッフが、支払いの失敗の解決、代替の支払い方法の検索、支払いプランの設定などについて顧客を支援します。

データ分析とインサイト: 支払いデータを定期的に分析して、支払い失敗の傾向と問題を特定します。得られたインサイトを、決済プロセスと戦略を改善するための指針とします。

セキュリティと法令遵守: すべての決済方法とプロセスが安全であり、PCI データセキュリティ基準 (PCI DSS)といった関連する規制に準拠していることを確認します。これにより、不正利用を防ぎ、顧客の信頼を得ることができます。

ユーザー教育: 利用可能な決済オプションと取引のベストプラクティスについて、ユーザーを教育します。具体的には、よくあるご質問、チュートリアル、またはカスタマーサポートを介した直接のコミュニケーションなどです。

連携が簡単: 柔軟な決済オプションを顧客体験に連携させます。このプロセスは直感的で、取引を進める際に邪魔にならないようにする必要があります。

顧客セグメンテーションに基づくカスタマイズ: 顧客のセグメンテーションに基づいて決済オプションを調整します。セグメントが異なれば、好みや金融行動も異なります。それを知り、各グループに最適な決済ソリューションを決定します。

猶予期間

猶予期間とは、即時のペナルティやサービスの中断に直面することなく、支払いの問題を顧客に解決してもらう期間です。猶予期間を効果的に実施するには、顧客のニーズ、規制要件、およびビジネスに対する運用上の影響を把握する必要があります。ここでは、いくつかのベストプラクティスをご紹介します。

猶予期間を明確に伝達: 猶予期間の長さと適用される条件を伝えます。このように条件を明確にしておくと、顧客の期待値を管理し、混乱を減らすのに役立ちます。

妥当な期間に設定: 猶予期間は、顧客が支払いの問題を是正する公平な機会を与えるのに十分な長さにしますが、収益に顕著な影響が出るほど長くは設定しないでください。期間は、業界標準およびサービス・製品によって異なる場合があります。

自動通知: 猶予期間前および猶予期間中に顧客に自動リマインダーを送信します。これらのリマインダーには、支払い期日、猶予期間の終了日、および未払いにより起こり得る結果を記載してください。

拡張オプションを柔軟に: 特定のケース、特に支払い履歴が良好な顧客や一時的な経済的困難に直面している顧客に対しては、猶予期間を延長するオプションを提供することを検討してください。

インセンティブで迅速な支払いを

ここでは、インセンティブを実装して迅速な支払いを奨励するベストプラクティスを、いくつか紹介します。

インセンティブオプションを効果的に: 顧客ベースに真にアピールするインセンティブを提供します。一般的なインセンティブには、将来の購入の割引、ロイヤルティポイント、キャッシュバック、限定サービス・商品へのアクセスなどがあります。

規約を明確に伝達: インセンティブプログラムの契約条件が、アクセス可能な方法で顧客に伝達されているかを確認します。伝える内容は、資格基準、インセンティブの付与方法とタイミング、制限または有効期限などです。

償還プロセスが簡単: インセンティブの償還プロセスは、手間のかからないものにします。償還プロセスを複雑にすると、インセンティブの知覚価値が打ち消される可能性があります。

定期プロモーション: メールやアプリ内通知など、さまざまなチャネルや決済プロセスを通じて、インセンティブプログラムを積極的に宣伝します。定期的にプロモーションを打つことで、プログラムのことが顧客の頭に浮かびやすくなります。

ビジネス目標と整合させる: より広範なビジネス目標に一致する方法で、インセンティブプログラムを設計します。たとえば、リピート購入を増やすことが目標である場合は、そのような支出を促すインセンティブを検討してください。

アプローチをセグメント化: 購買行動、好み、支払い履歴に基づいて、さまざまな顧客セグメントに合わせてインセンティブを調整します。ターゲットを絞った戦略により、インセンティブの効果を高めることができます。

モニタリングと評価: インセンティブプログラムのパフォーマンスを継続的に監視します。決済行動への影響を評価し、データ主導のインサイトに基づいて調整を行います。

法令遵守と倫理的考慮事項: インセンティブプログラムが関連する法律や規制、特に金融取引やマーケティングに関する法律や規制に、準拠していることを確認してください。また、無責任な金融行動を助長しないように、インセンティブプログラムの倫理的影響を考慮することも重要です。

フィードバック機構: インセンティブプログラムに関する顧客のフィードバックを収集するシステムを実装します。このフィードバックから、プログラムがどのように認識され、どのように改善できるかについての、インサイトが得られます。

拡張性ある柔軟な設計: 拡張性があり柔軟なプログラムを設計し、変化する市場の状況、顧客の行動、およびビジネスニーズに基づいて、調整できるようにします。

テクノロジーの連携: テクノロジーを使用して、インセンティブの追跡と付与を自動化します。これには、決済システム、顧客関係管理 (CRM) ソリューション、マーケティングツールとの連携が含まれます。

費用便益分析: インセンティブプログラムの費用便益分析を定期的に実施して、金銭的に持続可能であり、望ましい投資収益率を実現していることを確認します。

変更に関する透明性: プログラムが変更された場合は、信頼とプログラムの整合性を維持するために、調整内容を速やかに顧客に伝えます。

教育の内容: インセンティブの価値と、プログラムに参加することで得られるメリットを理解するのに役立つ、顧客向けの教育コンテンツを用意します。

失敗した支払いの回収に関する法務対策

支払いの失敗の問題は、法務や規制遵守に関する考慮事項に関係しています。この考慮事項は、利用者の支払いを扱うすべての事業者が認識しなければならないものです。以下に、支払いの失敗の問題と法規制の関連性について、詳しく説明します。

現地法と国際法を理解する: 企業は、自社が事業を展開している管轄区域における債権回収や決済処理を規制する法的枠組みについて理解している必要があります。これには、現地法と国際的な規制の知識が含まれます。クロスボーダー取引をしている場合は、この知識が特に重要です。

債権回収手続きを遵守する: 公正な債権回収手続きを遵守することが重要です。未払いの債権を回収する際の合法的かつ倫理的な手続きを理解する必要があります。たとえば、顧客への連絡方法に関する制限事項や、嫌がらせ行為の禁止などがあります。

データ保護とプライバシー: 欧州連合の一般データ保護規則 (GDPR) やカリフォルニア州消費者プライバシー法などのデータ保護法を遵守していることを保証することは、事業を維持する上で重要です。これには、支払い回収プロセス中に顧客データの利用と保管を法律に沿って行うことが含まれます。

明確な利用規約: 事業者は、支払いと潜在的な回収措置に関する利用規約を利用者が簡単に参照できること、利用者がこれらの利用規約を認識していることを確認する必要があります。明確な利用規約により、支払い義務に関する誤解から生じる法的紛争を避けることができます。

記録保持と文書化: 利用者とのすべてのやり取りと取引の正確な記録を保持することが重要です。この文書化された記録は、支払いの回収の取り組みに関する法的手続きや不審請求の申請が発生した場合に特に役立ちます。

倒産や破産に関する法律を理解する: 倒産や破産に関する法律をよく理解することは重要です。なぜなら、利用者が破産を宣告する可能性があるためです。これらの法律が債権回収プロセスにどのように影響するかを知ることは、企業の行動を導く上で役立ちます。

スタッフに対するトレーニングと方針: 支払い回収に関わるスタッフに対して、法的要件や倫理的慣習についてトレーニングを実施することで、法令遵守を強化し、不適切な行動に起因する法的問題のリスクを減らすことができます。

第三者機関と契約する: 債権回収に関して第三者機関を利用する場合、事業者は、その第三者機関も関連する法律や規則を遵守していることを確認する必要があります。このような機関との契約には、これらの要件を明確に規定する必要があります。

利息と手数料: 遅延した支払いに対して課される利息や手数料は、法的な制限に従う必要があり、事前に利用者に明確に伝えておく必要があります。法外な料金を課すと、法的問題を引き起こし、評判を損なう可能性があります。

不審請求の申請の解決メカニズム: 債権や回収プロセスの妥当性について異議を唱える利用者のために、不審請求の申請の解決メカニズムを実装することが重要です。これは、法的手続きによらずに問題を解決するのに役立ちます。

消費者保護法: 消費者保護法は、不公正な商慣行から顧客を守ることを目的としているものであり、事業者は、これを確実に遵守する必要があります。具体的には、商品について誠実な広告を行うことや請求手続きの透明性などが求められます。

アクセシビリティと無差別の原則: 支払い回収プロセスにおいて、アクセシビリティと無差別の原則を守ることが重要です。障害を持つ方や異なる言語を話す方など、すべての利用者のニーズを考慮します。

回収戦略の法的レビュー: 支払い回収の戦略と戦術の法的レビューを定期的に実施して、法令を遵守していること、法改正に適合していることを確認します。

法律顧問との連絡: 法律顧問との関係を維持し、必要に応じて連絡を取り合うようにすることで、法的問題が発生した場合に迅速に対処でき、回収戦略が適法であることを確認できます。

Stripe にできること

Stripe の決済ソリューションには、以下のように、支払いの失敗の防止と対応に役立つさまざまな機能があります。

支払いの失敗を防ぐ

Radar: Stripe の Radar は、機械学習を利用した不正防止ツールです。疑いのある取引を事前に特定してブロックすることで、不正利用と支払い失敗のリスクを大幅に減らします。

PaymentIntent: この機能を利用すると、必要なすべての支払い情報を前もって収集し、オーソリを確保できます。これにより、支払時に資金不足や有効期限切れカードなどの問題が発生するのを防ぎます。

強力な顧客認証 (SCA): Stripe は、SCA に対応しています。SCA はセキュリティ基準の一種であり、カード保有者の本人確認に役立ち、不正利用と支払い失敗の減少にもつながります。

動的な 3D セキュア (3DS): この高度な 3DS の実装により、安全な支払い体験を提供するのと同時に、不正防止を促進します。

カスタマイズ可能な支払い拒否コード: 自社専用の支払い拒否コードを定義して、支払いの失敗に関する、より具体的な情報を受け取ることができます。これにより、根本原因を特定し、対処できるようになります。

支払いの失敗に対処する

再試行を自動化する: Stripe の機能を利用して、失敗した支払いの再試行を自動化できます。別の決済手段または一定期間経過後に再試行することにより、支払い回収の可能性が高まります。

決済用の URL リンク: 決済用の URL リンクを簡単に作成し、利用者と共有できます。リンクを使って、支払いの再試行を簡単に行えます。

督促メール: Stripe を利用すると、督促メールをカスタマイズして、未払いのある利用者に自動的に送ることができます。利用者にとって都合の良い支払いオプションを伝えて、支払いを催促できます。

支払い回収サービス: Stripe はさまざまな支払い回収業者と提携して、債権回収やチャージバックの支援などの追加サービスを提供しています。

詳しいインサイト: Stripe は、決済の動向、支払いの拒否率その他の重要な指標に関する貴重なインサイトが得られる総合的なダッシュボードとレポートを提供しています。この情報を基に、改善の余地のある領域を見つけることができます。

その他のメリット

グローバルな展開: Stripe は 135 種類以上の通貨に対応しているため、世界中にビジネスを展開できます。通貨に対応していないという理由で支払いが失敗するリスクを最小限に抑えることができます。

拡張性: Stripe のテクノロジーは、大量の取引を処理できるように設計されています。企業が成長して取引量が増えた場合も、支払いを効率的に処理できます。

セキュリティ: Stripe は最も厳しいセキュリティ基準と規則に準拠。企業と利用者を、不正利用やデータ侵害から保護します。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。