Les échecs de paiement peuvent représenter un casse-tête auquel la plupart des entreprises doivent faire face dans une certaine mesure, mais ils peuvent également compromettre les démarches effectuées par une entreprise pour acquérir et fidéliser des clients. Une étude a révélé que les échecs de paiement coûtaient à l'économie mondiale plus de 118 milliards de dollars en 2020, ce qui montre à quel point cet aspect de l'activité peut être coûteux.

Nous examinerons ci-dessous les raisons des échecs de paiement et nous présenterons les mesures que les entreprises peuvent prendre afin de déterminer les causes de ces échecs dans leurs systèmes.

Sommaire

- Causes courantes des échecs de paiement

- Comment identifier les causes des échecs de paiement dans votre entreprise

- Comment aborder le recouvrement d'un paiement échoué : stratégies à suivre

- Considérations juridiques en matière de recouvrement des paiements échoués

- Comment Stripe peut vous aider

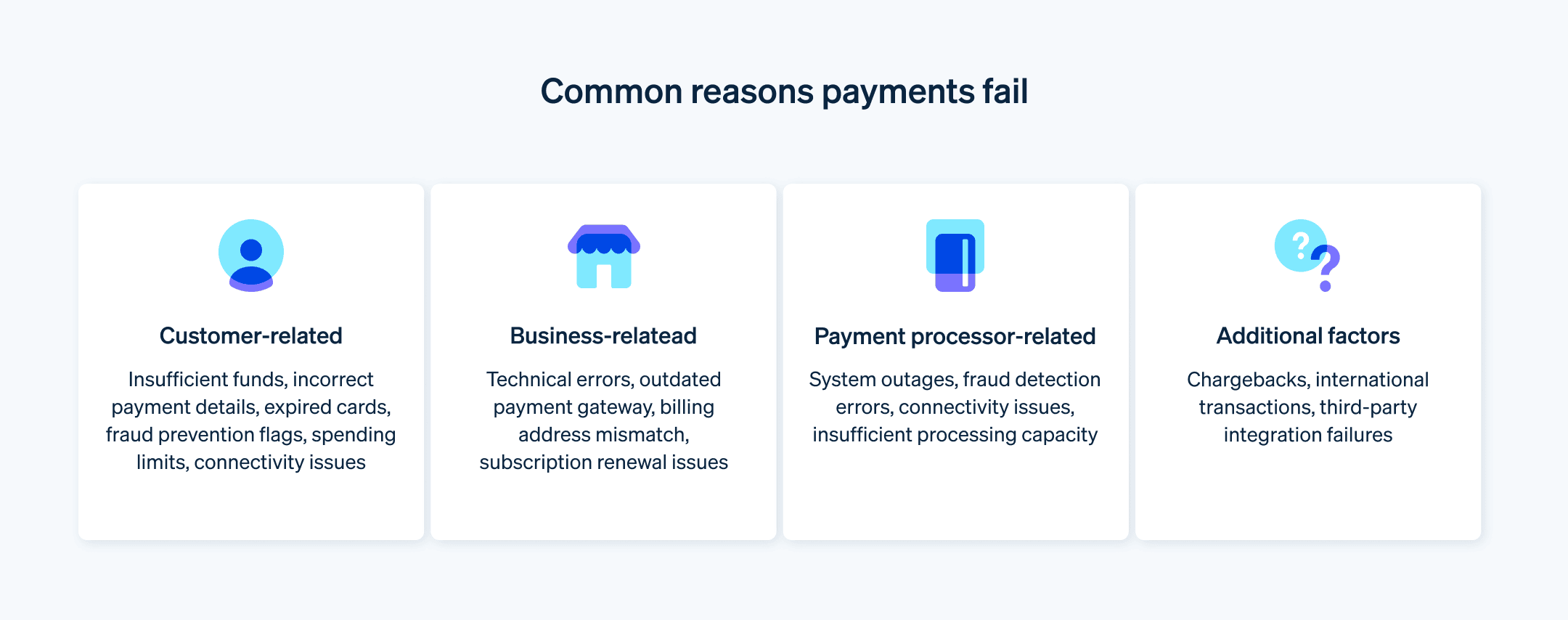

Causes courantes des échecs de paiement

Les processus de paiement, les pratiques de stockage des cartes et les opérations de facturation peuvent varier d'une entreprise à l'autre. Par conséquent, les échecs de paiement peuvent survenir pour plusieurs raisons. Vous trouverez ci-dessous quelques-uns des cas les plus fréquents.

Motifs liés au client

Fonds insuffisants : C'est souvent la principale cause d'échec des paiements. Les clients peuvent oublier de consulter le solde de leur compte avant d'effectuer une transaction, ou ils peuvent avoir dépassé leur limite de crédit.

Informations de paiement incorrectes : Les fautes de frappe lors de la saisie des numéros de cartes, les codes de vérification de cartes (CVC), les dates d'expiration ou les adresses de facturation peuvent facilement entraîner des échecs de paiement.

Cartes expirées : Les clients peuvent ne pas se rendre compte que leur carte a expiré ou ne pas avoir mis à jour leurs informations de paiement auprès de l'entreprise.

Prévention de la fraude : Les institutions financières et les prestataires de services de traitement des paiements recourent souvent à des algorithmes de détection de la fraude pour repérer les activités suspectes. Cette pratique peut entraîner le refus de transactions légitimes, en particulier si le client effectue un achat important ou inhabituel.

Limite de crédit insuffisante : Dans le cas des transactions effectuées par carte de crédit, il est possible que la limite de crédit disponible du client ne soit pas suffisante pour couvrir le coût de l'achat.

Limitations du compte : Certaines institutions financières et certains prestataires de services de paiement peuvent imposer des limites de dépenses quotidiennes ou hebdomadaires pour éviter les fraudes. Ces limites peuvent également entraîner un refus de paiement.

Problèmes techniques : Les clients peuvent éprouver des problèmes de connectivité Internet ou des problèmes avec leur appareil qui les empêchent de finaliser le processus de paiement.

Motifs liés à l'entreprise

Erreurs techniques : Des problèmes techniques liés au site Web de l'entreprise ou au prestataire de services de paiement peuvent entraîner des échecs de transaction.

Mauvaise configuration de la plateforme de paiement : Si la plateforme de paiement de l'entreprise n'est pas configurée correctement, il est possible qu'elle ne puisse pas traiter les paiements de manière adéquate.

Logiciel obsolète : Un logiciel obsolète sur le site Web ou le serveur de l'entreprise peut entraîner des échecs de paiement.

Non-concordance des devises : La transaction peut être refusée si la devise de facturation du client est différente de la devise acceptée par l'entreprise.

Préoccupations liées à la sécurité : Les entreprises peuvent avoir mis en place des mesures de sécurité qui empêchent le traitement de certains types de transactions, même si elles sont légitimes.

Problèmes liés au renouvellement de l'abonnement : Les paiements récurrents peuvent échouer en raison de changements apportés aux informations de paiement du client, d'une insuffisance de fonds ou de l'expiration de la carte.

Non-concordance de l'adresse de facturation : Si l'adresse de facturation qui figure sur le compte du client ne correspond pas à l'adresse indiquée dans le moyen de paiement, la transaction peut être refusée.

Motifs liés au prestataire de services de paiement

Pannes de système : Les prestataires de services de paiement peuvent subir des pannes qui empêchent le traitement des transactions.

Erreurs de détection de la fraude : Tout comme les institutions financières, les prestataires de services de paiement peuvent utiliser des algorithmes de détection des fraudes qui peuvent refuser par erreur des transactions légitimes.

Capacité de traitement insuffisante : Pendant les périodes de pointe, les prestataires de services de paiement peuvent enregistrer des volumes élevés de transactions, ce qui peut entraîner des retards et des échecs.

Problèmes de connectivité : Des problèmes liés au réseau du prestataire de services de paiement peuvent entraîner des échecs de transaction.

Facteurs supplémentaires

Contestations de paiement : Si un client conteste une transaction, l'institution financière émettrice peut émettre une contestation de paiement, ce qui annulera le paiement.

Intégrations tierces : Si le prestataire de services de paiement implique des intégrations tierces, telles qu'une interface de programmation d'application (API) de taxe ou de livraison, il est possible que certains problèmes entraînent l'échec de la transaction.

Transactions internationales : Les transactions internationales sont plus susceptibles d'échouer en raison de problèmes de change, de pratiques différentes en matière de détection de la fraude, ainsi que d'autres facteurs.

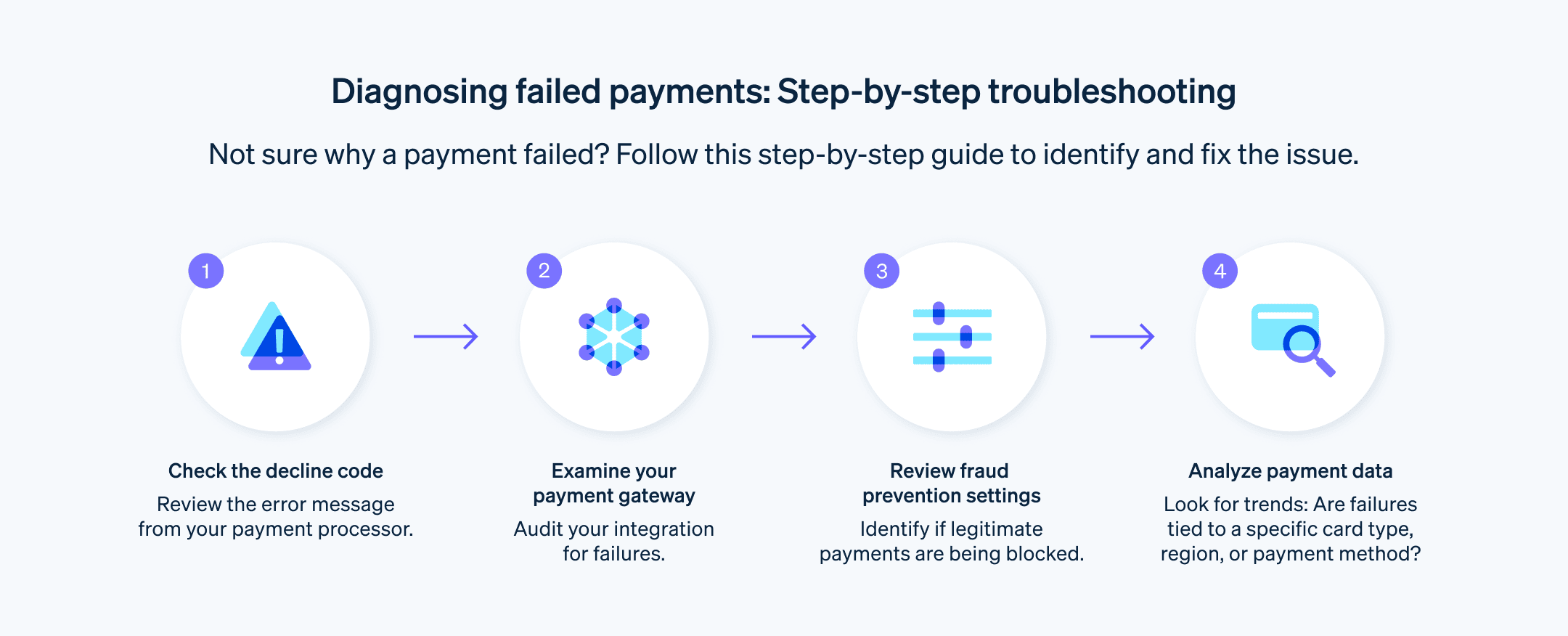

Comment identifier les causes des échecs de paiement dans votre entreprise

Il est important de prendre des mesures pour éviter les échecs de paiement et y remédier, mais pour traiter correctement ces problèmes, il faut d'abord savoir pourquoi les échecs de paiement se produisent. Vous trouverez ci-dessous un processus étape par étape pour vous aider à déterminer les causes profondes de vos échecs de paiements.

Vérifier le code de refus de paiement : Au niveau individuel, la première étape pour déterminer la cause de l'échec d'un paiement consiste à vérifier le code de refus fourni par votre prestataire de services de paiement. Un code de refus de carte correspond généralement à un code d'erreur alphanumérique à deux chiffres qui explique pourquoi une transaction par carte a été refusée.

Consulter votre plateforme de paiement : Si vous investiguez sur plusieurs échecs de paiement, votre plateforme de paiement peut souvent vous apporter des réponses. Procédez à un audit approfondi de l'intégration de votre plateforme afin de compiler des données sur les types de transactions qui ont échoué. Un problème peut être identifié rapidement, mais si ce n'est pas le cas, recueillez autant d'informations que possible.

Passer en revue les paramètres en matière de prévention de la fraude : Les outils de détection et de prévention de la fraude peuvent parfois signaler des paiements légitimes comme étant frauduleux, contrôlez chaque paramètre afin de déterminer si l'un d'entre eux est trop strict ou si des paiements ont été marqués par erreur comme suspects.

Analyser les données de paiement : Examinez attentivement les données que vous avez compilées à partir de votre plateforme de paiement et de votre logiciel de prévention de la fraude pour essayer de déterminer si des facteurs affectent les paiements de votre entreprise. Il peut s'agir d'un certain moyen de paiement, de transactions provenant d'une région spécifique ou de paiements effectués à un moment particulier de la journée qui sont plus susceptibles d'échouer. Si une tendance se dégage, vous avez probablement trouvé votre réponse.

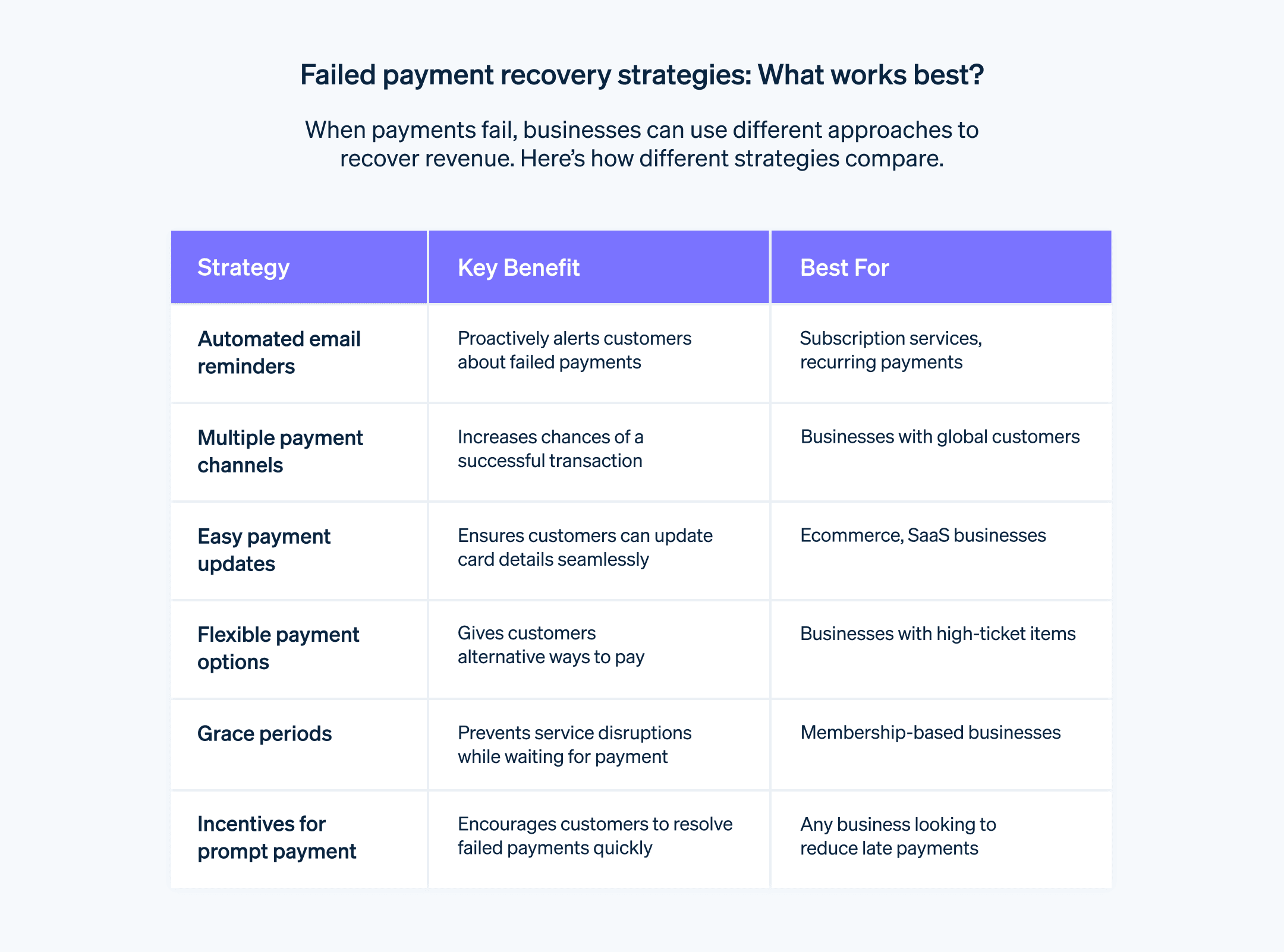

Comment aborder le recouvrement des paiements en échec : les stratégies à mettre en œuvre

Rappels automatiques par courriel

Intervention proactive et rapide : les échecs de paiement peuvent être facilement oubliés, surtout lorsqu'il s'agit d'abonnements récurrents ou de factures mensuelles. Les rappels automatiques par courriel agissent comme une incitation proactive, rappelant aux clients les paiements en souffrance. Cette intervention rapide augmente les chances de recouvrement des paiements et réduit le risque d'attrition de la clientèle.

Communication personnalisée : au lieu d'envoyer des rappels génériques, personnalisez vos courriels afin de créer une expérience plus engageante et plus pertinente pour le client. Adressez-vous aux clients par leur nom, mentionnez le montant spécifique et les détails de la facture, et proposez plusieurs options de paiement afin de leur faciliter la tâche. Les communications personnalisées favorisent une expérience client positive et augmentent la probabilité d'un paiement rapide.

Efficacité du flux de travail automatisé : la gestion manuelle des échecs de paiement est chronophage et inefficace. Les rappels automatiques par courriel automatisent le processus, libérant ainsi des ressources précieuses pour d'autres tâches. Vous pouvez ainsi faire évoluer votre entreprise sans pour autant compromettre vos efforts en matière de recouvrement des paiements.

Programmation personnalisée : envoyez des rappels de manière stratégique en fonction du contexte de l'échec de paiement. Envisagez par exemple d'envoyer le premier rappel dans les 24 heures suivant l'échec de la tentative, suivi de rappels de plus en plus fermes à intervalles réguliers. Cette stratégie permet d'assurer un suivi en temps opportun sans pour autant accabler les clients.

Méthode multicanal : combinez les rappels par courriel avec d'autres canaux de communication pour un impact optimal. Envisagez d'envoyer des rappels par message texte ou des notifications poussées aux utilisateurs d'applications mobiles pour avoir une plus grande portée et réactivité.

Optimisation fondée sur les données : suivez la performance de vos rappels par courriel et analysez les indicateurs clés tels que les taux d'ouverture, les taux de clics et les taux de conversion. Utilisez ces données pour affiner le contenu, les lignes d'objet, le moment et la fréquence de vos courriels afin d'obtenir des résultats optimaux.

Intégration avec les passerelles de paiement : de nombreuses passerelles de paiement intègrent des fonctionnalités de rappel automatique par courriel. Utilisez ces intégrations pour rationaliser votre flux de travail et simplifier la gestion des échecs de paiement.

Tests A/B de différentes stratégies : testez différents contenus de courriels, lignes d'objet et heures d'envoi pour voir ce qui suscite le plus d'intérêt chez vos clients. Cette méthode fondée sur les données vous permet de personnaliser vos rappels et d'optimiser leur efficacité.

Utilisation d'outils d'automatisation : utilisez des plateformes d'automatisation marketing ou un logiciel destiné au recouvrement des paiements en échec afin d'automatiser vos rappels par courriel. Ces outils vous permettent de créer des flux de travail personnalisés, de les intégrer à divers systèmes et de suivre la performance de vos campagnes.

Assistance au paiement : lorsque vous envoyez des rappels par courriel, envisagez de fournir des ressources utiles ou une assistance aux clients qui ont des difficultés avec leurs paiements. Vous pouvez par exemple fournir une FAQ sur les paiements, d'autres moyens de paiement ou des offres de versements échelonnés. Faire preuve d'empathie et de volonté d'aider peut grandement contribuer à améliorer la satisfaction des clients et à favoriser la réalisation du paiement.

Multiples canaux de paiement

Diverses options de paiement : les entreprises peuvent proposer divers moyens de paiement tels que les cartes de crédit et de débit, les virements bancaires, les portefeuilles numériques, et parfois des options de paiement en espèces ou par chèque. Grâce à cette diversité d'options, les clients peuvent facilement passer d'un moyen de paiement à un autre en cas d'échec du paiement.

Intégration technologique : l'intégration de technologies telles que des passerelles de paiement prenant en charge plusieurs moyens de paiement contribue au bon déroulement du processus. Cette intégration permet de passer facilement d'un moyen de paiement à un autre sans perturber de manière significative l'expérience du client.

Réduction de la dépendance à l'égard d'un seul canal : proposer un seul moyen de paiement peut comporter des risques. Si cette méthode pose problème, elle peut entraîner un nombre élevé d'échecs de paiement. Disposer de multiples moyens de paiement permet de répartir ce risque.

Préférence du client et accessibilité : les préférences et l'accès aux moyens de paiement varient d'un client à l'autre. Certains clients préfèrent les portefeuilles numériques pour leur praticité, par exemple, tandis que d'autres font davantage confiance aux virements bancaires traditionnels. Le fait de proposer aux clients plusieurs options permet de répondre à cette diversité.

Considérations géographiques : les préférences en matière de paiement peuvent varier d'une région à une autre. Si les cartes de crédit sont populaires dans certains pays, les paiements mobiles peuvent être la norme dans d'autres. Les entreprises qui s'adressent à un public international doivent tenir compte de ces préférences régionales.

Réduction de l'abandon des transactions : en cas d'échec d'un paiement, la mise à disposition immédiate d'un autre moyen de paiement peut réduire la probabilité d'un abandon de la transaction. Cet aspect est particulièrement pertinent dans le domaine du commerce en ligne, où les clients risquent de ne pas revenir pour finaliser leur achat s'ils éprouvent des problèmes.

Conformité et sécurité : les normes de conformité et de sécurité varient d'un canal de paiement à un autre. Les entreprises doivent s'assurer que tous les canaux disponibles respectent les réglementations en vigueur et maintiennent des systèmes de sécurité solides pour protéger les données des clients et prévenir la fraude.

Options pratiques de mise à jour des paiements

Interface conviviale : il est important de concevoir une interface intuitive et facile à utiliser à partir de laquelle les clients peuvent mettre à jour leurs informations de paiement. Il peut s'agir d'une application mobile ou d'un portail Web, ou encore de canaux de service à la clientèle.

Rappels automatiques d'expiration : la mise en place de rappels automatisés qui alertent les clients avant l'expiration de leurs informations de paiement leur permet de mettre à jour ces dernières de manière proactive. Cette option réduit le risque d'échec de transaction en raison d'informations obsolètes.

Plusieurs canaux de mise à jour : en proposant différents canaux pour mettre à jour des informations de paiement (par exemple au moyen d'une application, d'un site web, d'un service à la clientèle ou des liens par courriel), vous vous assurez que tous les segments de votre clientèle ont accès à ces informations.

Sécurité et confidentialité : il est extrêmement important de vérifier que le processus de mise à jour des paiements est sûr et conforme aux réglementations en matière de protection des données. Les clients doivent avoir la certitude que leurs informations financières sont traitées de manière sécurisée.

Flexibilité dans les moyens de paiement : la possibilité de changer de moyen de paiement (par exemple de passer d'une carte de crédit à un virement bancaire) au cours du processus de mise à jour permet de s'adapter à l'évolution des préférences ou de la situation des clients.

Capacité de mise à jour en temps réel : le système doit être en mesure de traiter les mises à jour en temps réel, ou le plus rapidement possible, afin d'éviter les retards susceptibles d'entraîner d'autres échecs de paiement.

Communication et orientations claires : fournir des instructions accessibles et une assistance pour la mise à jour des informations de paiement permet de réduire la confusion et les erreurs pendant le processus de mise à jour.

Intégration avec les profils des clients : établir un lien entre le système de mise à jour des informations de paiement et le profil des clients permet d'adopter une stratégie plus personnalisée et peut faciliter les mises à jour, car le système contient déjà des informations pertinentes sur les clients.

Boucle de rétroaction en cas d'échec des transactions : après l'échec d'une transaction, le fait de demander immédiatement aux clients de mettre à jour leurs informations de paiement permet d'augmenter les chances de récupérer le paiement.

Nouvelle tentative automatisée après la mise à jour : une fois les informations de paiement mises à jour, une nouvelle tentative automatisée de la transaction ayant échoué peut contribuer à une récupération immédiate sans nécessiter d'action supplémentaire de la part du client.

Options de paiement flexibles

Divers moyens de paiement : proposez à vos clients différents moyens de paiement, notamment par carte de crédit et de débit, virement bancaire, portefeuille numérique, mais aussi des options de paiement locales. Cette diversité permet de répondre aux préférences variées des clients et augmente les chances de réussite des transactions.

Mise à jour facile des moyens de paiements : faites en sorte que les clients puissent mettre à jour facilement leurs informations de paiement. Pour ce faire, vous pouvez vous appuyer sur des interfaces conviviales pour votre site Web ou votre application. Donner aux clients des instructions simples et une assistance facilement disponible peut favoriser des mises à jour rapides, réduisant ainsi les échecs de paiement dus à des informations obsolètes.

Logique de relance automatisée : mettez en œuvre une logique de relance automatisée pour les transactions qui ont échoué. Il s'agit de réessayer les transactions à des heures ou des jours différents, en tenant compte du fait que des problèmes temporaires tels que des fonds insuffisants ou des interruptions de service peuvent entraîner des échecs.

Échéances de paiement flexibles : donnez aux clients la possibilité de choisir ou de modifier leurs dates de paiement. Cette flexibilité permet de synchroniser les dates de paiement avec les cycles financiers, tels que les versements de salaires, ce qui améliore le taux de réussite des paiements.

Modalités de paiement : proposez différentes modalités de paiement aux clients qui font face à des difficultés financières temporaires. Il peut s'agir de prolonger la période de paiement ou de fractionner les paiements en montants moins importants et plus faciles à gérer.

Notifications en temps réel : envoyez des notifications immédiates en cas d'échec des transactions. Vous tenez ainsi les clients informés et les inciter à prendre les mesures nécessaires, telles que mettre à jour les informations de paiement ou vérifier que des fonds suffisants sont disponibles.

Service d'assistance à la clientèle : fournissez une assistance à la clientèle spécialisée pour les questions liées aux paiements. Un personnel d'assistance formé peut aider les clients à résoudre les problèmes de paiement, à trouver d'autres moyens de paiement ou à mettre en place des modalités de paiement spécifiques.

Analyse des données et informations : analysez régulièrement les données de paiement afin d'identifier les tendances et les problèmes liés aux échecs de paiement. Les informations ainsi obtenues permettent d'améliorer les processus et les stratégies de paiement.

Sécurité et conformité : assurez-vous que tous les moyens et processus de paiement sont sécurisés et conformes aux réglementations en vigueur, telles que les Normes de sécurité des données de l'industrie des cartes de paiement (PCI DSS) pour les paiements par carte. Cette approche permet de prévenir la fraude tout en renforçant la confiance des clients.

Formation des utilisateurs : informez les utilisateurs sur les options de paiement disponibles et la bonne pratique pour leurs transactions. Vous pouvez proposer des FAQ, des tutoriels ou une communication directe par l'entremise du service d'assistance à la clientèle.

Intégration facile : intégrez des options de paiement flexibles à l'expérience client. Le processus doit être intuitif et ne pas perturber l'utilisateur au cours de ses transactions.

Personnalisation fondée sur la segmentation de la clientèle : adaptez les options de paiement en fonction de la segmentation de la clientèle. Les préférences et les comportements financiers varient d'un segment à l'autre, ce qui peut informer les solutions de paiement les plus appropriées pour chaque groupe.

Délais de grâce

Les délais de grâce sont des périodes au cours desquelles les clients sont autorisés à résoudre leurs problèmes de paiement sans encourir de pénalités immédiates ni d'interruptions de service. Afin de mettre en place des délais de grâce de manière efficace, il est nécessaire de connaître les besoins des clients, les exigences réglementaires ainsi que les implications opérationnelles que cela entraîne pour votre entreprise. Voici quelques bonnes pratiques :

Communication claire des conditions du délai de grâce : indiquez la durée du délai de grâce ainsi que les conditions de son application. La transparence de ces conditions permet de gérer les attentes des clients tout en réduisant les risques de confusion.

Durée raisonnable : définissez un délai de grâce suffisamment long pour donner aux clients une chance raisonnable de régler leurs problèmes de paiement, mais pas trop long pour ne pas affecter de manière significative vos revenus. La durée peut varier en fonction de la norme du secteur ainsi que du service ou du produit.

Notifications automatisées : envoyez des rappels automatiques aux clients avant et pendant la période de grâce. Ces rappels doivent mentionner la date d'échéance du paiement, la date de fin du délai de grâce et les conséquences éventuelles d'un défaut de paiement.

Options de prolongation flexibles : envisagez de donner la possibilité de prolonger le délai de grâce dans certains cas, en particulier pour les clients ayant de bons antécédents de paiement ou ceux qui font face à des difficultés financières temporaires.

Mesures d'incitation au paiement rapide

Voici quelques bonnes pratiques pour mettre en place des mesures incitatives en faveur d'un paiement rapide :

Options incitatives attrayantes : proposez des mesures incitatives qui intéressent réellement votre clientèle. Les mesures les plus courantes comprennent des réductions sur les achats futurs, des points de fidélité, des remises en argent ou l'accès à des services ou produits exclusifs.

Communication claire des conditions : assurez-vous que les conditions générales du programme de mesures incitatives sont communiquées aux clients dans un langage clair. Ces informations englobent les critères d'admissibilité, la manière et le moment où la mesure est accordée, ainsi que les éventuelles limitations ou dates d'expiration.

Processus d'utilisation facile : facilitez le processus afin de pouvoir bénéficier des mesures incitatives. Si le processus est complexe, la valeur perçue des mesures incitatives risque d'en être affectée de manière négative.

Promotion régulière : faites la promotion active du programme de mesures incitatives au moyen de différents canaux, notamment par des courriels et des notifications dans l'application, ainsi que pendant le processus de paiement. Une promotion régulière permet aux clients de ne pas perdre de vue le programme.

Alignement sur les objectifs de l'entreprise : concevez le programme de mesures incitatives de manière à ce qu'il corresponde aux objectifs généraux de votre entreprise. Si l'objectif est d'augmenter les achats répétés, par exemple, envisagez de mettre en place des mesures incitatives qui encouragent les dépenses.

Approche segmentée : adaptez les mesures incitatives aux différents segments de clientèle en fonction de leur comportement d'achat, de leurs préférences et de leur historique de paiement. Cette stratégie ciblée peut accroître l'efficacité des mesures incitatives.

Suivi et évaluation : surveillez en permanence la performance du programme de mesures incitatives. Évaluez son impact sur les comportements de paiement et procédez à des réajustements en vous fondant sur des données.

Conformité et considérations éthiques : assurez-vous que le programme de mesures incitatives est conforme aux lois et réglementations en vigueur, notamment en ce qui concerne les transactions financières et le marketing. Il est également important de prendre en compte les implications éthiques de votre programme afin d'éviter d'encourager un comportement financier irresponsable.

Mécanisme de rétroaction : mettez en place un système pour recueillir les commentaires des clients sur le programme de mesures incitatives. Ces commentaires peuvent permettre de savoir comment le programme est perçu et comment il peut être amélioré.

Conception évolutive et flexible : concevez le programme de manière à ce qu'il soit évolutif et flexible, afin de permettre des réajustements en fonction de l'évolution des conditions du marché, du comportement des clients et des besoins de l'entreprise.

Intégration technologique : utilisez la technologie pour automatiser le suivi et l'attribution des mesures incitatives. Il peut s'agir d'une intégration avec des systèmes de paiement, des solutions de gestion de la relation client (GRC) et des outils de marketing.

Analyse coûts-avantages : procédez régulièrement à une analyse coûts-avantages du programme afin de vous assurer qu'il est financièrement viable et qu'il offre le rendement sur capital investi escompté.

Transparence sur les changements : si le programme est modifié, communiquez rapidement les réajustements aux clients afin de maintenir la confiance et l'intégrité du programme.

Contenu éducatif : proposez un contenu éducatif afin que les clients puissent se familiariser avec la valeur des mesures incitatives ainsi qu'avec les avantages qu'ils peuvent tirer de leur participation au programme.

Considérations juridiques en matière de recouvrement des paiements échoués

La problématique des échecs de paiement relève de considérations juridiques et de conformité que toutes les entreprises doivent connaître lorsqu'elles traitent les paiements de leurs clients. Voici un examen plus approfondi de ces intersections.

Compréhension des lois locales et internationales : Les entreprises doivent connaître les cadres juridiques régissant le recouvrement des créances et le traitement des paiements dans les territoires où elles exercent leurs activités. Il s'agit notamment de connaître les lois locales et les réglementations internationales, en particulier dans le cas d'activités internationales.

Respect des pratiques de recouvrement des créances : Il est important de suivre des pratiques équitables en matière de recouvrement de créances. Il s'agit de savoir quelles sont les pratiques légales et éthiques en matière de recouvrement des créances impayées, telles que les restrictions concernant la prise de contact avec les clients et les interdictions de harcèlement.

Protection des données et de la confidentialité : Il est essentiel de garantir la conformité aux lois relatives à la protection des données, telles que le Règlement général sur la protection des données (RGPD) de l'Union européenne ou le California Consumer Privacy Act (CCPA), afin d'assurer la continuité des activités. Il s'agit notamment de la manière dont les données des clients sont utilisées et stockées au cours du processus de recouvrement des paiements.

Conditions générales claires : Les entreprises doivent s'assurer que leurs conditions générales relatives aux paiements et aux éventuelles actions de recouvrement sont facilement accessibles et connues des clients. Cette clarté permet d'éviter les litiges juridiques liés à des malentendus au sujet des obligations de paiement.

Tenue de registres et documentation : Il est important de conserver des registres exacts de toutes les communications et transactions avec les clients. Cette documentation peut s'avérer particulièrement précieuse en cas de procédure judiciaire ou de litige portant sur les démarches de recouvrement des paiements.

Compréhension des lois relatives à la faillite et l'insolvabilité : Il est essentiel de connaître les lois relatives à la faillite et l'insolvabilité, car il est possible qu'un client se déclare en faillite. Les entreprises peuvent mieux s'orienter en connaissant l'incidence de ces lois sur les procédures de recouvrement des créances.

Formation et politiques pour le personnel : En formant le personnel responsable du recouvrement des paiements sur les exigences légales et aux pratiques éthiques, il est possible de renforcer la conformité tout en réduisant le risque de problèmes juridiques qui peuvent découler d'un comportement inapproprié.

Contrats avec des agences tierces : Si les entreprises font appel à des agences tierces pour le recouvrement de créances, elles doivent s'assurer que ces agences respectent également toutes les lois et réglementations en vigueur. Les contrats conclus avec ces agences doivent stipuler clairement ces exigences.

Intérêts et frais : Les intérêts ou frais exigés en cas de retard de paiement doivent respecter les limites légales et être explicitement communiqués aux clients à l'avance. Des frais excessifs peuvent donner lieu à des poursuites judiciaires et nuire à la réputation.

Mécanismes de résolution des litiges : Il est important de mettre en place des mécanismes équitables de résolution des litiges pour les clients qui contestent la validité d'une créance ou le processus de recouvrement. Il est ainsi possible de résoudre certains problèmes sans avoir recours à une procédure en justice.

Lois sur la protection des consommateurs : Les lois sur la protection des consommateurs sont conçues pour protéger les clients contre les pratiques commerciales déloyales, et les entreprises doivent s'assurer de les respecter. Pour cela, la publicité sur les produits doit être honnête et les pratiques de facturation doivent être transparentes.

Accessibilité et non-discrimination : Il est important de s'assurer que le processus de recouvrement des paiements est accessible et non discriminatoire. Il faut donc tenir compte des besoins de tous les clients, notamment des personnes handicapées ou de celles qui parlent une autre langue.

Examen juridique des stratégies de recouvrement : Un examen juridique régulier des stratégies et tactiques de recouvrement des paiements permet de vérifier la conformité et de s'adapter à toute modification de la législation.

Communication avec un conseiller juridique : Le maintien d'une communication ouverte avec un conseiller juridique permet de traiter rapidement les questions juridiques qui se présentent et de s'assurer que les stratégies de recouvrement restent conformes.

Comment Stripe peut vous aider

Les solutions de paiement de Stripe intègrent plusieurs fonctionnalités qui permettent aux entreprises d'éviter les échecs de paiement et d'y remédier.

Éviter les échecs de paiement

Radar : Radar, l'outil de prévention de la fraude de Stripe alimenté par l'apprentissage automatique, permet d'identifier et de bloquer les transactions suspectes avant qu'elles ne se produisent, ce qui permet de réduire considérablement le risque de fraude et d'échecs de paiement.

Payment Intents : Cette fonctionnalité permet aux entreprises de collecter à l'avance toutes les informations nécessaires au paiement et de sécuriser l'autorisation, évitant ainsi tout problème lié à une insuffisance de fonds ou à l'expiration de cartes au moment du paiement.

Authentification forte du client : Stripe prend en charge l'authentification forte du client, une norme de sécurité qui permet de vérifier l'identité des titulaires de cartes ainsi que de réduire la fraude et les échecs de paiement.

3D Secure dynamique (3DS) : Cette mise en place d'un système 3DS avancé offre une expérience de paiement sécurisée tout en améliorant encore plus la protection contre la fraude.

Codes de refus de paiement personnalisables : Les entreprises peuvent définir leurs propres codes de refus de paiement afin de recevoir des informations plus précises sur les échecs de paiement, ce qui leur permet d'identifier et de traiter la cause profonde du problème.

Réagir aux échecs de paiement

Relances automatiques : Stripe peut automatiquement relancer les paiements qui ont échoué avec différents moyens de paiement ou après une période donnée, ce qui permet d'augmenter les chances de recouvrement des paiements.

Payment Links : Les entreprises peuvent facilement créer et partager des liens de paiement avec leurs clients afin de faciliter les relances de paiement.

Courriels de relance : Stripe propose des courriels de relance personnalisables qui peuvent être envoyés automatiquement aux clients dont les paiements sont en suspens, afin de leur rappeler de payer et de leur proposer des options de paiement pratiques.

Services de recouvrement des paiements : Stripe s'associe à diverses entreprises de recouvrement de paiements pour fournir des services supplémentaires, notamment en matière de recouvrement de créances et d'assistance en cas de contestation de paiement.

Informations détaillées : Stripe propose des tableaux de bord et des rapports complets qui fournissent des informations précieuses sur les tendances de paiement, les taux de refus ainsi que d'autres indicateurs clés, aidant ainsi les entreprises à identifier les domaines à améliorer.

Autres avantages

Portée mondiale : Stripe prend en charge les paiements dans plus de 135 devises, ce qui permet aux entreprises d'atteindre des clients dans le monde entier et de minimiser le risque d'échecs de paiement lié à des problèmes de compatibilité des devises.

Évolutivité : La technologie Stripe a été conçue pour gérer des volumes importants de transactions, ce qui permet aux entreprises de traiter efficacement les paiements, même lorsqu'elles sont en pleine croissance.

Sécurité : Stripe adhère aux normes et réglementations les plus strictes en matière de sécurité, protégeant ainsi les entreprises et les clients contre la fraude et les violations de données.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.