Los pagos fallidos pueden generar un problema con el que la mayoría de las empresas deben lidiar hasta cierto punto, pero también pueden socavar los esfuerzos de una empresa para adquirir y retener clientes. Un estudio reveló que los pagos fallidos le costaron a la economía mundial más de USD 118 mil millones en 2020, lo que demuestra cuán costosa puede ser esta parte del negocio.

A continuación, analizaremos por qué fallan los pagos y explicaremos los pasos que pueden seguir las empresas para averiguar las causas de los pagos fallidos en sus sistemas.

¿Qué contiene este artículo?

- Causas comunes de pagos fallidos

- Cómo identificar las causas de los pagos fallidos en tu empresa

- Cómo abordar la recuperación de pagos fallidos: Estrategias útiles

- Consideraciones legales para la recuperación de pagos fallidos

- ¿Cómo puede ayudarte Stripe?

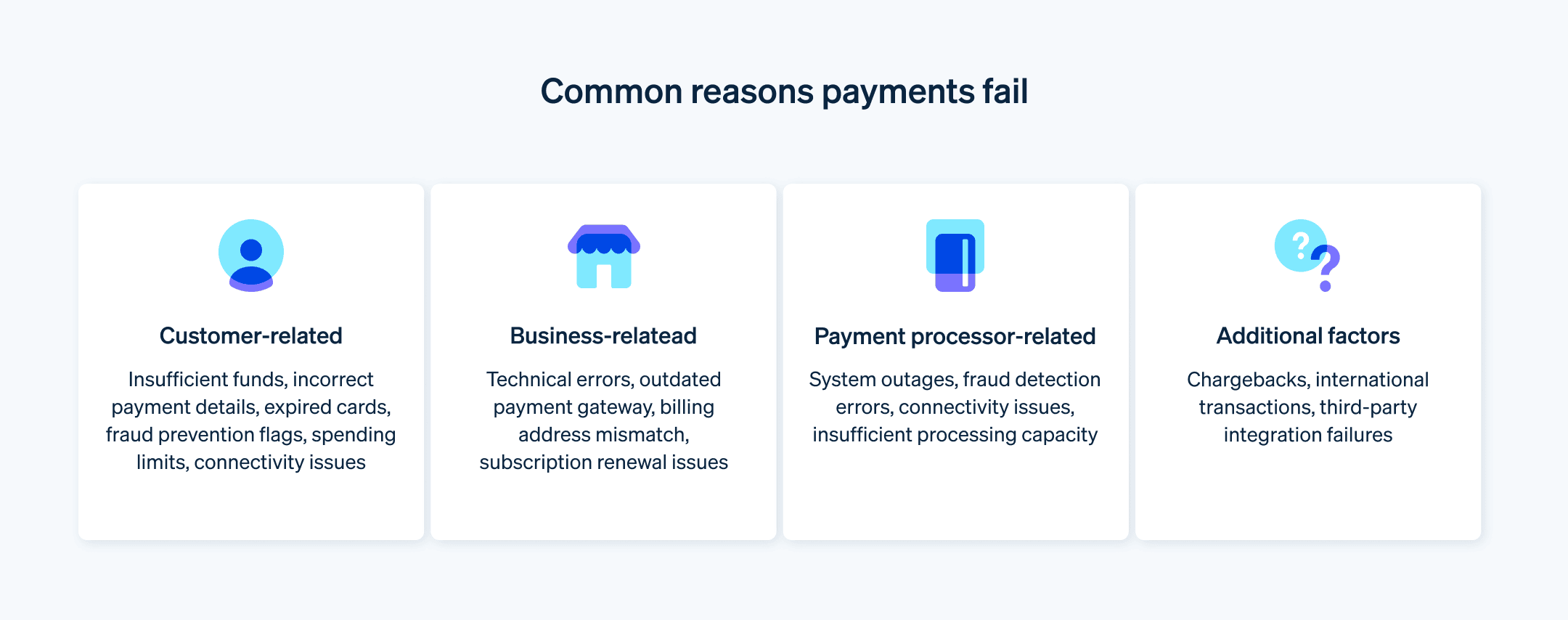

Causas comunes de los pagos fallidos

Los procesos de pago, las prácticas de almacenamiento de tarjetas y las operaciones de facturación pueden variar de una empresa a otra. Como resultado, los pagos fallidos pueden ocurrir por varias razones. Estos son algunos de los más frecuentes:

Relacionados con el cliente

Fondos insuficientes: Esta suele ser la causa principal de los pagos fallidos. Es posible que los clientes se olviden de verificar el saldo de su cuenta antes de intentar una transacción o que hayan excedido su límite de crédito.

Información de pago incorrecta: Errores tipográficos en números de tarjeta, códigos de valor de verificación de tarjeta (CVV), las fechas de vencimiento o las direcciones de facturación pueden provocar pagos fallidos fácilmente.

Tarjetas vencidas: Es posible que los clientes no se den cuenta de que sus tarjetas están vencidas o que no hayan actualizado su información de pago con la empresa.

Prevención de fraude: Los bancos y los procesadores de pagos suelen utilizar algoritmos de detección de fraude para detectar actividades sospechosas. Esto puede llevar a que se rechacen transacciones legítimas, especialmente si el cliente está haciendo una compra grande o inusual.

Límite de crédito insuficiente: Para las transacciones con tarjeta de crédito, el límite de crédito disponible del cliente puede no ser suficiente para cubrir el costo de la compra.

Limitaciones de la cuenta: Algunos bancos y procesadores de pagos pueden tener límites de gastos diarios o semanales para prevenir el fraude. Estos límites también pueden causar el rechazo de los pagos.

Problemas técnicos: Los clientes pueden experimentar problemas de conectividad a Internet o problemas con su dispositivo que les impidan completar el proceso de pago.

Relacionados con las empresas

Errores técnicos: Fallas técnicas en el sitio web de la empresa o en elprocesador de pagos pueden provocar que las transacciones fallen.

Pasarela de pagos configurada incorrectamente: Si la pasarela de pagos no está bien configurada, es posible que no pueda procesar los pagos correctamente.

Software desactualizado: Un software desactualizado en el sitio web o el servidor de la empresa puede provocar fallas en los pagos.

Desajuste de monedas: Si la moneda de facturación del cliente es diferente de la moneda aceptada por la empresa, puede rechazarse la transacción.

Problemas de seguridad: Las empresas pueden contar con medidas de seguridad que impiden que se procesen ciertos tipos de transacciones, incluso si son legítimas.

Problemas de renovación de suscripciones: los pagos recurrentes pueden fallar debido a cambios en la información de pago del cliente, fondos insuficientes o tarjetas vencidas.

Discrepancia de la dirección de facturación: Si la dirección de facturación de la cuenta del cliente no coincide con la dirección de su método de pago, la transacción puede ser rechazada.

Relacionados con el procesador de pagos

Cortes en el sistema: Los procesadores de pagos pueden experimentar interrupciones y por lo tanto, impedir que se procesen las transacciones.

Errores de detección de fraude: Al igual que los bancos, los procesadores de pagos pueden utilizar algoritmos de detección de fraude que pueden rechazar transacciones legítimas por error.

Capacidad de procesamiento insuficiente: Durante los picos de actividad comercial, los procesadores de pagos procesan grandes volúmenes de transacciones, lo que puede provocar demoras y fallas.

Problemas de conectividad: Los problemas con la red del procesador de pagos pueden provocar errores en las transacciones.

Factores adicionales

Contracargos: Si un cliente disputa una transacción, el banco emisor puede emitir un contracargo, lo que revertirá el pago.

Integraciones de terceros: Si el proceso de pago involucra integraciones de terceros, como con una interfaz de programación de aplicaciones (API) de impuestos o envíos), puede haber problemas que provoquen un error en la transacción.

Transacciones internacionales: las transacciones internacionales pueden ser más propensas a fallar debido a problemas de cambio de moneda, diferentes prácticas de detección de fraude y otros factores.

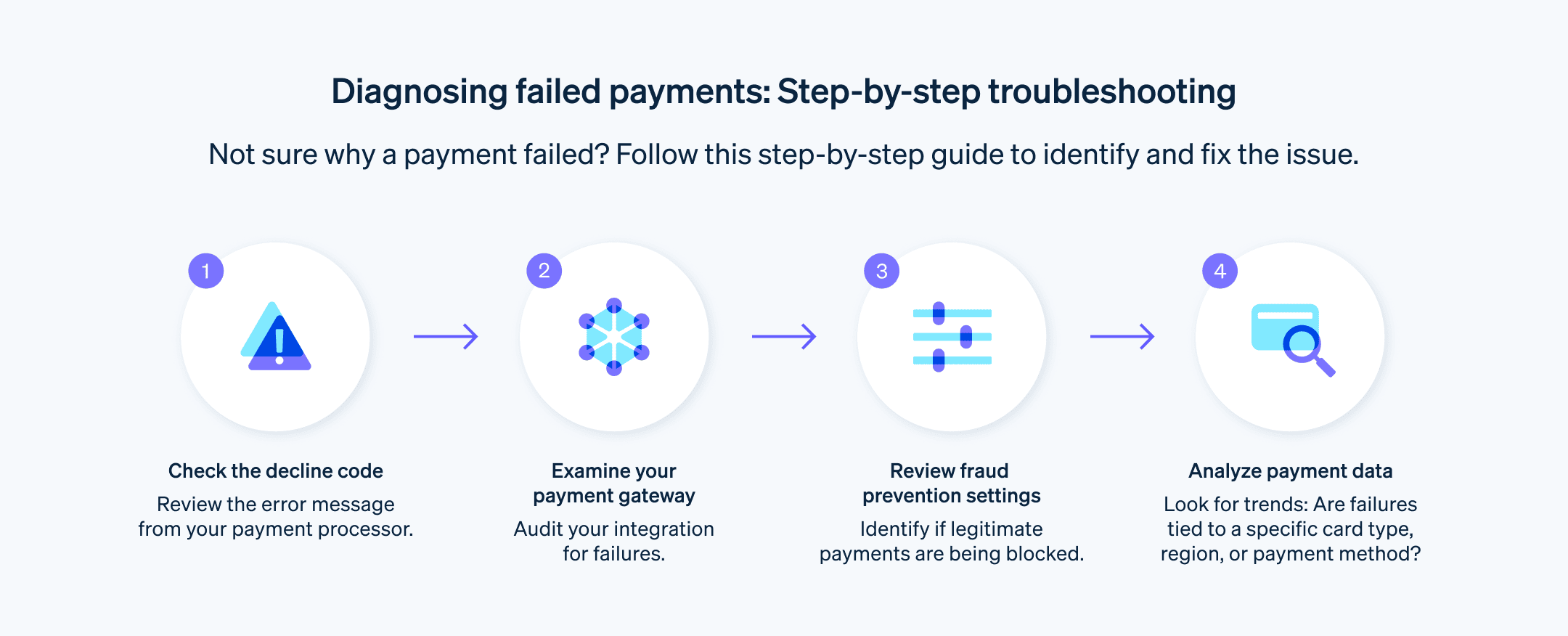

Cómo identificar las causas de los pagos fallidos en tu empresa

Es importante tomar medidas para prevenir y responder ante los pagos fallidos, pero abordar estos problemas de manera adecuada depende en primer lugar de saber por qué ocurren los pagos fallidos en tu empresa. A continuación, te presentamos un proceso paso a paso que te ayudará a determinar las causas principales de los pagos fallidos:

Comprueba el código de rechazo: A nivel individual, el primer paso para determinar la causa de un pago fallido es verificar el código de rechazo que proporcionó tu procesador de pagos. Un código de rechazo de tarjeta suele ser un código de error alfanumérico de dos dígitos que explica por qué se rechazó una transacción con tarjeta.

Examina tu pasarela de pago: Si estás investigando las causas de varios pagos fallidos, ver tu pasarela de pago a menudo puede proporcionar respuestas. Realiza una auditoría exhaustiva de la integración de tu puerta de enlace para recopilar datos sobre los tipos de transacciones que han fallado. Un problema podría evidenciarse rápidamente, pero si no es así, reúne la mayor cantidad de información posible.

Revisa la configuración de prevención de fraude: Debido a que las herramientas de detección y prevención de fraude a veces pueden señalar pagos legítimos, revisa cada configuración para determinar si alguna es demasiado estricta o si puede haber estado marcando pagos como sospechosos por error.

Analiza los datos de pago: Examina detenidamente los datos que recopilaste de tu pasarela de pagos y software de prevención de fraude para tratar de determinar si hay algún factor que afecte los pagos de tu empresa. Puede ser un método de pago determinado, transacciones de una región específica o pagos durante un momento particular del día en que hay más probabilidades de fallos. Si surge un patrón, es probable que esa sea tu respuesta.

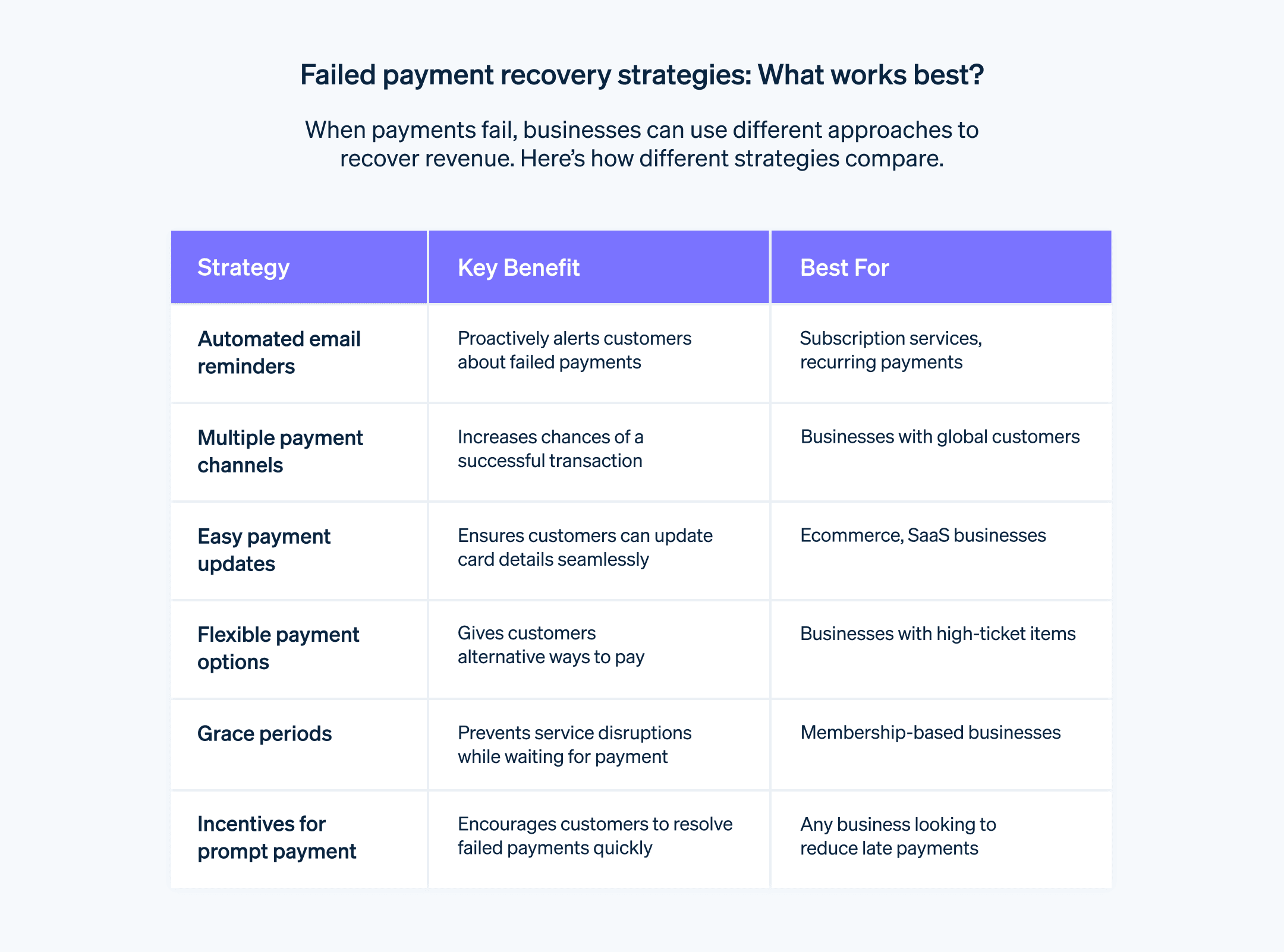

Cómo abordar la recuperación de pagos fallidos: Estrategias útiles

Recordatorios automáticos por correo electrónico

Intervención proactiva y oportuna: Los pagos fallidos pueden olvidarse fácilmente, especialmente cuando se trata de suscripciones recurrentes o facturas mensuales. Los recordatorios automáticos por correo electrónico actúan como un impulso proactivo, lo cual les recuerda a los clientes sobre los pagos pendientes. Esta intervención oportuna aumenta las posibilidades de recuperación exitosa de los pagos y reduce el riesgo de pérdida de cuentas.

Comunicación personalizada: En lugar de enviar recordatorios genéricos, utiliza la personalización del correo electrónico para crear una experiencia más atractiva y relevante. Dirígete a los clientes por su nombre, menciona el importe específico y los detalles de la factura, y proporciona varias opciones de pago para su comodidad. Las comunicaciones personalizadas cultivan una experiencia positiva para el cliente y aumentan la probabilidad de un pago puntual.

Eficiencia del flujo de trabajo automatizado: La gestión manual de los pagos fallidos requiere mucho tiempo y es ineficiente. Los recordatorios automáticos por correo electrónico automatizan el proceso, lo que libera recursos valiosos para otras tareas. Esto te permite ampliar tu negocio sin sacrificar los esfuerzos de recuperación de pagos.

Programación personalizada: Envía recordatorios de forma estratégica en función del contexto del pago fallido. Considera enviar el primer recordatorio dentro de las 24 horas posteriores al intento fallido, por ejemplo, seguido de recordatorios progresivamente más fuertes a intervalos regulares. Esta estrategia garantiza que haya seguimientos oportunos sin abrumar a los clientes.

Método multicanal: Combina recordatorios por correo electrónico con otros canales de comunicación para lograr el máximo impacto. Considera enviar recordatorios por SMS o notificaciones push a los usuarios de aplicaciones móviles para tener un mayor alcance y capacidad de respuesta.

Optimización basada en datos: Haz un seguimiento del rendimiento de tus recordatorios por correo electrónico y analiza las métricas clave, como las tasas de apertura, clics y conversión. Utiliza estos datos para refinar el contenido, el asunto, el tiempo y la frecuencia de tu correo electrónico para obtener resultados óptimos.

Integración con pasarelas de pago: Muchas pasarelas de pago tienen funciones integradas para enviar recordatorios automáticos por correo electrónico. Utiliza estas integraciones para agilizar tu flujo de trabajo y la gestión de pagos fallidos.

Pruebas A/B de diferentes estrategias: Experimenta con diferentes contenidos de correo electrónico, asuntos y tiempos de envío para ver qué es lo que mejor resuena con tus clientes. Este método basado en datos te permite personalizar tus recordatorios y maximizar su efectividad.

Uso de herramientas de automatización: Utiliza plataformas de automatización de marketing o un software dedicado a la recuperación de pagos fallidos para automatizar tus recordatorios por correo electrónico. Estas herramientas te permiten crear flujos de trabajo personalizados, integrarlos con varios sistemas y hacer un seguimiento del rendimiento de tus campañas.

Proporcionar asistencia para el pago: Cuando envíes recordatorios por correo electrónico, considera proporcionar recursos útiles o asistencia para los clientes que tienen problemas con sus pagos. Esto puede incluir proporcionar preguntas frecuentes sobre pagos, métodos de pago alternativos o planes de pago en cuotas. Demostrar empatía y disposición a ayudar puede contribuir en gran medida a mejorar la satisfacción del cliente y fomentar la finalización del pago.

Varios canales de pago

Variedad de opciones de pago: Las empresas pueden ofrecer varios métodos de pago, como tarjetas de crédito y débito, transferencias bancarias, carteras digitales, y a veces opciones de efectivo o cheque. Esta diversidad hace que, si un método de pago falla, los clientes puedan cambiar fácilmente a otro.

Integración de tecnología: La integración de tecnología, como pasarelas de pago que admitan múltiples métodos de pago, ayuda a que el proceso se desarrolle sin problemas. Esta integración permite una transición sencilla entre métodos de pago sin causar interrupciones sustanciales en la experiencia del cliente.

Reducción de la dependencia de un solo canal: Depender de un solo método de pago puede ser arriesgado. Si ese método tiene problemas, puede provocar un gran número de pagos fallidos. Varios canales distribuyen este riesgo.

Preferencia del cliente y accesibilidad: Los clientes tienen preferencias y acceso a los métodos de pago diferentes. Por ejemplo, algunos pueden preferir las carteras digitales por su conveniencia, mientras que otros pueden confiar más en las transferencias bancarias tradicionales. Ofrecer a los clientes múltiples opciones atiende a esta variada base.

Consideraciones geográficas: Las preferencias de pago pueden variar de una región a otra. Si bien las tarjetas de crédito pueden ser populares en un país, los pagos móviles podrían ser la norma en otro. En el caso de las empresas que prestan servicios a empresas internacionales, el público debe tener en cuenta estas preferencias regionales.

Reducir el abandono de transacciones: Si un pago falla, disponer de un método alternativo inmediato puede reducir la probabilidad de que se produzca una transacción abandono. Esto es especialmente importante en el comercio electrónico, donde es posible que los clientes no vuelvan a completar una compra si tienen problemas.

Cumplimiento de normativas y seguridad: Los diferentes canales de pago tienen diferentes estándares de cumplimiento y seguridad. Las empresas deben asegurarse de que todos los canales disponibles cumplan con las normativas necesarias y mantener sistemas de seguridad sólidos para proteger los datos de los clientes y prevenir el fraude.

Opciones sencillas de actualización de pagos

Interfaz fácil de usar: Es importante diseñar una interfaz intuitiva y fácil de usar en la que los clientes puedan actualizar su información de pago. Esto podría ser parte de una aplicación móvil o un portal web, o a través de canales de atención al cliente.

Recordatorios automáticos por vencimiento: La implementación de los recordatorios automáticos que alerten a los clientes antes de que caduque su información de pago ayuda a actualizar los detalles de manera proactiva. Esto reduce el riesgo de transacciones fallidas debido a información desactualizada.

Múltiples canales de actualización: Proporcionar varios canales para actualizar la información de pago (por ejemplo, a través de una aplicación, un sitio web, el servicio de atención al cliente o mediante enlaces de correo electrónico) garantiza que haya accesibilidad para todos los segmentos de clientes.

Seguridad y privacidad: Es sumamente importante verificar que el proceso de actualización de pagos sea seguro y cumpla con la normativa de protección de datos. Los clientes necesitan confiar en que su información financiera se maneja de forma segura.

Flexibilidad en los métodos de pago: Permitir que los clientes cambien de método de pago (por ejemplo, de una tarjeta de crédito a una transferencia bancaria directa) durante el proceso de actualización puede adaptarse a las preferencias o circunstancias cambiantes de los clientes.

Capacidad de actualización en tiempo real: El sistema debe ser capaz de procesar las actualizaciones en tiempo real, o lo más cerca posible, para evitar retrasos que puedan provocar más fallos en los pagos.

Claridad en la comunicación y orientación: Proporcionar instrucciones accesibles y asistencia para actualizar la información de pago ayuda a reducir la confusión y los errores durante el proceso de actualización.

Integración con perfiles de clientes: Vincular el sistema de actualización de pagos con los perfiles de los clientes permite una estrategia más personalizada y puede facilitar las actualizaciones porque el sistema ya contiene información relevante del cliente.

Bucle de comentarios para transacciones fallidas: Después de una transacción fallida, dirigirse de inmediato a los clientes para que actualicen su información de pago puede aumentar las posibilidades de recuperar el pago correctamente.

Reintento automático después de la actualización: Una vez que se actualiza la información de pago, un reintento automático de la transacción fallida puede ayudar a la recuperación inmediata sin necesidad de una acción adicional por parte del cliente.

Opciones de pago flexibles

Diversos métodos de pago: Ofrece a los clientes una variedad de métodos de pago, como tarjetas de crédito y débito, transferencias bancarias, carteras digitales y opciones de pago locales. Esta diversidad se adapta a las diversas preferencias de los clientes y aumenta la probabilidad de que las transacciones se realicen correctamente.

Fácil actualización del método de pago: Permite que los clientes actualicen fácilmente sus datos de pago. Esto se puede hacer a través de interfaces fáciles de usar en tu sitio web o aplicación. Brindar a los clientes instrucciones fáciles de seguir y asistencia disponible permanentemente puede fomentar las actualizaciones rápidas, lo que reduce los errores en los pagos debido a información desactualizada.

Lógica de reintentos automatizada: Implementa una lógica de reintentos automatizada para las transacciones con errores. Esto implica reintentar la transacción en diferentes momentos o días, teniendo en cuenta que los problemas temporales como fondos insuficientes o tiempo de inactividad del banco pueden causar fallas.

Cronograma de pagos flexible: Permite que los clientes elijan o cambien sus fechas de pago. Esta flexibilidad puede vincular las fechas de pago a sus ciclos financieros, como los depósitos de salarios, lo que mejora la tasa de éxito de los pagos.

Planes de pago: Ofrece planes de pago para los clientes que enfrentan dificultades financieras temporales. Esto puede incluir extender el periodo de pago o dividir los pagos en montos más pequeños y manejables.

Notificaciones en tiempo real: Envía notificaciones inmediatas de las transacciones fallidas. Esto mantiene informados a los clientes y los impulsa a tomar las medidas necesarias, como actualizar los datos de pago o verificar que haya fondos suficientes disponibles.

Atención al cliente: Proporciona soporte al cliente exclusivo para problemas relacionados con los pagos. El personal de soporte capacitado puede ayudar a los clientes a resolver fallas en los pagos, encontrar métodos de pago alternativos o configurar planes de pago.

Análisis de datos e información: Analiza los datos de pago con regularidad para identificar tendencias y problemas en los pagos fallidos. Los conocimientos adquiridos pueden guiar las mejoras en los procesos y estrategias de pago.

Seguridad y cumplimiento de la normativa: Asegúrate de que todos los métodos y procesos de pago sean seguros y cumplan con la normativa pertinente, como las Normas de seguridad de datos del sector de las tarjetas de pago (PCI DSS) para pagos con tarjeta. Esto protege contra el fraude y aumenta la confianza del cliente.

Capacitación del usuario: Informa a los usuarios sobre las opciones de pago disponibles y las prácticas recomendadas para sus transacciones. Esto puede incluir preguntas frecuentes, tutoriales o comunicación directa a través del servicio de atención al cliente.

Fácil integración: Integra opciones de pago flexibles en la experiencia del cliente. El proceso debe ser intuitivo y no interrumpir la realización de las transacciones del usuario.

Personalización basada en la segmentación de clientes: Personaliza las opciones de pago en función de la segmentación de clientes. Los diferentes segmentos pueden tener diferentes preferencias y comportamientos financieros, lo que puede informar sobre las soluciones de pago más adecuadas para cada grupo.

Periodos de gracia

Los periodos de gracia son momentos designados en los que los clientes pueden resolver problemas de pago sin enfrentar sanciones inmediatas o interrupciones del servicio. La implementación efectiva de los periodos de gracia implica conocer las necesidades del cliente, los requisitos normativos y las implicaciones operativas para tu negocio. Estas son algunas de las prácticas recomendadas:

Comunicación clara de las condiciones del periodo de gracia: Comunicación de la duración del periodo de gracia y las condiciones en las que se aplica. La transparencia sobre estas condiciones ayuda a gestionar las expectativas de los clientes y reduce la confusión.

Duración razonable: Establece un periodo de gracia lo suficientemente largo como para que los clientes tengan una oportunidad justa de rectificar los problemas de pago, pero no tanto como para que afecte notablemente a tus ingresos. La duración puede variar según el estándar del sector y el servicio o producto.

Notificaciones automatizadas: Envía recordatorios automáticos a los clientes antes y durante el periodo de gracia. Estos recordatorios deben incluir la fecha de vencimiento del pago, la fecha de finalización del periodo de gracia y las posibles consecuencias de la falta de pago.

Opciones de extensión flexibles: Considera la posibilidad de dar la opción de extender el periodo de gracia en ciertos casos, especialmente para clientes con un buen historial de pagos o aquellos que enfrentan dificultades financieras temporales.

Incentivos para el pago a tiempo

Estas son algunas de las prácticas recomendadas para implementar incentivos para el pago a tiempo:

Opciones atractivas de incentivos: Ofrece incentivos que sean realmente atractivos para tu base de clientes. Los incentivos más comunes incluyen descuentos en compras futuras, puntos de fidelidad, devoluciones de dinero o acceso a servicios o productos exclusivos.

Comunicación clara de las condiciones: Asegúrate de que los términos y condiciones del programa de incentivos se comuniquen a los clientes de forma accesible. Esto incluye los criterios de elegibilidad, cómo y cuándo se otorga el incentivo, y cualquier limitación o fecha de vencimiento.

Fácil proceso de canje: Haz que el proceso de canje de cualquier incentivo sea sencillo. Los procesos de canje complicados pueden anular el valor percibido del incentivo.

Promoción regular: Promociona activamente el programa de incentivos a través de diversos canales, como correos electrónicos y notificaciones en la aplicación, y durante el proceso de compra. La promoción activa mantiene el programa en la mente de los clientes.

Alineación con los objetivos de negocio: Diseña el programa de incentivos de manera que coincida con tus objetivos empresariales más amplios. Si un objetivo es aumentar las compras recurrentes, por ejemplo, considera incentivos que fomenten el gasto.

Enfoque segmentado: Adapta los incentivos a los diferentes segmentos de clientes en función de su comportamiento de compra, sus preferencias y su historial de pagos. Esta estrategia específica puede aumentar la eficacia de los incentivos.

Seguimiento y evaluación: Supervisa continuamente el desempeño del programa de incentivos. Evalúa su impacto en los comportamientos de pago y realiza ajustes basados en datos.

Cumplimiento de la normativa y consideraciones éticas: Asegúrate de que el programa de incentivos cumpla con las leyes y normativas pertinentes, en especial las relacionadas con las transacciones financieras y el marketing. También es importante tener en cuenta las implicaciones éticas de su programa de incentivos para evitar fomentar un comportamiento financiero irresponsable.

Mecanismo de comentarios: Implementa un sistema para recopilar los comentarios de los clientes sobre el programa de incentivos. Estos comentarios pueden proporcionar información sobre cómo se percibe el programa y cómo se puede mejorar.

Diseño escalable y flexible: Diseña el programa para que sea escalable y flexible, lo que permite realizar ajustes en función de las condiciones cambiantes del mercado, el comportamiento de los clientes y las necesidades empresariales.

Integración de tecnología: Utiliza la tecnología para automatizar el seguimiento y la concesión de incentivos. Esto puede incluir la integración con sistemas de pago, soluciones de gestión de relaciones con los clientes (CRM) y herramientas de marketing.

Análisis costo-beneficio: Realiza regularmente un análisis de costo-beneficio del programa de incentivos para asegurarte de que sea financieramente sostenible y ofrezca el retorno de la inversión deseado.

Transparencia sobre los cambios: Si el programa cambia, comunica de inmediato los ajustes a los clientes para mantener la confianza y la integridad del programa.

Contenido educativos: Proporciona contenido educativo que ayude a los clientes a aprender el valor de los incentivos y cómo pueden beneficiarse de participar en el programa.

Consideraciones legales para la recuperación de pagos fallidos

El problema de los pagos fallidos está vinculado a consideraciones jurídicas y de cumplimiento que todas las empresas deben tener en cuenta cuando se trata de pagos de clientes. Aquí hay una mirada más detallada de esas intersecciones:

Comprensión de las leyes locales e internacionales: Las empresas deben conocer los marcos legales que rigen el cobro de deudas y el procesamiento de pagos en las jurisdicciones en las que operan. Esto incluye el conocimiento de las leyes locales y las regulaciones internacionales, especialmente si hace operaciones transfronterizas.

Cumplimiento de la normativa de las prácticas de cobro de deudas: Es importante cumplir con prácticas justas de cobro de deudas. Esto implica conocer lo que constituyen las prácticas legales y éticas en la persecución de deudas impagas, como las restricciones para contactar con los clientes y las prohibiciones contra el acoso.

Protección de datos y privacidad: Certificar el cumplimiento de las leyes de protección de datos, como el Reglamento General de Protección de Datos (RGPD) de la Unión Europea o la Ley de Privacidad del Consumidor de California (CCPA), es clave para mantener las operaciones. Esto incluye cómo se usan y almacenan los datos del cliente durante el proceso de recuperación de pagos.

Términos y condiciones claros: Las empresas deben verificar que sus términos y condiciones relacionados con los pagos y las posibles acciones de recuperación sean de fácil acceso y reconocidos por los clientes. Esta claridad puede evitar disputas legales por malentendidos sobre las obligaciones de pago.

Mantenimiento de registros y documentación: Es importante mantener registros precisos de todas las comunicaciones y transacciones con los clientes. Esta documentación puede ser especialmente valiosa en caso de procedimientos legales o disputas sobre los esfuerzos de recuperación de pagos.

Comprensión de las leyes de quiebra e insolvencia: Estar familiarizado con las leyes de quiebra e insolvencia es clave porque es posible que algún cliente se declare en bancarrota. Conocer cómo estas leyes afectan los procesos de recuperación de deudas puede ayudar a guiar a las empresas.

Capacitación y políticas para el personal: Proporcionar capacitación al personal involucrado en la recuperación de pagos sobre los requisitos legales y las prácticas éticas mejora el cumplimiento y reduce el riesgo de problemas legales derivados de conductas indebidas.

Contratos con agencias externas: Si utilizas agencias de externas para el cobro de deudas, las empresas deben asegurarse de que estas agencias también cumplan con todas las leyes y normativas relevantes. Los contratos con estas agencias deben establecer definitivamente estos requisitos.

Intereses y comisiones: Cualquier interés o comisión que se cobre por los pagos atrasados debe cumplir con los límites legales y ser comunicados explícitamente a los clientes con antelación. Los cargos excesivos pueden dar lugar a desafíos legales y daños en la reputación.

Mecanismos de resolución de disputas: Es importante implementar mecanismos justos de resolución de disputas para los clientes que impugnan la validez de la deuda o el proceso de recuperación. Esto ayuda a resolver problemas sin recurrir a acciones legales.

Leyes de protección al consumidor: Las leyes de protección al consumidor están diseñadas para proteger a los clientes de prácticas comerciales injustas, y las empresas deben asegurarse de cumplirlas. Esto incluye la publicidad honesta de los productos y la transparencia en la facturación.

Accesibilidad y no discriminación: Es importante asegurarse de que el proceso de recuperación de pagos sea accesible y no discriminatorio. Esto significa tener en cuenta las necesidades de todos los clientes, incluidos los que tienen discapacidades o hablan idiomas diferentes.

Revisión legal de estrategias de recuperación: La revisión legal periódica de las estrategias y tácticas de recuperación de pagos ayuda a verificar el cumplimiento y adaptarse a cualquier cambio en la ley.

Comunicación con la asesoría jurídica: Mantener líneas abiertas de comunicación con el asesor legal ayuda a abordar rápidamente cualquier problema legal que surja y a asegurarse de que las estrategias de recuperación sigan funcionando.

¿Cómo puede ayudarte Stripe?

Las soluciones de pago de Stripe incluyen varias soluciones que ayudan a las empresas a prevenir y responder a los pagos fallidos, entre las que se incluyen las siguientes:

Evita pagos fallidos

Radar: Radar, la herramienta de prevención de fraude de Stripe con tecnología de machine learning, puede identificar y bloquear transacciones sospechosas antes de que ocurran, lo que reduce sustancialmente el riesgo de fraude y pagos fallidos.

Payment Intents: esta funcionalidad permite a las empresas recopilar toda la información de pago necesaria por adelantado y asegurar la autorización, lo que evita problemas como fondos insuficientes o tarjetas vencidas en el momento del pago.

Autenticación reforzada de clientes (SCA): Stripe admite SCA, un estándar de seguridad que ayuda a verificar las identidades de los titulares de tarjetas y a reducir aún más el fraude y los pagos fallidos.

3D Secure dinámico (3DS): Esta implementación avanzada de 3DS proporciona una experiencia de pago segura a la vez que mejora aún más la protección contra fraudes.

Códigos de rechazo personalizables: Las empresas pueden definir sus propios códigos de rechazo para recibir información más específica sobre los pagos fallidos, lo que les permite identificar y abordar el orígen de la causa.

Responder a pagos fallidos

Reintentos automáticos: Stripe puede reintentar pagos fallidos automáticamente con diferentes métodos de pago o después de un periodo de tiempo específico, lo que aumenta las posibilidades de cobro del pago.

Enlaces de pago: Las empresas pueden crear y compartir fácilmente Payment Links con los clientes para facilitar los reintentos de pago.

Correos electrónicos de reclamación de pagos: Stripe proporciona reclamación de pagos a través de correos electrónicos personalizables que pueden enviarse automáticamente a los clientes con pagos pendientes, recordándoles que paguen y ofreciéndoles opciones de pago convenientes.

Servicios de recuperación de pagos: Stripe se asocia con varias empresas de recuperación de pagos para proporcionar servicios adicionales, como el cobro de deudas y la asistencia con contracargos.

Información detallada: Stripe proporciona dashboards e informes integrales que ofrecen información valiosa sobre las tendencias de pagos, las tasas de rechazo y otras métricas clave, lo que ayuda a las empresas a identificar áreas de mejora.

Beneficios adicionales

Alcance global: Stripe admite pagos en más de 135 monedas, lo que permite a las empresas llegar a clientes de todo el mundo y minimizar el riesgo de pagos fallidos debido a problemas de compatibilidad de monedas.

Escalabilidad: La tecnología de Stripe está diseñada para manejar grandes volúmenes de transacciones, lo que garantiza que las empresas puedan procesar pagos de manera eficaz incluso a medida que crecen.

Seguridad: Stripe cumple con los estándares y normativas de seguridad más estrictos, lo que protege a las empresas y a los clientes del fraude y las filtraciones de datos.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.