Il problema dei pagamenti non riusciti riguarda potenzialmente la maggior parte delle attività in una certa misura, ma può arrivare a erodere gli sforzi aziendali in termini di acquisizione e fidelizzazione dei clienti. Uno studio ha rilevato che i pagamenti non riusciti sono costati all'economia globale più di 118 miliardi di dollari nel 2020, rivelando quanto possa essere costoso questo aspetto del business.

In questo articolo analizzeremo i motivi per cui i pagamenti non vanno a buon fine e spiegheremo le misure che le attività possono adottare per individuarne le cause nei propri sistemi.

Contenuto dell'articolo

- Cause comuni dei pagamenti non riusciti

- Come identificare le cause dei pagamenti non riusciti nella tua attività

- Strategie di gestione del recupero dei pagamenti non riusciti

- Considerazioni legali sul recupero dei pagamenti non riusciti

- I vantaggi di Stripe

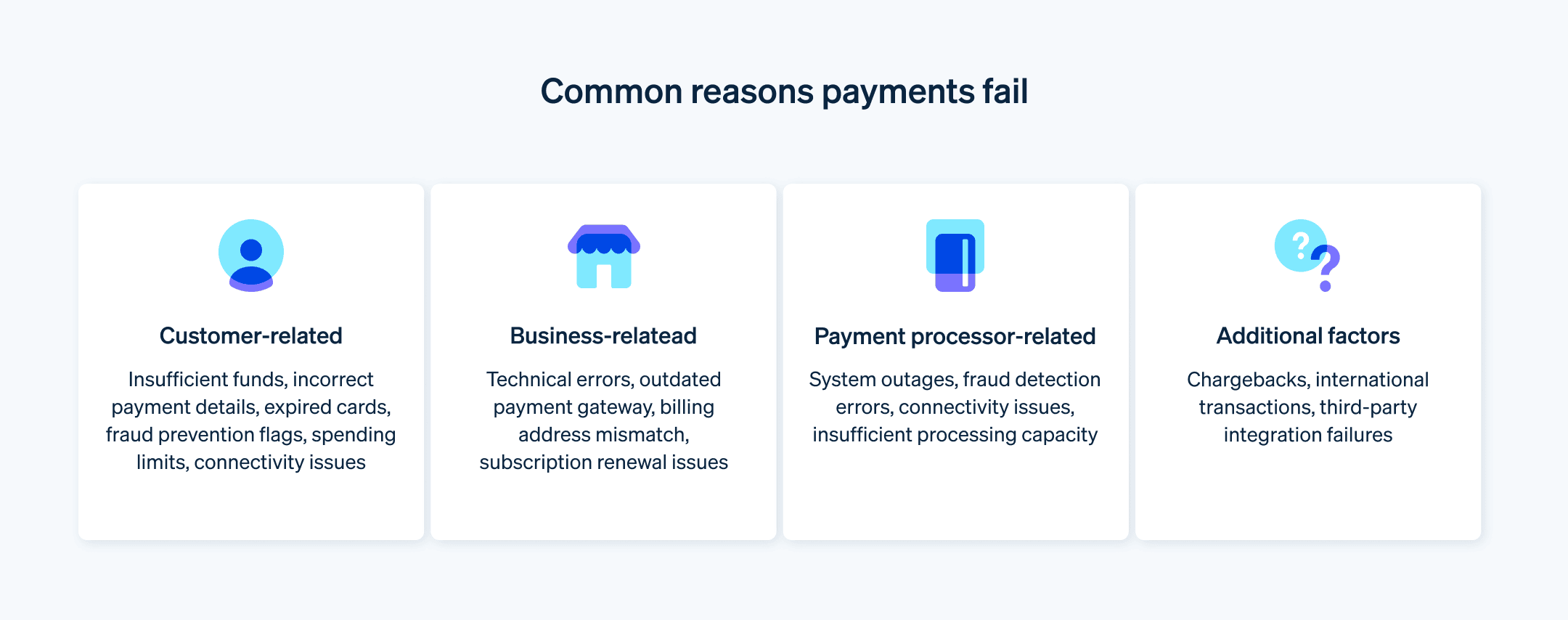

Cause comuni dei pagamenti non riusciti

I processi di pagamento, le procedure di conservazione dei dati delle carte e le operazioni di addebito possono variare da attività ad attività. Di conseguenza, l'esito negativo dei pagamenti può avere diversi motivi. Ecco alcuni di quelli che si verificano più frequentemente:

Motivi legati al cliente

Fondi insufficienti: è spesso questa la causa principale dei pagamenti non riusciti. È ad esempio possibile che i clienti dimentichino di controllare il saldo del conto prima di eseguire una transazione oppure che abbiano superato il limite di credito.

Dati di pagamento errati: gli errori di digitazione nei numeri delle carte, nei codici CVV, nelle date di scadenza o negli indirizzi di addebito possono sfociare facilmente in un esito negativo del pagamento.

Carte scadute: i clienti potrebbero non rendersi conto che le loro carte sono scadute oppure potrebbero non aver aggiornato le informazioni di pagamento sul sito dell'attività.

Prevenzione delle frodi: le banche e gli elaboratori di pagamento usano spesso algoritmi di rilevamento delle frodi per contrassegnare le operazioni sospette. Questo può portare al rifiuto di transazioni legittime, soprattutto se il cliente sta effettuando un acquisto importante o insolito.

Limite di credito insufficiente: per le transazioni con carta di credito, il limite di credito disponibile del cliente potrebbe non essere sufficiente a coprire il costo dell'acquisto.

Limitazioni del conto: alcune banche e alcuni elaboratori di pagamento possono applicare limiti di spesa giornalieri o settimanali per prevenire le frodi. Questi limiti possono anche causare il rifiuto dei pagamenti.

Problemi tecnici: i clienti possono riscontrare problemi di connettività a Internet o problemi con il loro dispositivo che impediscono loro di completare la procedura di pagamento.

Motivi legati all'attività

Errori tecnici: i problemi tecnici del sito web dell'attività o dell'elaboratore di pagamento possono impedire il completamento delle transazioni.

Gateway di pagamento configurato in modo errato: se il gateway di pagamento dell'attività non è configurato correttamente, potrebbe non essere in grado di elaborare i pagamenti nel modo appropriato.

Software non aggiornato: un software non aggiornato sul sito web o sul server dell'attività può causare errori di pagamento.

Mancata corrispondenza di valuta: se la valuta di addebito del cliente è diversa da quella accettata dall'attività, la transazione potrebbe essere rifiutata.

Problemi di sicurezza: le attività possono applicare misure di sicurezza che impediscono l'elaborazione di alcuni tipi di transazioni, anche se legittime.

Problemi di rinnovo degli abbonamenti: i pagamenti ricorrenti potrebbero non andare a buon fine a causa di modifiche delle informazioni di pagamento del cliente, fondi insufficienti o carte scadute.

Mancata corrispondenza dell'indirizzo di addebito: se l'indirizzo di addebito sul conto del cliente non corrisponde all'indirizzo indicato nel metodo di pagamento, la transazione potrebbe essere rifiutata.

Motivi legati all'elaboratore di pagamento

Interruzioni del sistema: gli elaboratori di pagamento possono subire interruzioni che impediscono l'elaborazione delle transazioni.

Errori di rilevamento delle frodi: al pari delle banche, gli elaboratori di pagamento possono utilizzare algoritmi di rilevamento delle frodi che potrebbero erroneamente rifiutare transazioni legittime.

Capacità di elaborazione insufficiente: durante i periodi di picco degli acquisti, gli elaboratori di pagamento possono registrare un elevato volume di transazioni, che può causare ritardi e malfunzionamenti.

Problemi di connettività: problemi con la rete dell'elaboratore di pagamento possono impedire il completamento delle transazioni.

Altri fattori

Storni: se un cliente contesta una transazione, la banca emittente può eseguire uno storno, che annullerà il pagamento.

Integrazioni di terze parti: se la procedura di pagamento prevede integrazioni di terze parti, ad esempio con un'API (Application Programming Interface) per le imposte o le spedizioni, potrebbero verificarsi problemi che impediscono il completamento della transazione.

Transazioni internazionali: le transazioni internazionali possono essere maggiormente soggette a errori a causa di problemi legati al cambio di valuta, alle diverse procedure di rilevamento delle frodi e ad altri fattori.

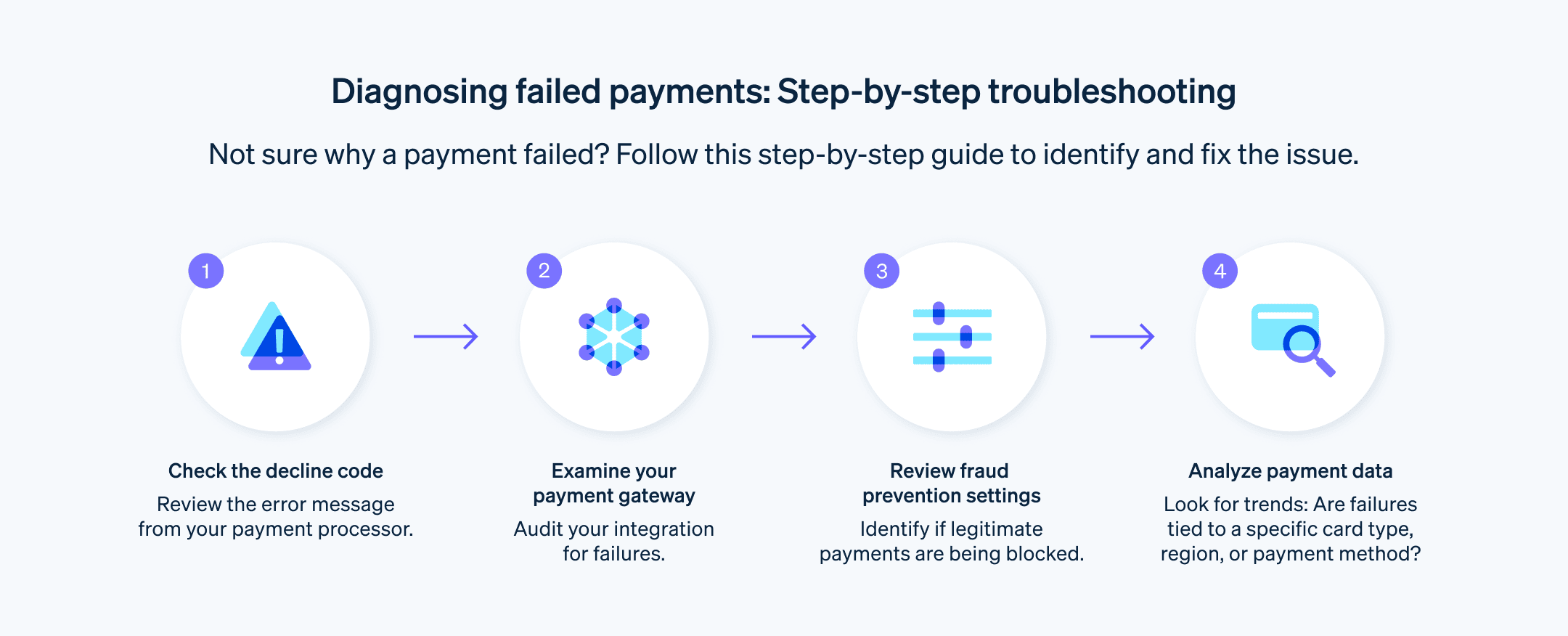

Come identificare le cause dei pagamenti non riusciti nella tua attività

Adottare misure per prevenire e reagire ai mancati pagamenti è importante, ma per affrontare correttamente questi problemi occorre innanzitutto sapere perché i mancati pagamenti si verificano nella tua attività. Ecco una procedura dettagliata che ti aiuterà a capire le cause dei pagamenti non riusciti:

Controlla il codice di rifiuto: a livello individuale, la prima cosa da fare per determinare la causa di un pagamento non riuscito è controllare il codice di rifiuto fornito dall'elaboratore di pagamento. Il codice di rifiuto della carta è in genere un codice di errore alfanumerico a due cifre che spiega perché una transazione con carta è stata rifiutata.

Esamina il tuo gateway di pagamento: se stai indagando su diversi pagamenti non riusciti, esaminare il tuo gateway di pagamento può spesso fornire delle risposte. Esegui una verifica approfondita dell'integrazione del tuo gateway per raccogliere dati su quali tipi di transazioni non sono andati a buon fine. Potrebbe emergere rapidamente un problema, ma in caso contrario è opportuno raccogliere quante più informazioni possibili.

Rivedi le impostazioni di prevenzione delle frodi: poiché gli strumenti di rilevamento e prevenzione delle frodi possono a volte segnalare pagamenti in realtà legittimi, è opportuno rivedere ogni impostazione per determinare se è stata configurata in modo troppo rigido o se ha erroneamente contrassegnato i pagamenti come sospetti.

Analizza i dati di pagamento: esamina attentamente i dati raccolti dal gateway di pagamento e dal software di prevenzione delle frodi per cercare di individuare eventuali fattori che influenzano i pagamenti della tua attività. Potrebbe trattarsi di un determinato metodo di pagamento, di transazioni provenienti da un'area geografica specifica o di pagamenti effettuati in un particolare momento della giornata che hanno maggiori probabilità di fallire. Se emerge uno schema, è probabile che la risposta si trovi proprio lì.

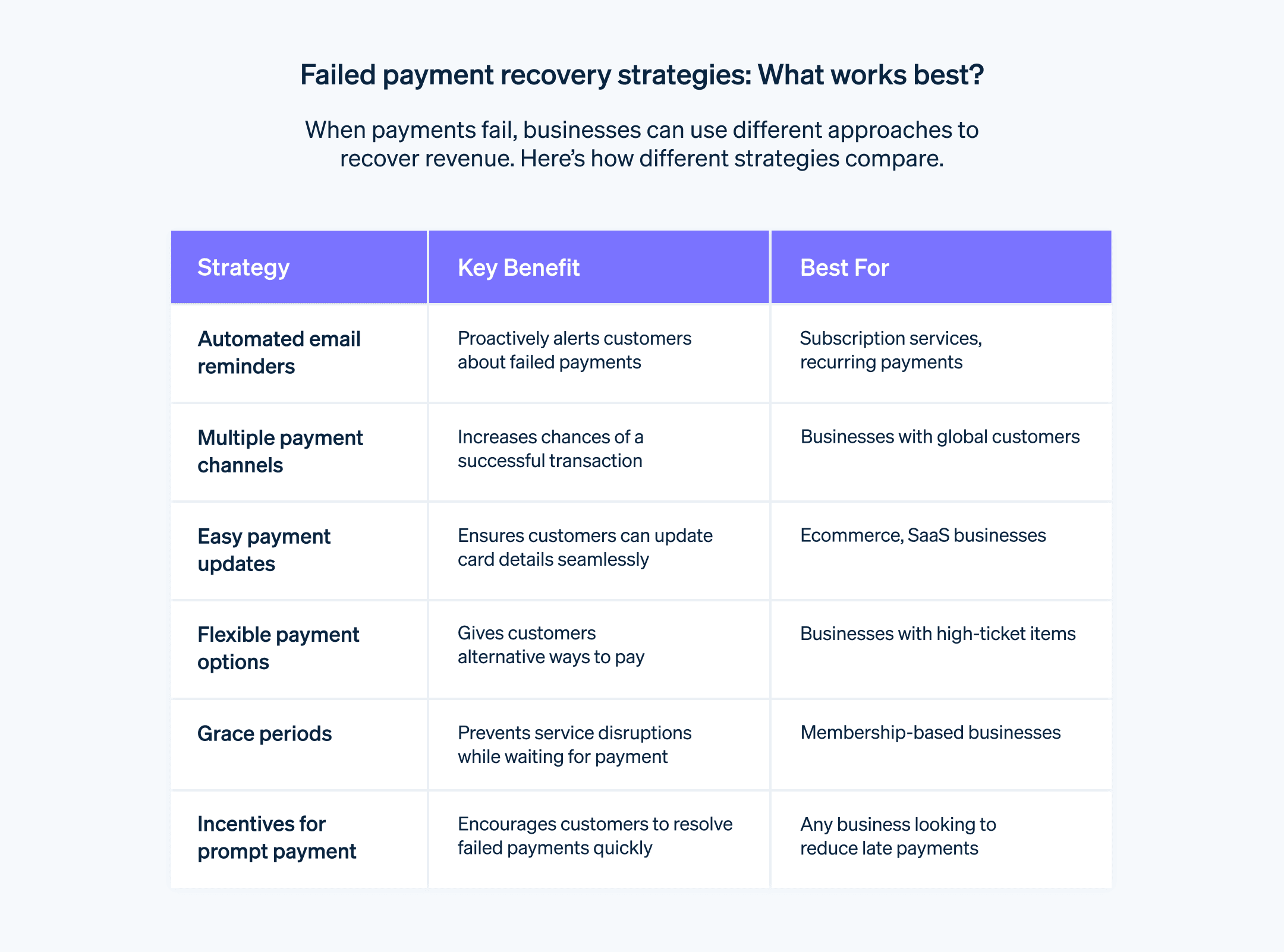

Come affrontare il recupero dei pagamenti non riusciti: strategie da utilizzare

Promemoria automatici via email

Intervento proattivo e tempestivo: i pagamenti non andati a buon fine vengono dimenticati facilmente, soprattutto quando si tratta di abbonamenti ricorrenti o ricevute mensili. I promemoria automatici via email servono per ricordare ai clienti i pagamenti in sospeso. Questo intervento tempestivo aumenta le possibilità che il recupero dei pagamenti vada a buon fine e riduce il rischio di abbandono.

Comunicazione personalizzata: anziché inviare promemoria generici, utilizza la personalizzazione delle email per creare un'esperienza più coinvolgente e pertinente. Rivolgiti ai clienti per nome, menziona l'importo specifico e i dettagli della fattura e offri più opzioni di pagamento tra cui scegliere. Le comunicazioni personalizzate favoriscono un'esperienza positiva del cliente e aumentano la probabilità di un pagamento tempestivo.

Efficienza del flusso di lavoro automatizzato: la gestione manuale dei pagamenti non riusciti è dispendiosa in termini di tempo e inefficiente. I promemoria automatici via email automatizzano il processo, liberando risorse preziose per altre attività. In questo modo puoi espandere la tua attività senza sacrificare le attività di recupero dei pagamenti.

Programmazione personalizzata: invia promemoria in modo strategico in base al contesto del pagamento non riuscito. Ad esempio, puoi inviare il primo promemoria entro 24 ore dal tentativo non riuscito, seguito da promemoria progressivamente più insistenti a intervalli regolari. Questa strategia assicura follow-up tempestivi senza sovraccaricare i clienti.

Metodo multicanale: combina i promemoria via email con altri canali di comunicazione per massimizzare impatto. Prendi in considerazione l'invio di promemoria via SMS o di notifiche push agli utenti dell'app mobile per una maggiore portata e reattività.

Ottimizzazione basata sui dati: monitora le prestazioni dei promemoria via email e analizza le metriche chiave come i tassi di apertura, le percentuali di clic e i tassi di conversione. Utilizza questi dati per perfezionare il contenuto delle email, la riga dell'oggetto, le tempistiche e la frequenza per ottenere risultati ottimali.

Integrazione con i gateway di pagamento: molti gateway di pagamento dispongono di funzionalità integrate per i promemoria automatici via email. Utilizza queste integrazioni per ottimizzare il flusso di lavoro e semplificare la gestione dei pagamenti non andati a buon fine.

Diverse strategie di test A/B: conduci esperimenti con contenuti delle email, righe dell'oggetto e tempistiche di invio diversi per capire cosa funziona meglio con i tuoi clienti. Questo metodo basato sui dati ti consente di personalizzare i promemoria e massimizzarne l'efficacia.

Utilizzo di strumenti di automazione: utilizza piattaforme di automazione del marketing o software specifici per il recupero dei pagamenti non riusciti in modo da automatizzare i promemoria via email. Questi strumenti ti consentono di creare flussi di lavoro personalizzati, integrarli con vari sistemi e monitorare il rendimento delle campagne.

Assistenza per il pagamento: quando invii i promemoria via email, prendi in considerazione la possibilità di fornire risorse utili o assistenza ai clienti che hanno difficoltà con i pagamenti, ad esempio domande frequenti sui pagamenti, metodi di pagamento alternativi o piani di rateizzazione. Mettersi nei panni del cliente e mostrarsi disponibili ad aiutarlo può contribuire significativamente a migliorare la soddisfazione e a incoraggiare il completamento del pagamento.

Più canali di pagamento

Varietà di opzioni di pagamento: le attività possono offrire diversi metodi di pagamento come carte di credito e di debito, bonifici bancari, wallet, e talvolta opzioni in contanti o assegni. Con tutte queste opzioni, se un metodo di pagamento non va a buon fine, i clienti possono cambiarne facilmente e usarne un altro

Integrazione tecnologica: l'integrazione di tecnologie come i gateway di pagamento che supportano più metodi di pagamento contribuisce a rendere il processo fluido. Tale integrazione consente di passare agevolmente da un metodo di pagamento all'altro senza causare interruzioni sostanziali nell'esperienza del cliente.

Riduzione della dipendenza da un singolo canale: affidarsi a un unico metodo di pagamento può essere rischioso. In caso di problemi con quel metodo, il numero di pagamenti non andati a buon fine può essere elevato. Utilizzare più canali consente di distribuire questo rischio.

Preferenze del cliente e accessibilità: clienti diversi hanno preferenze e modalità di accesso ai metodi di pagamento diverse. Ad esempio, alcuni potrebbero preferire i wallet per la loro comodità, mentre altri potrebbero fidarsi di più dei bonifici bancari tradizionali. Offrire più opzioni di pagamento consente di soddisfare le esigenze di qualsiasi cliente.

Considerazioni geografiche: le preferenze di pagamento possono variare in base all'area geografica. Le carte di credito potrebbero essere molto diffuse in un paese, mentre i pagamenti su dispositivi mobili potrebbero essere la norma in un altro. Le attività che si rivolgono a un pubblico internazionale devono tenere conto di queste preferenze regionali.

Riduzione dell'abbandono delle transazioni: se un pagamento non va a buon fine, avere subito a disposizione un metodo alternativo può ridurre la probabilità di abbandono. Questo aspetto è particolarmente importante nell'e-commerce, dove i clienti potrebbero non tornare per completare un acquisto in caso di problemi.

Conformità e sicurezza: canali di pagamento diversi hanno standard di conformità e sicurezza diversi. Le attività devono assicurarsi che tutti i canali disponibili rispettino le normative necessarie e adottare sistemi di sicurezza efficaci per proteggere i dati dei clienti e prevenire le frodi.

Opzioni di aggiornamento del pagamento semplici

Interfaccia intuitiva: è importante progettare un'interfaccia intuitiva e facile da usare per consentire ai clienti di aggiornare i dati di pagamento, ad esempio un'app mobile, un portale web o canali di assistenza clienti.

Promemoria automatici per la scadenza: l'implementazione di promemoria automatici che avvisano i clienti prima della scadenza dei dati di pagamento aiuta ad aggiornare in modo proattivo i dati di pagamento. In questo modo si riduce il rischio di transazioni non riuscite a causa di informazioni obsolete.

Più canali di aggiornamento: offrire diversi canali per l'aggiornamento dei dati di pagamento, ad esempio tramite un'app, il sito web, il servizio di assistenza clienti o link nelle email, assicura l'accessibilità per tutte le categorie di clienti

Sicurezza e privacy: è estremamente importante verificare che la procedura di aggiornamento dei dati di pagamento sia sicura e conforme alle normative sulla protezione dei dati. I clienti devono avere la certezza che le loro informazioni finanziarie siano gestite in modo sicuro.

Flessibilità nei metodi di pagamento: consentire ai clienti di passare da un metodo di pagamento all'altro (ad es. da una carta di credito a un bonifico bancario diretto) durante la procedura di aggiornamento può soddisfare le preferenze o le circostanze del cliente in continua evoluzione.

Capacità di aggiornamento in tempo reale: il sistema dovrebbe essere in grado di elaborare gli aggiornamenti in tempo reale, o quasi, per evitare ritardi che potrebbero comportare ulteriori pagamenti non andati a buon fine.

Comunicazione e guida chiare: fornire istruzioni accessibili e assistenza per l'aggiornamento dei dati di pagamento consente di ridurre la confusione e gli errori durante la procedura di aggiornamento.

Integrazione con i profili dei clienti: collegare il sistema di aggiornamento dei dati di pagamento ai profili dei clienti consente di adottare una strategia più personalizzata e di semplificare gli aggiornamenti, in quanto il sistema dispone già delle informazioni pertinenti sui clienti.

Ciclo di feedback per le transazioni non riuscite: dopo una transazione non riuscita, invitare immediatamente i clienti ad aggiornare i dati di pagamento può aumentare le possibilità che il recupero del pagamento vada a buon fine.

Ripetizione automatica dei tentativi dopo l'aggiornamento: una volta aggiornati i dati di pagamento, un nuovo tentativo automatico della transazione non riuscita può contribuire al recupero immediato senza richiedere ulteriori interventi da parte del cliente.

Opzioni di pagamento flessibili

Vari metodi di pagamento: offri ai clienti un'ampia gamma di metodi di pagamento, tra cui carte di credito e di debito, bonifici bancari, wallet e opzioni di pagamento locali. Questa varietà di opzioni soddisfa tutte le preferenze dei clienti e aumenta la probabilità di successo delle transazioni.

Facilità di aggiornamento del metodo di pagamento: consenti ai clienti di aggiornare facilmente i dati di pagamento tramite interfacce di facile utilizzo sul tuo sito web o nella tua app. Fornire ai clienti istruzioni facili da seguire e un'assistenza subito disponibile può incoraggiare aggiornamenti tempestivi, riducendo i pagamenti non andati a buon fine dovuti a informazioni obsolete.

Logica di ripetizione automatica dei tentativi: implementa una logica di ripetizione automatica dei tentativi per le transazioni non riuscite. Ad esempio, esegui nuovi tentativi di transazione in momenti o giorni diversi, tenendo presente che problemi temporanei come fondi insufficienti o tempi di inattività della banca possono causare errori.

Pianificazione flessibile dei pagamenti: consenti ai clienti di scegliere o modificare le date di pagamento. Questa flessibilità permette di far coincidere le date di pagamento con i loro cicli finanziari, ad esempio quando ricevono lo stipendio, migliorando il tasso di successo dei pagamenti.

Piani di pagamento: offri piani di pagamento per i clienti che stanno affrontando difficoltà finanziarie temporanee, ad esempio estendi il periodo di pagamento o suddividi i pagamenti in importi più piccoli e più gestibili.

Notifiche in tempo reale: invia notifiche immediate in caso di transazioni non riuscite. In questo modo i clienti sono sempre informati e sanno come devono intervenire, ad esempio aggiornando i dati di pagamento o verificando la presenza di fondi sufficienti.

Assistenza clienti: metti a disposizione dei clienti un'assistenza dedicata per le questioni relative ai pagamenti. Il personale di assistenza qualificato può aiutare i clienti a risolvere i pagamenti non andati a buon fine, cercare metodi di pagamento alternativi o configurare piani di pagamento.

Analisi dei dati e approfondimenti: analizza regolarmente i dati sui pagamenti per identificare tendenze e problemi nei pagamenti non andati a buon fine. Le informazioni acquisite possono guidare a migliorare i processi e le strategie di pagamento.

Sicurezza e conformità: assicurati che tutte i metodi e le procedure di pagamento siano sicuri e conformi alle normative pertinenti, come gli Standard di sicurezza dei dati PCI (PCI DSS) per i pagamenti con carta, per proteggerti dalle frodi e rafforzare la fiducia dei clienti.

Educazione degli utenti: informa gli utenti sulle opzioni di pagamento disponibili e sulle best practice per le loro transazioni, utilizzando strumenti come domande frequenti, esercitazioni o comunicazione diretta tramite l'assistenza clienti.

Facilità di integrazione: Integra opzioni di pagamento flessibili nell'esperienza cliente. La procedura dovrebbe essere intuitiva e non interrompere l'utente durante il completamento delle transazioni.

Personalizzazione in base alla segmentazione dei clienti: personalizza le opzioni di pagamento in base alla segmentazione dei clienti. Segmenti diversi possono avere preferenze e comportamenti finanziari diversi, che possono determinare le soluzioni di pagamento più appropriate per ciascun gruppo.

Periodi di tolleranza

I periodi di tolleranza sono periodi designati in cui i clienti possono risolvere problemi di pagamento senza incorrere in sanzioni immediate o interruzioni del servizio. Per implementare in modo efficace i periodi di grazia, devi conoscere le esigenze dei clienti, i requisiti normativi e le implicazioni operative per la tua attività. Ecco alcune best practice:

Comunicazione chiara dei termini del periodo di grazia: comunica la durata del periodo di grazia e le condizioni in base alle quali si applica. La trasparenza su questi termini è fondamentale per gestire le aspettative dei clienti ed evitare malintesi.

Durata ragionevole: imposta un periodo di grazia sufficientemente lungo da dare ai clienti una buona possibilità di risolvere problemi di pagamento, ma non così lungo da incidere sensibilmente sui tuoi ricavi. La durata può variare in base allo standard del settore e al servizio o al prodotto.

Notifiche automatiche: invia promemoria automatici ai clienti prima e durante il periodo di grazia. Questi promemoria dovrebbero includere la data di scadenza del pagamento, la data di fine del periodo di grazia e le potenziali conseguenze del mancato pagamento.

Opzioni di estensione flessibili: valuta la possibilità di estendere il periodo di grazia in determinati casi, soprattutto per i clienti con una buona reputazione in termini di pagamenti o per quelli che si trovano in difficoltà finanziarie temporanee.

Incentivi per pagamenti puntuali

Di seguito sono elencate alcune best practice per implementare un programma di incentivi per pagamenti puntuali:

Incentivi vantaggiosi: offri incentivi che siano davvero attraenti per la tua clientela, ad esempio sconti su acquisti futuri, punti fedeltà, cashback o accesso a servizi o prodotti esclusivi.

Comunicazione chiara dei termini: assicurati che i termini e le condizioni del programma di incentivi, tra cui i criteri di ammissibilità, le modalità e le tempistiche di assegnazione dell'incentivo e le eventuali limitazioni o date di scadenza, vengano comunicati ai clienti in modo accessibile.

Procedura di riscatto semplice: fai in modo che sia facile e veloce usare gli incentivi. Procedure di riscossione complicate possono avere un impatto negativo sul valore percepito dell'incentivo.

Promozione regolare: promuovi attivamente il programma di incentivi su vari canali come email e notifiche in-app e durante la procedura di pagamento. Pubblicizzalo regolarmente per mantenerlo al centro dell'attenzione dei clienti.

Allineamento con gli obiettivi aziendali: progetta il programma di incentivi in modo che corrisponda agli obiettivi della tua attività. Se l'obiettivo è aumentare gli acquisti ripetuti, ad esempio, prendi in considerazione incentivi che incoraggino la spesa.

Approccio segmentato: personalizza gli incentivi per segmenti di clientela diversi in base al comportamento di acquisto, alle preferenze e alla reputazione in termini di pagamenti. Questa strategia mirata può aumentare l'efficacia degli incentivi.

Monitoraggio e valutazione: monitora continuamente l'andamento del programma di incentivi. Valuta il suo impatto sui comportamenti di pagamento e apporta modifiche in base agli approfondimenti basati sui dati.

Conformità e considerazioni etiche: assicurati che il programma di incentivi sia conforme alle leggi e ai regolamenti pertinenti, in particolare quelli relativi alle transazioni finanziarie e al marketing. È anche importante considerare le implicazioni etiche del tuo programma di incentivi per evitare di incoraggiare comportamenti finanziari irresponsabili.

Meccanismo di feedback: implementa un sistema per raccogliere il feedback dei clienti sul programma di incentivi. Questo feedback può fornire approfondimenti su come viene percepito il programma e su come può essere migliorato.

Design scalabile e flessibile: progetta il programma in modo che sia scalabile e flessibile, consentendo adattamenti in base alle mutevoli condizioni di mercato, al comportamento dei clienti e alle esigenze aziendali.

Integrazione tecnologica: utilizza la tecnologia per automatizzare il monitoraggio e l'assegnazione degli incentivi, ad esempio tramite l'integrazione con sistemi di pagamento, soluzioni CRM (Customer Relationship Management) e strumenti di marketing.

Analisi costi-benefici: esegui regolarmente un'analisi costi-benefici del programma di incentivi per verificarne la sostenibilità finanziaria e ottimizzare il ritorno sull'investimento previsto.

Trasparenza sulle modifiche: in caso di modifiche al programma, comunica tempestivamente le variazioni ai clienti per mantenere la loro fiducia e garantire l'integrità del programma.

Contenuti educativi: fornisci contenuti educativi che aiutino i clienti a comprendere il valore degli incentivi e i vantaggi derivanti dalla partecipazione al programma.

Considerazioni legali sul recupero dei pagamenti non riusciti

Il problema dei pagamenti non riusciti è legato a considerazioni legali e sulla conformità che tutte le attività devono tenere presenti nella gestione dei pagamenti dei clienti. Ecco un'analisi più approfondita di queste intersezioni:

Conoscenza delle leggi locali e internazionali: le attività devono essere consapevoli dei quadri giuridici che regolano il recupero crediti e l'elaborazione dei pagamenti nelle giurisdizioni in cui operano. Ciò include la conoscenza delle leggi locali e delle normative internazionali, soprattutto se si opera a livello transfrontaliero.

Conformità alle procedure di recupero crediti: è importante attenersi alle procedure corrette di recupero crediti. Ciò implica la conoscenza delle pratiche legali ed etiche nel perseguire i debiti non pagati, come le restrizioni nel contattare i clienti e i divieti di molestie.

Protezione dei dati e privacy: la certificazione della conformità alle leggi sulla protezione dei dati, come il Regolamento generale sulla protezione dei dati (GDPR) dell'Unione Europea o il California Consumer Privacy Act (CCPA), è fondamentale per la continuità delle operazioni. Ciò include le modalità di utilizzo e conservazione dei dati dei clienti durante il processo di recupero dei pagamenti.

Termini e condizioni chiari: le attività devono verificare che i termini e le condizioni di pagamento e le potenziali azioni di recupero siano facilmente accessibili e riconosciuti dai clienti. Questa chiarezza può prevenire controversie legali dovute a malintesi sugli obblighi di pagamento.

Tenuta dei registri e documentazione: è importante conservare una documentazione accurata di tutte le comunicazioni e le transazioni con i clienti. Questa documentazione può essere particolarmente preziosa in caso di procedimenti legali o di contestazioni relative al recupero dei pagamenti.

Conoscenza delle leggi sulla bancarotta e sull'insolvenza: la conoscenza delle leggi sul fallimento e sull'insolvenza è fondamentale, perché esiste sempre la possibilità che un cliente dichiari bancarotta. Sapere come queste leggi influenzano i processi di recupero dei crediti può aiutare le attività a orientarsi.

Formazione e politiche per il personale: la formazione del personale coinvolto nel recupero dei pagamenti sui requisiti legali e sulle pratiche etiche migliora la conformità e riduce il rischio di problemi di carattere giuridico derivanti da un comportamento improprio.

Contratti con agenzie terze: le attività che si avvalgono di agenzie esterne per il recupero crediti devono assicurarsi che anche queste agenzie rispettino tutte le leggi e le normative in materia. I contratti con queste agenzie devono indicare in modo esplicito questi requisiti.

Interessi e commissioni: eventuali interessi o commissioni addebitati sui pagamenti in ritardo devono rispettare i limiti di legge ed essere comunicati ai clienti in modo esplicito e in anticipo. Addebiti eccessivi possono portare a contenziosi legali e danni alla reputazione.

Meccanismi di risoluzione delle contestazioni: è importante implementare meccanismi equi di risoluzione delle contestazioni per i clienti che contestano la validità del debito o il processo di recupero. Questo consente di risolvere i problemi senza ricorrere ad azioni legali.

Leggi sulla tutela dei consumatori: le leggi sulla tutela dei consumatori sono state concepite per salvaguardare i clienti da pratiche commerciali scorrette e le attività sono tenute a rispettarle, ad esempio attraverso una pubblicità onesta dei prodotti e la trasparenza delle procedure di addebito.

Accessibilità e non discriminazione: è importante assicurarsi che il processo di recupero dei pagamenti sia accessibile e non discriminatorio. A tal fine è necessario tenere conto delle esigenze di tutti i clienti, compresi quelli con disabilità o che parlano lingue diverse.

Revisione legale delle strategie di recupero: una regolare revisione legale delle strategie e delle tattiche di recupero dei pagamenti aiuta a verificare la conformità e ad adattarsi a qualsiasi cambiamento della legge.

Comunicazione con i consulenti legali: mantenere aperte le linee di comunicazione con i consulenti legali aiuta a risolvere rapidamente eventuali problemi di carattere giuridico e a garantire che le strategie di recupero rimangano conformi.

I vantaggi di Stripe

Le soluzioni di pagamento di Stripe includono diverse funzionalità che aiutano le attività a prevenire e a gestire i pagamenti non riusciti, tra cui:

Prevenzione dei pagamenti non riusciti

Radar: Radar, lo strumento di Stripe per la prevenzione delle frodi basato su machine learning, è in grado di identificare e bloccare le transazioni sospette prima che si verifichino, riducendo in modo sostanziale il rischio di frodi e pagamenti non riusciti.

Payment Intents: questa funzionalità consente alle attività di raccogliere in anticipo tutte le informazioni necessarie per il pagamento e di garantirne l'autorizzazione, evitando problemi quali fondi insufficienti o carte scadute al momento del pagamento.

Autenticazione SCA: Stripe supporta lo standard di sicurezza SCA (Strong Customer Authentication), che consente di verificare l'identità dei titolari di carta e di ridurre ulteriormente le frodi e i pagamenti non riusciti.

3D Secure (3DS) dinamico: questa implementazione avanzata di 3DS offre un'esperienza di pagamento sicura, rafforzando ulteriormente la protezione dalle frodi.

Codici di rifiuto personalizzabili: le attività possono definire codici di rifiuto personalizzati per ricevere informazioni più specifiche sui pagamenti non riusciti, in modo da poter identificare la causa principale e risolvere il problema.

Gestione dei pagamenti non riusciti

Ripetizione automatica dei tentativi: Stripe può riprovare automaticamente a effettuare pagamenti non riusciti con modalità diverse o dopo un determinato periodo di tempo, aumentando le possibilità di riscossione del pagamento.

Payment Links: le attività possono creare e condividere facilmente link di pagamento con i clienti, offrendo loro un modo comodo per riprovare a effettuare un pagamento non riuscito.

Email di sollecito: Stripe mette a disposizione email di sollecito personalizzabili che possono essere inviate automaticamente ai clienti che hanno pagamenti in sospeso, ricordando loro di pagare e proponendo comode opzioni di pagamento.

Servizi di recupero dei pagamenti: Stripe collabora con diverse società di recupero dei pagamenti per fornire servizi aggiuntivi, tra cui l'assistenza per il recupero crediti e per gli storni.

Approfondimenti dettagliati: Stripe offre dashboard e report completi che forniscono informazioni preziose sulle tendenze dei pagamenti, sui tassi di rifiuto di pagamento e su altre metriche chiave, aiutando le attività a individuare le aree di miglioramento.

Altri vantaggi

Copertura globale: Stripe supporta pagamenti in oltre 135 valute, consentendo alle attività di raggiungere i clienti in tutto il mondo e di ridurre al minimo il rischio di pagamenti non riusciti a causa di problemi di compatibilità valutaria.

Scalabilità: la tecnologia di Stripe è progettata per gestire elevati volumi di transazioni, assicurando che le attività possano elaborare efficacemente i pagamenti anche in caso di espansione del business.

Sicurezza: Stripe aderisce ai più elevati standard e alle più rigide normative di sicurezza, proteggendo le attività e i clienti da frodi e violazioni dei dati.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.