カード決済がカードネットワークから拒否されると、顧客や事業者は複雑な状況に置かれます。顧客は、カードまたはアカウントにどのような問題が生じたのかをすぐに考えます。事業者は、取引を完了できるかどうかに確信を持てなくなります。どのような種類の決済であっても、支払い拒否が生じることは避けられません。支払い拒否は、商品を満載したカートを顧客が店舗のレジに持ち込んだ時にも、事業者のウェブサイトの [購入する] ボタンをクリックした時にも、あるいは顧客の継続支払いの設定に何らかの問題が生じた時にも起こり得ます。

カードの支払い拒否はさまざまな理由で生じる可能性があり、売上の喪失につながる恐れがあります。拒否の発生を防止するには、クレジットカード取引がどのように承認され、どのような原因で支払い拒否が生じるのかを理解する必要があります。決済代行業者からは、取引の拒否理由を示す拒否コードが提供されます。拒否された取引に適切に対応し、売上の確保を図るには、これらのコードを認識し、理解しておくことが必要です。

この記事の内容

- カードのオーソリとは

- 拒否コードとは

- カード支払いが拒否される理由

- カード支払い拒否コードの一覧

カードのオーソリとは

カードのオーソリは、支払おうとしている購入額に相当する十分な残高がカード保有者にあるかどうかを確認する承認のプロセスです。カード取引が処理されるあいだに実施されます。

対面取引の場合は、顧客がカードリーダーにカードを通すか、リーダーにカードをタッチするか、カードを挿入します。オンライン購入の場合は、入力を求める画面で顧客が支払い情報を入力します。取引の情報は、事業者の端末から、事業者の代理を務める金融機関であるアクワイアラー (「アクワイアリング銀行」とも呼ばれます) に送信されます。

アクワイアラーは、取引を適切なカードネットワークに転送し、資金が適切な口座に入金されたことを確認します。アクワイアラーは、カード保有者に支払いカードを発行した機関であるカードイシュア (「発行会社」とも呼ばれます) にリクエストを送信します。

カード発行会社は、カード保有者の口座を調査し、取引を完了するための十分な残高または利用可能な信用枠があるかどうかを判断します。残高または信用枠がある場合、カード発行会社は当該の金額をカード保有者の口座から回収してアクワイアラーに送金し、アクワイアラーは企業の口座に入金します。

拒否コードとは

通常、拒否コードは 2 桁の英数字エラーコードで、カード取引が拒否された理由を示します。このコードを送信できる機関は数多く存在しますが、多くの場合はカード発行会社、決済代行業者、またはクレジットカードネットワークが送信元です。

企業には、コード自体は必ずしも提示されません。Stripe などの決済代行業者を利用している場合、その他の固有の拒否コードが提示されることがあります。このコードは取引の失敗理由を示すもので、問題を解決して取引を完了するためのヒントを得られます。

カード支払いが拒否される理由

カードの支払い拒否にはさまざまな種類があります。カードの支払い拒否の理由として最も多いのは、残高または信用枠の不足です。Ethoca の調査によれば、支払い拒否の 44% を占めています。この場合はカードの保有者に問題の原因があるため、事業者ができることは多くありません。Stripe が対応している後払いオプションを可能にすると、残高不足による支払い拒否を最小限に抑えることができます。支払い拒否が生じた場合、カード保有者は、必要に応じて別の口座から残高不足の口座に資金を移し、取引を完了できます。

カードの支払い拒否の理由としてもう 1 つ一般的なのは、不正確なデータです。この問題は、カード番号だけでなく、そのカードのCVV と有効期限の入力が求められるオンライン取引で多く発生します。カードの支払い拒否の 5 回に 1 回は、顧客が誤って不正確な情報を入力したことが原因です。この問題は、カード保有者が正しい情報を入力し直すことで簡単に解決します。

また、高額の購入や短期間に行われる大量の取引など、不正なアクティビティーであると考えられる場合も、カードでの支払いが拒否されることがあります。この問題は、カード保有者がカード発行会社に連絡し、本人確認を経て、支払いのオーソリを受けることで解決できます。

カードが有効化されていないために、カードの支払い拒否が生じることもあります。この問題は、カード保有者が所定の有効化プロセスを完了することで解決します。同様に、有効期限が切れているカードでの支払いも拒否されます。その場合、カード保有者は別の支払いオプションを使用しなければなりません。カードのチップまたは磁気ストライプが破損している場合も、端末でカードを読み取れなければ、支払い拒否につながる可能性があります。この場合の対処方法は、カードのデータを手入力するか、利用可能な場合は非接触型決済を利用することです。

使用するカードに関連付けられたカードネットワークとの互換性がない端末の場合も、カードの支払い拒否が発生します。たとえば、アメリカン・エキスプレスのカードネットワークを使用しているカードの場合、端末がアメリカン・エキスプレスとのデータ交換に対応していなければ取引を処理できません。Stripe などのソリューションは、アメリカ国内と全世界におけるほぼすべての主要カードネットワークに対応しているため、カードネットワークへの未対応に関連する支払い拒否が起こりにくくなります。

カード決済拒否コードの一覧

決済代行業者が取引を処理できないと判断した場合に表示されるカード拒否コードの一覧を、以下に示します。各コードは、決済が拒否されたそれぞれ異なる理由を示しています。

- 01: カード発行会社に問い合わせ

- 02: カード発行会社に問い合わせ (特殊条件)

- 03: 加盟店が無効

- 04: カードを回収 (不正利用なし)

- 05: 承認不可

- 06: エラー

- 07: カードを回収 (不正利用)

- 10: 一部のみ承認

- 12: 取引が無効

- 13: 無効な金額

- 14: 無効なアカウント番号

- 15: 該当するカード発行会社なし

- 19: 取引を再入力

- 21: 実行されたアクションなし

- 25: 記録されているレコードを特定不能

- 28: 更新またはファイル破損が生じているため一時的に利用が不可

- 41: 紛失カード、回収

- 43: 盗難カード、回収

- 51: 残高不足

- 52: 当座預金口座なし

- 53: 普通預金口座なし

- 54: 有効期限切れカード

- 55: 正しくない PIN

- 57: 取引不許可: カード

- 58: 取引不許可: 端末

- 59: 不正利用の疑い

- 61: 承認の限度額を超過

- 62: 無効または制限されているサービスコード

- 63: セキュリティ侵害

- 64: AML 要件を満さない取引

- 65: 引き出し限度額を超過

- 70: PIN データが必要

- 75: PIN の最大試行回数を超過

- 76: 未請求の差戻し

- 78: ブロック済み、初回利用

- 79: 差戻し済み

- 82: CAM、dCVV、iCVV、または CVV の否認

- 85: 拒否理由なし

- 86: PIN 確認不能

- 91: カード発行会社またはスイッチが利用不能

- 92: 取引を振り分け不能

- 93: 法律に違反するため、取引を完了できません

- 96: システムエラー

- 97: CVV が無効

- 9G: カード会員によってブロック済み / カード会員に連絡

- 1A: 追加の顧客認証が必要

- R0: 顧客からの要請により継続課金を停止済み

- R1: 顧客からの要請により継続課金を停止済み

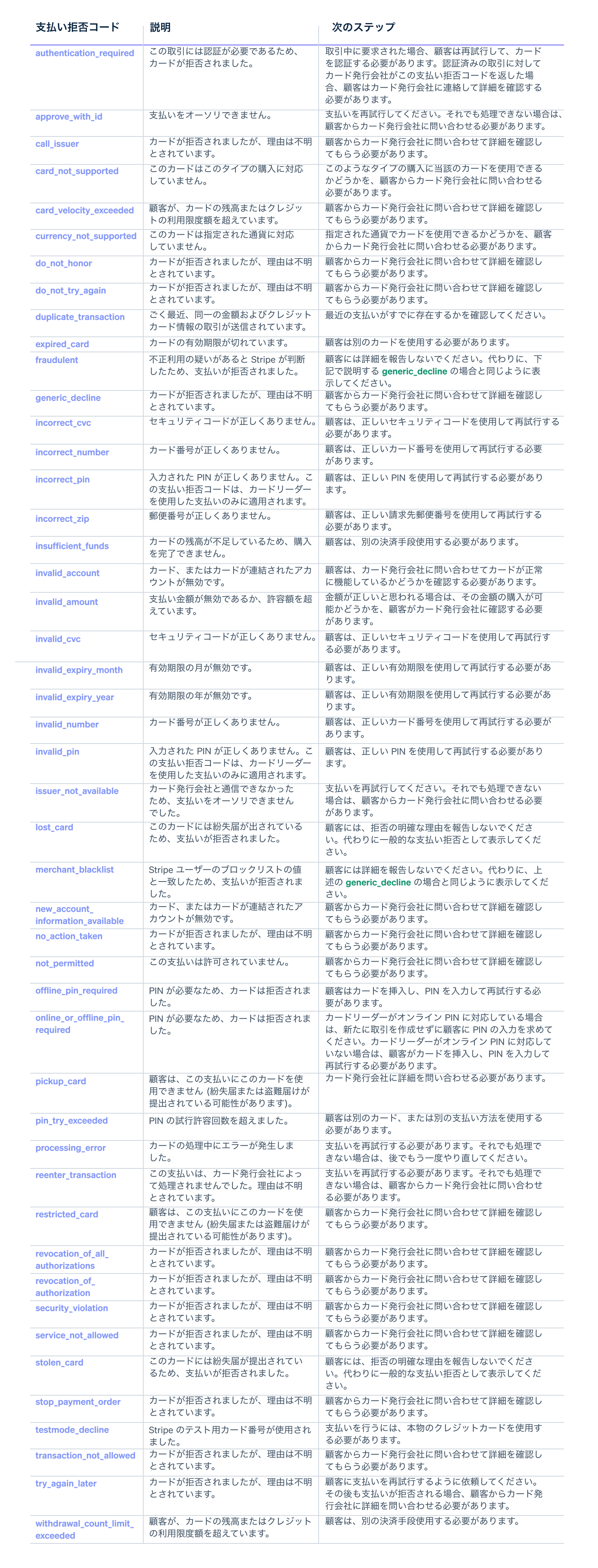

Stripe は独自の決済拒否コードを使用しており、従来の決済拒否コードと同じ潜在的な理由の多くをカバーしていますが、問題をより明確に説明しています。Stripe の決済拒否コード は以下の通りです。

Stripe での支払い拒否と取引失敗への対応について、詳細はこちらを最初にご覧ください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。