La mayoría de las empresas aceptar pagos con tarjeta de crédito es una obligación, ya que una gran base de clientes usa este método de pago: 4300 millones de tarjetas Visa estaban en circulación en todo el mundo en 2024. Las empresas que aceptan tarjetas de crédito también pueden aprovechar análisis de datos avanzados que pueden ayudar a orientar las decisiones que tomen, así como herramientas de detección y prevención de fraude que proporcionan los procesadores de tarjetas de crédito.

A continuación, explicaremos cómo aceptar pagos con tarjeta de crédito para las pequeñas empresas, incluidos los distintos tipos de pagos con tarjeta y las prácticas recomendadas para configurar y mantener los sistemas de procesamiento de pagos.

Esto es lo que encontrarás en este artículo:

- Cómo aceptar tarjetas de crédito como pequeña empresa

- Mejores prácticas sobre los pagos con tarjeta de crédito para pequeñas empresas

- Tipos de pagos con tarjeta de crédito

- Funcionamiento del procesamiento de tarjetas de crédito

- ¿Cómo puede ayudarte Stripe Payments?

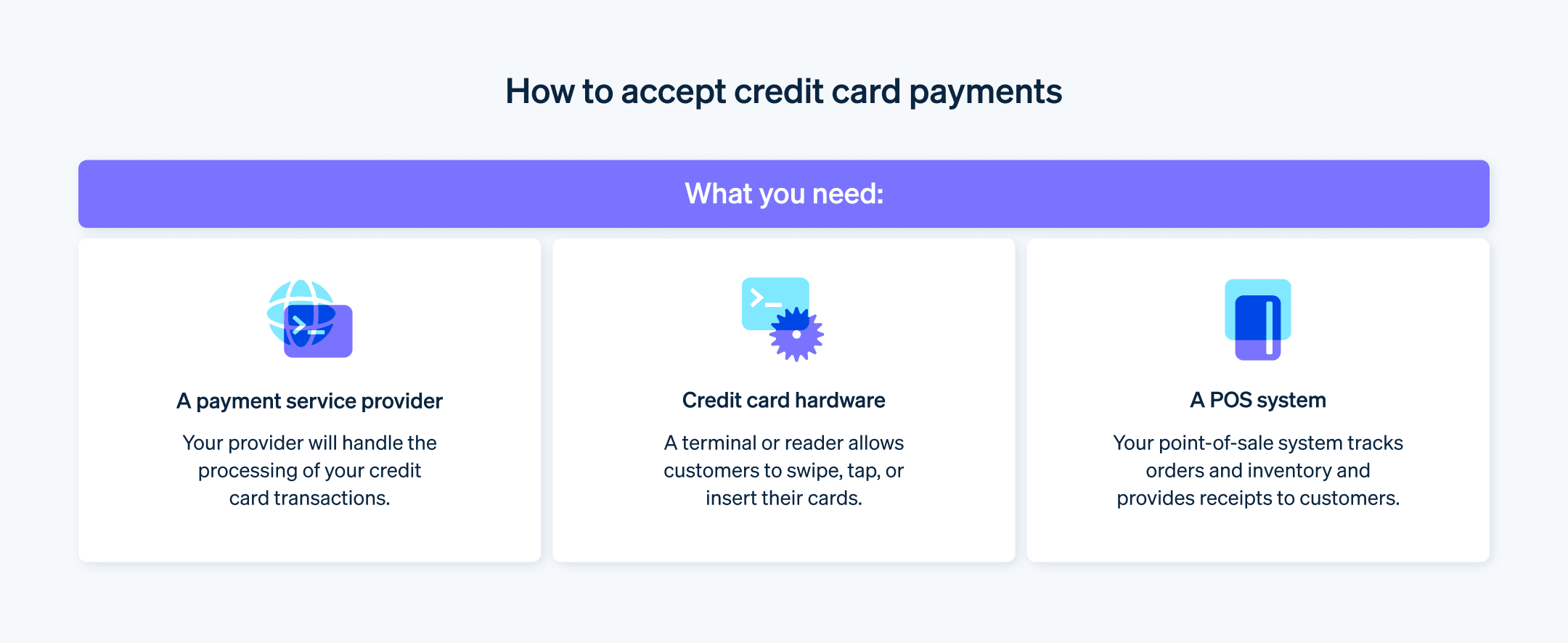

Cómo aceptar tarjetas de crédito como pequeña empresa

1. Elige un proveedor de servicios de pago (PSP)

Un PSP conecta empresas, clientes, instituciones financieras y redes de tarjetas para procesar pagos por Internet. A la hora de seleccionar un PSP, las empresas deben valorar los siguientes factores:

Tendencias del mercado: investiga las tendencias de procesamiento de pagos, incluidas las tecnologías emergentes y las preferencias de pago de los clientes.

Soporte técnico: analiza el nivel de soporte técnico del PSP. Funcionalidades como el soporte 24/7, un servicio de atención al cliente preparado y el acceso a conocimientos técnicos pueden solucionar problemas rápido y mantener la continuidad del negocio.

Personalización y escalabilidad: evalúa si el PSP permite la personalización para que pueda adaptarse a las necesidades de tu empresa, y si tiene la funcionalidad que le permite escalar con tu empresa.

Opiniones de clientes y expertos: participa en foros, contacta con otras empresas que usen los PSP y pide consejos a expertos.

Funciones disponibles: examina minuciosamente las funciones que ofrecen los PSP. ¿Aceptan varias divisas y tienen herramientas de elaboración de informes? ¿Su interfaz es fácil de usar? ¿Pueden integrarse con tu software de contabilidad o tu sistema de gestión de la relación con los clientes (CRM, por sus siglas en inglés)?

2. Configura una cuenta de comerciante

Una cuenta de comerciante es una cuenta bancaria especializada que una empresa utiliza para aceptar pagos con tarjeta de crédito y débito. Actúa como intermediario, retiene los fondos procedentes de transacciones con tarjeta antes de transferirlos a la cuenta bancaria de la empresa.

Algunos PSP, como Stripe, agrupan la cuenta de comerciante con sus servicios, por lo que las empresas no tienen que establecer su propia cuenta de comerciante. Esto puede simplificar el proceso y reducir la carga administrativa.

Si necesitas una cuenta de comerciante, ten presentes estos aspectos:

Adecuación al modelo de negocio: busca un proveedor que entienda tu modelo de negocio. Si encuentras uno que se adapte bien a tu situación, puedes disfrutar de unas condiciones más favorables y unas operaciones más sencillas.

Preparación de la aplicación: cuando solicites una cuenta de comerciante, debes preparar bien un caso empresarial completo que incluya tu plan de empresa, salud empresarial, los volúmenes de ventas previstos y estrategias de mitigación del fraude. Esto demuestra a los proveedores de cuentas de comerciante que eres un socio responsable y puede ayudarte a conseguir mejores condiciones.

Factores de aprobación: entiende los aspectos que influyen en la aprobación de tu solicitud, como el historial de crédito, el tipo de sector y el volumen de ventas. Aborda posibles señales de alerta antes de que se conviertan en problemas.

Necesidades del futuro: analiza la forma en que los cambios en el tamaño de tu empresa o tu modelo de negocio podrían afectar a tus necesidades con respecto a la cuenta de comerciante y confirma que hay flexibilidad para adaptarse a esos cambios.

3. Integración de una pasarela de pagos

Una pasarela de pagos es una tecnología que utilizan las empresas para tramitar las compras con tarjeta de débito o crédito de los clientes. Facilita la comunicación entre el sitio web de la empresa y el banco adquirente y transmite de forma segura la información sensible del pago.

Cuando eliges una pasarela de pagos, las empresas deben tener en cuenta los siguientes factores:

Funciones de seguridad: analiza las funciones de seguridad de la pasarela de pagos, incluidos el cifrado y la tokenización.

Facilidad de integración: investiga qué es lo implica integrar una pasarela de pagos con tus sistemas. Una integración más simple puede reducir los costes y minimizar las interrupciones en tus operaciones. Trabaja mano a mano con tu equipo de desarrollo web o con un experto externo para evaluar la integración técnica. Céntrate en aspectos como la conectividad con interfaces de programación de aplicaciones (API, por sus siglas en inglés), el cifrado de datos y los mecanismos de gestión de errores.

Ventajas del comercio unificado: busca PSP con soluciones de comercio unificado que puedan conectar tus canales de ventas en tiendas, en el móvil y por Internet. Así conseguirás una perspectiva integral de las interacciones de los clientes y podrás ofrecer un servicio y un marketing dirigido de mejor calidad.

Experiencia del usuario: busca un proceso de pago intuitivo y sencillo que minimice el número de pasos necesarios para completar una transacción y funcione en plataformas móviles y web.

Rendimiento: lleva a cabo pruebas minuciosas que incluyan situaciones como errores en transacciones, reembolsos y contracargos para confirmar que el sistema funciona bien en diferentes condiciones.

4. Compra hardware y software para las transacciones en persona

A la hora de seleccionar el hardware y el software para realizar las transacciones en persona, ten en cuenta estos factores:

Consideraciones del hardware para las transacciones en persona: cuando vayas a elegir el hardware para las transacciones con tarjeta de crédito en persona, analiza la durabilidad, la facilidad de uso, la compatibilidad con diferentes tipos de tarjetas (por ejemplo, con chip, banda magnética y NFC) y la duración de la batería de los dispositivos móviles.

Integración con sistemas en línea: los sistemas de transacciones en persona deberían poder integrarse por completo con tus sistemas en línea, así como ofrecer sincronización de datos en tiempo real y una perspectiva unificada de la actividad de los clientes.

Soporte constante: busca proveedores de servicios que tengan soporte constante y formación para el hardware y software, de forma que el tiempo de inactividad sea el mínimo y se puedan solucionar rápido todos los problemas que haya.

Evaluación exhaustiva de la solución: evalúa el entorno de hardware y software; por ejemplo, lo bien que los componentes se integran entre sí, lo fácil que es actualizar el software y la disponibilidad de funciones como la gestión del inventario o los programas de fidelización de clientes.

Sincronización de datos: busca una solución que proporcione sincronización de datos en tiempo real en todos los canales, incluidos datos de ventas, niveles de inventario e información de clientes.

Preparación para el futuro: elige hardware y software que puedan adaptarse fácilmente a nuevos métodos de pago, cumplir con normativas que entren en vigor más adelante e integrarse con nuevas tecnologías.

5. Piensa en el cumplimiento de la normativa y la seguridad

Pon en funcionamiento las siguientes prácticas de seguridad y cumplimiento de la normativa para estar al día de los requisitos normativos y los estándares del sector.

Actualizaciones periódicas relativas al cumplimiento de la normativa: programa un calendario con revisiones y actualizaciones periódicas de tus prácticas de cumplimiento de la normativa. Debes estar al tanto de las modificaciones que haya en la normativa PCI DSS e implementar los cambios necesarios a tiempo.

Plan de respuesta ante incidentes: elabora un plan de respuesta ante incidentes completo por si hay fallos de seguridad. Este plan debe incluir pasos de contención, investigación, notificación y recuperación, así como funciones y responsabilidades de tu equipo.

Formación continua del personal: establece un programa de formación continua para tus empleados que se centre en mejores prácticas de seguridad, nuevas amenazas y novedades de cumplimiento de la normativa. Una formación frecuente puede reducir el riesgo que conllevan los errores humanos y ayudar a mantener una cultura de concienciación sobre la seguridad.

Mejores prácticas sobre los pagos con tarjeta de crédito para pequeñas empresas

Entender las comisiones y los precios

Precios de tarifa plana: comisiones sencillas y previsibles (por ejemplo, 2,6 % y 0,10 $ por transacción). El modelo de tarifa plana es ideal para empresas de poco volumen (como las pequeñas empresas) o para cualquier empresa que quiera tener tarifas transparentes y fáciles de predecir.

Plus de intercambio: desglosa la comisión de intercambio (que fijan las redes de tarjetas) y un recargo del responsable del tratamiento. El modelo de plus de intercambio puede suponer costes más bajos para las transacciones de mayor volumen o variadas, pero puede ser más difícil predecir los costes mensuales debido a los cambios en las tasas de intercambio.

Basado en suscripciones: también denominado fijación de precios basada en la suscripción, las empresas pagan una comisión mensual más unos costes fijos por transacción. El modelo de precios basado en suscripciones puede resultar más barato para las empresas de mayor volumen, ya que los responsables del tratamiento no se llevan un porcentaje de las ventas.

Todas las comisiones e información sobre precios de Stripe están disponibles en nuestra página web.

Medidas de seguridad avanzadas

Cifrado de punto a punto (E2EE) y tokenización: además del cumplimiento básico de la normativa PCI DSS, el E2EE y la tokenización mantienen cifrados los datos de los titulares de tarjetas en cada momento del proceso de la transacción, lo que reduce el riesgo de que haya filtraciones de datos.

Autenticación en varios pasos (MFA, por sus siglas en inglés) en las transacciones: implementa la MFA en las transacciones por Internet, sobre todo en el caso de compras de gran valor o si ha habido cambios en la información de la cuenta. Así aportarás más seguridad y reducirás el riesgo de que se produzcan accesos no autorizados.

Auditorías de seguridad y pruebas de penetración periódicas: lleva a cabo auditorías de seguridad y pruebas de penetración periódicas para identificar vulnerabilidades en tu sistema de procesamiento de pagos y solucionarlas antes de que algún malhechor pueda aprovecharlas.

Procesamiento de pagos

Conversión dinámica de divisas (DCC, por sus siglas en inglés): ofrece DCC a clientes internacionales para que puedan ver los precios y hacer los pagos en su divisa. Así puedes mejorar la experiencia de los clientes y aumentar las ventas de mercados internacionales.

Ruta inteligente: usa la ruta inteligente para seleccionar la mejor pasarela de pagos en función de factores como las tasas de éxito de las transacciones, las comisiones por procesamiento y el banco emisor de la tarjeta. Así pueden aumentar las tasas de aprobación y reducirse los costes.

Mecanismos de conmutación por error: implementa mecanismos de conmutación por error que redirijan automáticamente las transacciones por un procesador secundario si el principal falla para garantizar la continuidad del servicio y minimizar las ventas perdidas.

Experiencia del cliente

Proceso de compra: mejora el proceso de compra reduciendo el número de pasos y las complicaciones, sobre todo en dispositivos móviles. Plantéate opciones como la compra en un clic y el almacenamiento de la información de pago de los clientes para que la usen en sus próximas transacciones.

Personalización: usa los datos recopilados en los procesos de pago para personalizar la experiencia de compra (por ejemplo, puedes hacer ofertas personalizadas o recomendaciones a medida en función del historial de compras).

Comunicación: mantén a los clientes informados sobre el proceso de pago y proporciónales instrucciones claras y comentarios inmediatos sobre el estado de la transacción. Una comunicación transparente puede reducir los contracargos y reforzar la confianza de los clientes.

Gestión financiera

Tasas de intercambio: conoce los factores que influyen en las tasas de intercambio e implementa mejores prácticas que te ayuden a cumplir los requisitos para conseguir las tasas más bajas posibles.

Contracargos: elabora una estrategia exhaustiva para gestionar y disputar contracargos, que debe incluir el mantenimiento de registros detallados sobre las transacciones, la prestación de un servicio excelente de atención al cliente y el uso de herramientas como el servicio de verificación de domicilio (AVS, por sus siglas en inglés) y la comprobación del valor de verificación de la tarjeta (CVV, por sus siglas en inglés).

Flujo de caja: usa información de tu procesamiento de pagos para mejorar la gestión del flujo de caja. Analizar los plazos de los cobros y conciliarlos rápido puede ayudarte a prever y gestionar tus finanzas con más eficacia.

Mejora y adaptación continuas

Tendencias del sector: el sector de pagos está en constante evolución. Mantente al tanto de las últimas tecnologías, cambios en las normativas y preferencias de pago de los clientes y adaptar tus estrategias como corresponda.

Sistemas de comentarios: establece mecanismos para recopilar comentarios de clientes y partes interesadas internas en relación con el proceso de pago. Usa estos comentarios para ajustar y mejorar tus estrategias de pagos.

Formación del personal: forma a tu personal en los protocolos de seguridad y las mejores prácticas de procesamiento de pagos más recientes. Un equipo bien formado puede proporcionar un mejor servicio a los clientes y ayudar a mitigar los riesgos.

Tipos de pagos con tarjeta de crédito

No todos los pagos con tarjeta de crédito usan el mismo mecanismo de pago. A medida que la tecnología avanza, los clientes tienen más opciones para utilizar tarjetas de crédito.

Transacciones con banda magnética

Este método implica pasar una tarjeta por un lector que lee la banda magnética que hay en la parte posterior de la tarjeta. Este tipo de transacción, que se usa en sistemas de punto de venta (POS, por sus siglas en inglés), es cada vez menos popular por cuestiones de seguridad.

Transmisión de datos: la banda magnética contiene datos como el nombre del titular de la tarjeta, el número de cuenta, la fecha de caducidad de la tarjeta y un código de seguridad. Cuando un cliente pasa la tarjeta, el lector captura estos datos para iniciar el proceso de la transacción.

Cuestiones de seguridad: las transacciones con banda magnética se consideran menos seguras por la naturaleza estática de los datos que hay en esa banda, lo que hace que sean susceptibles a clonaciones y fraude.

Transacciones con tarjetas con chip EMV

Las tarjetas con chip EMV (Europay, Mastercard y Visa) se insertan en un lector, lo que permite que el chip se comunique con el terminal para autenticar la transacción. Este tipo de transacción es estándar en muchas regiones, sobre todo donde hay medidas de seguridad estrictas en relación con las transacciones con tarjeta presente.

Transmisión de datos: el chip genera un código de transacción único para cada pago.

Cuestiones de seguridad: el cifrado dinámico dificulta que los malhechores repliquen los datos de la tarjeta, lo que reduce el fraude con tarjetas falsificadas.

Transacciones sin contacto

Las transacciones sin contacto utilizan tecnología de comunicación de campo cercano (NFC, por sus siglas en inglés) o identificación por radiofrecuencia (RFID, por sus siglas en inglés), lo que permite acercar la tarjeta a un lector sin que haya contacto directo. Este tipo de transacción es popular en entornos que priorizan la velocidad y la comodidad, como los comercios minoristas y el transporte público.

Transmisión de datos: de forma parecida a las transacciones con chip EMV, los pagos sin contacto transmiten datos mediante señales cifradas que proporcionan un código único para cada transacción.

Cuestiones de seguridad: las transacciones sin contacto ofrecen una gran seguridad mediante el cifrado y la generación de un código único para cada transacción.

Transacciones con monedero digital

Los monederos digitales (por ejemplo, Apple Pay y Google Wallet) almacenan información de tarjetas de crédito en un dispositivo móvil, lo que permite a los clientes hacer pagos con el dispositivo mediante tecnología NFC. Este tipo de transacción es cada vez más popular en los pagos por Internet y en tiendas por su comodidad.

Transmisión de datos: cuando se inicia un pago, el monedero digital crea una transacción tokenizada que sustituye los datos confidenciales de la tarjeta con un identificador digital único.

Cuestiones de seguridad: las transacciones con monedero digital logran una gran seguridad gracias a la tokenización y la verificación biométrica (por ejemplo, el reconocimiento facial o de la huella) en el dispositivo del usuario.

Transacciones por Internet y con tarjeta no presente (CNP)

Las transacciones con tarjeta no presente se refieren a las compras que se hacen por Internet o por teléfono y en las que no se muestra la tarjeta físicamente al negocio. Este tipo de transacción se utiliza en e-commerce, pedidos telefónicos y cualquier situación de pago remota en que la empresa no pueda verificar físicamente la tarjeta o a su titular.

Transmisión de datos: el cliente escribe los datos de su tarjeta de forma manual y estos se transmiten a la empresa para que los procese.

Cuestiones de seguridad: las transacciones CNP suponen un mayor riesgo de fraude, ya que la tarjeta y su titular no están físicamente presentes. Por este motivo, se recomienda aplicar medidas de seguridad avanzadas como la autenticación en dos pasos y el cifrado de capa de sockets seguros (SSL) para las transacciones CNP.

Funcionamiento del procesamiento de tarjetas de crédito

El procesamiento de tarjetas de crédito lo facilita una red de entidades y tecnologías financieras que colaboran para autorizar y cobrar pagos. A continuación te mostramos como es el proceso:

Inicio: cuando un cliente realiza una compra con tarjeta de crédito, el sistema POS o la pasarela de pagos en línea de la empresa capturan los datos de la transacción, entre los que se incluyen la información de la tarjeta y el importe de compra.

Autorización: los datos de la transacción se envían al procesador de pagos de la empresa, y el banco emisor verifica la validez de la tarjeta, los fondos disponibles y cualquier riesgo de fraude.

Procesamiento por lotes: al final de la jornada laboral, la empresa envía todas las transacciones aprobadas en un lote a su procesador de pagos.

Compensación y cobro: el procesador de pagos envía las transacciones en lote a las redes de tarjetas, quienes las transmiten a los bancos emisores correspondientes para que se cobren.

Comisiones y cobros:a lo largo de este proceso, las distintas entidades que intervienen en la transacción cobran diversas comisiones, como las tasas de intercambio (que se pagan al banco emisor), las comisiones de evaluación (que se pagan a las redes de tarjetas) y las comisiones de procesamiento (que se pagan al procesador de pagos).

Seguridad y cumplimiento de la normativa: todas las entidades implicadas en el procesamiento de tarjetas de crédito deben cumplir con el estándar de seguridad de datos del sector de pagos con tarjeta (PCI DSS, por sus siglas en inglés).

Disputas y contracargos: en aquellos casos en que el titular de la tarjeta dispute una transacción o haya una posibilidad de fraude, se podría iniciar un proceso de contracargo. Las empresas deben responder a los contracargos con pruebas que corroboren la legitimidad de la transacción o se arriesgarán a perder los fondos e incurrir en comisiones adicionales.

Cómo puede ayudarte Stripe Payments

Stripe Payments proporciona una solución de pagos unificada y global que ayuda a cualquier empresa —desde startups en expansión hasta empresas globales— a aceptar pagos en línea, en persona y en todo el mundo.

Esto es lo que puedes conseguir con Stripe Payments:

- Optimizar la experiencia en el checkout: con Payments, puedes ofrecer una experiencia de compra ágil e intuitiva. Además, ahorrarás miles de horas de trabajo de desarrollo gracias a sus interfaces de pago prediseñadas, que te dan acceso a más de 125 métodos de pago y Link, el monedero digital desarrollado por Stripe.

- Expandirte a nuevos mercados más rápido: llega a clientes de todo el mundo y simplifica la gestión de los tipos de intercambio gracias a las opciones de pago internacionales, que admiten 195 países y más de 135 divisas.

- Unificar los pagos en persona y por internet: crea una experiencia de comercio unificado entre tus canales online y presenciales para personalizar la relación con tus clientes, fomentar su fidelidad y aumentar tus ingresos.

- Mejorar el rendimiento de tus pagos: aumenta tus ingresos con herramientas de pagos configurables y fáciles de implementar, que incluyen soluciones sin programación de protección antifraude y funciones avanzadas para mejorar las tasas de autorización.

- Hacer crecer tu empresa con una plataforma fiable: desarrolla tu negocio sobre una infraestructura que está preparada para crecer contigo. Stripe ha logrado mantener un tiempo de actividad del 99,999 % y garantiza una fiabilidad líder en el sector.

Obtén más información sobre cómo Stripe Payments puede ayudarte a aceptar pagos en línea y en persona o crea una cuenta hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.