Voor de meeste bedrijven is het accepteren van creditcardbetalingen een must. Door creditcards te accepteren, krijg je toegang tot een enorm klantenbestand: in 2024 waren er wereldwijd 4,8 miljard Visa-kaarten in omloop. Bedrijven die creditcards accepteren, kunnen ook gebruikmaken van geavanceerde data-analyse om betere zakelijke beslissingen te nemen, terwijl ze profiteren van geavanceerde tools voor fraudedetectie en -preventie die creditcardverwerkers bieden.

Hieronder bespreken we hoe je als klein bedrijf creditcardbetalingen kunt accepteren, inclusief de verschillende soorten kaartbetalingen en best practices voor het opzetten en onderhouden van betalingsverwerkingssystemen.

Wat staat er in dit artikel?

- Creditcards accepteren als klein bedrijf

- Best practices voor creditcardbetalingen voor kleine bedrijven

- Soorten creditcardbetalingen

- Hoe creditcardverwerking werkt

- Hoe Stripe Payments kan helpen

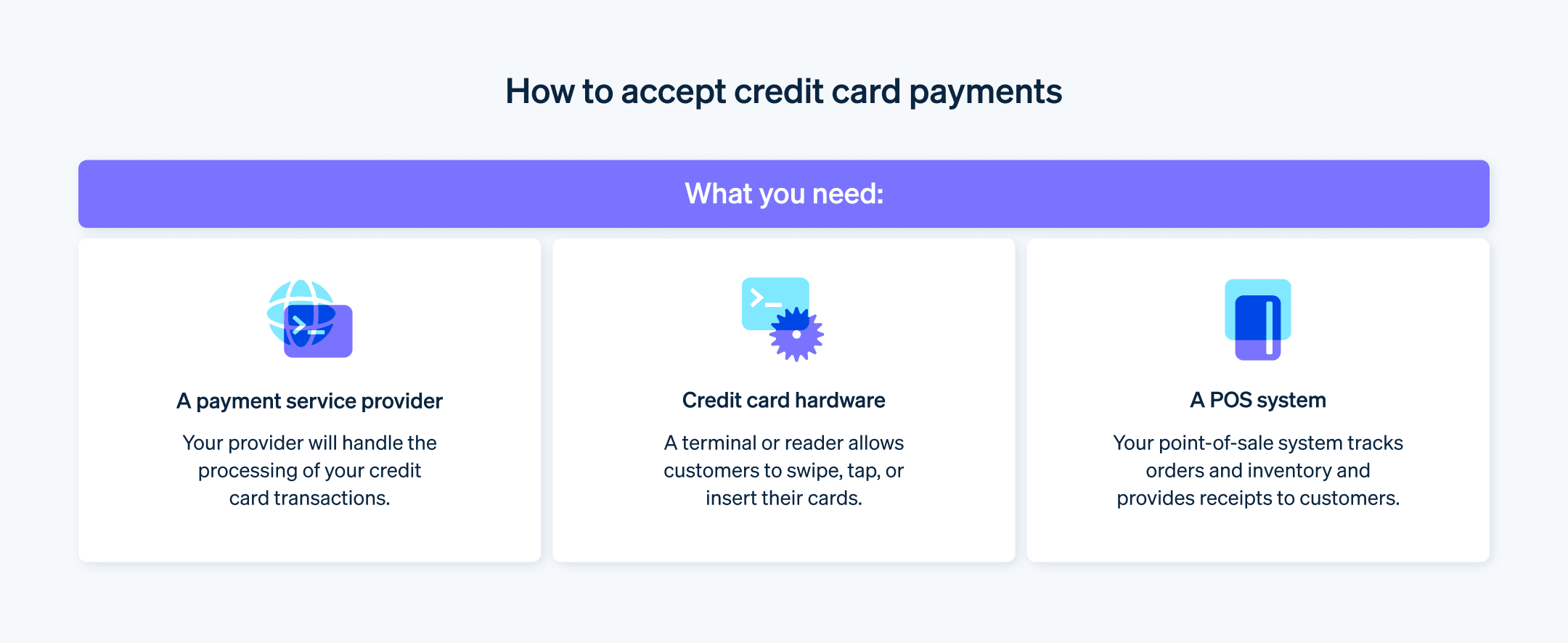

Creditcards accepteren als klein bedrijf

1. Een betaaldienstverlener (PSP) kiezen

Een PSP verbindt bedrijven, klanten, financiële instellingen en kaartnetwerken om online betalingen te verwerken. Bij het kiezen van een PSP moeten bedrijven rekening houden met deze dingen:

Trends in de markt. Onderzoek de trends in betalingsverwerking, zoals opkomende technologieën en betalingsvoorkeuren van klanten.

Technische ondersteuning: Controleer hoe goed de technische ondersteuning van de PSP is. Als ze 24/7 ondersteuning bieden, snel reageren op vragen en technische kennis hebben, kunnen ze problemen snel oplossen en je bedrijf draaiende houden.

Aanpassing en schaalbaarheid: Kijk of de PSP kan worden aangepast aan wat je bedrijf nodig heeft en of het kan meegroeien met je bedrijf.

Meningen van klanten en experts. Doe mee op forums, neem contact op met andere bedrijven die de PSP's gebruiken en vraag deskundig advies.

Beschikbare functies. Bekijk de functies van elke PSP in detail. Zijn er rapportagetools of ondersteuning voor meerdere valuta's? Is de interface gebruiksvriendelijk? Kun je ze integreren in je boekhoudsoftware of CRM-systeem (Customer Relationship Management)?

2. Een verkopersaccount instellen

Een merchant account is een speciale bankrekening die bedrijven gebruiken om creditcard- en debitcardbetalingen te accepteren. Het werkt als een soort tussenpersoon die geld van kaarttransacties vasthoudt voordat het naar de bankrekening van het bedrijf wordt overgemaakt.

Sommige PSP's, zoals Stripe, combineren de merchant account met hun diensten, waardoor bedrijven geen eigen merchant account hoeven aan te maken. Dit kan het proces vereenvoudigen en de administratieve lasten verminderen.

Als je een verkopersaccount nodig hebt, zijn hier enkele punten om rekening mee te houden:

Afstemming van het bedrijfsmodel. Zoek een aanbieder die je bedrijfsmodel begrijpt. Een goede match kan leiden tot gunstigere voorwaarden en gestroomlijnde activiteiten.

Voorbereiding van de aanvraag: Als je een merchant account aanvraagt, zorg dan dat je een uitgebreide businesscase hebt, inclusief je businessplan, financiële gezondheid, verwachte verkoopvolumes en strategieën om fraude te voorkomen. Dit laat merchant account providers zien dat je een betrouwbare partner bent en kan je helpen om betere voorwaarden te krijgen.

Goedkeuringsfactoren: Weet welke factoren invloed hebben op de goedkeuring van je aanvraag, zoals kredietgeschiedenis, type branche en verkoopvolume. Pak mogelijke problemen aan voordat ze echt problemen worden.

Toekomstige behoeften. Bedenk hoe veranderingen in de grootte of het model van je bedrijf van invloed kunnen zijn op de behoeften van je verkopersaccounts en geef aan dat je flexibel bent om je aan deze veranderingen aan te passen.

3. Een betaalgateway integreren

Een betaalgateway is een technologie die bedrijven gebruiken om aankopen met een debet- of creditcard van klanten te accepteren. Het maakt communicatie mogelijk tussen de website van het bedrijf en de verwerkende bank en zorgt ervoor dat gevoelige betalingsgegevens veilig worden verzonden.

Bij het kiezen van een betaalgateway moeten bedrijven rekening houden met de volgende dingen:

Beveiligingsfuncties. Beoordeel de beveiligingsfuncties van de betaalgateway, waaronder versleuteling en tokenisatie.

Eenvoudige integratie: Controleer wat er nodig is om de betaalgateway in je systemen te integreren. Een eenvoudigere integratie kan kosten besparen en verstoringen van je bedrijfsvoering tot een minimum beperken. Werk nauw samen met je webontwikkelingsteam of een externe expert om de technische integratie te beoordelen. Focus op aspecten zoals API-connectiviteit (Application Programming Interface), gegevensversleuteling en mechanismen voor foutafhandeling.

Voordelen van Unified Commerce. Ga op zoek naar PSP's met unified commerce-oplossingen die je in-store, mobiele en online verkoopkanalen met elkaar kunnen verbinden. Zo krijg je een holistisch beeld van klantinteracties en kun je een betere service en gerichte marketing mogelijk maken.

Gebruikerservaring. Zoek naar een intuïtief en ongecompliceerd betalingsproces dat het aantal stappen om een transactie te voltooien tot een minimum beperkt en dat werkt op mobiele en online platforms.

Prestaties. Voer grondige tests uit met scenario's zoals mislukte transacties, terugbetalingen en chargebacks om te bevestigen dat het systeem onder verschillende omstandigheden kan presteren.

4. Hardware en software aanschaffen voor fysieke transacties

Als je hardware en software kiest voor persoonlijke transacties, denk dan aan deze dingen:

Overwegingen met betrekking tot hardware voor persoonlijke transacties: Houd bij het kiezen van hardware voor persoonlijke creditcardtransacties rekening met duurzaamheid, gebruiksgemak, compatibiliteit met verschillende kaarttypes (bijv. chip, magneetstrip, NFC) en de levensduur van de batterij voor mobiele apparaten.

Online systeemintegratie. Persoonlijke transactiesystemen volledig kunnen integreren in je online systemen en realtime gegevenssynchronisatie en een uniform beeld van klantactiviteit bieden.

Doorlopende ondersteuning. Zoek naar dienstverleners die doorlopende ondersteuning en training bieden voor de hardware en software voor minimale downtime en een snelle oplossing van eventuele problemen.

Uitgebreide evaluatie van de oplossing. Controleer de hardware- en softwareomgeving. Dit omvat hoe goed de componenten met elkaar integreren, hoe eenvoudig het is om software bij te werken en de beschikbaarheid van functies zoals voorraadbeheer of klantloyaliteitsprogramma's.

Gegevenssynchronisatie. Zoek een oplossing die realtime gegevenssynchronisatie biedt via alle kanalen, inclusief verkoopgegevens, voorraadniveaus en klantinformatie.

Toekomstbestendigheid: Kies hardware en software die makkelijk kan worden aangepast aan nieuwe betaalmethoden, voldoet aan toekomstige regelgeving en kan worden geïntegreerd met nieuwe technologie.

5. Denk na over compliance en beveiliging

Gebruik de volgende beveiligings- en compliancepraktijken om op de hoogte te blijven van wettelijke vereisten en industrienormen.

Regelmatige compliance-updates. Maak een planning voor het regelmatig contoleren en bijwerken van je compliancepraktijken. Dit houdt onder meer in dat je op de hoogte blijft van wijzigingen in PCI DSS-standaarden en dat noodzakelijke wijzigingen tijdig worden doorgevoerd.

Incidentenbestrijdingsplan. Ontwikkel een uitgebreid incidentenbestrijdingsplan voor mogelijke inbreuken op de beveiliging. Dit plan moet stappen bevatten voor insluiting, onderzoek, melding en herstel, samen met rollen en verantwoordelijkheden voor je team.

Voortdurende opleiding van werknemers. Stel een doorlopend opleidingsprogramma op voor werknemers, gericht op best practices op het gebied van beveiliging, nieuwe bedreigingen en complianceupdates. Regelmatige training kan het risico op menselijke fouten verminderen en helpen een cultuur van beveiligingsbewustzijn te behouden.

Best practices voor creditcardbetalingen voor kleine bedrijven

Inzicht in kosten en prijzen

Vaste tarieven: Simpele, voorspelbare kosten (bijvoorbeeld 2,6% en $ 0,10 per transactie). Het model met vaste tarieven is ideaal voor bedrijven met een laag transactievolume (zoals kleine bedrijven) of bedrijven die transparante en makkelijk voorspelbare tarieven willen.

Interchange-plus: Splits de interbancaire kosten (vastgesteld door kaartnetwerken) en een verwerkingstoeslag op. Het interchange-plus-model kan lagere kosten betekenen voor transacties met een hoger volume of gevarieerde transacties, maar het kan moeilijker zijn om de maandelijkse kosten te voorspellen vanwege veranderende interchange-tarieven.

Op abonnementen gebaseerd: Ook wel lidmaatschapsgebaseerde prijsstelling genoemd. Bedrijven betalen een maandelijkse vergoeding plus vaste kosten per transactie. Het op abonnementen gebaseerde prijsmodel kan goedkoper zijn voor bedrijven met een hoger transactievolume, omdat verwerkers geen percentage van de omzet in rekening brengen.

Alle kosten en prijsinformatie van Stripe zijn te vinden op onze website.

Geavanceerde beveiligingsmaatregelen

End-to-end encryptie (E2EE) en tokenisatie. Naast de basiscompliance van PCI DSS zorgen E2EE en tokenisatie ervoor dat kaarthoudergegevens op elk moment in het transactieproces versleuteld blijven, waardoor het risico op gegevenslekken wordt verkleind.

Multifactorauthenticatie (MFA) voor transacties. Implementeer MFA voor online transacties, vooral voor grote aankopen of wijzigingen in accountgegevens. Zo voeg je een extra beveiligingslaag toe en wordt het risico op ongeoorloofde toegang kleiner.

Regelmatige beveiligingsaudits en penetratietests: doe grondige beveiligingsaudits en doe regelmatig penetratietests om zwakke plekken in je betalingssysteem te vinden en op te lossen voordat oplichters er misbruik van kunnen maken.

Verwerking van betalingen

Dynamische valutaconversie (DCC). Bied internationale klanten DCC aan, zodat ze de prijzen kunnen zien en kunnen betalen in hun lokale valuta. Dit kan de klantervaring verbeteren en mogelijk de verkoop in internationale markten verhogen.

Slimme routing: Gebruik slimme routing om de beste betaalgateway te kiezen op basis van dingen als het succespercentage van transacties, verwerkingskosten en de bank die de kaart heeft uitgegeven. Dit kan het aantal goedkeuringen verhogen en de kosten verlagen.

Failover-mechanismen. Implementeer failover-mechanismen die transacties automatisch omleiden via een secundaire verwerker als de primaire uitvalt, zodat de continuïteit van de dienstverlening wordt gewaarborgd en omzetverlies tot een minimum wordt beperkt.

Klantervaring

Afrekenen: Maak het afrekenen makkelijker door minder stappen en minder gedoe, vooral op mobiele apparaten. Denk aan opties voor kopen met één klik en het opslaan van betaalgegevens voor toekomstige transacties.

Personalisatie. Gebruik de gegevens die zijn verzameld tijdens betaalprocessen om de winkelervaring te personaliseren. Dit kunnen aanbiedingen op maat zijn of aanbevelingen op maat op basis van de aankoopgeschiedenis.

Communicatie: Houd klanten op de hoogte van het betaalproces door duidelijke instructies te geven en direct feedback te geven over de transactiestatus. Transparante communicatie kan chargebacks verminderen en het vertrouwen van klanten versterken.

Financieel beheer

Interbancaire vergoedingen. Ontdek de factoren die van invloed zijn op interbancaire vergoedingen en implementeer best practices om in aanmerking te komen voor de laagst mogelijke tarieven.

Chargebacks: Zet een goede strategie op voor het omgaan met en betwisten van chargebacks. Dit betekent dat je gedetailleerde transactiegegevens moet bijhouden, goede klantenservice moet bieden en tools moet gebruiken zoals adresverificatie (AVS) en kaartverificatiecode (CVV) controles.

Cashflow. Gebruik de inzichten uit je betalingsverwerking om je cashflow beter te beheren. Door de timing van afwikkelingen analyseren en ze snel af te stemmen, kun je je financiën effectiever voorspellen en beheren.

Voortdurende verbetering en aanpassing

Trends in de sector: De betalingssector verandert altijd. Blijf op de hoogte van de nieuwste technologieën, veranderingen in de regelgeving en wat klanten willen als het om betalen gaat, en pas je strategieën daarop aan.

Feedbackloops: Zorg voor manieren om feedback te krijgen van klanten en interne belanghebbenden over het betaalproces. Gebruik deze feedback om je betaalstrategieën te verbeteren.

Opleiding van het personeel. Train je personeel in de meest up-to-date betalingsverwerking, beveiligingsprotocollen en best practices. Een goed geïnformeerd team kan klanten beter van dienst zijn en risico's helpen beperken.

Soorten creditcardbetalingen

Niet alle creditcardbetalingen gebruiken hetzelfde betaalmechanisme. Naarmate de technologie zich verder ontwikkelt, krijgen klanten meer mogelijkheden om creditcards te gebruiken.

Swipe-transacties (magneetstrip)

Bij deze methode haal je een kaart door een kaartlezer die de magneetstrip op de achterkant van de kaart leest. Dit soort transacties, dat wordt gebruikt in kassasystemen (POS), wordt steeds minder gebruikt vanwege veiligheidsredenen.

Gegevensoverdracht. De magneetstrip bevat gegevens zoals de naam van de kaarthouder, het rekeningnummer, de vervaldatum van de kaart en een beveiligingscode. Wanneer een klant de betaalkaart door de lezer haalt, worden deze gegevens door de lezer opgeslagen om het transactieproces te starten.

Veiligheidsaspecten. Swipe-transacties worden als minder veilig beschouwd vanwege de statische aard van de gegevens op de magneetstrip, waardoor deze vatbaar is voor klonen en fraude.

Insteektransacties (EMV-chipkaarten)

EMV (Europay, Mastercard en Visa) chipkaarten worden in een lezer gestoken, waardoor de chip met de terminal kan communiceren en de transactie kan verifiëren. Dit type transactie is standaard in veel regio's, vooral waar strenge veiligheidsmaatregelen gelden voor transacties waarbij de kaart fysiek aanwezig is.

Gegevensoverdracht. De chip genereert voor elke betaling een unieke transactiecode.

Beveiliging: Door de dynamische versleuteling is het voor oplichters lastig om de kaartgegevens te kopiëren, waardoor er minder fraude met valse kaarten is.

Contactloze transacties

Contactloze transacties maken gebruik van near-field communication (NFC) of radiofrequentie-identificatie (RFID)-technologie, waardoor de kaart zonder direct contact op een lezer kan worden getikt. Dit type transactie is populair in omgevingen waar snelheid en gemak voorop staan, zoals de detailhandel en het openbaar vervoer.

Gegevensoverdracht. Net als bij EMV-transacties verzenden contactloze betalingen gegevens via versleutelde signalen, waarbij voor elke transactie een unieke code wordt verstrekt.

Veiligheidsaspecten. Contactloze transacties bieden een hoog niveau van veiligheid door encryptie en door voor elke transactie een unieke code te genereren.

Transacties met een digitale wallet

Digitale wallets (zoals Apple Pay en Google Wallet) slaan creditcardgegevens op je mobiel op, zodat je daarmee kunt betalen via NFC-technologie. Dit soort transacties wordt steeds populairder bij online en in-store transacties omdat het zo makkelijk is.

Gegevensoverdracht. Wanneer een betaling wordt geïnitieerd, maakt de digitale wallet een transactie die wordt omgezet naar tokens, waarbij gevoelige kaartgegevens worden vervangen door een unieke digitale identificatie.

Veiligheidsaspecten. Transacties met digitale wallets bieden een hoog niveau van veiligheid door tokenisatie en een biometrische verificatie (bijv. vingerafdruk, gezichtsherkenning) op het apparaat van de gebruiker.

Online transacties en transacties waarbij geen fysieke kaart wordt gebruikt

Transacties zonder kaart zijn online of telefonische aankopen waarbij de kaart niet fysiek aan het bedrijf wordt getoond. Dit soort transacties wordt gebruikt voor alle e-commerce, telefonische bestellingen en alle scenario's voor betalingen op afstand waarbij het bedrijf de kaart of kaarthouder niet fysiek kan controleren.

Gegevensoverdracht. De klant voert de kaartgegevens handmatig in en deze worden voor verwerking doorgestuurd naar het bedrijf.

Beveiligingsaspecten: CNP-transacties hebben een hoger risico op fraude omdat de kaart en de kaarthouder niet fysiek aanwezig zijn. Daarom worden geavanceerde beveiligingsmaatregelen zoals tweefactorauthenticatie en Secure Sockets Layer (SSL)-encryptie aanbevolen voor CNP-transacties.

Hoe creditcardverwerking werkt

Creditcardverwerking wordt mogelijk gemaakt door een netwerk van financiële instellingen en technologieën die samenwerken om betalingen goed te keuren en af te handelen. Hieronder wordt uitgelegd hoe het proces werkt.

Start: Wanneer een klant een aankoop doet met een creditcard, registreert het kassasysteem of de online betaalgateway van het bedrijf de transactiegegevens, waaronder de kaartgegevens en het aankoopbedrag.

Autorisatie: De transactiegegevens worden naar de betalingsverwerker van het bedrijf gestuurd en de uitgevende bank controleert de geldigheid van de kaart, het beschikbare saldo en eventuele frauderisico's.

Batching: Aan het einde van de werkdag stuurt het bedrijf alle goedgekeurde transacties in één batch naar hun betalingsverwerker.

Clearing en vereffening: De betalingsverwerker stuurt de gebatchte transacties door naar de kaartnetwerken, die ze naar de betreffende uitgevende banken sturen voor vereffening.

Kosten en vergoedingen: Tijdens deze procedure worden verschillende vergoedingen beoordeeld door verschillende entiteiten die bij de transactie betrokken zijn, zoals interbancaire kosten (betaald aan de uitgevende bank), beoordelingskosten (betaald aan het betaalkaartnetwerk) en verwerkingskosten (betaald aan de betalingsverwerker).

Beveiliging en compliance: Compliance met de Payment Card Industry Data Security Standard (PCI DSS) is verplicht voor alle partijen die betrokken zijn bij de verwerking van creditcards.

Geschillen en chargebacks: Als de kaarthouder een transactie betwist of er een kans op fraude is, kan er een chargebackproces starten. Bedrijven moeten op chargebacks reageren met bewijs dat de transactie legitiem is, anders lopen ze het risico het geld kwijt te raken en extra kosten te maken.

Hoe Stripe Payments kan helpen

Stripe Payments biedt een uniforme, wereldwijde betaaloplossing waarmee elk bedrijf, van groeiende start-ups tot internationale ondernemingen, online, persoonlijk en overal ter wereld betalingen kan accepteren.

Stripe Payments kan je helpen met:

- Je afrekenervaring te optimaliseren: creëer een probleemloze klantervaring en bespaar duizenden technische uren met vooraf gebouwde betaling UI's, toegang tot 125+ betaalmethoden en Link, een wallet gebouwd door Stripe.

- Sneller uit te breiden naar nieuwe markten: bereik klanten over de hele wereld en verminder de complexiteit en kosten van multivalutabeheer met grensoverschrijdende betaalopties, beschikbaar in 195 landen in 135+ valuta's.

- Persoonlijke en online betalingen samen te voegen: bouw een unified commerce-ervaring op via online en persoonlijke kanalen om interacties te personaliseren, loyaliteit te belonen en inkomsten te laten groeien.

- De betaalprestaties te verbeteren: verhoog inkomsten met een reeks aanpasbare, eenvoudig te configureren betaaltools, waaronder no code-fraudebescherming en geavanceerde mogelijkheden om autorisatiepercentages te verbeteren.

- Sneller te werken met een flexibel, betrouwbaar platform voor groei: bouw voort op een platform dat is ontworpen om met je mee te groeien, met een uptime van 99,999% en toonaangevende betrouwbaarheid.

Lees meer over hoe Stripe Payments je online en fysieke betalingen kan stimuleren, of ga vandaag nog aan de slag.

De inhoud van dit artikel is uitsluitend bedoeld voor algemene informatieve en educatieve doeleinden en mag niet worden opgevat als juridisch of fiscaal advies. Stripe verklaart of garandeert niet dat de informatie in dit artikel nauwkeurig, volledig, adequaat of actueel is. Voor aanbevelingen voor jouw specifieke situatie moet je het advies inwinnen van een bekwame, in je rechtsgebied bevoegde advocaat of accountant.