Pour la plupart des entreprises, accepter les paiements par carte de crédit est essentiel. L’acceptation des cartes de crédit ouvre l’accès à une vaste base de clients : 4,8 milliards de cartes Visa étaient en circulation dans le monde en 2024. Les entreprises qui acceptent les cartes de crédit peuvent également exploiter des outils d’analyse de données avancés pour orienter leurs décisions commerciales, tout en bénéficiant des dispositifs de détection et de prévention de la fraude fournis par les processeurs de paiement par carte.

Vous trouverez ci-dessous les étapes pour accepter les paiements par carte de crédit en tant que petite entreprise, ainsi que les différents types de paiements par carte et les bonnes pratiques pour mettre en place et maintenir des systèmes de traitement des paiements.

Sommaire de cet article

- Comment accepter les cartes de crédit en tant que petite entreprise

- Bonnes pratiques pour les paiements par carte dans les petites entreprises

- Types de paiements par carte de crédit

- Fonctionnement du traitement des paiements par carte

- Comment Stripe Payments peut vous aider

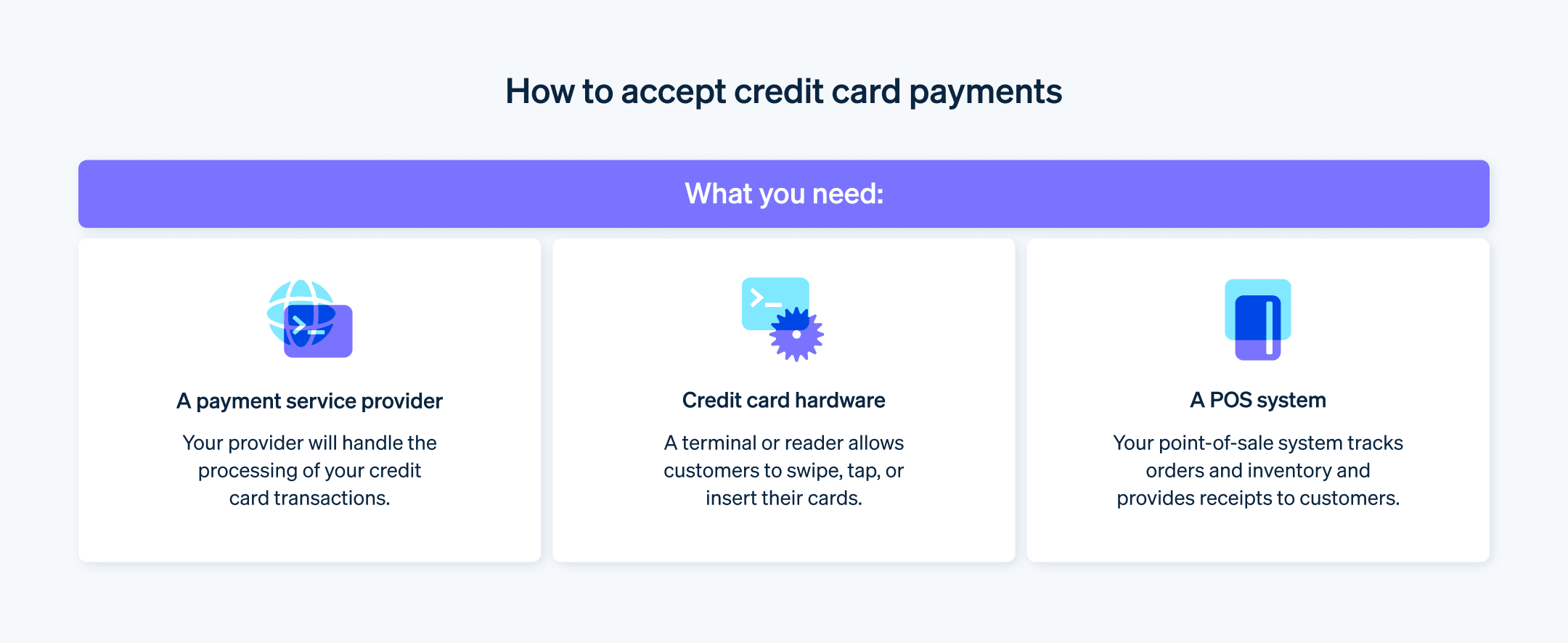

Comment accepter les cartes de crédit en tant que petite entreprise

1. Choisir un fournisseur de services de paiement (PSP)

Un PSP relie les entreprises, les clients, les institutions financières et les réseaux de cartes pour traiter les paiements en ligne. Lors du choix d’un PSP, les entreprises doivent tenir compte des éléments suivants :

Tendances du marché. Analysez les tendances du traitement des paiements, y compris les technologies émergentes et les préférences de paiement des clients.

Assistance technique. Évaluez le niveau de support technique du PSP. Les fonctionnalités, telles que l’assistance 24 h/24, un service client réactif et l’accès à une expertise technique permettent de résoudre rapidement les problèmes et de maintenir la continuité des activités.

Personnalisation et évolutivité. Vérifiez si le PSP permet une personnalisation adaptée à vos besoins et s’il peut évoluer avec votre entreprise.

Avis clients et experts. Participez à des forums, contactez d’autres entreprises utilisant ces PSP et demandez l’avis d’experts.

Fonctionnalités disponibles. Étudiez en détail les fonctionnalités proposées par chaque PSP. Dispose-t-il d’un support multidevise ou d’outils de reporting ? L’interface est-elle conviviale ? Peut-il s’intégrer à votre logiciel de comptabilité ou à votre système de gestion de la relation client (CRM) ?

2. Créer un compte marchand

Un compte marchand est un compte bancaire spécialisé qu’une entreprise utilise pour accepter les paiements par carte de crédit et de débit. Il sert d’intermédiaire, conservant les fonds issus des transactions par carte avant leur transfert vers le compte bancaire de l’entreprise.

Certains PSP, comme Stripe, incluent le compte marchand dans leurs services, supprimant la nécessité pour les entreprises d’en créer un séparément. Cela simplifie la procédure et réduit la charge administrative.

Si vous devez créer votre propre compte marchand, voici quelques points à considérer :

Alignement avec le modèle économique. Choisissez un prestataire qui comprend votre modèle d’entreprise. Une bonne adéquation peut conduire à des conditions plus avantageuses et à des opérations plus fluides.

Préparation de la demande. Lors de la demande d’un compte marchand, préparez un dossier complet comprenant votre plan d’affaires, votre santé financière, vos volumes de ventes prévisionnels et vos stratégies de prévention de la fraude. Cela montre aux prestataires que vous êtes un partenaire fiable et peut vous aider à obtenir de meilleures conditions.

Facteurs d’approbation. Comprenez les critères qui influencent l’approbation de votre demande, tels que l’historique de crédit, le type d’industrie et le volume des ventes. Traitez les points sensibles avant qu’ils ne deviennent des obstacles.

Besoins futurs. Réfléchissez à la façon dont la croissance ou l’évolution de votre entreprise pourrait affecter vos besoins en compte marchand et assurez-vous que le prestataire offre une flexibilité suffisante.

3. Intégrer une passerelle de paiement

Une passerelle de paiement est une technologie permettant aux entreprises d’accepter les paiements par carte de débit ou de crédit. Elle assure la communication entre le site Web de l’entreprise et la banque acquéreuse, tout en transmettant de manière sécurisée les informations de paiement sensibles.

Lors du choix d’une passerelle de paiement, les entreprises doivent tenir compte des points suivants :

Fonctionnalités de sécurité. Évaluez les mécanismes de sécurité de la passerelle, tels que le chiffrement et la tokenisation.

Facilité d’intégration. Étudiez ce qu’implique l’intégration de la passerelle de paiement à vos systèmes. Une intégration plus simple réduit les coûts et limite les interruptions d’activité. Collaborez avec votre équipe de développement Web ou un expert externe pour évaluer les aspects techniques, notamment la connectivité API, le chiffrement des données et la gestion des erreurs.

Avantages du commerce unifié. Recherchez des PSP proposant des solutions de commerce unifié qui connectent vos canaux de vente en magasin, sur mobile et en ligne. Cela permet une vision globale des interactions clients et un meilleur ciblage marketing.

Expérience utilisateur. Optez pour un processus de paiement intuitif et fluide qui réduit le nombre d’étapes nécessaires à la finalisation de l’achat, aussi bien sur mobile que sur le Web.

Performance Effectuez des tests complets incluant des scénarios tels que les échecs de transaction, les remboursements et les rétrofacturations afin de vérifier la stabilité du système dans diverses conditions.

4. Acquérir le matériel et les logiciels pour les transactions en personne

Lors du choix du matériel et des logiciels pour les transactions en personne, tenez compte des éléments suivants :

Choix du matériel. Sélectionnez du matériel durable, simple d’utilisation, compatible avec différents types de cartes (puce, bande magnétique, NFC) et doté d’une bonne autonomie pour les appareils mobiles.

Intégration au système en ligne. Les systèmes de paiement en personne doivent pouvoir s’intégrer entièrement à vos systèmes en ligne, en offrant une synchronisation des données en temps réel et une vue unifiée de l’activité client.

Assistance continue. Recherchez des fournisseurs qui assurent un support et une formation continus pour le matériel et les logiciels, afin de réduire les temps d’arrêt et résoudre rapidement les problèmes.

Évaluation globale. Analysez la compatibilité entre les composants matériels et logiciels, la facilité de mise à jour et la disponibilité de fonctionnalités supplémentaires, comme la gestion des stocks ou les programmes de fidélité.

Synchronisation des données. Privilégiez une solution qui synchronise les données en temps réel sur tous les canaux, y compris les ventes, les stocks et les informations clients.

Évolutivité. Choisissez un matériel et des logiciels capables de s’adapter facilement aux nouveaux modes de paiement, de se conformer aux futures réglementations et de s’intégrer aux technologies émergentes.

5. Prendre en compte la conformité et la sécurité

Appliquez les pratiques suivantes pour rester à jour en matière d’exigences réglementaires et de normes du secteur.

Mises à jour régulières de la conformité. Établissez un calendrier pour examiner et mettre à jour régulièrement vos pratiques de conformité. Cela comprend le suivi des évolutions des normes PCI DSS et la mise en œuvre rapide des changements nécessaires.

Plan de réponse aux incidents. Développez un plan de réponse complet en cas de faille de sécurité. Celui-ci doit inclure les étapes de confinement, d’enquête, de notification et de récupération, ainsi que les rôles et responsabilités de votre équipe.

Formation continue des employés. Mettez en place un programme de formation continue axé sur les bonnes pratiques de sécurité, les nouvelles menaces et les mises à jour réglementaires. Une formation régulière réduit les risques d’erreur humaine et favorise une culture de vigilance en matière de sécurité.

Bonnes pratiques pour les paiements par carte de crédit dans les petites entreprises

Comprendre les frais et la tarification

Tarification forfaitaire. Des frais simples et prévisibles (par exemple, 2,6 % et 000 0,10 $ par transaction). Ce modèle est idéal pour les entreprises à faible volume (comme les petites entreprises) ou celles qui privilégient des tarifs transparents et faciles à anticiper.

Interchange-plus. Décompose les frais d’interchange (fixés par les réseaux de cartes) et la marge du processeur. Ce modèle peut réduire les coûts pour les transactions à volume élevé ou varié, mais les coûts mensuels peuvent être moins prévisibles en raison des variations des taux d’interchange.

Basé sur l’abonnement. Également appelé modèle d’adhésion, il repose sur des frais mensuels fixes auxquels s’ajoutent des coûts fixes par transaction. Ce modèle peut être plus économique pour les entreprises à volume élevé, puisque les processeurs ne prélèvent pas de pourcentage sur les ventes.

Toutes les informations sur les tarifs et frais de Stripe sont disponibles sur notre site Web.

Mesures de sécurité avancées

Chiffrement de bout en bout (E2EE) et tokenisation. Au-delà de la conformité PCI DSS, le chiffrement et la tokenisation garantissent que les données du titulaire de carte restent cryptées à chaque étape du processus de transaction, réduisant ainsi le risque de violation de données.

Authentification multifacteur (MFA) pour les transactions. Mettez en œuvre la MFA pour les transactions en ligne, notamment pour les achats de grande valeur ou les modifications de compte. Cette couche supplémentaire renforce la sécurité et réduit les risques d’accès non autorisé.

Audits de sécurité et tests d’intrusion réguliers. Réalisez des audits de sécurité approfondis et effectuez régulièrement des tests d’intrusion afin d’identifier les vulnérabilités de votre système de traitement des paiements et de les corriger avant que des acteurs malveillants n’aient la possibilité de les exploiter.

Traitement des paiements

Conversion dynamique des devises (DCC). Offrez la DCC à vos clients internationaux afin qu’ils puissent visualiser les prix et payer dans leur devise locale. Cela améliore l’expérience client et peut augmenter les ventes internationales.

Routage intelligent. Utilisez le routage intelligent pour sélectionner la meilleure passerelle de paiement selon le taux de réussite des transactions, les frais de traitement et la banque émettrice de la carte. Cela peut accroître les taux d’autorisation et réduire les coûts.

Mécanismes de basculement. Mettez en place des systèmes de secours qui redirigent automatiquement les transactions vers un processeur secondaire si le principal rencontre une panne, garantissant ainsi la continuité du service et limitant les pertes de ventes.

Expérience client

Page de paiement. Optimisez le processus de paiement en réduisant le nombre d’étapes et les frictions, notamment sur mobile. Proposez des options d’achat en un clic et la possibilité d’enregistrer les informations de paiement pour de futures transactions.

Personnalisation. Exploitez les données issues des paiements pour personnaliser l’expérience d’achat. Cela peut inclure des offres ciblées ou des recommandations basées sur l’historique d’achats.

Communication. Informez clairement les clients tout au long du processus de paiement, en fournissant des instructions précises et un retour immédiat sur l’état de la transaction. Une communication transparente permet de réduire les rétrofacturations et de renforcer la confiance.

Gestion financière

Frais d’interchange. Familiarisez-vous avec les facteurs influençant les frais d’interchange et appliquez les meilleures pratiques pour obtenir les taux les plus avantageux.

Rétrofacturations. Élaborez une stratégie complète pour gérer et contester les rétrofacturations. Cela inclut la conservation de preuves détaillées, un service client réactif et l’utilisation d’outils tels que le service de vérification d’adresse (AVS) et les vérifications du code de vérification de la carte (CVV).

Trésorerie. Exploitez les données issues du traitement des paiements pour mieux gérer votre trésorerie. L’analyse des délais de règlement et leur rapprochement rapide vous aideront à prévoir et à piloter vos finances plus efficacement.

Amélioration continue et adaptation

Tendances du secteur. L’industrie des paiements évolue constamment. Restez informé des dernières technologies, des changements réglementaires et des préférences de paiement des clients afin d’adapter vos stratégies en conséquence.

Boucles de rétroaction. Mettez en place des mécanismes pour recueillir les retours de vos clients et des parties prenantes internes sur le processus de paiement. Utilisez ces retours pour affiner et améliorer vos stratégies de paiement.

Formation du personnel. Formez vos équipes aux protocoles de sécurité les plus récents et aux meilleures pratiques en matière de traitement des paiements. Une équipe bien informée offre un meilleur service aux clients et aide à limiter les risques.

Types de paiements par carte de crédit

Tous les paiements par carte de crédit n’utilisent pas le même mécanisme. Avec les avancées technologiques, les clients disposent de plus d’options pour utiliser leurs cartes.

Transactions par glissement (bande magnétique)

Cette méthode consiste à faire passer la carte dans un lecteur de carte qui lit la bande magnétique située à l’arrière. Ce type de transaction, utilisé dans les systèmes de point de vente (POS), est de moins en moins courant en raison de préoccupations liées à la sécurité.

Transmission des données. La bande magnétique contient des informations telles que le nom du titulaire, le numéro de compte, la date d’expiration et un code de sécurité. Lorsque le client glisse sa carte, le lecteur capture ces données pour initier la transaction.

Aspects de sécurité. Les transactions par glissement sont considérées comme moins sécurisées, car les données de la bande sont statiques et donc plus faciles à cloner, ce qui les rend vulnérables à la fraude.

Transactions par insertion (cartes à puce EMV)

Les cartes à puce EMV (Europay, Mastercard et Visa) sont insérées dans un lecteur qui permet à la puce de communiquer avec le terminal et d’authentifier la transaction. Ce type de transaction est devenu la norme dans de nombreuses régions, notamment celles où la sécurité des paiements en présence de la carte est stricte.

Transmission des données. La puce génère un code de transaction unique pour chaque paiement.

Aspects de sécurité. Le chiffrement dynamique rend la reproduction des données de la carte extrêmement difficile, ce qui réduit considérablement la fraude liée à la contrefaçon.

Transactions sans contact (par effleurement)

Les transactions sans contact utilisent la technologie de communication en champ proche (NFC) ou l’identification par radiofréquence (RFID), qui permet à la carte d’être simplement approchée du lecteur sans contact physique. Ce mode de paiement est très populaire dans les environnements où rapidité et commodité sont essentielles, comme le commerce de détail et les transports publics.

Transmission des données. Comme les transactions EMV, les paiements sans contact transmettent les données via des signaux chiffrés, générant un code unique pour chaque transaction.

Aspects de sécurité. Les transactions sans contact offrent un niveau de sécurité élevé grâce au chiffrement et à la génération d’un code unique à chaque utilisation.

Transactions via portefeuille numérique

Les portefeuilles numériques (par ex. Apple Pay, Google Wallet) stockent les informations de carte sur un appareil mobile, que les clients peuvent utiliser pour payer grâce à la technologie NFC. Ce mode de transaction connaît une popularité croissante en ligne comme en magasin, en raison de sa praticité.

Transmission des données. Lorsqu’un paiement est initié, le portefeuille numérique crée une transaction tokenisée, remplaçant les informations sensibles de la carte par un identifiant numérique unique.

Aspects de sécurité. Les transactions via portefeuille numérique offrent un haut niveau de sécurité grâce à la tokenisation et à la vérification biométrique (empreinte digitale, reconnaissance faciale) sur l’appareil de l’utilisateur.

Transactions en ligne ou sans présentation de la carte (CNP)

Les transactions sans présentation de carte concernent les achats en ligne ou par téléphone où la carte n’est pas physiquement présentée à l’entreprise. Ce type de transaction s’applique à tout le commerce électronique, aux commandes par téléphone et à toute situation de paiement à distance où la carte ou son titulaire ne peuvent être vérifiés physiquement.

Transmission des données. Le client saisit manuellement les informations de sa carte, qui sont transmises à l’entreprise pour traitement.

Aspects de sécurité. Les transactions CNP comportent un risque de fraude plus élevé, car ni la carte ni le titulaire ne sont présents. C’est pourquoi des mesures de sécurité avancées, comme l’authentification à deux facteurs et le chiffrement SSL (Secure Sockets Layer), sont fortement recommandées.

Fonctionnement du traitement des paiements par carte de crédit

Le traitement des paiements par carte de crédit repose sur un réseau d’entités financières et de technologies qui collaborent pour autoriser et régler les paiements. Voici comment cela fonctionne :

Initiation. Lorsqu’un client effectue un achat par carte, le système POS ou la passerelle de paiement en ligne de l’entreprise capture les détails de la transaction, y compris les informations de carte et le montant.

Autorisation. Les détails de la transaction sont envoyés au processeur de paiement de l’entreprise, et la banque émettrice vérifie la validité de la carte, la disponibilité des fonds et les risques potentiels de fraude.

Regroupement (batching). En fin de journée, l’entreprise envoie toutes les transactions approuvées en un seul lot à son processeur de paiement.

Compensation et règlement. Le processeur transmet les lots de transactions aux réseaux de cartes, qui les redirigent vers les banques émettrices correspondantes pour règlement.

Frais et commissions. Tout au long du processus, différents frais sont appliqués par les entités impliquées, notamment les frais d’interchange (versés à la banque émettrice), les frais d’évaluation (versés au réseau de cartes) et les frais de traitement (versés au processeur de paiement).

Sécurité et conformité. Le respect de la norme PCI DSS (Payment Card Industry Data Security Standard) est obligatoire pour toutes les entités participant au traitement des paiements par carte.

Litiges et rétrofacturations. En cas de contestation d’un paiement ou de suspicion de fraude, un processus de rétrofacturation peut être déclenché. Les entreprises doivent y répondre avec des preuves prouvant la légitimité de la transaction, faute de quoi elles risquent de perdre les fonds concernés et de se voir facturer des frais supplémentaires.

Comment Stripe Payments peut vous aider

Stripe Payments offre une solution de paiement unifiée et mondiale qui aide toutes les entreprises (des startups en croissance aux grandes entreprises internationales) à accepter les paiements en ligne, en personne et partout dans le monde.

Stripe Payments peut vous aider à :

- Optimiser votre expérience de paiement. Créez une expérience client fluide et gagnez des milliers d’heures de développement grâce à des interfaces de paiement préconfigurées, à l’accès à plus de 125 modes de paiement et à Link, le portefeuille développé par Stripe.

- Accéder plus rapidement à de nouveaux marchés. Atteignez des clients dans le monde entier et réduisez la complexité ainsi que le coût de la gestion multidevise grâce aux options de paiements transfrontaliers, disponibles dans 195 pays et plus de 135 devises.

- Unifier les paiements en ligne et en personne. Créez une expérience commerciale cohérente entre vos canaux en ligne et physiques pour personnaliser les interactions, fidéliser vos clients et augmenter vos revenus.

- Améliorer les performances de paiement. Augmentez vos revenus grâce à une gamme d’outils de paiement personnalisables et simples à configurer, incluant une protection antifraude sans code et des fonctionnalités avancées pour améliorer les taux d’autorisation.

- Accélérer votre croissance sur une plateforme flexible et fiable. Bâtissez votre activité sur une plateforme conçue pour évoluer avec vous, offrant une disponibilité de 99,999 % et une fiabilité reconnue dans le secteur.

Découvrez comment Stripe Payments peut dynamiser vos paiements en ligne et en personne, ou commencez dès aujourd’hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.