Per la maggior parte delle attività, accettare pagamenti con carta di credito è una necessità. L'accettazione delle carte di credito permette di accedere a una vasta clientela: nel 2024 circolavano nel mondo 4,8 miliardi di carte Visa. Le attività che accettano carte di credito possono attingere anche ad analisi avanzate dei dati, da utilizzare per prendere decisioni e usufruire di innovativi strumenti di rilevamento e prevenzione delle frodi, forniti dai gestori delle carte di credito.

Di seguito viene illustrato come accettare pagamenti con carta di credito in quanto piccola attività, inclusi i diversi tipi di pagamenti con carta e le best practice per configurare e gestire i sistemi di elaborazione dei pagamenti.

Contenuto dell'articolo

- Accettare le carte di credito: guida per le piccole imprese

- Best practice per i pagamenti con carta di credito per le piccole attività

- Tipi di pagamenti con carta di credito

- Funzionamento dell'elaborazione delle carte di credito

- In che modo Stripe Payments può essere d'aiuto

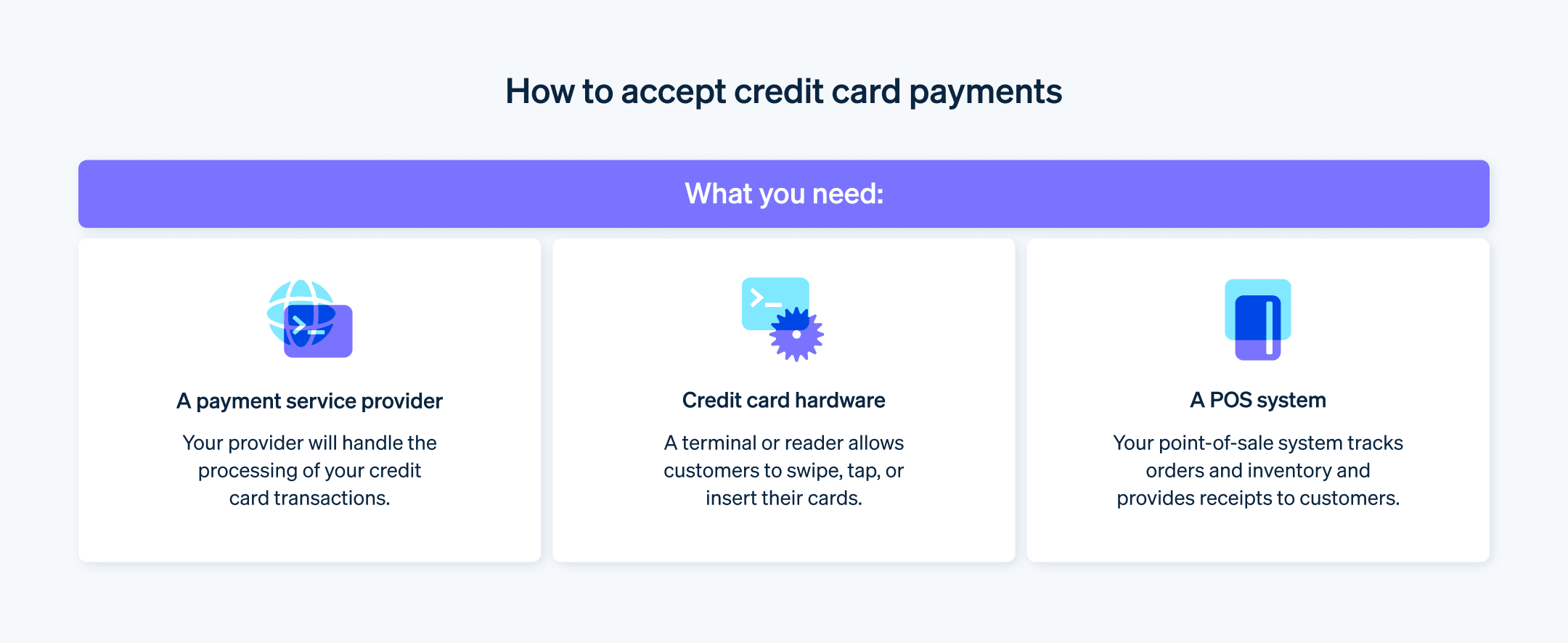

Accettare le carte di credito: guida per le piccole imprese

1. Scegliere un fornitore di servizi di pagamento (PSP)

Un fornitore di servizi di pagamento mette in contatto attività, clienti, istituti finanziari e circuiti delle carte di credito per elaborare i pagamenti online. Nella scelta di un fornitore di servizi di pagamento, le attività devono considerare i seguenti fattori:

Tendenze di mercato: analizza le tendenze nell'elaborazione dei pagamenti, tra cui le tecnologie emergenti e le preferenze dei clienti in materia di pagamenti.

Assistenza tecnica: esamina il livello di assistenza tecnica del fornitore. Funzioni come un'assistenza clienti disponibile 24 ore su 24, 7 giorni su 7, reattiva e con accesso a competenze tecniche possono risolvere rapidamente i problemi e mantenere la continuità aziendale.

Personalizzazione e possibilità di crescita: valuta se il fornitore di servizi di pagamento consente la personalizzazione secondo le esigenze della tua attività, e se ha le capacità per crescere insieme alla tua attività.

Opinioni dei clienti e degli esperti: partecipa a forum, contatta altre attività che usano gli stessi fornitori e chiedi il parere degli esperti.

Funzioni disponibili: esamina a fondo le funzioni offerte da ogni fornitore. Il fornitore offre supporto per più valute o strumenti di reportistica? L'interfaccia è intuitiva? Può integrarsi con il tuo software contabile o sistema di gestione delle relazioni con i clienti (CRM)?

2. Configurare un conto esercente

Un conto esercente è un conto bancario specializzato che un'attività utilizza per accettare pagamenti con carta di debito e di credito. Funge da intermediario, trattenendo fondi dalle transazioni con carta prima di trasferirli sul conto bancario dell'attività.

Alcuni fornitori di servizi di pagamento, come Stripe, integrano il conto esercente con i loro servizi, eliminando per le attività la necessità di creare un proprio conto esercente. Questo può semplificare il processo e ridurre gli oneri amministrativi.

Se hai bisogno di un conto esercente, ecco alcuni aspetti da considerare:

Allineamento al modello di business: cerca un fornitore capace di comprendere il tuo modello di business. Trovando un fornitore adatto, puoi ottenere condizioni più favorevoli e semplificare le operazioni.

Preparazione della richiesta di registrazione: quando richiedi un conto esercente, prepara un business case completo che includa il tuo business plan, la tua salute finanziaria, i volumi di vendita previsti e le strategie di mitigazione delle frodi. Questo dimostra ai fornitori del conto esercente che sei un partner responsabile, e può aiutarti a ottenere condizioni più favorevoli.

Fattori di approvazione: identifica i fattori che possono favorire l'approvazione della tua richiesta di registrazione, ad esempio la storia creditizia, il tipo di settore e il volume delle vendite.

Future esigenze: valuta in che modo eventuali cambiamenti nelle dimensioni o nel modello di business possono influire sulle tue esigenze legate al conto esercente e verifica di avere la flessibilità per adattarti a questi cambiamenti.

3. Integrare un gateway di pagamento

Un gateway di pagamento è una tecnologia utilizzata dalle attività per accettare acquisti con carta di debito o di credito dai clienti. Facilita la comunicazione tra il sito web dell'attività e la banca acquirente e trasmette in modo sicuro le informazioni sensibili sul pagamento.

Nella scelta di un gateway di pagamento, le attività dovrebbero considerare i seguenti fattori:

Funzioni di sicurezza: esamina le funzioni di sicurezza del gateway di pagamento, tra cui la crittografia e la tokenizzazione.

Facilità di integrazione: cerca cosa comporta l'integrazione del gateway di pagamento con i tuoi sistemi. Un'integrazione più semplice può abbassare i costi e ridurre al minimo le interruzioni delle operazioni. Collabora a stretto contatto con il tuo team di sviluppo web o con un esperto esterno per valutare l'integrazione tecnica. Concentrati su aspetti come la connettività dell'interfaccia di programmazione applicazioni (API), la crittografia dei dati e i meccanismi di gestione degli errori.

Commercio unificato: cerca un fornitore di servizi di pagamento con soluzioni commerciali unificate in grado di connettere i tuoi canali di vendita in negozio, su dispositivi mobili e online. In questo modo, puoi creare una visione olistica delle interazioni con i clienti e offrire un'assistenza migliore e iniziative di marketing mirate.

Esperienza d'uso: scegli un processo di pagamento semplice e intuitivo che riduca al minimo il numero di passaggi necessari per completare una transazione e funzioni su piattaforme mobili e web.

Prestazioni: svolgi test completi che includano transazioni non andate a buon fine, rimborsi e storni per verificare che il sistema sia in grado di operare in svariate condizioni.

4. Acquistare hardware e software per le transazioni di persona

Quando scegli hardware e software per le transazioni di persona, considera questi fattori:

Considerazioni relative all'hardware per le transazioni di persona: nello scegliere l'hardware per le transazioni di persona con carta di credito, valuta la longevità, la semplicità d'uso, la compatibilità con tipi di carte diversi (ad esempio, con chip, banda magnetica o NFC) e, per i dispositivi mobili, la durata della batteria.

Integrazione con i sistemi online: i sistemi per le transazioni di persona devono essere in grado di integrarsi completamente con i sistemi online, offrendo sincronizzazione dei dati in tempo reale e una visione unificata dell'attività dei clienti.

Assistenza continua: cerca un fornitore di servizi in grado di offrire assistenza continua per hardware e software con tempi di inattività minimi e risoluzione rapida di qualsiasi problema.

Valutazione completa della soluzione: esamina l'ambiente hardware e software, valutando il livello di integrazione dei componenti, la semplicità di aggiornamento del software e la disponibilità di funzioni come la gestione dell'inventario o programmi fedeltà per i clienti.

Sincronizzazione dei dati: cerca una soluzione in grado di fornire sincronizzazione dei dati in tempo reale tra tutti i canali, tra cui dati di vendita, livelli di inventario e informazioni sui clienti.

Predisposizione per il futuro: scegli hardware e software pronti per il futuro, ovvero in grado di adattarsi facilmente a metodi di pagamento innovativi, rispettare nuove normative e integrarsi con tecnologie in evoluzione.

5. Prendere in considerazione conformità e sicurezza

Adotta le seguenti prassi di sicurezza e conformità per tenerti al passo con requisiti delle normative e gli standard di settore.

Aggiornamenti regolari per la conformità: crea una pianificazione in base alla quale esaminare e aggiornare regolarmente le pratiche per la conformità, documentandoti sulle rettifiche apportate agli standard PCI DSS e implementando tempestivamente le modifiche necessarie.

Piano di risposta agli incidenti: sviluppa un piano di risposta agli incidenti completo per le possibili violazioni della sicurezza. Il piano deve includere le fasi per contenimento, indagine, notifica e ripristino, insieme ai ruoli e alle responsabilità per il tuo team.

Formazione continua dei dipendenti: crea un programma di formazione continua per i dipendenti, incentrato sulle best practice per la sicurezza, sulle nuove minacce e sugli aggiornamenti per la conformità. Attraverso una formazione regolare, puoi ridurre i rischi legati all'errore umano e mantenere una cultura di sensibilizzazione sulla sicurezza.

Best practice per i pagamenti con carta di credito per le piccole attività

Comprendere commissioni e prezzi

Tariffe forfettarie: commissioni semplici e prevedibili (ad esempio, 2,6% e 0,10 $ per ogni transazione). Il modello a tariffe forfettarie è ideale per le attività con volumi ridotti (come le piccole imprese) o per qualsiasi attività che desidera tariffe trasparenti e facilmente prevedibili.

Interchange-plus: suddivide le commissioni d'interscambio (stabilite dai circuiti delle carte di credito) e aggiunge il ricarico dell'elaboratore. Il modello Interchange-plus può comportare costi inferiori per volumi più elevati o transazioni diversificate, ma può essere più difficile prevedere i costi mensili a causa dei cambiamenti delle tariffe d'interscambio.

Basato su abbonamento: detto anche a tariffa basata sulle utenze, le attività pagano una tariffa mensile oltre a un costo fisso per ogni transazione. Il modello tariffario basato su abbonamento può essere più economico per le attività con volumi più elevati, poiché gli elaboratori non trattengono una percentuale sulle vendite.

Tutte le informazioni sulle tariffe di Stripe sono disponibili nel nostro sito web.

Misure di sicurezza avanzate

Crittografia end-to-end (E2EE) e tokenizzazione: oltre alla conformità agli standard PCI DSS di base, la crittografia E2EE e la tokenizzazione mantengono crittografati i dati dei titolari delle carte in ogni fase del processo di transazione, riducendo il rischio di violazione dei dati.

Autenticazione a più fattori (MFA) per le transazioni: implementa l'autenticazione a più fattori per le transazioni online, in particolare per gli acquisti di alto valore o le modifiche ai dati dei conti. In questo modo, aggiungerai un livello di sicurezza e ridurrai il rischio di accesso non autorizzato.

Controlli di sicurezza e test di penetrazione regolari: esegui controlli di sicurezza completi e test di penetrazione regolari per identificare le vulnerabilità del sistema di elaborazione dei pagamenti e correggerle prima che i truffatori riescano a sfruttarle.

Elaborazione dei pagamenti

Conversione dinamica della valuta (DCC): offri la conversione dinamica della valuta ai clienti internazionali, in modo che possano visualizzare i prezzi e pagare nella propria valuta locale. In questo modo, puoi migliorare l'esperienza del cliente e aumentare le vendite nei mercati internazionali.

Routing intelligente: usa il routing intelligente per selezionare il gateway di pagamento migliore in base a fattori come le percentuali di transazioni andate a buon fine, le commissioni di elaborazione e la banca emittente della carta. In questo modo, puoi migliorare le percentuali di approvazione e ridurre i costi.

Meccanismi di failover: implementa meccanismi di failover per reinstradare automaticamente le transazioni attraverso un elaboratore secondario se quello primario non risponde, garantendo la continuità del servizio e riducendo al minimo la perdita di ricavi.

Esperienza del cliente

Completamento della transazione: migliora il processo di completamento della transazione riducendo al minimo i passaggi e le complessità, soprattutto sui dispositivi mobili. Valuta le opzioni di acquisto con un solo clic e la memorizzazione delle informazioni di pagamento del cliente per le transazioni future.

Personalizzazione: usa i dati raccolti dai processi di pagamento per personalizzare l'esperienza di acquisto, ad esempio con offerte personalizzate o consigli su misura in base alla cronologia degli acquisti.

Comunicazione: tieni informati i clienti sul processo di pagamento, fornendo istruzioni chiare e feedback immediato sullo stato della transazione. Una comunicazione trasparente può ridurre gli storni e rafforzare la fiducia dei clienti.

Gestione finanziaria

Commissioni d'interscambio: identifica i fattori che influiscono sulle commissioni d'interscambio e implementa best practice per ottenere le commissioni più basse possibile.

Storni: sviluppa una strategia completa per la gestione e la contestazione degli storni, che preveda anche il mantenimento di registrazioni dettagliate delle transazioni, la fornitura di un'assistenza clienti eccellente e l'uso di strumenti come i controlli del servizio di verifica dell'indirizzo (AVS) e del valore di verifica della carta (CVV).

Flusso di cassa: usa le informazioni fornite dall'elaboratore di pagamento per gestire meglio il flusso di cassa. Analizzando le tempistiche di regolamento e riconciliando tempestivamente i pagamenti, puoi prevedere e gestire le tue finanze in modo più efficace.

Miglioramento e adattamento continui

Tendenze del settore: il settore dei pagamenti evolve continuamente. Continua a informarti sulle tecnologie più recenti, sulle modifiche normative e sulle preferenze dei clienti in materia di pagamenti e adattare di conseguenza le tue strategie.

Cicli di feedback: crea meccanismi di raccolta del feedback di clienti e parti interessate interne sul processo di pagamento. Usa questo feedback per affinare e migliorare continuamente le strategie di pagamento.

Formazione del personale: forma il personale sulle best practice e sui protocolli di sicurezza più aggiornati per l'elaborazione dei pagamenti. Un team informato può fornire un'assistenza migliore ai clienti e contribuire a ridurre i rischi.

Tipi di pagamenti con carta di credito

I pagamenti con carta di credito non usano tutti lo stesso meccanismo di pagamento. Con il progredire della tecnologia, i clienti hanno a disposizione sempre più opzioni per usare le carte di credito.

Transazioni con banda magnetica

Con questa modalità, il cliente striscia una carta su un lettore di carte che legge la banda magnetica posta sul retro della carta. Questo tipo di transazione, usata con le soluzioni POS, è oggi meno diffusa a causa dei possibili problemi di sicurezza.

Trasmissione dei dati: la banda magnetica contiene dati che comprendono il nome del titolare della carta, il numero di conto, la data di scadenza della carta e un codice di sicurezza. Quando un cliente striscia la carta, il lettore acquisisce i dati per avviare il processo di transazione.

Aspetti relativi alla sicurezza: queste transazioni sono considerate meno sicure a causa della natura statica dei dati presenti sulla banda magnetica, che le espone a clonazioni e frodi.

Transazioni con carte dotate di chip EMV

Le carte con chip EMV (Europay, Mastercard e Visa) sono inserite in un lettore, consentendo al chip di comunicare con il terminale e autenticare la transazione. Questo tipo di transazione è standard in molte regioni, soprattutto dove esistono rigorose misure di sicurezza per le transazioni con carta presente.

Trasmissione dei dati: il chip genera un codice di transazione univoco per ogni pagamento.

Aspetti relativi alla sicurezza: la crittografia dinamica rende molto difficile per i truffatori replicare i dati della carta, riducendo notevolmente le frodi con carta contraffatta.

Transazioni contactless

Le transazioni contactless utilizzano la tecnologia NFC (Near Field Communication) o RFID (Radio Frequency Identification), che consente di appoggiare la carta su un lettore senza contatto diretto. Questo tipo di transazione è diffuso in ambienti che danno priorità alla velocità e alla comodità, come il commercio al dettaglio e i trasporti pubblici.

Trasmissione dei dati: simili alle transazioni EMV, i pagamenti contactless trasmettono i dati tramite segnali crittografati, fornendo un codice univoco per ogni transazione.

Aspetti relativi alla sicurezza: le transazioni contactless assicurano un livello di sicurezza elevato grazie alla crittografia e alla generazione di un codice univoco per ogni pagamento.

Transazioni con wallet

I wallet (ad esempio, Apple Pay, Google wallet) memorizzano i dati delle carte di credito su un dispositivo mobile, che i clienti possono utilizzare per effettuare pagamenti con tecnologia NFC. Per la sua praticità, questo tipo di transazione è sempre più diffuso nelle transazioni online e in negozio.

Trasmissione dei dati: all'avvio di un pagamento, il wallet crea una transazione tokenizzata, sostituendo i dati sensibili della carta con un identificatore digitale univoco.

Aspetti relativi alla sicurezza: le transazioni con wallet assicurano un livello di sicurezza elevato attraverso la tokenizzazione e la verifica biometrica, ad esempio le impronte o il riconoscimento facciale, sul dispositivo dell'utente.

Transazioni online e con carta non presente (CNP)

Per transazioni con carta non presente si intendono gli acquisti online o al telefono in cui la carta non viene fisicamente presentata all'attività. È un tipo di transazione usato per l'e-commerce, gli ordini telefonici e i pagamenti da remoto, in cui l'attività non può verificare fisicamente la carta o il suo titolare.

Trasmissione dei dati: il cliente immette manualmente i dati della carta e questi vengono trasmessi all'attività per l'elaborazione.

Aspetti relativi alla sicurezza: le transazioni CNP sono esposte a un rischio di frode più alto, perché la carta e il titolare della carta non sono fisicamente presenti. Per questo motivo sono consigliate misure di sicurezza avanzate, come l'autenticazione a due fattori e la crittografia SSL (Secure Sockets Layer).

Funzionamento dell'elaborazione delle carte di credito

L'elaborazione delle carte di credito è facilitata da una rete di entità e tecnologie finanziarie che interagiscono per autorizzare e regolare i pagamenti. Ecco come funziona il processo.

Avvio: quando un cliente effettua un acquisto con carta di credito, la soluzione POS o il gateway di pagamento online dell'attività acquisisce i dettagli della transazione, compresi i dati della carta e l'importo dell'acquisto.

Autorizzazione: i dettagli della transazione vengono inviati all'elaboratore del pagamento dell'attività e la banca emittente verifica la validità della carta, i fondi disponibili ed eventuali rischi di frode.

Elaborazione in batch: alla fine della giornata lavorativa, l'attività invia in un unico batch tutte le transazioni approvate all'elaboratore del pagamento.

Liquidazione e regolamento dei pagamenti: l'elaboratore del pagamento inoltra le transazioni raggruppate ai circuiti delle carte di credito, che le instradano alle rispettive banche di emissione per il regolamento dei pagamenti.

Commissioni e addebiti: durante l'elaborazione, le diverse entità coinvolte nella transazione valutano diverse commissioni, come le commissioni d'interscambio (pagate alla banca emittente), le commissioni di valutazione (pagate al circuito della carta) e le commissioni di elaborazione (pagate all'elaboratore del pagamento).

Sicurezza e conformità: la conformità alle norme PCI DSS (Payment Card Industry Data Security Standard) è obbligatoria per tutte le parti coinvolte nell'elaborazione delle carte.

Contestazioni e storni: nei casi in cui il titolare della carta contesti una transazione o vi sia una possibilità di frode, potrebbe essere elaborato uno storno. Le attività devono rispondere agli storni con prove a supporto della legittimità della transazione, altrimenti rischiano di perdere i fondi e di incorrere in commissioni aggiuntive.

Come Stripe Payments può essere d'aiuto

Stripe Payments offre una soluzione di pagamento unificata e globale che aiuta qualsiasi attività, dalle start-up in fase di espansione alle multinazionali, ad accettare pagamenti online, di persona e in tutto il mondo.

Payments può aiutarti a:

- Ottimizzare la tua esperienza di completamento della transazione: crea senza problemi un'esperienza per il cliente e risparmia migliaia di ore di progettazione con le interfacce utente predefinite, per accedere a oltre 125 metodi di pagamento e a Link, il wallet di Stripe.

- Espanderti più rapidamente in nuovi mercati: raggiungi clienti in tutto il mondo e riduci la complessità e i costi della gestione multivaluta con opzioni di pagamento transfrontaliere, disponibili in 195 Paesi e in oltre 135 valute.

- Unificare i pagamenti di persona e online: crea un'esperienza di commercio unificato su canali online e di persona per personalizzare le interazioni, premiare la fedeltà e aumentare i ricavi.

- Migliorare le prestazioni dei pagamenti: aumenta i ricavi con una gamma di strumenti di pagamento personalizzabili e facili da configurare, tra cui protezione contro le frodi no-code e funzionalità avanzate per migliorare i tassi di autorizzazione.

- Stare al passo con la rapidità operativa grazie a una piattaforma flessibile e affidabile per la crescita: sfrutta una piattaforma progettata per crescere insieme a te, con un'operatività del 99,999% e un'affidabilità leader nel settore.

Scopri di più su come Stripe Payments può supportare i tuoi pagamenti online e di persona, oppure inizia oggi stesso.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.