Las empresas de EE. UU. pagaron aproximadamente 137.800 millones de dólares en comisiones por procesamiento de tarjetas en 2021. Las tasas de intercambio, también conocidas como «tasas por pasar tarjetas», supusieron del 70 % al 90 % de estas comisiones por procesamiento de tarjetas. En el caso de las empresas que aceptan pagos con tarjeta de clientes, las tasas de intercambio afectan a los costes operativos, a las estrategias de precios y a su modelo de negocio. Pasar por alto estas tasas puede generar gastos innecesarios que reduzcan los beneficios.

A continuación, explicaremos cómo funcionan las tasas de intercambio, comentaremos lo que implican para las empresas y proporcionaremos estrategias para gestionar estos costes con eficacia. Si las empresas comprenden las tasas de intercambio, pueden convertir posibles obstáculos financieros en oportunidades de crecimiento. A continuación, encontrarás lo que tienes que saber.

¿De qué trata este artículo?

- ¿Qué son las tasas de intercambio?

- ¿Cómo se calculan las tasas de intercambio?

- Modelos de tarifas de intercambio

- ¿Cómo funcionan las tasas de intercambio?

- Cómo afectan las tasas de intercambio a las empresas

- Cómo pueden las empresas reducir las tasas de intercambio

¿Qué son las tasas de intercambio?

Las tasas de intercambio son comisiones por transacción que se cobran entre los bancos por procesar pagos con tarjeta de crédito y débito. Cuando un cliente hace una compra con una tarjeta, el banco adquirente de la empresa paga la tasa de intercambio al banco emisor del titular de la tarjeta.

Las redes de tarjetas son quienes establecen las tasas de intercambio, que suelen ser un porcentaje del importe de la transacción más una comisión fija. La tasa de intercambio depende de varios factores, como el tipo de tarjeta que se ha usado (crédito o débito), el tipo de transacción (en persona o por Internet), el sector de la empresa y la región en que se ha hecho la transacción.

Las tasas de intercambio tienen los siguientes objetivos:

Compensación para los bancos emisores: las tasas de intercambio compensan al banco emisor del titular de la tarjeta los costes de proporcionar y mantener la tarjeta de pago, gestionar las cuentas asociadas y controlar el riesgo que supone conceder crédito.

Incentivos para los bancos emisores: unas tasas de intercambio más altas pueden incentivar que los bancos emisores promocionen las tarjetas de pago entre sus clientes. Así se anima a los titulares a usar las tarjetas, lo que beneficia a los bancos y a las redes de tarjetas.

Mantenimiento de la red: las tasas de intercambio permiten mantener y operar las redes de tarjetas, ya que ayudan a cubrir los costes asociados con la infraestructura de las redes, las medidas de prevención de fraude y otros servicios que prestan las redes.

Costes de los adquirentes: los bancos adquirentes, que facilitan el procesamiento de pagos a las empresas, pagan las tasas de intercambio como parte de su estructura de costes. Estas tasas ayudan a cubrir los gastos de los bancos emisores al procesar transacciones con tarjeta y les incentivan a ofrecer servicios de aceptación de tarjetas.

Las tasas de intercambio son diferentes de otras comisiones que quizá deban pagar las empresas, como las comisiones por el servicio de comerciante, que cobran los bancos adquirentes o los procesadores de pagos por gestionar transacciones con tarjeta en nombre de la empresa.

Algunas jurisdicciones han regulado las tasas de intercambio porque pueden afectar a los costes de las empresas y, posiblemente, a los precios de los clientes. Las normativas y negociaciones que haya entre las diferentes partes interesadas pueden influir en la estructura y la repercusión de las tasas de intercambio en distintas regiones.

¿Cómo se calculan las tasas de intercambio?

Las tasas de intercambio se calculan según diferentes factores. Estas comisiones las establecen las redes de tarjetas (Visa, Mastercard, Discover y American Express) y pueden variar considerablemente en función de los siguientes aspectos:

Tipo de tarjeta: cada tipo de tarjeta tiene sus tasas de intercambio. Por ejemplo, las tarjetas de recompensas, de empresa y prémium suelen tener mayores tasas de intercambio que las tarjetas de débito o crédito estándar. Muchas veces, los bancos emisores utilizan las tasas de intercambio para financiar programas de recompensas.

Método de transacción: la forma en que se procesa la tarjeta también afecta a la tasa de intercambio. Por ejemplo, las transacciones con tarjeta presente, en las que los clientes deslizan físicamente, insertan o tocan una tarjeta en un terminal de punto de venta (sistema POS), suelen tener tasas más bajas que las transacciones con tarjeta no presente, como los pagos por Internet o con teléfono. Esta diferencia se debe al mayor riesgo de fraude en las transacciones con tarjeta no presente.

Código de categoría de comerciante (MCC): el tipo de empresa o sector también influye en la tasa de intercambio. Cada tipo de empresa tiene un nivel de riesgo y un tamaño medio de las transacciones, que se reflejan en su MCC.

Tamaño de la transacción: normalmente, la tasa de intercambio es un porcentaje del importe total de la transacción más una comisión fija. Por lo tanto, las transacciones de mayor valor tienen más tasas de intercambio en términos absolutos, aunque puede que el porcentaje de la transacción sea más pequeño.

Detalles del procesamiento: algunos detalles sobre cómo se procesa la transacción también pueden afectar a esta tasa. Por ejemplo, las transacciones en las que la información de la tarjeta se escribe a mano o aquellas que no se cobran en un periodo concreto pueden tener tasas más elevadas debido al mayor riesgo de error o fraude que suponen.

La fórmula para calcular las tasas de intercambio es compleja y varía en función de la red de tarjetas, pero suele implicar una combinación de los factores que acabamos de explicar. Cada red de tarjetas publica sus tasas de intercambio dos veces al año, en abril y en octubre. Estas comisiones pueden cambiar, pero las tasas de intercambio de las tarjetas de consumo tienen un límite máximo del 0,2 % en las tarjetas de débito y del 0,3 % en las de crédito en la Unión Europea.

Estas son las tasas de intercambio de 2023 de cada una de las principales redes de tarjetas de EE. UU.:

Visa

Las tasas de intercambio de Visa dependen de varios factores, incluidos el tipo de tarjeta, el método de transacción y el sector de la empresa.

Mastercard

Al igual que Visa, las tasas de intercambio de Mastercard varían en función de múltiples factores.

Discover

Las tasas de intercambio de Discover también dependen del tipo de tarjeta, el método de transacción y el sector.

American Express

American Express opera de una forma algo diferente, ya que suele actuar como banco emisor y red de tarjetas.

Modelos de tarifas de intercambio

Los procesadores de pagos usan tres tipos principales de modelos de tarifas para facturar a las empresas las tasas de intercambio asociadas con las transacciones con tarjeta. Las empresas deben comprender estos modelos de tarifas, ya que afectan al coste que supone aceptar pagos con tarjeta. A continuación, resumimos los tres modelos principales y uno menos habitual:

Tarifas de intercambio con margen de beneficio (también conocidas como «tarifas de coste incrementado»): este modelo de tarifas se considera el más transparente, ya que la empresa paga la tasa de intercambio exacta que hayan determinado las redes de tarjetas más un margen de beneficio que establece el procesador de pagos. El margen de beneficio suele ser un pequeño porcentaje fijo, una comisión fija por transacción o ambas opciones. Como la tasa de intercambio varía en función de la transacción, el coste total puede fluctuar, pero la empresa siempre sabe exactamente cuánto cobra el procesador sobre el coste base.

Tarifas por niveles: en este modelo, el procesador agrupa las transacciones en diferentes niveles. Cada nivel suele tener su propia tasa y los más habituales son el nivel qualified (transacciones estándar), el midqualified (transacciones con un riesgo medio) y el nonqualified (transacciones con mayor riesgo). Estos niveles se basan en los factores de riesgo y recompensa de las transacciones. Por ejemplo, las transacciones hechas con tarjetas de crédito básicas que no sean de recompensas pueden estar en el nivel qualified y tener la tasa más baja, mientras que las que se hagan con tarjetas de recompensas prémium pueden estar en el nivel nonqualified con la tasa más elevada. El problema de este modelo es que no suele estar claro en qué nivel estará cada transacción, por lo que los costes son menos previsibles.

Tasas fijas: es el modelo de tarifas más sencillo, ya que la empresa paga un porcentaje o una comisión fijos por cada transacción, o bien ambos, sea cual sea el tipo de tarjeta o el método de transacción. El importe no fluctúa según la tasa de intercambio, por lo que es previsible, pero suele ser mayor que lo que pagaría la empresa con unas tarifas de intercambio con margen de beneficio. Este modelo es habitual entre los proveedores de servicios de pago y es el que suelen preferir las pequeñas empresas con volúmenes de ventas bajos.

Tarifas de suscripción o abono: se trata de un modelo menos habitual en el que las empresas pagan una tasa de abono mensual y disfrutan de costes por transacción más reducidos. Las tasas de intercambio siguen pasando por la empresa, como ocurre con las tarifas de intercambio con margen de beneficio, pero el margen del procesador suele ser una tasa fija por transacción en vez de un porcentaje.

Cada modelo tiene sus ventajas e inconvenientes. La mejor opción dependerá de aspectos concretos de la empresa, como el volumen de ventas, el tamaño medio de las transacciones y los tipos de tarjetas que suelan utilizar sus clientes.

¿Cómo funcionan las tasas de intercambio?

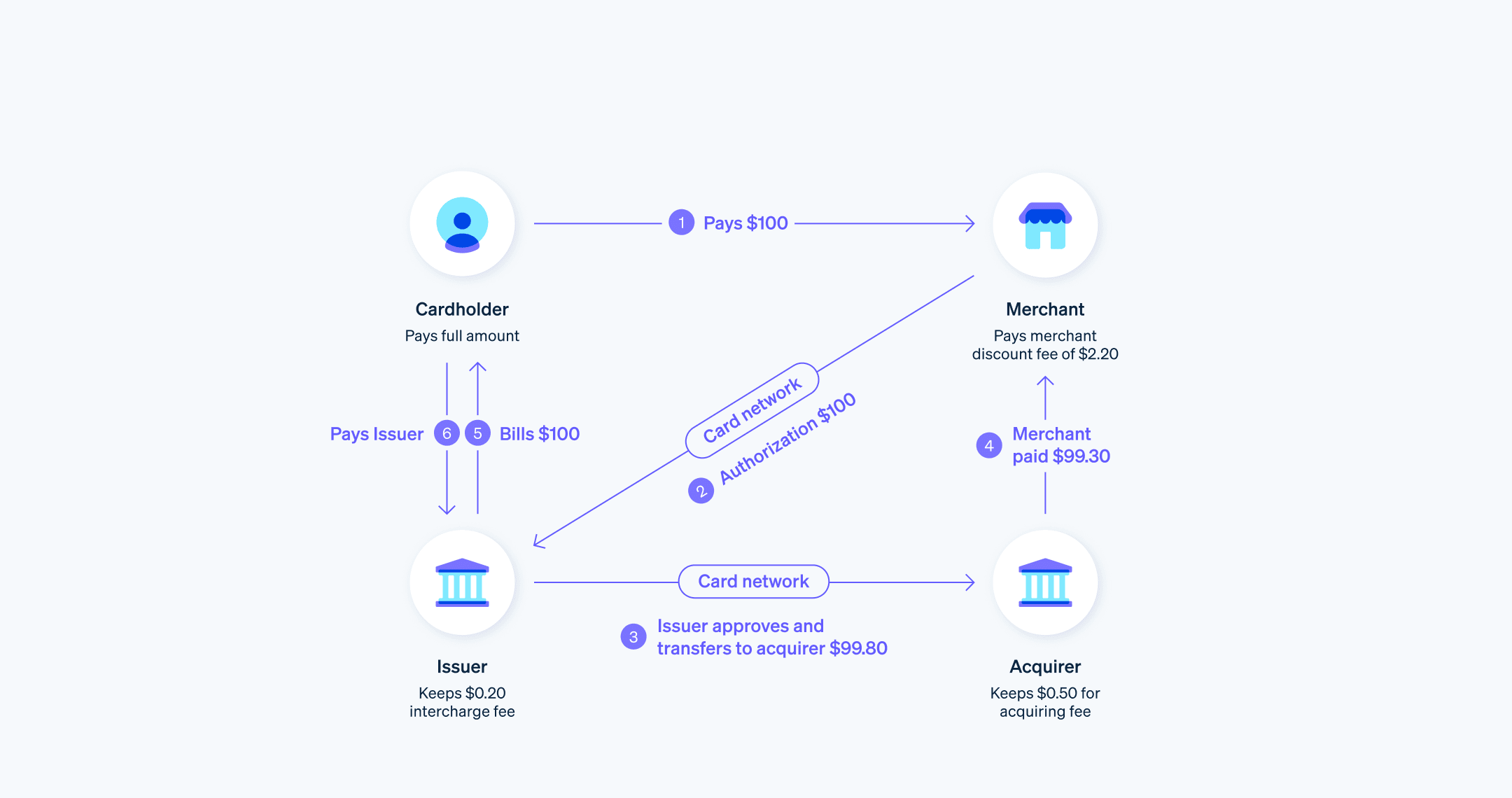

Las tasas de intercambio están presentes en todas las transacciones con tarjeta. Aquí tienes una explicación simplificada de cómo funcionan:

Inicio de la transacción: Cuando un cliente utiliza una tarjeta de crédito o débito para realizar una compra, la información de la transacción se envía desde la empresa al banco adquirente.

Autorización de la transacción: A continuación, el banco adquiriente envía la información de la transacción a la red de tarjetas, que la transmite al banco emisor.

Aprobación de la transacción: El banco emisor verifica la cuenta del titular de la tarjeta, confirma que hay fondos o crédito suficientes disponibles y luego envía una autorización a través de la red de tarjetas al banco adquirente y, en última instancia, a la empresa.

Cobro: Al final del día hábil, la empresa envía todas las transacciones autorizadas del día al banco adquirente en un lote. El banco adquiriente envía este lote a las redes de tarjetas para su cobro. La red de tarjetas dirige cada transacción al banco emisor correcto y carga el importe correspondiente en la cuenta del banco emisor.

Pago a la empresa: La red de tarjetas transfiere el importe total del lote al banco adquirente menos las tasas de intercambio. Luego, el banco adquirente deposita los fondos en la cuenta de la empresa menos sus propias comisiones.

La tasa de intercambio es parte del importe total de la transacción que el banco adquirente transfiere al banco emisor. Compensa al banco emisor por su papel en el proceso de la transacción, incluido el riesgo que asume al garantizar el pago y el valor que proporciona al emitir tarjetas y mantener las cuentas de los titulares de tarjetas.

Cómo afectan las tasas de intercambio a las empresas

Las tasas de intercambio pueden afectar considerablemente a las empresas, sobre todo a aquellas que tengan muchas transacciones con tarjetas. Estos son algunos aspectos de la empresa a los que podría afectar:

Costes operativos: las tasas de intercambio son una parte considerable de los costes que las empresas pagan por aceptar pagos con tarjeta. Una parte de cada transacción con tarjeta se destina a estas tasas. En el caso de aquellas empresas que tengan márgenes escasos o volúmenes elevados de transacciones con tarjeta, estas tasas pueden acumularse rápido y repercutir considerablemente en su balance final.

Decisiones sobre precios: para sufragar el coste de las tasas de intercambio, es posible que las empresas deban ajustar sus estrategias de precios (por ejemplo, subiendo el precio de los bienes o servicios, o implementando importes mínimos de transacción si se hacen pagos con tarjeta). Estas decisiones pueden afectar a la competencia y a la satisfacción de los clientes.

Flujo de caja: las tasas de intercambio pueden repercutir en el flujo de caja de la empresa, ya que suelen deducirse del importe de las transacciones antes de que se deposite en la cuenta bancaria de la empresa. Por lo tanto, las empresas deben tener presentes estas tasas en su planificación y previsión financieras.

Modelo de negocio: las tasas de intercambio también pueden influir en el modelo de negocio. Por ejemplo, algunas empresas pueden incentivar los pagos con efectivo o tarjeta de débito, que suelen tener tasas de intercambio más bajas que las transacciones con tarjeta de crédito. En cambio, otras empresas podrían cobrar un recargo en las transacciones con tarjeta de crédito (donde sea legal hacerlo) o no aceptar tarjetas.

Elección del procesador de pagos: las tasas de intercambio también pueden influir en la elección del procesador de pagos que haga la empresa. Cada procesador tiene sus modelos de tarifas, por lo que el que mejor encaje con una empresa en concreto dependerá de su volumen y tamaño de las transacciones, los tipos de tarjetas que usen sus clientes y su tolerancia a los costes variables.

Cómo pueden las empresas reducir las tasas de intercambio

Reducir las tasas de intercambio puede ser complicado, ya que son las redes de tarjetas quienes establecen estas tasas, que varían en función de diversos factores. Sin embargo, las empresas pueden seguir algunas estrategias para reducir estos costes, como las siguientes:

Negocia con tu procesador: si tu empresa procesa un gran volumen de transacciones, quizá puedas negociar unas tasas más bajas con tu procesador de pagos.

Elige el procesador de pagos adecuado: como hemos explicado antes, cada procesador de pagos tiene su modelo de tarifas. En función de las circunstancias de tu empresa, quizá puedas elegir un procesador que tenga un modelo de tarifas que encaje mejor con tus patrones de transacciones para reducir los costes.

Mejora las prácticas de procesamiento de tarjetas: muchas veces, las empresas pueden disfrutar de tasas de intercambio más bajas si siguen las mejores prácticas de procesamiento de tarjetas de las redes de tarjetas, entre las que se incluyen las siguientes:

- Cobra las transacciones de inmediato: lo mejor es cobrar las transacciones con el procesador lo antes posible, normalmente en un plazo de 24 horas.

- Gestiona los datos de las tarjetas de forma segura: implementar tecnologías de procesamiento seguro, como el cifrado de punto a punto y la tokenización, puede ayudar a las empresas a tener tasas de intercambio más bajas.

- Proporciona todos los datos de la transacción: con algunos tipos de tarjetas, sobre todo las corporativas y las gubernamentales, proporcionar más datos sobre la transacción (lo que se conoce como «datos de nivel 2 y nivel 3») puede hacer que las tasas de intercambio sean más bajas.

- Cobra las transacciones de inmediato: lo mejor es cobrar las transacciones con el procesador lo antes posible, normalmente en un plazo de 24 horas.

Fomenta las transacciones con tarjeta de débito o en efectivo: las transacciones con tarjeta de débito suelen tener menos tasas de intercambio que las hechas con tarjeta de crédito. Asimismo, las transacciones en efectivo no tienen tasas de intercambio. Si fomentas que los clientes usen tarjetas de débito o efectivo, puedes reducir los costes de intercambio.

Implementa un recargo o una comisión por servicio: en algunos ámbitos, las empresas pueden incluir un recargo o una comisión por servicio en las transacciones con tarjeta de crédito para cubrir el coste de las tasas de intercambio. Sin embargo, esta práctica está regulada y no se admite en todos los ámbitos ni con todos los tipos de tarjetas, y puede ser poco popular entre los clientes.

Revisa periódicamente los extractos de procesamiento: las tasas de intercambio pueden cambiar dos veces al año, por lo que es importante que revises de forma periódica tus extractos de procesamiento para asegurarte de que estás al tanto de todos los cambios y comprendes todas las tasas que se te están cobrando.

Si bien reducir las tasas de intercambio puede mejorar el balance final de las empresas, estas deben tener presente la repercusión que podría tener cualquier cambio en la experiencia de los clientes. La mejor solución es encontrar el equilibrio entre la rentabilidad financiera y la experiencia óptima para los clientes. Si quieres obtener más información sobre el modelo de tarifas de Stripe, accede aquí.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.