En 2021, les entreprises américaines ont cumulé environ 137,8 milliards de dollars de frais de traitement pour leurs paiements par carte bancaire. Sur ce total, 70 à 90 % correspondaient aux frais d'interchange, ou « frais swipe ». Pour les entreprises qui acceptent les paiements par carte, les frais d'interchange ont une incidence sur leurs coûts d'exploitation, leurs stratégies de tarification et leur modèle économique. Leur non-prise en compte peut entraîner des dépenses inutiles qui réduisent les bénéfices.

Cet article vous explique le fonctionnement de ces frais et ce qu'ils impliquent pour les entreprises, et met en lumière certaines stratégies de gestion efficace de ces coûts. Il vise par ailleurs à vous fournir toutes les clés nécessaires pour transformer de potentiels obstacles financiers en opportunités de croissance. Voici ce que vous devez savoir.

Sommaire

- Définition des frais d'interchange

- Méthode de calcul des frais d'interchange

- Modèles de tarification des frais d'interchange

- Fonctionnement des frais d'interchange

- Incidence des frais d'interchange sur les entreprises

- Stratégies de réduction des frais d'interchange

Définition des frais d'interchange

Les frais d'interchange sont des frais de transaction facturés par les banques pour le traitement des paiements par carte de crédit et de débit. Chaque fois qu'un client effectue un achat au moyen d'une carte, la banque acquéreuse de l'entreprise s'acquitte de frais d'interchange auprès de la banque émettrice du titulaire de la carte.

Fixés par les réseaux de cartes, ces frais correspondent généralement à un pourcentage du montant de la transaction plus une commission fixe. Leur montant dépend de plusieurs facteurs, dont le type de carte utilisé (crédit ou débit), le type de transaction (par TPE ou en ligne), le secteur d'activité de l'entreprise et la région dans laquelle l'opération a lieu.

Les frais d'interchange servent plusieurs objectifs.

Indemnisation des banques émettrices : les frais d'interchange indemnisent la banque émettrice du titulaire de carte pour les coûts liés à la fourniture et à la maintenance de cette même carte de paiement ainsi qu'à la gestion des comptes associés et du risque lié à l'octroi de crédit.

Motivations pour les banques émettrices : des frais d'interchange élevés peuvent inciter les banques émettrices à promouvoir les cartes de paiement auprès des clients, ce qui profite aux banques et aux réseaux de cartes.

Maintenance du réseau : les frais d'interchange sont réinjectés pour la maintenance et l'exploitation des réseaux de cartes. Ils aident à couvrir les coûts associés à l'infrastructure du réseau, aux mesures de prévention de la fraude et à d'autres services fournis par les réseaux.

Coûts d'acquisition : les banques acquéreuses, qui facilitent le traitement des paiements pour les entreprises, s'acquittent des frais d'interchange dans le cadre de leur structure de coûts. Ces frais permettent de couvrir les dépenses des banques émettrices pour le traitement des transactions par carte et les incitent à offrir des services de prise en charge de ces moyens de paiement.

Les frais d'interchange diffèrent des autres frais encourus par les entreprises, tels que les frais de services aux marchands, qui sont facturés par les banques acquéreuses ou par les prestataires de services de paiement, au nom de l'entreprise, pour le traitement des transactions par carte.

Dans la mesure où ils peuvent influer sur les dépenses des entreprises et potentiellement sur les prix à la consommation, les frais d'interchange sont, dans certaines régions, soumis à réglementations. Ces dernières, ainsi que les négociations entre les différentes parties prenantes, sont susceptibles d'influencer la structure et l'impact de ces frais d'interchange à travers le monde.

Comment les commissions d’interchange sont-elles calculées ?

Les commissions d’interchange sont calculées en fonction de plusieurs facteurs. Ces frais sont fixés par les réseaux de cartes—Visa, Mastercard, Discover et American Express—et peuvent varier considérablement selon :

Type de carte : Différents types de cartes ont des taux d’interchange différents. Par exemple, les cartes de récompenses, les cartes professionnelles et les cartes premium ont généralement des commissions d’interchange plus élevées comparées à celles des cartes de débit ou de crédit standard. Les banques émettrices utilisent souvent les commissions d’interchange pour financer les programmes de récompenses.

Méthode de transaction : La façon dont la carte est traitée affecte également la commission d’interchange. Par exemple, les transactions avec carte présente, où les clients glissent physiquement, insèrent ou approchent une carte d’un terminal de point de vente (POS), ont généralement des frais inférieurs aux transactions sans carte présente, telles que les paiements en ligne ou par téléphone. Cette différence est due au risque accru de fraude dans les transactions sans carte présente.

Code catégorie de commerçant (MCC) : Le type d’entreprise ou de secteur influence également la commission d’interchange. Différents types d’entreprises ont différents niveaux de risque et différentes tailles moyennes de transaction, qui se reflètent dans leur MCC.

Taille de la transaction : Généralement, la commission d’interchange est un pourcentage du montant total de la transaction plus des frais fixes. Donc, les transactions plus importantes entraînent des commissions d’interchange plus importantes en termes absolus, bien qu’elles puissent être plus petites en pourcentage de la transaction.

Détails du traitement : Certaines spécificités de la façon dont la transaction est traitée peuvent également affecter le taux. Par exemple, les transactions où les informations de carte sont saisies manuellement ou les transactions non réglées dans un certain délai pourraient être facturées à des taux plus élevés en raison du risque accru d’erreur ou de fraude.

La formule pour calculer les commissions d’interchange est complexe et varie entre les réseaux de cartes, mais elle implique généralement une combinaison des facteurs ci-dessus. Chaque réseau de cartes publie ses propres taux d’interchange deux fois par an, en avril et en octobre. Ces taux peuvent changer, bien que les commissions d’interchange pour les cartes consommateurs soient plafonnées à 0,2 % pour le débit et 0,3 % pour les cartes de crédit dans l’Union européenne.

Voici les taux d’interchange pour chacun des principaux réseaux de cartes américains en 2023 :

Visa

Les commissions d’interchange de Visa dépendent de divers facteurs, y compris le type de carte, la méthode de transaction et le secteur de l’entreprise.

Mastercard

Comme Visa, les commissions d’interchange de Mastercard varient en fonction de multiples facteurs.

Discover

Les commissions d’interchange de Discover dépendent également du type de carte, de la méthode de transaction et du secteur.

American Express

American Express fonctionne légèrement différemment ; il agit souvent comme la banque émettrice et le réseau de cartes.

Modèles de tarification des frais d'interchange

Les prestataires de traitement des paiements s'appuient sur trois grands modèles de tarification pour facturer les frais d'interchange associés aux transactions par carte. Dans la mesure où ces modèles ont une incidence sur le coût de la prise en charge de ces paiements, il est essentiel pour les entreprises de comprendre la manière dont ils fonctionnent. Voici un aperçu de ces trois grands modèles, associés à un modèle moins courant.

Tarification Interchange Plus (également connue sous le nom de tarification à prix coûtant majoré) : ce modèle de tarification est considéré comme le plus transparent. Dans ce modèle, l'entreprise paie les frais exacts d'interchange déterminés par les réseaux de cartes, plus une majoration fixée par le prestataire de services de paiement. Cette majoration prend généralement la forme d'un pourcentage fixe peu élevé, d'une commission forfaitaire par transaction, ou les deux. Dans la mesure où les frais d'interchange varient pour chaque transaction, le coût total peut fluctuer, mais l'entreprise sait toujours exactement combien le sous-traitant lui facture en plus du coût de base.

Tarification échelonnée : dans ce modèle, le sous-traitant classe les transactions selon différents paliers, qui sont généralement les trois suivants : qualifiée, moyennement qualifiée et non qualifiée, chacun étant associé à son propre tarif. Ces paliers dépendent des facteurs de risque et de récompense des transactions. Par exemple, les transactions effectuées avec des cartes de crédit de base sans récompenses peuvent être classées dans la catégorie qualifiée avec le tarif le plus bas, tandis que celles effectuées avec des cartes de crédit premium avec récompenses seront classées dans la catégorie non qualifiée au tarif le plus élevé. Le problème de ce modèle est qu'il ne permet souvent pas de déterminer précisément la catégorie dans laquelle se situera une transaction donnée, ce qui empêche de prévoir les coûts.

Tarification forfaitaire : dans ce modèle qui est considéré comme le plus simple, l'entreprise paie un pourcentage fixe, une commission forfaitaire pour chaque transaction, ou les deux, quel que soit le type de carte ou la méthode de transaction. Le fait que le taux ne fluctue pas favorise la prévisibilité, mais ce modèle implique généralement des frais plus élevés que ceux qui seraient associés à une tarification Interchange Plus. Ce modèle est courant chez les prestataires de services de paiement, et il est souvent privilégié par les petites entreprises dont le volume de ventes est faible.

Tarification par abonnement/adhésion : dans ce modèle moins courant, les entreprises paient une cotisation mensuelle et bénéficient de coûts de transaction moins élevés. Ici aussi, les frais d'interchange sont répercutés sur l'entreprise, tout comme avec l'Interchange Plus, mais la majoration du sous-traitant prend souvent la forme d'une commission forfaitaire par transaction plutôt que d'un pourcentage.

Chacun de ces modèles présente ses avantages et ses inconvénients. Leur pertinence dépend des spécificités de l'entreprise, notamment de son volume de ventes, de la taille moyenne de ses transactions et des types de cartes habituellement utilisés par ses clients.

Fonctionnement des frais d’interchange

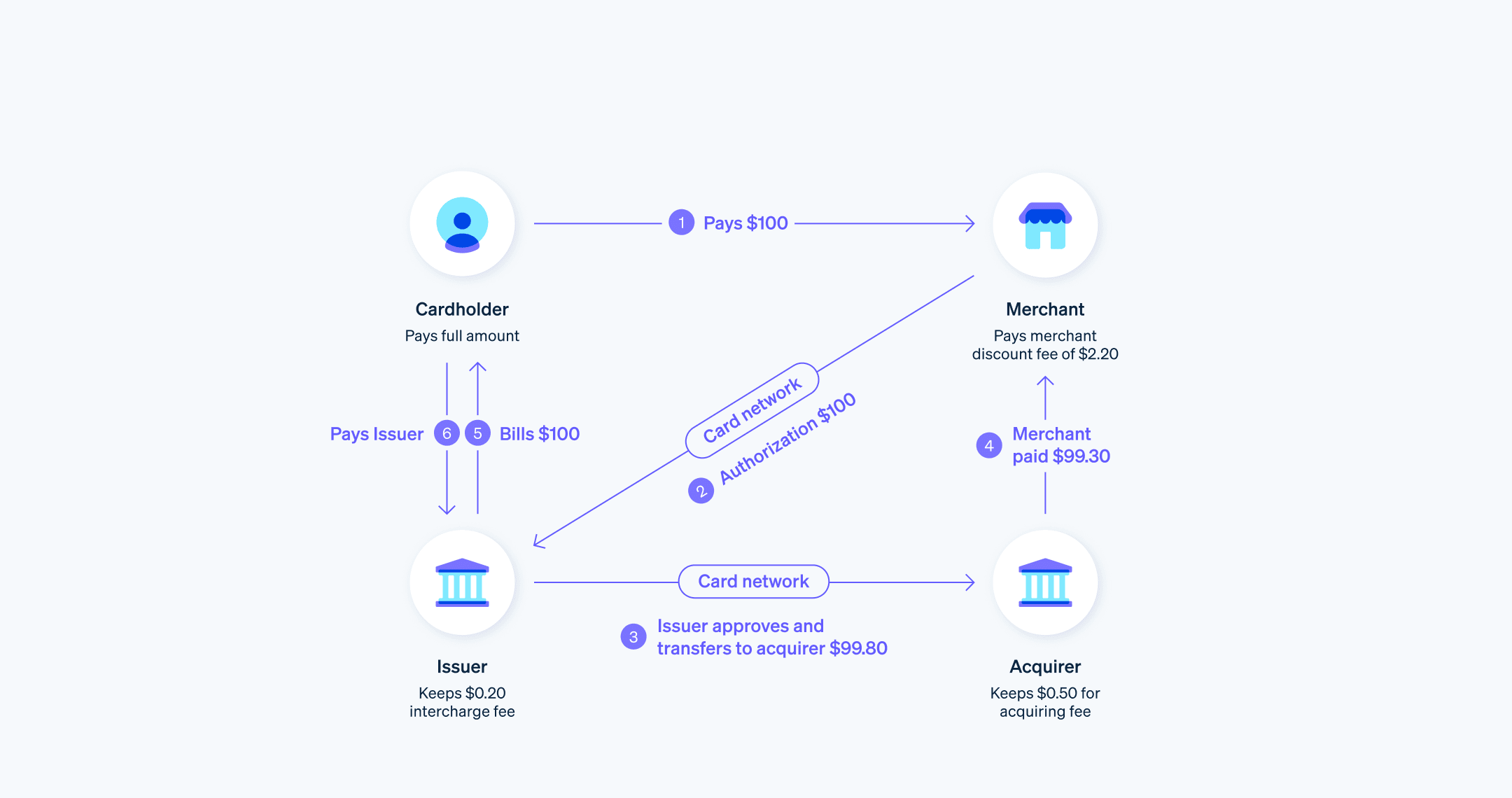

Les frais d’interchange sont appliqués à chaque transaction par carte. Voici une rapide explication de la manière dont ils fonctionnent :

Initiation de la transaction : lorsqu’un client utilise une carte de crédit ou de débit pour effectuer un achat, les informations de la transaction sont envoyées par l’entreprise à la banque acquéreuse.

Autorisation de la transaction : la banque acquéreuse transmet à son tour ces informations au réseau de cartes, qui les envoie à la banque émettrice.

Autorisation de la transaction : la banque émettrice vérifie le compte du titulaire de la carte, confirme la disponibilité de fonds ou d’une ligne de crédit suffisants, puis renvoie son autorisation par l’intermédiaire du réseau de cartes à l’institution financière acquéreuse, puis à l’entreprise.

Virement des fonds : à la fin du jour ouvrable, l’entreprise envoie en lot toutes les transactions autorisées du jour à la banque acquéreuse. Cette dernière transmet ce lot aux réseaux de cartes pour règlement. Les réseaux de cartes acheminent chaque transaction vers la bonne banque émettrice et débitent le montant approprié du compte concerné.

Paiement à l’entreprise : le réseau de cartes transfère le montant total du lot à la banque acquéreuse, moins les frais d’interchange. La banque acquéreuse verse ensuite les fonds sur le compte de l’entreprise, déduction faite de ses propres frais.

Les frais d’interchange sont inclus dans le montant total de la transaction que la banque acquéreuse transfère à la banque émettrice. Ils indemnisent la banque émettrice pour son rôle dans le processus de transaction, en tenant notamment compte du risque qu’elle prend en garantissant le paiement ainsi que de la valeur qu’elle procure à travers l’émission des cartes et la gestion des comptes de leurs titulaires.

Incidence des frais d'interchange sur les entreprises

Les frais d'interchange peuvent avoir un impact significatif sur les entreprises, en particulier sur celles qui dépendent largement des transactions par carte. Les domaines susceptibles d'être concernés sont notamment les suivants.

Coûts d'exploitation : les frais d'interchange représentent une part importante des coûts supportés par les entreprises pour accepter les paiements par carte et chacune de ces transactions contribue à cette part. Pour les entreprises dont les marges sont faibles ou qui effectuent un grand nombre de transactions par carte, ces frais peuvent rapidement se cumuler et affecter leur chiffre d'affaires de manière significative.

Décisions en matière de tarification : les entreprises peuvent être amenées à ajuster leurs stratégies de tarification pour absorber le coût des frais d'interchange. Ces ajustements peuvent se traduire par une augmentation des prix des biens ou des services qu'elles commercialisent ou par la mise en place d'un montant minimum pour les paiements par carte. De telles décisions peuvent avoir une incidence sur la compétitivité et la satisfaction des clients.

Flux de trésorerie : les frais d'interchange peuvent avoir des répercussions sur le flux de trésorerie, dans la mesure où ils sont généralement déduits du montant de la transaction avant son versement sur le compte bancaire de l'entreprise. Cette déduction doit être prise en compte dans le cadre de la planification et des prévisions financières.

Modèle économique : les frais d'interchange peuvent également avoir une influence sur le modèle économique de l'entreprise. Par exemple, certains professionnels encourageront les paiements en espèces ou par carte de débit, dont les frais d'interchange sont généralement inférieurs à ceux des transactions par carte de crédit. D'autres factureront, lorsque cela est légal, un supplément pour les transactions par carte de crédit ou n'accepteront pas du tout les cartes.

Choix d'un prestataire de services de paiement : les frais d'interchange peuvent également influencer les décisions en matière de prestataires de services de paiement dont les modèles de tarification varient. Le choix du prestataire le plus pertinent dépend du volume et de la taille des transactions, des types de cartes utilisées par les clients et de la tolérance à la variation des coûts.

Stratégies de réduction des frais d'interchange

La réduction des frais d'interchange peut représenter un véritable défi tandis que les taux sont fixés par les réseaux de cartes et qu'ils varient en fonction de nombreux facteurs. Quelques stratégies de minimisation de ces coûts, dont certaines sont présentées ci-dessous, méritent toutefois d'être étudiées.

Négociation : si votre entreprise traite un volume important de transactions, il se peut que vous puissiez négocier des tarifs plus avantageux auprès de votre prestataire de services de paiement.

Choix du prestataire pertinent : comme nous l'avons vu plus haut, les modèles de tarification varient d'un prestataire de services de paiement à l'autre. En fonction de la situation de votre entreprise, vous pourrez peut-être réduire vos coûts en choisissant un prestataire dont le modèle de tarification correspond mieux à vos habitudes de transaction.

Optimisation des pratiques de traitement des cartes : les entreprises peuvent souvent bénéficier de taux d'interchange plus bas en suivant les bonnes pratiques des réseaux de cartes en matière de traitement des transactions. Ces bonnes pratiques sont notamment les suivantes.

- Règlement rapide des transactions : il est préférable de régler les transactions avec votre sous-traitant dès que possible, généralement dans les 24 heures.

- Traitement sécurisé des données des cartes : la mise en œuvre de technologies de traitement sécurisé, telles que le chiffrement point à point et la tokenisation, peut contribuer à obtenir des taux d'interchange plus bas.

- Fourniture de données de transaction complètes : pour certains types de cartes, en particulier les cartes d'entreprise et d'entités publiques, la fourniture de données de transaction supplémentaires (ou données de niveau 2 et de niveau 3) peut aboutir à des taux d'interchange moindres.

- Règlement rapide des transactions : il est préférable de régler les transactions avec votre sous-traitant dès que possible, généralement dans les 24 heures.

Incitation à l'utilisation de cartes de débit ou d'espèces : les transactions par carte de débit entraînent généralement des frais d'interchange moins élevés que les transactions par carte de crédit. De même, les transactions en espèces ne font pas l'objet de frais d'interchange. Par conséquent, l'incitation auprès de vos clients à payer par carte de débit ou en espèces peut contribuer à réduire vos frais.

Application d'une majoration ou de frais de service : dans certaines régions, les entreprises sont autorisées à appliquer une majoration ou des frais de service aux transactions par carte de crédit de façon à couvrir le coût des frais d'interchange. Cette pratique, qui reste toutefois réglementée et qui n'est pas autorisée dans toutes les régions ou pour tous les types de cartes, présente le risque d'être mal perçue par les clients.

Suivi régulier de vos relevés de traitement des paiements : les frais d'interchange peuvent changer deux fois par an et il est donc important d'examiner régulièrement vos relevés de traitement des paiements afin de rester au fait de tout changement et de vous assurer de comprendre tous les frais qui vous sont facturés.

Bien que la réduction des frais d'interchange puisse améliorer le chiffre d'affaires d'une entreprise, celle-ci doit tenir compte de l'impact que tout changement peut avoir sur l'expérience client. La meilleure solution consiste à trouver le juste équilibre entre rendement financier et optimisation maximale de cette expérience. Pour en savoir plus sur le modèle de tarification de Stripe, consultez cette page.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.