Le attività degli Stati Uniti hanno sostenuto commissioni di elaborazione delle carte per circa 137,8 miliardi di dollari nel 2021. Le commissioni d'interscambio, note anche come commissioni interbancarie, costituivano dal 70% al 90% di questa cifra. Per le attività che accettano pagamenti con carta dai clienti, le commissioni d'interscambio influiscono su costi operativi, strategie tariffarie e modello di business. Se trascurate, possono generare spese superflue, riducendo i profitti.

In questo articolo spieghiamo come funzionano le commissioni d'interscambio, ne presentiamo le implicazioni per le attività e forniamo alcune strategie per gestire con efficacia questi costi. Attraverso la comprensione delle commissioni d'interscambio, le attività possono trasformare possibili ostacoli finanziari in opportunità di crescita. Ecco tutto quello che devi sapere.

Contenuto dell'articolo

- Che cosa sono le commissioni d'interscambio?

- Come vengono calcolate le commissioni d'interscambio?

- Modelli tariffari di interscambio

- Funzionamento delle commissioni d'interscambio

- Impatto delle commissioni d'interscambio sulle attività

- Come ridurre le commissioni d'interscambio per le attività

Che cosa sono le commissioni d'interscambio?

Le commissioni d'interscambio sono commissioni sulle transazioni addebitate tra banche per l'elaborazione dei pagamenti con carta di credito o debito. Quando un cliente effettua un acquisto usando una carta, la banca acquirente dell'attività paga la commissione d'interscambio alla banca emittente del titolare della carta.

Sono i circuiti delle carte di credito a stabilire le commissioni d'interscambio, in genere come una percentuale dell'importo della transazione più una commissione fissa. Le commissioni d'interscambio dipendono da vari fattori, tra cui il tipo di carta usata (di credito o di debito), il tipo di transazione (di persona o online), il settore dell'attività e l'area geografica in cui viene effettuata la transazione.

Le commissioni d'interscambio hanno diversi scopi:

Compensazione per la banca emittente: le commissioni d'interscambio compensano la banca emittente del titolare della carta per i costi associati alla gestione della carta di pagamento, dei conti collegati e dei rischi posti dall'estensione del credito.

Incentivi per le banche emittenti: commissioni d'interscambio più alte possono convincere le banche emittenti a promuovere i pagamenti con carta presso i clienti. In questo modo, gli acquirenti sono motivati a usare le carte, con vantaggi per le banche e i circuiti delle carte di credito.

Manutenzione dei circuiti: le commissioni d'interscambio coprono parte della manutenzione e del funzionamento dei circuiti delle carte di credito, nonché i costi associati all'infrastruttura dei circuiti, alle misure di prevenzione delle frodi e ad altri servizi forniti dai circuiti.

Costi di acquisizione: le banche acquirenti, che rendono possibile l'elaborazione dei pagamenti per le attività, pagano le commissioni d'interscambio nell'ambito della propria struttura di costi. Queste commissioni contribuiscono a coprire le spese sostenute dalle banche emittenti per l'elaborazione delle transazioni con carta e le incentivano a offrire servizi basati sull'uso delle carte.

Le commissioni d'interscambio differiscono da altre possibili commissioni sostenute dalle attività, come quelle dei servizi per gli esercenti, che vengono addebitate dalle banche acquirenti o dagli elaboratori di pagamento per la gestione delle transazioni con carta per conto delle attività.

Alcune giurisdizioni regolamentano le commissioni d'interscambio, in quanto queste possono influire sui costi sostenuti dalle attività e a volte anche sui prezzi per i clienti. Normative e negoziazioni tra vari stakeholder possono avere impatto sulla struttura e sulle commissioni d'interscambio in diverse aree geografiche.

Come vengono calcolate le commissioni d'interscambio?

Le commissioni d'interscambio vengono calcolate in base a diversi fattori. Vengono stabilite dai circuiti delle carte di credito, come Visa, Mastercard, Discover e American Express, e possono variare significativamente a seconda di:

Tipo di carta: ogni tipo di carta ha commissioni d'interscambio specifiche. Ad esempio, le carte a premi, le carte aziendali e le carte premium hanno in genere commissioni d'interscambio più alte rispetto alle carte di debito o credito standard. Le banche emittenti spesso usano le commissioni d'interscambio per finanziare i propri programmi fedeltà.

Metodo di transazione: Anche il modo in cui viene elaborata la carta influisce sulla commissione interbancaria. Ad esempio, le transazioni con carta presente, in cui i clienti strisciano, inseriscono o avvicinano fisicamente la carta a un terminale POS (point-of-sale), hanno solitamente commissioni inferiori rispetto alle transazioni con carta non presente, come i pagamenti online o telefonici. Questa differenza è dovuta al maggiore rischio di frode nelle transazioni con carta non presente.

Codice merceologico (MCC): anche il tipo di attività o settore influisce sull'entità delle commissioni d'interscambio. Tipi diversi di attività hanno ciascuno il proprio livello di rischio e dimensioni medie delle transazioni specifiche, che si riflettono sul codice merceologico (MCC).

Dimensione della transazione: in genere, le commissioni d'interscambio sono una percentuale dell'importo totale della transazione più una commissione fissa. Di conseguenza, transazioni di dimensioni più grandi implicano commissioni d'interscambio maggiori in termini assoluti, anche se la percentuale della transazione può essere inferiore.

Dettagli relativi all'elaborazione: anche alcune caratteristiche correlate alla modalità di elaborazione della transazione possono influire sulle commissioni. Ad esempio, le transazioni in cui i dati della carta devono essere digitati manualmente o quelle non saldate entro un determinato periodo di tempo possono essere associate a commissioni più alte a causa del rischio di errore o di frode.

La formula per calcolare le commissioni interbancarie è complessa e varia a seconda dei circuiti di carte, ma in genere tiene conto di una combinazione dei fattori sopra indicati. Ogni circuito di carte pubblica i propri tassi interbancari due volte all'anno, ad aprile e ottobre. Questi tassi possono variare, anche se nell'Unione Europea le commissioni interbancarie sulle carte dei consumatori sono limitate allo 0,2% per le carte di debito e allo 0,3% per le carte di credito.

Ecco le commissioni d'interscambio per ognuno dei principali circuiti delle carte di credito degli Stati Uniti per tutto il 2023:

Visa

Le commissioni d'interscambio di Visa dipendono da vari fattori, tra cui il tipo di carta, il metodo di transazione e il settore dell'attività.

Mastercard

Analogamente a Visa, le commissioni d'interscambio di Mastercard variano in base a più fattori.

Discover

Le commissioni d'interscambio di Discover dipendono anche dal tipo di carta, dal metodo di transazione e dal settore.

American Express

American Express opera in modo leggermente diverso, agendo spesso come banca emittente e circuito della carta.

Modelli tariffari di interscambio

Gli elaboratori di pagamento usano tre tipi principali di modelli tariffari per addebitare alle attività le commissioni d'interscambio associate alle transazioni con carta. Per le attività è importante comprendere questi modelli tariffari, in quanto influiscono sui costi associati all'accettazione dei pagamenti con carta. Ecco una panoramica dei tre principali modelli tariffari, insieme a un quarto meno comune:

Tariffe Interchange plus (anche note come cost-plus): questo modello tariffario è considerato il più trasparente. Con Interchange plus l'attività paga esattamente la commissione d'interscambio determinata dai circuiti delle carte di credito più una maggiorazione definita dall'elaboratore di pagamento. La maggiorazione consiste in genere in una piccola percentuale fissa, una commissione fissa per ogni transazione o entrambe. Poiché le commissioni d'interscambio variano a seconda di ogni transazione, il costo totale può fluttuare, ma l'attività sa sempre con precisione quanto le viene addebitato dall'elaboratore rispetto al costo di base.

Tariffe differenziate: in questo modello l'elaboratore raggruppa le transazioni in livelli diversi, in genere tre: qualificate, mediamente qualificate e non qualificate, ognuno con una tariffa propria. I livelli si basano sui fattori di rischio e di premio delle transazioni. Ad esempio, i pagamenti effettuati con carte di credito non a premi di base possono rientrare nel livello delle transazioni qualificate con la tariffa più bassa, mentre quelli con carte a premi premium possono collocarsi nel livello delle transazioni non qualificate con la tariffa più alta. La sfida posta da questo modello è che spesso non è chiaro il livello in cui rientra una transazione specifica e, di conseguenza, i costi sono meno prevedibili.

Tariffe forfettarie: modello tariffario più semplice, in cui l'attività paga una percentuale fissa, una commissione fissa per ogni transazione o entrambe, indipendentemente dal tipo di carta o dalla modalità della transazione. L'importo non fluttua in base alle commissioni d'interscambio ed è quindi prevedibile, ma in genere è più alto rispetto a quanto possono pagare le attività con tariffe Interchange plus. Questo è un modello comune tra i fornitori di servizi di pagamento ed è spesso quello preferito da piccole attività con volumi di vendite ridotti.

Tariffe su abbonamento/iscrizione: modello meno comune in cui le attività pagano una quota associativa mensile e ottengono costi di transazione più bassi. Le commissioni d'interscambio vengono comunque trasferite all'attività, in modo simile al modello Interchange plus, ma la maggiorazione addebitata dall'elaboratore è spesso una commissione fissa per ogni transazione anziché una percentuale.

Ogni modello ha i propri vantaggi e svantaggi. La scelta migliore dipende dalle caratteristiche specifiche dell'attività, tra cui il volume delle vendite, la dimensione media delle transazioni e il tipo di carte usato dai clienti.

Come funzionano le commissioni d'interscambio?

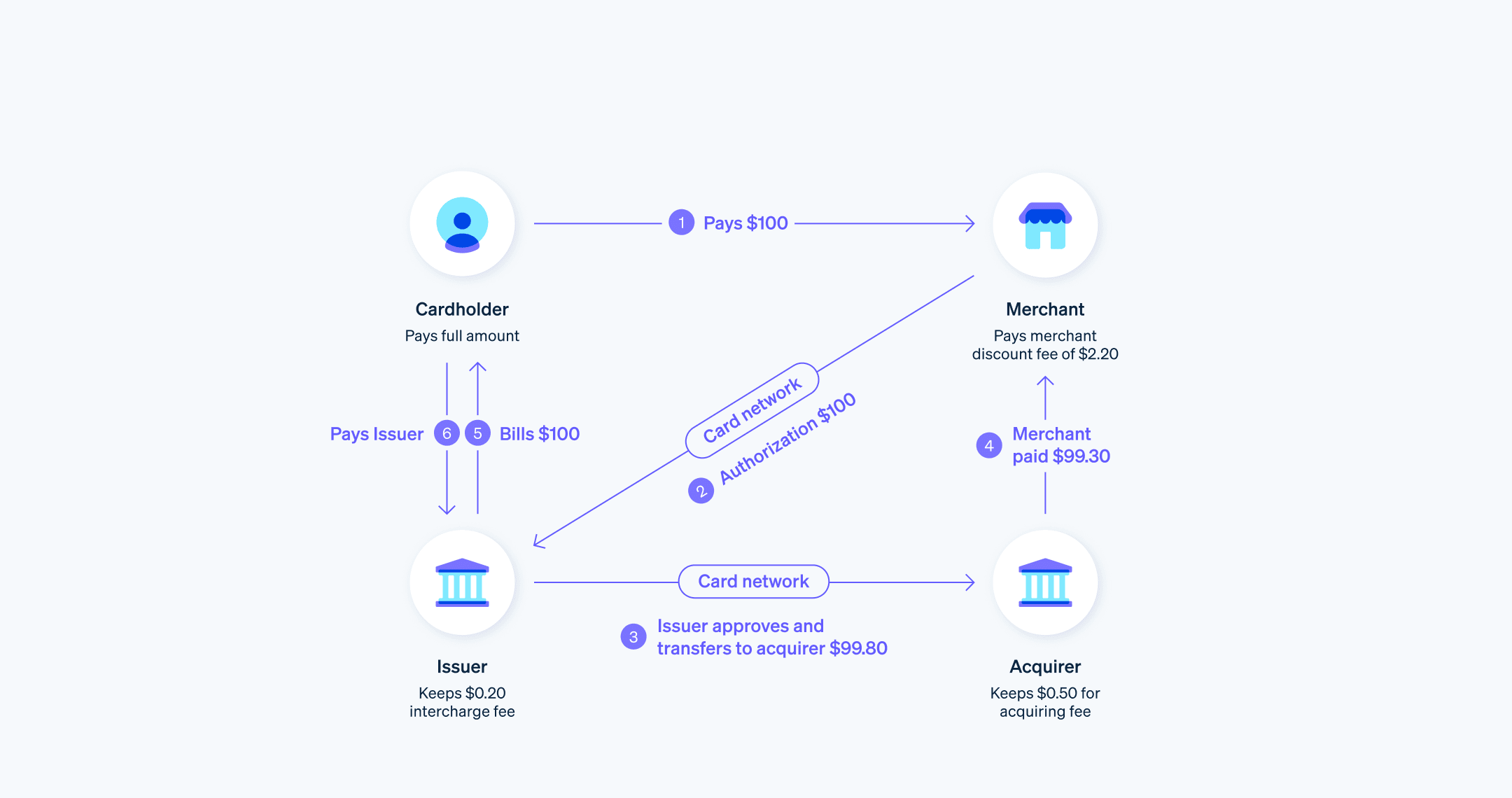

Le commissioni d'interscambio sono incluse in ogni transazione con carta. Ecco una spiegazione semplificata del funzionamento:

Disposizione della transazione: Quando un cliente utilizza una carta di debito o di credito per effettuare un acquisto, le informazioni sulla transazione vengono inviate dall'attività alla banca acquirente.

Autorizzazione della transazione: La banca acquirente invia quindi le informazioni sulla transazione al circuito della carta, che a sua volta le trasmette alla banca emittente.

Approvazione della transazione: La banca emittente verifica il conto del titolare della carta, verifica che siano disponibili fondi o credito sufficienti, quindi invia un'autorizzazione tramite il circuito della carta alla banca acquirente e infine all'attività.

Regolamento: Al termine della giornata lavorativa, l'attività invia tutte le transazioni autorizzate della giornata alla banca acquirente in batch. La banca acquirente invia questo batch ai circuiti delle carte per il regolamento. Il circuito della carta invia ogni transazione alla banca emittente corretta e addebita l'importo appropriato sul conto della banca emittente.

Pagamento all'attività: Il circuito della carta trasferisce alla banca acquirente l'importo totale del batch meno le commissioni d'interscambio. La banca acquirente deposita quindi i fondi sul conto dell'attività meno le proprie commissioni.

La commissione d'interscambio fa parte dell'importo totale della transazione che la banca acquirente trasferisce alla banca emittente. Compensa la banca emittente per il suo ruolo nel processo di transazione, incluso il rischio che si assume garantendo il pagamento e il valore che offre emettendo carte e gestendo i conti dei titolari.

Impatto delle commissioni d'interscambio sulle attività

Le commissioni d'interscambio possono avere un impatto notevole sulle attività, in particolare su quelle che si affidano in larga misura alle transazioni con carta. Ecco alcuni degli aspetti su cui possono influire:

Costi operativi: le commissioni d'interscambio sono una parte significativa dei costi sostenuti dalle attività per accettare pagamenti con carta. Per ogni transazione con carta, una parte va a coprire queste commissioni. Per le attività con margini esigui o volumi elevati di transazioni con carta, queste commissioni possono accumularsi rapidamente e avere un impatto notevole sul bilancio.

Decisioni sui prezzi: per assorbire il costo delle commissioni d'interscambio, le attività possono essere costrette ad adattare le proprie strategie tariffarie, aumentando i prezzi dei beni o servizi o implementando importi minimi delle transazioni per i pagamenti con carta. Queste decisioni possono influire sulla competitività e sulla soddisfazione dei clienti.

Flusso di cassa: le commissioni d'interscambio possono influire sul flusso di cassa di un'attività, perché in genere vengono detratte dall'importo della transazione prima che i fondi vengano depositati sul conto bancario dell'attività. Di conseguenza, le attività devono tenere conto di queste commissioni nelle proprie pianificazioni e previsioni finanziarie.

Modello di business: le commissioni d'interscambio possono influire anche sulla scelta del modello di business. Ad esempio, alcune attività possono incentivare i pagamenti in contanti o con carta di debito, che in genere hanno commissioni d'interscambio più basse rispetto alle transazioni con carta di credito. Alcune possono addebitare una maggiorazione per le transazioni con carta di credito, se legale, o non accettare le carte.

Scelta dell'elaboratore di pagamento: le commissioni d'interscambio influiscono anche sulla scelta dell'elaboratore di pagamento da parte dell'attività. Elaboratori diversi hanno ognuno modelli tariffari specifici. Il miglior elaboratore di pagamento per un'attività dipende dal volume e dalle dimensioni delle transazioni, dai tipi di carte usate dai clienti e dalla tolleranza a costi variabili.

Come ridurre le commissioni d'interscambio per le attività

Ridurre le commissioni d'interscambio può essere complesso, dal momento che sono i circuiti delle carte di credito a stabilire le commissioni e queste possono variare in base a numerosi fattori. Tuttavia, le attività possono adottare alcune strategie per ridurre al minimo questi costi, tra cui:

Negoziazione con l'elaboratore di pagamento: se la tua attività elabora un volume elevato di transazioni, potresti riuscire a negoziare commissioni inferiori con l'elaboratore di pagamento.

Scelta dell'elaboratore di pagamento corretto: come abbiamo visto sopra, ogni elaboratore di pagamento usa modelli tariffari diversi. A seconda delle circostanze in cui si trova l'attività, potresti riuscire a ridurre i costi scegliendo un elaboratore il cui modello tariffario sia meglio allineato alle tue transazioni più frequenti.

Miglioramento delle pratiche di elaborazione con carta: le attività spesso ottengono commissioni d'interscambio più basse seguendo le best practice dei circuiti delle carte di credito in materia di elaborazione delle carte, che includono:

- Regolamento tempestivo delle transazioni: è preferibile regolare le transazioni con l'elaboratore il prima possibile, in genere entro 24 ore.

- Gestione sicura dei dati delle carte: implementando tecnologie di elaborazione sicure, come la crittografia P2PE (Point-to-Point Encryption) e la tokenizzazione, le attività possono ottenere commissioni d'interscambio più basse.

- Fornitura di dati completi sulle transazioni: per alcuni tipi di carte, in particolare quelle aziendali e governative, le attività che forniscono dati aggiuntivi sulle transazioni (noti come dati di livello 2 e livello 3) possono ottenere commissioni d'interscambio più basse.

- Regolamento tempestivo delle transazioni: è preferibile regolare le transazioni con l'elaboratore il prima possibile, in genere entro 24 ore.

Promozione delle transazioni con carta di debito o in contanti: le transazioni con carta di debito sono in genere soggette a commissioni d'interscambio più basse rispetto a quelle con carta di credito. Analogamente, non sono previste commissioni d'interscambio per le transazioni in contanti. Incoraggiando i clienti a usare carte di debito o contanti, puoi ridurre i costi di interscambio.

Implementazione di una maggiorazione o di una commissione sul servizio: in alcune aree, alle attività viene consentito di applicare una maggiorazione o una commissione sul servizio alle transazioni con carta di credito, a copertura del costo delle commissioni d'interscambio. Tuttavia, questa pratica è regolamentata e non è consentita in tutte le aree o per tutti i tipi di carte e può risultare sgradita ai clienti.

Revisione regolare degli estratti conto delle operazioni: le commissioni d'interscambio possono cambiare due volte all'anno e di conseguenza è importante esaminare regolarmente gli estratti conto delle operazioni per identificare qualsiasi modifica e tutte le commissioni addebitate.

Benché la riduzione delle commissioni d'interscambio possa influire positivamente sul bilancio, le attività devono tenere conto dell'impatto di qualsiasi modifica sull'esperienza dei clienti. La soluzione migliore sta nel trovare il giusto equilibrio tra rendimenti finanziari ed esperienza ottimale per i clienti. Per informazioni sul modello tariffario di Stripe, visita questa pagina.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.