US-amerikanischen Unternehmen sind im Jahr 2021 etwa 137,8 Mrd. USD an Kartenbearbeitungsgebühren entstanden. Abwicklungsgebühren, auch Swipe-Gebühren genannt, machten zwischen 70 und 90 % dieser Kartenbearbeitungsgebühren aus. In Unternehmen, die Kartenzahlungen von ihrer Kundschaft akzeptieren, wirken sich die Abwicklungsgebühren auf die Betriebskosten, die Preisstrategien und ihr Geschäftsmodell aus. Übersehen Sie diese Gebühren, können unnötige Kosten entstehen, die den Gewinn schmälern.

Im Folgenden erklären wir, wie Abwicklungsgebühren funktionieren, erörtern ihre Auswirkungen auf Unternehmen und stellen Strategien zur effektiven Verwaltung dieser Kosten vor. Durch das Wissen um die Abwicklungsgebühren können Unternehmen potenzielle finanzielle Hürden in Wachstumschancen verwandeln. Nachfolgend erfahren Sie, was Sie wissen müssen.

Worum geht es in diesem Artikel?

- Was sind Abwicklungsgebühren?

- Wie werden Abwicklungsgebühren berechnet?

- Preismodelle für Abwicklungsgebühren

- Wie funktionieren Abwicklungsgebühren?

- So wirken sich Abwicklungsgebühren auf Unternehmen aus

- So können Unternehmen Abwicklungsgebühren reduzieren

Was sind Abwicklungsgebühren?

Abwicklungsgebühren sind Transaktionsgebühren, die zwischen Banken für die Abwicklung von Kredit- und Debitkartenzahlungen erhoben werden. Wenn eine Kundin oder ein Kunde mit einer Karte einen Kauf tätigt, zahlt der Acquirer (Händlerbank) des Unternehmens die Abwicklungsgebühr an die ausstellende Bank der Karteninhaberin oder des Karteninhabers.

Kartennetzwerke legen Abwicklungsgebühren fest, die in der Regel aus einem Prozentsatz des Transaktionsbetrags zuzüglich einer festen Gebühr bestehen. Die Abwicklungsgebühr hängt von verschiedenen Faktoren ab, unter anderem vom Typ der verwendeten Karte (Kredit- oder Debitkarte), der Art der Transaktion (persönlich oder online), der Branche des Unternehmens und der Region, in der die Transaktion stattfindet.

Abwicklungsgebühren dienen mehreren Zwecken:

Vergütung für ausstellende Banken: Abwicklungsgebühren vergüten der ausstellenden Bank der Karteninhaberin oder des Karteninhabers die Kosten, die für die Bereitstellung und Führung der Zahlungskarte, die Verwaltung der damit verbundenen Konten und das Risikomanagement bei der Kreditvergabe anfallen.

Anreize für ausstellende Banken: Höhere Abwicklungsgebühren können ausstellende Banken dazu anregen, der Kundschaft Zahlungskarten anzubieten. Dies ermutigt Karteninhaber/innen, die Karten zu nutzen, was den Banken und Kartennetzwerken zugute kommt.

Netzwerkwartung: Abwicklungsgebühren unterstützen die Wartung und den Betrieb der Kartennetzwerke. Sie tragen zur Deckung der Kosten bei, die mit der Netzwerkinfrastruktur, Maßnahmen zur Betrugsprävention und anderen von den Netzwerken bereitgestellten Diensten verbunden sind.

Acquiring-Kosten: Acquirer (Händlerbanken), die die Zahlungsabwicklung für Unternehmen ermöglichen, zahlen die Abwicklungsgebühren als Teil ihrer Kostenstruktur. Die Gebühren tragen dazu bei, den Aufwand der ausstellenden Banken bei der Abwicklung von Kartentransaktionen zu decken, und bieten ihnen einen Anreiz, Karten zu akzeptieren.

Abwicklungsgebühren unterscheiden sich von anderen Gebühren, die für Unternehmen anfallen können, beispielsweise Händlerdienstgebühren, die von Acquiring-Banken oder Zahlungsabwicklern für die Abwicklung von Kartentransaktionen im Namen des Unternehmens erhoben werden.

In einigen Zuständigkeitsbereichen sind Abwicklungsgebühren reguliert, da sie sich auf die Kosten der Unternehmen und möglicherweise auch auf die Kundenpreise auswirken können. Vorschriften und Verhandlungen zwischen verschiedenen Interessengruppen können die Struktur und Auswirkungen von Abwicklungsgebühren in verschiedenen Regionen beeinflussen.

Wie werden Abwicklungsgebühren berechnet?

Abwicklungsgebühren werden auf der Grundlage mehrerer Faktoren berechnet. Die Gebühren werden von den Kartennetzwerken – Visa, Mastercard, Discover und American Express – festgelegt und können je nach Folgendem erheblich variieren:

Kartentyp: Für verschiedene Kartentypen gelten unterschiedliche Abwicklungsgebühren. Beispielsweise fallen für Prämienkarten, Firmenkarten und Premiumkarten im Vergleich zu Standard-Debit- oder Kreditkarten in der Regel höhere Abwicklungsgebühren an. Ausstellende Banken nutzen Abwicklungsgebühren häufig zur Finanzierung von Prämienprogrammen.

Transaktionsmethode: Die Art und Weise, wie die Karte abgewickelt wird, wirkt sich ebenfalls auf die Abwicklungsgebühren aus. Bei Transaktionen, bei denen die Kundinnen oder Kunden die Karte an einem Point of Sale (POS)-Terminal durchziehen, einstecken oder anlegen, sind die Transaktionsgebühren in der Regel niedriger als die Transaktionsgebühren bei kartenlosen Transaktionen, wie z. B. Online- oder Telefonzahlungen. Der Grund für diesen Unterschied ist das höhere Betrugsrisiko bei Distanzzahlungen.

Händler-Kategoriecode (MCC): Auch die Art des Unternehmen oder Branche beeinflusst die Abwicklungsgebühr. Unterschiedliche Arten von Unternehmen haben ein unterschiedliches Risikoniveau und unterschiedliche durchschnittliche Transaktionsgrößen, die sich in ihren[MCC](https://stripe.com/guides/merchant-category-codes "Stripe | Merchant category codes (MCCs) widerspiegeln).

Transaktionsumfang: In der Regel besteht die Abwicklungsgebühr aus einem Prozentsatz des gesamten Transaktionsbetrags zuzüglich einer Pauschalgebühr. Daher fallen bei größeren Transaktionen in absoluten Zahlen höhere Abwicklungsgebühren an, obwohl sie im Verhältnis zur Transaktion möglicherweise geringer sind.

Einzelheiten zur Abwicklung: Auch bestimmte Besonderheiten der Abwicklung der Transaktion können sich auf die Höhe der Gebühr auswirken. Beispielsweise können für Transaktionen, bei denen die Kartendaten manuell eingegeben werden, oder Transaktionen, die nicht innerhalb einer bestimmten Zeit abgewickelt werden, aufgrund des erhöhten Fehler- oder Betrugsrisikos höhere Gebühren berechnet werden.

Die Formel zur Berechnung der Transaktionsgebühren ist komplex und variiert je nach Kartennetzwerk, beinhaltet jedoch typischerweise eine Kombination der oben genannten Faktoren. Jedes Kartennetzwerk gibt zweimal im Jahr, im April und im Oktober, seine eigenen Abwicklungsgebühren heraus. Diese Preise können sich ändern, allerdings sind die Transaktionsgebühren für Verbraucherkarten in der Europäischen Union auf 0,2 % für Debitkarten und 0,3 % für Kreditkarten begrenzt.

Im Folgenden sind die Abwicklungsgebühren der großen US-Kartennetzwerke seit 2023 aufgeführt:

Visa

Die Abwicklungsgebühren von Visa hängen von verschiedenen Faktoren ab, einschließlich des Kartentyps, der Transaktionsmethode und der Branche des Unternehmens.

Mastercard

Ähnlich wie bei Visa variieren die Abwicklungsgebühren von Mastercard je nach mehreren Faktoren.

Discover

Die Abwicklungsgebühren von Discover hängen ebenfalls vom Kartentyp, der Transaktionsmethode und der Branche ab.

American Express

American Express funktioniert etwas anders. Das Unternehmen fungiert häufig als ausstellende Bank und als Kartennetzwerk.

Preismodelle für Abwicklungsgebühren

Zahlungsabwickler verwenden drei Haupttypen von Preismodellen, um Unternehmen die mit Kartentransaktionen verbundenen Abwicklungsgebühren in Rechnung zu stellen. Unternehmen sollten diese Preismodelle kennen, da sie sich auf die Kosten für das Akzeptieren von Kartenzahlungen auswirken. Nachfolgend finden Sie eine Übersicht über die drei Hauptmodelle sowie ein weniger verbreitetes Modell:

Interchange Plus Pricing (auch Cost Plus Pricing genannt): Dieses Preismodell gilt als das transparenteste. Bei Interchange Plus zahlt das Unternehmen genau die von den Kartennetzwerken festgelegte Abwicklungsgebühr zuzüglich einer vom Zahlungsabwickler festgelegten Transaktionsgebühr. Die Transaktionsgebühr ist normalerweise ein kleiner fester Prozentsatz, eine Pauschalgebühr pro Transaktion oder beides. Da die Abwicklungsgebühr bei jeder Transaktion unterschiedlich ist, können die Gesamtkosten schwanken. Das Unternehmen weiß jedoch immer genau, wie viel der Zahlungsabwickler über die Grundkosten hinaus berechnet.

Gestaffelte Preisgestaltung: Bei diesem Modell gruppiert der Zahlungsabwickler die Transaktionen in verschiedene Stufen – normalerweise drei: qualifiziert, mittelqualifiziert und nicht qualifiziert – jede mit ihrem eigenen Tarif. Die Staffelung basiert auf den Risiko- und Ertragsfaktoren der Transaktionen. Beispielsweise können Transaktionen mit einfachen Kreditkarten ohne Prämien in die qualifizierte Stufe mit dem niedrigsten Tarif fallen, während Transaktionen mit Premium-Prämienkarten möglicherweise in die nicht qualifizierte Stufe mit dem höchsten Tarif fallen. Die Herausforderung bei diesem Modell besteht darin, dass oft nicht klar ist, in welche Stufe eine bestimmte Transaktion fällt, wodurch die Kosten relativ unvorhersehbar sind.

Pauschaltarife: Dabei handelt es sich um das einfachste Preismodell, bei dem das Unternehmen einen festen Prozentsatz, eine Pauschalgebühr für jede Transaktion oder beides zahlt, unabhängig vom Kartentyp oder der Transaktionsmethode. Der Tarif schwankt nicht auf der Grundlage der Abwicklungsgebühr und ist daher vorhersehbar, liegt jedoch in der Regel über dem, was das Unternehmen mit Interchange Plus Pricing zahlt. Dieses Modell ist bei Zahlungsdienstleistern üblich und wird häufig von kleinen Unternehmen mit geringem Umsatzvolumen bevorzugt.

Abonnement-/Mitgliedschaftspreise: Hierbei handelt es sich um ein weniger verbreitetes Modell, bei dem Unternehmen einen monatlichen Mitgliedsbeitrag zahlen und niedrigere Transaktionskosten erhalten. Die Abwicklungsgebühren werden ebenfalls an das Unternehmen weitergegeben, ähnlich wie bei Interchange Plus, aber der Aufschlag des Abwicklers ist oft eine Pauschalgebühr pro Transaktion und kein Prozentsatz.

Jedes Modell bringt Vor- und Nachteile mit sich. Die beste Wahl hängt von den Besonderheiten des Unternehmens ab, einschließlich des Umsatzvolumens, der durchschnittlichen Transaktionsgröße und der von der Kundschaft am häufigsten verwendeten Kartentypen.

Wie funktionieren Interbankenentgelte?

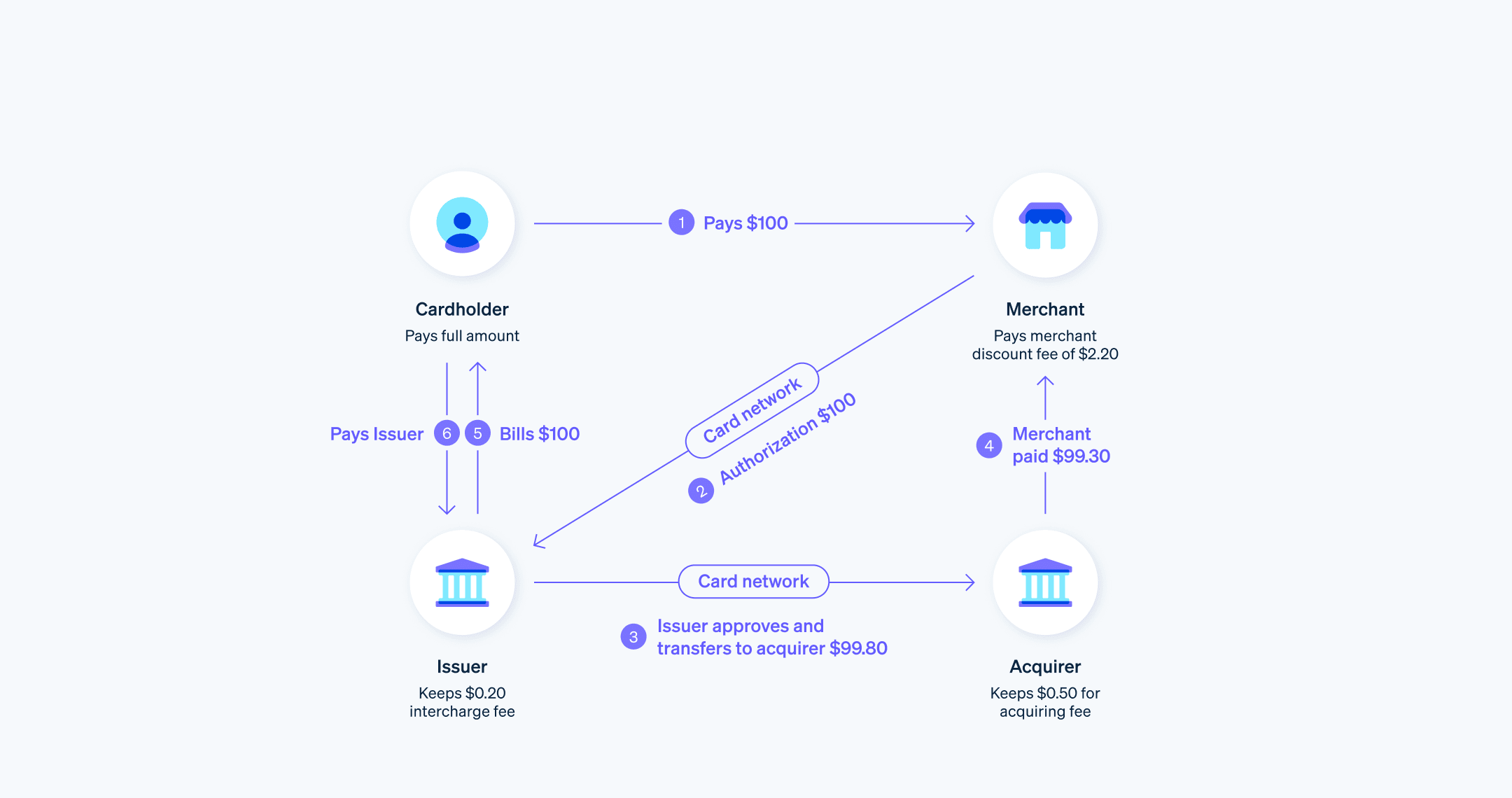

Interbankenentgelte sind mit jeder kartenbasierten Transaktion verbunden. Im Folgenden finden Sie eine vereinfachte Erklärung ihrer Funktionsweise:

Initiierung der Transaktion: Wenn ein Kunde/eine Kundin eine Kredit- oder Debitkarte verwendet, um einen Kauf zu tätigen, werden die Transaktionsinformationen vom Unternehmen an die Händlerbank gesendet.

Autorisierung der Transaktion: Die Händlerbank sendet die Transaktionsinformationen dann an das Kartennetzwerk, das sie an die ausstellende Bank weiterleitet.

Genehmigung der Transaktion: Die ausstellende Bank prüft das Konto des Karteninhabers/der Karteninhaberin, bestätigt, dass genügend Gelder oder Kredite verfügbar sind, und sendet dann eine Autorisierung über das Kartennetzwerk zurück an die Händlerbank und letztlich an das Unternehmen.

Zahlungsabwicklung: Am Ende des Geschäftstages sendet das Unternehmen alle autorisierten Transaktionen des Tages in einem Stapel an die Händlerbank. Die Händlerbank sendet diesen Batch zur Abwicklung an die Kartennetzwerke. Das Kartennetzwerk leitet jede Transaktion an die richtige ausstellende Bank weiter und bucht den entsprechenden Betrag vom Konto der ausstellenden Bank ab.

Zahlung an das Unternehmen: Das Kartennetzwerk überweist den Gesamtbetrag des Stapels abzüglich der Interbankenentgelte an die Händlerbank. Die Händlerbank zahlt das Geld dann abzüglich ihrer eigenen Gebühren auf das Konto des Unternehmens ein.

Das Interbankenentgelt ist Teil des gesamten Transaktionsbetrags, den die Händlerbank an die ausstellende Bank überweist. Es entschädigt die ausstellende Bank für ihre Rolle im Transaktionsprozess, einschließlich des Risikos, das sie durch die Garantie der Zahlung eingeht, und des Wertes, den sie durch die Ausgabe von Karten und die Führung von Karteninhaberkonten bietet.

So wirken sich Abwicklungsgebühren auf Unternehmen aus

Abwicklungsgebühren können erhebliche Auswirkungen auf Unternehmen haben, insbesondere auf solche, die stark von Kartentransaktionen abhängig sind. Folgende Bereiche des Unternehmens könnten davon betroffen sein:

Betriebskosten: Abwicklungsgebühren sind ein wesentlicher Teil der Kosten, die Unternehmen für das Akzeptieren von Kartenzahlungen aufbringen müssen. Für jede Kartentransaktion wird ein Teil dieser Gebühren fällig. Für Unternehmen mit geringen Gewinnspannen oder einem hohen Volumen an Kartentransaktionen können sich diese Gebühren schnell summieren und das Endergebnis erheblich beeinflussen.

Entscheidungen zur Preisgestaltung: Um die Kosten der Abwicklungsgebühren aufzufangen, müssen die Unternehmen mitunter ihre Preisstrategien anpassen. So könnten sie die Preise für Waren oder Dienstleistungen erhöhen oder Mindesttransaktionsbeträge für Kartenzahlungen einführen. Solche Entscheidungen können sich auf die Wettbewerbsfähigkeit und die Kundenzufriedenheit auswirken.

Cashflow: Die Abwicklungsgebühren können sich auf den Cashflow eines Unternehmens auswirken, da die Gebühren in der Regel vom Transaktionsbetrag abgezogen werden, bevor dieser auf das Bankkonto des Unternehmens eingezahlt wird. Unternehmen müssen diese Gebühren daher bei ihrer Finanzplanung und -prognose berücksichtigen.

Geschäftsmodell: Die Abwicklungsgebühren können auch das Geschäftsmodell beeinflussen. Beispielsweise könnten einige Unternehmen Anreize für Bar- oder Debitkartenzahlungen schaffen, bei denen die Abwicklungsgebühren in der Regel niedriger sind als bei Kreditkartentransaktionen. Andere verlangen einen Aufschlag für Kreditkartentransaktionen, sofern dies legal ist, oder akzeptieren keine Karten.

Wahl des Zahlungsabwicklers: Die Abwicklungsgebühren können auch die Wahl des Zahlungsabwicklers beeinflussen. Verschiedene Abwickler verwenden unterschiedliche Preismodelle. Welcher Zahlungsabwickler für ein bestimmtes Unternehmen am besten geeignet ist, hängt von dessen Transaktionsvolumen und -größe, den von der Kundschaft verwendeten Kartentypen und seiner Toleranz gegenüber variablen Kosten ab.

So können Unternehmen Abwicklungsgebühren reduzieren

Die Senkung der Abwicklungsgebühren kann sich als komplex erweisen, da die Kartennetzwerke die Tarife festlegen, die von zahlreichen Faktoren abhängen. Unternehmen können jedoch einige Strategien anwenden, um diese Kosten zu minimieren, darunter:

Verhandlung mit Ihrem Abwickler: Wenn Ihr Unternehmen ein hohes Transaktionsvolumen abwickelt, können Sie möglicherweise mit Ihrem Zahlungsabwickler niedrigere Preise aushandeln.

Die Wahl des richtigen Zahlungsabwicklers: Wie bereits erwähnt, verwenden verschiedene Zahlungsabwickler unterschiedliche Preismodelle. Je nach den Gegebenheiten Ihres Unternehmens können Sie Ihre Kosten möglicherweise senken, indem Sie einen Zahlungsabwickler mit einem Preismodell wählen, das besser auf Ihre Transaktionsmuster abgestimmt ist.

Verbesserung der Verfahren zur Kartenabwicklung: Unternehmen profitieren häufig von niedrigeren Abwicklungsgebühren, wenn sie die Best Practices der Kartennetzwerke für die Kartenabwicklung einhalten. Dazu gehört:

- Unverzügliche Abrechnung von Transaktionen: Es ist am besten, Transaktionen so schnell wie möglich mit Ihrem Zahlungsabwickler abzurechnen, in der Regel innerhalb von 24 Stunden.

- Sichere Verarbeitung von Kartendaten: Dank der Implementierung sicherer Verarbeitungstechnologien, wie Punkt-zu-Punkt-Verschlüsselung und Tokenisierung, können Unternehmen sich unter Umständen für niedrigere Abwicklungsgebühren qualifizieren.

- Bereitstellung vollständiger Transaktionsdaten: Bei bestimmten Kartentypen, insbesondere bei Firmen- und Behördenkarten, kann die Bereitstellung zusätzlicher Transaktionsdaten (sogenannte Level-2- und Level-3-Daten) zu niedrigeren Abwicklungsgebühren führen.

- Unverzügliche Abrechnung von Transaktionen: Es ist am besten, Transaktionen so schnell wie möglich mit Ihrem Zahlungsabwickler abzurechnen, in der Regel innerhalb von 24 Stunden.

Förderung von Transaktionen mit Debitkarten oder Bargeld: Bei Debitkartentransaktionen fallen in der Regel geringere Abwicklungsgebühren an als bei Kreditkartentransaktionen. Bei Bargeldtransaktionen entstehen ebenfalls keine Abwicklungsgebühren. Indem Sie Ihre Kundschaft ermutigen, Debitkarten oder Bargeld zu verwenden, können Sie Ihre Abwicklungskosten senken.

Einführung eines Aufpreises oder einer Servicegebühr: In einigen Gebieten dürfen Unternehmen bei Kreditkartentransaktionen einen Aufschlag oder eine Servicegebühr erheben, um die Kosten für Abwicklungsgebühren zu decken. Diese Praxis ist jedoch reguliert und nicht überall bzw. bei allen Kartentypen erlaubt. Außerdem ist sie bei der Kundschaft nicht unbedingt beliebt.

Regelmäßige Prüfung Ihrer Zahlungsabrechnungen: Abwicklungsgebühren können sich zweimal im Jahr ändern. Prüfen Sie Ihre Abrechnungen daher regelmäßig, um sicherzustellen, dass Sie über alle Änderungen informiert sind und alle Gebühren kennen, die Ihnen berechnet werden.

Auch wenn eine Senkung der Abwicklungsgebühren das Geschäftsergebnis verbessern kann, sollten Unternehmen die möglichen Auswirkungen einer Änderung auf die Kundenerfahrung berücksichtigen. Die beste Lösung besteht darin, ein Gleichgewicht zwischen finanzieller Rendite und optimaler Kundenerfahrung herzustellen. Weitere Informationen über das Preismodell von Stripe finden Sie hier.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.