ค่าธรรมเนียมการประมวลผลการชำระเงินด้วยบัตรเครดิตคือค่าธรรมเนียมที่ธุรกิจชำระให้กับสถาบันการเงินและผู้ประมวลผลการชำระเงินสำหรับการจัดการธุรกรรมบัตรเครดิต ธุรกิจต่างๆ ที่ต้องการให้ระบบการชำระเงินรักษาอัตราผลกำไรที่ดีในระยะยาว จำเป็นต้องเข้าใจการทำงานของระบบการชำระเงินเหล่านี้เป็นอย่างดี ในปี 2024 ธุรกิจในสหรัฐอเมริกาชำระเงินไปมากกว่า 1.87 แสนล้านดอลลาร์ เพื่อเป็นค่าธรรมเนียมการประมวลผลเท่านั้น

บทความนี้จะอธิบายว่าค่าธรรมเนียมการประมวลผลการชำระเงินคืออะไร ทำงานอย่างไร และธุรกิจจะเลือกโซลูชันการชำระเงินที่เหมาะสมสำหรับช่องทางการขายที่มีทั้งหมดได้อย่างไร

บทความนี้ให้ข้อมูลอะไรบ้าง

- การประมวลผลการชำระเงินคืออะไร

- ค่าธรรมเนียมใดบ้างที่เกี่ยวข้องกับการประมวลผลการชำระเงิน

- ค่าธรรมเนียมการประมวลผลการชำระเงินด้วยบัตรเครดิตกำหนดขึ้นมาอย่างไร

- ค่าธรรมเนียมการประมวลผลบัตรเครดิตต่อเครือข่ายบัตร

- วิธีลดค่าใช้จ่ายในการประมวลผลบัตรเครดิตและการชำระเงิน

- ประโยชน์ของ Stripe Payments

การประมวลผลการชำระเงินคืออะไร

การประมวลผลการชำระเงิน หมายถึงกระบวนการเคลื่อนย้ายเงินจากลูกค้าไปยังธุรกิจผ่านระบบอิเล็กทรอนิกส์ โดยทั่วไปแล้ว การประมวลผลการชำระเงินมักเกี่ยวข้องกับวิธีการชำระเงินผ่านระบบอิเล็กทรอนิกส์ เช่น บัตรเครดิต บัตรเดบิต และกระเป๋าเงินดิจิทัล

กระบวนการนี้รวมถึงการอนุมัติ การหักยอด และการชำระรายการธุรกรรมระหว่างเจ้าของบัตร ธุรกิจ ธนาคารผู้รับบัตร ธนาคารที่ออกบัตร และเครือข่ายการชำระเงิน กระบวนการนี้ยังมีเกตเวย์การชำระเงินและผู้ประมวลผลการชำระเงินทำหน้าที่เป็นตัวกลางเพื่ออำนวยความสะดวกในการสื่อสารและแลกเปลี่ยนข้อมูลระหว่างนิติบุคคลเหล่านี้ เพื่อให้ธุรกรรมมีประสิทธิภาพ ถูกต้อง และปลอดภัย

ค่าธรรมเนียมใดบ้างที่เกี่ยวข้องกับการประมวลผลการชำระเงิน

ค่าธรรมเนียมที่เกี่ยวข้องกับการประมวลผลการชำระเงินอาจแตกต่างกันไป โดยขึ้นอยู่กับผู้ประมวลผลการชำระเงิน ประเภทธุรกรรม และข้อตกลงเฉพาะของธุรกิจกับผู้ประมวลผลการชำระเงิน ตัวอย่างค่าธรรมเนียมที่มักเกี่ยวข้องกับการประมวลผลการชำระเงินมีดังนี้

ค่าธรรมเนียมธุรกรรม

ค่าธรรมเนียมธุรกรรมซึ่งเรียกเก็บสำหรับธุรกรรมแต่ละรายการที่ประมวลผล อาจประกอบด้วยเปอร์เซ็นต์ของมูลค่าธุรกรรมและค่าธรรมเนียมคงที่ต่อธุรกรรม โดยอัตราอาจแตกต่างกันตามปัจจัยต่างๆ เช่น ประเภทของบัตร มีการรูดบัตร เสียบ หรือป้อนข้อมูลบัตรด้วยตนเองระหว่างทำธุรกรรม รวมทั้งประเภทอุตสาหกรรมหรือธุรกิจค่าธรรมเนียมรายเดือน

ผู้ประมวลผลการชำระเงินบางรายอาจเรียกเก็บค่าธรรมเนียมคงที่รายเดือนสำหรับบริการของตน ซึ่งอาจครอบคลุมการบำรุงรักษาบัญชี การรายงาน และการสนับสนุนลูกค้า Stripe จะไม่เรียกเก็บค่าธรรมเนียมรายเดือนหรือค่าธรรมเนียมการตั้งค่าค่าธรรมเนียมเทอร์มินัลหรืออุปกรณ์

ธุรกิจอาจต้องซื้อหรือเช่าอุปกรณ์ประมวลผลการชำระเงิน เช่น เทอร์มินัลสำหรับบัตรเครดิตหรือระบบบันทึกการขาย (POS) โดยอาจคิดค่าธรรมเนียมครั้งเดียวหรือค่าธรรมเนียมแบบตามรอบก็ได้ค่าธรรมเนียมเกตเวย์การชำระเงิน

สำหรับธุรกรรมออนไลน์ ธุรกิจอาจต้องใช้เกตเวย์การชำระเงิน ซึ่งอาจมีค่าธรรมเนียมแยกต่างหาก ค่าธรรมเนียมเหล่านี้อาจรวมถึงค่าธรรมเนียมการตั้งค่า ค่าธรรมเนียมรายเดือน และค่าธรรมเนียมต่อธุรกรรมค่าธรรมเนียมการปฏิบัติตามข้อกำหนดของ PCI

ธุรกิจต่างๆ จะต้องปฏิบัติตามมาตรฐานการรักษาความปลอดภัยข้อมูลสำหรับอุตสาหกรรมบัตรชำระเงิน (PCI DSS) เพื่อให้มั่นใจว่าจะจัดการข้อมูลของเจ้าของบัตรได้อย่างปลอดภัย ผู้ประมวลผลบางรายเรียกเก็บค่าธรรมเนียมสำหรับการช่วยเหลือธุรกิจในการรักษาการปฏิบัติตามข้อกำหนดหรือสำหรับค่าปรับในการไม่ปฏิบัติตามข้อกำหนดค่าธรรมเนียมการดึงเงินคืน

เมื่อลูกค้าโต้แย้งธุรกรรมและขอดึงเงินคืน ผู้ประมวลผลการชำระเงินอาจเรียกเก็บค่าธรรมเนียมเพื่อเป็นค่าใช้จ่ายในการประมวลผลและตรวจสอบการโต้แย้งการชำระเงินค่าธรรมเนียมการยกเลิกหรือการยกเลิกก่อนกำหนด

หากธุรกิจตัดสินใจที่จะยกเลิกสัญญากับผู้ประมวลผลการชำระเงินก่อนสิ้นสุดระยะที่ตกลงกันไว้ ผู้ประมวลผลการชำระเงินอาจเรียกเก็บค่าธรรมเนียมการยกเลิกก่อนกำหนดค่าธรรมเนียมเบ็ดเตล็ด

ค่าธรรมเนียมเบ็ดเตล็ดอาจรวมค่าธรรมเนียมสำหรับบริการเพิ่มเติม เช่น ค่าธรรมเนียมการตั้งค่าบัญชี ค่าธรรมเนียมใบแจ้งยอด หรือค่าธรรมเนียมกลุ่ม

ค่าธรรมเนียมการประมวลผลการชำระเงินด้วยบัตรเครดิตกำหนดขึ้นมาอย่างไร

ค่าธรรมเนียมการประมวลผลบัตรเครดิตค่าธรรมเนียมการประมวลผลการชำระเงินที่ใช้กับธุรกรรมที่เกี่ยวข้องกับบัตรเครดิตโดยเฉพาะ ฝ่ายที่ตัดสินใจเกี่ยวกับค่าธรรมเนียมการประมวลผลบัตรเครดิต ได้แก่ เครือข่ายบัตร ธนาคารที่ออกบัตร และผู้ประมวลผลการชำระเงิน

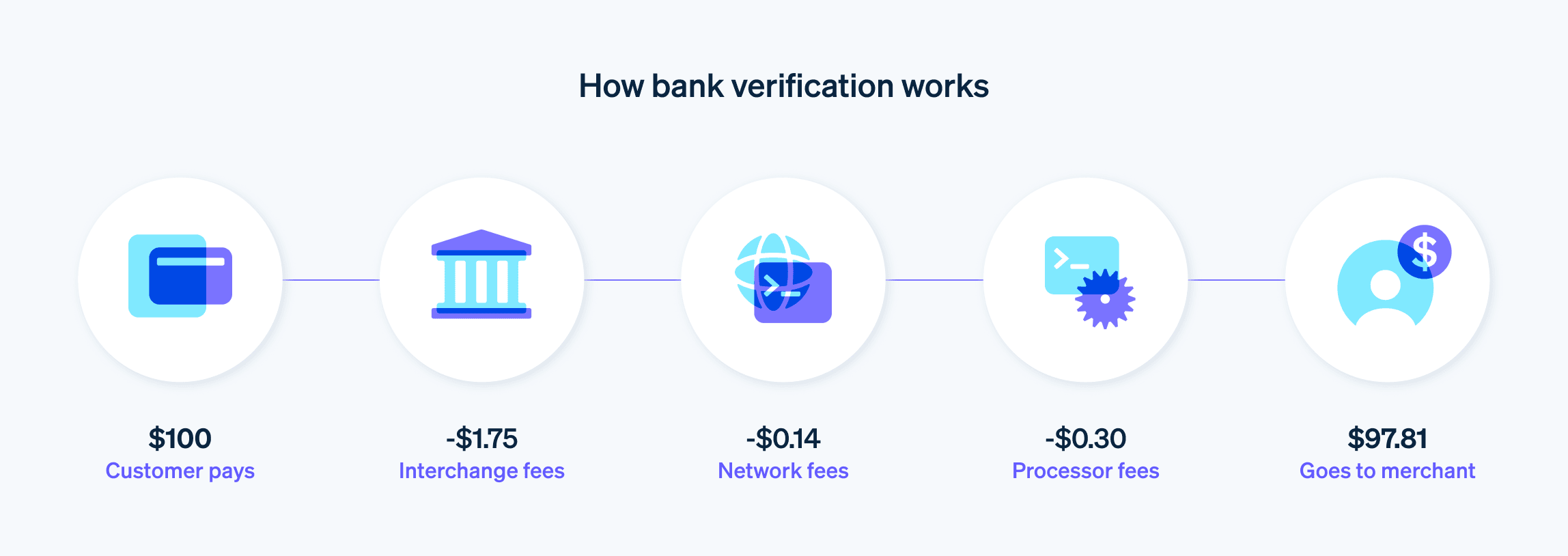

อัตราส่วนลดสำหรับผู้ค้า (MDR) คือค่าธรรมเนียมรวมที่ผู้ค้าต้องชำระสำหรับธุรกรรมบัตรเครดิตหรือบัตรเดบิตแต่ละรายการ โดยทั่วไปจะอยู่ระหว่าง 1% ถึง 3% ค่าธรรมเนียมนี้ใช้เป็นค่าใช้จ่ายที่เกี่ยวข้องกับการประมวลผลการชำระเงิน รวมถึงค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารที่ชำระให้บริษัทผู้ออกบัตรและค่าธรรมเนียมที่ชำระให้ผู้ประมวลผลการชำระเงิน

ค่าธรรมเนียมการประมวลผลบัตรเครดิตมีอยู่หลักๆ 3 ประเภท ได้แก่

ค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคาร

เครือข่ายบัตรจะเป็นผู้กำหนดค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคาร ได้แก่ Visa, Mastercard, Discover และ American Express ในสหรัฐอเมริกา และจะจ่ายให้กับธนาคารที่ออกบัตรของเจ้าของบัตร โดยทั่วไปค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารจะคิดตามเปอร์เซ็นต์ของมูลค่าธุรกรรมและค่าธรรมเนียมคงที่ต่อธุรกรรมผสมกัน โดยจะมีจำนวนแตกต่างกันไปตามปัจจัยต่างๆ เช่น ประเภทของบัตร (บัตรเครดิต บัตรเดบิต บัตรสะสมแต้ม บัตรองค์กร ฯลฯ), ประเภทของธุรกรรม (รูดบัตร เสียบ แตะ ป้อน หรือออนไลน์) และอุตสาหกรรมของธุรกิจค่าธรรมเนียมการประเมินหรือค่าธรรมเนียมเครือข่าย

เครือข่ายบัตรยังกำหนดค่าธรรมเนียมเหล่านี้เพื่อเป็นค่าใช้จ่ายในการดำเนินงานและบำรุงรักษาโครงสร้างพื้นฐานของเครือข่ายบัตรด้วย ค่าธรรมเนียมการประเมินมักคิดเป็นเปอร์เซ็นต์เล็กน้อยของมูลค่าธุรกรรมและอาจแตกต่างกันเล็กน้อยระหว่างเครือข่ายบัตรค่าธรรมเนียมบริการของผู้ประมวลผลหรือผู้ค้า

ผู้ประมวลผลการชำระเงินหรือผู้ค้าที่ให้บริการจะเรียกเก็บค่าธรรมเนียมเหล่านี้สำหรับบทบาทของตนในการอำนวยความสะดวกแก่ธุรกรรมบัตรเครดิต ค่าธรรมเนียมของผู้ประมวลผลอาจคิดเป็นค่าธรรมเนียมคงที่ต่อธุรกรรม เปอร์เซ็นต์ของมูลค่าธุรกรรม หรือทั้งสองอย่างผสมกัน

ค่าธรรมเนียมการประมวลผลบัตรเครดิตต่อเครือข่ายบัตร

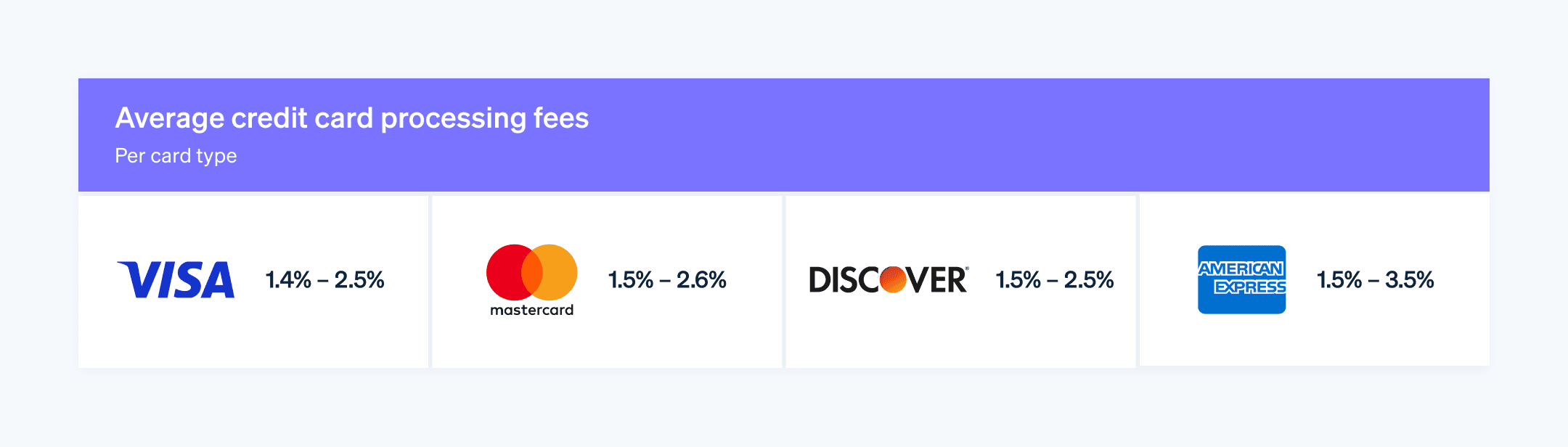

ค่าธรรมเนียมการประมวลผลบัตรเครดิตอาจแตกต่างกันไปตามเครือข่ายบัตร เนื่องจากแต่ละแห่งจะกำหนดค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารและค่าธรรมเนียมการประเมินของตัวเอง ภาพรวมของค่าธรรมเนียมที่เกี่ยวข้องกับเครือข่ายบัตรหลักๆ มีดังนี้

Visa

ค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารของ Visa ขึ้นอยู่กับปัจจัยหลายประการ รวมถึงประเภทของบัตร วิธีทำธุรกรรม และอุตสาหกรรมของธุรกิจ ค่าธรรมเนียมอาจอยู่ระหว่างประมาณ 1.15% + 0.05 ดอลลาร์ไปจนถึง 2.4% + 0.10 ดอลลาร์ต่อธุรกรรมMastercard

ค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารของ Mastercard คล้ายกับ Visa ตรงที่จะแตกต่างกันไปตามปัจจัยหลายประการ ค่าธรรมเนียมอาจอยู่ระหว่างประมาณ 1.15% + 0.05 ดอลลาร์ไปจนถึง 2.5% + 0.10 ดอลลาร์ต่อธุรกรรมDiscover

ค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารของ Discover ก็ขึ้นอยู่กับประเภทของบัตร วิธีทำธุรกรรม และอุตสาหกรรมเช่นกัน ค่าธรรมเนียมโดยทั่วไปอยู่ระหว่างประมาณ 1.4% + 0.05 ดอลลาร์ไปจนถึง 2.4% + 0.10 ดอลลาร์ต่อธุรกรรมAmerican Express

American Express ดำเนินงานในลักษณะที่แตกต่างออกไปเล็กน้อยจากเครือข่ายบัตรอื่น โดยมักจะทำหน้าที่เป็นทั้งธนาคารที่ออกบัตรและเครือข่ายบัตร ค่าธรรมเนียมของ American Express ปกติแล้วอยู่ที่ประมาณ 1.43% + 0.10 ดอลลาร์ไปจนถึง 3.30% + 0.10 ดอลลาร์ต่อธุรกรรม

โปรดทราบว่าช่วงค่าเหล่านี้ และค่าธรรมเนียมที่แน่นอนสำหรับธุรกรรมบางรายการอาจแตกต่างกัน ธุรกิจควรปรึกษาผู้ประมวลผลการชำระเงินและตารางค่าธรรมเนียมของเครือข่ายบัตรเพื่อดูข้อมูลที่เป็นปัจจุบันที่สุดเกี่ยวกับค่าธรรมเนียมการประมวลผลบัตรเครดิต

วิธีลดค่าใช้จ่ายในการประมวลผลบัตรเครดิตและการชำระเงิน

แม้ว่าจะมีการกำหนดค่าใช้จ่ายและค่าธรรมเนียมบางอย่างไว้แล้ว แต่ธุรกิจก็สามารถลดค่าใช้จ่ายในการประมวลผลบัตรเครดิตและการชำระเงินได้ โดยลองใช้กลยุทธ์ต่อไปนี้

เปรียบเทียบตัวเลือกที่มี

ศึกษาข้อมูลผู้ประมวลผลการชำระเงินที่แตกต่างกันและโครงสร้างค่าธรรมเนียมเพื่อค้นหาตัวเลือกที่เหมาะสมที่สุดสำหรับวิธีจัดการการชำระเงินของคุณในปัจจุบันและวิธีที่คุณวางแผนที่จะขยายธุรกิจของคุณในอนาคตเลือกโมเดลการตั้งราคาที่เหมาะสม

เลือกโมเดลการตั้งราคาที่เหมาะสมกับธุรกิจของคุณ ตัวอย่างเช่น การตั้งราคาค่าบริการบวกค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคาร มักจะมีความโปร่งใสและคุ้มค่ากว่าการตั้งราคาแบบแบ่งระดับ ส่วนการตั้งราคาแบบคงที่อาจเป็นประโยชน์ต่อธุรกิจที่มีปริมาณธุรกรรมน้อยกว่าลดความเสี่ยงในการฉ้อโกงและการดึงเงินคืน

การใช้มาตรการรักษาความปลอดภัย เช่น การยืนยันที่อยู่ (AVS) และการตรวจสอบค่าการยืนยันบัตร (CVV) สามารถลดความเสี่ยงที่จะเกิดธุรกรรมที่เป็นการฉ้อโกงและการดึงเงินคืนได้ และอาจส่งผลให้ค่าธรรมเนียมการประมวลผลลดลงตามมารับบัตรที่จุดขาย

หากเป็นไปได้ ให้ใช้วิธีการประมวลผลที่คุ้มค่าที่สุด ตัวอย่างเช่น ธุรกรรมที่ทำ ณ จุดขายโดยใช้เครื่องอ่านบัตรมักจะมีค่าธรรมเนียมต่ำกว่าธุรกรรมที่ไม่ใช้บัตรใช้ประโยชน์จากวิธีการชำระเงินที่มีค่าใช้จ่ายถูกกว่า

จูงใจให้ลูกค้าใช้วิธีการชำระเงินที่มีค่าใช้จ่ายถูกกว่าหากทำได้ เช่น บัตรเดบิตหรือกระเป๋าเงินดิจิทัล ซึ่งอาจมีค่าธรรมเนียมการประมวลผลถูกกว่าบัตรเครดิตตรวจสอบค่าธรรมเนียมการประมวลผลของคุณเป็นประจำ

ตรวจสอบค่าธรรมเนียมและใบแจ้งยอดการประมวลผลการชำระเงินเป็นระยะๆ เพื่อให้แน่ใจว่าคุณจะไม่ถูกเรียกเก็บค่าธรรมเนียมที่ไม่จำเป็นหรือถูกเรียกเก็บในอัตราสูงกว่าที่ตกลงกันไว้ในตอนแรกธุรกรรมแบบกลุ่ม

ประมวลผลธุรกรรมเป็นกลุ่มเมื่อสิ้นสุดวัน แทนที่จะประมวลผลธุรกรรมแต่ละรายการแยกกัน วิธีนี้จะช่วยลดค่าธรรมเนียมต่อธุรกรรมและลดต้นทุนค่าแรงโดยรวมได้ดูแลการปฏิบัติตามข้อกำหนดของ PCI

ตรวจสอบให้แน่ใจว่าธุรกิจของคุณปฏิบัติตาม PCI DSS เพื่อหลีกเลี่ยงค่าธรรมเนียมการไม่ปฏิบัติตามข้อกำหนดและลดความเสี่ยงต่อการละเมิดการรักษาความปลอดภัย ซึ่งอาจส่งผลให้ต้องเสียค่าปรับจำนวนมากและชำระค่าธรรมเนียมที่สูงขึ้นแก่ผู้ประมวลผลการชำระเงินของคุณใช้โปรแกรมเฉพาะสำหรับอุตสาหกรรม

เครือข่ายบัตรบางเจ้าเสนอโปรแกรมที่ปรับแต่งให้เหมาะกับองค์กรบางแห่ง เช่น องค์กรไม่แสวงผลกำไรและองค์กรการศึกษาบางประเภท ซึ่งจะคิดอัตราค่าประมวลผลลดลง ลองตรวจสอบว่าธุรกิจของคุณมีคุณสมบัติเข้าเกณฑ์โปรแกรมเหล่านี้หรือไม่กำหนดยอดขั้นต่ำสำหรับการขายโดยชำระผ่านบัตรเครดิต

การกำหนดยอดซื้อขั้นต่ำสำหรับการใช้บัตรเครดิตสามารถชดเชยค่าธรรมเนียมการประมวลผลในธุรกรรมมูลค่าต่ำได้ ตามกฎใหม่เกี่ยวกับการชำระเงินผ่านระบบอิเล็กทรอนิกส์ ธุรกิจสามารถกำหนดยอดขั้นต่ำสำหรับบัตรเครดิตได้สูงสุด 10 ดอลลาร์สหรัฐ หากใช้ยอดขั้นต่ำเดียวกันนี้กับบัตรเครดิตทั้งหมดที่ธุรกิจนั้นรับส่งต่อค่าธรรมเนียมการประมวลผลบัตรให้ลูกค้า

ในรัฐส่วนใหญ่ของสหรัฐอเมริกา กฎหมายอนุญาตให้ธุรกิจคิดค่าธรรมเนียมเพิ่มเติมในธุรกรรมบัตรเครดิตเพื่อเป็นค่าธรรมเนียมการประมวลผลได้ ตราบใดที่ธุรกิจปฏิบัติตามกฎของเครือข่ายบัตรและกฎหมายของรัฐ แต่บางรัฐก็มีข้อจำกัดหรือข้อกำหนดเฉพาะเกี่ยวกับค่าธรรมเนียมเพิ่มเติม

ประโยชน์ของ Stripe Payments

Stripe Payments มอบโซลูชันการชำระเงินระดับโลกแบบครบวงจรที่ช่วยให้ธุรกิจใดๆ ตั้งแต่สตาร์ทอัพที่กำลังเติบโตไปจนถึงองค์กรระดับโลกรับชำระเงินออนไลน์ ที่จุดขาย และทั่วโลกได้

Stripe Payments สามารถช่วยคุณทำสิ่งต่อไปนี้ได้

- เพิ่มประสิทธิภาพให้ประสบการณ์การชำระเงินของคุณ: สร้างประสบการณ์ที่ราบรื่นให้กับลูกค้าและประหยัดเวลาด้านวิศวกรรมหลายพันชั่วโมงด้วย UI การชำระเงินที่สร้างไว้ล่วงหน้า การเข้าถึงวิธีการชำระเงินมากกว่า 100 วิธี และ Link ซึ่งเป็นกระเป๋าเงินของ Stripe

- ขยายไปสู่ตลาดใหม่ๆ ได้เร็วขึ้น: เข้าถึงลูกค้าทั่วโลกและลดความซับซ้อนและค่าใช้จ่ายในการจัดการหลายสกุลเงินด้วยตัวเลือกการชำระเงินข้ามพรมแดนที่มีให้บริการใน 195 ประเทศและกว่า 135 สกุลเงิน

- รวมการชำระเงินที่จุดขายและทางออนไลน์: สร้างประสบการณ์การค้าแบบแพลตฟอร์มรวมในช่องทางออนไลน์และที่จุดขายเพื่อปรับแต่งการโต้ตอบ ตอบแทนความภักดี และเพิ่มรายได้

- ปรับปรุงประสิทธิภาพการชำระเงิน: เพิ่มรายรับด้วยเครื่องมือการชำระเงินที่กำหนดเองได้และปรับแต่งได้ง่ายๆ ซึ่งรวมถึงระบบป้องกันการฉ้อโกงแบบไม่ต้องเขียนโค้ดและความสามารถขั้นสูงเพื่อเพิ่มอัตราการอนุมัติ

- เดินหน้าได้เร็วขึ้นด้วยแพลตฟอร์มที่ยืดหยุ่นและเชื่อถือได้เพื่อการเติบโต: สร้างบนแพลตฟอร์มที่ออกแบบมาเพื่อขยับขยายไปพร้อมกับคุณ โดยมีระยะเวลาให้บริการ 99.999% และความน่าเชื่อถือระดับแนวหน้าของวงการ

เรียนรู้เพิ่มเติมว่า Stripe Payments ช่วยให้คุณสามารถรับชำระเงินออนไลน์และที่จุดขายได้อย่างไร หรือเริ่มใช้งานวันนี้

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ