Verwerkingskosten voor creditcardbetalingen zijn kosten die bedrijven aan financiële instellingen en betalingsverwerkers betalen voor het verwerken van creditcardtransacties. Bedrijven die willen dat hun betalingssystemen gezonde winstmarges op de lange termijn houden, moeten goed begrijpen hoe ze werken. In 2024 betaalden Amerikaanse bedrijven meer dan $187 miljard alleen al aan verwerkingskosten.

In dit artikel wordt uitgelegd wat betalingsverwerking vergoedingen zijn, hoe ze werken en hoe bedrijven de juiste betaaloplossingen voor al hun verkoopkanalen kunnen kiezen.

Wat staat er in dit artikel?

- Wat houdt de verwerking van betalingen in?

- Welke kosten zijn verbonden aan het verwerken van betalingen?

- Hoe worden de verwerkingskosten voor creditcardbetalingen bepaald?

- Verwerkingskosten voor creditcards per kaartnetwerk

- Hoe je de kosten voor creditcards en betalingsverwerking kunt verlagen

- Hoe Stripe Payments kan helpen

Wat houdt de betalingsverwerking in?

Betalingsverwerking verwijst naar het proces van het elektronisch verplaatsen van geld van een klant naar een bedrijf. Bij het verwerken van betalingen worden doorgaans elektronische betalingsmethoden gebruikt, zoals creditcards, debetkaarten, en digitale wallets.

Het proces omvat het autoriseren, vereffenen en afhandelen van transacties tussen de kaarthouder, het bedrijf, de verwervende bank, de uitgevende bank en de betalingsnetwerken. Het proces omvat ook betaalgateways en betalingsverwerkers die fungeren als tussenpersonen om de communicatie en gegevensuitwisseling tussen deze entiteiten te vergemakkelijken en ervoor te zorgen dat de transactie efficiënt, geldig en veilig verloopt.

Welke kosten zijn verbonden aan de verwerking van betalingen?

De kosten voor de verwerking van betalingen kunnen variëren, afhankelijk van de betalingsverwerker, het type transactie en de specifieke overeenkomst die het bedrijf met de verwerker heeft getroffen. Veel voorkomende kosten bij de verwerking van betalingen zijn:

Transactiekosten

Transactiekosten, die in rekening worden gebracht voor elke verwerkte transactie, kunnen bestaan uit een percentage van de transactiewaarde en een vast bedrag per transactie. Tarieven kunnen variëren op basis van factoren zoals het type kaart; of de kaart tijdens de transactie wordt doorgehaald, ondergedompeld of handmatig is ingetoetst; en de branche of het bedrijfstype.Maandelijkse kosten

Sommige betalingsverwerkers brengen vaste maandelijkse kosten in rekening voor hun diensten, die bijvoorbeeld betrekking hebben op accountonderhoud, rapportage en klantenondersteuning. Stripe brengt geen maandelijkse kosten of opstartkosten in rekening.Terminal- of uitrustingskosten

Bedrijven moeten mogelijk apparatuur voor betalingsverwerking kopen of leasen, zoals creditcardterminals of point-of-sale-systemen (POS). Deze kunnen eenmalige of terugkerende kosten met zich meebrengen.Kosten voor betaalgateways

Voor online transacties kunnen bedrijven een betaalgateway nodig hebben, die zijn eigen kosten met zich mee kan brengen. Deze kosten kunnen bestaan uit opstartkosten, maandelijkse kosten en kosten per transactie.Kosten voor PCI-compliance

Om ervoor te zorgen dat ze veilig met gegevens van kaarthouders omgaan, moeten bedrijven zich houden aan de Payment Card Industry Data Security Standard (PCI DSS). Sommige verwerkers brengen kosten in rekening voor het helpen van bedrijven bij het naleven van de regelgeving of voor boetes voor niet-naleving.Chargeback-kosten

Wanneer een klant een transactie betwist en een chargeback aanvraagt, kunnen betalingsverwerkers kosten in rekening brengen om de kosten voor het verwerken en onderzoeken van het geschil te dekken.Kosten voor vroegtijdige beëindiging of annulering

Als een bedrijf besluit zijn contract met een betalingsverwerker te beëindigen vóór het einde van de overeengekomen termijn, kan de verwerker een vergoeding voor vroegtijdige beëindiging in rekening brengen.Diverse vergoedingen

Dit kunnen kosten zijn voor aanvullende services, zoals kosten voor het instellen van een account, kosten voor bankafschriften of batchkosten.

Hoe worden de verwerkingskosten voor creditcardbetalingen bepaald?

Verwerkingskosten voor creditcards zijn kosten voor het verwerken van betalingen die specifiek van toepassing zijn op transacties met creditcards. Partijen die beslissen over vergoedingen voor creditcardverwerking zijn onder andere kaartnetwerken, uitgevende banken en betalingsverwerkers.

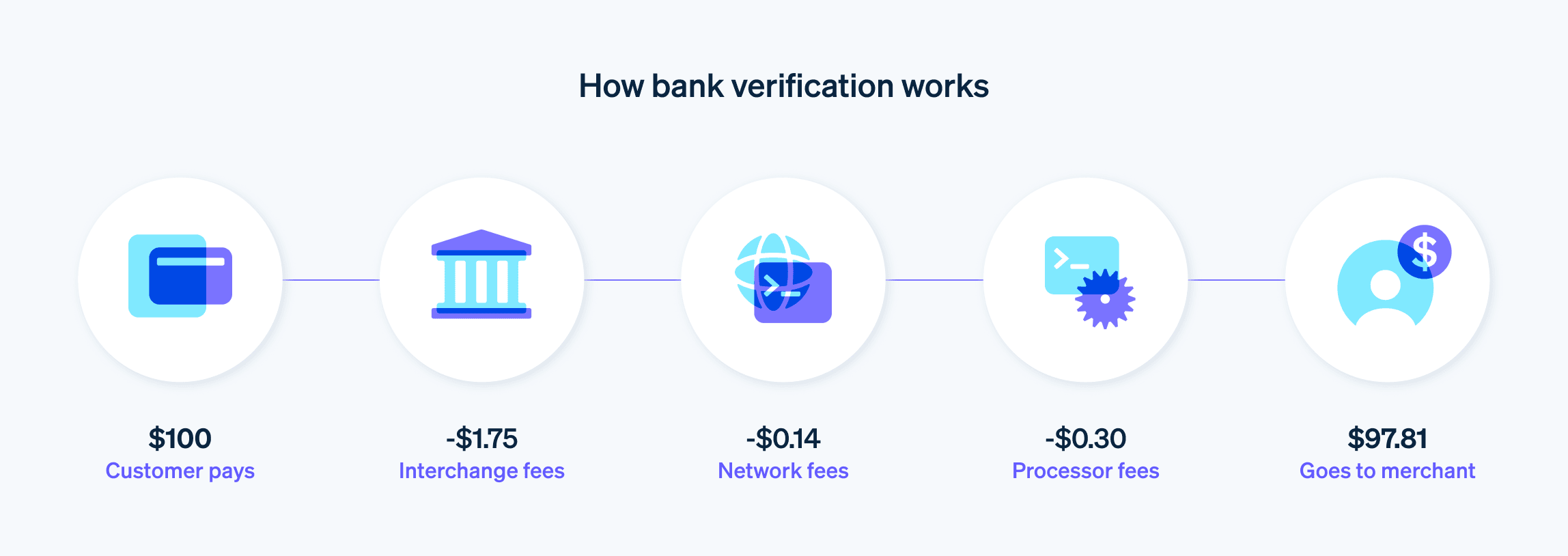

Het Merchant Discount Rate (MDR) is de totale vergoeding die een handelaar betaalt voor elke creditcard- of debetkaarttransactie, meestal variërend van 1% tot 3%. Deze vergoeding dekt de kosten voor het verwerken van de betaling, waaronder afwikkelingsvergoedingen aan kaartuitgevers en vergoedingen aan betalingsverwerkers.

Er zijn drie hoofdtypen verwerkingskosten voor creditcards:

Interbancaire kosten

Interbancaire kosten worden vastgesteld door de kaartnetwerken (Visa, Mastercard, Discover en American Express in de VS) en worden betaald aan de uitgevende bank van de kaarthouder. Interbancaire kosten zijn doorgaans een combinatie van een percentage van de transactiewaarde en een vast bedrag per transactie. Ze variëren afhankelijk van factoren zoals het type kaart (creditcard, debetkaart, beloningen, zakelijke kaart, etc.), het type transactie (swiped, dipped, tapped, keyed, of online), en de bedrijfstak van het bedrijf.Beoordelings- of netwerkkosten

De kaartnetwerken stellen ook deze vergoedingen vast, die de kosten dekken voor de werking en het onderhoud van de infrastructuur van het kaartnetwerk. Beoordelingskosten zijn meestal een klein percentage van de transactiewaarde en kunnen per kaartnetwerk enigszins verschillen.Kosten voor diensten van de verwerker of handelaar

De betalingsverwerker of merchant services provider brengt deze kosten in rekening voor hun rol in het faciliteren van creditcardtransacties. De vergoeding van de verwerker kan bestaan uit een vast bedrag per transactie, een percentage van de transactiewaarde of een combinatie van beide.

Kosten voor verwerking van creditcards per kaartnetwerk

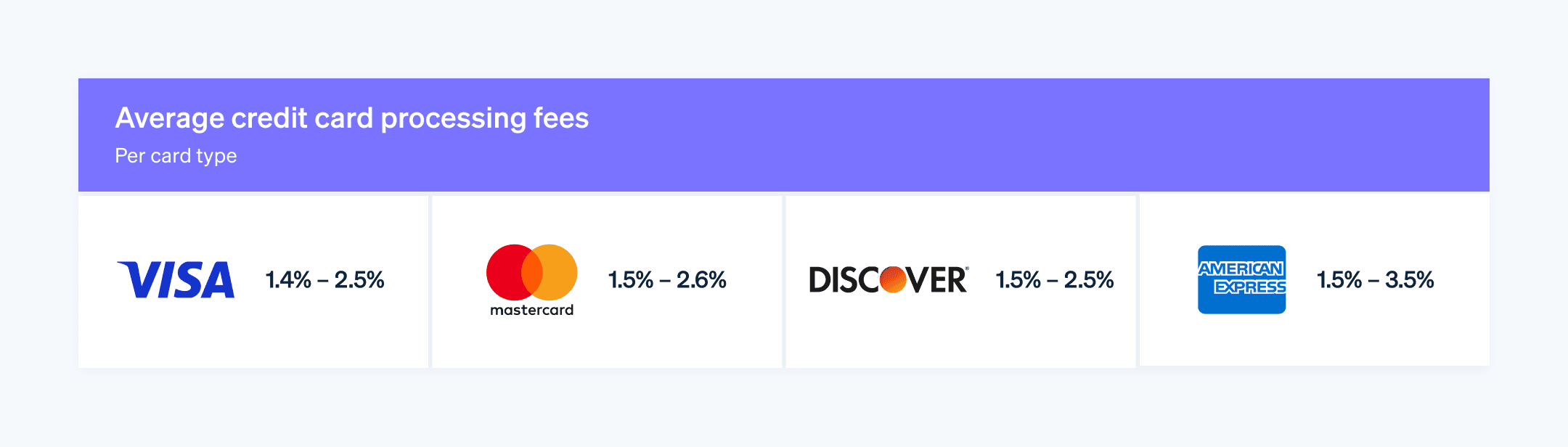

De verwerkingskosten voor creditcards kunnen per kaartnetwerk verschillen, aangezien elk netwerk zijn eigen interbancaire kosten en beoordelingskosten vaststelt. Hier vind je een overzicht van de kosten die verbonden zijn aan de grote kaartnetwerken:

Visa

De afwikkelingsprovisies van Visa zijn afhankelijk van verschillende factoren, waaronder het type kaart, de transactiemethode en de bedrijfstak van het bedrijf. De kosten kunnen variëren van ongeveer 1,15% + $ 0,05 tot 2,4% + $ 0,10 per transactie.Mastercard

Net als bij Visa variëren de afwikkelingsvergoedingen van Mastercard op basis van meerdere factoren. De kosten kunnen variëren van ongeveer 1,15% + $ 0,05 tot 2.5% + $ 0,10 per transactie.Ontdekken

De afwikkelingsvergoedingen van Discover zijn ook afhankelijk van het type kaart, de transactiemethode en de branche. De kosten variëren over het algemeen van ongeveer 1,4% + $ 0,05 tot 2,4% + $ 0,10 per transactie.Amerikaanse Express

American Express werkt op een iets andere manier dan de andere kaartnetwerken: American Express treedt vaak op als zowel de emitterende bank als het kaartnetwerk. De kosten van American Express liggen doorgaans rond de 1,43% + $ 0,10 tot 3,30% + $ 0,10 per transactie.

Houd er rekening mee dat dit bereiken zijn en dat de exacte kosten voor een specifieke transactie kunnen variëren. Bedrijven raden aan hun betalingsverwerker en de tariefschema's van de kaartnetwerken te raadplegen voor de meest actuele informatie over creditcardverwerkingskosten.

Verlaag de kosten voor creditcards en betalingen

Hoewel sommige kosten en vergoedingen vast zijn, kunnen bedrijven sommige kosten voor creditcard- en betalingsverwerking verlagen. Hier zijn enkele strategieën om te overwegen:

Vergelijk je opties

Onderzoek verschillende betalingsverwerkers en hun kostenstructuren om de meest praktische optie te vinden voor hoe je nu met betalingen omgaat - en voor hoe je van plan bent je bedrijf in de toekomst te laten groeien.Kies voor het juiste prijsmodel

Kies een prijsmodel dat bij je bedrijf past. Zo zijn interchange plus-tarieven vaak transparanter en kosteneffectiever dan gestaffelde tarieven, terwijl vaste tarieven gunstig kunnen zijn voor bedrijven met kleinere transactievolumes.Verminder het risico op fraude en chargebacks

Het implementeren van beveiligingsmaatregelen zoals adresverificatie (AVS) en kaartverificatiewaarde (CVV) controles kan het risico op frauduleuze transacties en chargebacks minimaliseren, wat kan leiden tot lagere verwerkingskosten.Kaarten persoonlijk accepteren

Gebruik waar mogelijk de meest kosteneffectieve verwerkingsmethode. Zo zijn de kosten voor transacties waarbij de kaartlezer wordt gebruikt bij een fysieke transactie doorgaans lager dan voor transacties waarbij de kaart niet aanwezig is.Profiteer van goedkopere betaalmethoden

Stimuleer klanten om waar mogelijk goedkopere betaalmethoden te gebruiken, zoals debitcards of digitale wallets, die mogelijk lagere verwerkingskosten hebben dan creditcards.Controleer regelmatig je verwerkingskosten

Controleer regelmatig je verwerkingskosten en afschriften om ervoor te zorgen dat je geen onnodige kosten of hogere tarieven in rekening wordt gebracht dan je aanvankelijk had afgesproken.Batch-transacties

Verwerk transacties in batches aan het einde van de dag in plaats van elke transactie afzonderlijk te verwerken. Dit kan de kosten per transactie minimaliseren en de totale arbeidskosten verlagen.Handhaaf PCI-naleving

Zorg ervoor dat je bedrijf PCI DSS compliant is om kosten voor niet-naleving te vermijden en het risico op beveiligingsinbreuken te verminderen, die kunnen leiden tot dure boetes en hogere kosten van je betalingsverwerker.Gebruik branchespecifieke programma's

Sommige kaartnetwerken bieden programma's aan die zijn aangepast aan specifieke organisaties - bijvoorbeeld bepaalde soorten non-profitorganisaties en onderwijsorganisaties - en die lagere verwerkingstarieven bieden. Controleer of je bedrijf in aanmerking komt voor deze programma's.Vereist een minimumbedrag voor creditcardverkoop

Het instellen van een minimum aankoopbedrag voor creditcardgebruik kan de verwerkingskosten voor kleine transacties compenseren. Volgens nieuwe regels voor elektronische betalingen mag een bedrijf een creditcardminimum van maximaal $10 instellen, zolang datzelfde minimum geldt voor alle creditcards die door dat bedrijf worden geaccepteerd.Kosten voor kaartverwerking worden doorberekend aan klanten

In de meeste staten van de VS is het legaal voor bedrijven om een toeslag toe te voegen aan creditcardtransacties om verwerkingskosten te dekken, op voorwaarde dat ze voldoen aan de regels van het kaartnetwerk en de wetten van de staat. Sommige staten hebben echter beperkingen of specifieke vereisten met betrekking tot toeslagen.

Hoe Stripe Payments kan helpen

Stripe Payments biedt een uniforme, wereldwijde betalingsoplossing die elk bedrijf - van startende ondernemingen tot wereldwijde ondernemingen - helpt om online, persoonlijk en wereldwijd betalingen te accepteren.

Stripe Payments kan je helpen:

- Uw afrekenervaring te optimaliseren: creëer een probleemloze klantervaring en bespaar duizenden technische uren met vooraf gebouwde betaling UI's, toegang tot 100+ betaalmethoden en Link, een wallet gebouwd door Stripe.

- Sneller uit te breiden naar nieuwe markten: bereik klanten over de hele wereld en verminder de complexiteit en kosten van multivalutabeheer met grensoverschrijdende betaalopties, beschikbaar in 195 landen in 135+ valuta's.

- Persoonlijke en online betalingen samen te voegen: bouw een unified commerce-ervaring op via online en persoonlijke kanalen om interacties te personaliseren, loyaliteit te belonen en inkomsten te laten groeien.

- De betaalprestaties te verbeteren: verhoog inkomsten met een reeks aanpasbare, eenvoudig te configureren betaaltools, waaronder no code fraudebescherming en geavanceerde mogelijkheden om autorisatiepercentages te verbeteren.

- Sneller te werken met een flexibel, betrouwbaar platform voor groei: bouw voort op een platform dat is ontworpen om met jou mee te groeien, met een uptime van 99,999% en toonaangevende betrouwbaarheid.

Meer informatie over hoe Stripe Payments je online en fysieke betalingen kan stimuleren, of vandaag nog aan de slag.

De inhoud van dit artikel is uitsluitend bedoeld voor algemene informatieve en educatieve doeleinden en mag niet worden opgevat als juridisch of fiscaal advies. Stripe verklaart of garandeert niet dat de informatie in dit artikel nauwkeurig, volledig, adequaat of actueel is. Voor aanbevelingen voor jouw specifieke situatie moet je het advies inwinnen van een bekwame, in je rechtsgebied bevoegde advocaat of accountant.