Gebühren für die Kreditkartenzahlungsabwicklung sind Kosten, die Unternehmen an Finanzinstitute und Zahlungsabwickler zahlen, um Kreditkartentransaktionen abzuwickeln. Unternehmen, die mit ihren Zahlungssystemen langfristig gesunde Gewinnmargen erzielen wollen, müssen genau wissen, wie sie funktionieren. Im Jahr 2024 zahlten US-Unternehmen mehr als 187 Mrd. USD nur an Bearbeitungsgebühren.

Dieser Artikel erklärt, was Zahlungsverarbeitung-Gebühren sind, wie sie funktionieren und wie Unternehmen die richtigen Zahlungslösungen für alle ihre Vertriebskanäle auswählen können.

Worum geht es in diesem Artikel?

- Was ist Zahlungsabwicklung?

- Welche Gebühren fallen bei der Zahlungsverarbeitung an?

- Wie werden Gebühren für die Kreditkartenzahlungsabwicklung festgelegt?

- Gebühren für die Kreditkarten-Zahlungsabwicklung nach Kartennetz

- Möglichkeiten der Senkung von Kosten für Kreditkarten und Zahlungsabwicklung

- Wie Stripe Payments helfen kann

Was ist Zahlungsabwicklung?

Zahlungsabwicklung bezieht sich auf den Prozess, Geld elektronisch von Kundinnen und Kunden zu einem Unternehmen zu bewegen. Typischerweise umfasst die Zahlungsabwicklung elektronische Zahlungsmethoden wie Kreditkarten, Debitkarten und digitale Wallets.

Der Prozess umfasst Autorisierung, Clearing und Abwicklung von Transaktionen zwischen Karteninhaberinnen und Karteninhabern, dem Unternehmen, der Händlerbank, der ausstellenden Bank und den Zahlungsnetzwerken. Der Prozess umfasst auch Zahlungsgateways und Zahlungsabwickler, die als Vermittler fungieren, um die Kommunikation und den Datenaustausch zwischen diesen Parteien zu erleichtern und sicherzustellen, dass die Transaktion effizient, gültig und sicher ist.

Welche Gebühren fallen bei der Zahlungsverarbeitung an?

Die mit Zahlungsabwicklungen verbundenen Gebühren können je nach Zahlungsabwickler, Transaktionstyp und der konkreten Übereinkunft des Unternehmens mit dem Abwickler variieren. Einige gängige Gebühren für die Zahlungsabwicklung sind. Zu den üblichen Gebühren für Zahlungsverarbeitung gehören:

Transaktionsgebühren

Die für verarbeitete Transaktionen anfallenden Transaktionsgebühren können einen Prozentsatz des Transaktionswerts und eine feste Gebühr pro Transaktion umfassen. Die Gebühren variieren je nach Kartentyp, Zahlungsart (wird die Karte während der Transaktion durchgezogen, eingesteckt oder werden die Daten manuell eingegeben?) und Branche oder Unternehmenstyp.Monatliche Gebühren

Einige Zahlungsabwickler erheben für ihre Dienstleistungen eine feste monatliche Gebühr, die die Kontoführung, die z. B. Reporting und Kundensupport umfassen kann. Stripe erhebt weder monatliche Gebühren noch Einrichtungsgebühren.Gebühren für Terminals oder Geräte

Unternehmen müssen möglicherweise Zahlungsabwicklungsausrüstung kaufen oder mieten, wie z. B. Kreditkartenterminals oder Point-of-Sale (POS)-Systeme. Diese können einmalige oder wiederkehrende Gebühren verursachen.Gebühren für Zahlungsgateway

Für Online-Transaktionen benötigen Unternehmen möglicherweise ein Zahlungsgateway, das mit eigenen Gebühren verbunden sein kann. Diese Gebühren können Einrichtungsgebühren, monatliche Gebühren und Gebühren pro Transaktion umfassen.PCI-Gebühren

Um sicherzustellen, dass sie Karteninhaberdaten sicher verarbeiten, müssen Unternehmen den Payment Card Industry Data Security Standard (PCI DSS) einhalten. Einige Zahlungsabwickler erheben Gebühren für die Unterstützung von Unternehmen bei der Einhaltung von Vorschriften oder bei Verstößen gegen die Vorschriften.Rückbuchungsgebühren

Wenn eine Kundin/ein Kunde eine Transaktion anficht und eine Rückbuchung anfordert, können Zahlungsabwickler eine Gebühr erheben, um die Kosten für die Bearbeitung und Untersuchung des Streitfalles zu decken.Gebühren bei vorzeitiger Kündigung oder Stornierung

Wenn ein Unternehmen seinen Vertrag mit einem Zahlungsabwickler vor Ablauf der vereinbarten Laufzeit kündigen möchte, kann der Abwickler eine Gebühr für die vorzeitige Kündigung erheben.Sonstiges

Es können Gebühren für zusätzliche Dienstleistungen anfallen, wie z. B. Kontoeinrichtungsgebühren, Gebühren für Kontoauszüge oder Sammelgebühren.

Wie werden die Gebühren für die Zahlungsabwicklung mit Kreditkarte festgelegt?

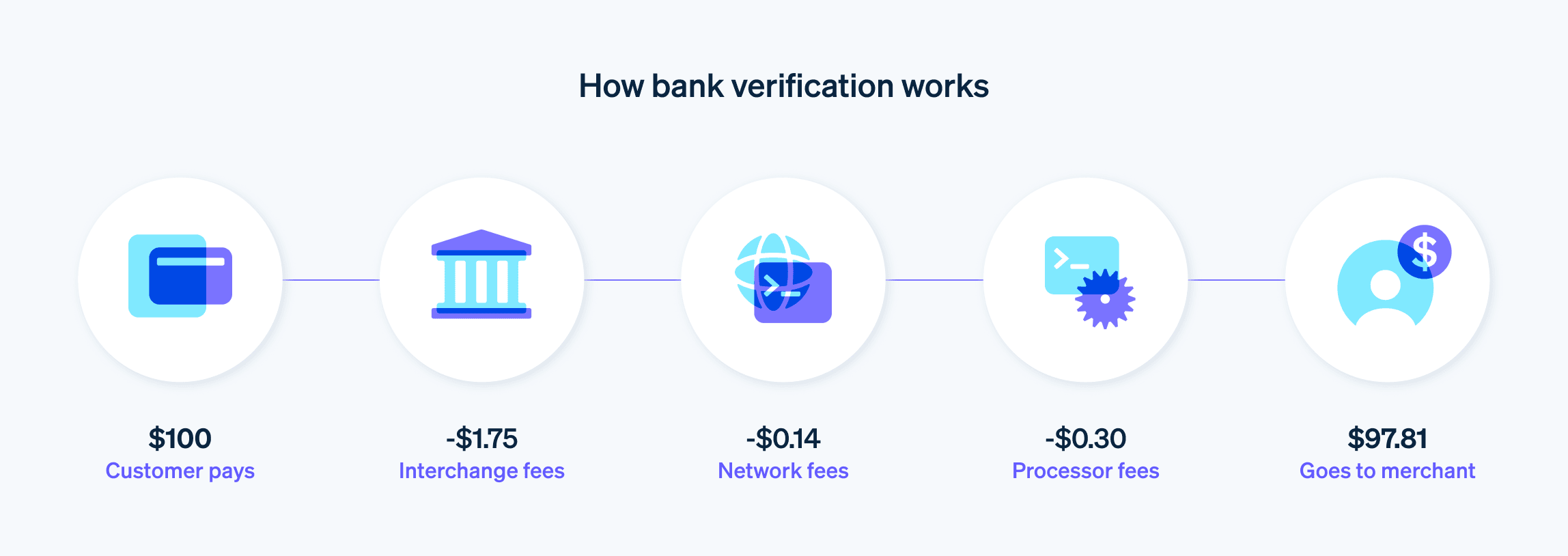

Gebühren für die Zahlungsabwicklung mit Kreditkarten sind Gebühren für die Zahlungsabwicklung, die speziell für Transaktionen mit Kreditkarten gelten. Parteien, die über Gebühren für die Kreditkartenzahlungsabwicklung entscheiden, sind Kartennetzwerke, ausstellende Banken und Zahlungsabwickler.

Der Händlerrabattsatz (MDR) ist die Gesamtsumme, die ein Händler für jede Kredit- oder Debitkartentransaktion zahlt, typischerweise zwischen 1 % und 3 %. Diese Gebühr deckt die Kosten für die Zahlungsabwicklung ab, einschließlich Interchange-Gebühren an Kartenaussteller und Gebühren an Zahlungsabwickler.

Es gibt drei Hauptarten von Gebühren für die Kreditkartenzahlungsabwicklung:

Abwicklungsgebühren

Abwicklungsgebühren werden von den Kartennetzwerken – Visa, Mastercard, Discover und American Express in den USA – festgelegt und an die ausstellende Bank des Karteninhabers gezahlt. Die Abwicklungsgebühren sind in der Regel eine Kombination aus einem Prozentsatz des Transaktionswerts und einer festen Gebühr pro Transaktion. Sie variieren je nach Faktoren wie der Art der Karte (Kredit, Debit, Belohnungen, Firmenkarte usw.), der Art der Transaktion (Durchziehen, Einstecken, Antippen, Eingeben oder Online), und der Branche des Unternehmens.Netzwerkgebühren

Die Kartennetzwerke legen ebenfalls diese Gebühren fest, die die Kosten für den Betrieb und die Wartung der Kartennetzwerkinfrastruktur abdecken. Bewertungsgebühren entsprechen in der Regel einem geringen Prozentsatz des Transaktionswerts und können je nach Kartennetz leicht variieren.Abwicklergebühren

Der Zahlungsabwickler oder Händlerdiensteanbieter erhebt diese Gebühren für seine Unterstützung bei der Abwicklung von Kreditkartentransaktionen. Die Gebühren des Zahlungsabwicklers können eine feste Gebühr pro Transaktion, ein Prozentsatz des Transaktionswerts oder eine Kombination aus beidem darstellen.

Bearbeitungsgebühren pro Kartennetzwerk

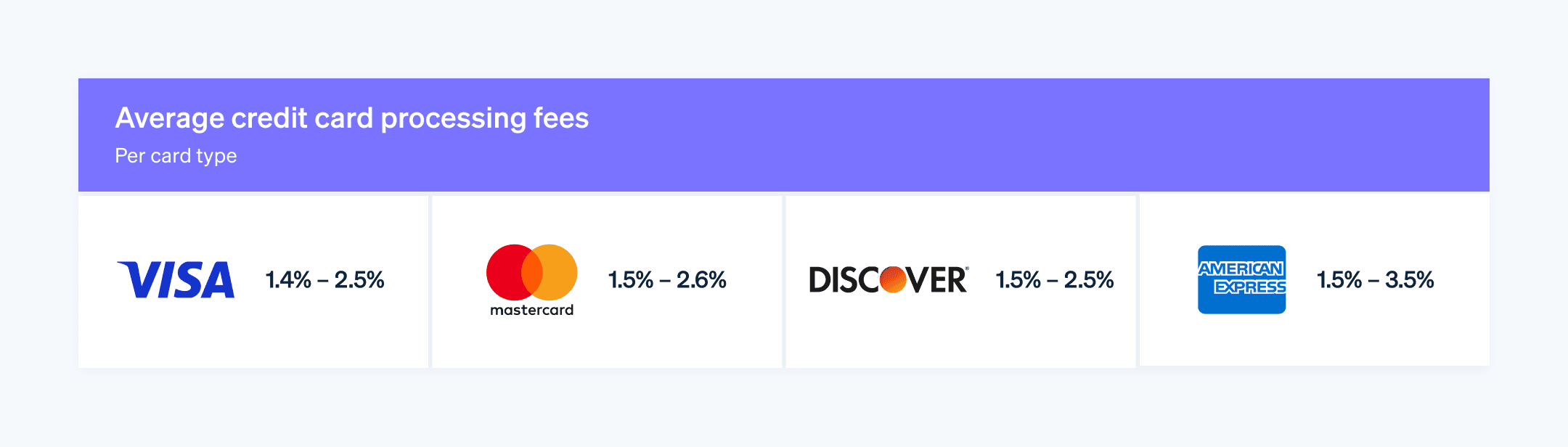

Die Gebühren für die Kreditkarten-Zahlungsabwicklung können variieren, da jedes Kartennetz seine eigenen Abwicklungs- und Prüfungsgebühren festlegt. Hier ist eine Übersicht über die Gebühren, die mit den wichtigsten Kartennetzwerken verbunden sind:

Visa

Die Abwicklungsgebühren von Visa hängen von verschiedenen Faktoren ab, einschließlich des Kartentyps, der Transaktionsmethode und der Branche des Unternehmens. Die Gebühren können zwischen 1,15 % + 0,05 USD und 2,4 % + 0,10 USD pro Transaktion liegen.Mastercard

Ähnlich wie bei Visa variieren die Abwicklungsgebühren von Mastercard je nach mehreren Faktoren. Die Gebühren können zwischen ca. 1,15 % + 0,05 USD und 2,5 % + 0,10 USD pro Transaktion liegen.Discover

Die Abwicklungsgebühren von Discover hängen ebenfalls vom Kartentyp, der Transaktionsmethode und der Branche ab. Die Gebühren können zwischen 1,4 % + 0,05 USD und 2,4 % + 0,10 USD pro Transaktion liegen.American Express

American Express agiert in einer etwas anderen Weise als die anderen Kartennetzwerke: Es fungiert oft sowohl als ausstellende Bank als auch als Kartennetzwerk. Die Gebühren von American Express liegen in der Regel zwischen 1,43 % + 0,10 USD und 3,30 % + 0,10 USD pro Transaktion.

Beachten Sie, dass es sich hierbei um ungefähre Werte handelt und die genauen Gebühren für bestimmte Transaktionen variieren können. Es empfiehlt sich für Unternehmen, die aktuellen Gebühren für die Kreditkarten-Zahlungsabwicklung bei ihrem Zahlungsabwickler und in den Gebührenverzeichnissen der Kartennetzwerke nachzuschlagen.

So senken Sie die Kosten für Kreditkartenverarbeitung und Zahlungsabwicklung

Während einige Kosten und Gebühren fest sind, können Unternehmen einige Kosten für Kreditkarten und Zahlungsabwicklung reduzieren. Im Folgenden finden Sie einige Strategien, die Sie in Betracht ziehen sollten:

Vergleichen Sie Ihre Optionen

Recherchieren Sie verschiedene Zahlungsabwickler und deren Gebührenstrukturen, um die praktischste Option für Ihre derzeitige Zahlungsabwicklung zu finden – und für die Art und Weise, wie Sie Ihr Geschäft in Zukunft ausbauen möchten.Wahl eines passenden Preismodells

Wählen Sie ein Preismodell, das zu Ihrem Unternehmen passt. Zum Beispiel sind Interchange-Plus-Preise oft transparenter und kostengünstiger als Staffelpreise, während Pauschalpreise für Unternehmen mit einem geringeren Transaktionsvolumen von Vorteil sein können.Reduzieren des Risikos von Betrug und Rückbuchungen

Die Implementierung von Sicherheitsmaßnahmen wie Adressverifizierung (AVS) und Kartenprüfziffer (CVV) kann das Risiko von betrügerischen Transaktionen und Rückbuchungen minimieren, was zu niedrigeren Bearbeitungsgebühren führen kann.Akzeptieren Sie Karten persönlich

Verwenden Sie, wann immer möglich, die kostengünstigste Verarbeitungsmethode. Bei persönlichen Transaktionen mit einem Kartenlesegerät fallen in der Regel niedrigere Gebühren an als bei Transaktionen, bei denen keine Karte vorgelegt wird.Nutzung von kostengünstigen Zahlungsmethoden

Motivieren Sie Ihre Kundinnen und Kunden dazu, nach Möglichkeit kostengünstigere Zahlungsmethoden zu verwenden, so etwa Debitkarten oder Digital Wallets, bei denen niedrigere Bearbeitungsgebühren als bei Kreditkarten anfallen.Regelmäßige Überprüfung Ihrer Bearbeitungsgebühren

Überprüfen Sie regelmäßig Ihre Gebühren für Zahlungsverarbeitung und Ihre Kontoauszüge und stellen Sie so sicher, dass Ihnen keine unnötigen Gebühren oder höhere Sätze berechnet werden als ursprünglich vereinbart.Batch-Transaktionen

Verarbeiten Sie Transaktionen am Ende des Tages in Chargen, anstatt jede Transaktion einzeln zu bearbeiten. So lassen sich die Gebühren pro Transaktion minimieren und die Gesamtarbeitskosten senken.Aufrechterhaltung der PCI-Konformität

Stellen Sie sicher, dass Ihr Unternehmen PCI DSS-konform ist, um Gebühren für die Nichteinhaltung von Vorschriften zu vermeiden und das Risiko von Sicherheitsverletzungen zu verringern, die zu kostspieligen Bußgeldern und höheren Gebühren von Ihrem Zahlungsabwickler führen können.Nutzung branchenspezifischer Programme

Einige Kartennetzwerke bieten Programme an, die auf bestimmte Institutionen zugeschnitten sind – z. B. auf bestimmte Arten von gemeinnützigen Organisationen und Bildungseinrichtungen – und für diese reduzierte Bearbeitungsgebühren anbieten. Prüfen Sie, ob Ihr Unternehmen für derartige Programme in Frage kommt.Setzen Sie einen Mindestbetrag für Kreditkartenzahlungen fest

Das Festlegen eines Mindestkaufbetrags für die Nutzung von Kreditkarten kann die Bearbeitungsgebühren bei kleinen Transaktionen ausgleichen. Laut neuen Regeln für elektronische Zahlungen darf ein Unternehmen einen Kreditkartenmindestbetrag von bis zu 10 USD festlegen, solange dieser Mindestbetrag für alle Kreditkarten gilt, die von diesem Unternehmen akzeptiert werden.Geben Sie die Kartenbearbeitungsgebühren an die Kunden weiter

In den meisten US-Bundesstaaten ist es legal, dass Unternehmen eine Gebühr für Kreditkartentransaktionen berechnen, um die Bearbeitungsgebühren zu decken, vorausgesetzt, sie halten sich an die Regeln der Kartennetzwerke und die Gesetze des Bundesstaates. Einige Bundesstaaten haben jedoch Einschränkungen oder spezifische Anforderungen bezüglich der Zuschläge.

Wie Stripe Payments helfen kann

Stripe Payments bietet eine einheitliche, globale Zahlungslösung, mit der jedes Unternehmen – von Start-ups bis hin zu globalen Konzernen – Zahlungen online, persönlich und weltweit akzeptieren kann.

Stripe Payments bietet Ihnen folgende Vorteile:

- Optimieren Sie Ihren Bezahlvorgang: Schaffen Sie ein reibungsloses Kundenerlebnis und sparen Sie Tausende von Entwicklungsstunden mit vorgefertigten Zahlungs-Benutzeroberflächen, Zugang zu über 100 Zahlungsmethoden und Link, einem von Stripe entwickelten Wallet.

- Erreichen Sie neue Märkte schneller: Erreichen Sie die Kundschaft weltweit und reduzieren Sie die Komplexität und Kosten der Verwaltung mehrerer Währungen mit grenzüberschreitenden Zahlungsoptionen, die in 195 Ländern und über 135 Währungen verfügbar sind.

- Vereinen Sie persönliche und Online-Zahlungen: Schaffen Sie Unified Commerce über Online- und Offline-Kanäle hinweg, um Interaktionen zu personalisieren, Treue zu belohnen und den Umsatz zu steigern.

- Verbessern Sie die Zahlungs-Performance: Steigern Sie Ihren Umsatz mit einer Reihe anpassbarer, einfach zu konfigurierender Zahlungstools, darunter eine No-Code-Betrugsvorbeugung und erweiterte Funktionen zur Verbesserung der Autorisierungsquoten.

- Kommen Sie schneller voran mit einer flexiblen, zuverlässigen Plattform für Wachstum: Bauen Sie auf einer Plattform auf, die mit Ihnen mitwächst, mit einer Erreichbarkeit von 99,999 % und branchenführender Zuverlässigkeit.

Erfahren Sie mehr darüber, wie Stripe Payments Ihre Online- und persönlichen Zahlungen unterstützen kann, oder legen Sie heute los.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.