Les frais de traitement des paiements par carte de crédit sont des frais que les entreprises paient aux institutions financières et aux organismes de traitement des paiements pour le traitement des transactions par carte de crédit. Les entreprises qui souhaitent que leurs systèmes de paiement maintiennent des marges bénéficiaires saines et à long terme doivent bien comprendre leur fonctionnement. En 2024, les entreprises américaines ont payé plus de 187 milliards de dollars en frais de traitement seulement.

Cet article explique ce que sont les frais de traitement des paiements, comment ils fonctionnent et comment les entreprises peuvent choisir les bonnes solutions de paiement pour tous leurs canaux de vente.

Que contient cet article?

- Qu’est-ce que le traitement des paiements?

- Quels sont les frais associés au traitement des paiements?

- Comment les frais de traitement des paiements par carte de crédit sont-ils déterminés?

- Frais de traitement des cartes de crédit par réseau de cartes

- Comment réduire les coûts de traitement des cartes de crédit et des paiements

- Comment Stripe Payments peut vous aider

Qu’est-ce que le traitement des paiements?

Traitement des paiements désigne le processus de transfert électronique de fonds d'un client à une entreprise. En règle générale, le traitement des paiements implique des modes de paiement électroniques telles que les cartes de crédit, cartes de débit et les portefeuilles numériques.

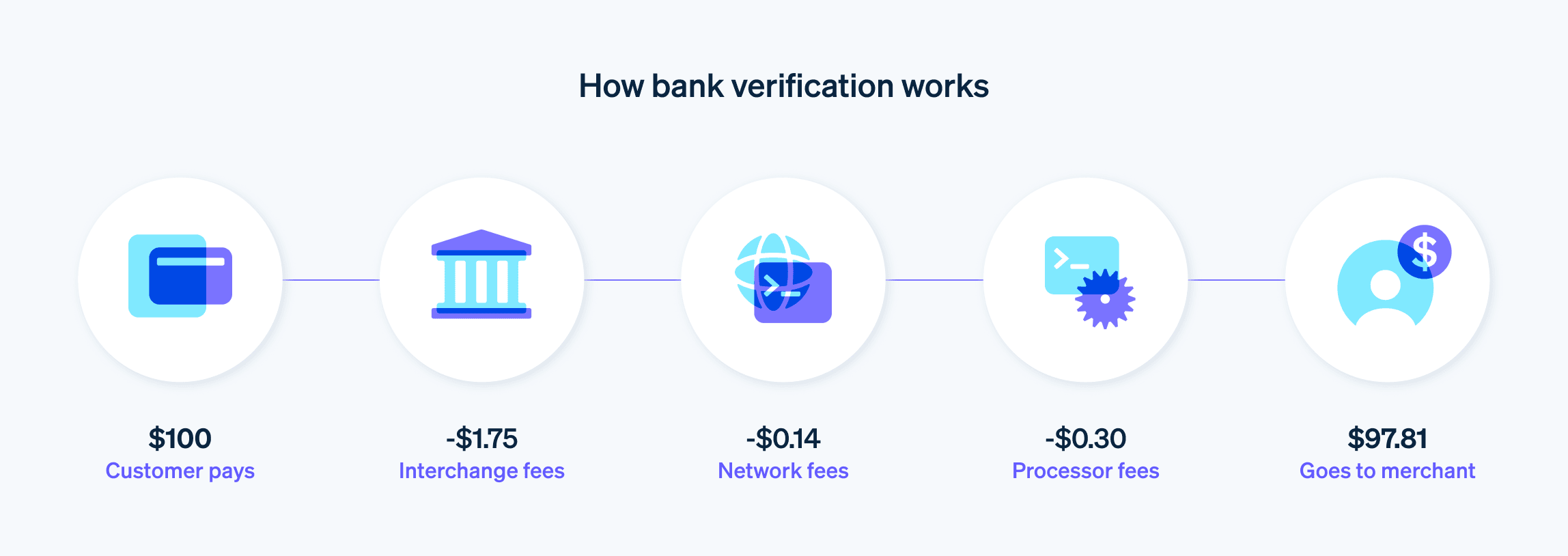

Le processus comprend l'autorisation, la compensation et le règlement des transactions entre le titulaire de la carte, l'entreprise, la banque acquéreuse, la banque émettrice et les réseaux de paiement. Le processus comprend les passerelles de de paiement et les processeurs de paiement qui agissent en tant qu’intermédiaires pour faciliter la communication et l’échange de données entre ces entités, garantissant ainsi que la transaction est efficace, valide et sécurisée.

Quels sont les frais associés au traitement des paiements?

Les frais associés au traitement des paiements peuvent varier en fonction du prestataire de services de paiement, du type de transaction et de l’accord spécifique conclu entre l’entreprise et le prestataire de services de paiement. Voici quelques-uns des frais les plus courants associés au traitement des paiements :

Frais de transaction

Les frais de transaction, qui sont facturés pour chaque transaction traitée, peuvent comprendre un pourcentage de la valeur de la transaction et des frais fixes par transaction. Les tarifs peuvent varier en fonction de facteurs tels que le type de carte, si la carte est glissée, insérée ou saisie manuellement au cours de la transaction; et le secteur d’activité ou le type d’entreprise.Frais mensuels

Certains prestataires de services de paiement peuvent facturer des frais mensuels fixes pour leurs services, qui peuvent couvrir la maintenance du compte, la création de rapports et l’assistance à la clientèle. Stripe ne prélève aucuns frais mensuels ni frais d’installation.Les frais de terminal ou d’équipement

Les entreprises peuvent avoir besoin d'acheter ou de louer du matériel de traitement des paiements, comme des terminaux de cartes de crédit ou des systèmes de point de vente. Ce matériel peut entraîner des frais ponctuels ou récurrents.Frais de plateforme de paiement

Pour les transactions en ligne, les entreprises peuvent avoir besoin d’une passerelle de paiement, qui peut s’accompagner de ses propres frais. Ces frais peuvent inclure des frais initiaux, mensuels et par transaction.Frais de conformité PCI

Pour s’assurer qu’elles traitent les données des titulaires de cartes en toute sécurité, les entreprises doivent respecter la Norme de sécurité des données de l’industrie des cartes de paiement (PCI DSS). Certains sous-traitants facturent des frais pour aider les entreprises à maintenir leur conformité ou pour des pénalités de non-conformité.Frais de contestation de paiement

Lorsqu’un client conteste une transaction et demande une contestation de paiement, les prestataires de services de paiement peuvent facturer des frais pour couvrir les coûts de traitement et d’enquête sur le litige.Frais de résiliation anticipée ou de résiliation

Si une entreprise décide de résilier son contrat avec un prestataire de services de paiement avant la fin de la période convenue, ce dernier peut lui facturer des frais de résiliation anticipée.Frais divers

Il peut s’agir de frais pour des services supplémentaires, tels que des frais d’ouverture de compte, des frais de relevé ou des frais de lot.

Comment les frais de traitement des paiements par carte de crédit sont-ils déterminés?

Les frais de traitement des cartes de crédit sont des frais de traitement des paiements qui s’appliquent spécifiquement aux transactions impliquant des cartes de crédit. Les parties qui décident des frais de traitement des cartes de crédit sont les réseaux de cartes, les institutions financières émettrices et les prestataires de services de paiement.

Le taux d'escompte du commerçant (TEC) représente les frais totaux qu'un commerçant paie pour chaque transaction par carte de crédit ou de débit, généralement comprise entre 1 % et 3 %. Ces frais couvrent les coûts associés au traitement du paiement, y compris les frais d'interchange pour les institutions émettrices de cartes et les frais pour les prestataire de services de paiement.

Il existe trois principaux types de frais de traitement des cartes de crédit :

Frais d’interchange

Les frais d’interchange sont fixés par les réseaux de cartes (Visa, Mastercard, Discover et American Express aux États-Unis) et sont versés à la banque émettrice du titulaire de la carte. En règle générale, les frais d’interchange sont une combinaison d’un pourcentage de la valeur de la transaction et de frais fixes par transaction. Ils varient en fonction de facteurs tels que le type de carte (carte de crédit, de débit, cartes de récompense, carte d’entreprise, etc.), le type de transaction (glissée, piquée, présentée, saisie ou soumise en ligne) et le secteur d’activité de l’entreprise.Frais d’évaluation ou de réseau

Les réseaux de cartes fixent également ces frais, qui couvrent les coûts associés à l'exploitation et à la maintenance de l'infrastructure du réseau de cartes. Les frais d’évaluation ne représentent généralement qu’un faible pourcentage de la valeur de la transaction et peuvent varier légèrement d’un réseau de cartes à l’autre.Les frais de services de sous-traitance ou de marchand

Le prestataire de services de paiement ou le prestataire de services aux marchands facture ces frais pour son rôle dans la facilitation des transactions par carte de crédit. Les frais du prestataire de services de traitement peuvent être des frais fixes par transaction, un pourcentage de la valeur de la transaction ou une combinaison des deux.

Frais de traitement des cartes de crédit par réseau de cartes

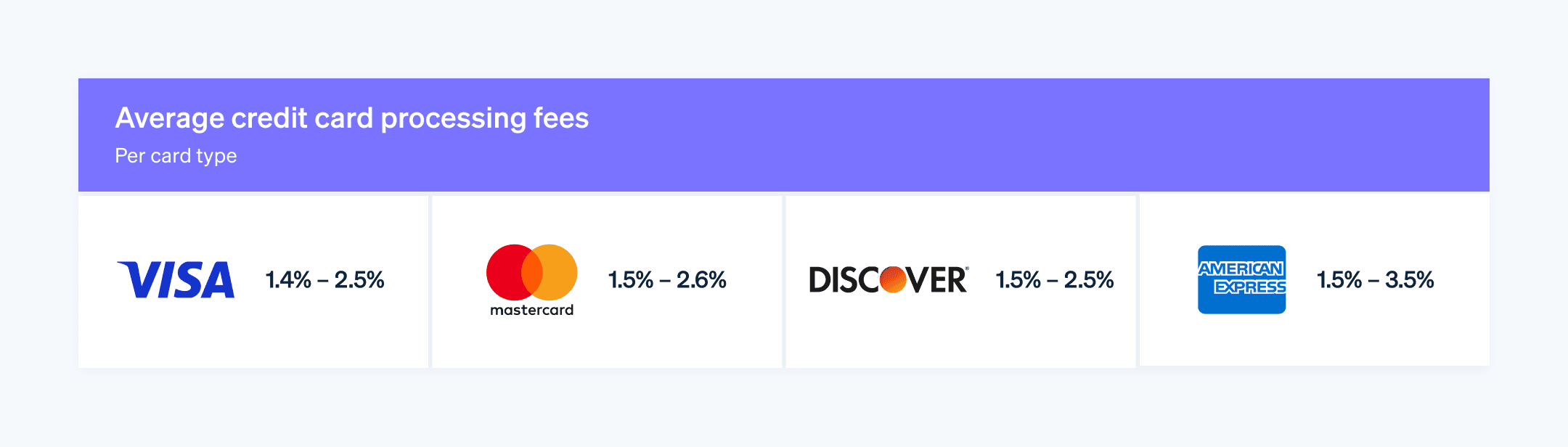

Les frais de traitement des cartes de crédit peuvent varier d’un réseau de cartes à l’autre, chaque réseau fixant ses propres frais d’interchange et d’évaluation. Voici un aperçu des frais associés aux principaux réseaux de cartes :

_Visa (en anglais) _

Les frais d'interchange de Visa dépendent de divers facteurs, notamment le type de carte, le mode de transaction et le secteur d’activité de l’entreprise. Les frais peuvent varier d’environ 1,15 % + 0,05 $ à 2,4 % + 0,10 $ par transaction.Carte de crédit Mastercard

À l'instar de Visa, les frais d'interchange de Mastercard varient en fonction de multiples facteurs. Les frais peuvent varier d’environ 1,15 % + 0,05 $ à 2,5 % + 0,10 $ par transaction.Découvrir

Les frais d'interchange de Discover dépendent également du type de carte, du mode de transaction et de l'industrie. Les frais varient généralement d’environ 1,4 % + 0,05 $ à 2,4 % + 0,10 $ par transaction.American Express

American Express fonctionne d'une manière légèrement différente des autres réseaux de cartes : elle agit souvent à la fois comme institution financière émettrice et réseau de cartes. Les frais d’American Express sont généralement d’environ 1,43 % + 0,10 $ à 3,30 % + 0,10 $ par transaction.

Gardez à l’esprit qu’il s’agit de fourchettes et que les frais exacts pour une transaction spécifique peuvent varier. Les entreprises doivent consulter leur prestataire de services de paiement et les grilles tarifaires des réseaux de cartes pour obtenir les informations les plus récentes sur les frais de traitement des cartes de crédit.

Comment réduire les coûts de traitement des cartes de crédit et des paiements

Bien que certains coûts et frais soient fixes, les entreprises peuvent réduire certains coûts de traitement des cartes de crédit et des paiements. Voici quelques stratégies à envisager :

Comparez vos options

Recherchez les différents prestataires de services de paiement et leurs structures tarifaires pour trouver l’option la plus pratique pour gérer les paiements aujourd’hui et pour développer votre activité à l’avenir.Optez pour le bon modèle de tarification

Choisissez un modèle de tarification qui convient à votre entreprise. Par exemple, la tarification interchange plus est souvent plus transparente et plus rentable que la tarification par paliers, tandis que la tarification forfaitaire peut être avantageuse pour les entreprises dont les volumes de transactions sont plus faibles.Réduire le risque de fraude et de contestation de paiement

La mise en œuvre des mesures de sécurité telles que la vérification d'adresse (AVS) et la valeur de vérification de carte (CVV) permet de minimiser le risque de transactions frauduleuses et de contestations de paiement, ce qui peut entraîner une réduction des frais de traitement.Accepter les cartes en personne

Dans la mesure du possible, utilisez la méthode de traitement la plus rentable. Par exemple, les transactions effectuées en personne à l'aide d'un lecteur de carte sont généralement moins coûteuses que les transactions sans carte.Profiter de moyens de paiement moins coûteux

Encouragez les clients à utiliser des moyens de paiement moins coûteux lorsque cela est possible, comme les cartes de débit ou les portefeuilles numériques, dont les frais de traitement peuvent être inférieurs à ceux des cartes de crédit.Vérifiez régulièrement vos frais de traitement

Vérifiez régulièrement vos frais de traitement des paiements et vos relevés pour vous assurer que des frais inutiles ou des taux plus élevés que ceux que vous avez initialement convenus ne vous seront pas facturés.Transactions par lots

Traitez les transactions par lots à la fin de la journée au lieu de traiter chaque transaction individuellement. Cela permet de minimiser les frais par transaction et de réduire les coûts globaux de main-d’œuvre.Maintenir la conformité PCI

Assurez-vous que votre entreprise est conforme à la norme PCI DSS afin d’éviter les frais de non-conformité et de réduire le risque de failles de sécurité, qui peuvent entraîner des amendes coûteuses et des frais plus élevés pour votre prestataire de services de paiement.Utiliser des programmes spécifiques à l’industrie

Certains réseaux de cartes proposent des programmes personnalisés à des organisations spécifiques (par exemple, certains types d’organismes à but non lucratif et d’établissements d’enseignement) qui offrent des taux de traitement réduits. Vérifiez si votre entreprise est admissible à ces programmes.Exiger un montant minimum pour les ventes par carte de crédit

L’établissement d’un montant minimum d’achat pour les transactions par carte de crédit peut compenser les frais de traitement sur les petites transactions. Selon les nouvelles règles sur les paiements électroniques, une entreprise est autorisée à fixer un minimum de 10 dollars par carte de crédit, à condition que ce même minimum s'applique à toutes les cartes de crédit acceptées par l'entreprise.Transférer les frais de traitement des cartes aux clients

Dans la plupart des États américains, les entreprises peuvent légalement ajouter un supplément aux transactions par carte de crédit pour couvrir les frais de traitement, à condition de respecter les règles du réseau de cartes et les lois de l'État. Cependant, certains États ont des restrictions ou des exigences particulières concernant les suppléments.

Comment Stripe Payments peut vous aider

Paiements Stripe offre une solution de paiement unifiée et mondiale qui permet à toutes les entreprises, des jeunes entreprises en démarrage aux entreprises internationales, d'accepter des paiements en ligne et en personne, partout dans le monde entier.

Stripe Payments peut vous aider à :

- Optimisez votre expérience de paiement : Créez une expérience client sans friction et économisez des milliers d'heures d'ingénierie grâce à des interfaces de paiement prédéfinies, à l'accès à plus de 100 moyens de paiement et à Link, un portefeuille conçu par Stripe.

- _Pénétrer de nouveaux marchés plus rapidement : _ Atteignez des clients dans le monde entier et réduisez la complexité et le coût de la gestion de plusieurs devises grâce aux options de paiement transfrontalier, disponibles dans 195 pays et dans plus de 135 devises.

- Unifier les paiements en personne et en ligne : Créez une expérience de commerce unifiée sur les canaux en ligne et en personne pour personnaliser les interactions, récompenser la fidélité et augmenter les revenus.

- Améliorer la performance des paiements : Augmentez vos revenus grâce à une gamme d'outils de paiement personnalisables et faciles à configurer, y compris une protection contre la fraude sans code et des capacités avancées pour améliorer les taux d'autorisation.

- Développez-vous plus rapidement grâce à une plateforme de croissance flexible et fiable : Développez-vous sur une plateforme conçue pour évoluer avec vous, avec un temps de disponibilité de 99,999 % et une fiabilité inégalée dans le secteur.

En savoir plus sur la façon dont Paiement avec Stripe peut alimenter vos paiements en ligne et en personne, ou commencer dès aujourd'hui.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.