ACH 金融番号は、銀行や金融機関が アメリカ 国内の口座間資金移動を担当する特定の機関を識別するために使用する 9 桁のコードです。住所と同様に、ACH 金融番号は 電子送金取引(EFTs) を正しい銀行と支店に振り分けます。

ACH 金融番号は、直接入金、自動決済、電信送金 の設定に必要です。各銀行や信用組合には固有のコードがあります。このコードは複数の方法で確認できます:銀行発行の小切手の下部を確認する、銀行のオンラインバンキングシステムで検索する、または銀行に直接連絡するなどです。

Payments via ACHで送金または受取を行う企業は、資金が正しい銀行口座に届くよう正確な金融番号を知る必要があります。2025 年第 1 四半期に、ACH ネットワークは合計85 億件の決済となり、ACH Payments の需要は拡大し続けています。以下に知っておくべき情報をご紹介します。

この記事の内容

- ACH 番号とは?

- ACH 金融番号は何に使用されるか?

- ACH 金融番号の確認方法は?

- ABA 金融番号と ACH 金融番号の違い

- ACH 金融番号の歴史

- Stripe Payments がどのように役立つか

ACH 番号とは?

ACH は Automated Clearing House (自動決済機構) の略で、アメリカ国内の銀行や金融機関間で電子的に資金と情報を移動させるネットワークです。ACH 番号は、直接入金や請求書決済などの電子取引専用に使用される金融番号の一種です。

ACH 金融番号は 9 桁で構成され、それぞれが特定の役割を持ちます。最初の 2 桁は、その金融機関が所在する連邦準備銀行地区を示します。次の 2 桁は、その銀行に割り当てられた連邦準備銀行の地区支店または処理センターを表します。5、6、7、8 桁目は、その連邦準備地区内における機関の固有識別子です。最後の桁はチェックサムで、最初の 8 桁が正確であることを検証するために使用される数学的合計値です。

ACH 金融番号は何に使用されるか?

これらの 9 桁の番号は、資金を正しい金融機関に振り分けるために様々な方法で使用されます。ACH 金融番号の主な用途をいくつかご紹介します。

-雇用主が従業員の給与を銀行口座に直接入金する際に使用します。

- 個人や企業がローンや請求書の定期決済を設定する際に使用します。

- ACH 金融番号は、個人口座と法人口座の両方において、異なる銀行口座間での資金移動を促進します。

- 公共事業会社が顧客からの月次決済を受け取る際に活用しています。

- 州税や連邦税の支払いと還付の送受信に使用されます。

- 企業や非営利団体が、寄付や提供したサービスへの決済を受け取るために使用する。

いずれの場合も、ACH 金融番号は適切な当事者が組織的かつタイムリーに資金を送受信することを保証する役割を果たします。

ACH 金融番号の確認方法は?

ACH 金融番号を確認する方法はいくつかあります。

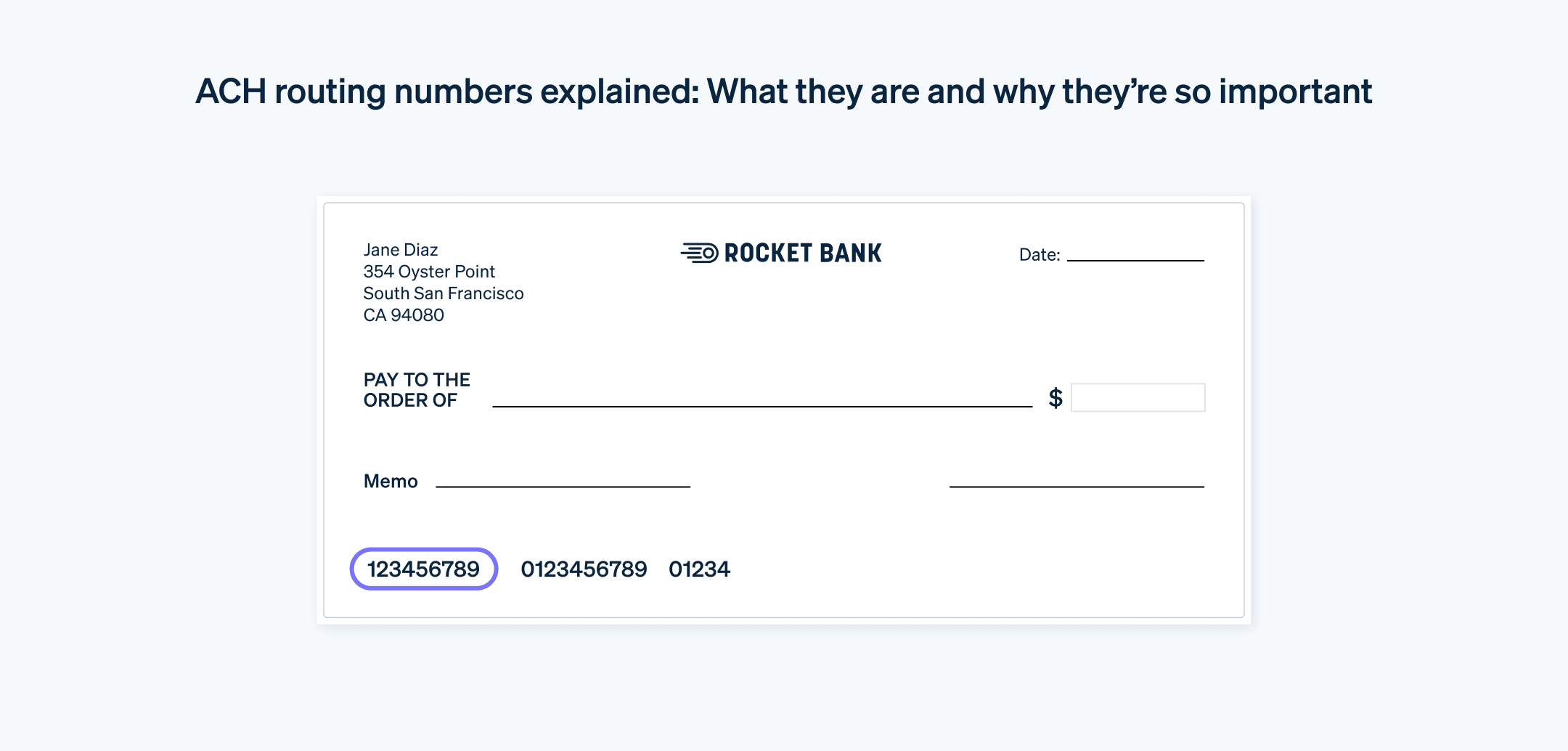

- 口座に関連する小切手の下部を確認してください。通常、左側に印字された最初の番号が金融番号です。

- 銀行明細書を確認してください。一部の銀行では明細書に金融番号を記載しています。

- 金融機関のオンラインバンキングプラットフォームまたはモバイルアプリにログインしてください。通常、金融番号は口座情報または口座設定セクションに表示されています。

- 銀行のウェブサイトにアクセスしてください。ほとんどの銀行にはよくある質問セクションまたは金融番号を掲載した専用ページがあります。

-銀行に電話してください。担当者が口座保有者の身元確認後、金融番号を提供してくれます。 - アメリカ銀行協会公式の金融番号 検索ツール を使用してください。金融番号の確認や検証が必要な方は誰でもアクセスできます。

ACH 金融番号の例として、021000322 があります。これは Bank of America が自動決済や ACH 電子取引で頻繁に使用している番号です。

ACH 金融番号は、地域、口座の種類、または取引の種類によって異なる場合があります。一部の銀行では電信送金と ACH 取引で異なる金融番号を使用し、また別の銀行では地理的エリアごとに複数の番号を設けています。エラーや遅延を避けるため、取引を行う前に必ずお取引銀行で正しい金融番号を確認してください。

ABA 金融番号と ACH 金融番号の違い

ABA 金融番号と ACH 金融番号はどちらも 決済処理 を促進しますが、それぞれ異なる種類の取引で使用されます。

ABA 金融番号 (ルーティング・トランジット番号 (RTN) とも呼ばれる) は、もともと紙の小切手の仕分け、束ね、発送を促進するために設計されました。現在でも物理的な小切手の決済や電信送金に使用されています。これらの番号は紙の小切手の左下に記載されています。

ACH 金融番号は電子送金と決済にのみ使用されます。一部の銀行では ACH と ABA で同じ金融番号を使用していますが、他の銀行では ACH 取引専用の別の番号を設けています。この区別により、金融機関は直接入金、請求書支払い、その他の自動送金において、適切な処理システムを通じて取引を振り分けることができます。間違った番号を使用すると、遅延や取引失敗の原因となります。

ABA金融番号と ACH金融番号の主な違いは以下のとおりです。

|

ABA 金融番号 |

ACH 金融番号 |

|

|---|---|---|

|

別名 |

ルーティング・トランジット番号 (RTN) |

電子金融番号 |

|

目的 |

紙の小切手と電信送金に使用 |

直接入金や請求書支払いなどの電子決済に使用 |

|

形式 |

9 桁の番号 |

9 桁の番号 (多くの場合 ABA と同じですが、異なる場合もあります) |

|

確認場所 |

・紙の小切手の下部 |

|

|

使用者 |

銀行、信用組合、連邦準備制度 |

銀行と自動清算所ネットワーク |

一部の銀行では ABA と ACH で同じ番号を使用していますが、取引の種類に応じて異なる金融番号を割り当てている銀行もあります。ご利用の具体的な用途に応じた正しい番号については、必ずお取引銀行にご確認ください。

ACH 金融番号の歴史

ACH 金融番号システムは、20 世紀に銀行業界が小切手やその他の金融取引の処理をより効果的に自動化・組織化し始めた時期に誕生しました。アメリカ銀行協会 (ABA) は、紙の小切手の仕分け、束ね、発送を促進するために 1910 年に ACH 金融番号システムを創設しました。電子取引 がより普及するにつれて、このシステムは資金の電子処理用に適応されました。

電子決済 の普及に伴い、ACH ネットワークは拡大しました。金融番号システムは これらの決済を効率的に処理する手段となり、金融機関が紙の書類を送付することなく資金を移動できるようになりました。時間の経過と共に、ACH 送金 の利用は幅広い決済サービスを包含するまでに成長しました。これには給与の直接入金、住宅ローンや請求書の自動決済、政府機関や企業間の取引が含まれます。ACH ネットワークは大量の クレジット・デビット決済を処理しており、これには直接入金と直接決済の両方が含まれています。

ACH 金融番号システムの信頼性と体系化された構造は、電子資金送金の拡大とペーパーレス金融システムへの移行を支えてきました。デジタル取引 の量が継続的に増加する中、金融番号は日常の金融業務において重要な役割を果たし続けています。

Stripe Payments がどのように役立つか

Stripe Payments は、成長中のスタートアップから大企業まで、あらゆる企業が ACH Direct Debit 決済を受け入れることを支援する統合型グローバル決済ソリューションを提供します。

Stripe Payments は以下の方法でお役に立てます。

- __ 決済体験の最適化:__ 事前構築された決済 UI と迅速な ACH Direct Debit 導入により、スムーズな顧客体験を実現し、数千時間のエンジニアリング工数を節約できます。

-アメリカ市場への迅速な展開::全州のアメリカ顧客にリーチし、アメリカドルでの決済回収における多通貨管理の複雑性とコストを軽減します。 - ACH 委任の簡素化:Stripe Checkout、 Stripe Payment Element、または オンライン請求書ページ を通じて、決済フローの一部として必要な ACH 委任を顧客に提示できます。

- 決済パフォーマンスの向上:マイクロデポジット よる銀行アカウントの詳細の収集と検証のための完全ホスト型フローを含む、カスタマイズ可能で設定が簡単な幅広い決済ツールにより収入を増加できます。

- __ 柔軟で信頼性の高いプラットフォームによる迅速な成長:__ 99.999% のアップタイムと業界最高レベルの信頼性を備えた、お客様と共に成長するよう設計されたプラットフォーム上で構築できます。

Stripe Payments がオンラインおよび対面決済をどのように強化できるかの詳細をご確認いただくか、今すぐ始める も可能です。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。