Eine ACH-Routingnummer ist ein neunstelliger Code, den Banken und Finanzinstitute verwenden, um die spezifische Einrichtung zu identifizieren, die für die Übertragung von Geldern zwischen Konten in den Vereinigten Staaten zuständig ist. Wie eine Privatadresse leitet eine ACH-Routingnummer elektronisch übertragene Gelder (EFTs) an die richtige Bank und Filiale weiter.

ACH-Routingnummern sind für die Einrichtung von Direkteinzahlungen, automatischen Zahlungen und Banküberweisungen erforderlich. Jede Bank oder Kreditgenossenschaft hat einen eindeutigen Code. Sie können diesen Code auf verschiedene Arten finden: indem Sie die Unterseite eines Schecks von Ihrer Bank überprüfen, indem Sie ihn im Online-Banking-System Ihrer Bank suchen oder indem Sie sich direkt an Ihre Bank wenden.

Unternehmen, die Zahlungen über ACH senden oder empfangen, müssen die richtige Routingnummer kennen, um sicherzustellen, dass die Gelder das richtige Bankkonto erreichen. Im ersten Quartal 2025 verzeichnete das ACH-Netzwerk ein Gesamtvolumen von 8,5 Milliarden Zahlungen und die Nachfrage nach ACH-Zahlungen steigt. Hier finden Sie alles, was Sie wissen müssen.

Worum geht es in diesem Artikel?

- Was ist eine ACH-Nummer?

- Wozu dienen ACH-Routingnummern?

- Wo finden Sie eine ACH-Routingnummer?

- ABA- vs. ACH-Routingnummern

- Geschichte der ACH-Routingnummern

- Wie Stripe Payments helfen kann

Was ist eine ACH-Nummer?

ACH steht für Automated Clearing House, ein Netzwerk, das Geld und Informationen elektronisch zwischen Banken und Finanzinstituten innerhalb der Vereinigten Staaten überträgt. Eine ACH-Nummer ist eine Art Routingnummer, die speziell für elektronische Transaktionen wie direkte Einzahlungen und Rechnungszahlungen verwendet wird.

Die neun Ziffern der ACH-Routingnummern erfüllen jeweils einen bestimmten Zweck. Die ersten beiden Ziffern geben den Bezirk der Federal Reserve Bank an, in dem sich das Institut befindet. Das zweite Ziffernpaar steht für die der Bank – oder dem Bearbeitungszentrum – zugewiesene Bezirksfiliale der Federal Reserve Bank. Die fünfte, sechste, siebte und achte Ziffer stehen für die eindeutige Kennung des Instituts innerhalb seines Federal-Reserve-Bezirks. Die letzte Ziffer ist eine Prüfsumme, d. h. eine mathematische Summe, anhand derer überprüft werden kann, ob die ersten acht Ziffern korrekt sind.

Wozu dienen ACH-Routingnummern?

Diese neunstelligen Nummern werden auf verschiedene Weise verwendet, um Gelder an das richtige Finanzinstitut weiterzuleiten. Hier sind einige der wichtigsten Verwendungszwecke für ACH-Routingnummer:

- Arbeitgeber/innen verwenden sie, um die Gehälter ihrer Mitarbeiter/innen direkt auf deren Bankkonten zu überweisen.

- Einzelpersonen und Unternehmen nutzen sie, um regelmäßige Zahlungen für Kredite oder Rechnungen einzurichten.

- ACH-Routingnummern erleichtern den Transfer von Geldern zwischen verschiedenen Bankkonten – sowohl Privat- als auch Geschäftskonten.

- Versorgungsunternehmen nutzen sie, um monatliche Zahlungen von Kundinnen und Kunden zu erhalten.

- Sie werden zudem verwendet, um Steuerzahlungen und Rückerstattungen auf nationaler und regionaler Ebene zu versenden und zu erhalten.

- Unternehmen und gemeinnützige Organisationen nutzen sie, um Spenden oder Zahlungen für erbrachte Dienstleistungen zu erhalten.

In jedem Fall tragen ACH-Routingnummern dazu bei, dass die Gelder ordnungsgemäß, rechtzeitig und an die richtigen Empfänger gesendet werden.

Wo finden Sie die ACH-Routingnummer?

Es gibt mehrere Möglichkeiten, eine ACH-Routingnummer zu finden:

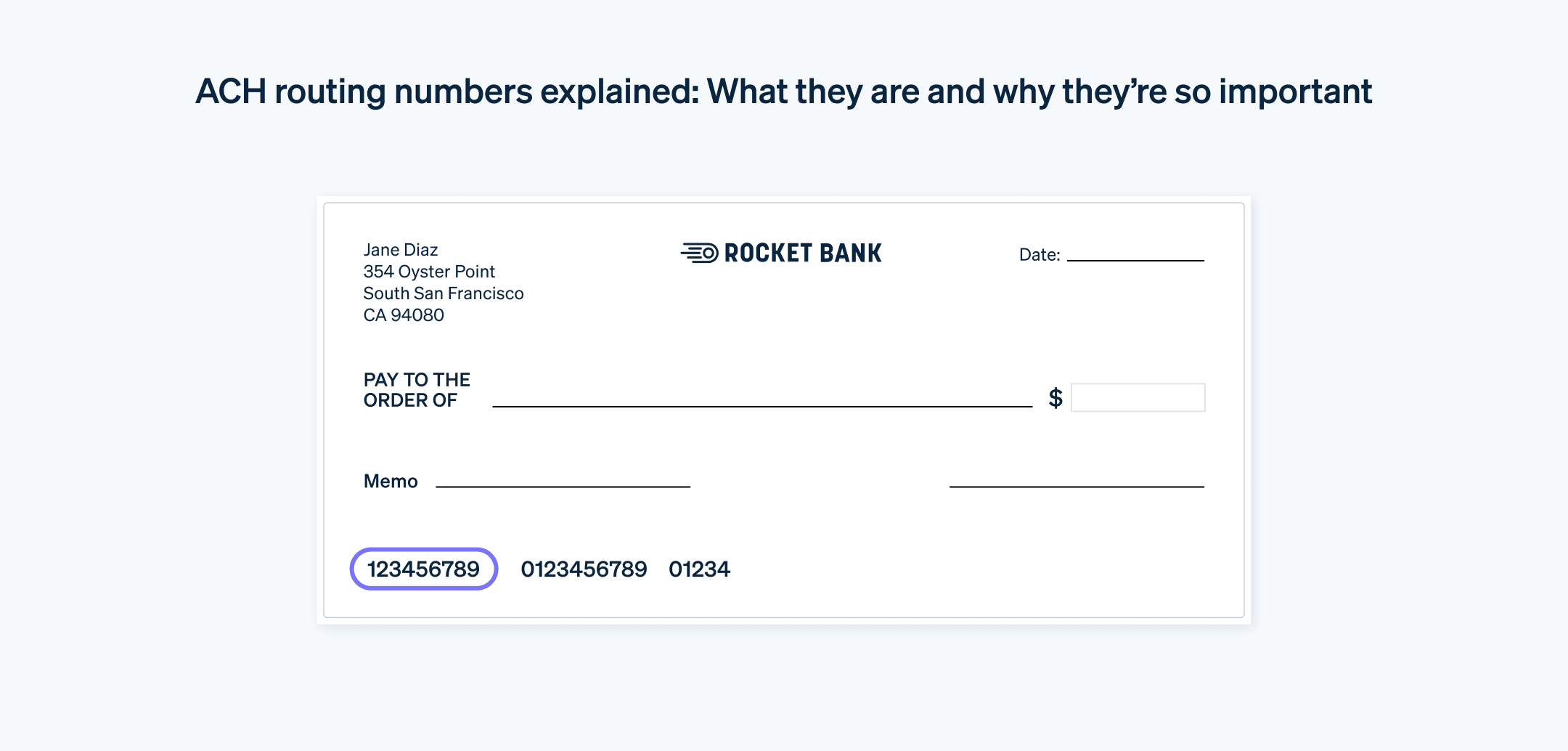

- Oft findet man sie auf der Unterseite eines Schecks, der mit dem Konto verbunden ist. In der Regel ist die erste Zahlenreihe auf der linken Seite die Routingnummer.

- Manche Banken geben die Routingnummer auf den Kontoauszügen an.

Melden Sie sich bei der Online-Banking-Plattform oder der mobilen App des Finanzinstituts an. In der Regel finden Sie die Routingnummer in den Kontoinformationen oder in den Kontoeinstellungen. - Die meisten Banken verfügen über einen FAQ-Bereich oder eine spezielle Seite, auf der sie ihre Routingnummer angeben.

- Die Bankangestellten können Ihnen die Routingnummer mitteilen, nachdem sie die Identität der Kontoinhaberin oder des Kontoinhabers überprüft haben.

Bitte verwenden Sie die offizielle Such-Tool der American Bankers Association zur Suche nach Routingnummern. Dieses Tool steht allen Personen zur Verfügung, die eine Routingnummer suchen oder überprüfen möchten.

Ein Beispiel für eine ACH-Routingnummer ist 021000322, die von der Bank of America häufig für automatische Zahlungen oder elektronische ACH-Transaktionen verwendet wird.

ACH-Routingnummern können je nach Region, Kontotyp oder Transaktionsart variieren. Einige Banken verwenden unterschiedliche Routingnummern für Überweisungen und ACH-Transaktionen, während andere mehrere Nummern für verschiedene geografische Gebiete haben. Bitte überprüfen Sie vor jeder Transaktion die korrekte Routingnummer bei Ihrer Bank, um Fehler oder Verzögerungen zu vermeiden.

Was ist der Unterschied zwischen einer ABA- und ACH-Routingnummer?

Sowohl ABA- als auch ACH-Routingnummern erleichtern die Zahlungsabwicklung, werden jedoch für unterschiedliche Transaktionsarten verwendet.

ABA-Routingnummern – auch als Routing Transit Numbers (RTN) bekannt – wurden ursprünglich entwickelt, um das Sortieren, Bündeln und Versenden von Papierschecks zu vereinfachen. Sie werden auch heute noch für die Verrechnung von physischen Schecks und für Banküberweisungen verwendet. Diese Nummern finden Sie unten links auf Papierschecks.

ACH-Routingnummern werden nur für elektronische Überweisungen und Zahlungen verwendet. Bei einigen Banken sind die ACH- und ABA-Routingnummern identisch, andere Banken verfügen jedoch über gesonderte Nummern speziell für ACH-Transaktionen. Diese Unterscheidung hilft den Instituten, die Transaktionen über die richtigen Verarbeitungssysteme zu leiten – sei es für direkte Einzahlungen, Rechnungszahlungen oder andere automatisierte Überweisungen. Die Verwendung einer falschen Nummer kann zu Verzögerungen oder fehlgeschlagenen Transaktionen führen.

Hier sind die wichtigsten Unterschiede zwischen ABA- und ACH- Routingnummern:

|

ABA-Routingnummer |

ACH-Routingnummer |

|

|---|---|---|

|

Auch bekannt als |

Routing-Transitnummer (RTN) |

Elektronische Routingnummer |

|

Zweck |

Für Schecks und Überweisungen verwendet |

Wird für elektronische Zahlungen wie Direktüberweisungen und Rechnungszahlungen verwendet |

|

Format |

9-stellige Nummer |

9-stellige Nummer (oft identisch mit ABA, kann jedoch abweichen) |

|

Wo findet man |

|

|

|

Wird verwendet von |

Banken, Kreditgenossenschaften und die Federal Reserve |

Banken und das Automated Clearing House-Netzwerk |

Einige Banken verwenden die gleiche Nummer sowohl für ABA als auch für ACH, während andere je nach Art der Transaktion unterschiedliche Routingnummern zuweisen. Erkundigen Sie sich immer bei Ihrer Bank, um die richtige Nummer für Ihren speziellen Anwendungsfall zu erfahren.

Wie haben sich ACH-Routingnummern entwickelt?

Das System der ACH-Routingnummern entstand, als die Bankenbranche im 20. Jahrhundert begann, die Abwicklung von Schecks und anderen Finanztransaktionen zu automatisieren und effektiver zu organisieren. Die American Bankers Association (ABA) schuf das ACH-Routingnummernsystem im Jahr 1910, um das Sortieren, Bündeln und Versenden von Papierschecks zu erleichtern. Mit der zunehmenden Verbreitung elektronischer Transaktionen wurde das System für die elektronische Abwicklung von Geldern angepasst.

Mit der zunehmenden Verbreitung des elektronischen Zahlungsverkehrs wurde das ACH-Netzwerk erweitert. Das Routingnummernsystem wurde zu einer Möglichkeit, diese Zahlungen effizient abzuwickeln, sodass Institute Gelder ohne den Versand von Papierdokumenten überweisen konnten. Im Laufe der Zeit hat sich die Verwendung von ACH-Überweisungen auf eine Vielzahl von Zahlungsdiensten ausgeweitet. Dazu gehören die direkte Einzahlung von Gehaltsschecks, automatische Hypotheken- und Rechnungszahlungen sowie Transaktionen von Behörden und Unternehmen. Das ACH-Netzwerk wickelt große Mengen von Kredit- und Debit-Transaktionen ab, darunter Direktüberweisungen und Direktzahlungen.

Die Zuverlässigkeit und die Übersichtlichkeit des ACH-Routingnummernsystems haben die Verbreitung elektronischer Geldüberweisungen begünstigt und den Übergang zu einem papierlosen Finanzsystem vorangetrieben. Da das Volumen der digitalen Transaktionen weiter zunimmt, spielen Routingnummern im täglichen Finanzgeschäft weiterhin eine wichtige Rolle.

Wie Stripe Payments helfen kann

Stripe Payments bietet eine einheitliche, globale Zahlungslösung, mit der jedes Unternehmen – von Start-ups bis hin zu globalen Konzernen – ACH Direct Debit-Zahlungen akzeptieren kann.

Stripe Payments bietet Ihnen folgende Vorteile:

- Optimieren Sie Ihren Bezahlvorgang: Schaffen Sie ein reibungsloses Kundenerlebnis und sparen Sie Tausende von Entwicklungsstunden mit vorgefertigten Zahlungs-Nutzeroberflächen und einer schnellen Integration von ACH Direct Debit.

- Schnellere Expansion in die USA: Erreichen Sie Kundinnen/Kunden in allen US-Bundesstaaten und reduzieren Sie die Komplexität und Kosten der Verwaltung mehrerer Währungen bei der Abwicklung von Zahlungen in US-Dollar.

- ACH-Mandate vereinfachen: Legen Sie Ihren Kundinnen/Kunden das erforderliche ACH-Mandat im Rahmen des Zahlungsablaufs über Stripe Checkout, Stripe Payment Element oder gehostete Rechnungsseiten vor.

- Verbessern Sie die Zahlungsabwicklung: Steigern Sie Ihren Umsatz mit einer Reihe anpassbarer, einfach zu konfigurierender Zahlungsinstrumente, darunter ein vollständig gehosteter Ablauf zum Erfassen von Bankkontodaten und deren Überprüfung mittels Mikroeinzahlungen.

- Kommen Sie schneller voran mit einer flexiblen, zuverlässigen Plattform für Wachstum: Bauen Sie auf einer Plattform auf, die mit Ihnen mitwächst, mit einer Erreichbarkeit von 99,999 % und branchenführender Zuverlässigkeit.

Erfahren Sie mehr darüber, wie Stripe Payments Ihre Online- und persönlichen Zahlungen optimieren kann oder legen Sie noch heute los.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.