การแปลงสกุลเงินแบบไดนามิก (DCC) คือบริการทางการเงินที่ใช้ในธุรกรรมระหว่างประเทศ เมื่อลูกค้าจากประเทศหนึ่งทำการซื้อด้วยบัตรเครดิตหรือบัตรเดบิตในอีกประเทศหนึ่ง DCC ช่วยให้ระบบประมวลผลธุรกรรมที่จุดขายเป็นสกุลเงินของประเทศที่ตั้งของเจ้าของบัตร ตลาดการชําระเงินด้วยบัตรเครดิตทั่วโลกคาดการณ์ว่าจะมีมูลค่าเพิ่มขึ้นจาก 5.249 แสนล้านดอลลาร์สหรัฐในปี 2022 เป็น 1.2 ล้านล้านดอลลาร์ภายในปี 2032 และการชําระเงินข้ามพรมแดนเป็นส่วนสําคัญของการเติบโตดังกล่าว

ด้านล่างนี้ เราจะอธิบายสิ่งที่ธุรกิจควรทราบเกี่ยวกับการแปลงสกุลเงินแบบไดนามิก ได้แก่ วิธีการทำงาน การเปรียบเทียบกับการแปลงสกุลเงินแบบดั้งเดิม และข้อดีข้อเสียของการใช้การแปลงสกุลเงินแบบไดนามิก

บทความนี้ให้ข้อมูลอะไรบ้าง

- การแปลงสกุลเงินแบบไดนามิกทํางานอย่างไร

- การแปลงสกุลเงินแบบไดนามิกเทียบกับการแปลงสกุลเงินแบบดั้งเดิม

- ประโยชน์ของการใช้การแปลงสกุลเงินแบบไดนามิกสําหรับธุรกิจ

- ความท้าทายในการแปลงสกุลเงินแบบไดนามิก

- แนวทางปฏิบัติที่ดีที่สุดสําหรับการแปลงสกุลเงินแบบไดนามิก

- Stripe ให้บริการแปลงสกุลเงินแบบไดนามิกหรือไม่

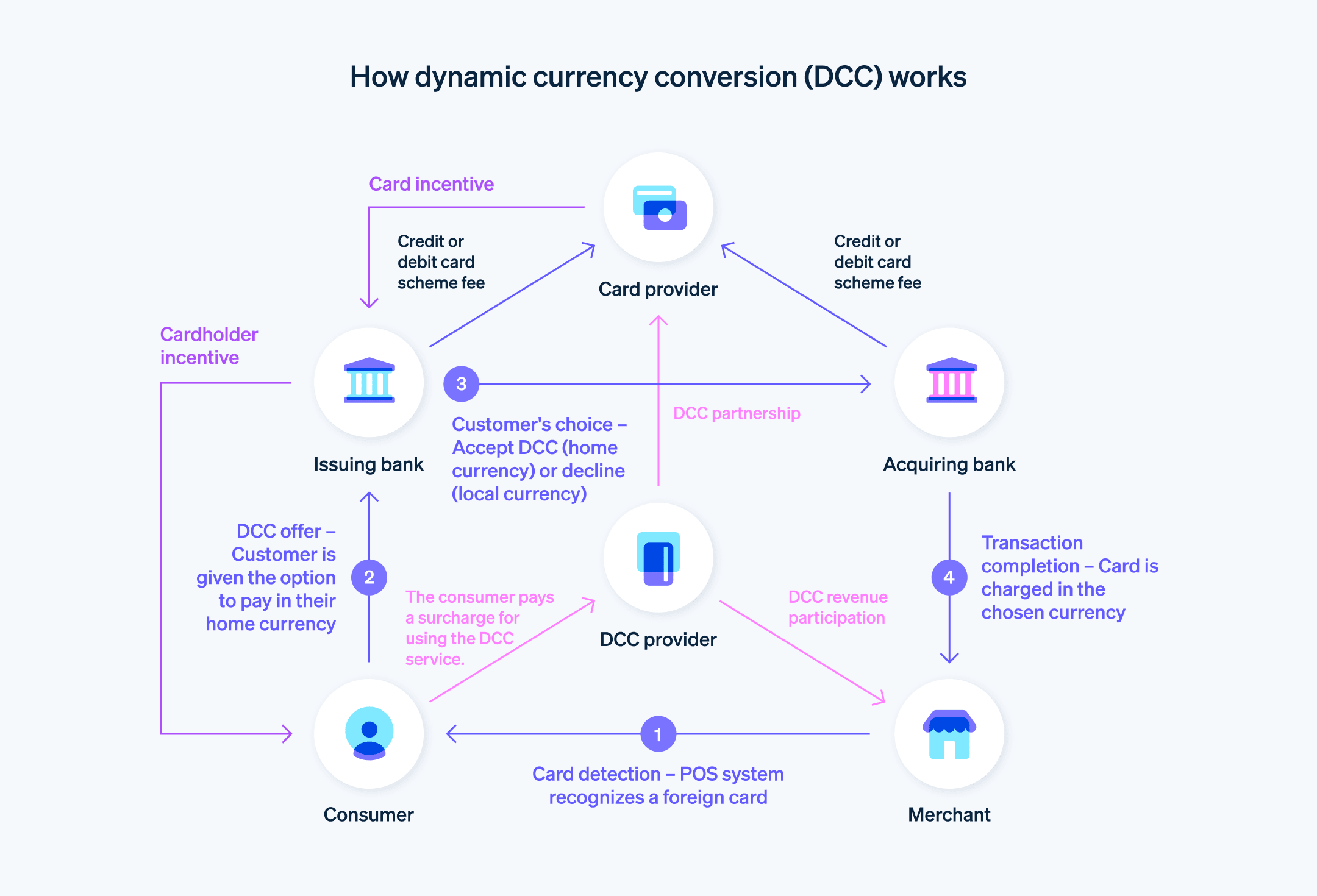

การแปลงสกุลเงินแบบไดนามิกทํางานอย่างไร

DCC ช่วยให้เจ้าของบัตรเข้าใจเกี่ยวกับค่าใช้จ่ายในการทําธุรกรรมในสกุลเงินของตนได้สะดวกและทันที แต่อาจมาพร้อมค่าใช้จ่ายที่สูงขึ้นเนื่องจากการบวกเพิ่มและค่าธรรมเนียมจากอัตราแลกเปลี่ยน สําหรับธุรกิจและสถาบันการเงิน DCC มอบโอกาสในการสร้างรายรับเพิ่มเติมได้ วิธีการทำงานมีดังนี้

กระบวนการของ DCC

การตรวจจับบัตร: เมื่อลูกค้าใช้บัตรเครดิตหรือบัตรเดบิตต่างประเทศกับระบบระบบบันทึกการขาย (POS) ของธุรกิจหรือแพลตฟอร์มอีคอมเมิร์ซ ระบบจะระบุประเทศต้นทางของบัตร

สิ่งที่ DCC นำเสนอ: ระบบธุรกิจซึ่งติดตั้งเทคโนโลยี DCC ช่วยให้เจ้าของบัตรมีตัวเลือกในการทำธุรกรรมด้วยสกุลเงินภายในประเทศของตนโดยอัตโนมัติ จำนวนเงินดังกล่าวรวมอัตราการแปลงสกุลเงินและค่าธรรมเนียมเพิ่มเติมใดๆ ที่เกี่ยวข้องกับการแปลงสกุลเงิน

ทางเลือกของลูกค้า: เจ้าของบัตรจะยอมรับข้อเสนอ DCC และชําระเงินเป็นสกุลเงินในประเทศของตนหรือปฏิเสธการชําระเงินเป็นสกุลเงินท้องถิ่นได้

ธุรกรรมเสร็จสิ้น: หากลูกค้าเลือก DCC ระบบจะประมวลผลธุรกรรมและเรียกเก็บเงินจากบัตรเป็นสกุลเงินของเจ้าของบัตรโดยใช้อัตราแลกเปลี่ยนที่แสดงไว้ หากเจ้าของบัตรปฏิเสธ DCC ระบบจะประมวลผลธุรกรรมเป็นสกุลเงินท้องถิ่น และธนาคารเจ้าของบัตรจะแปลงสกุลเงินโดยใช้อัตราแลกเปลี่ยนของธนาคาร

บทบาทและประโยชน์

ธุรกิจ: ธุรกิจได้รับประโยชน์จาก DCC โดยมี รายรับเพิ่มเติม ผ่านค่าคอมมิชชันหรือค่าธรรมเนียมที่เกี่ยวข้องกับกระบวนการแปลงสกุลเงิน

สถาบันการเงิน: ธนาคารหรือผู้ให้บริการทางการเงินที่เสนอ DCC จะกําหนดอัตราแลกเปลี่ยนและค่าธรรมเนียม อัตราเหล่านี้มักรวมการบวกราคาเพิ่มจากอัตราแลกเปลี่ยนมาตรฐาน

การผสานการทํางานทางเทคโนโลยี

เทคโนโลยีการประมวลผลการชําระเงิน: เทคโนโลยี DCC ช่วยให้ระบบตรวจจับบัตรต่างประเทศและการแปลงสกุลเงินแบบเรียลไทม์ได้โดยอัตโนมัติ ทําให้ DCC เป็นตัวเลือกที่ง่ายดายทั้งในระบบ POS และทางออนไลน์

ระบบ POS และการผสานการทํางานอีคอมเมิร์ซ: DCC ผสานการทํางานเข้ากับระบบ POS ที่ทันสมัยและเกตเวย์การชําระเงินทางออนไลน์ ทําให้ธุรกิจต่างๆ นําเสนอบริการนี้แก่ลูกค้าต่างประเทศทั้งในร้านค้าและทางออนไลน์ได้

ตัวอย่างเช่น นักท่องเที่ยวอเมริกันในอิตาลีที่ต้องการซื้อสินค้าที่มีราคา 100 ยูโร ระบบ POS จะรับรู้ว่าบัตรเครดิตเป็นของอเมริกาและเสนอเรียกเก็บเงิน 120 ดอลลาร์ (ซึ่งรวมอัตราแลกเปลี่ยนและค่าธรรมเนียมของ DCC) นักท่องเที่ยวสามารถเลือกที่จะจ่ายเงิน 120 ดอลลาร์ โดยรู้ค่าใช้จ่ายที่แน่นอนในสกุลเงินของตน หรือจ่าย 100 ยูโร โดยให้ธนาคารดำเนินการแปลงสกุลเงิน

การแปลงสกุลเงินแบบไดนามิกเทียบกับการแปลงสกุลเงินแบบดั้งเดิม

การแปลงสกุลเงินแบบไดนามิกและการแปลงสกุลเงินแบบดั้งเดิมเป็นวิธีการที่แตกต่างกัน 2 วิธีที่ใช้ในธุรกรรมผ่านบัตรต่างประเทศ โดยแต่ละอย่างจะมีผลกระทบต่ออัตราแลกเปลี่ยน ค่าธรรมเนียม การเลือกของลูกค้า และผลกำไรของธุรกิจแตกต่างกันไป ต่อไปนี้คือข้อแตกต่าง

ความแตกต่างในอัตราแลกเปลี่ยนและค่าธรรมเนียม

การแปลงสกุลเงินแบบไดนามิก

อัตราแลกเปลี่ยน: อัตราแลกเปลี่ยนใน DCC มักรวมการบวกราคาเพิ่มจากอัตราแลกเปลี่ยนในแต่ละวันของธนาคาร การบวกเพิ่มนี้เป็นการรวมระหว่างค่าธรรมเนียมการแปลงสกุลเงินและส่วนต่างกําไรของธุรกิจหรือผู้ให้บริการ DCC

ค่าธรรมเนียม: โดยปกติธุรกรรม DCC จะประกอบด้วยค่าธรรมเนียมเพิ่มเติม ซึ่งรวมไว้ในอัตราแลกเปลี่ยนที่เสนอให้กับลูกค้า ค่าธรรมเนียมเหล่านี้อาจแตกต่างกันไป โดยขึ้นอยู่กับธุรกิจและผู้ให้บริการ DCC

การแปลงสกุลเงินแบบดั้งเดิม

อัตราแลกเปลี่ยน: ในการแปลงสกุลเงินแบบดั้งเดิม อัตราแลกเปลี่ยนจะถูกกำหนดโดยธนาคารของลูกค้าหรือผู้ออกบัตร หลังจากประมวลผลธุรกรรมแล้ว อัตรานี้มักจะใกล้เคียงกับอัตราแลกเปลี่ยนระหว่างธนาคาร ซึ่งน่าจะเป็นประโยชน์ต่อลูกค้ามากกว่า

ค่าธรรมเนียม: การแปลงสกุลเงินแบบดั้งเดิมอาจมีค่าธรรมเนียมธุรกรรมต่างประเทศที่ธนาคารของลูกค้าเรียกเก็บ โดยปกติค่าธรรมเนียมเหล่านี้จะเป็นเปอร์เซ็นต์ของยอดธุรกรรมและคิดแยกจากอัตราแลกเปลี่ยน

ผลกระทบต่อตัวเลือกและประสบการณ์ของลูกค้า

การแปลงสกุลเงินแบบไดนามิก

ให้ความชัดเจนในทันที: DCC จะให้ความชัดเจนในทันทีว่าธุรกรรมจะมีค่าใช้จ่ายเท่าใดในสกุลเงินในประเทศของเจ้าของบัตร สิ่งนี้อาจน่าดึงดูดใจเป็นพิเศษสำหรับผู้ที่ต้องการทราบค่าใช้จ่ายที่แน่นอนล่วงหน้าโดยไม่ต้องกังวลเกี่ยวกับอัตราแลกเปลี่ยนที่ผันผวนในอนาคต

อาจมีค่าใช้จ่ายที่สูงขึ้น: เนื่องจากอัตราแลกเปลี่ยนและค่าธรรมเนียมรวมสูงขึ้น ลูกค้าจึงอาจต้องชําระเงินมากกว่าการแปลงสกุลเงินแบบดั้งเดิม การศึกษาวิจัยในปี 2017 ขององค์กรผู้บริโภคแห่งยุโรปพบว่าลูกค้าที่ใช้ DCC ในยุโรปต้องจ่ายเงินมากกว่าระหว่าง 2.6% ถึง 12% ซึ่งชี้ให้เห็นถึงสาเหตุที่มักมีคำแนะนำให้ลูกค้าเลือกไม่ใช้ DCC

การแปลงสกุลเงินแบบดั้งเดิม

อาจช่วยประหยัดได้: ลูกค้าอาจประหยัดเงินได้เนื่องจากอัตราแลกเปลี่ยนที่เอื้ออำนวยมากขึ้นและมีค่าธรรมเนียมรวมที่ต่ำลง

ค่าใช้จ่ายที่ไม่แน่นอน: ไม่ทราบค่าใช้จ่ายที่แน่นอนในสกุลเงินภายในประเทศอย่างแน่ชัด ณ จุดขายโดยจะขึ้นอยู่กับอัตราแลกเปลี่ยนและค่าธรรมเนียมธนาคารในอนาคต

ข้อดีข้อเสียสําหรับธุรกิจ

ข้อดีของ DCC สําหรับธุรกิจ

รายรับที่เพิ่มขึ้น: ธุรกิจจะได้รับค่าคอมมิชชั่นหรือค่าธรรมเนียมจากธุรกรรม DCC ซึ่งมอบกระแสรายรับเพิ่มเติม

ความสะดวกสบายของลูกค้า: ตัวเลือกในการใช้ DCC จะช่วยปรับปรุงประสบการณ์การช็อปปิ้งของลูกค้าได้ด้วยการมอบตัวเลือกการชำระเงินเพิ่มเติมและความชัดเจนในการกำหนดราคาในสกุลเงินภายในประเทศของพวกเขา

ข้อเสียของ DCC สําหรับธุรกิจ

การติดตั้งใช้งานและการปฏิบัติตามข้อกําหนด: การใช้ DCC ต้องมีการรวมเข้ากับระบบการชำระเงินและปฏิบัติตามกฎระเบียบสากลต่างๆ ซึ่งอาจมีความซับซ้อนและมีต้นทุนสูงสำหรับธุรกิจ

การรับรู้ของลูกค้า: ลูกค้าบางรายอาจมอง DCC ในทางลบหากรู้สึกว่าตนถูกเรียกเก็บเงินมากเกินไปเนื่องจากอัตราแลกเปลี่ยนและค่าธรรมเนียมที่สูงขึ้น

ข้อดีข้อเสียของการแปลงสกุลเงินแบบดั้งเดิม

ความเรียบง่าย: สำหรับธุรกิจ การแปลงสกุลเงินแบบเดิมนั้นจัดการได้ง่ายกว่า เพราะไม่จำเป็นต้องรวมระบบ DCC เข้าด้วยกัน

โอกาสในการสร้างรายรับน้อยลง: แต่การแปลงสกุลเงินแบบเดิมๆ มักไม่ได้มอบรายรับเพิ่มเติมจากค่าธรรมเนียมการแปลงสกุลเงิน

DCC แสดงราคาทันทีในสกุลเงินภายในประเทศของลูกค้า แต่บ่อยครั้งจะมีต้นทุนที่สูงกว่าเนื่องจากการบวกเพิ่มจากอัตราแลกเปลี่ยนและมีค่าธรรมเนียมต่างๆ การแปลงสกุลเงินแบบดั้งเดิมอาจประหยัดกว่าสำหรับลูกค้า แต่ขาดความชัดเจนในการกำหนดราคาล่วงหน้าที่ได้จาก DCC DCC นำเสนอช่องทางรายรับเพิ่มเติมสำหรับธุรกิจและอาจจะอำนวยความสะดวกให้กับลูกค้าได้ดีกว่า แต่ก็มีความซับซ้อนในการดำเนินการและการต่อต้านจากลูกค้าเนื่องจากมองว่ามีค่าใช้จ่ายที่สูง

ประโยชน์ของการใช้การแปลงสกุลเงินแบบไดนามิกสําหรับธุรกิจ

DCC มอบประโยชน์มากมายให้แก่ธุรกิจที่ต้องติดต่อกับผู้ซื้อจากต่างประเทศ รวมทั้งยังมอบความสะดวกให้ลูกค้าที่เพิ่มขึ้นและสร้างรายรับเพิ่มเติม ต่อไปนี้คือข้อดีต่างๆ

ความสะดวกสําหรับผู้ซื้อสินค้าจากต่างประเทศ

ความสะดวกในการทําธุรกรรม: DCC เปลี่ยนขั้นตอนการซื้อของลูกค้าต่างประเทศให้ง่ายขึ้น ด้วยการให้ลูกค้าเห็นราคาและชําระเงินในสกุลเงินของตน ดังนั้นจึงไม่ต้องคิดแปลงสกุลเงินเองและมอบประสบการณ์การช็อปปิ้งที่สะดวกสบายขึ้น

ความคุ้นเคยและความสะดวกสบาย: การชําระเงินในสกุลเงินที่คุ้นเคยอาจช่วยสร้างความมั่นใจให้กับลูกค้าได้ โดยเฉพาะในการค้าระดับสากลที่สกุลเงินต่างๆ อาจสร้างความซับซ้อนต่อการซื้อ

ความเข้าใจในค่าใช้จ่ายทันที: DCC ช้วยให้ลูกค้าทราบค่าใช้จ่ายที่แน่นอนในสกุลเงินของตนเอง ณ จุดขาย โดยขจัดความไม่แน่นอนที่เกี่ยวข้องกับอัตราแลกเปลี่ยนที่ผันผวนหรือค่าธรรมเนียมที่ไม่ทราบแน่ชัด ซึ่งธนาคารของลูกค้าอาจเรียกเก็บ

ความโปร่งใสในอัตราแลกเปลี่ยนสกุลเงิน

ทราบข้อมูลอัตราแลกเปลี่ยนล่วงหน้า: เมื่อใช้ DCC อัตราแลกเปลี่ยนจะแสดงต่อลูกค้า ณ เวลาที่ทําธุรกรรม ทําให้ทราบได้ว่าจะใช้อัตราใดในการแปลงสกุลเงิน

การตัดสินใจที่มีข้อมูล: การได้รับข้อมูลนี้ล่วงหน้าจะทำให้ลูกค้าสามารถตัดสินใจได้อย่างมีข้อมูลประกอบว่าจะใช้ DCC หรือใช้ขั้นตอนการแปลงสกุลเงินแบบมาตรฐานผ่านธนาคารของตน

หลีกเลี่ยงค่าธรรมเนียมแอบแฝง: แม้ว่าอัตรา DCC อาจทำให้มีค่าธรรมเนียมเพิ่ม แต่โครงสร้างโดยรวมของธุรกรรมก็จะโปร่งใส ช่วยให้ลูกค้าหลีกเลี่ยงค่าธรรมเนียมแอบแฝงที่อาจเกิดขึ้นในการแปลงสกุลเงินผ่านธนาคาร

เครดิตสะสมและประโยชน์ที่ธุรกิจอาจได้รับ

ช่องทางสร้างรายรับที่เพิ่มขึ้น: ธุรกิจต่างๆ สามารถสร้างรายรับเพิ่มจากธุรกรรม DCC โดยได้รับส่วนแบ่งค่าธรรมเนียมการแปลงสกุลเงิน หรือการบวกราคาเพิ่มจากอัตราแลกเปลี่ยน

การบริการลูกค้าที่ดีขึ้น: DCC ถือเป็นบริการที่มีมูลค่าเพิ่มที่ช่วยเสริมประสบการณ์โดยรวมของลูกค้า ซึ่งอาจเป็นประโยชน์อย่างยิ่งในภาคธุรกิจที่ธุรกรรมระหว่างประเทศเป็นเรื่องทั่วไป เช่น การท่องเที่ยว การบริการ และอีคอมเมิร์ซ

ข้อได้เปรียบในการแข่งขัน: การให้บริการ DCC จะทำให้ธุรกิจมีความแตกต่างจากคู่แข่งที่ไม่ได้ให้บริการนี้ และอาจดึงดูดลูกค้าต่างชาติได้มากขึ้น

การทําบัญชีแบบง่าย: สำหรับธุรกิจต่างๆ การประมวลผลธุรกรรมในสกุลเงินของตนจะทำให้การทำบัญชีและการรายงานทางการเงินง่ายขึ้น เนื่องจากไม่จำเป็นต้องแปลงยอดขายต่างประเทศเป็นสกุลเงินท้องถิ่น

ความท้าทายในการแปลงสกุลเงินแบบไดนามิก

แม้ว่าการแปลงสกุลเงินแบบไดนามิกจะมีประโยชน์หลายประการ แต่ก็มาพร้อมกับความท้าทายสําหรับลูกค้าและธุรกิจต่างๆ ธุรกิจที่พิจารณา DCC ควรทราบเกี่ยวกับความท้าทายเหล่านี้

ค่าใช้จ่ายที่สูงขึ้นสําหรับลูกค้า

อัตราแลกเปลี่ยนที่ไม่พึงประสงค์: DCC มักมาพร้อมอัตราแลกเปลี่ยนที่ไม่ดีนักเมื่อเทียบกับอัตรามาตรฐานของธนาคาร การบวกราคาเพิ่มนี้สามารถส่งผลให้ลูกค้าต้องเสียค่าใช้จ่ายเพิ่มขึ้น ซึ่งทำให้การซื้อมีราคาแพงกว่าหากดำเนินการในสกุลเงินท้องถิ่น

ขาดการรับรู้: ลูกค้าอาจไม่ทราบเกี่ยวกับค่าใช้จ่ายเพิ่มเติมที่เกี่ยวข้องกับ DCC ลูกค้าอาจใช้โดยไม่เข้าใจว่ามีค่าใช้จ่ายสูงกว่าการปล่อยให้ธนาคารจัดการการแปลงสกุลเงิน

ความโปร่งใสและความยินยอม

การเปิดเผยข้อมูลไม่เพียงพอ: มีบางกรณีที่เงื่อนไขของ DCC (รวมถึงอัตราแลกเปลี่ยนและค่าธรรมเนียม) ไม่ได้มีการสื่อสารอย่างชัดเจนให้ลูกค้าทราบ จึงอาจทำให้เกิดความสับสนและความไม่พึงพอใจ

ปัญหาเกี่ยวกับการให้ความยินยอม: ในกรณีที่เกิดขึ้นไม่บ่อย ระบบจะให้ลูกค้าใช้ DCC โดยอัตโนมัติโดยไม่ขอความยินยอมอย่างชัดแจ้ง ซึ่งถือว่าเป็นกรณีที่ผิดจริยธรรม ลูกค้าที่ประมวลผลธุรกรรมโดยใช้ DCC ควรเลือกใช้ DCC ด้วยตัวเองเพื่อแทนการแปลงสกุลเงินแบบเดิม

ข้อบังคับและการปฏิบัติตามข้อกําหนด

ข้อบังคับที่ซับซ้อน: ธุรกิจที่ให้บริการ DCC จะต้องทำงานและปฏิบัติตามกฎระเบียบทางการเงินระหว่างประเทศที่ซับซ้อน ซึ่งอาจต้องใช้ทรัพยากรจำนวนมาก

การตรวจสอบอย่างต่อเนื่อง: อัตราแลกเปลี่ยนมีการผันผวนอย่างต่อเนื่อง จึงจำเป็นต้องมีการติดตามและปรับอัตรา DCC อย่างต่อเนื่องเพื่อให้ธุรกิจสามารถแข่งขันได้และยุติธรรม

ผลกระทบจากการรับรู้ของลูกค้า

ประสบการณ์ของลูกค้าติดลบ: หากลูกค้ารู้สึกว่าตนถูกหลอกลวงหรือถูกเรียกเก็บเงินมากเกินไปเพราะ DCC อาจส่งผลให้เกิดการรับรู้เชิงลบต่อธุรกิจ ส่งผลกระทบต่อความภักดีของลูกค้าและชื่อเสียงของแบรนด์

ข้อกําหนดด้านการให้ความรู้และข้อมูล: ธุรกิจที่ใช้ DCC จะต้องให้ความรู้แก่พนักงานและลูกค้า การเข้าใจผิดหรือข้อมูลที่ไม่ถูกต้องอาจทําให้ลูกค้าได้รับประสบการณ์ที่ไม่ดี

ความท้าทายทางเทคนิคและการปฏิบัติงาน

การเชื่อมต่อระบบ POS: การติดตั้งใช้งาน DCC นั้นต้องอาศัยการผสานการทํางานกับระบบ POS ซึ่งอาจเป็นความท้าทายและมีค่าใช้จ่ายสูง

การจัดการสกุลเงิน: ธุรกิจต้องจัดการหลายสกุลเงินอย่างมีประสิทธิภาพ ซึ่งอาจทําให้การจัดทําบัญชีและการจัดการทางการเงินซับซ้อนยิ่งขึ้น

ความแปรปรวนของตลาด

- ขึ้นอยู่กับการท่องเที่ยวและการค้าระหว่างประเทศ: ธุรกิจที่ต้องพึ่งพา DCC อย่างมากอาจเผชิญกับความท้าทายในช่วงที่การเดินทางระหว่างประเทศลดลงหรือการค้ามีความผันผวน

แนวทางปฏิบัติที่ดีที่สุดสําหรับการแปลงสกุลเงินแบบไดนามิก

การทําความเข้าใจและการปฏิบัติตามข้อกําหนด

การปฏิบัติตามระเบียบข้อบังคับ: ธุรกิจของคุณจะต้องปฏิบัติตามกฎระเบียบในท้องถิ่นและระหว่างประเทศที่เกี่ยวข้องทั้งหมดเกี่ยวกับการแปลงสกุลเงินและธุรกรรมทางการเงิน

การให้ความรู้: พนักงานควรได้รับข้อมูลเกี่ยวกับ DCC เป็นอย่างดี รวมถึงวิธีการทำงานของ DCC และประโยชน์และผลที่ตามมาสำหรับธุรกิจและลูกค้า

การสื่อสารกับลูกค้าอย่างโปร่งใส

ทางเลือกที่มีข้อมูล: เสนอทางเลือกให้ลูกค้าเลือกได้เสมอระหว่างการชําระเงินด้วยสกุลในประเทศของตนหรือสกุลเงินท้องถิ่น หลีกเลี่ยงการใช้ DCC อัตโนมัติโดยไม่ได้รับคํายินยอม

คําอธิบายที่ชัดเจน: โปรดอธิบายอย่างชัดเจนว่า DCC คืออะไรและส่งผลต่อธุรกรรมอย่างไรบ้าง

แสดงอัตรา: แสดงอัตราแลกเปลี่ยนและค่าธรรมเนียมที่เกี่ยวข้องล่วงหน้า

ค่าบริการที่สามารถแข่งขันได้และเป็นธรรม

อัตราแลกเปลี่ยนที่เป็นธรรม: ใช้อัตราแลกเปลี่ยนที่ดึงดูด การเรียกเก็บเงินสูงเกินไปอาจนำไปสู่ความไม่พอใจของลูกค้าและส่งผลเสียต่อชื่อเสียงของคุณ

โครงสร้างค่าธรรมเนียม: ให้โครงสร้างค่าธรรมเนียมที่เหมาะสมและสูสีกับคู่แข่ง ค่าธรรมเนียมที่เพิ่มขึ้นอาจทำให้ลูกค้าไม่ใช้บริการ

เทคโนโลยีและการผสานการทํางาน

การผสานการทํางานที่ราบรื่น: ตรวจสอบให้แน่ใจว่าได้ผสานการทํางาน DCC เข้ากับระบบการชําระเงินของคุณแล้ว โดยไม่ทําให้เกิดความล่าช้าหรือความซับซ้อนในกระบวนการทําธุรกรรม

การรักษาความปลอดภัย: ใช้มาตรการรักษาความปลอดภัยเพื่อปกป้องข้อมูลธุรกรรมและปฏิบัติตามมาตรฐานการรักษาความปลอดภัยข้อมูลสําหรับอุตสาหกรรมบัตรชําระเงิน (PCI DSS)

การติดตามตรวจสอบและการวิเคราะห์

การติดตามตรวจสอบธุรกรรม: ตรวจสอบธุรกรรม DCC เป็นประจำเพื่อหากิจกรรมหรือรูปแบบที่ผิดปกติที่อาจบ่งชี้ว่าเกิดข้อผิดพลาดหรือการฉ้อโกง

การวิเคราะห์ประสิทธิภาพ: วิเคราะห์ผลการดําเนินงานของ DCC ในธุรกิจของคุณ พิจารณาจำนวนลูกค้า รายรับที่สร้าง และความคิดเห็นของลูกค้า

การสนับสนุนลูกค้าและคําติชม

ช่องทางการสนับสนุน: ให้การสนับสนุนลูกค้าที่เข้าถึงได้ง่ายสําหรับข้อสอบถามที่เกี่ยวข้องกับการแปลงสกุลเงิน

กลไกความคิดเห็น: มีระบบเก็บรวบรวมและวิเคราะห์ความคิดเห็นของลูกค้า โดยเฉพาส่วนที่เกี่ยวกับประสบการณ์ของลูกค้ากับ DCC

การตลาดและโปรโมชัน

การตลาดที่กําหนดเป้าหมาย: พิจารณากลยุทธ์การตลาดที่มีการกําหนดเป้าหมายเพื่อโปรโมตประโยชน์ของ DCC สําหรับบางภูมิภาค

ข้อเสนอส่งเสริมการขาย: ใช้ DCC เป็นโอกาสในข้อเสนอส่งเสริมการขาย เช่น ลดค่าธรรมเนียมให้กับผู้ใช้ครั้งแรกหรือในระยะเวลาที่กําหนด

การปรับปรุงอย่างต่อเนื่อง

ติดตามข่าวสาร: รับทราบถึงการเปลี่ยนแปลงในตลาดสกุลเงิน เทคโนโลยี และข้อบังคับต่างๆ

การปรับตัวและวิวัฒนาการ: เตรียมปรับแนวทางปฏิบัติงานด้าน DCC ตามเทคโนโลยีใหม่ๆ ความต้องการของลูกค้า และแนวโน้มตลาด

การร่วมเป็นพาร์ทเนอร์

การเลือกพาร์ทเนอร์ที่เหมาะสม: หากคุณกําลังใช้บริการของบริษัทอื่นสําหรับ DCC ให้เลือกผู้ให้บริการที่มีชื่อเสียงซึ่งมีแนวทางปฏิบัติที่โปร่งใสและยุติธรรม

เจรจาข้อกําหนด: ทำงานร่วมกับผู้ให้บริการเพื่อเจรจาเงื่อนไขที่เอื้ออำนวยต่อธุรกิจของคุณและยุติธรรมสำหรับลูกค้าของคุณ

Stripe ให้บริการแปลงสกุลเงินแบบไดนามิกหรือไม่

Stripe ไม่ให้บริการแปลงสกุลเงินแบบไดนามิก แต่นําเสนอฟีเจอร์การแปลงสกุลเงินอัตโนมัติ ซึ่งปรับให้เหมาะกับธุรกิจที่ดําเนินงานในสหรัฐอเมริกา แคนาดา เกรตบริเตน และยูโรโซน ฟีเจอร์นี้ช่วยให้ธุรกิจต่างๆ แสดงราคาในสกุลเงินท้องถิ่นของลูกค้าโดยใช้อัตราแลกเปลี่ยนล่าสุด Stripe ที่ระบุ วิธีการทำงานมีดังนี้

การแปลงสกุลเงินสําหรับ 40 ประเทศบวก: ฟีเจอร์จะแปลงราคาเป็นสกุลเงินท้องถิ่นของลูกค้าในกว่า 40 ประเทศ วิธีนี้ช่วยให้ธุรกิจสามารถแสดงราคาในสกุลเงินท้องถิ่นของลูกค้าได้ ซึ่งจะช่วยปรับปรุงประสบการณ์ของลูกค้า และอาจเพิ่มวิธีการชำระเงินที่ต้องมีการนำเสนอสกุลเงินท้องถิ่นอีกด้วย

ตัวเลือกสกุลเงินของลูกค้า: ลูกค้าสามารถเลือกดูราคาในสกุลเงินท้องถิ่นหรือในสกุลเงินดั้งเดิมที่ธุรกิจกําหนดไว้ได้ ความยืดหยุ่นนี้ตอบสนองความต้องการที่หลากหลายของลูกค้าต่างประเทศทําให้พวกเขาสามารถเลือกตัวเลือกที่สะดวกที่สุด

ค่าธรรมเนียมและอัตราแลกเปลี่ยน: Stripe จะใช้อัตราแลกเปลี่ยนระดับกลางและรวมถึงส่วนต่างเพื่อรับประกันอัตราดังกล่าวตลอดระยะเวลาของเซสชัน Checkout จนถึงขั้นตอนการชำระเงิน ค่าธรรมเนียมธุรกรรมมาตรฐานสําหรับการแปลงสกุลเงินอัตโนมัติประกอบด้วยสิ่งต่อไปนี้

- ค่าธรรมเนียมสําหรับบัตรหรือวิธีการชําระเงิน

- ค่าธรรมเนียมบัตรหรือวิธีการชําระเงินต่างประเทศ หากเกี่ยวข้อง

- ค่าธรรมเนียมการแปลงสกุลเงิน

- ค่าธรรมเนียมสําหรับบัตรหรือวิธีการชําระเงิน

อัตราแลกเปลี่ยนที่รับประกัน: อัตราแลกเปลี่ยนจะได้รับการรับประกันตั้งแต่เริ่มต้นเซสชัน Checkout หรือ Payment Links ไปจนถึงการชำระเงิน ตราบใดที่อัตราแลกเปลี่ยนไม่เปลี่ยนแปลงเกิน 2% หากมีการเปลี่ยนแปลงที่เกินกว่าเกณฑ์นี้ Stripe อาจใช้อัตราแลกเปลี่ยนล่าสุดเมื่อชําระเงินธุรกรรม การรับประกันนี้มอบเสถียรภาพในด้านราคาให้กับธุรกิจและลูกค้าของพวกเขา

การจัดการการคืนเงินและการดึงเงินคืน: การคืนเงินหรือการดึงเงินคืนจะออกในสกุลเงินที่ลูกค้าใช้ชําระเงิน อย่างไรก็ตาม การแปลงสกุลเงินอัตโนมัติไม่รับประกันอัตราแลกเปลี่ยนเดียวกันสำหรับการคืนเงินหรือการดึงเงินคืน ระบบจะใช้อัตราแลกเปลี่ยนของ Stripe ณ เวลาที่คืนเงินหรือดึงเงินคืน ซึ่งอาจนำไปสู่การได้กำไรหรือขาดทุนของธุรกิจ ทั้งนี้ขึ้นอยู่กับความผันผวนของอัตราแลกเปลี่ยน

ฟีเจอร์การแปลงสกุลเงินอัตโนมัติของ Stripe มอบโซลูชันที่ยืดหยุ่นสําหรับธุรกิจที่ต้องการตอบสนองลูกค้าต่างประเทศ กระบวนการแปลงสกุลเงินมีความโปร่งใสในแง่ของค่าบริการ รวมทั้งยังมีการป้องกัน เช่น อัตราแลกเปลี่ยนที่รับประกัน แต่อาจมีค่าธรรมเนียมเพิ่มเติม และธุรกิจต่างๆ ต้องจัดการการคืนเงินและการดึงเงินคืนอย่างระมัดระวัง ดูข้อมูลเพิ่มเติมเกี่ยวกับ Adaptive Pricing ของ Stripe

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ