สถิติระบุว่า มีการประมวลผลธุรกรรมบัตรชำระเงินทั่วโลกในแต่ละปีประมาณ 468 พันล้านรายการ เบื้องหลังธุรกรรมเหล่านี้ทุกรายการ ซึ่งเกิดขึ้นเมื่อระบบรูดสแกน หรือแตะบัตรเครดิต จะมีสองประเภทที่แตกต่างกันแต่เกี่ยวข้องกัน ได้แก่ ธนาคารที่ออกบัตรและธนาคารผู้รับบัตร

สถาบันการเงินเหล่านี้ทำงานเบื้องหลังเพื่อให้แน่ใจว่ามีเงินทุนสำหรับการซื้อและโอนเงินเหล่านี้จากบัญชีของผู้ซื้อไปยังผู้ขาย นอกจากนี้ยังคืนเงินในกรณีที่จำเป็นด้วย แม้ว่าธนาคารที่ออกบัตรและธนาคารผู้รับบัตรจะอยู่แยกกันในธุรกรรม แต่ทั้งสองจะทำงานร่วมกันเพื่อให้ระบบทำงานได้

เราจะอธิบายสิ่งที่คุณต้องทราบเกี่ยวกับสถาบันผู้รับบัตรและผู้ออกบัตร รวมถึงข้อมูลเหล่านี้ วิธีการทํางาน และความแตกต่างระหว่างสถาบันผู้รับบัตร

บทความนี้ให้ข้อมูลอะไรบ้าง

- บริษัทผู้ออกบัตรคืออะไร

- สถาบันผู้รับบัตรคืออะไร

- สถาบันผู้รับบัตรกับบริษัทผู้ออกบัตรแตกต่างกันอย่างไร

บริษัทผู้ออกบัตรคืออะไร

บริษัทผู้ออกบัตรหรือธนาคารที่ออกบัตรคือตัวแทนของลูกค้าในการทําธุรกรรม ธนาคารที่ออกบัตรคือสถาบันการเงินที่จัดส่งบัตรชำระเงินให้กับบุคคลเพื่อใช้ในการเริ่มต้นธุรกรรม บริษัทผู้ออกบัตรอาจเป็นธนาคาร สหภาพเครดิต หรือสถาบันการเงินอื่นๆ ก็ได้

Chase, Bank of America และ Capital One 3 ใน 5 ของผู้ออกบัตรรายใหญ่ที่สุดในสหรัฐฯ ผู้ออกบัตรอาจเป็นสถาบันการเงินท้องถิ่นก็ได้ เช่น ธนาคารระดับภูมิภาคหรือสหภาพเครดิตขนาดเล็ก

โดยปกติผู้ออกบัตรจะไม่ใช่ Visa, Mastercard, Discovery หรือ American Express แม้ว่าบริษัทเหล่านี้จะจัดหาเครือข่ายที่ประมวลผลธุรกรรมบัตรชําระเงิน แต่บริษัทเหล่านี้ก็ไม่เกี่ยวข้องกับธุรกรรมหรือการชําระเงินแต่ละรายการ บริษัทผู้ออกบัตรและสถาบันผู้รับบัตรจะจัดการธุรกรรมหนึ่งๆ

ในการทําธุรกรรมเหล่านี้ บริษัทผู้ออกบัตรจะเสี่ยงต่อการออกเครดิตให้กับบุคคลทั่วไป บริษัทผู้ออกบัตรต้องพิจารณาความน่าเชื่อถือทางเครดิตของบุคคลโดยอิงตามปัจจัยหลายประการ รวมถึงคะแนนเครดิตและประวัติทางการเงิน หากบริษัทผู้ออกบัตรอนุมัติลูกค้า บริษัทผู้ออกบัตรก็จะ "ออก" บัตรที่ให้ลูกค้าเข้าถึงวงเงินเครดิตได้

โดยพื้นฐานแล้ววงเงินสินเชื่อเหล่านี้เป็นเงินกู้ที่อนุมัติให้กับเจ้าของบัตร โดยทั่วไปแล้วสินเชื่อประเภทนี้จะไม่มีหลักประกัน (หมายถึงผู้ให้กู้ไม่จำเป็นต้องให้ผู้กู้จัดหาหลักทรัพย์ค้ำประกันหรือหลักประกันใดๆ เพื่อค้ำประกันการชำระคืนสินเชื่อ) และผู้ให้กู้จะเรียกเก็บดอกเบี้ยหากสินเชื่อไม่ได้รับการชำระคืนภายในระยะเวลาที่กำหนด ซึ่งโดยทั่วไปคือหลังจาก 30 หรือ 60 วัน หากเจ้าของบัตรไม่สามารถชำระเงินกู้เริ่มต้นได้และผิดนัด บริษัทผู้ออกบัตรจะต้องรับผิดชอบต่อหนี้ดังกล่าว ดังนั้นธุรกรรมเริ่มต้นจึงกลายเป็นความรับผิดชอบของบริษัทผู้ออกบัตร

นอกจากนี้บริษัทผู้ออกบัตรยังมีบทบาทสำคัญในเมื่อเกิดการดึงเงินคืน ซึ่งเกิดขึ้นเมื่อลูกค้าโต้แย้งเกี่ยวกับการเรียกเก็บเงินและขอให้คืนเงินหรือยกเลิกธุรกรรม ในกรณีที่มีการดึงเงินคืน บริษัทผู้ออกบัตรทําหน้าที่เป็นอนุญาโตตุลาการเพื่อพิจารณาว่าคําขอปรับคืนธุรกรรมของผู้บริโภคนั้นสมเหตุสมผลหรือไม่ บริษัทผู้ออกบัตรไม่มีอำนาจตัดสินใจขั้นสุดท้ายในเรื่องนี้เนื่องจากการตัดสินใจดังกล่าวอาจถูกทักท้วงได้ แต่บริษัทผู้ออกบัตรจะเป็นผู้กำหนดว่าควรยืนยันหรือยกเลิกการปรับคืน

สถาบันผู้รับบัตรคืออะไร

หากบริษัทผู้ออกบัตรเป็นตัวแทนของลูกค้าในธุรกรรม ดังนั้นสถาบันผู้รับบัตร หรือที่เรียกว่าธนาคารผู้รับบัตร จะเป็นตัวแทนของธุรกิจ สถาบันผู้รับบัตรคือธนาคารหรือสถาบันการเงินที่มอบเครื่องมือที่จําเป็นสําหรับการเรียกเก็บเงินจากบริษัทผู้ออกบัตรให้แก่บริษัท สถาบันผู้รับบัตรจะเป็นผู้ดําเนินการตามที่ชื่อระบุ นั่นก็คือ รับเงินจากบริษัทผู้ออกบัตรและตรวจสอบว่าเงินดังกล่าวฝากเข้าบัญชีของธุรกิจหรือไม่ และยินยอมให้ระบบประมวลผลธุรกรรมและดำเนินการจนเสร็จสิ้น นอกจากนี้ ยังมีรหัสประจำตัวเฉพาะให้กับธุรกิจ ซึ่งช่วยให้ธุรกิจสามารถสื่อสารกับเครือข่ายบัตรเพื่อทำธุรกรรมต่างๆ เหล่านี้ให้เสร็จสมบูรณ์ได้

แม้บางครั้งสถาบันผู้รับบัตรจะทําหน้าที่เป็นผู้ประมวลผลการชําระเงิน แต่โดยทั่วไปสถาบันดังกล่าวจะทําหน้าที่เป็นตัวกลางระหว่างธนาคารที่ช่วยให้มั่นใจว่าธุรกรรมนั้นเข้าสู่เครือข่ายบัตรที่เหมาะสมและดําเนินการเสร็จสมบูรณ์ โดยทั่วไปแล้ว สถาบันผู้รับบัตรจะเป็นสมาชิกของเครือข่ายบัตร และมักทำงานร่วมกับผู้ประมวลผลบัตรหลักๆ ทั้งหมด สถาบันผู้รับบัตรจะส่งเงินที่บริษัทผู้ออกบัตรมอบให้ไปยังบัญชีผู้ค้าที่ถูกต้อง ตัวอย่างเช่น Stripe มีทั้งฟังก์ชันการประมวลผลการชําระเงินและฟังก์ชันบริษัทผู้รับบัตร ซึ่งทําให้ธุรกิจไม่ต้องสร้างความปลอดภัยให้กับบัญชีผู้ค้าหรือเกตเวย์การชําระเงินแยกต่างหาก

เช่นเดียวกับบริษัทที่ออกบัตร สถาบันผู้รับบัตรก็มีความเสี่ยงทางการเงินบางประการเช่นกัน พวกเขาเป็นผู้รับผิดชอบในการนำมาตรฐานความปลอดภัยที่ตรงตามข้อกำหนดของสภามาตรฐานความปลอดภัยข้อมูลอุตสาหกรรมบัตรชำระเงินมาใช้ การไม่ดำเนินการดังกล่าวจะเพิ่มความรับผิดของธนาคารในกรณีที่เกิดการละเมิดข้อมูล หรือข้อมูลหรือข้อมูลเจ้าของบัตรถูกขโมยและนำไปใช้เพื่อวัตถุประสงค์ที่เป็นอันตรายระหว่างธุรกรรม

สถาบันผู้รับบัตรต้องรับผิดชอบในการคืนเงินให้แก่บริษัทผู้ออกบัตรด้วยการดึงเงินคืน ซึ่งบริษัทที่ออกบัตรจะส่งเงินคืนให้ลูกค้า การดําเนินการนี้มีค่าใช้จ่ายสําหรับสถาบันผู้รับบัตรที่เกี่ยวข้องกับแหล่งข้อมูลภายในที่จําเป็นต่อการตรวจสอบคําขอดึงเงินคืนและการดําเนินการตามคําขอ โดยที่สถาบันผู้รับบัตรอาจจะมีบัญชีกันวงเงินไว้สําหรับการดึงเงินคืน หรือเสนอวงเงินสินเชื่อให้แก่ธุรกิจเพื่อให้ครอบคลุมค่าใช้จ่ายเหล่านี้ หากธุรกิจล้มละลายและไม่สามารถจ่ายเงินคืนให้แก่สถาบันผู้รับบัตรได้ สถาบันผู้รับบัตรจะต้องยอมรับความสูญเสียนั้น

เพื่อจํากัดความรับผิดที่อาจเกิดขึ้นนี้ สถาบันผู้รับบัตรมักจะดําเนินงานโดยปฏิบัติตามมาตรฐานที่เข้มงวดสําหรับธุรกิจต่างๆ ที่พวกเขาเป็นตัวแทน ธุรกิจจะต้องผ่านกระบวนการตรวจสอบซึ่งประเมินความเสี่ยงของตน หลังจากนั้นสถาบันผู้รับบัตรจะเป็นผู้ตัดสินว่าพวกเขาจะเป็นตัวแทนของธุรกิจดังกล่าวหรือไม่

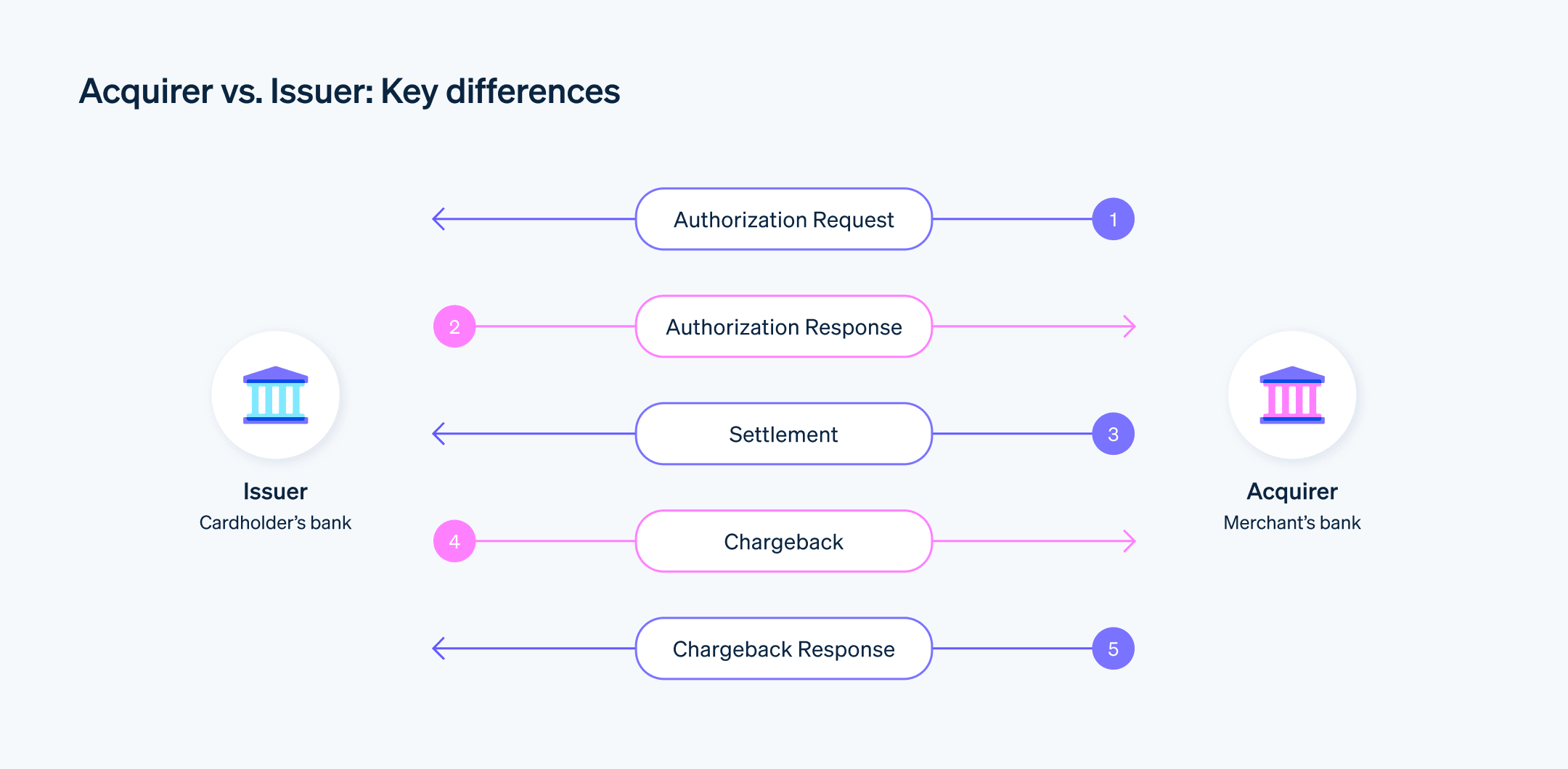

สถาบันผู้รับบัตรกับบริษัทผู้ออกบัตรแตกต่างกันอย่างไร

บริษัทผู้ออกบัตรจะมีบัญชีเดบิตหรือเครดิตของเจ้าของบัตร โดยให้เจ้าของบัตรเข้าถึงเงินของตนหรือวงเงินเครดิตที่สามารถใช้ในการชําระเงินผ่านธุรกรรมบัตร ในขณะที่สถาบันผู้รับบัตรจะนำเงินดังกล่าวฝากเข้าในบัญชีของธุรกิจ พร้อมทั้งจัดทำบันทึกรายการธุรกรรมและส่งต่อคำขออนุญาตไปยังเครือข่ายบัตรที่เกี่ยวข้อง

ต่อไปนี้เป็นวิธีที่ธนาคารเหล่านี้ทำงานร่วมกันในระหว่างธุรกรรม:

- ลูกค้าเริ่มต้นการชําระเงินโดยการปัดหรือแตะบัตรที่เทอร์มินัลของระบบบันทึกการขาย (POS) เช่น Stripe Terminal

- ผู้ให้บริการประมวลผลการชําระเงินของธุรกิจจะส่งข้อมูลธุรกรรมไปให้สถาบันผู้รับบัตร ซึ่งจะส่งข้อมูลนั้นให้กับเครือข่ายบัตร

- เครือข่ายบัตรจะดําเนินการตามคําขอและตรวจสอบกับบริษัทผู้ออกบัตรว่ามีวงเงินตามที่ขอหรือไม่ จากนั้นบริษัทผู้ออกบัตรจะอนุมัติหรือปฏิเสธคำขอดังกล่าวหลังจากตรวจสอบบัญชีของเจ้าของบัตรแล้ว

- จากนั้นส่งข้อมูลนั้นไปให้เครือข่ายบัตร ซึ่งส่งการแจ้งการอนุมัติหรือปฏิเสธไปยังสถาบันผู้รับบัตร ซึ่งจะเป็นผู้แจ้งให้ธุรกิจทราบสถานะของธุรกรรมดังกล่าว

- หากได้รับอนุมัติ ระบบจะโอนเงินจากบริษัทผู้ออกบัตรไปยังสถาบันผู้รับบัตรเพื่อฝากเข้าบัญชีผู้ค้า

แม้ตัวอย่างข้างต้นจะเป็นธุรกรรมแบบครั้งเดียว แต่ธุรกรรมที่จุดขายซึ่งเกิดขึ้นที่เทอร์มินัล POS ความสัมพันธ์ระหว่างบริษัทผู้ออกบัตรกับผู้รับบัตรจะยังคงเหมือนเดิมเมื่อทําธุรกรรมแบบตามรอบ เช่น ในกรณีที่มีการสมัครใช้บริการรายเดือน ตัวเลือกการเรียกเก็บเงินเหล่านี้ยังต้องมีการสื่อสารอย่างใกล้ชิดระหว่างบริษัทผู้ออกบัตรและสถาบันผู้รับบัตร แต่จะเริ่มต้นโดยอัตโนมัติโดยอิงตามธุรกรรมแบบตามรอบที่ได้รับการอนุมติแล้ว ผู้ให้บริการอย่าง Stripe จัดการตัวเลือกการเรียกเก็บเงินประเภทต่างๆ เหล่านี้ให้ธุรกิจได้

ในกรณีที่มีการดึงเงินคืน บทบาทของสถาบันผู้รับบัตรและบริษัทผู้ออกบัตรจะเป็นลักษณะกลับกัน กล่าวคือ เจ้าของบัตรจะเริ่มส่งคําขอเงินคืนและส่งหลักฐานของบริษัทผู้ออกบัตรเพื่อแจ้งว่าควรมีการคืนเงิน บริษัทผู้ออกบัตรจะตรวจสอบข้อมูลดังกล่าวและตัดสินใจว่าจะประมวลผลการดึงเงินคืนหรือไม่ หากได้รับอนุมัติ บริษัทผู้ออกบัตรจะส่งคําขอเงินคืนจากธุรกิจโดยการติดต่อกับสถาบันผู้รับบัตรเพื่อแจ้งเรื่องการโต้แย้งการชําระเงิน สถาบันผู้รับบัตรจะตรวจสอบคําขอและเป็นผู้ออกการดึงเงินคืน ซึ่งธุรกิจจะต้องชําระให้ โดยอาจชําระผ่านวงเงินที่กันไว้ที่ใช้ได้สําหรับการเรียกเก็บเงินดังกล่าว หรือผ่านวงเงินสินเชื่อที่สถาบันผู้รับบัตรเสนอให้

โดยสรุปคือ บริษัทผู้ออกบัตร (ธนาคารที่ติดต่อกับลูกค้า) และสถาบันผู้รับบัตร (ธนาคารที่ติดต่อกับธุรกิจ) จะอยู่ฝั่งตรงข้ามกับธุรกรรม แต่จะทำงานร่วมกันเพื่อให้แน่ใจว่าการซื้อหรือการคืนเงินได้รับการดำเนินการจนสำเร็จ

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ