Se estima que cada año se procesan 468,000 millones de transacciones con tarjetas de pago a nivel internacional. Detrás de cada una de estas transacciones (que ocurren cuando se desliza, escanea o apoya una tarjeta de crédito), hay dos partes diferentes, aunque relacionadas: el banco emisor y el banco adquirente.

Estas entidades financieras trabajan entre bastidores para garantizar la disponibilidad de fondos para la compra y transferirlos de la cuenta del comprador al vendedor. También devuelven los fondos cuando es necesario un reembolso. Si bien el banco emisor y el banco adquirente se encuentran en lados separados de una transacción, trabajan juntos para que el sistema funcione.

A continuación, abordaremos lo que debes saber sobre los adquirentes y los emisores, incluido qué son, cómo funcionan y la diferencia entre ellos.

¿Qué contiene este artículo?

- ¿Qué es un emisor?

- ¿Qué es un adquirente?

- ¿Cuál es la diferencia entre un adquirente y un emisor?

¿Qué es un emisor?

El emisor, también llamado banco emisor o emisor de tarjetas, representa al cliente en una transacción. El banco emisor es la institución financiera que suministra a una persona una tarjeta de pago que utiliza para iniciar una transacción. Un emisor puede ser un banco, una cooperativa de crédito u otra institución financiera.

Chase, Bank of America y Capital One son tres de los cinco principales emisores de tarjetas en EE. UU. Los emisores también pueden ser instituciones financieras locales, como un banco regional o una pequeña cooperativa de ahorro y crédito.

Los emisores de tarjetas no suelen ser Visa, Mastercard, Discovery o American Express. Si bien estas empresas proporcionan las redes que procesan las transacciones de pago con tarjeta, no participan en transacciones o pagos individuales. El emisor y el adquirente gestionan una transacción determinada.

En estas operaciones, el emisor asume el riesgo de emitir crédito a un particular. Los emisores deben tener en cuenta la solvencia de una persona en función de una serie de factores, como la puntuación crediticia y el historial financiero. Si un emisor aprueba a un cliente, «emite» una tarjeta que le permite acceder a una línea de crédito.

Esencialmente, estas líneas de crédito son préstamos otorgados al titular de la tarjeta. Por lo general, son préstamos sin garantía (lo que significa que el prestamista no exige al prestatario que aporte ninguna garantía o aval para garantizar el reembolso del préstamo), y el emisor cobra intereses si los préstamos no se devuelven en un plazo determinado, normalmente a los 30 o 60 días. Si el titular de la tarjeta no puede pagar el préstamo inicial e incurre en impago, el emisor se hace responsable de la deuda, por lo que la transacción inicial pasa a ser responsabilidad del emisor.

Los emisores también desempeñan una función clave cuando se produce un contracargo, que es cuando un cliente disputa un cargo y solicita la devolución de los fondos o la cancelación de la transacción. En el caso de una solicitud de contracargo, el emisor actúa como árbitro y determina si la solicitud del consumidor para la revocación de una transacción es razonable. El emisor no tiene la última palabra al respecto, ya que su decisión puede ser impugnada, pero sí determina si un contracargo debe mantenerse o revocarse.

¿Qué es un adquirente?

Si vemos al emisor como el representante del cliente en la transacción, podemos decir que el adquirente, también denominado banco adquirente, es el representante del negocio. Los adquirentes son bancos o entidades financieras que proporcionan a una empresa las herramientas necesarias para cobrar los pagos de los emisores. Como su nombre lo indica, adquieren el dinero del emisor y se aseguran de que se deposita en la cuenta del negocio. Esto permite procesar y completar la transacción. También proporcionan a las empresas un identificador único que les permite comunicarse con las redes de tarjetas para completar estas transacciones.

Aunque a veces los adquirentes actúan como procesadores de pagos, lo más habitual es que funcionen como intermediarios que se aseguran de que las transacciones llegan a la red de tarjetas pertinente y se completan sin errores. Normalmente, son miembros de una red de tarjetas y a menudo trabajan con varios o todos los procesadores de tarjetas principales. El adquirente dirige el dinero que proporciona el emisor a la cuenta de comerciante correcta. Stripe, por ejemplo, ofrece ambos servicios: procesamiento de pagos y funcionalidad de adquirente, que elimina la necesidad de que las empresas tengan una cuenta de comerciante aparte o una pasarela de pagos.

Al igual que los emisores, los adquirentes también tienen un cierto riesgo financiero. Son responsables de aplicar normas de seguridad que satisfagan los requisitos del PCI Security Standards Council. De no hacerlo, aumenta la responsabilidad de un banco en el caso de que se produzcan una vulneración de datos o el robo de información del titular de la tarjeta y se usen con fines malintencionados durante una transacción.

En el caso de un contracargo, el adquirente es responsable del reembolso al emisor, que devolverá los fondos al cliente. Esto conlleva un coste para el adquirente por los recursos internos necesarios para revisar y procesar las solicitudes de contracargo. Para ello, un adquirente puede mantener una cuenta de reserva desde donde emitir los contracargos, o bien ofrecerle una línea de crédito a la empresa para cubrir estos costos. Si una empresa se declara insolvente y no puede hacerle el reembolso al adquirente, este debe aceptar la pérdida.

Con el fin de limitar esta posible responsabilidad, los adquirentes a menudo operan con normas muy estrictas para las empresas que representan. Para que se las tenga en cuenta, las empresas deben someterse a un proceso de investigación en el que se evalúa el riesgo y, con esta información, un adquirente decide si representa o no a la empresa.

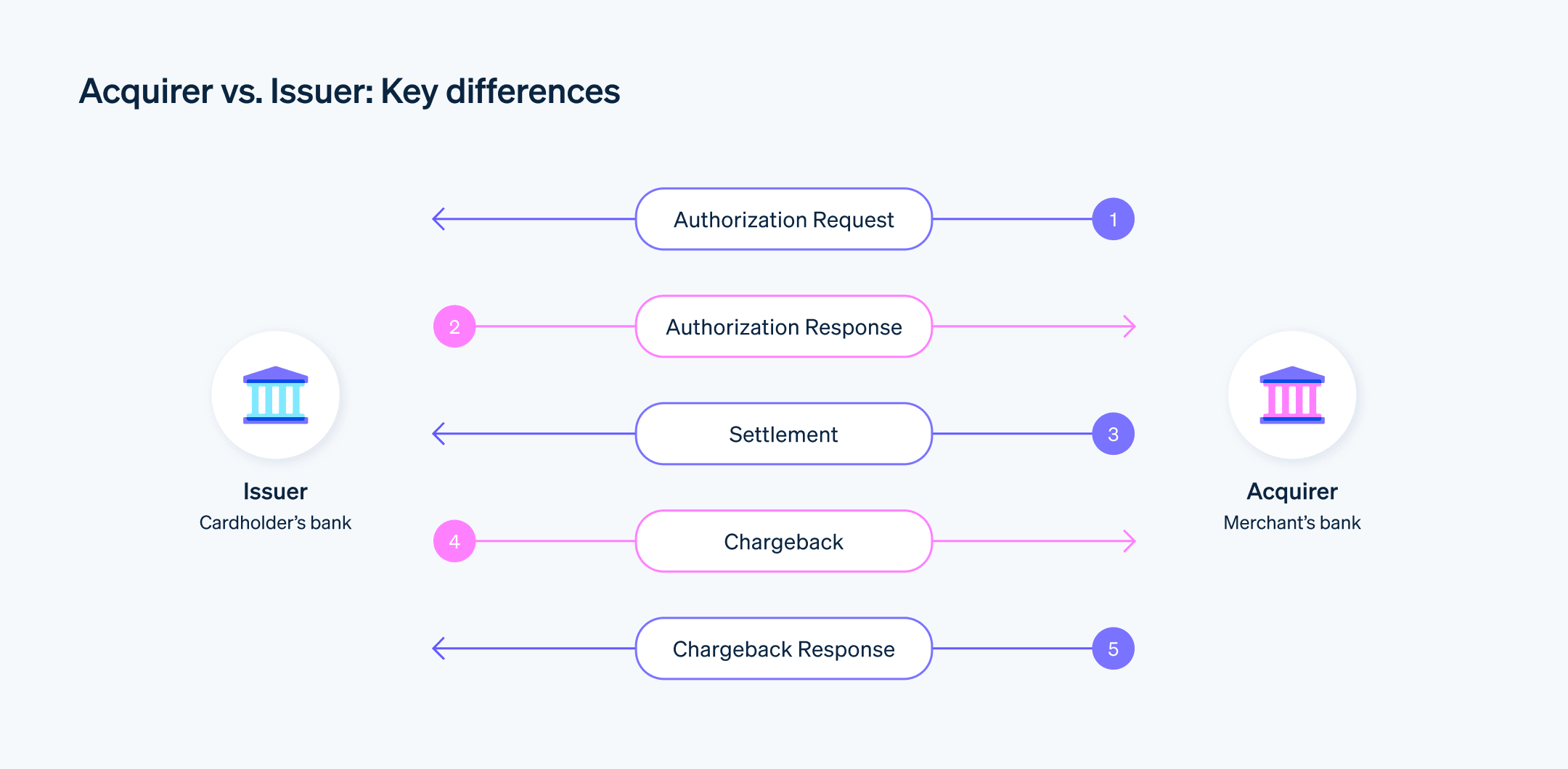

¿Cuál es la diferencia entre un adquirente y un emisor?

Los emisores mantienen las cuentas de débito o crédito del titular de la tarjeta y le ofrecen acceso a su dinero o a una línea de crédito que puede utilizar para realizar pagos mediante una transacción con tarjeta, mientras que los adquirentes toman ese dinero y lo depositan en la cuenta de la empresa, al tiempo que mantienen registros de las transacciones y reenvían las solicitudes de autorización a la red de tarjetas correspondiente.

A continuación, te explicamos cómo estos bancos trabajan juntos durante una transacción:

- El cliente inicia un pago deslizando o acercando su tarjeta en un terminal de punto de venta (sistema POS), como Stripe Terminal.

- El proveedor de procesamiento de pagos de la empresa envía la información de la transacción al adquirente, que la envía a las redes de tarjetas.

- Las redes de tarjetas procesan la solicitud y le preguntan al emisor si los fondos están disponibles, lo cual el emisor aprueba o rechaza después de examinar las cuentas del titular de la tarjeta.

- Esa información se envía a la red de tarjetas, que envía la notificación de aprobación o rechazo al adquirente, quien informa a la empresa sobre el estado de la transacción.

- Si se aprueba, el dinero pasa del emisor al adquirente para depositarlo en la cuenta del comerciante.

Si bien el ejemplo anterior se refiere a una transacción única en persona que tiene lugar en una terminal del sistema POS, la relación de trabajo entre emisores y adquirentes sigue siendo la misma cuando la transacción es recurrente, como en el caso de una suscripción mensual. Estas opciones de cobro también requieren una comunicación estrecha entre el emisor y el adquirente, pero se inician automáticamente en función de una transacción recurrente aprobada. Un proveedor como Stripe puede gestionar estos diferentes tipos de opciones de cobro para las empresas.

En el caso de un contracargo, los roles del adquirente y del emisor se invierten. El titular de la tarjeta inicia la solicitud de reembolso y presenta al emisor de la tarjeta evidencia de que se debe emitir un reembolso. El emisor revisa esa información y decide si procesa o no un contracargo. Si se aprueba, el emisor solicita la devolución de los fondos por parte de la empresa comunicando la disputa al adquirente. El adquirente revisa la solicitud y emite el contracargo, que luego la empresa debe pagar, ya sea a través de un fondo de reserva disponible para dichos cargos, o a través de una línea de crédito ofrecida por el adquirente.

En resumen, el emisor (banco orientado al cliente) y el adquirente (banco orientado a la empresa) se encuentran en lados opuestos de una transacción, pero trabajan juntos para asegurarse de que una compra o devolución se procese correctamente.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.