Si stima che ogni anno vengano elaborate 468 miliardi di transazioni con carta di pagamento in tutto il mondo. Queste transazioni si producono quando una carta di credito viene strisciata, scansionata o appoggiata e implicano l'interazione tra due diverse parti: la banca emittente e la banca acquirente.

Questi istituti finanziari operano in background per verificare che i fondi per l'acquisto siano disponibili e trasferirli dal conto del compratore a quello del venditore. Inoltre restituiscono i fondi quando si rende necessario un rimborso. Banca emittente e banca acquirente collaborano al funzionamento del sistema ponendosi ai due poli opposti della transazione.

Qui ti spieghiamo quello che devi sapere su banche acquirenti e società emittenti: che cosa sono, come operano e in che cosa sono diverse.

Contenuto dell'articolo

- Che cos'è una società emittente?

- Che cos'è una banca acquirente?

- Qual è la differenza tra una banca acquirente e una società emittente?

Che cos'è una società emittente?

La società emittente, chiamata anche banca emittente o emittente della carta, rappresenta il cliente in una transazione. La banca emittente è l'istituto finanziario che rilascia a una persona fisica una carta di pagamento, ovvero lo strumento con cui vengono avviate le transazioni. Una società emittente può essere una banca, una cooperativa di credito o un altro istituto finanziario.

Chase, Bank of America e Capital One sono tre delle cinque più grandi società emittenti di carte degli Stati Uniti. Le società emittenti possono essere anche istituti finanziari locali, ad esempio una banca regionale o una piccola cooperativa di credito.

Le società emittenti di carte di solito non sono Visa, Mastercard, Discovery o American Express. Queste aziende forniscono i circuiti che elaborano le transazioni con le carte di pagamento, ma non sono coinvolte nelle singole transazioni o pagamenti: sono la società emittente e la banca acquirente a gestire una determinata transazione.

In queste transazioni, la società emittente si assume il rischio di concedere un credito a una persona fisica. Le società emittenti devono valutare l'affidabilità creditizia di una persona in base a una serie di fattori, tra cui il punteggio di credito e la storia finanziaria. Se una società emittente approva un cliente, "emette" una carta che consente al cliente di accedere a una linea di credito.

In sostanza, queste linee di credito sono prestiti concessi al titolare della carta. Si tratta in genere di prestiti non garantiti (vale a dire che il prestatore non richiede al mutuatario di fornire garanzie o cauzioni per la restituzione del prestito) su cui la società emittente riscuote gli interessi se non vengono restituiti entro una determinata scadenza, di solito 30 o 60 giorni. Se il titolare della carta non è in grado di restituire il prestito iniziale e le insolvenze, la società emittente diventa responsabile del debito, pertanto la transazione iniziale diventa una responsabilità della società emittente.

La società emittente ricopre un ruolo chiave anche in caso di storni, ossia quando un cliente contesta un addebito e richiede la restituzione dei fondi o l'annullamento della transazione. In caso di richiesta di storno, la società emittente ha il ruolo di arbitro e stabilisce se la richiesta di annullamento di una transazione da parte di un consumatore sia ragionevole. Anche se questa decisione può essere contestata, è comunque la società emittente a stabilire se sia opportuno confermare o annullare uno storno.

Che cos'è una banca acquirente?

Se nella transazione la società emittente rappresenta il cliente, la banca acquirente rappresenta invece l'attività. Le banche, o gli istituti finanziari, acquirenti forniscono a un'azienda gli strumenti necessari per riscuotere il pagamento dalle società emittenti. Le banche acquirenti si chiamano così perché acquisiscono il denaro dalla società emittente e fanno in modo che venga depositato sul conto dell'attività, consentendo l'elaborazione e il completamento della transazione. Forniscono inoltre all'attività un ID univoco che consente loro di comunicare con i circuiti delle carte di credito per completare queste transazioni.

Le banche acquirenti a volte operano come elaboratori di pagamento, ma più spesso fungono da intermediari con il compito di verificare che una transazione raggiunga il circuito appropriato della carta di credito e venga completata correttamente. In genere sono membri di un circuito di carte di credito e spesso collaborano con tutti o molti dei principali elaboratori di carte. La banca acquirente invia il denaro ricevuto dalla società emittente al conto esercente corretto. Stripe, ad esempio, offre sia l'elaborazione dei pagamenti che la funzionalità di banca acquirente, evitando all'attività di dover proteggere un gateway di pagamento o un conto esercente separato.

Come le società emittenti, anche le banche acquirenti sostengono un certo rischio finanziario. Sono responsabili dell'implementazione di standard di sicurezza conformi ai requisiti del Payment Card Industry Data Security Standards Council. Se non li garantiscono, queste banche sono chiamate a rispondere in misura maggiore in caso di violazione dei dati o se si verifica un furto di informazioni o di dati di titolari di carta che vengono poi usati in modo fraudolento per una transazione.

In caso di storno, la banca acquirente è tenuta a rimborsare la società emittente, che dovrà restituire i fondi al cliente. In questi casi, la banca acquirente deve sostenere i costi delle risorse interne necessarie per esaminare le richieste di storno e per evaderle. Pertanto deve disporre di un conto di riserva a cui attingere per emettere gli storni oppure offrire una linea di credito all'attività per coprire questi costi. Se un'attività diventa insolvente e non è in grado di rimborsare la banca acquirente, quest'ultima deve farsi carico della perdita.

Per limitare questa potenziale responsabilità, le banche acquirenti adottano spesso standard rigorosi nei confronti di tutte le attività rappresentate. Per essere prese in considerazione, le attività devono superare un processo di valutazione del rischio, al termine del quale la banca acquirente deciderà se rappresentare l'attività.

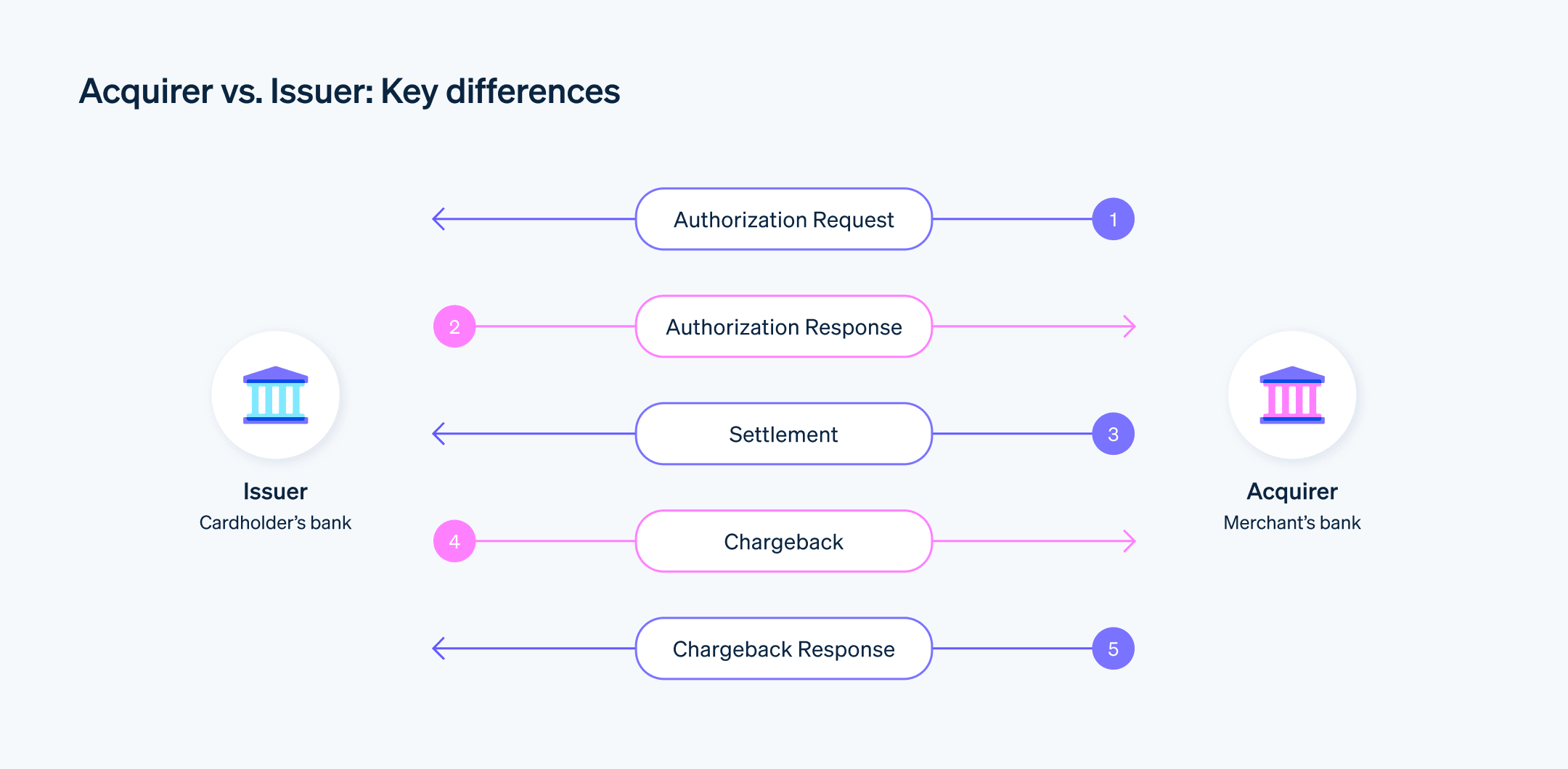

Qual è la differenza tra banca acquirente e società emittente?

Le società emittenti gestiscono i conti di debito o di credito dei titolari delle carte, offrendo loro l'accesso al denaro o una linea di credito che può essere utilizzata per effettuare pagamenti tramite una transazione con carta, mentre le banche acquirenti prelevano quel denaro e lo depositano sul conto di un'attività, mantenendo i registri delle transazioni e inoltrando qualsiasi richiesta di autorizzazione al circuito della carta pertinente.

Ecco come queste banche interagiscono durante una transazione:

- Il cliente effettua un pagamento strisciando o avvicinando la carta a un terminale POS (Point Of Sale), come Stripe Terminal.

- Il fornitore di servizi di elaborazione dei pagamenti dell'attività invia le informazioni sulla transazione alla banca acquirente, che a sua volta le invia ai circuiti delle carte di credito.

- I circuiti delle carte di credito elaborano la richiesta e chiedono alla società emittente se i fondi sono disponibili, operazione che la società emittente approva o rifiuta dopo aver esaminato i conti del titolare della carta.

- Queste informazioni vengono inviate al circuito della carta, che invia la notifica di approvazione o rifiuto alla banca acquirente, che informa l'attività sullo stato della transazione.

- In caso di approvazione, il denaro viene trasferito dalla società emittente alla banca acquirente per essere depositato nell'account esercente.

Mentre l'esempio sopra riportato riguarda una transazione una tantum di persona che ha luogo presso un terminale POS, il rapporto di collaborazione tra società emittenti e banche acquirenti rimane lo stesso quando la transazione è ricorrente, come nel caso di un abbonamento mensile. Anche queste opzioni di addebito richiedono una stretta comunicazione tra la società emittente e la banca acquirente, ma vengono avviate automaticamente sulla base di una transazione ricorrente approvata. Un fornitore come Stripe può gestire questi diversi tipi di opzioni di fatturazione per le attività.

Nel caso di uno storno, i ruoli della banca acquirente e della società emittente sono invertiti. Il titolare della carta avvia la richiesta di rimborso e presenta alla società emittente della carta le prove che giustificano l'emissione del rimborso. La società emittente esamina tali informazioni e decide se elaborare o meno uno storno. In caso di approvazione, la società emittente richiede la restituzione dei fondi all'attività comunicando la contestazione alla banca acquirente. La banca acquirente esamina la richiesta ed emette lo storno, che l'attività deve poi pagare tramite un fondo di riserva disponibile per tali addebiti o tramite una linea di credito offerta dalla banca acquirente.

In breve, la società emittente (banca orientata al cliente) e la banca acquirente (banca orientata all'attività) si trovano ai lati opposti della transazione, ma lavorano insieme per assicurarsi la corretta elaborazione di un acquisto o un reso.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.