La conversion dynamique de devises est un service financier utilisé dans le cadre des transactions internationales, lorsqu'un client établi dans un pays A effectue un achat par carte de crédit ou de débit dans un pays B. Elle permet de traiter les transactions au point de vente dans la devise du pays d'origine du titulaire de la carte utilisée. En guise de contextualisation, notons que le marché mondial des paiements par carte bancaire qui a été estimé à 524,9 milliards de dollars en 2022 devrait atteindre 1,2 billion de dollars en 2032 et que les paiements transfrontaliers jouent pour beaucoup dans cette croissance.

Cet article à destination des entreprises rassemble toutes les informations essentielles sur la conversion dynamique de devises, à savoir son principe de fonctionnement, les caractéristiques qui la distinguent de la conversion traditionnelle ainsi que les avantages et les inconvénients liés à sa mise en œuvre.

Sommaire

- Principe de fonctionnement de la conversion dynamique de devises

- Comparatif entre conversion dynamique et conversion traditionnelle

- Avantages de la conversion dynamique de devises

- Enjeux liés à la conversion dynamique de devises

- Bonnes pratiques en matière de conversion dynamique de devises

- Stripe et la conversion dynamique de devises

Principe de fonctionnement de la conversion dynamique de devises

La conversion dynamique de devises permet aux titulaires de cartes d'obtenir facilement et en temps réel le coût d'une transaction dans leur devise habituelle (à noter qu'un surcoût peut être appliqué en raison des majorations et des frais liés au taux de change). Du côté des entreprises et des établissements financiers, cette conversion dynamique constitue une opportunité de revenus supplémentaires. Voici comment elle fonctionne.

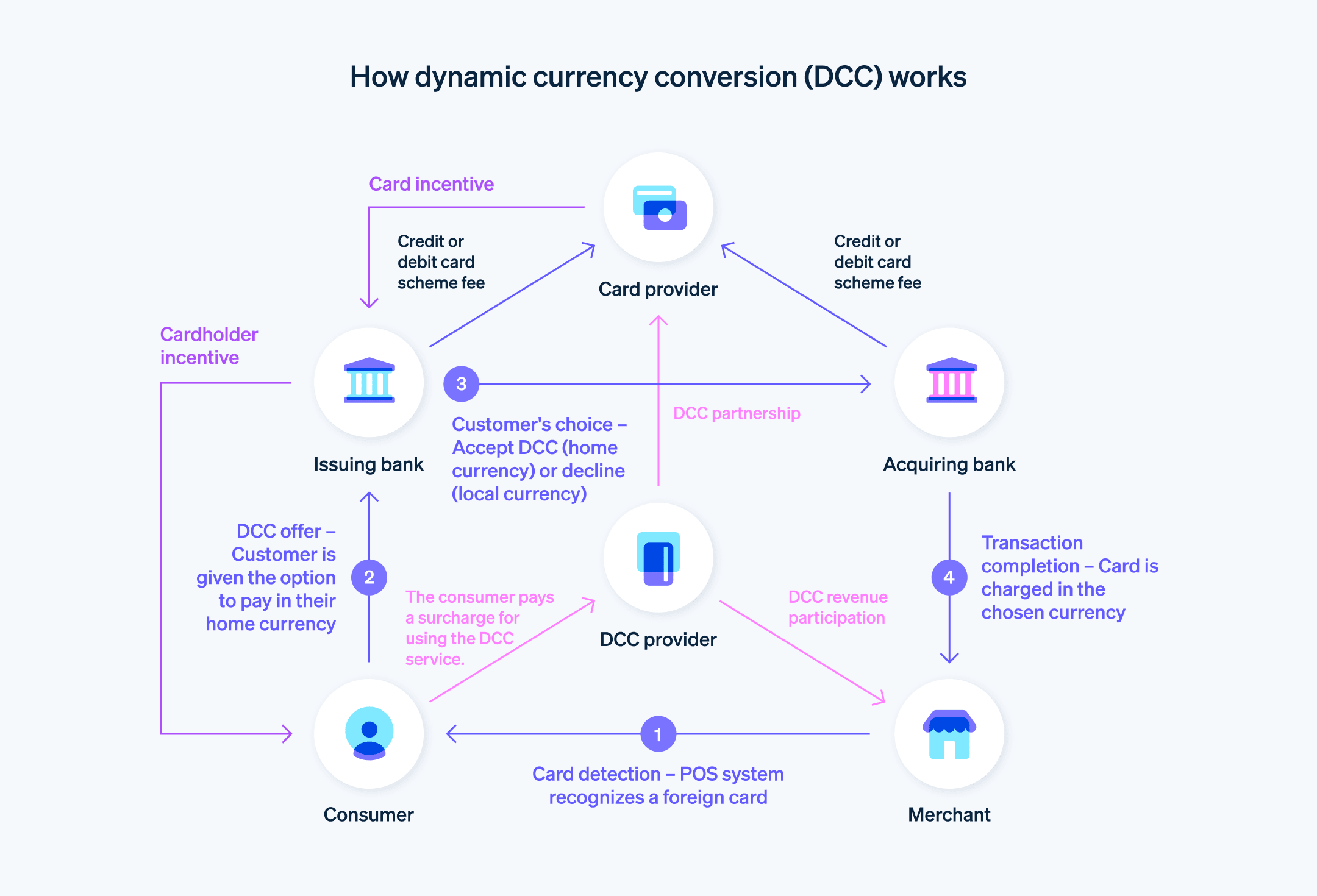

Processus de conversion dynamique de devises

Identification de la carte : lorsqu'un client utilise une carte bancaire étrangère dans un point de vente (PDV) ou sur la plateforme e-commerce d'une entreprise, le système en question identifie le pays d'origine de la carte.

Offre de la conversion dynamique de devises : le système de l'entreprise, équipé de la technologie de conversion dynamique, propose automatiquement au titulaire de la carte d'effectuer la transaction dans sa devise nationale. Le montant affiché comprend le taux de conversion et les éventuels frais supplémentaires de gestion.

Choix du client : le titulaire de la carte peut accepter l'offre de conversion dynamique et payer dans sa devise nationale, ou la refuser et payer dans la devise locale.

Finalisation de la transaction : si le client choisit de recourir à la conversion dynamique, la transaction est traitée et la carte est débitée dans la devise de son titulaire, selon le taux de change indiqué. Si le titulaire de la carte refuse cette conversion, la transaction est traitée dans la devise locale et la banque concernée se charge de la conversion en utilisant son propre taux de change.

Rôles et avantages

Entreprises : la conversion dynamique de devises profite aux entreprises en leur offrant une source de revenus supplémentaires à travers l'application de commissions ou de frais de traitement.

Établissements financiers : les banques ou les fournisseurs de services financiers qui proposent la conversion dynamique de devises fixent les taux de change et les frais. Ces taux comprennent souvent une majoration par rapport au taux standard.

Intégration technologique

Technologie de traitement des paiements : la technologie de conversion dynamique de devises permet de détecter automatiquement les cartes étrangères et de convertir les devises en temps réel, et se veut par conséquent une option facile à utiliser dans les systèmes PDV et en ligne.

Intégration aux systèmes PDV et e-commerce : les systèmes PDV et les plateformes de paiement modernes intègrent la technologie de conversion dynamique de devises, ce qui permet aux entreprises d'offrir ce service à leurs clients internationaux à la fois en boutique et en ligne.

Prenons l'exemple d'un touriste américain en visite en Italie qui souhaite acheter un article à 100 euros. Le système PDV reconnaît que la carte bancaire utilisée est américaine et propose au client de lui facturer 120 dollars (montant qui inclut le taux de change associé à la conversion dynamique de devises et les frais). Le touriste peut choisir soit de payer les 120 dollars pour profiter du confort de connaître le coût exact dans sa devise, soit de payer les 100 euros, en laissant à sa banque le soin de faire la conversion.

Comparatif entre conversion dynamique et conversion traditionnelle

La conversion dynamique et la conversion traditionnelle de devises sont deux méthodes distinctes toutes deux utilisées dans le cadre des transactions internationales par carte bancaire. Chacune dispose de ses propres implications en ce qui concerne les taux de change, les frais associés, le choix du client et les avantages pour les entreprises. Voici en quoi elles diffèrent.

Différence de taux de change et de frais

Conversion dynamique

Taux de change : avec la conversion dynamique, les taux de change sont souvent majorés par rapport au taux de change bancaire courant. Cette majoration équivaut à la somme des frais de conversion purs et de la marge bénéficiaire pour l'entreprise ou le fournisseur du service.

Frais : les transactions avec conversion dynamique des devises impliquent généralement des frais supplémentaires, qui sont inclus dans le taux de change proposé au client. Ces frais peuvent varier en fonction des entreprises et du fournisseur des services de conversion.

Conversion traditionnelle

Taux de change : avec la conversion traditionnelle de devises, le taux de change est déterminé par la banque du client ou l'émetteur de la carte après le traitement de la transaction. Ce taux est généralement plus proche du taux de change interbancaire, qui tend à être plus favorable au client.

Frais : les conversions traditionnelles peuvent inclure des frais de transaction à l'étranger facturés par la banque du client. Ces frais représentent généralement un pourcentage du montant de la transaction et sont distincts du taux de change.

Incidence sur le choix et l'expérience client

Conversion dynamique

Transparence immédiate : la conversion dynamique permet de savoir immédiatement le coût exact d'une transaction dans la devise du titulaire de la carte. Cette clarté est particulièrement intéressante pour ceux qui préfèrent suivre leurs dépenses avec précision, sans se soucier des futures fluctuations des taux de change.

Risque de coûts plus élevés : en raison des taux de change plus élevés et des frais groupés, les clients peuvent finir par payer davantage qu'avec une conversion traditionnelle. Une étude réalisée en 2017 par le Bureau européen des unions de consommateurs a révélé que les clients qui ont recours à la conversion dynamique en Europe payent entre 2,6 et 12 % plus cher, un constat qui explique pourquoi il est souvent conseillé aux clients de ne pas utiliser ce service.

Conversion traditionnelle

Économies potentielles : les clients pourraient être gagnants à privilégier cette méthode du fait de taux de change plus favorables et de la possibilité de réduire le montant total des frais.

Incertitude sur les coûts : le coût exact dans la devise nationale est inconnu au moment de la vente et dépendra des fluctuations futures du taux de change et des frais bancaires.

Avantages et inconvénients pour les entreprises

Avantages de la conversion dynamique

Source complémentaire de revenus : les entreprises perçoivent des commissions ou des frais sur les transactions avec conversion dynamique de devises, ce qui constitue pour elles une source de revenus supplémentaires.

Fluidité pour les clients : la possibilité d'utiliser la conversion dynamique peut améliorer l'expérience d'achat des clients qui se voient offrir davantage d'options de paiement et connaissent le prix exact dans leur devise nationale.

Inconvénients de la conversion dynamique

Mise en œuvre et conformité : le recours à la conversion dynamique de devises nécessite d'intégrer cette technologie aux systèmes de paiement existants et de respecter diverses réglementations internationales, une mise en place qui peut s'avérer complexe et coûteuse.

Perception de la marque par les clients : certains clients pourraient voir la conversion dynamique d'un mauvais œil s'ils ont l'impression de payer plus que ce qu'ils devraient en raison de taux de change et de frais plus élevés.

Avantages et inconvénients de la conversion traditionnelle

Simplicité : pour les entreprises, la conversion traditionnelle est plus simple à gérer, car elle ne nécessite aucune intégration de systèmes dynamiques.

Opportunités de revenus moindres : contrairement à la version dynamique, la conversion traditionnelle n'apporte pas de revenus supplémentaires issus des frais de conversion de devises.

La conversion dynamique est gage de transparence pour le client, car le prix est indiqué immédiatement dans sa devise nationale, mais est souvent synonyme de coûts plus élevés en raison des majorations des taux de change et des frais groupés. La conversion traditionnelle se veut généralement plus économique pour le client, mais n'offre pas de visibilité immédiate sur le prix contrairement à la conversion dynamique. Si cette dernière constitue une source de revenus supplémentaires pour les entreprises et peut sembler plus pratique à certains clients, sa mise en œuvre s'avère parfois complexe et son coût plus élevé présente le risque de rebuter des clients potentiels.

Avantages de la conversion dynamique de devises

La conversion dynamique de devises offre de nombreux avantages aux entreprises qui traitent avec des acheteurs internationaux, notamment une expérience client plus fluide et des revenus supplémentaires. Voici un aperçu de ces avantages.

Simplicité pour les acheteurs internationaux

Facilité de transaction : la conversion dynamique simplifie le processus d'achat pour les clients internationaux en leur permettant de voir les prix et de payer dans leur devise nationale. Il n'ont ainsi plus à effectuer de conversion de tête et profitent d'une expérience plus intuitive.

Familiarité et praticité : le fait de payer dans une devise familière revêt un côté rassurant pour les clients, en particulier dans un contexte international où la différence de monnaie peut compliquer un achat.

Compréhension immédiate des coûts : la conversion dynamique indique aux clients le coût exact dans leur devise, et ce, directement au point de vente. Cela élimine les incertitudes liées aux fluctuations des taux de change ou aux frais inconnus susceptibles d'être facturés par leur banque.

Transparence des taux de change

Information préalable sur le taux de change : dans le cadre de la conversion dynamique, le client sait clairement le taux de change appliqué, puisque celui-ci lui est présenté au moment de la transaction.

Prise de décision éclairée : le fait de disposer d'emblée des informations nécessaires offre aux clients la possibilité de décider en toute connaissance de cause d'opter pour la conversion dynamique ou de recourir au processus de conversion standard de leur banque.

Pas de frais cachés : bien que les taux utilisés pour la conversion dynamique puissent inclure une majoration, la structure globale des transactions reste transparente, évitant aux clients les frais cachés qui surviennent parfois avec les conversions standards par les banques.

Primes et avantages potentiels

Source de revenus supplémentaires : les entreprises peuvent monétiser la conversion dynamique de devises en retenant une commission sur les frais de conversion ou en appliquant une majoration sur le taux de change.

Optimisation du service à la clientèle : la conversion dynamique peut être considérée comme un service à valeur ajoutée qui améliore l'expérience globale du client. Cette technologie est particulièrement avantageuse dans les secteurs où les transactions internationales sont courantes, comme le tourisme, l'hôtellerie et l'e-commerce.

Avantage concurrentiel : le fait de proposer la conversion dynamique de devises peut être pour les entreprises un moyen de se démarquer de leurs concurrents et ainsi d'attirer davantage de clients internationaux.

Simplification de la comptabilité : pour les entreprises, le fait de traiter les transactions dans leur devise nationale simplifie la comptabilité et le reporting financier puisqu'elles n'ont pas à convertir leurs ventes en devises étrangères.

Enjeux liés à la conversion dynamique de devises

Bien que la conversion dynamique de devises offre plusieurs avantages, elle s'accompagne également d'enjeux particuliers, aussi bien pour les clients que pour les entreprises. Les entités qui envisagent d'y avoir recours doivent par conséquent être conscientes des défis qu'elle implique.

Coûts plus élevés pour les clients

Taux de change défavorables : la conversion dynamique de devises implique souvent des taux de change moins favorables que les taux bancaires standards. Cette majoration peut entraîner des coûts plus élevés pour les clients et rendre les achats plus onéreux que s'ils étaient effectués dans la devise locale.

Méconnaissance : il arrive que les clients ne soient pas pleinement conscients des coûts supplémentaires associés à la conversion dynamique de devises. Certains peuvent ainsi y avoir recours sans comprendre qu'elle est susceptible de leur coûter plus cher que s'ils avaient laissé leur banque se charger de la conversion.

Préoccupations relatives à la transparence et au consentement

Communication déficiente : dans certains cas, les conditions qui entourent la conversion dynamique de devises (y compris le taux de change et les frais applicables) ne sont pas clairement communiquées au client, un manquement qui peut entraîner une certaine confusion voire de l'insatisfaction.

Questions relatives au consentement : dans de rares cas, la conversion dynamique de devises est automatiquement appliquée aux clients, sans leur consentement explicite, une pratique considérée comme contraire à l'éthique. Les clients dont les transactions sont traitées avec la conversion dynamique doivent en effet normalement choisir eux-mêmes d'opter pour cette méthode plutôt que pour la conversion traditionnelle.

Exigences réglementaires et de conformité

Complexité des réglementations : les entreprises qui proposent des services de conversion dynamique de devises doivent se conformer à des réglementations financières internationales complexes, ce qui peut nécessiter énormément de ressources.

Suivi permanent : la fluctuation continue des taux de change nécessite un suivi et un ajustement constants de la tarification de la conversion dynamique pour pouvoir rester équitable et compétitif.

Impact sur la perception de la marque par les clients

Expérience négative de la clientèle : des clients qui ont l'impression d'avoir été trompés ou surfacturés à travers l'application de la conversion dynamique peuvent avoir une perception négative de l'entreprise qui aura une incidence sur leur fidélité et la réputation de la marque.

Engagement en matière de formation : les entreprises qui utilisent la conversion dynamique de devises doivent former leur personnel et leurs clients sur le sujet. Des malentendus ou des informations erronées peuvent conduire à une mauvaise expérience pour la clientèle.

Défis techniques et opérationnels

Intégration aux systèmes PDV : la mise en œuvre de la conversion dynamique de devises nécessite son intégration aux systèmes de point de vente, un processus qui peut s'avérer complexe et coûteux.

Gestion des devises : tenues de gérer efficacement plusieurs devises, les entreprises peuvent voir leurs pratiques comptables et leur gestion financière se complexifier.

Fluctuations du marché

- Dépendance à l'égard du tourisme et du commerce international : les entreprises qui dépendent fortement de la conversion dynamique de devises peuvent se retrouver confrontées à des difficultés en périodes de perte d'activité touristique internationale ou de fluctuations commerciales.

Bonnes pratiques en matière de conversion dynamique de devises

Compréhension et mise en conformité

Conformité réglementaire : votre entreprise est tenue de se conformer à toutes les réglementations locales et internationales relatives à la conversion de devises et aux transactions financières.

Formation : le personnel doit être correctement informé sur la conversion dynamique de devises, notamment sur son fonctionnement, ses avantages et ses implications pour l'entreprise et les clients.

Communication transparente avec les clients

Choix éclairé : les clients doivent toujours avoir le choix entre payer dans leur devise nationale ou dans la devise locale. Évitez d'appliquer la conversion dynamique sans leur consentement.

Explications claires: fournissez une explication claire et succincte de ce qu'est la conversion dynamique de devises et de son incidence sur la transaction.

Communication du taux de change : communiquez d'emblée les taux de change et tous les frais associés.

Tarification compétitive et juste

Équité des taux de change : appliquez des taux de change compétitifs. La surfacturation peut entraîner le mécontentement des clients et nuire à votre réputation.

Structure tarifaire : veillez à ce que votre structure tarifaire soit raisonnable et compétitive. Des frais exorbitants peuvent dissuader les clients.

Technologie et intégration

Fluidité de l'intégration : assurez-vous que la conversion dynamique s'intègre à vos systèmes de paiement sans causer de latence ni de complication dans le processus de transaction.

Sécurité : adoptez des mesures de sécurité pour protéger les données de transaction et vous conformer aux normes telles que la norme de sécurité des données de l'industrie des cartes de paiement (PCI DSS).

Suivi et analyse

Suivi des transactions : contrôlez régulièrement les transactions avec conversion dynamique de devises afin de détecter toute activité inhabituelle ou tout mécanisme susceptible d'indiquer des erreurs ou des fraudes.

Analyse des performances : analysez les performances de la conversion dynamique de devises au sein de votre entreprise. Quel est l'accueil qui lui est réservé et quels sont les revenus générés et les réactions de la clientèle.

Assistance et avis client

Canaux d'assistance : proposez une assistance client facile d'accès pour les questions relatives à la conversion de devises.

Mécanisme de recueil d'avis : mettez en place un système qui vous permet de recueillir et d'analyser les commentaires des clients, en particulier en ce qui concerne leurs expériences avec la conversion dynamique de devises.

Marketing et promotion

Marketing ciblé : envisagez de recourir au marketing ciblé pour promouvoir les avantages de la conversion dynamique de devises dans des régions spécifiques.

Offres promotionnelles : créez des offres promotionnelles basées sur la conversion dynamique de devises, telles que des réductions pour les premiers utilisateurs ou sur une période limitée.

Amélioration continue

Suivi des actualités : tenez-vous au courant des évolutions sur les marchés des devises, en matière de technologie et de réglementations.

Adaptation et évolution : tenez-vous prêt à adapter vos pratiques de conversion dynamique en fonction des nouvelles technologies, des préférences des clients et des tendances du marché.

Partenariats

Choix du bon partenaire : si vous utilisez un service tiers pour la conversion dynamique de devises, choisissez un fournisseur réputé pour ses pratiques transparentes et équitables.

Négociation des conditions : négociez avec votre fournisseur des conditions favorables à votre entreprise et équitables pour vos clients.

Stripe et la conversion dynamique de devises

Stripe ne propose pas de service de conversion dynamique de devises, mais elle offre une fonctionnalité de conversion automatique, conçue pour les entreprises qui opèrent aux États-Unis, au Canada, en Grande-Bretagne et dans la zone euro. Cette fonctionnalité leur permet de présenter les prix dans la devise locale de leurs clients, en utilisant les derniers taux de change fournis par Stripe. Voici comment elle fonctionne.

Conversion de devises pour plus de 40 pays : cette fonctionnalité permet de convertir les prix dans la devise locale des clients pour plus d'une quarantaine de pays. Les entreprises ont ainsi la possibilité d'afficher les prix dans la devise locale du client au profit d'une expérience optimisée et de l'ajout de moyens de paiement locaux qui nécessitent justement cette localisation.

Choix de la devise pour les clients : les clients ont le choix entre afficher les prix dans leur devise locale ou dans la devise d'origine définie par l'entreprise. Cette flexibilité aide à répondre aux diverses préférences des clients internationaux, en leur permettant de choisir l'option la plus pratique.

Frais et taux de change : Stripe applique le taux de change moyen du marché et inclut une marge afin de pouvoir garantir ce taux pendant toute la durée de la session Checkout, et ce, jusqu'au virement des fonds. Les frais de transaction standards pour la conversion automatique de devises sont les suivants.

- Frais de carte bancaire ou liés au moyen de paiement

- Frais de carte bancaire ou liés au moyen de paiement internationaux, le cas échéant

- Frais de conversion des devises

- Frais de carte bancaire ou liés au moyen de paiement

Taux de change garanti : le taux de change est garanti depuis le début de la session Checkout ou Payment Links jusqu'au versement des fonds, dans la limite d'une fluctuation de 2 %. En cas de variation significative du taux au-delà de ce seuil, Stripe se réserve le droit d'appliquer le tout dernier taux de change en vigueur lors du règlement de la transaction. Cette garantie assure la stabilité des prix pour les entreprises et leurs clients.

Gestion des remboursements et des contestations de paiement : les remboursements et les contestations de paiement sont effectués dans la devise utilisée par le client pour le paiement. Néanmoins, la conversion automatique des devises ne garantit pas le maintien du taux de change initial pour ces procédures. En effet, le taux de change appliqué est celui communiqué par Stripe au moment du remboursement ou de la gestion de la contestation de paiement, ce qui peut entraîner des gains ou des pertes pour l'entreprise en fonction des fluctuations.

La fonctionnalité de conversion automatique des devises de Stripe offre une solution flexible aux entreprises qui souhaitent répondre aux besoins de leurs clients internationaux. Elle simplifie le processus de conversion, est gage de transparence en ce qui concerne les prix facturés et s'associe de mesures de protection comme la garantie du taux de change. Gardez toutefois en tête qu'elle peut entraîner des frais supplémentaires et que les entreprises doivent par conséquent gérer les remboursements et les contestations de paiement avec soin. Cliquez ici pour en savoir plus sur Stripe Adaptive Pricing.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.