分割払いとは、商品・サービスの代価を一定期間にわたって分割して支払う方法です。分割払いでは、買い手は全額を一括で支払うのではなく、小さな金額に分割し、所定のスケジュールに沿って支払います。この支払い方法は高額の購入に使用されることが多く、分割払いを利用することで企業や個人は財務計画やお財布事情に沿って支払いを管理しやすくなります。

支払いスケジュールは購入時に売り手と買い手の合意によって決まります。分割払いプランの場合、貸し手または企業の規約により、利息やその他の手数料が加算される可能性があります。

この記事では、分割払いとは何か、分割払いの仕組み、主な分割払いサービス、分割払いを導入・活用するための戦略の立て方などを取り上げます。

この記事の内容

- 分割払いと後払い (BNPL) の違い

- 分割払いの仕組み

- 企業が分割払いに対応すべきタイミング

- 分割払いの利点と課題

- 主な分割払いサービス

- 分割払いを導入する方法

- 分割払いに関する企業向けベストプラクティス

- Stripe のサポート

分割払いと後払い (BNPL) の違い

分割払いの利用者は、商品・サービスの総額を複数回に分けて支払います。購入時に支払いスケジュールを決定し、最初の支払いを行います。利用者は商品・サービスをすぐに入手でき、その一方で代金を分割して支払います。

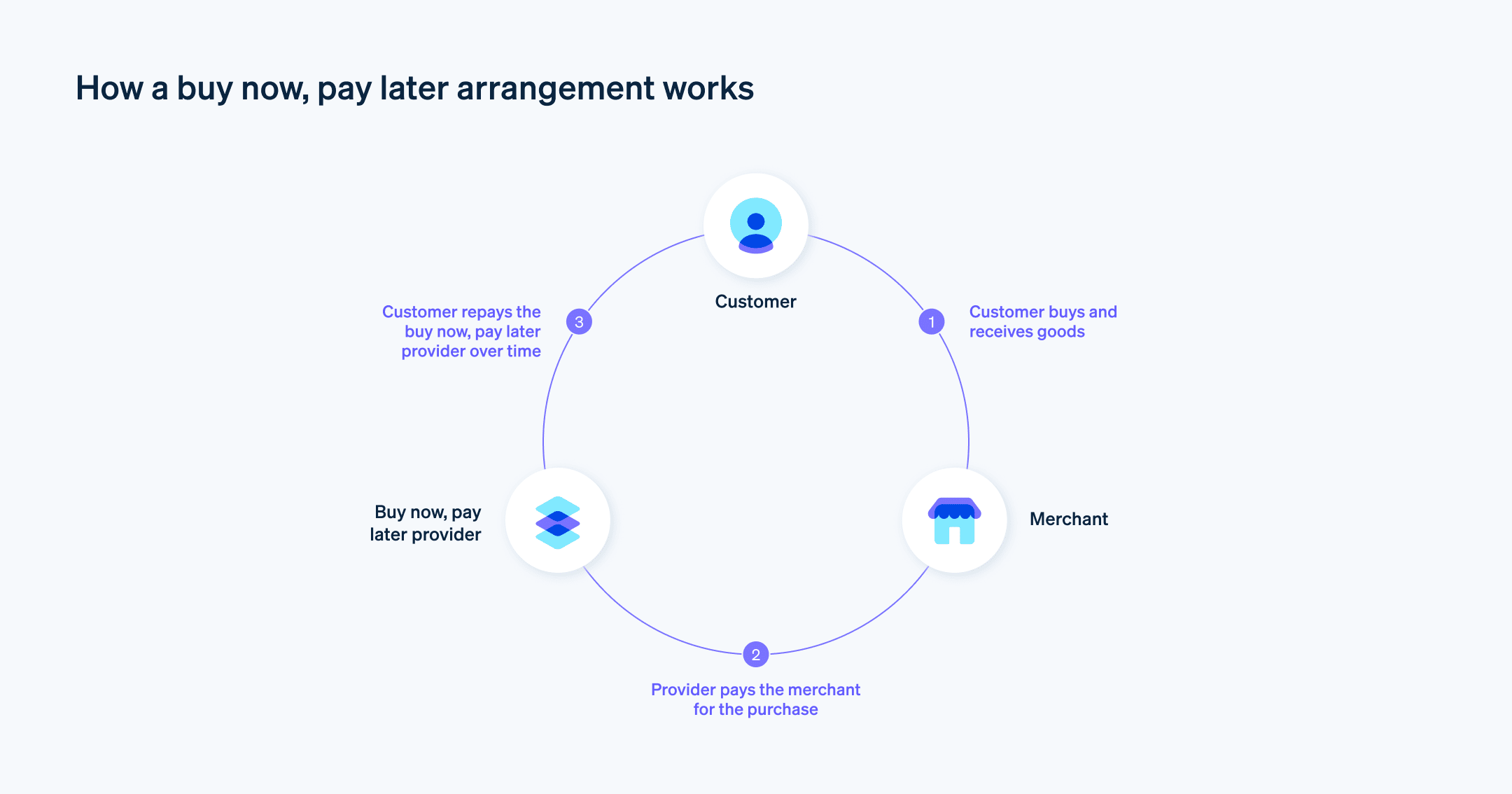

後払い (BNPL) モデルは分割払いのコンセプトを拡張したもので、いずれにおいても柔軟性が要となっています。BNPL は通常、初期費用が不要で、E コマースプラットフォームに短時間で簡単に導入できます。顧客は一定期間にわたり所定の回数に分割して支払い義務を果たします。多くの場合、無利息です。これにより、顧客の資金管理がシンプルになり、金銭上の負担を先送りして商品・サービスを購入できるようになります。

BNPL は、商品をすぐに得られる喜びに重きを置きながら予算も重視する顧客から特に支持されています。企業にとっては、決済手段として BNPL に対応することで、販売数量の増加や顧客ロイヤルティの向上を達成できるだけでなく、リーチを拡大できます。2022 年における世界の BNPL 市場は 62 億ドルを超えると推定されています。前もって明確な合意を結び、隠れ手数料を請求しないことが重要です。これにより、金銭的な取り決めに透明性と制御を求める顧客の要望を満たすことができます。

分割払いと BNPL はどちらも単なる支払いの仕組みではありません。柔軟な財務ソリューションを通じて企業の成長、新しい市場区分への進出、顧客ロイヤルティの構築を促進する戦略でもあります。

分割払いの仕組み

分割払いでは、取引の総コストを負担の少ない金額に分割し、所定のスケジュールに沿って支払います。分割払いは、一括払いでは経済的に購入が難しい商品・サービスを入手しやすくなるため、企業と顧客の双方にメリットがあります。分割払いの仕組みは次のとおりです。

分割払いの流れ

条件への合意

分割払いは、買い手と売り手の合意に基づいています。合意内容には、合計購入額、支払いスケジュール、利息や手数料が含まれます。この段階で詳細を明確にし、買い手と売り手の認識を共有します。頭金

多くの場合、買い手は購入の約束として最初に支払いを行います。頭金を支払った場合、分割払いで支払うべき残高が減るほか、期間中における買い手の分割払いの金額や適用される利息に影響を与える可能性があります。スケジュールに基づく支払い

頭金の支払い後、買い手は支払いスケジュールに従って定期的に支払いを行います。各回の支払いを行うごとに残高が減っていきます。利息が適用される場合は分割払い全体に振り分けられ、期間の終了までに借入に伴うすべてのコストがまかなわれるようにします。利息と追加手数料

利息は支払いの延滞に対して売り手が得られる補償であり、金銭の時間的価値を反映したものです。処理の手数料として、または支払い遅延に対する違約金として、追加手数料が適用される場合があります。これは支払いスケジュールの遵守を促し、延滞を防止することを目的としています。支払いの完了

買い手がすべての分割払いを完了し、支払い義務を履行すると、分割払いの一連の手順は終了です。これで資産またはサービスの分割払いは完済となり、すべての所有権が移転するか、利用規約が終了します。契約上の義務の遵守

分割払いプロセスの全体を通して、買い手と売り手は合意済みの条件に従わなければなりません。条件に違反した場合は、違約金や法的な影響が発生する場合があります。

企業が分割払いに対応すべきタイミング

販売する商品・サービスと顧客の購買行動を考慮し、双方に適していると思われる場合、分割払いへの対応を検討します。たとえば、企業が高額の商品・サービスを取り扱っており、顧客が一括で支払うことが難しい場合、分割払いに対応することで顧客が購入しやすくなります。

支払いオプションとして分割払い契約を受け入れるかどうかを判断するにあたっては、次のような要素が判断材料になります。

ビジネスモデルと料金体系

高額の商品・サービス (電子機器、家具、学習講座など) を取り扱っている企業の場合、分割払いを受け入れることで顧客の経済的負担が分散されるため、商品・サービスを訴求しやすくなります。顧客層

若年層や購買力が不安定な層を対象としている場合、それらの顧客層は柔軟性のある支払い方法を好む傾向にあるため、分割払いが適しています。E コマースとオンライン販売

分割払いや BNPL を受け付けることで購入時の選択の幅を広げることができます。電子決済プロセスは分割払いオプションや BNPL オプションをシームレスに導入できるため、オンライン企業の場合は特に分割払いのメリットを享受できます。市場競争力

市場が飽和状態で、競争が激しい業界では、分割払いへの対応で差別化を図り、他社より優位に立つことができます。その結果、顧客の選択に影響を与える可能性があります。サブスクリプションサービス

サブスクリプションモデルを採用している企業、特に高額な初期費用がかかる場合は、最初の登録手数料の支払いに分割払いを利用できるようにすることで入会しやすくなり、サブスクリプションの増加につながります。高級な商品とサービス

高価な商品を販売している企業は多くの場合、分割払いに対応することで顧客層が拡大し、新たな市場を開拓できます。

分割払いを導入する理想的なタイミングを判断するにあたっては、次のような複数の要素を考慮します。

商品の発売

高額な新商品を発売する際、分割払いを選択できるようにすることで、その商品に関心があるものの、価格の高さから購入をためらっている層を引き付け、早期購入を促すことができます。市場の拡大

市場拡大を目指す企業、特に個々の経済的背景が多様な市場への参入を目指す場合は、分割払いへの対応の有無が購入判断の最終的な決め手となる可能性があります。繁忙期

ホリデーシーズンなど伝統的に消費が増える時期には、分割払いを導入することで顧客の金銭的な負担を先送りできるため、大きな消費を促すことができます。消費者需要

消費者の動向を注視してみると、BNPL サービスへの需要が急速に拡大していることがわかります。このことは、消費を自己管理できる柔軟性の高い決済手段を顧客が求めていることを示しています。競合他社が BNPL に対応している場合、顧客との関係や競争力を維持するため、自社での対応も検討すべきかもしれません。売上の停滞・減少

売上の中でも特に高額品の売上が停滞・減少している場合は、分割払いの導入によって関心を取り戻し、潜在的な買い手が購入しやすくなります。

最終的には、顧客の希望を理解するとともに、販売している商品・サービスと販売の対象者に基づいて最も効果的な取り組みを判断します。顧客が BNPL オプションを強く希望している場合、分割払いに対応することで顧客満足度と企業の成長の両方を後押しできます。ただし、5 ドルの雑貨を販売する場合など、自社のビジネスと関係がないと思われる場合は、業務の負担を増やしてまで分割払いを導入するメリットはおそらくありません。

分割払いの利点と課題

分割払いの検討にあたっては、顧客の利便性が向上し、売上増加が見込めるという利点と、高度な財務追跡とリスク管理が求められるという課題を比較検討します。おそらく試験的なプログラムの実施やサードパーティーとの連携から着手することになると思いますが、導入を慎重に進めることで、事前に状況を確認しながら、現在のビジネスモデルとの親和性についてインサイトを得ることができます。

採用を検討する際には、以下の事項を中心に利点とリスクを把握します。

利点

売上数量の増加

コスト障壁を取り除くことで、高価な買い物を控える顧客にも訴求できるようになります。時間をかけて資金を蓄えるよりも、すぐに購入することを顧客は好むため、支払いを分散できるオプションを用意することで、平均注文額の増加や購入頻度の上昇につながります。市場リーチの拡大

分割払いプランは、一括払いで購入する余裕がない消費者だけではなく、毎月の予算を管理したい堅実な消費者も引き付けることができます。これにより、支払いの柔軟性を優先する市場にもリーチを拡大できます。Juniper Research によると、世界の BNPL ユーザーの数は 2027 年までに 9 億人を超えると予測されています。顧客のキャッシュフロー管理の向上

顧客は支払いによる流出と収入による流入の収支バランスを調整できるため、財務の安定性を損なわずに高額品を購入しやすくなります。要望に応じることで顧客の満足度が高まり、ロイヤルティの強化にもつながります。

課題

主な分割払いサービス

分割払いサービスプロバイダーは増え続けており、顧客やビジネス体験のさまざまな要望に応える機能を各々が備えています。大手の分割払いサービスプロバイダーを以下にご紹介します。

Klarna

Klarna は、即時払い、後払い、分割払いプランなど、柔軟性の高い豊富な支払いオプションに対応しています (場所によって一部異なります)。Klarna のモデルはスムーズなユーザー体験を重視しており、可能な限り簡単に利用できるように設計されています。顧客の観点に立つと、市場における Klarna の強みは使いやすいアプリと、期限内に完済すれば利息・手数料なしで全額の支払いを先送りできる機能にあります。企業にとっては、透明性と管理可能な決済手段を重視する層を引き付ける Klarna の強みがメリットになります。Afterpay/Clearpay

Afterpay (イギリスでの名称は Clearpay) は、1 つの取引を 6 週間にわたる 4 回の均等分割払いに変更できるオプションのほか、長期の融資オプションを用意しています (場所によって異なります)。期限内に完済すれば無利息で利用でき、このアプローチによって顧客を引き付けています。小売業者の観点に立つと、 Afterpay に対応することで顧客のライフスタイルや消費習慣に溶け込む長期支払いオプションを提供し、高額の購入をためらう顧客に訴求できるようになります。Affirm

Affirm は、1 カ月~ 3 年間の長期融資オプションを提供することで差別化を図っています。Affirm の利率は信用度、融資オプション、購入額によって異なりますが、あらかじめ顧客に明示されています。そのような透明性と、長期間の支払いオプションにより、Affirm は高額な買い物を計画している顧客から好評を得ています。企業の観点に立つと、Affirm に対応することで、顧客は柔軟であらかじめ決められたスケジュールに沿った支払いが可能になり、販売の平均注文額の上昇につながります。

上記のサービスは顧客の購入方法を再構築し、欲求と経済的余裕との橋渡しとなっています。企業がこれらのサービスの導入で得られるメリットは、顧客に価値を提供できることだけではありません。売上の増加を確保し、買い物体験を強化することができます。最適なサービスを選択するには、支払いスケジュールから利率まで、各サービスの機能を比較し、自社の商品や顧客層に適したものを選ぶ必要があります。

分割払いを導入する方法

事業活動に分割払いを取り入れることで、サービスを強化し、支払いに対する顧客の要望に応えることができます。その方法を以下にご説明します。

サービスプロバイダーの選定

企業の規模、顧客層、取扱商品に合った決済サービスプロバイダーを選定します。Stripe のようなプロバイダーは、さまざまなビジネスモデルに適合し、分割払いにも対応する総合的なソリューションを提供しています。導入をスムーズに進めるため、わかりやすいアプリケーションプログラミングインターフェイス (API) と信頼のおけるサポートを備えたプロバイダーを選びます。さらに、購入から最後の分割払いまで、シンプルな顧客体験を実現するプロバイダーを選びます。技術的な導入

IT チームやサービスプロバイダーの技術サポートと協力して、既存のペイメントゲートウェイに分割払いオプションを導入します。導入プロセスでは、決済手段として分割払いを設定し、購入インターフェイスを更新して分割払いオプションを追加し、会計システムが分割払いを記録できるようにします。運用上の考慮事項への対応

チームにトレーニングを実施して、顧客の問い合わせや支払いの追跡など、分割払いのプロセスに対応できるようにします。顧客の最初の問い合わせへの対応から、支払い延滞や支払い漏れの処理まで、分割払いについて細部まで理解させる必要があります。十分な知識を備えたチームは顧客をサポートするリソースとなり、顧客体験の向上や企業に対する信頼の強化につながります。顧客への周知

新たに分割払いに対応したことを顧客に明確に伝え、メリットと適用される規約について説明します。透明性を確保することが重要です。マーケティングコミュニケーションやカスタマーサービスでのやり取りでは、分割払いの仕組み、適用される利息や手数料、支払いスケジュールに関して顧客が期待できることを明確に説明します。法令遵守とセキュリティの確保

導入する分割払いのシステムが金融規制に準拠しており、顧客データが安全に取り扱われていることを確認します。金融規制に準拠し、顧客データに対して厳格なセキュリティ基準を維持することは、単に法的義務というだけでなく、顧客との信頼を築くためにも重要です。法令遵守とセキュリティの確保は導入プロセスで最も優先すべきことです。

これらの手順に従うことで、企業は業務の補完、顧客のニーズへの対応、規制基準の遵守を実現しながら、分割払いを導入できます。

分割払いに関する企業向けベストプラクティス

分割払い契約を支払いオプションに追加する際は、慎重に進めることが求められます。分割払い契約を顧客と企業の双方にとって有益なものにするためのベストプラクティスを以下にまとめました。

規約の透明性

分割払いプランに適用されるすべての条件をあらかじめ明示します。顧客に対し、支払いスケジュール、利息や手数料、支払い延滞や支払い漏れが発生した場合の結果について説明する必要します。このように透明性を確保することで、信頼を築くとともに、後々の誤解を防ぐことができます。わかりやすいプロセス

手順が複雑な場合、利用が控えられる可能性があるため、プロセスをわかりやすくすることが重要です。支払いプランの設定が簡単で理解しやすいものであれば、その分顧客が購入を完了する可能性が高まります。カスタマーサービス

分割払いの優れたサポート体制を整えることが重要です。支払い方法に関して顧客から質問を受けたり、顧客が問題に遭遇したりする可能性があります。素早く役立つ対応をすることで、総合的な顧客体験と企業への印象を向上させることができます。柔軟な支払いオプション

柔軟性が競争上の強みとなる可能性があります。支払い回数や利率の異なる複数の分割払いプランを用意することで、さまざまな顧客のニーズに応えることができます。堅牢なインフラ

分割払いを処理するための体制を確保する必要があります。具体的には、長期にわたり支払いを管理・追跡できる適切なテクノロジーを導入し、分割払い特有の問い合わせに応じられるように担当者をトレーニングします。法規制遵守

信用取引や融資に関するすべての金融規制を確実に遵守しなければなりません。たとえば、公正な広告、明確な利用規約、顧客データに関するプライバシー法などが挙げられます。財務の健全性の確認

分割払いを導入する前に、企業は自社の財務の健全性を評価して、収入発生の先延ばしに対応できることと、割賦販売が収益認識と会計処理に与える影響を関係者全員が把握していることを確認します。

上記のベストプラクティスに従うことで、買い手と売り手の双方にとって有益な分割払い契約を構築し、ひいては業務の完全性と財務の健全性を維持しながら、売上と顧客ロイヤルティを向上させることができます。

Stripe のサポート

Stripe は、企業による BNPL サービスの導入をサポートする総合的なソリューションを提供しています。以下では、このタイプの分割払いで Stripe がどのように役立つかをご紹介します。

企業への即時の支払い

Stripe の BNPL サービスを利用することで、企業は顧客に長期の支払いオプションを提供しながら、全額の支払いを即時に受けることができます。これは特に、顧客が一括払いで購入するのが難しい高額品を販売している小売業者や、安価な商品の大量販売を行いたい小売業者にとってメリットとなります。購入プロセスへの導入

顧客は簡単に購入を行うことができます。顧客は BNPL オプションを選択して、プロバイダーのアカウントにサインインし、返済規約に同意後、企業のウェブサイトに戻って取引を完了します。柔軟な返済オプション

Stripe は、Affirm、Afterpay/Clearpay、Klarna、Zip といったさまざまな BNPL プロバイダーに対応しています。これらのサービスは、無利息の分割払いや、より長期の融資など、複数の返済方式を用意し、さまざまな購入規模に適したオプションを備えています。

企業は Stripe を通じて BNPL オプションを導入することで顧客の好みに適応でき、ひいては購入完了率と顧客獲得の向上につながる可能性があります。Stripe による BNPL のサポートについてもっと知る。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。