Mit Ratenzahlungen werden die Kosten für eine Ware oder Dienstleistung über einen bestimmten Zeitraum verteilt. Bei dieser Methode wird ein geschuldeter Gesamtbetrag in kleinere Beträge aufgeteilt, die die Käuferin oder der Käufer nach einem festgelegten Zeitplan bezahlt, anstatt eine einzige Pauschalsumme zu zahlen. Diese Zahlungsmethode wird häufig für größere Einkäufe verwendet und gibt Privatpersonen und Unternehmen mehr Möglichkeiten, ihre Zahlungen mit ihrer Finanzplanung und ihrer Liquidität in Einklang zu bringen. Der Zahlungsplan wird zwischen der Verkäuferin oder dem Verkäufer und der Käuferin oder dem Käufer zum Zeitpunkt des Kaufs vereinbart. Das Intervall ist dabei variabel. Diese Art von Zahlungsplan kann je nach den vom Kreditgeber oder Unternehmen festgelegten Bedingungen Zinsen und andere Gebühren beinhalten.

In diesem Artikel erfahren Sie, was eine Ratenzahlung ist und wie sie funktioniert, wie sie mit anderen Trends im Bereich der Kundenzahlungen kompatibel sind und wie Sie eine durchdachte Strategie für die Implementierung und Nutzung von Ratenzahlungen für Ihre speziellen Geschäftsanforderungen entwickeln.

Worum geht es in diesem Artikel?

- Sind Ratenzahlungen und „Jetzt kaufen, später bezahlen“-Methoden dasselbe?

- Wie funktionieren Ratenzahlungen?

- Wann sollten Unternehmen Ratenzahlungen anbieten?

- Vorteile und Herausforderungen von Ratenzahlungen

- Übersicht über beliebte Anbieter von Ratenzahlungen

- So können Sie Ratenzahlungen in Ihre Geschäftstätigkeit integrieren

- Best Practices für Ratenzahlungen für Unternehmen

- So kann Stripe Sie unterstützen

Sind Ratenzahlungen und „Jetzt kaufen, später bezahlen“-Methoden dasselbe?

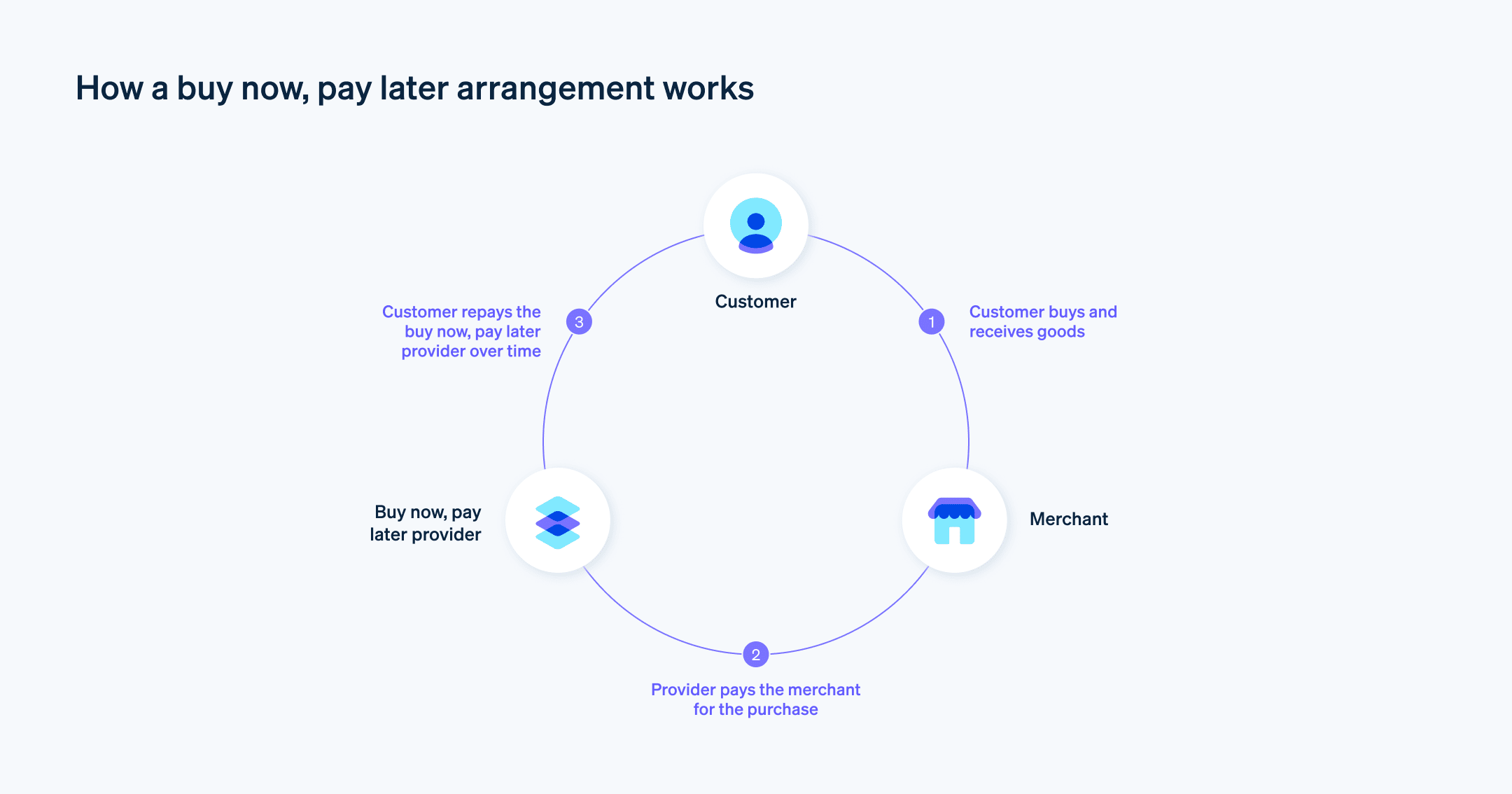

Ratenzahlungen ermöglichen es Kundinnen und Kunden, die Gesamtsumme eines Produkts oder einer Dienstleistung durch mehrere Zahlungen zu begleichen, die beim Kauf festgelegt werden und in der Regel eine erste Anzahlung beinhalten. Diese Methode basiert auf dem Prinzip des Zahlungsaufschubs, bei dem die Kundinnen und Kunden Produkte oder Dienstleistungen sofort erwerben können, während sie ihre Zahlung auf mehrere zukünftige Termine verteilen. Diese finanzielle Flexibilität ist auch das zentrale Element des Modells „Jetzt kaufen, später bezahlen", auch „Buy now, pay later", kurz „BNPL" genannt.

Es stellt eine Erweiterung des Ratenzahlungskonzepts dar, basiert aber stärker auf dem Aspekt des Zahlungsaufschubs. BNPL verursacht in der Regel keine Vorabkosten und ist für eine schnelle und einfache Integration in E-Commerce-Plattformen konzipiert. Die Kundinnen und Kunden erfüllen dabei nach und nach ihre Zahlungsverpflichtungen in vorher festgelegten, oft zinslosen Raten. Dadurch wird das persönliche Finanzmanagement der Kundinnen und Kunden vereinfacht und sie können Einkäufe ohne unmittelbare finanzielle Belastung tätigen.

BNPL ist besonders attraktiv für Kundinnen und Kunden, die auf ein Produkt oder eine Dienstleistung nicht warten möchten, aber auch auf ihr Budget achten müssen. Und für Unternehmen kann die Einbindung von BNPL als Zahlungsmethode ihre Zielgruppe erweitern, den Umsatz steigern und die Kundenbindung erhöhen. Im Jahr 2022 wurde der weltweite BNPL-Markt auf über 6,2 Mrd. USD geschätzt. Entscheidend dabei ist, dass Sie im Vorfeld eine klare Vereinbarung treffen und keine versteckten Gebühren erheben. Damit kommen Sie dem Wunsch der Kundinnen und Kunden nach Transparenz und Kontrolle bei ihrem finanziellen Engagement entgegen.

Sowohl Ratenzahlungen als auch BNPL sind nicht nur Finanzmechanismen, sondern auch Strategien, die Unternehmen dabei helfen können, durch flexible Finanzlösungen zu wachsen, neue Marktsegmente zu erschließen und die Kundenbindung zu stärken.

Wie funktionieren Ratenzahlungen?

Bei Ratenzahlungen werden die Gesamtkosten einer Transaktion in überschaubare, zeitlich festgelegte Zahlungen aufgeteilt. Diese Methode ist sowohl für Unternehmen als auch für Kundinnen und Kunden vorteilhaft, da sie den Zugang zu Waren oder Dienstleistungen erleichtert, die bei einer einmaligen Zahlung unerschwinglich wären. Und so funktioniert's:

Schritt-für-Schritt-Anleitung

Vereinbarung der Bedingungen

Als Grundlage für Ratenzahlungen dient die Vereinbarung zwischen Käufer/in und Verkäufer/in über die Zahlungsstruktur. Dazu gehören der Gesamtkaufpreis, der Zeitplan für die Zahlungen und etwaige Zinsen oder Gebühren. In dieser Phase geht es um Transparenz und die Festlegung der gegenseitigen Erwartungen.Anzahlung

Als Verpflichtung für den Kauf leisten die Käufer/innen oft eine erste Zahlung. Diese Anzahlung verringert den in Raten zu zahlenden Gesamtsaldo und kann die Höhe der im Zeitablauf von der Käuferin oder vom Käufer zu zahlenden Raten und Zinsen verändern.Zahlungszeitpläne

Nach der Anzahlung folgt die Käuferin oder der Käufer einem festen Plan regelmäßiger Zahlungen. Mit jeder Rate verringert sich der Restsaldo und die Zinsen werden auf die einzelnen Raten aufgeteilt, um sicherzustellen, dass am Ende der Laufzeit die gesamten Kosten des Kredits gedeckt sind.Zinsen und zusätzliche Gebühren

Die Zinsen entschädigen die Verkäuferin oder den Verkäufer für die Verzögerung der vollständigen Zahlung und spiegeln den Zeitwert der Gelder wider. Es können zusätzliche Gebühren für die Abwicklung oder als Strafe für verspätete Zahlungen erhoben werden. Dies stellt einen Anreiz für die rechtzeitige Einhaltung des Zahlungsplans dar.Abschluss der Zahlungen

Der Zyklus endet, wenn die Käuferin oder der Käufer alle Raten bezahlt und damit ihre oder seine finanzielle Verpflichtung erfüllt hat. Das Produkt oder die Dienstleistung ist dann vollständig abbezahlt, wodurch das Eigentum vollständig übertragen oder die Dienstleistungsvereinbarung beendet wird.Einhaltung der vertraglichen Verpflichtungen

Während des gesamten Ratenzahlungsverfahrens ist die Einhaltung der vereinbarten Bedingungen für beide Parteien von entscheidender Bedeutung. Die Nichteinhaltung kann zu finanziellen Strafen oder rechtlichen Konsequenzen führen.

Wann sollten Unternehmen Ratenzahlungen anbieten?

Unternehmen sollten Ratenzahlungen in Betracht ziehen, wenn sie eine Übereinstimmung zwischen dem, was sie verkaufen, und dem Kaufverhalten ihrer Kundinnen und Kunden erkennen. Wenn Ihre Produkte oder Dienstleistungen sehr teuer sind – und die Kundinnen und Kunden sie nicht bequem auf einmal bezahlen können – können Ratenzahlungen den Zugang zu diesen Produkten erleichtern.

Die Entscheidung, Ratenzahlungsvereinbarungen als Zahlungsoption anzubieten, kann von mehreren Faktoren beeinflusst werden, darunter:

Geschäftsmodell und Preisstruktur

Für Unternehmen mit hochwertigen Artikeln oder Dienstleistungen (z. B. Elektronik, Möbel oder Bildungskurse) kann eine Ratenzahlung die unmittelbare finanzielle Belastung für die Kundin oder den Kunden verringern und so den Zugang zu diesen Produkten erleichtern.Kundenstamm

Wenn der Zielmarkt eines Unternehmens jüngere Menschen oder Menschen mit einer geringeren statischen Kaufkraft einschließt, können Ratenzahlungen zu deren finanziellen Gewohnheiten passen, die oft Flexibilität bevorzugen.E-Commerce und Online-Präsenz

Da Ratenzahlungs- und/oder BNPL-Optionen nahtlos in den digitalen Bezahlvorgang integriert werden können – womit die Kundin oder der Kunde im Moment ihrer bzw. seiner Entscheidung erreicht wird –, können Online-Unternehmen besonders von dieser Methode profitieren.Wettbewerbsfähigkeit am Markt

In Branchen, in denen der Markt gesättigt und die Konkurrenz groß ist, kann das Angebot von Ratenzahlungen ein Unternehmen von der Konkurrenz abheben und einen Wettbewerbsvorteil bieten, der die Entscheidung der Kundin oder des Kunden beeinflussen kann.Abonnementdienste

Für Unternehmen, die mit Abonnementmodellen arbeiten, insbesondere wenn die Vorabkosten erheblich sind, kann die Möglichkeit von Ratenzahlungen für die anfängliche Anmeldegebühr die Einstiegshürden senken und die Zahl der Abonnements erhöhen.Luxusgüter und -dienstleistungen

Unternehmen, die hochwertige Produkte verkaufen, stellen oft fest, dass Ratenzahlungen ihren Kundenstamm über diejenigen hinaus erweitern können, die sich eine vollständige Zahlung leisten können. So können sie sich einen breiteren Markt erschließen.

Der ideale Zeitpunkt für die Einführung von Ratenzahlungen hängt von mehreren Faktoren ab:

Produkteinführung

Wenn Sie ein neues, hochwertiges Produkt auf den Markt bringen, können Ratenzahlungsoptionen frühe Interessentinnen und Interessenten anlocken, die vielleicht wegen der Kosten zögern.Marktexpansion

Wenn ein Unternehmen versucht, breitere Märkte zu erreichen, insbesondere solche mit unterschiedlichem wirtschaftlichem Hintergrund, können Ratenzahlungen ein entscheidender Faktor für Kundinnen und Kunden sein, die kurz vor einer Kaufentscheidung stehen.Saisonale Höchstbeträge

In Zeiten, in denen traditionell viel Geld ausgegeben wird, wie z. B. in der Urlaubszeit, können Ratenzahlungen die Kundinnen und Kunden dazu ermutigen, größere Einkäufe zu tätigen, ohne dass sie gleich einen finanziellen Rückschlag erleiden.Verbrauchernachfrage

Achten Sie auf die Verbrauchertrends. Die steigende Nachfrage nach BNPL-Dienstleistungen zeigt, dass die Kundinnen und Kunden mehr Flexibilität bei der Handhabung ihrer Ausgaben wünschen. Wenn Ihre Konkurrenten BNPL anbieten, ist es vielleicht an der Zeit, dies ebenfalls zu tun, um weiterhin erfolgreich und wettbewerbsfähig zu bleiben.Umsatzstagnation oder -rückgang

Wenn ein Unternehmen eine Stagnation oder einen Rückgang der Verkäufe feststellt, insbesondere bei höherpreisigen Artikeln, können Ratenzahlungen das Interesse wiederbeleben und die Erschwinglichkeit für potenzielle Käufer/innen erhöhen.

Letztendlich geht es darum zu verstehen, was Ihre Kundinnen und Kunden wünschen und was für Ihr Unternehmen am sinnvollsten ist, je nachdem, was und an wen Sie es verkaufen. Wenn Sie Ratenzahlungen zu einem Zeitpunkt anbieten, zu dem die Kundinnen und Kunden aktiv nach BNPL-Optionen suchen, können Sie sowohl die Kundenzufriedenheit als auch das Geschäftswachstum fördern. Aber wenn es für Ihr spezielles Geschäft nicht sinnvoll ist, d. h. wenn Sie 5-Dollar-Kerzen verkaufen, dann ist es den operativen Aufwand wahrscheinlich nicht wert.

Vorteile und Herausforderungen von Ratenzahlungen

Für Unternehmen, die Ratenzahlungen in Erwägung ziehen, muss die Mischung aus verbesserter Zugänglichkeit für Kundinnen und Kunden und dem Potenzial für höheren Umsatz gegen die Notwendigkeit einer anspruchsvolleren Finanzverfolgung und eines besseren Risikomanagements abgewogen werden. Eine sorgfältige Implementierung – vielleicht zunächst mit einem Pilotprogramm oder einer Drittanbieter-Partnerschaft – kann einen Testlauf durchführen und Aufschluss darüber geben, wie Ratenzahlungen in Ihr bestehendes Geschäftsmodell passen könnten.

Wenn Sie Ihre Optionen abwägen, sollten Sie sich über einige mögliche Vorteile und Risiken im Klaren sein:

Vorteile

Höheres Umsatzvolumen

Wenn Unternehmen die Kostenbarriere abbauen, öffnen sie die Tür für Kundinnen und Kunden, die sonst vor einem teuren Kauf zurückschrecken würden. Mit der Möglichkeit, die Zahlungen zu strecken, können Sie einen höheren durchschnittlichen Bestellwert und häufigere Käufe erzielen, da die Kundinnen und Kunden eher bereit sind, sofort zu kaufen, als über einen längeren Zeitraum zu sparen.Größere Marktreichweite

Ratenzahlungspläne sind nicht nur für diejenigen geeignet, die es sich nicht leisten können, den vollen Betrag im Voraus zu bezahlen, sondern auch für Sparfüchse, die es vorziehen, ihr monatliches Budget zu verwalten. Auf diese Weise kann ein Unternehmen seine Reichweite auf Märkte ausdehnen, in denen finanzielle Flexibilität eine große Rolle spielt. Laut Juniper Research wird die Zahl der weltweiten BNPL-Nutzer/innen bis 2027 voraussichtlich 900 Millionen übersteigen.Verbessertes Cashflow-Management für Kundinnen und Kunden

Die Kundinnen und Kunden können ihre Zahlungsabflüsse mit ihren Einkommenszuflüssen in Einklang bringen, wodurch sie sich hochwertige Gegenstände leichter leisten können, ohne ihre finanzielle Stabilität zu gefährden. Dies kann auch zu einer stärkeren Loyalität führen, da die Kundinnen und Kunden es zu schätzen wissen, wenn man ihnen entgegenkommt.

Herausforderungen

Komplexität der Verwaltung

Wenn Sie Ratenzahlungen zulassen, gehen Sie ein Minifinanzierungsgeschäft ein. Unternehmen müssen den Überblick über mehrere Zahlungsströme behalten, was Buchhaltungsabläufe erschweren kann und stabilere Systeme und Verfahren erfordert.Risiko eines Zahlungsausfalls

Nicht jede Kundin oder jeder Kunde, der sich für eine Ratenzahlung entscheidet, wird seine Zahlungen abschließen. Jede ausgefallene Zahlung ist ein direkter Schlag für den erwarteten Umsatz. Dies kann die Finanzplanung und die Stabilität des Unternehmens insgesamt beeinträchtigen.Verwaltungskosten

Die Einrichtung und Pflege der Infrastruktur, die für die Verwaltung von Ratenzahlungen erforderlich ist, ist mit Kosten verbunden – von der Investition in neue Software bis zur Bereitstellung von Personal für die Überwachung der Abläufe.

Übersicht über beliebte Anbieter von Ratenzahlungen

Die Zahl der Anbieter von Ratenzahlungsdienstleistungen wächst und jeder von ihnen verfügt über unterschiedliche Funktionen, die verschiedene Aspekte der Kunden- und Geschäftserfahrung abdecken. Im Folgenden stellen wir Ihnen einige der führenden Unternehmen in diesem Bereich vor:

Klarna

Klarna bietet Ihnen eine Reihe flexibler Zahlungsmöglichkeiten – einige davon abhängig vom Standort – einschließlich Sofortzahlung, Zahlung nach Lieferung und Ratenzahlung. Das Modell ist so einfach wie möglich gestaltet, wobei der Schwerpunkt auf einer reibungslosen Nutzererfahrung liegt. Für die Kundinnen und Kunden liegt die Marktattraktivität von Klarna in der nutzerfreundlichen App und in der Möglichkeit, die vollständige Zahlung ohne Zinsen oder Gebühren aufzuschieben, sofern sie die Zahlungsfristen einhalten. Unternehmen profitieren von der Anziehungskraft von Klarna auf eine Bevölkerungsgruppe, die transparente und überschaubare Zahlungsmethoden schätzt.Afterpay/Clearpay

Afterpay – in Großbritannien auch als Clearpay bekannt – bietet die Möglichkeit, eine Transaktion in vier gleiche Raten aufzuteilen, die über sechs Wochen hinweg bezahlt werden. Außerdem werden auch andere längerfristige Finanzierungsmöglichkeiten (je nach Standort) angeboten. Der Dienst lockt Kundinnen und Kunden mit einem zinslosen Angebot, sofern die Zahlungen pünktlich erfolgen. Für Einzelhändler bietet Afterpay die Möglichkeit, Kunden/Kundinnen zu gewinnen, die vielleicht zögern, größere Einkäufe zu tätigen, indem sie eine Lösung für die Bezahlung auf Zeit anbieten, die mit ihrem Lebensstil und ihren Ausgabengewohnheiten vereinbar ist.Affirm

Affirm unterscheidet sich durch längerfristige Finanzierungsoptionen, die von einem Monat bis zu drei Jahren reichen können. Die Zinssätze variieren je nach Kredit, Finanzierungsoption und Kaufbetrag, aber sie werden der Kundin oder dem Kunden im Voraus mitgeteilt. Diese Transparenz sowie die Möglichkeit längerer Zahlungsfristen machen Affirm für Kundinnen und Kunden, die größere Anschaffungen planen, attraktiv. Aus der Sicht eines Unternehmens kann Affirm dazu beitragen, Verkäufe mit einem höheren durchschnittlichen Auftragswert abzuschließen, da den Kundinnen und Kunden ein flexibler und vorab festgelegter Zahlungsplan angeboten wird.

Diese Dienste verändern die Art und Weise, wie Kundinnen und Kunden an Käufe herangehen, und schaffen eine Brücke zwischen Wunsch und Erschwinglichkeit. Wenn Unternehmen diese Dienste übernehmen, bieten sie ihrer Kundschaft nicht nur einen Mehrwert, sondern nutzen diese Plattformen auch, um mehr Umsatz zu erzielen und die Einkaufserfahrung zu verbessern. Die Funktionen jedes Dienstes – von Zahlungsplänen bis hin zu Zinssätzen – sollten mit den Produkten und dem Kundenstamm des Unternehmens abgeglichen werden, um die beste Lösung zu finden.

So können Sie Ratenzahlungen in Ihre Geschäftstätigkeit integrieren

Die Integration von Ratenzahlungen in Ihre Geschäftsabläufe kann Ihren Service verbessern und den finanziellen Präferenzen Ihrer Kundinnen und Kunden entgegenkommen -–vorausgesetzt, Sie gehen es auf die richtige Weise an. Im Folgenden erfahren Sie, wie Sie dabei strukturiert vorgehen können:

Wählen Sie einen Dienstleister

Wählen Sie einen Zahlungsdienstleister, der für Ihre Unternehmensgröße, Ihren Kundenstamm und Ihre Produktpalette sinnvoll ist. Anbieter wie Stripe verfügen über umfassende Lösungen, die für verschiedene Geschäftsmodelle geeignet sind und auch Ratenzahlungen unterstützen. Es ist wichtig, einen Anbieter mit einer unkomplizierten Schnittstelle zur Anwendungsprogrammierung (Application Programming Interface, API) und zuverlässigem Support zu suchen, um das Integrationsverfahren zu erleichtern. Der Anbieter sollte auch eine einfache Erfahrung für Ihre Kundschaft schaffen: vom Bezahlvorgang bis zur abschließenden Ratenzahlung.Implementieren Sie die technische Integration

Arbeiten Sie mit Ihrem IT-Team oder dem technischen Support des Dienstanbieters zusammen, um die Ratenzahlungsoption in Ihr bestehendes Zahlungsgateway zu integrieren. Das Integrationsverfahren umfasst die Einrichtung der Ratenzahlungsmethode, die Aktualisierung der Bezahlvorgangsschnittstelle zur Aufnahme dieser Option und die Sicherstellung, dass Ihr Buchhaltungssystem Ratenzahlungen erfassen kann.Stellen Sie betriebliche Überlegungen an

Schulen Sie Ihr Team in der Verwaltung von Ratenzahlungsabläufen, einschließlich Kundenanfragen und Zahlungsverfolgung. Dazu gehört, dass Sie die Besonderheiten von Ratenzahlungen kennen – von der Bearbeitung erster Kundenanfragen bis hin zum Umgang mit verspäteten oder verpassten Zahlungen. Mit einem gut informierten Team haben Ihre Kundinnen und Kunden eine/n Ansprechpartner/in, die bzw. der ihnen weiterhelfen kann, was wiederum zu besseren Erfahrungen für sie und zu mehr Vertrauen in Ihr Unternehmen führen kann.Bieten Sie Kundenkommunikation an

Informieren Sie Ihre Kundinnen und Kunden klar und deutlich über die neue Zahlungsoption und erläutern Sie die Vorteile und die damit verbundenen Bedingungen. Transparenz ist wichtig. Ihre Marketing- und Kundendienstmitteilungen sollten klar beschreiben, wie Ratenzahlungen funktionieren, welche Zinsen oder Gebühren anfallen und was Kundinnen und Kunden in Bezug auf die Zahlungsfristen erwarten können.Halten Sie Compliance und Sicherheit aufrecht

Vergewissern Sie sich, dass Ihr Ratenzahlungssystem mit den Finanzvorschriften übereinstimmt und dass die Kundendaten sicher gehandhabt werden. Die Einhaltung von Finanzvorschriften und die Einhaltung hoher Sicherheitsstandards für Kundendaten ist nicht nur eine gesetzliche Verpflichtung, sondern auch ein wichtiger Weg, um Vertrauen bei den Kundinnen und Kunden aufzubauen. Dieser Aspekt sollte im Integrationsverfahren oberste Priorität haben.

Wenn Sie diese Schritte befolgen, können Unternehmen Ratenzahlungen auf eine Art und Weise integrieren, die ihren Betrieb ergänzt, den Kundenbedürfnissen entspricht und die gesetzlichen Standards einhält.

Best Practices für Ratenzahlungen für Unternehmen

Die Einbeziehung von Ratenzahlungsvereinbarungen in die Zahlungsoptionen eines Unternehmens erfordert eine sorgfältige Ausführung. Im Folgenden erhalten Sie einen Überblick über die Best Practices, die sicherstellen, dass diese Vereinbarungen sowohl für die Kundin oder den Kunden als auch für das Unternehmen von Vorteil sind:

Transparente Bedingungen

Alle Bedingungen des Ratenzahlungsplans sollten im Voraus klar und deutlich angegeben werden. Die Kundinnen und Kunden müssen den Zahlungsplan, etwaige Zinsen oder Gebühren und die Folgen einer verspäteten oder versäumten Zahlung verstehen. Diese Klarstellung kann Vertrauen schaffen und zukünftige Missverständnisse verhindern.Intuitive Abläufe

Komplexe Verfahren können von der Nutzung abhalten, daher ist es wichtig, den Ablauf einfach zu halten. Je einfacher es für eine Kundin oder einen Kunden ist, ihren bzw. seinen Zahlungsplan einzurichten und zu verstehen, desto wahrscheinlicher ist es, dass sie oder er seinen Kauf abschließt.Kundenservice

Es ist wichtig, dass Sie einen hervorragenden Support für Ratenzahlungspläne bieten. Kundinnen und Kunden haben möglicherweise Fragen oder Probleme mit ihren Zahlungen. Eine schnelle, hilfreiche Antwort kann ihre Gesamterfahrung und die Wahrnehmung des Unternehmens verbessern.Flexible Zahlungsoptionen

Flexibilität kann ein Wettbewerbsvorteil sein. Die Möglichkeit von Ratenzahlungsplänen mit unterschiedlichen Laufzeiten und Zinssätzen trägt den unterschiedlichen Bedürfnissen der Kundinnen und Kunden Rechnung.Solide Infrastruktur

Das Unternehmen muss bestätigen, dass seine Systeme Ratenzahlungen verarbeiten können. Das bedeutet, dass Sie die richtige Technologie integrieren müssen, um die Zahlungen im Laufe der Zeit zu verwalten und zu verfolgen, und dass Sie Ihre Mitarbeitenden für den Umgang mit Fragen zu Ratenzahlungen schulen müssen.Aufsichtsrechtliche Compliance

Es ist unbedingt erforderlich, dass Sie alle finanziellen Vorschriften in Bezug auf Kredite und Finanzierungen einhalten. Dazu gehören faire Werbung, klare Geschäftsbedingungen und Datenschutzgesetze für Kundendaten.Überprüfung der finanziellen Stabilität

Bevor ein Unternehmen Ratenzahlungen einführt, sollte es seine finanzielle Stabilität prüfen, um sicherzustellen, dass es sich die verzögerte Einnahmequelle leisten kann und dass alle relevanten Interessengruppen wissen, wie sich Ratenverkäufe auf die Revenue Recognition (Umsatzrealisierung) und die Buchhaltung auswirken werden.

Durch die Einhaltung dieser Best Practices können Unternehmen Ratenzahlungsvereinbarungen abschließen, die für beide Seiten vorteilhaft sind und zu höherem Umsatz und einer stärkeren Kundenbindung führen, ohne dabei die betriebliche Integrität und finanzielle Stabilität zu gefährden.

So kann Stripe Sie unterstützen

Stripe bietet eine umfassende Lösung für Unternehmen zur Integration von BNPL-Diensten. Im Folgenden erfahren Sie, wie Stripe Unternehmen bei diesem Ratenzahlungsmodell unterstützen kann:

Sofortige Zahlung an Unternehmen

Mit den BNPL-Diensten von Stripe erhalten Unternehmen sofort die volle Zahlung und Kundinnen und Kunden können flexibel über einen längeren Zeitraum zahlen. Dies kann besonders für Einzelhändler von Vorteil sein, die hochwertige Artikel verkaufen, die ihre Kundinnen und Kunden möglicherweise nicht auf einmal bezahlen können, sowie für Einzelhändler, die günstigere Produkte anbieten und größere Mengen verkaufen möchten.Integration in den Bezahlvorgang

Die Kundenerfahrung beim Bezahlvorgang ist unkompliziert: Die Kundin oder der Kunde wählt die BNPL-Option, meldet sich bei ihrem bzw. seinem Konto beim Anbieter an, stimmt den Rückzahlungsbedingungen zu und kehrt dann auf die Website des Unternehmens zurück, um die Transaktion abzuschließen.Flexible Rückzahlungsoptionen

Stripe unterstützt verschiedene BNPL-Anbieter wie Affirm, Afterpay/Clearpay, Klarna und Zip. Diese Dienste bieten verschiedene Rückzahlungsstrukturen, darunter zinslose Ratenzahlungen und die Möglichkeit einer längerfristigen Finanzierung – mit Optionen, die für eine Reihe von Kaufgrößen geeignet sind.

Durch die Integration von BNPL-Optionen unterstützt Stripe Unternehmen bei der Anpassung an die Präferenzen ihrer Kundschaft und kann so die Konversionsraten und die Kundenakquise steigern. Erfahren Sie mehr darüber, wie Stripe BNPL unterstützt.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.