Online-Tools eröffnen Unternehmen eine weltweite Reichweite. Da überrascht es kaum, dass immer mehr Unternehmen ihre Produkte und Dienstleistungen auch im Ausland anbieten. Eine Stripe-Studie aus dem Jahr 2023 ergab, dass sich 66 % der Unternehmen auf den Einstieg in neue Länder vorbereiteten. Eine globale Zielgruppe zu erreichen mag zwar leichter sein als jemals zuvor, birgt für Online-Unternehmen aber auch eine neue Herausforderung: Denn wie soll man im Bezahlvorgang auf die unterschiedlichen Vorlieben eines weltweiten Publikums eingehen? Welche Zahlungsmethoden bei Internetkäufen am beliebtesten sind, unterscheidet sich von Land zu Land deutlich. Wer keine lokal verbreiteten Bezahlmethoden anbietet, läuft rasch Gefahr, ganze Länder auszuschließen.

Während das internationale Zahlungsumfeld immer komplexer und kleinteiliger wird, erleichtert Stripe Unternehmen auf der ganzen Welt die Erschließung und Annahme gängiger Zahlungsmethoden mit nur einer Integration.

Dieser Leitfaden soll Ihnen dabei helfen, die besten Zahlungsmethoden für Ihr Geschäftsmodell und die jeweiligen Kundenvorlieben auszumachen. Außerdem erhalten Sie hier einen detaillierten Überblick über die Zahlungsmethoden, die Stripe unterstützt.

1. Zahlungsmethoden und ihre Vorteile

In den letzten zehn Jahren haben sich Zahlungsmethoden und Bezahlsysteme weiterentwickelt, um unterschiedliche Anforderungen von Verbraucherinnen und Verbrauchern sowie Unternehmen zu erfüllen. In Märkten mit einem hohen Anteil an Kartenzahlungen, wie beispielsweise den USA oder dem Vereinigten Königreich, sind nun vor allem auch Digital Wallets wie Apple Pay und Google Pay enorm verbreitet. Diese bieten mehr Sicherheit und Komfort. Frankreich und Japan etwa haben sogar eigene lokale Kartennetzwerke, mithilfe derer Unternehmen mehr Kartennutzer/innen erreichen können.

Verbraucher/innen in Märkten mit einer bedeutend geringer ausgeprägten Kartennutzung, wie zum Beispiel Deutschland und Malaysia, tendieren stark zu bankbasierten Methoden und stufen diese als vertrauenswürdig ein. Die Banknetzwerke dieser Märkte bieten in der Regel schnellere und sicherere Bezahlvorgänge. Zahlungen für Online-Transaktionen werden hier häufig via Online-Banking autorisiert. In Ländern, in denen signifikante Teile der Bevölkerung nicht über Zugang zu einem Bankkonto verfügen, wie Mexiko oder Indonesien, sind Zahlungsmethoden beliebt, die es Kundinnen und Kunden ermöglichen, online mit Gutscheinen zu bezahlen.

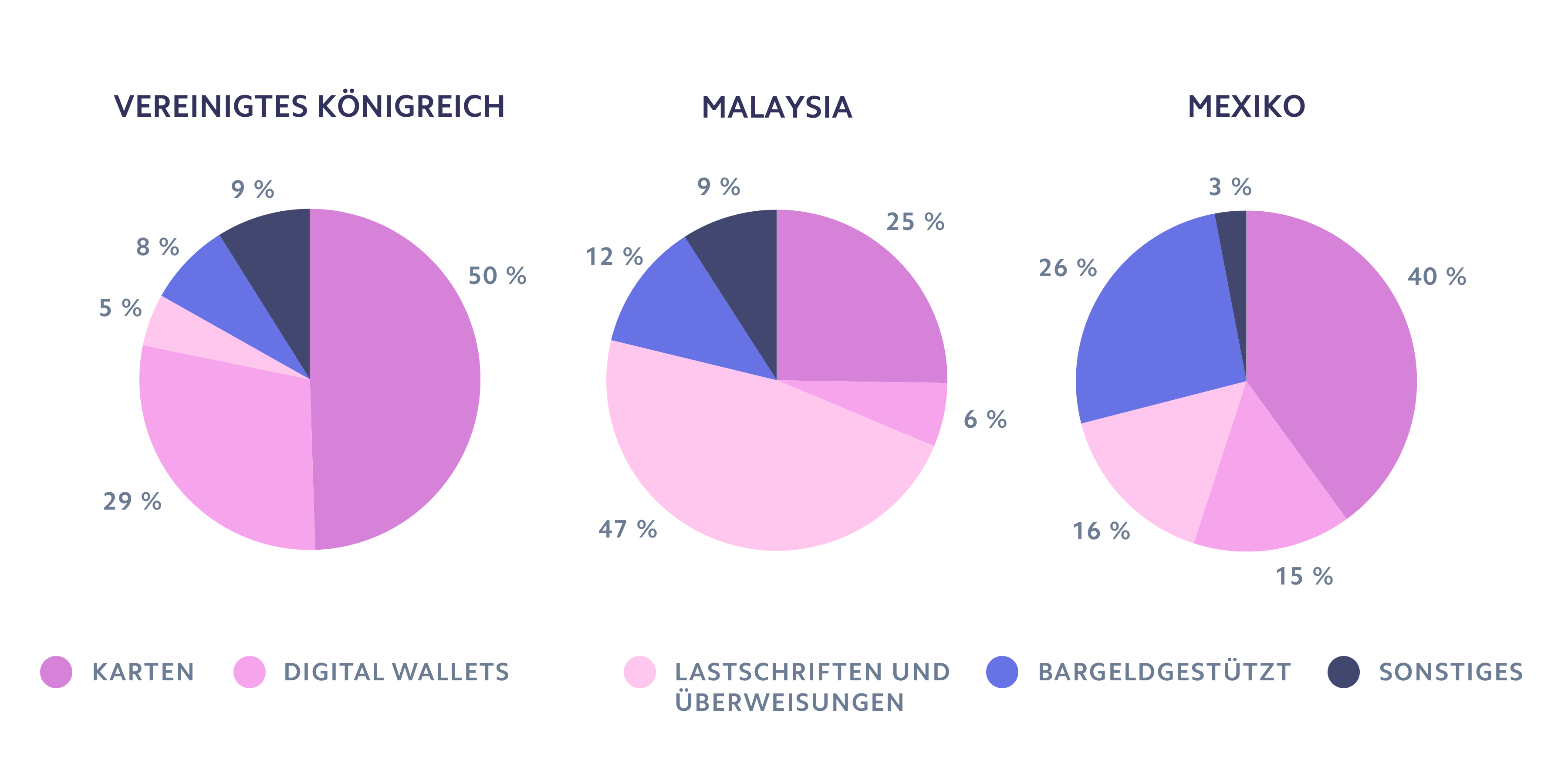

Diese Diagramme zeigen, wie sich bevorzugte Zahlungsmethoden von Land zu Land unterscheiden.

Wenn Sie die Annahme beliebter und für Sie relevanter Zahlungsmethoden zu einem Teil Ihrer Strategie machen, sichern Sie sich folgende Vorteile:

Größere Reichweite: Bei der Auslandsexpansion kann es sinnvoll sein, lokale Zahlungsmethoden in Ihren Bezahlvorgang einzubinden, um Ihre Marktchancen so gut wie möglich wahrnehmen zu können. So werden 54 % aller Onlinetransaktionen in China über digitale Geldbörsen wie Alipay oder WeChat Pay abgewickelt. Bei 20 % kommt das lokale Kartennetzwerk China UnionPay zum Einsatz. Bieten Sie diese Zahlungsmethoden nicht an, entgeht Ihnen womöglich eine zahlungskräftige Zielgruppe, die in Zukunft noch finanzstärker werden dürfte.

Konversionssteigerungen: Bis zu 13 % der Käufer brechen ihren Einkauf vorzeitig ab, wenn ihre bevorzugte Zahlungsoption nicht verfügbar ist. Bieten Sie die passende Mischung aus Zahlungsoptionen an, steigen damit auch Ihre Abschlusschancen beträchtlich.

Weniger Betrug und Zahlungsanfechtungen: Entscheiden Sie sich für Zahlungsmethoden, die zu Ihrem Risikoprofil passen, um die Risiken von Onlinezahlungen effektiv zu steuern. Ganz allgemein gilt: Je genauer die Kundenauthentifizierung, desto schwerer machen Sie es den Betrügern und desto unwahrscheinlicher sind Zahlungsanfechtungen.

Günstigere Transaktionskosten: Verschiedene Zahlungsmethoden gehen mit unterschiedlichen Kosten einher. Je nach Geschäftsmodell, Kundenstandort und durchschnittlichem Transaktionswert können Sie Ihre Gebühren unter Umständen senken, indem Sie kostengünstigere Zahlungsmethoden wie Lastschriften akzeptieren.

2. Die richtigen Zahlungsmethoden für Ihr Unternehmen

Ob zur Konversionssteigerung auf Ihrem Heimatmarkt oder bei der globalen Expansion – es ist wichtig, dass stets die passenden Zahlungsmethoden anzubieten. Bestimmte Zahlungsmethoden sind jedoch je nach Transaktionstyp und Kundenstandort möglicherweise nicht relevant.

Im Folgenden gehen wir auf die acht wichtigsten Gruppen von Zahlungsmethoden und zugehörige Erwägungen für verschiedene Geschäftsmodelle ein: E-Commerce-Plattformen und Marktplätze, On-Demand-Dienstleistungen, SaaS- und Abonnementangebote und Fachdienstleistungen. Als B2B-Plattform, die ihren Nutzerinnen und Nutzern die Annahme von Zahlungen ermöglicht, sollten Sie sich bei der Identifizierung der für sie relevanten Zahlungsmethoden am Geschäftsmodell ihrer Nutzer/innen orientieren: Haben diese also beispielsweise ein SaaS-Geschäftsmodell, ist für Sie der Abschnitt 2.3 zu SaaS- und Abonnement-Unternehmen wichtig.

|

Beschreibung

|

Unterstützt wieder- kehrende Zahlungen

|

Unterstützt Rückerstat-tungen

|

Unterstützt Anfechtungen

|

Zahlungsbestätigung

|

|

|---|---|---|---|---|---|

|

Karten

|

Karten sind mit einem Debit- oder Kreditkonto bei einer Bank verknüpft. Bei Online-Zahlungen gibt die Kundschaft ihre Karteninformationen beim Bezahlvorgang ein. | Ja | Ja | Ja, höchste Anfechtungsrate | Sofort |

|

Wallets

|

Wallets sind mit einer Karte oder einem Bankkonto verbunden, können jedoch auch Guthaben speichern. Zum Abschluss einer Zahlung ist in der Regel eine kundenseitige Bestätigung (z. B. mittels biometrischer Daten, SMS oder Zahlencode) notwendig. | Ja | Ja | Ja, geringere Anfechtungsrate als bei Karten | Sofort |

|

Lastschriften

|

Bei einer Lastschrift erfolgt die Zahlung durch Abbuchung direkt vom Bankkonto. Die Kundschaft stellt ihre Bankkontoinformationen zur Verfügung und stimmt in der Regel einem Lastschriftmandat zu. | Ja | Ja | Ja, geringste Anfechtungsrate | Verzögert |

|

Bank Redirects

|

Redirect-Verfahren fügen bei der Durchführung einer Zahlung über Lastschrift eine weitere Verifikationsebene hinzu. Die Kundschaft wird aufgefordert, anstelle ihrer Kontoinformationen ihre Online-Banking-Daten einzugeben, um die Zahlung zu autorisieren. | Nein, aber Stripe unterstützt wiederkehrende Zahlungen für einige Methoden, indem diese in ein Lastschriftverfahren umgewandelt werden. | Ja | Nein | Sofort |

|

Banküberweisungen

|

Im Zuge von Banküberweisungen transferiert die Kundschaft Geld von ihrem Bankkonto auf Ihres. Die Bankkontodaten, auf die sie den jeweiligen Betrag überweisen, erhält Ihre Kundschaft von Ihnen. | Nein | Ja | Nein | Verzögert |

|

Jetzt kaufen, später bezahlen

|

„Jetzt kaufen, später bezahlen“ erfreut sich zunehmender Beliebtheit. Bei dieser Zahlungsmethode erhalten Kundinnen und Kunden eine Sofortfinanzierung für größere Beträge und zahlen diese dann in vorab festgelegten Raten über einen bestimmten Zeitraum ab. | Nein | Ja | Ja, Übernahme des Betrugsrisikos bei den meisten Methoden | Sofort |

|

Bargeld- gestützte Gutscheine

|

Bei bargeldgestützten Zahlungsmethoden wird ein Gutschein mit einer Transaktions-Referenznummer ausgestellt. Dieser kann dann an einem Bankautomaten, bei der Bank, in einem Mini-Markt oder im Supermarkt per Scanner ausgelesen werden, um dort die Zahlung in bar abzuwickeln. | Nein | Nein | Nein | Verzögert |

|

Echtzeitzahlungen

|

Akzeptieren Sie rund um die Uhr Zahlungen per Bankkonto, Digital Wallet oder anderen Verfahren, die schnell und konversionsstark sind – zu geringen Kosten für Ihr Unternehmen. | Nein | Ja | Nein | Sofort |

2.1. Für E-Commerce und Marktplätze

Empfohlen: Karten, Wallets, Bank Redirect-Verfahren, „Jetzt kaufen, später zahlen“, Echtzeitzahlungen

Ein schneller, reibungsloser Bezahlvorgang ist für jedes Geschäftsmodell essenziell. Als ganz besonders entscheidend erweist sich dieser Faktor jedoch bei E-Commerce-Plattformen und Marktplätzen. Hier erwarten Kundinnen und Kunden einen durchgängig optimierten Zahlungsablauf mit einer hervorragenden Nutzererfahrung. Passend ausgewählte Zahlungsmethoden bieten dabei nicht nur Flexibilität und Komfort bei der Bezahlung zur Steigerung der Konversionsrate, sondern verringern auch Betrugsfälle und steigern die Transaktionsgeschwindigkeit.

Karten sind die am häufigsten verwendete Zahlungsmethode. Im Sinne optimaler Konversion und Kostenbalance ist es folglich umso wichtiger, alle relevanten Kartenmarken zu unterstützen. Auch mit Digital Wallets und Redirect-Verfahren lassen sich Konversionsraten steigern: Sie bieten Kundinnen und Kunden den Komfort, bereits gespeicherte Zahlungsinformationen nutzen zu können, und die zusätzliche Verifizierung verringert zudem die Wahrscheinlichkeit von Anfechtungen. Wie Karten sind auch Digital Wallets eine effizient wiederverwendbare Zahlungsmethode – wurden Zahlungsinformationen einmal eingegeben und gespeichert, wird bei zukünftigen Zahlungen einfach auf diese Daten zurückgegriffen. So können Sie One-Click-Bezahlvorgänge anbieten. Mit Echtzeitzahlungen können Kundinnen und Kunden praktisch sofort per Bankkonto, Wallet und anderen Verfahren bezahlen, die schnell und konversionsstark sind – zu geringen Kosten. Falls Sie hochpreisige Waren verkaufen, sind Zahlungsoptionen mit dem Konzept „Jetzt kaufen, später zahlen“ nicht uninteressant. Dabei können die Zahlungsbedingungen an die Bedürfnisse Ihrer Kundschaft angepasst und der Kaufbetrag in kleinere Raten aufgeteilt werden.

Auf vielen großen Märkten mit geringer Kartennutzung wie Brasilien, Mexiko und Indonesien werden bargeldgestützte Gutscheine und Banküberweisungen bevorzugt. Bei diesen sind weder sofortige Zahlungsbestätigungen noch direkte Rückerstattungen möglich. Dies kann zu Herausforderungen für E-Commerce-Unternehmen führen, die sich zur Verwaltung ihrer Versandprozesse und Rückerstattungen in der Regel auf Zahlungsbestätigungen in Echtzeit verlassen und darin auch eine wichtige Säule für ihre Kundenbindung sehen.

Stripe kann globalen Unternehmen dabei helfen, diese Zahlungsmethoden gekonnter zu verarbeiten, etwa mit automatisierten Rückerstattungen sowie schnelleren Zahlungsbestätigungen für Methoden, die diese Funktionen normalerweise nicht unterstützen.

2.2. Für On-Demand-Dienstleistungen

Empfohlen: Karten, Wallets, Echtzeitzahlungen

Für On-Demand-Dienstleister ist in puncto Konversion eine sofortige Auftragsausführung als Kernelement der Kundenerfahrung unerlässlich, und das oft über mobile Geräte und bei gleichzeitiger Senkung des Betrugsrisikos. Hier sind vor allem Zahlungsmethoden strategisch wertvoll, die einen erfolgreichen Transaktionsabschluss direkt bestätigen, beispielsweise Karten, Wallets und Echtzeitzahlungen. Damit können Sie zudem die Zahlungsdaten Ihrer Kundschaft speichern, die den Bezahlvorgang mit einem einzigen Klick noch schneller abschließen. Digital Wallets weisen für gewöhnlich die gleichen Transaktionskosten wie Karten auf, sind in der Regel aber sicherer, da zum Abschluss der Zahlung eine Authentifizierung erforderlich ist, was sie immuner gegen Betrugsversuche macht und auch die Anfechtungsrate senkt.

Es ist jedoch auch stets der lokale Kontext mit einzubeziehen, da die Verbraucher/innen vor Ort eventuell den umständlicheren Zahlungsmethoden mehr Vertrauen schenken und diese daher zur Zahlung von On-Demand-Dienstleistungen oder zur Aufstockung von App-Guthaben bevorzugen.

2.3. Für SaaS- und Abonnement-Unternehmen

Empfohlen: Karten, Digital Wallets, Lastschriften

Bei Geschäftsmodellen mit regelmäßig wiederkehrenden Umsätzen, deren Bezahlvorgang für laufende Transaktionen optimiert werden soll, spielt die Speicherung und Wiederverwendung von Zahlungsinformationen eine große Rolle. Wenn die Zahlungsdaten der Kundinnen und Kunden wiederverwendet werden können, ermöglicht dies Ihnen, Zahlungen regelmäßig anhand eines bestimmten Zeitplans ohne kundenseitiges Zutun durchzuführen. Sowohl Karten und Digital Wallets als auch Lastschriftzahlungen sind wiederverwendbare Zahlungsmethoden – die Kartendetails oder Kontoinformationen müssen nur einmalig übermittelt werden. Da Stripe authentifizierte Lastschriftverfahren wie iDEAL oder Bancontact in Lastschriftverfahren umwandeln kann, sind auch diese für wiederkehrende Zahlungen einsetzbar.

Bei vielen SaaS- und Abonnement-Unternehmen kommt es zu ungewollter Kundenabwanderung. Etwa dann, wenn Kundschaft für ein Produkt zahlen möchte, die Zahlung jedoch aufgrund abgelaufener Karten, nicht ausreichender Kreditlimits oder veralteter Karteninformationen fehlschlägt. Tatsächlich läuft der erste Abrechnungsversuch bei durchschnittlich 9 % aller Abonnement-Rechnungen ins Leere. Stripe Billing adressiert wiederholte Kartenablehnungen und unterstützt ebenso viele der Zahlungsmethoden, die sich im Kontext wiederkehrender Zahlungen als wertvoll erwiesen haben (etwa Lastschriften, da bei diesen keine Kartendaten ablaufen können).

Neben wiederverwendbaren Zahlungsmethoden sollten auch lokal spezifische Erwartungen hinsichtlich wiederkehrenden Abrechnungen berücksichtigt werden. In Brasilien und Indonesien beispielsweise ist es üblich, zur Initiierung jeder Zahlung wiederkehrende Rechnungen oder Zahlungserinnerungen zu versenden. Stripe Billing vereinfacht hier sowohl die Durchführung von wiederkehrenden Kontobelastungen als auch die Abrechnung.

2.4. Für Fachdienstleistungen

Empfohlen: Karten, Banklastschriften, Banküberweisungen, Echtzeitzahlungen

Wenn Sie professionelle Dienstleistungen oder Großhandelsprodukte anbieten, kann schon eine einzige fehlgeschlagene Zahlung oder Zahlungsanfechtung einen erheblichen Umsatzverlust bedeuten. Die Möglichkeit zur sicheren und zuverlässigen Annahme größerer Zahlungen kann Ihr Unternehmen schützen – dies kann zum Teil durch die Ausstellung von Rechnungen an Ihre Kundschaft erreicht werden, sodass diese flexibel zahlen kann, sobald Gelder zur Verfügung stehen. In der Vergangenheit bedeutete dies oft, Kundinnen und Kunden um die Übersendung von Schecks zu bitten. Sie können auch eine gehostete Rechnung mit integrierter Unterstützung für Karten und Bankverbindungen versenden, um Zahlungsausfälle zu minimieren und Zahlungsverfolgung sowie Abgleich zu automatisieren. Echtzeitzahlungsverfahren, mit denen Kunden/Kundinnen praktisch sofort per Bankkonto, Wallet oder anderen Verfahren bezahlen können, sind eine weitere Option, die sich in Asien und Lateinamerika zunehmender Beliebtheit erfreut. Da sie die Authentifizierung durch den/die Kunden/Kundin voraussetzen, ist das Risiko von Betrug und angefochtenen Zahlungen gering.

Darüber hinaus stellen Banküberweisungen eine sichere, nicht anfechtbare Zahlungsmöglichkeit dar, die besonders gerne bei sehr hohen Beträgen eingesetzt wird. Der jeweilige Betrag wird direkt nach Bestätigung der Zahlung auf Ihr Konto eingezahlt. Bei Banküberweisungen müssen Ihre Kundinnen und Kunden die Zahlung selbst einleiten, was in einer zusätzlichen Authentifizierungs- und Sicherheitsebene resultiert. Da die zugehörigen Verträge in der Regel bereits vor der Zahlung abgeschlossen werden, ist es weniger wichtig, dass Ihr Unternehmen die Zahlung einleitet, und vielmehr, dass die Zahlungen nicht fehlschlagen oder angefochten werden können. Bei Überweisungen können sich Nachverfolgung und Abgleich schwierig gestalten. Stripe generiert daher eine virtuelle Bankkontonummer, damit die Kontoinformationen Ihres Unternehmens geschützt bleiben und eingehende Zahlungen automatisch mit ausstehenden Rechnungen abgeglichen werden können.

Diese Tabelle enthält von Stripe unterstützte Zahlungsmethoden nach Geschäftsmodell.

3. So kann Stripe Sie unterstützen

Unternehmen aller Größenordnungen aus der ganzen Welt nutzen Stripe, um mehrere Zahlungsmethoden zu akzeptieren und globale Aktivitäten zu vereinfachen. Stripe fügt aktiv neue Zahlungsmethoden hinzu, damit Unternehmen mit einer einzigen Integration weltweit jede Zahlungsmethode akzeptieren können. Im Folgenden stellen wir Ihnen unsere Lösungen vor.

Nahtlose Integrationsmöglichkeiten für alle Geschäftsmodelle: Alle Stripe-Produkte verfügen über integrierten Support für weltweite Zahlungen, sodass Sie unabhängig von Ihrem Geschäftsmodell eine lokalisierte Zahlungserfahrung bieten können. Mit der Payments API von Stripe können Sie ganz einfach mehrere Zahlungsmethoden mit einer einzigen Integration unterstützen. Damit steht Ihnen eine einheitliche und elegante Integration offen, die nur minimale Entwicklungszeit erfordert und einfach zu pflegen ist – unabhängig davon, welche Zahlungsmethode Sie implementieren möchten.

Mit der Stripe-Suite zur Optimierung des Bezahlvorgangs, die die vordefinierten Nutzeroberflächen Checkout, Elements und Payment Links umfasst, wird es noch einfacher, einen lokalisierten und konformen Bezahlvorgang für eine globale Kundschaft zu unterstützen. In der Suite zur Optimierung des Bezahlvorgangs lassen sich beliebte Zahlungsmethoden über das Stripe-Dashboard aktivieren und dann der Algorithmus des maschinellen Lernens von Stripe nutzen, um Kundinnen und Kunden dynamisch die relevantesten der durch Sie aktivierten Zahlungsmethoden auf Grundlage von Transaktionsbetrag, Browser, Währung und anderen Signalen anzubieten. Alle vordefinierten Nutzeroberflächen für Zahlungen können auch 3D Secure auslösen und die europäischen SCA-Anforderungen erfüllen, indem sie die Kartenauthentifizierung dynamisch anwenden, wenn dies von der Bank des Karteninhabers/der Karteninhaberin verlangt wird.

Unternehmen mit wiederkehrenden Umsätzen können Stripe Billing für die Verwaltung von Abonnements und Rechnungen verwenden und Kundinnen und Kunden die Möglichkeit geben, Rechnungen per Banklastschrift oder mit einer anderen bevorzugten Zahlungsmethode zu begleichen. Plattformen und Marktplätze können mit Stripe Connect Geld akzeptieren und an Drittparteien auszahlen. Ihre Verkäufer/innen oder Dienstleister profitieren vom gleichen schlanken Stripe-Onboarding und erhalten sofortigen Zugang zu ausgewählten Zahlungsmethoden.

Einfaches Einrichten von Zahlungsmethoden: Mit Stripe können Sie den Support für globale Zahlungsmethoden schnell hinzufügen und skalieren, ohne hierfür diverse Formulare mit denselben Informationen ausfüllen oder einmalige Onboarding-Prozesse durchlaufen zu müssen. Außerdem können Sie bestimmte internationale Zahlungsmethoden aktivieren, ohne dass eine Unternehmenseinheit vor Ort, ein Bank- oder ein Stripe-Konto erforderlich wird.

No-Code-Zahlungsmethoden testen und verwalten: Testen Sie neue Zahlungsmethoden mit einem A/B-Test, um die Effekte zu messen, und legen Sie Ihre individuellen Regeln fest – und das alles, während Sie gleichzeitig die Wartung und die Zugangsvoraussetzungen direkt im Stripe-Dashboard auf Stripe übertragen.

Erweiterte Funktionen für Zahlungsmethoden: Stripe kann bestimmte Lücken bei Zahlungsmethoden schließen und ihre unterstützten Anwendungsfälle erweitern. Beispielsweise unterstützen Bank Redirects wie iDEAL oder Bancontact eigentlich keine wiederkehrenden Zahlungen. Stripe wandelt diese Zahlungsmethoden jedoch in Lastschriftverfahren um, sodass Kundinnen und Kunden sie zur Bezahlung von Abonnements nutzen können.

Einheitliche Überwachung und Berichterstattung: Alle Zahlungen, ganz gleich über welche Zahlungsmethode, werden im Stripe-Dashboard angezeigt, was die Komplexität der Abläufe reduziert und einen einfachen Finanzabgleich erlaubt. So können Sie standardisierte Prozesse für typische Vorgänge wie Ausführung, Kundensupport und Rückerstattungen entwickeln. Und da Stripe die Komplexität des Umgangs mit den einzelnen Zahlungsdienstleistern beseitigt, profitieren Sie auch von einer einzigen Eskalations- und Anlaufstelle für angefochtene Zahlungen oder sonstige Ausnahmen, die beim Umgang mit verschiedenen Zahlungsmethoden auftreten können.

Um mehr über die Unterstützung von Zahlungsmethoden mit Stripe zu erfahren, lesen Sie unsere Dokumentation oder kontaktieren Sie unser Sales-Team. Sie möchten sofort loslegen? Registrieren Sie sich, um direkt mit dem Akzeptieren von Zahlungen zu starten.

4. Weitere Infos zu Zahlungsmethoden

Die passenden zu integrierenden Zahlungsmethoden, ganz abhängig vom Standort Ihrer Kundinnen und Kunden sowie Ihrem Geschäftsmodell, finden Sie in unserer umfassenden Liste der von Stripe unterstützten Zahlungsmethoden. Welche Zahlungsmethoden für Ihr Konto verfügbar sind, erfahren Sie im Dashboard.