Los pagos en cuotas distribuyen el costo de un bien o servicio a lo largo de un período de tiempo. Con este método, una suma total adeudada se divide en cantidades más pequeñas que el comprador paga en un cronograma establecido, en lugar de pagar una suma única y global. Este método de pago se suele utilizar para compras de mayor envergadura, lo que otorga a los particulares y a las empresas más control para alinear los pagos con sus objetivos de planificación financiera y gestión de efectivo. El cronograma de pagos se acuerda entre el vendedor y el comprador al momento de la compra, y su intervalo es variable. Este tipo de plan de pago puede incluir intereses y otros cargos, dependiendo de los términos establecidos por el prestamista o la empresa.

En este artículo, abordaremos lo que las empresas deben saber sobre los pagos en cuotas: qué son, cómo funcionan, cómo interactúan con otras tendencias de pago de los clientes y cómo crear una estrategia bien pensada para implementar y usar los pagos en cuotas para las necesidades específicas de tu empresa.

¿Qué información encontrarás en este artículo?

- ¿Los pagos en cuotas y el "compra ahora, paga después" son lo mismo?

- ¿Cómo funcionan los pagos en cuotas?

- ¿Cuándo deberían las empresas ofrecer pagos en cuotas?

- Ventajas y desafíos de los pagos en cuotas

- Resumen de los servicios de pago en cuotas más populares

- Cómo los pagos en cuotas pueden integrarse en tu negocio

- Mejores prácticas de pago en cuotas para empresas

- ¿Cómo puede ayudarte Stripe?

¿Son lo mismo los pagos en cuotas y el "compra ahora, paga después"?

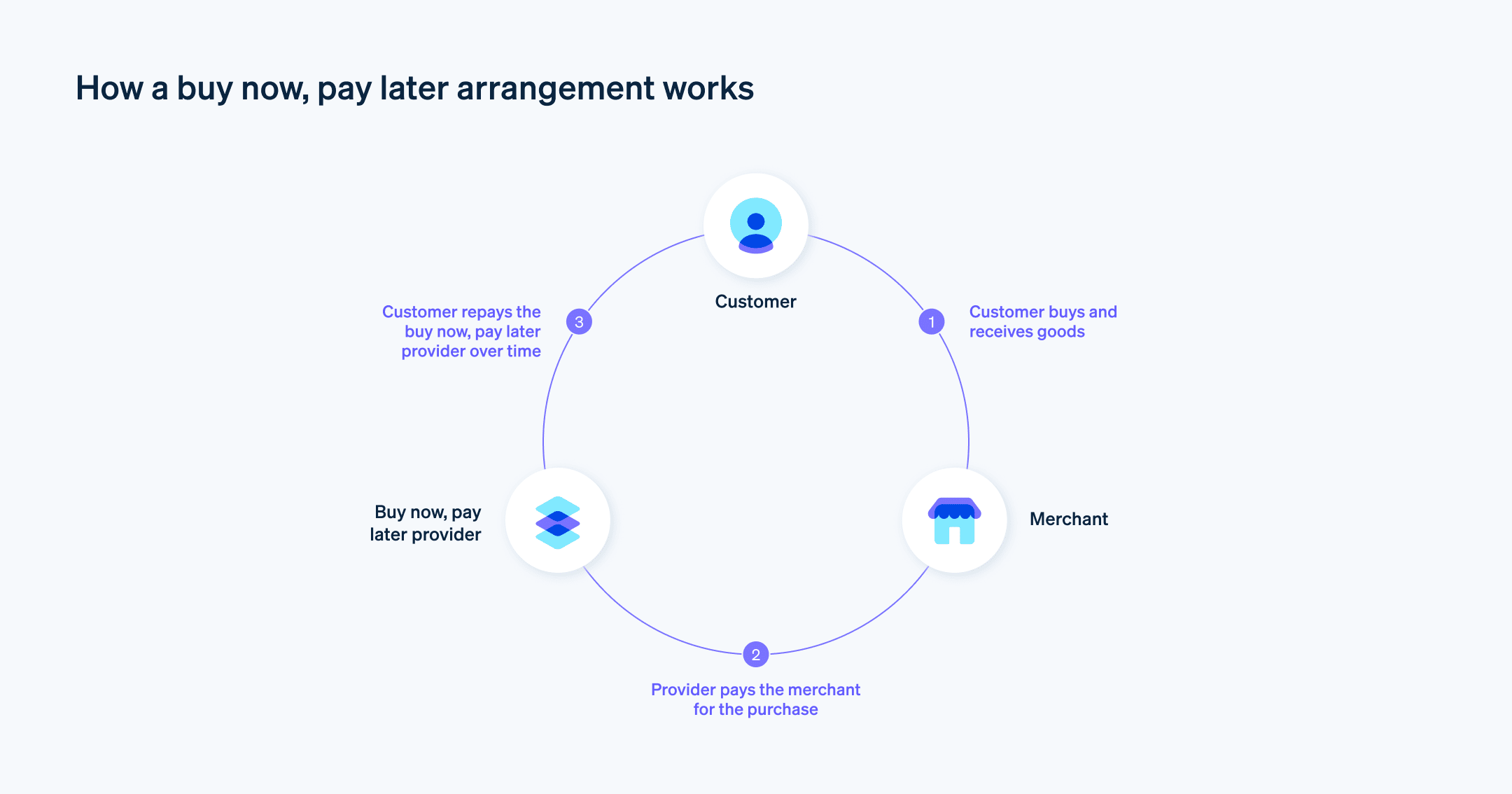

Los pagos en cuotas les permiten a los clientes pagar la suma total de un producto o servicio a través de múltiples pagos, que se programan cuando se realiza la compra y generalmente incluyen un pago inicial. Este método funciona sobre la base del pago diferido, lo que les permite a los clientes adquirir productos o servicios de inmediato mientras distribuyen su pago en múltiples fechas futuras. Esta flexibilidad financiera también es parte del método compra ahora, paga después, que es una extensión del concepto de cuotas, pero se basa más en el aspecto del pago diferido. Por lo general, el método "compra ahora, paga después" (BNPL, por sus siglas en inglés) no implica costos iniciales y está diseñado para una integración rápida y sencilla en plataformas de ecommerce. Con el tiempo, los clientes cumplen con sus obligaciones de pago en cuotas predeterminadas, a menudo sin intereses. Esto simplifica la gestión de las finanzas personales de los clientes y también les permite realizar compras sin tensiones financieras inmediatas.

Es particularmente atractivo para los clientes que valoran la gratificación instantánea pero que también son conscientes de su presupuesto. Y para las empresas, incluir el BNPL como método de pago puede ampliar su alcance, además de aumentar los volúmenes de ventas y la fidelidad de los clientes. En 2022, el mercado global de BNPL se valuó en más de $6.2 mil millones de USD. La clave es tener un acuerdo claro por adelantado y no cobrar tarifas ocultas, lo que satisface los deseos de los clientes de transparencia y control en su compromiso financiero.

Los pagos en cuotas y los "compra ahora, paga después" no son solo mecanismos financieros, sino también estrategias que pueden ayudar a las empresas a crecer, acceder a nuevos segmentos de mercado y fomentar la lealtad de los clientes a través de soluciones financieras flexibles.

¿Cómo funcionan los pagos en cuotas?

Los pagos en cuotas desglosan el costo total de una transacción en pagos programados más manejables a lo largo del tiempo. Este método es favorable tanto para las empresas como para los clientes, ya que facilita el acceso a bienes o servicios que podrían estar fuera de su alcance financiero si la única opción fuera un único pago. Funciona de la siguiente manera:

Desglose paso a paso

Acuerdo sobre las condiciones

La base de los pagos en cuotas es el acuerdo entre el comprador y el vendedor sobre la estructura de pago. Esto incluye el precio total de compra, el cronograma de pagos y cualquier interés o cargo. Esta etapa está relacionada con la transparencia y el establecimiento de las expectativas de ambas partes.Pago inicial

Como compromiso con la compra, los compradores suelen realizar un pago inicial. Este pago reduce el saldo total a pagar en cuotas y puede influir en los montos de las cuotas del comprador y los intereses aplicados a lo largo del tiempo.Pagos programados

Después del pago inicial, el comprador debe cumplir con un cronograma de pagos regulares. Cada cuota reduce el saldo restante y, cuando se aplican intereses, se dividen en las cuotas para garantizar que el costo total del préstamo esté cubierto al final del plazo.Intereses y comisiones adicionales

Los intereses compensan al vendedor por el retraso en el pago completo y reflejan el valor temporal del dinero. Pueden aplicarse comisiones adicionales por procesamiento o como sanciones por pagos atrasados, lo que incentiva el cumplimiento oportuno del cronograma de pagos.Finalización de las obligaciones de pago

El ciclo concluye cuando el comprador ha pagado todas las cuotas, cumpliendo así con su obligación financiera. A continuación, el activo o servicio se paga en su totalidad, transfiriendo la propiedad total o finalizando el acuerdo de servicio.Cumplimiento de las obligaciones contractuales

A lo largo del proceso de pago en cuotas, ambas partes deben mantener las condiciones acordadas. El incumplimiento puede dar lugar a sanciones financieras o implicaciones legales.

¿Cuándo deberían las empresas ofrecer pagos en cuotas?

Las empresas deben considerar los pagos en cuotas cuando reconozcan una coincidencia entre lo que venden y el comportamiento de compra de sus clientes. Si sus productos o servicios tienen un precio considerable, que los clientes no pueden pagar cómodamente de una sola vez, los pagos en cuotas pueden hacerlos más accesibles.

La decisión de adoptar acuerdos de pago en cuotas como opción de pago puede verse influenciada por varios factores, entre ellos:

Modelo de negocio y estructura de precios

En el caso de las empresas con artículos o servicios de alto valor (como productos electrónicos, muebles o cursos educativos), los pagos en cuotas pueden hacer sean más accesibles al reducir la carga financiera inmediata para el cliente.Base de clientes

Si el mercado objetivo de una empresa incluye grupos demográficos más jóvenes o con un poder adquisitivo menos estático, los pagos en cuotas pueden coincidir con sus hábitos financieros, que a menudo favorecen la flexibilidad.Comercio electrónico y presencia en línea

Debido a que el proceso de compra digital puede integrar sin problemas las opciones de pago en cuotas y/o BNPL (es decir, satisfacer al cliente al momento de su decisión), las empresas en línea pueden beneficiarse especialmente de este método.Competitividad en el mercado

En industrias donde el mercado está saturado y la competencia es intensa, ofrecer pagos en cuotas puede diferenciar a una empresa y proporcionar una ventaja competitiva que puede influir en la elección de un cliente.Servicios de suscripción

Para las empresas que operan con modelos de suscripción, especialmente cuando los costos iniciales son significativos, permitir el pago en cuotas para la comisión del registro inicial puede reducir las barreras de entrada y aumentar las suscripciones.Bienes y servicios de lujo

Las empresas que venden productos premium a menudo descubren que los pagos en cuotas pueden ampliar su base de clientes más allá de aquellos que pueden pagar en su totalidad, aprovechando un mercado más amplio.

El momento ideal para implementar los pagos en cuotas tiene en cuenta varios factores:

Lanzamiento de producto

Al lanzar un nuevo producto de alto valor, las opciones de pago en cuotas pueden atraer a los primeros interesados en el producto que quizás tengan dudas respecto del costo.Expansión del mercado

A medida que una empresa busca llegar a mercados más amplios, especialmente aquellos con diferentes antecedentes económicos, los pagos en cuotas pueden ser un factor decisivo para los clientes que están al borde de una decisión de compra.Picos estacionales

En épocas de gasto tradicionalmente alto, como las temporadas de fin de año, los pagos en cuotas pueden alentar a los clientes a realizar compras más grandes sin el impacto financiero inmediato.Demanda de los consumidores

Presta atención a las tendencias de consumo. Un aumento en la demanda de servicios BNPL indica que los clientes buscan más flexibilidad en la forma en que administran sus gastos. Si tus competidores ofrecen BNPL, puede ser el momento de considerar hacer lo mismo para tu competitividad.Mesetas o disminuciones en las ventas

Si una empresa nota un estancamiento o una disminución en las ventas, especialmente de artículos de mayor precio, los pagos en cuotas pueden revitalizar el interés y aumentar la asequibilidad para los compradores potenciales.

En última instancia, se trata de comprender lo que quieren tus clientes y lo que tiene más sentido para tu negocio en función de lo que vendes y a quién se lo vendes. Ofrecer pagos en cuotas en un momento en que los clientes buscan activamente opciones de BNPL puede respaldar tanto la satisfacción del cliente como el crecimiento del negocio. Pero si no es apropiado para tu negocio en particular, por ejemplo, si vendes velas de $5, entonces probablemente no valga la pena el esfuerzo operativo que implica.

Ventajas y desafíos de los pagos en cuotas

Para las empresas que consideran el pago en cuotas, la combinación de una mayor accesibilidad para los clientes y la posibilidad de aumentar los ingresos deben sopesarse con la necesidad de un seguimiento financiero y una gestión de riesgos más sofisticados. Implementación cuidadosa, tal vez comenzando con un programa piloto o una asociación con terceros, puede probar el terreno y proporcionar información sobre cómo los pagos en cuotas podrían encajar en tu modelo de negocio actual.

Al pensar en tus opciones, existen algunas posibles ventajas y riesgos que debes considerar:

Ventajas

Aumento del volumen de ventas

Al romper la barrera de los costos, las empresas abren la puerta a clientes que, de otro modo, podrían alejarse de una compra costosa. La opción de distribuir los pagos puede dar lugar a mayores valores medios de los pedidos y a compras más frecuentes, ya que los clientes están más dispuestos a comprar de inmediato en lugar de ahorrar con el tiempo.Mayor alcance en el mercado

Los planes de pago en cuotas no son solo para aquellos que no pueden pagar el pago completo por adelantado. También atraen a aquellos que gastan de manera inteligente y prefieren administrar sus presupuestos mensuales. Esto puede ampliar el alcance de una empresa a mercados que priorizan la flexibilidad financiera. Según Juniper Research, se prevé que la cantidad de usuarios globales de BNPL supere los 900 millones para 2027.Mejora de la gestión del flujo de caja para los clientes

Los clientes pueden combinar las salidas de pagos con sus entradas de ingresos, lo que hace que los artículos de alto valor sean más asequibles sin afectar su estabilidad financiera. Esto también puede conducir a una mayor lealtad, ya que los clientes valoran estos puntos.

Desafíos

Complejidad en la gestión

Permitir el pago en cuotas implica una operación de minifinanciación. Las empresas deben hacer un seguimiento de múltiples flujos de pagos, lo que puede complicar los procesos contables y requerir sistemas y procedimientos más sólidos.Riesgo de incumplimiento de pago

No todos los clientes que eligen pagar en cuotas completarán sus pagos. Cada incumplimiento de pago tiene un impacto directo en los ingresos esperados, lo que pueden afectar las previsiones financieras y la estabilidad general de la empresa.Gastos administrativos

Existen costos asociados con la instalación y el mantenimiento de la infraestructura necesaria para administrar los pagos en cuotas, desde invertir en un nuevo software hasta asignar recursos humanos para supervisar el proceso.

Resumen de los servicios de pago en cuotas más populares

La cohorte de proveedores de servicios de pago en cuotas está creciendo, y cada uno tiene características distintas que se adaptan a diferentes aspectos de la experiencia del cliente y de la empresa. Estos son algunos de los líderes en este espacio:

Klarna

Klarna ofrece una variedad de opciones de pago flexibles, algunas de las cuales dependen de la ubicación, entre las que se incluyen el pago inmediato, el pago después de la entrega y los planes de pago en cuotas. Su modelo está diseñado para ser lo más sencillo posible, con un enfoque en una experiencia de usuario fluida. Para los clientes, el atractivo de mercado de Klarna radica en su aplicación fácil de usar y en la capacidad de posponer el pago completo sin intereses ni comisiones, siempre que se cumplan los plazos de pago. Las empresas se benefician del atractivo de Klarna para un grupo demográfico que valora los métodos de pago transparentes y fáciles de manejar.Afterpay/Clearpay

Afterpay, también conocido como Clearpay en el Reino Unido, ofrece la opción de dividir una transacción en cuatro cuotas iguales que se pagan en seis semanas, y también tiene otras opciones de financiación a más largo plazo (según la ubicación). El servicio atrae a los clientes con su enfoque sin intereses, siempre que los pagos se realicen a tiempo. Para los minoristas, Afterpay presenta una oportunidad para atraer a los clientes que podrían dudar en hacer compras más grandes al ofrecer una solución de pago a lo largo del tiempo que se integra con su estilo de vida y hábitos de gasto.Affirm

Affirm se diferencia por ofrecer opciones de financiación a más largo plazo, que pueden oscilar entre un mes y tres años. Sus tasas de interés varían según el crédito, la opción de financiación y el monto de la compra, pero se le informan de manera clara al cliente desde el principio. Esta transparencia, junto con la opción de plazos de pago más largos, hace que Affirm sea atractivo para los clientes que planean compras sustanciales. Desde la perspectiva de una empresa, Affirm puede ayudar a cerrar ventas con un valor promedio de pedido más alto al proporcionar a los clientes un cronograma de pago flexible y predeterminado.

Estos servicios están reformulando la manera en que los clientes abordan las compras, creando un puente entre el deseo y la asequibilidad. A medida que las empresas integran estos servicios, no solo brindan valor a sus clientes, sino que también utilizan estas plataformas para asegurar más ventas y mejorar la experiencia de compra. Las características de cada servicio, desde los cronogramas de pago hasta las tasas de interés, deben combinarse con los productos y la base de clientes de la empresa para encontrar la mejor opción.

Cómo los pagos en cuotas pueden integrarse en tu negocio

La incorporación de los pagos en cuotas en tus operaciones comerciales puede mejorar tu servicio y respaldar las preferencias financieras de tus clientes, siempre y cuando la abordes de la manera correcta. A continuación, te explicamos cómo puedes hacerlo de forma estructurada:

Selecciona un proveedor de servicios

Elige un proveedor de servicios de pago que sea adecuado al tamaño de tu empresa, tu base de clientes y tu gama de productos. Los proveedores como Stripe ofrecen soluciones integrales que pueden adaptarse a varios modelos de negocio e incluyen soporte para pagos en cuotas. Es importante buscar un proveedor con una interfaz de programación de aplicaciones (API) y soporte confiable para facilitar el proceso de integración. El proveedor también debe crear una experiencia sencilla para tus clientes, desde el proceso de compra hasta el pago de la cuota final.Implementa la integración técnica

Trabaja con tu equipo de TI o con el soporte técnico del proveedor de servicios para integrar la opción de pago en cuotas en tu pasarela de pago. El proceso de integración implica configurar el método de pago en cuotas, actualizar la interfaz de finalización de compra para incluir esta opción y asegurarse de que tu sistema contable pueda registrar los pagos en cuotas.Ten en cuenta las consideraciones operativas

Capacita a tu equipo en la gestión de los procesos de pago en cuotas, incluidas las consultas de los clientes y el seguimiento de los pagos. Esto implica comprender los matices de los pagos en cuotas, desde el manejo de las consultas iniciales de los clientes hasta la gestión de los pagos atrasados o incumplidos. Contar con un equipo bien informado les brinda a tus clientes un recurso de asistencia, lo que a su vez puede conducir a mejores experiencias para ellos y a una mayor confianza en tu negocio.Facilita la comunicación con el cliente

Comunica con claridad la nueva opción de pago a tus clientes, detallando los beneficios y las condiciones que corresponden. La transparencia es importante. Tus comunicaciones de marketing y atención al cliente deben describir claramente cómo funcionan los pagos en cuotas, los intereses o comisiones involucrados y lo que los clientes pueden esperar en relación con los cronogramas de pago.Cumple con la normativa y la seguridad

Confirma que tu sistema de pago en cuotas cumple con la normativa financiera y que los datos de los clientes se manejen de forma segura. El cumplimiento de la normativa financiera y el mantenimiento de altos estándares de seguridad para los datos de los clientes no es solo una obligación legal, sino que también es una forma importante de generar confianza en los clientes. Este aspecto debe ser una prioridad en el proceso de integración.

Si sigues estos pasos, las empresas pueden integrar los pagos en cuotas de una manera que complemente sus operaciones, satisfaga las necesidades de los clientes y cumpla con los estándares normativos.

Prácticas recomendadas de pago en cuotas para empresas

La incorporación de acuerdos de pago en cuotas en las opciones de pago de una empresa requiere una ejecución cuidadosa. A continuación, te presentamos un resumen de las prácticas recomendadas para garantizar que estos acuerdos sean beneficiosos tanto para el cliente como para la empresa:

Transparencia en las condiciones

Todas las condiciones del plan de pago en cuotas deben indicarse con claridad y por adelantado. Los clientes deben entender el cronograma de pagos, los intereses o las comisiones y lo que ocurre si se retrasa o incumple un pago. Esta claridad puede generar confianza y evitar futuros malentendidos.Procesos intuitivos

Los procedimientos complejos pueden disuadir el uso, por lo que es fundamental mantener un proceso sencillo. Cuanto más fácil sea para un cliente configurar y comprender su plan de pago, más probable será que complete su compra.Atención al cliente

Es necesario brindar un excelente soporte para los planes de pago en cuotas. Los clientes pueden tener preguntas o problemas con sus pagos, y las respuestas rápidas y útiles pueden mejorar su experiencia general y su percepción de la empresa.Opciones de pago flexibles

La flexibilidad puede ser una ventaja competitiva. Dar la opción de planes de pago en cuotas con diferentes frecuencias y tasas de interés satisface las diferentes necesidades de los clientes.Infraestructura sólida

La empresa debe confirmar que sus sistemas pueden manejar pagos en cuotas. Esto significa integrar la tecnología adecuada para gestionar y hacer un seguimiento de los pagos a lo largo del tiempo y capacitar al personal para que se ocupe de las consultas específicas de las cuotas.Cumplimiento de la normativa

Es imperativo cumplir con todas las reglamentaciones financieras relacionadas con el crédito y el financiamiento. Esto incluye publicidad justa, términos y condiciones claros y leyes de privacidad relacionadas con los datos de los clientes.Controles de eficiencia financiera

Antes de implementar los pagos en cuotas, una empresa debe evaluar su salud financiera para asegurarse de que puede hacer frente al flujo de ingresos, y que todas las partes interesadas apropiadas sepan cómo las ventas en cuotas afectarán el reconocimiento y la contabilidad de los ingresos.

Al seguir estas prácticas recomendadas, las empresas pueden crear acuerdos de pago en cuotas que sean beneficiosos para ambas partes, lo que lleva a un aumento de las ventas y la lealtad del cliente, a la vez que mantiene la integridad operativa y la salud financiera.

¿Cómo puede ayudarte Stripe?

Stripe tiene una solución integral para que las empresas integren servicios BNPL. A continuación te explicamos cómo Stripe puede ayudar a las empresas con este tipo de pago en cuotas:

Pago inmediato a empresas

Con los servicios BNPL de Stripe, las empresas reciben el pago completo de inmediato, mientras que los clientes tienen la flexibilidad para pagar a lo largo del tiempo. Esto puede ser especialmente útil para los comerciantes minoristas que venden artículos de alto valor que los clientes no pueden pagar de una sola vez, así como para aquellos que ofrecen productos menos costosos y quieren vender volúmenes más grandes.Integración de Checkout

La experiencia del cliente en el proceso de compra es sencilla: los clientes seleccionan la opción BNPL, inician sesión en su cuenta con el proveedor, aceptan las condiciones de devolución y luego regresan al sitio web de la empresa para completar la transacción.Opciones de pago flexibles

Stripe admite varios proveedores de BNPL, como Affirm, Afterpay/Clearpay, Klarna y Zip. Estos servicios tienen múltiples estructuras de pago, que incluyen cuotas sin intereses y la posibilidad de financiamiento a más largo plazo, con opciones adecuadas para una variedad de tamaños de compra.

Al integrar opciones de "compra ahora, paga después", Stripe ayuda a las empresas a adaptarse a las preferencias de los clientes, lo que puede aumentar las tasas de conversión y la adquisición de clientes. Más información acerca de cómo Stripe admite BNPL.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.