電子決済手段は非常に勢いを増しており、2023 年にはデジタル決済の取引額が 9 兆 5,000 億ドルに迫ると見込まれています。また、PwC によると、2020 年から 2025 年にかけてキャッシュレス決済の取引件数が 80% 以上も増加すると予想されています。より多くの事業者が EC ストアの規模を拡大し、それに伴いより多くの支払いがデジタル決済で処理されるようになった今、最大限の控除を受けて全体的な納税額を減らすには、決済処理手数料が税に与える影響を理解することが重要です。

この記事では、決済処理手数料が事業税にどのような影響を与えるかについて説明し、制度が許す限りありとあらゆる税制上の優遇措置を受けられるようにするための知識をご紹介します。決済処理手数料による控除を受けるためのベストプラクティスを理解することで、ビジネスの税務戦略を見直して財務成果を最大化することができます。

この記事の内容

- 決済処理手数料とは何か?

- 決済処理手数料は税金控除の対象になるか?

- 取引手数料は税金控除の対象になるか?

- 加盟店手数料は税金控除の対象になるか?

- 決済手数料を経費として計上するためのベストプラクティス

決済処理手数料とは何か?

決済処理手数料とは、決済処理サービスを利用する事業者がその対価として支払うべき使用料のことです。この決済手数料を支払うことで、事業者は顧客との取引をスムーズに行うことができます。決済処理サービスを利用することで、事業者は、クレジットカードやデビットカード、デジタルウォレット、モバイル決済といった電子決済手段で支払いを受け取ることができます。

この手数料は、多くの場合、いくつかの要素で構成されています。

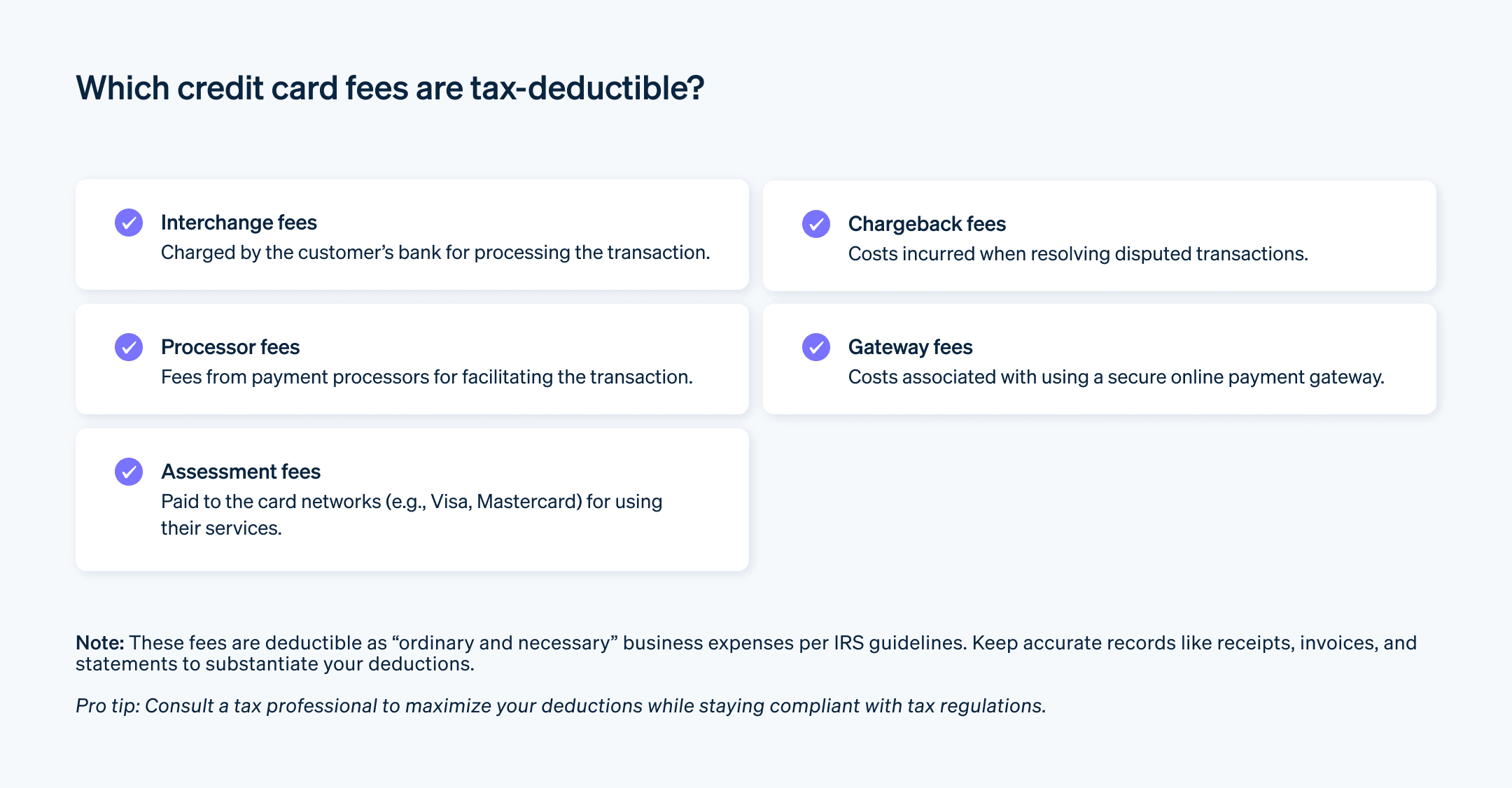

インターチェンジフィー

カード発行会社によって、インターチェンジフィーが請求されます。このタイプの手数料は、通常、決済処理手数料のうちの最も多くの部分を占めます。これはカードネットワークによって設定され、一般に交渉することは不可能です。評価手数料

カードネットワークによって、評価手数料が請求されます。インターチェンジフィーよりも少額ですが、この手数料も一般に交渉することは不可能です。代行業者マークアップ

これは、事業者向けにカード取引処理サービスを提供する決済代行業者によって請求される手数料です。多くの場合、この手数料は交渉が可能で、代行業者によって金額が大きく変わります。

決済代行業者によっては、チャージバック処理、ペイメントゲートウェイへのアクセス、PCI 準拠といったサービスに対して追加の手数料が請求される場合があります。これらの手数料の正確な金額は、取引の種類 (対面かオンラインか)、使用されるカードの種類 (デビットカードかクレジットカードか、ポイント機能付きカードかポイント機能なしカードか)、事業者の性質といったいくつかの要因によって異なります。

決済処理手数料は税金控除の対象になるか?

決済処理手数料は、一般に事業の必要経費とみなされ、アメリカなどの多くの管轄区域で税金控除の対象となります。たとえば、クレジットカード取引の手数料、オンライン決済プラットフォームの手数料、さらには商取引に関する銀行手数料が税金控除の対象となります。

IRS の パブリケーション 535 では、どのような事業経費が控除対象とみなされるかに関する一般的なガイダンスが示されています。以下に、この文書の重要なポイントをいくつか紹介します。

通常かつ必要な経費

事業経費が控除対象とみなされるためには、それが通常かつ必要な経費でなければなりません。通常の経費とは、取引や事業において一般的に認められている経費と定義されます。必要な経費とは、取引や事業にとって有益かつ適切な経費と定義されます。経常経費と資本経費

事業経費は、通常、その経費が発生した年度で控除することができます。ただし、設備を購入したときのように、経費の見返りとして利益を得られる期間が 1 年を越える場合、一度に全額控除するのではなく、必要に応じて資産勘定に計上して長期にわたり減価償却する必要があります。個人経費と事業経費

経費として控除できるのは、事業に関する部分に限ります。個人的な経費と事業の経費が混在している場合、それらを適切に分ける必要があります。

決済処理手数料は、事業を行う上での必要経費とみなされるため、控除の対象となります。これらの手数料は、通常、「銀行手数料」、または個人事業主を対象とした別表 C (様式 1040) 損益計算書で規定された同様の手数料、または株式会社や合名会社などの法人を対象とした納税申告書の該当する部分で規定された同様の手数料に分類されます。

取引手数料は税金控除の対象になるか?

決済代行業者を通じて発生した取引手数料も、事業活動に直接関係する通常かつ必要な経費であるとみなされるため、一般に控除の対象となります。取引手数料を控除することで、課税対象所得を減らすことができ、節税につなげることができます。

事業税から取引手数料を控除する予定である場合は、取引手数料の正確な記録を残しておいてください。すなわち、支払った手数料の証拠として、決済代行業者から提供された請求書、領収書、明細書を保管しておいてください。この記録は、控除の裏付け資料となり、納税申告の際に役立ちます。

加盟店手数料は税金控除の対象になるか?

事業で発生した加盟店手数料は、通常、税金控除の対象となります。この手数料は、事業活動に直接関係する通常かつ必要な経費であるとみなされます。顧客からのクレジットカード決済を受け付ける場合、決済代行業者や加盟店サービスプロバイダーから請求された手数料を控除することができます。これにより課税対象所得を減らすことができ、節税効果を高めることができます。

繰り返しになりますが、正確に控除を受けるには、発生した加盟店手数料の記録を残しておくことが重要です。税務監査の際に控除を裏付けることができるように、手数料を支払ったことを示す書類として、決済代行業者や加盟店サービスプロバイダーから提供された請求書、領収書、明細書を保管しておいてください。

なお、税法は管轄区域によって異なる場合があることに注意してください。連邦税法では、通常、決済処理手数料の控除が認められていますが、ビジネスを行う地域の税規則に詳しい税務専門家や会計士に相談することをお勧めします。ビジネスの状況に基づいたガイダンスを得ることが重要です。そうすることで、適用されるあらゆる税法を遵守しつつ、制度が許す限り最大限の控除を確実に受けることができます。

決済手数料を経費として計上するためのベストプラクティス

決済処理手数料を税金から控除する際、または次の税金申告に備える際に、税務処理をスムーズに行うためのベストプラクティスをいくつかご紹介します。

正確な記録を保管する

請求書や領収書といった、控除を裏付けるための書類を保管しておくことが重要です。税金から経費を控除しようとするならば、それを裏付ける書類が必要であることは間違いありません。ビジネスにおける定型業務として、そのような書類を蓄積して整理するプロセスを定めておけば、納税申告時にそのような書類を探す手間が省けます。事業経費と個人経費を分ける

決済処理に関する事業経費と個人経費を明確に区別してください。事業活動に直接関係する手数料のみを控除してください。銀行口座を分けたり、会計ソフトウェアを使用したりすることで、経費を正しく追跡して分類することができます。費用を正しく分類する

決済処理手数料を申告する際は、正しい納税申告書とカテゴリーを使用してください。たとえばアメリカの場合、個人事業主は別表 C (様式 1040) の「銀行手数料」にこの手数料を申告します。税務専門家に相談する

今ご覧になっているこの記事や、その他類似の記事は、あくまで基本的な情報を提供するものであり、各事業者に合わせたガイダンスを提供するものではありません。そのため、記事を読んだからといって税務専門家のアドバイスが不要になるわけではありません。複雑な税法を理解し、どのような控除を受けられるかを把握し、税金対策を見直すために、事業税を専門とする資格を持った税務専門家や会計士に相談しましょう。専門家に相談すれば、事業に合ったアドバイスを受けることができ、税金に関する規則を確実に遵守できます。常に最新の情報を把握する

ビジネスに関する税制は不変ではなく、年々変化する傾向があります。自分の事業に該当する最新の税規則やガイドラインを入手し、公式の税務資料を購読し、セミナーやウェビナーに参加し、信頼できる情報源を参照して、決済処理手数料の控除に影響する可能性がある変更について常に最新の情報を把握するようにしてください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。