Le metodi di pagamento elettroniche hanno acquisito una crescente popolarità: secondo le previsioni, a fine 2023 avranno raggiunto un valore di circa 9,5 mila miliardi di dollari. PwC stima che, rispetto al 2020, il volume dei pagamenti cashless è destinato a crescere di oltre l'80% entro il 2025 e oltre. Con l'espansione dell'e-commerce e il maggior volume di pagamenti digitali da accettare, è importante capire le implicazioni fiscali delle commissioni di elaborazione dei pagamenti per massimizzare le deduzioni e ridurre la tassazione in generale.

In questo articolo illustreremo l'impatto delle commissioni di elaborazione dei pagamenti sulle imposte sul reddito di impresa, con le informazioni necessarie per accedere a tutti i benefici fiscali a cui la tua attività ha diritto. Acquisendo familiarità con le pratiche ottimali per dedurre queste commissioni, puoi perfezionare la tua strategia fiscale e ottimizzare i risultati finanziari.

Contenuto dell'articolo

- Che cosa sono le commissioni di elaborazione dei pagamenti?

- Le commissioni di elaborazione dei pagamenti sono fiscalmente deducibili?

- Le commissioni sulle transazioni sono fiscalmente deducibili?

- Le commissioni per esercenti sono fiscalmente deducibili?

- Pratiche ottimali per dedurre le commissioni di elaborazione dei pagamenti

Che cosa sono le commissioni di elaborazione dei pagamenti?

Si tratta di costi addebitati alle attività per l'uso dei servizi di elaborazione dei pagamenti che facilitano le transazioni con i clienti. Questi servizi consentono alle attività di accettare carte di credito e di debito, wallet, pagamenti da dispositivi mobili e altri pagamenti elettronici.

Le commissioni spesso comprendono diversi componenti:

Commissioni d'interscambio

Le banche emittenti addebitano commissioni d'interscambio, che solitamente costituiscono la percentuale maggiore delle commissioni di elaborazione dei pagamenti. Sono stabilite dai circuiti delle carte di credito e in genere non sono negoziabili.Commissioni di valutazione

Addebitate dai circuiti delle carte di credito, sono di entità inferiore rispetto alle commissioni d'interscambio ma tendono anch'esse a essere non negoziabili.Ricarico dell'elaboratore

Questa commissione viene addebitata dall'elaboratore di pagamento, ovvero l'azienda che fornisce il servizio di elaborazione delle transazioni con carta. È spesso negoziabile e può variare notevolmente a seconda dell'elaboratore.

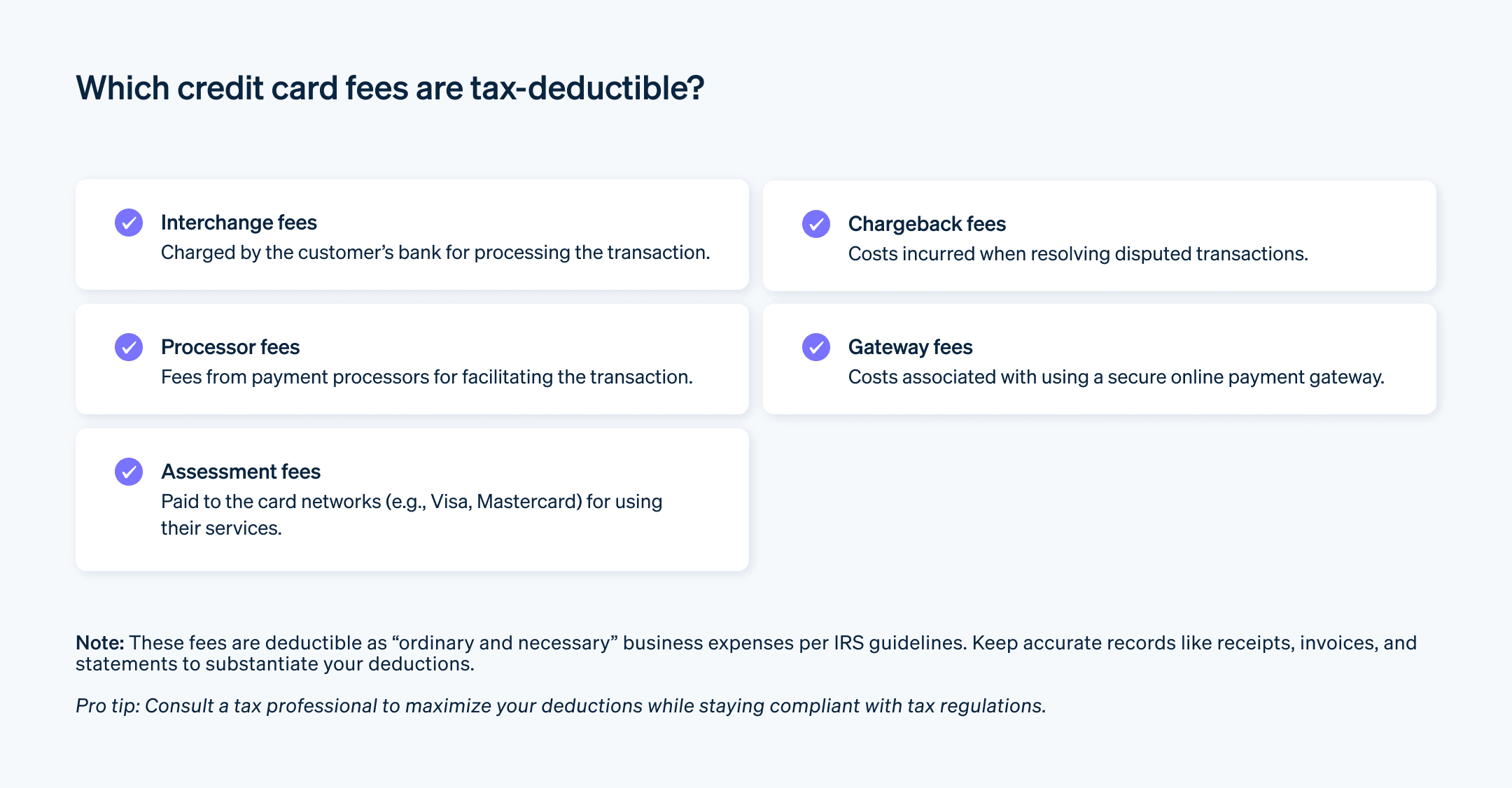

Alcuni elaboratori di pagamento addebitano anche commissioni aggiuntive per servizi come la gestione di storni, l'accesso ai gateway di pagamento o la conformità alle norme PCI, tra gli altri. L'importo esatto di queste commissioni può variare in base a diversi fattori, ad esempio il tipo di transazione (di persona o online), il tipo di carta usato (di debito o di credito, a premi o non) e dalla natura dell'attività.

Le commissioni di elaborazione dei pagamenti sono fiscalmente deducibili?

Le commissioni di elaborazione dei pagamenti vengono in genere considerate una spesa necessaria per l'attività e sono fiscalmente deducibili in molte giurisdizioni, tra cui gli Stati Uniti. Sono incluse le commissioni per le transazioni con carta di credito, quelle per le piattaforme di pagamento online e anche quelle bancarie legate a transazioni commerciali.

La pubblicazione 535 dell'IRS fornisce indicazioni generali su quelle che possono essere considerate spese deducibili per l'attività. Ecco alcuni punti principali di questo documento:

Spese ordinarie e necessarie

Per essere deducibili, le spese dell'attività devono essere sia ordinarie che necessarie. Per spese ordinarie si intendono quelle tipiche e accettate nel tuo settore o tipo di attività. Per spese necessarie si intendono quelle utili e appropriate per il tuo settore o tipo di attività.Spese correnti o in conto capitale

Le spese dell'attività sono in genere deducibili nell'anno in cui vengono sostenute. Tuttavia, se le spese generano un beneficio più duraturo di un anno (ad esempio, l'acquisto di apparecchiature), può essere necessario capitalizzarle e deprezzarle nel corso del tempo invece di dedurle tutte in una volta.Spese personali o dell'attività

Solo la percentuale di spesa inerente all'attività è deducibile. Se una spesa è in parte personale e in parte correlata all'attività, deve essere divisa nel modo appropriato.

Le commissioni di elaborazione dei pagamenti sono deducibili perché sono considerate un costo necessario per svolgere l'attività. Queste commissioni in genere rientrano nella categoria delle commissioni bancarie o simili nel modulo Schedule C (Form 1040), Profit or Loss from Business per ditte individuali o nella parte corrispondente della dichiarazione delle imposte per aziende, partnership o altre entità commerciali.

Le commissioni sulle transazioni sono fiscalmente deducibili?

Le commissioni per le transazioni sostenute attraverso un elaboratore di pagamento sono in genere fiscalmente deducibili, perché vengono considerate anch'esse spese ordinarie e necessarie direttamente correlate alla gestione dell'attività. Deducendo le commissioni sulle transazioni, puoi ridurre il reddito imponibile con conseguenti risparmi fiscali.

Se intendi dedurle dalle imposte dell'attività, mantieni registri accurati delle commissioni sulle transazioni, conservando fatture, ricevute e rendiconti forniti dall'elaboratore del pagamento come prova degli esborsi. Questi registri serviranno a corroborare le deduzioni e a supportare le dichiarazioni fiscali.

Le commissioni per esercenti sono fiscalmente deducibili?

Le commissioni per esercenti sostenute dalle attività sono in genere fiscalmente deducibili. Sono considerate spese ordinarie e necessarie direttamente associate alla gestione dell'attività. Se accetti pagamenti con carta di credito dai clienti, puoi dedurre le commissioni addebitate dall'elaboratore di pagamento o dal fornitore di servizi per esercenti, riducendo in questo modo il reddito imponibile e aumentando i risparmi fiscali.

Anche in questo caso, per garantire l'accuratezza delle deduzioni, è importante mantenere i registri delle commissioni per esercenti sostenute. Conserva fatture, ricevute o rendiconti forniti dall'elaboratore di pagamento o dal fornitore di servizi per esercenti come documentazione delle commissioni pagate a supporto della deduzione in caso di verifica fiscale.

Vale la pena sottolineare che le leggi fiscali possono variare in base alla giurisdizione. Le leggi fiscali federali in genere consentono di dedurre le commissioni di elaborazione dei pagamenti, ma è comunque consigliabile consultare un commercialista o un contabile esperto in regole e normative fiscali specifiche dei mercati in cui operi. Per usufruire di tutte le deduzioni che ti spettano, pur rimanendo conforme alle leggi fiscali applicabili, è importante ottenere indicazioni personalizzate in base alle specifiche circostanze della tua attività.

Pratiche ottimali per dedurre le commissioni di elaborazione dei pagamenti

Ecco alcune pratiche ottimali che puoi seguire per semplificare la procedura di deduzione fiscale delle commissioni di elaborazione dei pagamenti o per preparati per la prossima stagione fiscale:

Gestione contabile accurata

È importante conservare fatture, ricevute e qualsiasi altro documento che giustifichi le deduzioni. Come regola generale, se intendi dedurre qualsiasi spesa dalle imposte, devi avere la relativa documentazione di supporto. Definisci procedure per raccogliere e organizzare regolarmente questi documenti come parte delle normali procedure operative aziendali, in modo da non doverli cercare al momento della dichiarazione fiscale.Separazione tra spese personali e dell'attività

Distingui chiaramente tra spese personali e dell'attività in relazione all'elaborazione dei pagamenti. Puoi dedurre solo le commissioni direttamente associate alle procedure operative aziendali. Per registrare e classificare correttamente le spese, può risultare utile tenere conti bancari separati o usare software di contabilità.Classificazione corretta delle spese

Usa le categorie e i moduli fiscali appropriati nelle dichiarazioni delle commissioni di elaborazione dei pagamenti. Negli Stati Uniti, ad esempio, i titolari di ditte individuali le integrano con le commissioni bancarie nel modulo Schedule C (Form 1040).Consulenze con commercialisti

Gli articoli come questo forniscono informazioni di base, non indicazioni personalizzate, e non possono sostituirsi alle consulenze di fiscalisti esperti. Collabora con un commercialista o un contabile qualificato specializzato in imposte sul reddito di impresa per gestire la complessità delle leggi fiscali, identificare le deduzioni a cui hai diritto e perfezionare la tua strategia fiscale. I professionisti possono fornire consulenze personalizzate su misura per la tua attività e garantire la conformità alle normative fiscali.Aggiornamenti continui

Le politiche fiscali inerenti le attività commerciali tendono a evolversi da un anno all'altro. È importante tenersi aggiornati sulle linee guida e sulle normative fiscali pertinenti, sottoscrivere risorse ufficiali dedicate al fisco, partecipare a seminari o webinar e consultare fonti attendibili per rimanere al corrente di variazioni che potrebbero influire sulla deducibilità delle commissioni di elaborazione dei pagamenti.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.