Los métodos de pago digitales ganaron una tracción significativa, y se prevé que el valor de los pagos digitales alcance casi los $9.5 billones en 2023. Y según PwC, se espera que el volumen de pagos sin efectivo aumente más del 80 % entre 2020 y 2025. A medida que más empresas amplían sus actividades de ecommerce y aceptan mayores volúmenes de pagos digitales, comprender las implicaciones fiscales de las comisiones por procesamiento de pagos es importante para maximizar las deducciones y reducir la responsabilidad fiscal general.

A continuación, analizaremos cómo las comisiones por procesamiento de pagos afectan los impuestos que pagan las empresas, brindándote el conocimiento necesario para recibir todos los beneficios fiscales para los que califica tu empresa. Si comprendes las prácticas recomendadas para desgravar estas comisiones, podrás perfeccionar la estrategia fiscal de tu empresa y maximizar tus resultados financieros.

¿Qué información encontrarás en este artículo?

- ¿Qué son las comisiones por el procesamiento de pagos?

- ¿Las comisiones por el procesamiento de pagos desgravan fiscalmente?

- ¿Las comisiones de las transacciones se desgravan fiscalmente?

- ¿Las comisiones de los comerciantes se desgravan fiscalmente?

- Prácticas recomendadas para desgravar las comisiones por el procesamiento de pagos

¿Qué son las comisiones por el procesamiento de pagos?

Son cargos que las empresas deben pagar por utilizar el servicio de procesamiento de pagos, que facilitan las transacciones entre la empresa y sus clientes. Estos servicios permiten a las empresas aceptar tarjetas de crédito y débito, carteras digitales, pagos a través de dispositivos móviles y otros pagos electrónicos.

Estas comisiones suelen englobar varios componentes:

Tasas de intercambio

Los bancos emisores cobran tasas de intercambio, y este tipo de comisión suele constituir la mayor parte de las comisiones por procesamiento de pagos. Son establecidas por las redes de tarjetas y, por lo general, no son negociables.Tasas de evaluación

Las redes de tarjetas cobran tasas de evaluación. Son inferiores a las tasas de intercambio, pero también tienden a no ser negociables.Recargo del procesador

Esta es la comisión que cobra el procesador de pagos, que es la empresa que brinda el servicio de procesamiento de transacciones con tarjeta para las empresas. Esta comisión suele ser negociable y puede variar mucho de un procesador a otro.

Algunos procesadores de pagos también cobran otras comisiones por servicios como la gestión de contracargos, el acceso a pasarelas de pago, o el cumplimiento de la normativa PCI, entre otros. El monto exacto de estas comisiones puede variar en función de varios factores, como el tipo de transacción (en persona o en línea), el tipo de tarjeta utilizada (de débito o de crédito, de recompensas o sin recompensas) y la naturaleza del negocio.

¿Las comisiones por el procesamiento de pagos desgravan fiscalmente?

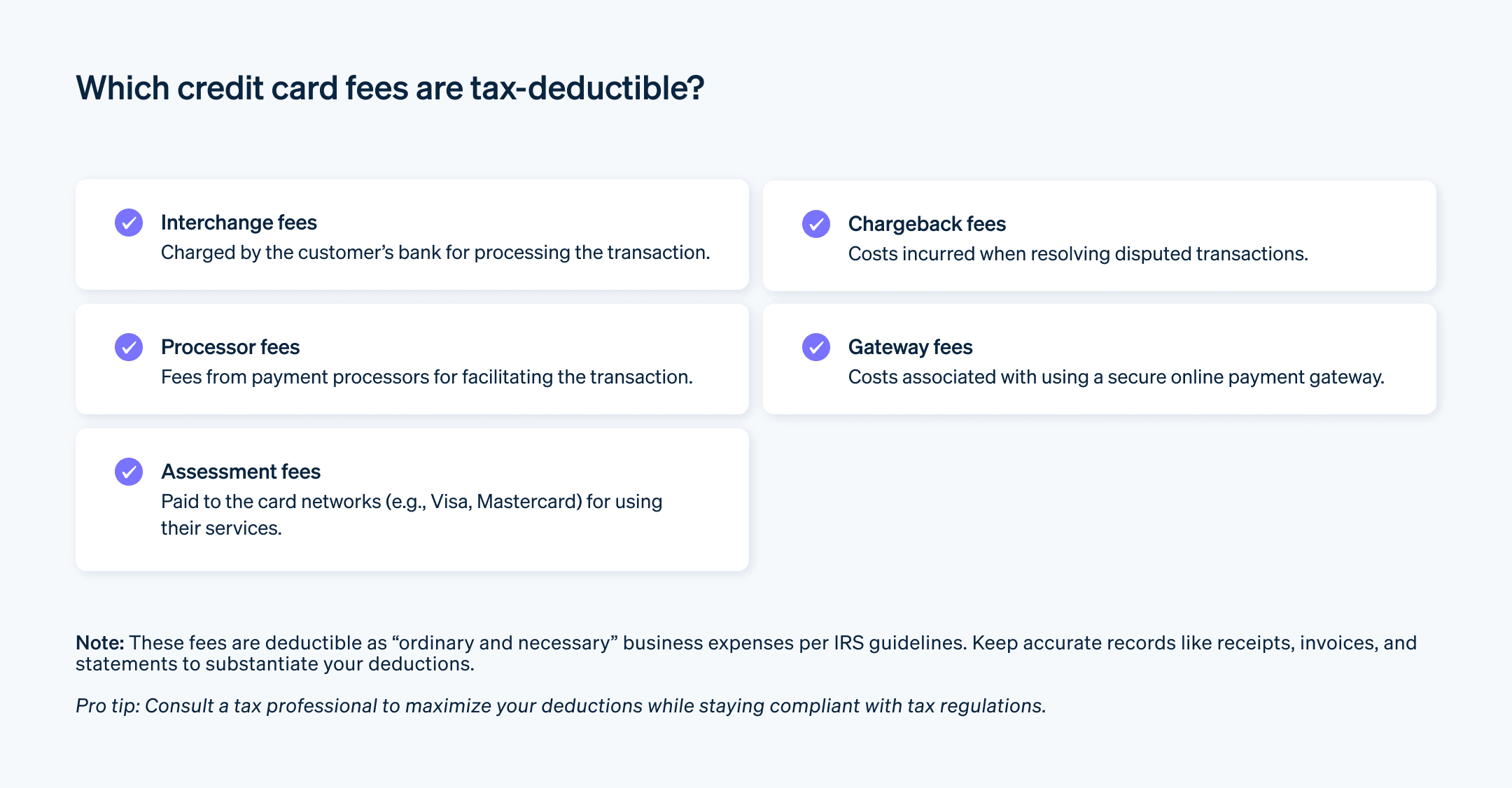

Por lo general, se consideran un gasto necesario de la empresa y desgravan fiscalmente en muchas jurisdicciones, incluido Estados Unidos. Esto incluye las comisiones por transacciones con tarjeta de crédito, plataformas de pago online e incluso comisiones bancarias relacionadas con las transacciones comerciales.

La publicación 535 del IRS (Servicio de Impuestos Internos de los Estados Unidos) proporciona una orientación general sobre los gastos que se pueden desgravar. Estos son algunos de los puntos clave de este documento:

Gastos ordinarios y necesarios

Para poder desgravar, un gasto comercial debe ser ordinario y necesario. Un gasto ordinario se define como aquel que es común y aceptado en tu sector o negocio. Un gasto necesario se define como aquel que es útil y apropiado para tu sector o negocio.Gastos corrientes y gastos de capital

Los gastos de una empresa suelen ser desgravables en el ejercicio en el que se produjeron. Sin embargo, si el gasto resulta en un beneficio que va a durar más de un año (como la compra de equipos), es posible que deba capitalizarse y depreciarse con el tiempo, en lugar de desgravarse de una sola vez.Gastos personales y gastos comerciales

Solo se puede desgravar la parte comercial de un gasto. Si un gasto es en parte personal y en parte comercial, debe dividirse como corresponda.

Las comisiones por procesamiento de pagos pueden desgravarse porque se consideran un costo necesario para hacer negocios. Por lo general, estas comisiones entrarían en la categoría de «comisiones bancarias» o similares en el modelo Anexo C del Formulario 1040, Ganancias o pérdidas de negocios para empresas unipersonales o la parte correspondiente de la declaración de impuestos para sociedades anónimas, sociedades colectivas u otras entidades comerciales.

¿Las comisiones de las transacciones se desgravan fiscalmente?

Por lo general, las comisiones registradas de las transacciones con un procesador de pagos se desgravan fiscalmente, ya que también se consideran gastos ordinarios y necesarios directamente relacionados con el funcionamiento de tu empresa. Al desgravar las comisiones de las transacciones, puedes reducir tu ingreso sujeto a impuestos y, por lo tanto, obtener un ahorro fiscal.

Mantén registros precisos de las comisiones de las transacciones si planeas deducirlas de los impuestos de tu empresa. Esto significa conservar las facturas, los recibos y los extractos proporcionados por el procesador de pagos como evidencia de las comisiones pagadas. Estos registros te ayudarán a corroborar tus deducciones y respaldar tus declaraciones fiscales.

¿Las comisiones de los comerciantes se desgravan fiscalmente?

Por lo general, las comisiones comerciales en las que incurren las empresas se desgravan fiscalmente. Estas comisiones se consideran gastos ordinarios y necesarios directamente asociados con la operación de tu negocio. Cuando aceptas pagos con tarjeta de crédito de tus clientes, puedes desgravar las comisiones cobradas por el procesador de pagos o proveedor de servicios para comerciantes, y así reduces tu ingreso sujeto a impuestos y aumentas el ahorro fiscal.

Una vez más, para garantizar que las desgravaciones sean precisas, es importante mantener registros de las comisiones comerciales en las que incurres. Guarda las facturas, los recibos o los extractos proporcionados por tu procesador de pagos o proveedor de servicios de comerciante como documentación de las comisiones pagadas, para respaldar tu deducción en caso de una auditoría fiscal.

Cabe señalar que las leyes fiscales pueden diferir de una jurisdicción a otra. Si bien las leyes fiscales federales generalmente permiten la deducción de las comisiones por el procesamiento de pagos, es aconsejable consultar con un experto tributario o contador que esté familiarizado con las reglas y normativas fiscales específicas de los lugares donde opera tu empresa. Es valioso obtener orientación personalizada basada en las circunstancias de tu negocio, asegurándote de maximizar tus desgravaciones que correspondan sin dejar de cumplir con todas las leyes fiscales aplicables.

Prácticas recomendadas para desgravar las comisiones por el procesamiento de pagos

Cuando desgraves las comisiones por procesamiento de pagos de tus impuestos, o te prepares para la próxima temporada de impuestos, estas son algunas de las prácticas recomendadas que puedes seguir para que la temporada de impuestos sea más fácil:

Mantener un registro exacto

Es importante conservar las facturas, los recibos y cualquier otra documentación de respaldo que justifique tus deducciones. Una buena norma: si vas a desgravar algún gasto en la declaración de tus impuestos, necesitas tener la documentación que lo respalde. Establece procesos para que la acumulación y organización de esta documentación sea una parte regular de tus operaciones comerciales, para que no tengas que buscarla en el momento de la declaración de impuestos.Separar los gastos personales y de los empresariales

Distingue claramente entre los gastos empresariales y personales relacionados con el procesamiento de pagos. Desgrava solo las comisiones que están directamente asociadas con las operaciones de tu empresa. Mantener cuentas bancarias separadas o utilizar un software de contabilidad puede ayudar a realizar un seguimiento y categorizar los gastos correctamente.Clasificar los gastos correctamente

Usa los formularios y las categorías fiscales correspondientes cuando informes las comisiones por procesamiento de pagos. Por ejemplo, en EE. UU., las empresas unipersonales informan estas comisiones en la sección «comisiones bancarias» del Anexo C (Formulario 1040).Consultar con un experto tributario

Los artículos como este proporcionan información básica, no asesoramiento personalizado, y no sustituyen el asesoramiento de un experto tributario. Trabaja con un experto tributario o contador calificado que se especialice en impuestos comerciales para ayudarte a resolver las complejidades de las leyes fiscales, identificar las desgravaciones aplicables y perfeccionar tu estrategia fiscal. Un profesional puede brindarte un asesoramiento personalizado y adaptado a tu negocio y garantizar el cumplimiento de la normativa fiscal.Mantenerse informado

Las políticas fiscales no son una parte estática de la actividad empresarial, sino que tienden a evolucionar de un año a otro. Mantente al día de las normativas y pautas fiscales pertinentes, suscríbete a recursos fiscales oficiales, asiste a seminarios o seminarios web y consulta fuentes confiables para mantenerte al tanto sobre los cambios que podrían afectar a la desgravación de las comisiones por procesamiento de pagos.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.