Les moyens de paiement électroniques connaissent un essor considérable. Pour preuve, la valeur des paiements numériques devrait atteindre près de 9,5 trillions de dollars en 2023. D'après une étude de PwC, le volume des paiements dématérialisés devrait même progresser de plus de 80 % entre 2020 et 2025. Alors que de plus en plus d'entreprises développent leurs activités d'e-commerce et acceptent des volumes croissants de paiements numériques, il est important de bien comprendre les implications fiscales des frais de traitement des paiements, afin d'optimiser les déductions et de réduire la charge d'imposition globale.

Nous allons étudier l'influence des frais de traitement des paiements sur la fiscalité d'une entreprise, afin de vous apporter toutes les connaissances nécessaires pour bénéficier de chaque avantage fiscal auquel vous pouvez prétendre. En maîtrisant les bonnes pratiques de déduction de ces frais, vous pourrez affiner la stratégie fiscale de votre entreprise et maximiser vos résultats financiers.

Sommaire

- Frais de traitement des paiements : de quoi s'agit-il ?

- Les frais de traitement des paiements sont-ils déductibles fiscalement ?

- Les frais de transaction sont-ils déductibles fiscalement ?

- Les frais acquittés par les commerçants sont-ils déductibles fiscalement ?

- Bonnes pratiques pour amortir les frais de traitement des paiements

Frais de traitement des paiements : de quoi s'agit-il ?

Les frais de traitement des paiements sont des charges dont les entreprises sont redevables en échange de l'utilisation de services de traitement des paiements, qui permettent la réalisation de transactions entre une entreprise et ses clients. Par le biais de ces services, les entreprises peuvent accepter les cartes de crédit et de débit, les portefeuilles électroniques, les paiements mobiles, ainsi que d'autres moyens de paiement électroniques.

Ces frais se composent souvent de plusieurs éléments :

Frais d'interchange

Les banques émettrices facturent des commissions d'interchange, qui constituent généralement la plus grande part des frais de traitement des paiements. Leurs taux sont fixés par les réseaux de cartes et ne sont habituellement pas négociables.Frais d'évaluation

Les réseaux de cartes facturent des frais d'évaluation dont le montant est moins élevé que les commissions d'interchange, mais qui tendent également à ne pas être négociables.Majoration appliquée par le prestataire

Il s'agit des frais facturés par le prestataire de services de paiement, c'est-à-dire l'entreprise chargée de traiter les transactions par carte pour le compte de l'entreprise. Ces frais, souvent négociables, peuvent varier considérablement d'un prestataire à l'autre.

Certains d'entre eux facturent également des frais supplémentaires au titre de services, tels que le traitement des contestations de paiement, l'accès à une plateforme de paiement ou encore la conformité à la norme PCI, entre autres. Le montant exact de ces frais dépend de différents facteurs, tels que le type de transaction (en personne ou en ligne), la catégorie de carte utilisée (débit ou crédit, associée à un programme de récompenses ou non) ou encore la nature de l'activité commerciale.

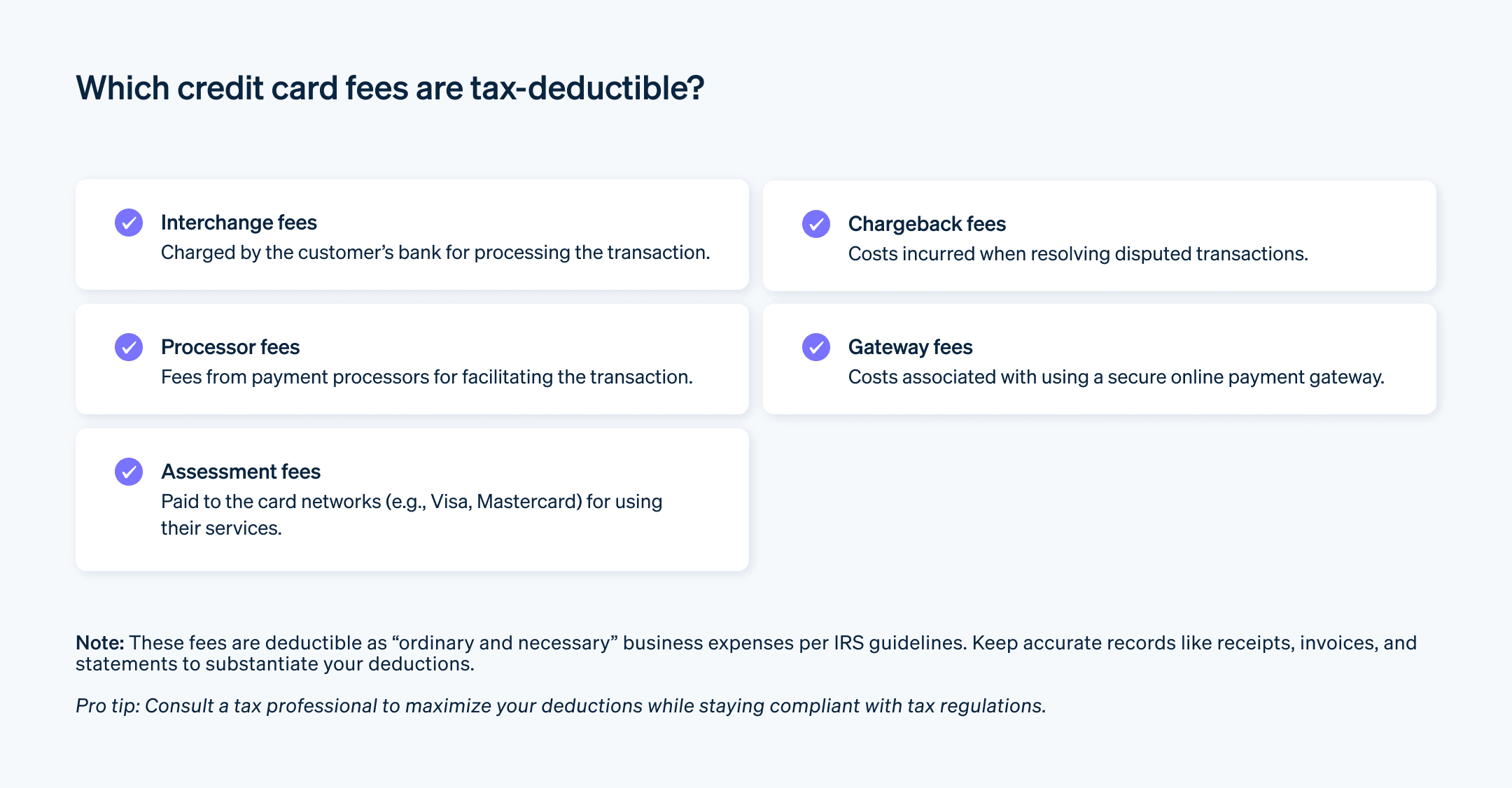

Les frais de traitement des paiements sont-ils déductibles fiscalement ?

Les frais de traitement des paiements sont généralement considérés comme une dépense professionnelle nécessaire. Il est donc possible de les déduire des impôts dans de nombreuses régions, y compris aux États-Unis. C'est notamment le cas des frais liés aux transactions par carte ou aux plateformes de paiement en ligne, et même des frais bancaires liés aux transactions commerciales.

La Publication 535 de l'IRS donne des indications générales sur ce qui peut être considéré comme une dépense professionnelle déductible. Ce document énonce un certain nombre de règles fondamentales :

Dépenses ordinaires et nécessaires

Pour que des frais professionnels soient déductibles, ils doivent être à la fois ordinaires et nécessaires. Une dépense est considérée comme ordinaire lorsqu'elle est courante et acceptée dans le cadre de votre activité professionnelle. Une dépense nécessaire se définit pour sa part comme étant utile et appropriée du point de vue de votre commerce ou activité.Distinction entre dépenses courantes et dépenses en capital

Les frais professionnels sont généralement déductibles au titre de l'année d'exercice où ils sont engagés. Toutefois, si la dépense se traduit par un avantage étalé sur plus d'un an (par exemple, un achat d'équipement), il se peut qu'elle soit capitalisable et amortissable au fil du temps, et non déductible en une seule fois.Distinction entre dépenses personnelles et dépenses professionnelles

Seule la part professionnelle d'un frais est déductible. Lorsqu'une dépense comprend à la fois une part personnelle et une part professionnelle, elle doit être ventilée de manière appropriée.

Les frais de traitement des paiements sont déductibles dans la mesure où ils sont considérés comme un coût nécessaire pour exercer une activité commerciale. Aux États-Unis, ils entrent généralement dans la catégorie des « frais bancaires » ou similaires au titre de l'Annexe C (formulaire 1040), Pertes et profit de l'activité, pour les entrepreneurs individuels, ou dans la part correspondante de la déclaration fiscale dans le cas des sociétés, partenariats ou autres entités commerciales.

Les frais de transaction sont-ils déductibles fiscalement ?

Les frais de transaction encourus par le biais d'un prestataire de services de paiement sont généralement déductibles, car ils sont également considérés comme des dépenses ordinaires et nécessaires directement liées à votre activité. En déduisant les frais de transaction, vous pouvez réduire votre revenu imposable, ce qui se traduit par des économies d'impôt.

Cependant, la tenue d'une comptabilité exacte s'impose. Vous devez conserver les factures, reçus et relevés fournis par l'organisme de paiement comme autant de justificatifs des frais acquittés. Ces documents vous permettront ensuite de documenter vos déductions et d'étayer vos déclarations fiscales.

Les frais acquittés par les commerçants sont-ils déductibles fiscalement ?

Les frais des services marchands encourus par les entreprises sont généralement déductibles des impôts. En effet, ils entrent dans la catégorie des dépenses ordinaires et nécessaires directement liées au fonctionnement de votre activité. Lorsque vous acceptez les paiements par carte de la part de vos clients, vous pouvez déduire les frais facturés par le prestataire de services de paiement ou le fournisseur de services marchands. Vous diminuez ainsi votre chiffre d'affaires imposable et réalisez donc des économies.

Là encore, pour garantir la recevabilité des déductions, il est important de tenir une comptabilité des frais encourus. Conservez les factures, reçus ou relevés fournis par votre prestataire de services de paiement ou de services marchands afin d'étayer votre déduction en cas de contrôle fiscal.

Il convient de noter que les lois fiscales peuvent varier en fonction de la région dans laquelle vous vous trouvez. Bien que la législation fédérale américaine autorise généralement la déduction des frais de traitement des paiements, il est conseillé de consulter un fiscaliste ou un comptable au fait des règles et réglementations fiscales spécifiques en vigueur dans les pays où vous exercez votre activité. Il est avantageux de solliciter des conseils personnalisés en fonction de la situation de votre entreprise, afin de vous assurer d'optimiser vos déductions tout en garantissant votre conformité à l'ensemble des lois fiscales applicables.

Bonnes pratiques pour amortir les frais de traitement des paiements

Lorsque vous déduisez les frais de traitement des paiements de votre revenu imposable, ou que vous préparez votre prochaine saison fiscale, vous pouvez vous inspirer des règles de bonne pratique suivantes :

Tenez une comptabilité précise

Il est important de conserver les factures, reçus et autres pièces justificatives pour prétendre à des déductions. Un bon principe consiste à conserver les documents à l'appui pour toute dépense que vous souhaitez déduire. Intégrez la collecte et le classement de ces documents dans vos procédures afin de ne pas avoir à les rechercher au moment de votre déclaration d'impôts.Séparez vos dépenses professionnelles et personnelles

Faites une distinction claire entre les dépenses professionnelles et personnelles associées au traitement des paiements. Appliquez la déduction exclusivement aux frais directement en rapport avec les opérations de votre entreprise. La tenue de comptes bancaires distincts ou le recours à un logiciel de comptabilité peuvent vous aider à suivre et à catégoriser correctement ces dépenses.Classifiez correctement vos dépenses

Utilisez des formulaires et une catégorisation appropriés pour déclarer vos frais de traitement des paiements. Aux États-Unis, par exemple, les entrepreneurs individuels sont tenus d'inclure ces frais à la rubrique « Frais bancaires » de l'Annexe C (formulaire 1040).Consultez un fiscaliste

Les articles tels que celui-ci apportent des informations générales et ne sauraient remplacer des conseils personnalisés. Consultez un fiscaliste ou un comptable spécialisés dans l'imposition des entreprises afin de mieux cerner les particularités de la législation, d'identifier les déductions auxquelles vous pouvez prétendre et d'affiner votre stratégie fiscale. Un expert sera à même de vous fournir des conseils sur mesure en fonction de votre activité, tout en veillant au respect de la réglementation.Informez-vous régulièrement

Les politiques fiscales évoluent souvent d'une année à l'autre. Maintenez-vous au fait des réglementations et directives fiscales pertinentes, abonnez-vous à des ressources fiscales officielles, assistez à des séminaires physiques ou en ligne et consultez des sources de confiance pour vous tenir informé des changements susceptibles d'affecter la déductibilité de vos frais de traitement des paiements.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.