Las comisiones comerciales son importes que las empresas deben pagar cuando aceptan métodos de pago electrónicos, como las tarjetas de crédito o débito. Estas comisiones surgen de la combinación de diferentes costes y suelen suponer un porcentaje del importe de la transacción. En ocasiones, se aplica además una comisión fija. Aunque las comisiones comerciales son solo una pequeña parte del precio total de la transacción, aumentan el gasto. Según Nilson Report, las empresas de EE. UU. pagaron un total de 160.700 millones de dólares en comisiones por el procesamiento de cerca de 10,6 billones de dólares en pagos en 2022.

A continuación, abordaremos los elementos clave de las comisiones comerciales, como los tipos de comisiones que suelen aplicarse a las empresas, los métodos que se pueden poner en práctica para reducir el impacto financiero general de las comisiones comerciales y los factores que se deben tener en cuenta a la hora de elegir un proveedor de procesamiento de pagos.

¿De qué trata este artículo?

- Tipos de comisiones comerciales

- Por qué es tan importante que las empresas entiendan el funcionamiento de las comisiones comerciales

- Métodos para minimizar las comisiones comerciales y los costes

- Cómo elegir un proveedor de procesamiento de pagos

- Comisiones comerciales de Stripe

Tipos de comisiones comerciales

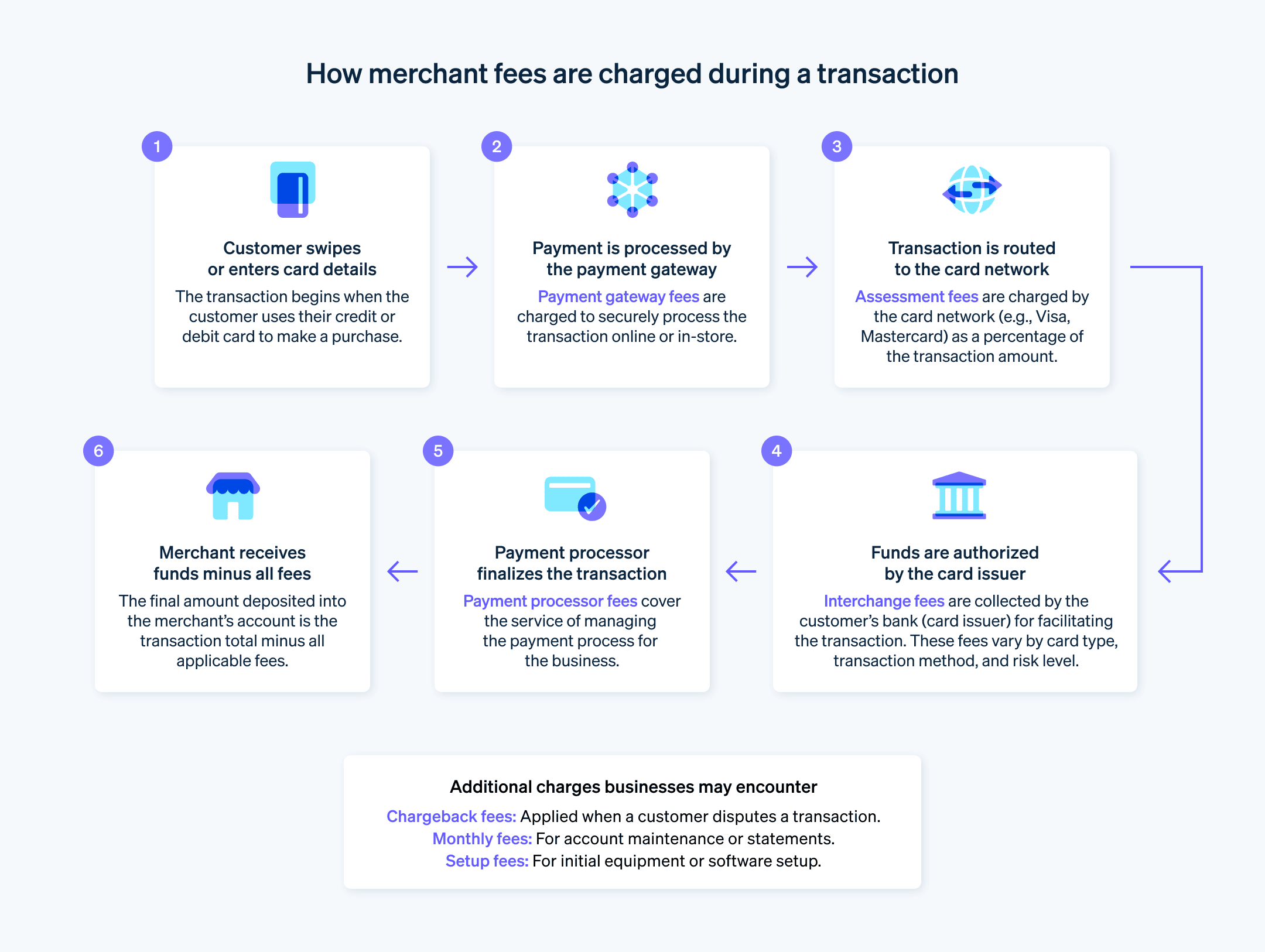

Las comisiones comerciales engloban diferentes cargos a los que las empresas deben enfrentarse cuando procesan pagos electrónicos, por ejemplo, en las transacciones con tarjeta de crédito o débito. Los principales tipos de comisiones comerciales son los siguientes:

Tasas de intercambio: son comisiones que cobra el banco emisor de la tarjeta de crédito o débito del cliente. El importe corresponde a un porcentaje del valor de la transacción y puede incluir una comisión fija. Las tasas de intercambio varían en función de factores como el tipo de tarjeta utilizada, el nivel de riesgo de la transacción y si la transacción se realiza en persona o en línea.

Tasas de evaluación: estas tasas, cobradas por las redes de tarjetas de crédito (por ejemplo, Visa, Mastercard, American Express, etc.), suelen consistir en un porcentaje fijo del importe de la transacción. El banco de la empresa paga las tasas de evaluación a la red de tarjetas.

Comisiones del procesador de pagos: son comisiones cobradas por la empresa de procesamiento de pagos que administra la transacción en nombre del negocio. Pueden estructurarse de diferentes formas, por ejemplo, como un porcentaje de cada transacción, como comisión fija por transacción, como comisiones mensuales o mediante una combinación de varios métodos.

Comisiones por extractos mensuales: algunos procesadores de pagos cobran una comisión por aportar un extracto mensual de las transacciones.

Comisiones de la pasarela de pagos: las empresas utilizan a menudo una pasarela de pagos para las transacciones en línea, y este servicio puede conllevar sus propias comisiones. Puede tratarse de una comisión por cada transacción, una comisión mensual o una combinación de ambas formas.

Comisión mensual mínima: algunos procesadores cobran una comisión mensual mínima, es decir, el importe más bajo que una empresa debe pagar al mes en concepto de comisiones de procesamiento. Si el total de comisiones por las transacciones no llega a este importe, la empresa debe pagar la diferencia.

Comisiones por configuración y equipos: se cobran por configurar una cuenta de comerciante o por la compra o adquisición del hardware necesario (como los sistemas POS o los lectores de tarjetas).

Comisiones por contracargo: cuando un cliente disputa una transacción, puede que la empresa tenga que devolver los fondos, lo que se conoce como contracargo. Cuando se produce un contracargo, a menudo se cobra una comisión a la empresa. Esta comisión cubre los costes administrativos relacionados con la gestión de la disputa.

Comisiones por rescisión anticipada: algunos contratos de servicio de comerciante tienen un periodo de vigencia, por lo que si se finalizan de forma anticipada, se pueden aplicar comisiones.

Comisiones adicionales: puede tratarse de comisiones por servicios adicionales como los extractos en papel, comisiones por el procesamiento de lotes o comisiones por el incumplimiento de las normas de seguridad.

Por qué es tan importante que las empresas entiendan el funcionamiento de las comisiones comerciales

Las comisiones comerciales afectan de forma directa a la rentabilidad de la empresa. El coste que se genera cada vez que se pasa una tarjeta de crédito o débito puede recortar los resultados de la empresa si no se gestionan adecuadamente estos aspectos.

Los motivos por los que es tan importante entender las comisiones comerciales son los siguientes:

Afectan al precio: las comisiones comerciales son un gasto empresarial, igual que el alquiler o los salarios de los empleados. Para cubrir estos costes, las empresas deben absorberlos en los márgenes de beneficios o traspasarlos a los clientes mediante una subida de precios. Si sabes cómo funcionan las comisiones comerciales, puedes tomar decisiones fundamentadas en cuanto a las estrategias de precios y evitar perder dinero de las transacciones.

Pueden variar de forma significativa: cada tipo de tarjeta, importe y sector está sujeto a tasas de intercambio diferentes. Por ejemplo, las tarjetas de crédito suelen tener tasas de intercambio más bajas que las tarjetas de crédito, del mismo modo que las transacciones en línea tienen, por lo general, comisiones más altas que las compras físicas. Conocer estas variaciones te permite elegir los métodos de pago y las opciones de procesamiento más rentables para tu negocio.

Pueden ser negociables: aunque algunas comisiones —como las tasas de intercambio— las fijan las redes de tarjetas, otras —como las comisiones de la cuenta de comerciante— se pueden negociar con el procesador de pagos. Conocer los diferentes tipos de comisiones y cómo se calculan puede darte opciones para negociar mejores tarifas.

Pueden ayudarte a detectar el fraude: algunas comisiones comerciales, como las comisiones por contracargo, se aplican cuando un cliente disputa una transacción. Informarte sobre las comisiones asociadas a los contracargos puede prepararte para lidiar con los posibles fraudes y evitar que recorten tus resultados.

Métodos para minimizar las comisiones comerciales y los costes

Aunque las comisiones comerciales son una parte inevitable del procesamiento de pagos para las empresas actuales, una estrategia adecuada puede reducir los costes y minimizar los problemas. Las siguientes son algunas de las principales formas en las que puedes conseguir este objetivo:

Elige un procesador de pagos adecuado: para seleccionar un procesador de pagos adecuado, es necesario evaluar sus estructuras de comisiones en función de los patrones de transacciones de tu negocio. Los procesadores aplican diferentes condiciones según el tamaño y el volumen de las transacciones, y es posible que algunos ofrezcan ventajas específicas para tu sector.

Negocia tarifas más bajas: las empresas con volúmenes elevados de transacciones o con un historial de ventas consolidado tienen posibilidades para negociar una reducción de tarifas con los procesadores de pagos.

Fomenta los pagos con tarjeta de débito: las transacciones con tarjeta de crédito suelen conllevar comisiones más bajas que las tarjetas de crédito. Si animas a los clientes a utilizar tarjetas de débito —por ejemplo, mediante incentivos o descuentos—, podrás reducir los costes generales de las transacciones.

Utiliza el servicio de verificación de domicilio (AVS): el AVS contribuye a reducir el riesgo de fraude en las transacciones en línea, lo que puede hacer que se rebajen las comisiones por transacción y se reduzcan los contracargos.

Establece un importe mínimo para las transacciones con tarjeta: si aplicas un requisito de compra mínima para los pagos con tarjeta, podrás compensar las comisiones por transacciones y, por otro lado, conseguirás que las transacciones de menor tamaño sean más rentables y los márgenes de beneficio estén protegidos.

Procesa las transacciones por lotes: procesar todas las transacciones con tarjeta de una sola vez, generalmente al finalizar el día, puede resultar más rentable que procesar cada una de ellas en el momento en que se produce.

Elige hardware y software estandarizados: el uso de soluciones estándar y ampliamente aceptadas para el procesamiento de pagos puede resultar más económico para las empresas. Además, con este tipo de soluciones, las empresas también cuentan con un acceso más sencillo a servicios de soporte y mantenimiento.

Evita los contracargos: las empresas pueden reducir los contracargos mediante políticas explícitas, un servicio de atención al cliente excepcional y medidas integrales para la prevención del fraude. Los contracargos conllevan comisiones adicionales y pueden hacer que aumenten los costes de procesamiento de la empresa.

Revisa regularmente los extractos de tu cuenta de comerciante: revisar los extractos de la cuenta puede ayudarte a identificar y abordar comisiones inesperadas, errores de facturación o cambios en las estructuras de comisiones.

Asegúrate de cumplir la normativa PCI: cumplir en todo momento el estándar de seguridad de datos del sector de pagos con tarjeta (PCI DSS) permite evitar comisiones por incumplimiento y te protege frente a las costosas filtraciones de datos y las multas asociadas.

Utiliza los períodos de procesamiento de menor demanda:algunos procesadores de pago aplican comisiones más bajas a las transacciones procesadas durante los períodos de menor demanda, lo cual supone una oportunidad para ahorrar costes en el procesamiento por lotes.

Aprovecha la tecnología para ganar eficiencia: los sistemas de puntos de venta (POS) y las tecnologías de pago pueden acelerar el procesamiento de las transacciones, reducir los errores y proporcionar información útil sobre ventas y clientes.

Considera la posibilidad de utilizar métodos de pago alternativos: las opciones de pago alternativas, como las transferencias bancarias o los monederos digitales, pueden atraer a una base de clientes más amplia y conllevar comisiones de procesamiento más bajas en comparación con las transacciones tradicionales con tarjeta de crédito.

Cómo elegir un proveedor de procesamiento de pagos

Elegir un proveedor de procesamiento de pagos adecuado es un paso importante para toda empresa que acepte pagos en línea o en persona. Puede afectar a aspectos tan distintos como la experiencia del cliente y los resultados de la empresa. Así funciona el proceso de selección:

Define tus necesidades

Volumen de transacciones: ¿cuántas transacciones esperas procesar al mes? Un volumen alto puede precisar personal dedicado en exclusiva a la gestión de la cuenta o diferentes modelos de precios.

Tipo de empresa: ¿opera tu negocio únicamente online, en tienda física o se trata de un híbrido? Cada categoría puede requerir funciones específicas diferentes.

Métodos de pago: ¿qué métodos de pago prefieren tus clientes? ¿Tarjeta de crédito, tarjeta de débito, monedero digital, transferencia ACH? Prioriza a los proveedores que den respuesta a tus necesidades.

Integración: ¿cuenta tu software o sistema POS actual con integraciones compatibles con el proveedor? Una integración fluida permite ahorrar tiempo y recursos.

Aspectos específicos del sector: determina si tu sector tiene necesidades especiales. Algunos proveedores ofrecen servicios para sectores específicos, como el e-commerce, la sanidad o las suscripciones.

Tasas de contracargos: algunos sectores presentan un mayor riesgo de sufrir contracargos. Ten en cuenta las herramientas de prevención de contracargos que ofrece el proveedor y las comisiones que aplica en relación con las disputas.

Expansión internacional: si tienes planes de expandirte internacionalmente, asegúrate de que el proveedor acepte las divisas necesarias y cumpla la las normativas de los diferentes territorios.

Facturación recurrente: si ofreces suscripciones, elige un proveedor con funciones de facturación recurrente y de elaboración de informes.

Investiga sobre los posibles proveedores

Opciones populares: investiga sobre los líderes del sector para conocer bien las opciones.

Opciones más pequeñas: los proveedores de menor tamaño pueden ofrecer funciones especializadas o dirigirse a sectores específicos.

Reseñas y funciones: consulta sitios web de reseñas independientes y compara las funciones que ofrecen los proveedores incluidos en ellas.

Funciones específicas: más allá de las funciones básicas, compara las funciones específicas, como los pagos móviles, la facturación, los terminales virtuales y los análisis de datos.

Experiencia del usuario: busca reseñas de usuarios y prueba las versiones de demostración para valorar la facilidad de uso y la interfaz de la plataforma del proveedor.

Certificados de seguridad: comprueba si el proveedor cuenta con certificados reconocidos en el sector, como el cumplimiento de la normativa PCI DSS de nivel 1 para el tratamiento seguro de los datos.

Integraciones y plugins: comprueba la compatibilidad con tu software actual y los plugins que necesites para obtener funciones adicionales.

Ten en cuenta estos factores clave

Comisiones y precios: compara las comisiones por transacciones, las comisiones mensuales, los costes por cumplimiento de la normativa PCI y los posibles cargos ocultos. Prioriza la transparencia y los modelos de precios flexibles.

Seguridad: valora las medidas de seguridad del proveedor, como el cumplimiento de la normativa del sector de pagos con tarjeta (PCI), las herramientas de prevención del fraude y los protocolos de cifrado de datos.

Soporte para clientes: comprueba la disponibilidad, la calidad y los tiempos de respuesta de los canales de soporte para clientes.

Escalabilidad: ¿podrá adaptarse el proveedor tus futuras necesidades de crecimiento? Ten en cuenta los límites de transacciones, las opciones de gestión de la cuenta y la capacidad de expansión internacional.

Reduce las opciones y compara los presupuestos

Reduce la lista de opciones: selecciona los dos o tres proveedores que mejor encajen con tus necesidades.

Obtén un presupuesto: solicita presupuestos detallados que desglosen todas las comisiones y los posibles cargos.

Actúa con diligencia: aclara las dudas o preguntas que tengas sobre los servicios.

Negocia las tarifas: prepárate para negociar las comisiones, especialmente para los compromisos por volúmenes altos o a largo plazo.

Prueba el servicio de soporte: ponte en contacto con el servicio de soporte para clientes y haz preguntas para valorar sus conocimientos y su capacidad de respuesta.

Versiones de prueba gratuitas y demostraciones: utiliza los períodos de prueba y las versiones de demostración disponibles para probar las funciones de la plataforma y su compatibilidad con tu flujo de trabajo.

Toma una decisión

Establece tus prioridades: prioriza tus necesidades más importantes —como la seguridad, las funciones o el coste— para tomar la decisión final.

Lee los contratos detenidamente: presta mucha atención a las cláusulas de rescisión, las comisiones ocultas y los procedimientos para la resolución de disputas.

Toma una decisión: elige al proveedor que ofrezca la mejor combinación de funciones, seguridad, precio y soporte para clientes.

Comisiones comerciales de Stripe

Stripe utiliza un modelo de pago por consumo sin comisiones por configuración ni cargos mensuales. Esto significa que las empresas solo pagan por las transacciones que procesan. Las comisiones de Stripe se cobran por cada transacción según distintas tarifas establecidas que se basan en factores como la ubicación y el método de pago (por ejemplo, tarjeta de crédito, tarjeta de débito, transferencia bancaria o «compra ahora, paga después»). Aquí puedes encontrar un resumen de las comisiones principales de Stripe.

Otras comisiones

Contracargos: Stripe suele cobrar una tasa fija por disputa que varía en función de la ubicación.

Conversión de divisas: Stripe cobra una comisión por la conversión de divisas aplicando un porcentaje que varía en función de la ubicación.

Prevención del fraude con Radar: las herramientas de prevención del fraude de Stripe están incorporadas en el sistema, por lo que las comisiones correspondientes no se aplican en el caso de cuentas con tarifas estándar. No obstante, algunos planes para empresas pueden precisar una seguridad más avanzada, lo cual conlleva comisiones adicionales.

Cumplimiento de la normativa PCI: las empresas son responsables de garantizar el cumplimiento de la normativa PCI, lo cual puede implicar costes adicionales.

Factores que pueden afectar a las comisiones Stripe

El tipo de empresa: algunos sectores tienen tasas de intercambio más altas (cobradas por las redes de tarjetas) que Stripe deriva al cliente.

El volumen de transacciones: las empresas con volúmenes elevados pueden optar a negociar las tarifas.

El tipo de tarjetas que utilizan tus clientes: las tarjetas prémium pueden conllevar tasas de intercambio más elevadas.

Obtén más información sobre la estructura de tarifas de Stripe.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.